Поиск

💩 Акции «М.Видео» подскочили на утренней сессии почти на 10%.

Сеть магазинов электроники и бытовой техники «М.видео» ведет переговоры со стратегическими инвесторами по участию в предстоящей допэмиссии. Часть договоренностей находится в завершающей стадии, в частности с китайской JD. com – крупнейшим онлайн-ритейлером Китая, пишет издание. Эксперты не исключили, что при участии в допэмиссии JD.com может получить в сумме блокирующий пакет – 25% плюс 1 акция.

Почему бы и не продать такой "качественный" актив китайцам...

$MVID

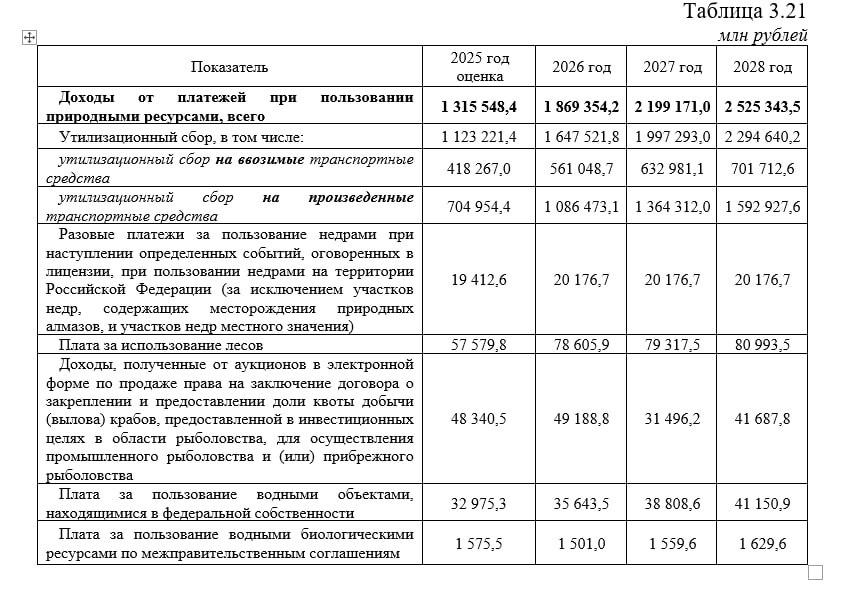

🪙 Предлагаемые изменения в механизме расчета утильсбора не повлияют на доступность самых массовых категорий автомобилей — глава Минпромторга РФ, ТАСС.

По словам Антона Алиханова, доля автомобилей с двигателем мощностью до 160 л. С. Превышает 80% в российском автопарке. Для наиболее массовых и востребованных у россиян категорий авто сохранятся льготные суммы утильсбора.

Государство планирует заработать дополнительно 520 млрд рублей в следующем году благодаря росту утиль сбора.

🔌 У нас цель, как у менеджмента компании «Интер РАО», это вклад в будущее страны.

У нас нет задачи бегать за розничным инвестором и растить нашу капитализацию, которая есть, получается, только предмет психологической реакции большого количества людей, — топ-менеджер компании Тамара Меребашвили. $IRAO

Если раньше представители компании ждали прихода иностранных инвесторов, то теперь им российские инвесторы не интересны.

Как там было... Вернуть доверие?

🪙 С 1 января 2026 российская отрасль программного обеспечения может лишиться нулевой ставки НДС для коммерческого ПО.

До этого анонсировали отмену льгот по налогам для работников IT компаний. Похоже их решили добить до того как они встанут на ноги.

Это все может снизить спрос на ПО, увеличит цены и т.д. Про рост прибыли можно пока забыть.

$ASTR $POSI $SOFL

$DIAS

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую торговую неделю Индекс МосБиржи отчаянно боролся за 2700 пунктов. Нотки оптимизма появились за несколько часов до закрытия основной сессии после выступления Лукашенко. Он заявил, что на столе есть хорошие предложения по урегулированию военного конфликта, которые на Аляске были услышаны Дональдом Трампом.

Он также заявил, что хотел бы поговорить с Владимиром Зеленским, так как настало время вступить в консультации и договориться об окончании конфликта. Ответа с украинской стороны за выходные дни не последовало.

В моменте это взбодрило рынок, но обольщаться я бы не стал. Впереди — множество факторов, которые могут полностью нивелировать пятничный рост. Сегодня должен быть представлен проект бюджета на 2026 год, и хотя основные параметры налоговой нагрузки уже известны, сюрпризы также не исключены.

Из того, что способно держать рынок на плаву: США и Россия осенью проведут третий раунд переговоров по устранению взаимных раздражителей. Глава МИД России сообщил, что достиг такой договоренности с главой Госдепартамента США Марко Рубио.

Дмитрий Песков анонсировал крупное выступление президента России Владимира Путина на этой неделе.

Нефтяные котировки продолжают рост на фоне сохранения рисков перебоев с поставками нефти из России в случае ужесточения западных санкций и новых атак на энергетическую инфраструктуру страны.

Из негативного: Власти США обсуждают возможность поставок ракет Tomahawk НАТО для передачи Киеву, окончательное решение за Трампом, — Вэнс Также в интервью Fox News он заявил, что за последние пару недель россияне отказались участвовать в двусторонних встречах с украинцами, они отказались участвовать в трехсторонних встречах с президентом и другими представителями США и Украины.

Страны ЕС (1 октября) также должны обсудить план использования замороженных российских активов. Я скептически отношусь к возможности полного воплощения этих мер в жизнь. На то есть две ключевые причины: во-первых, это ведет к эскалации и риску прямого столкновения НАТО с Россией, а во-вторых — подрывает основы международного права и доверие к европейской финансовой системе.

Что по технике: Уровень 2700 пунктов удержан, но это не гарантирует его прочности. С преобладающим негативом и отсутствием причин для роста, следующей целью продолжить отскок видится 2740 пунктов — уровень, дважды остановивший рост на прошлой неделе. Чуть выше проходит EMA 100 - возле 2763 пункта, но эти цели возможны при поступлении конкретики по снижению градуса эскалации.

Из корпоративных новостей:

Лукойл снизил добычу углеводородов в 1п 2025г на 3,9% г/г до 2,2 млн барр н.э/сут.

Банк Санкт-Петербург акционеры утвердили дивиденды за 1п 2025г в размере 16,61 руб/обычка (ДД 5%) и 0,22 руб/преф (ДД 0,4%), отсечка - 6 октября

Татнефть акционеры утвердили дивиденды за 1п 2025г в размере 14,35 руб на обычку (ДД 2,2%) и преф (ДД 2,4%), отсечка - 14 октября

Новатэк акционеры утвердили дивиденды за 1п 2025г в размере 35,5 руб/акция (ДД 3,2%), отсечка - 6 октября

РуссНефть увеличила добычу нефти в 1п 2025г на 1,74% г/г до 3,043 млн т

• Лидеры: IVA #IVAT (+11,5%), РусАгро #RAGR (+3,2%), Аренадата #DATA (+2,9%), Татнефть #TATN (+2,5%).

• Аутсайдеры: Хэдхантер #HEAD (-5,44%), ЮГК #UGLD (-1,85%), Совкомфлот #FLOT (-1,24%).

29.09.2025 - понедельник

• #SIBN - Газпром нефть собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 17,3 руб.)

• #NKHP - НКХП собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 6,54 руб.)

• #ETLN - Эталон акционеры компании примут решение о проведении SPO

• #NAUK - НПО Наука закрытие реестра по дивидендам 7,59 рублей (дивгэп)

• #GEMA - ММЦБ закрытие реестра по дивидендам 5 руб. (дивгэп)

• #YDEX - Яндекс закрытие реестра по дивидендам 80 руб. (дивгэп)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #новости #мегановости #инвестор #инвестиции #фондовый_рынок #обучение #новичкам

'Не является инвестиционной рекомендацией

🔥 ТОП-10 дивидендных акций с доходностью до 21% на осень 2025 от РБК

Продолжаем богатеть на дивидендах. На сцене сегодня снова аналитики. На этот раз они решили выяснить, какие компании могут этой осенью озолотить инвестора дивидендами. Погнали посмотрим.

Закладываемое ожидание продолжения цикла снижения ключа, низкие мультипликаторы у компаний, делают их привлекательными для долгосрочного инвестора. Но, еще не все компании переварили высокий ключ и отчеты ожидаются плохими. При прочих равных, те, кто выживет и не задохнется от кредитной удавки, продолжат радовать инвесторов дивидендами. Переходим к десятке компаний на эту осень.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 Циан CNRU

• Дивидендная доходность: 17-21%.

• Цена акции: 653 ₽ (1 лот – 1 акция)

Некоторые аналитики насчитали, что дивиденд может составить от 17% до 21%, а сам дивиденд после переезда может превысить 100 ₽.

🔥 Корп центр ИКС 5 X5

• Дивидендная доходность: 11%.

• Цена акции: 2 831 ₽ (1 лот – 1 акция)

300 ₽ могут объявить уже осенью, а за 2025 год дивиденд может составить 610 ₽, что дает 22% доходности. Жирно.

🔥 Европлан ЛК LEAS

• Дивидендная доходность: 10%.

• Цена акции: 515 ₽ (1 лот – 1 акция)

Дивиденд за 9 месяцев 2025 года может составить в районе 51 ₽,ч то дает 10% доходности.

🔥 ЭсЭфАй SFIN

• Дивидендная доходность: 10%.

• Цена акции: 1 046 ₽ (1 лот – 1 акция)

Здесь аналитики также сходятся на цифре в 10%, а выплата составит около 100 ₽.

🔥 Хэдхантер HEAD

• Дивидендная доходность: 6,6%.

• Цена акции: 3 649 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал к выплате 233 ₽, что дает 6,6%. А по итогам года дивиденд может составить 490-500 ₽ на акцию.

🔥 Лукойл LKOH

• Дивидендная доходность: 6%.

• Цена акции: 6 180 ₽ (1 лот – 1 акция)

Аналитики ожидают, что Лукойл может приятно удивить и выплатить 387 ₽ на акцию. Компания планирует погасить 11% квазиказначейских акций и уже в выплатах за 1П 2025 не учитывать их при распределении дивидендов. Финальный же дивиденд может составить 250-300 ₽. Не густо, но лучше других своих нефтяных друзей.

🔥 Евротранс EUTR

• Дивидендная доходность: 5,8%.

• Цена акции: 137 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал 8,18 ₽ на акцию за 2кв 2025. На горизонте 12 месяцев по мнению аналитиков компания может направить на дивиденды до 30 ₽ на акцию, что даст больше 22% доходности.

🔥 Банк санкт-Петербург BSPB

• Дивидендная доходность: 4,9%.

• Цена акции: 338 ₽ (1 лот – 10 акций)

Тут дивиденд 16,61 ₽, что несколько разочаровало инвесторов. У банка изменилась дивидендная политика и теперь на дивиденды могут направлять от 20% до 50% чистой прибыли.

🔥 НоваБев Групп BELU

• Дивидендная доходность: 4,8%.

• Цена акции: 402 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал 20 ₽ на одну акцию. По текущим ценам по словам аналитиков, акции компании выглядят привлекательно.

Тут есть один нюанс. Если реализуется запретительная мера госдумы по поводу запретов алкомаркетов в городе, то ВинЛабу будет не очень хорошо от слова совсем.

🔥 ФосАгро PHOR

• Дивидендная доходность: 3,9%.

• Цена акции: 7 181 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал наименьший из предложенных дивидендов, 273 ₽ нат акцию. Восходящий тренд цен на удобрения и девальвация рубля может помочь ФосАгро в увеличении прибыли.

Вот такое придумали и напрогнозировали аналитики из наших инвестдомов. Верите в их прогнозы и какие компании держите сами из выше предложенных?

В любом случае прогнозы могут меняться как в одну, так и в другую сторону. Покупаем качественные и хорошие активы, диверсифицируем портфель,не влюбляемся в компании, которые в вашем портфеле.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🪙 Проблемы с бензином признали власти Липецкой области. Губернатор Артамонов заявил о «временных перебоях на отдельных АЗС». «Никакой критической ситуации в регионе нет», — уверяет политик. Вчера проблему признали и в Крыму.

«Коммерсант-Волга» пишет, что в Самаре бензин на частных АЗС закончился. Там тоже фиксировались пробки из авто возле заправок, но небольшие. Издание списало это на ажиотаж накануне выходных.

Вице-премьер Александр Новак описал ситуацию как «небольшой дефицит предложения на розничном рынке топлива». Ситуация, по его словам, характерна для сезона.

⛽️ «Лукойл» сократил добычу углеводородов почти на 4% в первой половине 2025 года — с 2,3 до 2,2 млн баррелей нефтяного эквивалента в сутки.

Снижение объемов добычи преимущественно обусловлено динамикой внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, отмечает компания в операционном отчете.

Объем переработки тоже снизился — с 26,4 до 26,1 млн тонн. Основной причиной стали ремонтные работы на российских НПЗ.

Как то это все совпало : дефицит и ремонтные работы... А может это очередные успехи в экономике?

🪙 Минфин в настоящее время прорабатывает вопрос снижения доли РФ в уставных капиталах крупнейших компаний с госучастием до уровня 50% плюс 1 акция — Интерфакс

🪙 Глава ВТБ Костин: Сейчас появилась редкая возможность, она скоро закончится, когда можно практически без рисков получить большие доходы. Это вложение в депозиты банков — ТАСС

Костин ерунды не скажет)

Негатив поглощен, роста нет. В чем загвоздка? К чему готовиться инвестору

Казалось бы, весь возможный негатив котировки российского рынка в себя вобрали, но роста как не было так и нет. В чем же причина и как долго ждать изменения рыночной конъектуры:

По итогам сессии индекс МосБиржи и Индекс ОФЗ потеряли больше 0,5%. Давление оказывают сохраняющаяся геополитическая напряжённость и неопределённость перспектив дальнейшего снижения ключевой ставки.

Вчерашнее выступление главы Банка России Эльвира Набиуллина не дало оснований поверить, что инфляционные риски с принятым бюджетом подконтрольны и то, что в ближайшем будущем регулятор вернется к более прозрачному циклу снижения ключевой ставки.

В остальном же, если отбросить шум и громкие заголовки, видно, что реальных причин для сильного роста или падения у рынка просто нет.

Трамп продолжает серию встреч со сторонниками России по закупке энергоресурсов. Ему крайне важно воспользоваться моментом объединения против общего врага и под шумок провернуть намеченные планы.

Эскалация не думает идти на убыль: Европейские дипломаты предупредили Кремль, что НАТО готово жестко ответить на дальнейшие нарушения воздушного пространства, включая сбивание российских самолетов. Вряд ли они пойдут на подобные шаги, но их риторика об «неуправляемой России» — эффективная тактика запугивания.

Закрытие индекс демонтирует слабое, что повышает вероятность дальнейшей коррекции. Последнюю неделю котировка индекса пребывает в диапазоне 2680-2760п и крайний торговой день не вселяет надежд на слом нисходящего движения.

Нейтральный новостной фон и так называемый "эффект пятницы" может не оставить оснований переносить позиции через выходные дни. Также сегодня Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России, что безусловно скажется на перспективах роста. Всем отличного пятничного настроения и удачных торговых решений.

Из корпоративных новостей:

Озон Фарма акционеры одобрили дивиденды за 2кв 2025г в размере 0,25 руб/акция (ДД 0,5%), отсечка - 6 октября.

Х5 запустила в Калининграде новый распределительный центр торговой сети "Пятёрочка"

Европлан государство планирует направить 37,2 млрд руб. на льготные автокредиты и лизинг в 2026 году

Интер РАО и Киргизия прорабатывают строительство ТЭС мощностью 500 МВт.

Инарктика в I кв 2026 г рассмотрит вопрос о дивидендах за 2025 г.

Газпром запуск проекта Сахалин-3 запланирован на 2028 год, его газ будет идти в Китай и на Дальний Восток РФ.

Соллерс выпустил первую партию новых пикапов Sollers ST9 на производственной площадке Ульяновского автомобильного завода.

• Лидеры: Циан #CNRU (+2,2%), ОГК-2 #OGKB (+0,97%), ВИ.ру #VSEH (+0,95%), Озон Фарма #OZPH (+0,9%).

• Аутсайдеры: Магнит #MGNT (-4,78%), Позитив #POSI (-3,32%), Пик #PIKK (-3,1%), Русал #RUAL (-2,83%).

26.09.2025 - пятница

• #GEMA - ММЦБ последний день с дивидендом 5 руб

• #NAUK - НАУКА НПО последний день с дивидендом 7.59 руб

• #AVAN - Авангард проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 24,79 руб.)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Дефицит бюджета и игра Трампа: что сильнее ударит по карману инвесторов?

На новостном рынке все меняется за доли минуты и вчерашний день не стал исключением. Какое-то время рыночные котировки подрастали на отсутствии негативных новостей.

Поддержку также оказали слова Марко Рубио, который заявил, что Киеву следует пойти на договоренности для урегулирования конфликта на Украине. Стали вырисовываться легкие очертания на смягчение эскалации, но выступление Трампа на Генассамблее ООН в Нью-Йорке возвернуло участников торгов к суровой реальности.

Президент США Дональд Трамп заявил, что Украина при поддержке Евросоюза способна бороться и выиграть всю свою территорию обратно. Он также добавил, что у России "большие экономические проблемы" и для Украины "настало время действовать", но в любом случае желает Москве и Киеву "всего наилучшего".

Также он повторил призыв к ЕС полностью отказаться от российских нефти и газа и заявил, что намерен обсудить с премьером Венгрии Виктором Орбаном вопрос о прекращении закупок российской нефти.

На данный момент условия является нереальными, так как ЕС сможет отказаться от энергоносителей из РФ лишь 2027 году, а отказаться от Китайских и Индийских товаров она с большой долей вероятности вообще не сможет.

Трамп грамотно разыгрывает эту партию. Ему важно добиться от слабой Европы отказа от закупок российских энергоресурсов, чтобы потом диктовать им свои условия. Сейчас он им говорит то, что они хотят от него услышать, но после, когда цели будут достигнуты - риторика очень быстро поменяется.

Внутренние проблемы: Расходы России на обслуживание госдолга за I полугодие 2025 года выросли в 1,5 раза г/г, до ₽1,58 трлн. Госдолг России составляет около 13,7% ВВП, и его структура преимущественно рублевая, что минимизирует валютные риски. Это не критично, но приятного мало, так как мы видим ее негативное влияние практически на все экономические процессы.

Также инвесторов тревожит дефицит бюджета и возможные источники его покрытия. От этого во многом будет зависеть политика ЦБ в вопросе смягчения денежно-кредитных условий.

До дня принятия бюджета еще есть время, и мы наверняка вернемся к возможным изменениям: повышению НДС, пересмотру налогов для самозанятых и повышению утилизационного сбора. Не исключено, что до 29 сентября в этот список что-нибудь да добавится.

Из корпоративных новостей:

Новатэк Арктик СПГ-2 продолжает наращивать импорт в Китай. С конца августа уже 6 судов с СПГ прибыло в южный Китай и два ещё на подходе.

Татнефть нефтедобыча в первом полугодии упала на 1,8% год к году, а добыча газа выросла на 2,3%. EBITDA компании сократилась на 36%, а свободный денежный поток — в 3,2 раза.

Норникель экспорт меди из РФ в Китай за 8 мес 2025г вырос в 2 раза г/г до $3,3 млрд.

Ростелеком прорабатывает решения для безопасности мессенджера Max.

Промомед россияне в 2025 году на треть нарастили закупки аналогов «Оземпика» - до 16,8 млрд руб

Газпром ликвидирует несколько промежуточных или недействующих структур.

Русал может принять участие в реконструкции алюминиевого завода в Египте.

Т-Банк прибыль по РСБУ за 8 месяцев 2025 года сократилась на 14% г/г до ₽33,3 млрд

• Лидеры: Позитив #POSI (+4,1%), БСП #BSPB (+2,9%), Хэдхантер #HEAD (+2,38%), Сегежа #SGZH (+2,3%).

• Аутсайдеры: Сургутнефтегаз #SNGSP (-2,03%), Whoosh #WUSH (-1,23%), Европлан #LEAS (-1,2%), Астра $ASTR (-1,15%).

24.09.2025 - среда

• #NVTK - Новатэк ВОСА по дивидендам за 1 полугодие 2025 года в размере 35,5 руб /акция

• #TATN #TATNP - Татнефть ВОСА по дивидендам за 1П2025 в размере 14,35 руб. на обычку и преф

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #мегановости #аналитика #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER ведет переговоры с АФК "Система" $AFKS о покупке контрольной доли в группе "Элемент", единственном публичном российском эмитенте в микроэлектронике. Сумма сделки оценивается в 15–28 млрд ₽.

Если сделка состоится, акции "Элемента" ($ELMT ) могут снять с биржи — у государства позиция, что микроэлектроника не должна быть публичной.

Компания вышла на СПБ Биржу в мае 2024 года, а в июне получила листинг на Мосбирже. Сейчас бумаги торгуются примерно по 0,14 ₽.

Для "Сбера" покупка означает снижение зависимости от импорта и создание полного цикла для развития своих LLM и других ИТ-решений.

Инфляция замедляется, но риски никуда не делись: что способно прервать восстановление рынка?

После вчерашних торгов начал видеться свет в конце туннеля в борьбе с инфляцией. Но получится ли развить успех и пойти выше? Давайте разберёмся, что способно затормозить рост котировок индекса:

Российский рынок отреагировал значительным ростом на снижение инфляционных ожиданий россиян в этом месяце: они опустились до 12,6% годовых с 13,5% в августе, достигнув минимального уровня с сентября 2024 года. ЦБ пристально следит за этим индикатором, поэтому инвесторы расценили эту новость как позитивный сигнал для смягчения монетарной политики.

В результате индекс МосБиржи рванул вверх, закрывшись на дневных максимумах и практически полностью отыграл существенное падение, зафиксированное накануне.

Инфляция продолжает замедляться: Вечером были опубликованы данные по инфляции от Росстата, согласно которым недельная инфляция в России составила 0,04% после 0,1% неделей ранее. Годовая инфляция (в сумме за 12 месяцев) уменьшилась до 8,1% с отметки 8,16%, зафиксированной неделей ранее.

Из негативного: Бензин в России продолжает дорожать: цена Аи-92 на бирже второй день подряд бьет рекорды. Это можно связать с частыми атаками украинских беспилотников на российские НПЗ. С определенным временным лагом это может сказаться на инфляции, так как удорожание перевозок приводит к увеличению себестоимости многих товаров и услуг

Также в фокусе внимания: публикация параметров бюджета по итогам 2025 года и на ближайшие три года, запланированная на 29 сентября. Существует высокая вероятность пересмотра налоговой базы с целью минимизировать нарастающий дефицит бюджета. По итогу, это может коснуться многих секторов экономики, которые сейчас получаются господдержку.

Санкции продолжают давить на рынок: ЕС готовит новый, 19-й пакет ограничений против банков и энергетики, планируя быстрее отказаться от российского топлива. В эту пятницу должна поступить конкретика, от жеткости принятых мер будет зависеть дальнейший вектор движения индекса

Инвесторы этого боятся: такие шаги угрожают прибыли экспортных компаний, особенно в нефти и газе, и создают неопределенность. Лично я не жду прорывных санкций, наверняка, все просто обойдется более жестким контролем того, что приняли ранее.

Что по технике: Глобально, после вчерашней попытки отскока картина по индексу не сильно поменялась. С точки зрения теханализа рынок вернулся в боковик 2700-2850п и находится в локальном нисходящем тренде.

Закрепление выше верхней границы диапазона позволит рассматривать возможность формирования восходящей модели. Но для этого многие негативные факторы должны выйти из острой фазы.

На что стоит обратить внимание:

КуйбышевАзот акционеры одобрили дивиденды за I полугодие 2025 года: 4 рубля на акцию (ДД: 0,86%) Отсечка — 23 сентября.

ВТБ рассматривает регулярную выплату крупных дивидендов как часть своей долгосрочной стратегии.

Северсталь вложит в экологические решения на комплексе в Череповце 7 млрд руб.

Ростелеком представил пилотный проект платежного терминала на ОС "Аврора".

Абрау-Дюрсо российский экспорт вина за 8 мес 2025г вырос на 31%, в натуральном выражении рост на 17%.

ЮГК прокуратура Магнитогорска предъявила претензии на 4,5 миллиарда

• Лидеры: Сургутнефтегаз #SNGS (+3,65%), Whoosh #WUSH (+3,5%), Юнипро #UPRO (+3,13%), ПИК #PIKK (+2,04%).

• Аутсайдеры: Эталон #ETLN (-2,43%), Циан #CNRU (-1,85%), Сегежа #SGZH (-1,5%), БСП #BSPB (-1,34%).

18.09.2025 - четверг

• #NAUK - НПО Наука внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 7,59 руб./акция

• #GEMA - ММЦБ внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 5 руб./акция

• #VTBR - ВТБ завершение приема заявок на приобретение дополнительных акций.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🔥 ТОП-10 лучших дивидендных акций с доходностью от 12% до 17% на ближайшие 12 месяцев от УК Доход

Продолжаем богатеть на дивидендах. Что будет, если вместе собрать трех аналитиков? Правильно, они постараются выдать прогнозы по дивидендам. не знаю, сколько их у Дохода, но прогнозы по дивидендам у них есть всегда. Раз в месяц отслеживаем ТОП-10 компаний с самыми жирными выплатами, но пока прогнозными, погнали!

Прикол акций в том, что со временем дивидендные выплаты становятся больше на тот вложенный рубль, на который вы когда-то купили акции. За этот риск инвесторы и платят. просто у нас сейчас аномальная ситуация с высокими процентами по вкладам, и вообще, с активами с фиксированным доходом.

Продолжаться это вечно не сможет и не будет, так что те, кто смотрит немного дальше своего носа, на будущее так сказать, могут обратить внимание на акции со стабильными, хорошими дивидендами. Список ниже – это не самые лучшие дивидендные акции, а список компаний, которые по прогнозам УК Доход могут обогатить инвестора больше всех, идем смотреть!

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🫡 Переходим к 10 компаниям с самой высокой дивидендной доходностью на ближайшие 12 месяцев по оценке УК “Доход”.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 Евротранс EUTR

• Дивиденд: 23,65 ₽

• Дивидендная доходность: 17%.

• Цена акции: 139 ₽ (1 лот – 1 акция)

На данный момент у данной конторы маячат самые высокие дивиденды.

🔥 Россети Центр MRKC

• Дивиденд: 0,119 ₽

• Дивидендная доходность: 16,5%.

• Цена акции: 0,72 ₽ (1 лот – 1 000 акций)

🔥 МТС MTSS

• Дивиденд: 35 ₽

• Дивидендная доходность: 16,4%.

• Цена акции: 213 ₽ (1 лот – 10 акций)

🔥 Транснефть-п TRNFP

• Дивиденд: 194,2 ₽

• Дивидендная доходность: 15,3%.

• Цена акции: 1 270 ₽ (1 лот – 1 акция)

🔥 Лукойл LKOH

• Дивиденд: 931 ₽

• Дивидендная доходность: 14,6%.

• Цена акции: 6 372 ₽ (1 лот – 1 акция)

🔥 ЭсЭфАй SFIN

• Дивиденд: 167,8 ₽

• Дивидендная доходность: 14,4%.

• Цена акции: 1 160 ₽ (1 лот – 1 акция)

🔥 Банк Санкт-Петербург BSPB

• Дивиденд: 47 ₽

• Дивидендная доходность: 14,2%.

• Цена акции: 330 ₽ (1 лот – 10 акций)

🔥 Займер ZAYM

• Дивиденд: 20,5 ₽

• Дивидендная доходность: 14,2%.

• Цена акции: 144 ₽ (1 лот – 10 акций)

🔥 Хэдхантер HEAD

• Дивиденд: 427,45 ₽

• Дивидендная доходность: 12,2%

• Цена акции: 3 500 ₽ (1 лот – 1 акция)

🔥 НоваБев Групп BELU

• Дивиденд: 50 ₽

• Дивидендная доходность: 12,1%.

• Цена акции: 412 ₽ (1 лот – 1 акция)

Следует помнить, что прогнозы - дело неблагодарное, а доходность может измениться как в одну, так и в другую сторону. Но тут ребята пользуются имеющимися у них данными, выстраивают прогнозные графики будущих прибылей у компаний. Как один из вариантов, на который будете опираться при выборе эмитента, почему бы и да.

Из всех представленных покемонов, в моем портфеле имеется лишь Лукойл, неожиданно залетевший сюда НоваБев, а у вас?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Почему 2800 пунктов — не предел? Индекс может уйти ниже перед отскоком

Российский фондовый рынок адаптируется к изменившимся условиям: намеренное замедление темпов смягчения денежно-кредитной политики со стороны ЦБ и угрозы новых санкций от Трампа продолжают оказывать давление на котировки. Под влиянием этих факторов торги завершились снижением, которое, однако, замедлилось к концу сессии.

По итогам торговой сессии котировки индекса приблизились к сильной области поддержки 2800-2790 пунктов, где ранее образовался незакрытый ценовой гэп. При нейтральном новостном фоне возможна попытка развития технического отскока. Закрепление внутри дня выше уровня 2850 пунктов может нарушить нисходящий тренд, поэтому важно следить за поведением цены при приближении к этой отметке.

Однако активность покупателей будет сдерживать высокая вероятность дальнейшей эскалации на фоне заседания ЕС, посвящённого обсуждению 19-го пакета санкций.

Дополнительным фактором давления станет экспирация фьючерсов (18-19 сентября), которая традиционно сопровождается повышенной волатильностью и часто совпадает с формированием локальных минимумов индекса. В связи с этим говорить о развороте тренда пока преждевременно.

США обозначили свои будущие действия в отношении России: Европа должна отказаться от российских энергоносителей и ввести пошлины в отношении Китая и Индии, только после этого Вашингтон рассмотрит усиление санкций против России.

Вот только эти условия неприемлемы для Евросоюза, который опасается оказаться заложником торговой войны между Вашингтоном и Пекином. Поэтому постепенно подобная угроза должна нивелироваться, снизив градус санкционного давления на Россию и ее торговых партнеров.

Тем, кого беспокоит текущая волатильность, я по-прежнему рекомендую консервативную стратегию: оставаться вне рисковых активов, инвестируя в облигации и фонды денежного рынка.

Придерживаться этой стратегии стоит, как минимум до середины октября. К тому времени прояснится ситуация с бюджетом, и начнет появляться спекулятивный интерес к акциям в преддверии следующего заседания ЦБ.

Из корпоративных новостей:

Озон Фарма объявляет о выходе на рынок нового препарата Иммунотрезан — современного решения для поддержки иммунитета и борьбы с усталостью

Делимобиль запустил веб-интерфейс для аренды автомобилей, чтобы пользователи, которые еще не знакомы с каршерингом, могли бесшовно забронировать авто

ЮГК прокуратура потребовала снести цеха в Пластовском округе

Яндекс #YDEX акционеры одобрили дивиденды за 1п 2025г в размере 80 руб/акция (ДД 1,9%), отсечка - 29 сентября

Газпром #GAZP Минфином обсуждается изменение налоговой нагрузки со следующего года

Дочка Fix Price c 1 по 12 сентября приобрела 13,7 млн акций компании на Мосбирже, бумаги могут быть использованы в рамках программы мотивации сотрудников

ФосАгро #PHOR Евросоюз сократил импорт удобрений из РФ в июле 2025г в годовом выражении почти впятеро, а в месячном выражении практически в 8 раз

Эталон планирует вернуться к вопросу о выплате дивидендов после выхода на чистую прибыль

ОГК-2 СД рекомендовал дивиденды за 2024 год в размере 0,0598167018 руб/акция (ДД 14,7%), отсечка - 5 ноября

• Лидеры: ДВМП #FESH (+2,73%), ОГК-2 #OGKB (+2,4%), Лента #LENT (+1,94%), Озон Фарма #OZPH (+1,8%).

• Аутсайдеры: Эталон #ETLN (-5%), Whoosh #WUSH (-4,65%), Ростелеком #RTKM (-4,47%), Совкомбанк #SVCB (-3,68%).

16.09.2025 - вторник

• #ETLN - Эталон снятие запрета на короткие продажи

• #HEAD - Хэдхантер внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 233 руб./акция

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX выплатит дивиденды 80₽ на акцию за I полугодие 2025 года.

Реестр закроется 29 сентября.

Компания второй год подряд держит дивиденды на том же уровне, прибыль при этом снизилась на 2% до 43,2 млрд ₽.

⚠️ Когда облигации подводят ⚠️

😱 Представьте: покупаете облигацию за 99% от номинала за день до погашения, ждёте скромный плюсик — и вдруг вместо 1000₽ на счету оказывается всего 315,78₽. Минус почти 70% за сутки! Именно так завершилась история с выпуском ВТБ С1-519.

📉 До самого финала бумага торговалась «почти по паре», а на некоторых площадках красовалась фраза «погашение по номиналу». Люди искренне верили в безопасную недельную доходность. Итог оказался обратным: кто-то потерял десятки тысяч, а кто-то миллионы.

Мини-курс по трейдингу

🔥 Привет, будущий инвестор! 😎 Хочешь нырнуть в трейдинг без огромных вложений и рисков? Это твой шанс!

👉 Новый мини-курс по трейдингу всего за 11 990 руб! Освой основы рынка быстро, эффективно и с минимальными затратами.

✨ Внутри:

• Короткие уроки по ключевым принципам трейдинга

• Разбор реальных кейсов и инструментов для заработка

• Психология успеха + советы от профи

• Личный чат с наставником для любых вопросов

Почему сейчас? Супер-скидка и доступ на ограниченное время! Запишись сегодня — старт уже завтра! 🚀

💬 Мои ученики в восторге и зовут друзей. После курса — уверенный апгрейд в продвинутый уровень!

Мест мало, акция кончается! Не упусти!

#Трейдинг #Инвестиции #ОбучениеТрейдингу #Финансы #Заработок

JetLend — в числе самых открытых эмитентов августа

Уважаемые инвесторы!

В августе мы вошли в топ-3 эмитентов на платформе «Пульс» по количеству комментариев - 123 комментария за месяц.

Мы благодарны каждому инвестору, кто задает вопросы, делится мнением и участвует в обсуждениях.

Наша цель — поддерживать высокий уровень открытости: делиться результатами, объяснять цифры и быть на связи, когда это важно.

А еще на платформе стартовала новая осенняя акция: до конца месяца ставка по прогрессивному кешбэку увеличена до 20% годовых. Мы запустили ее, чтобы сделать начало осени ярче, а ваш доход — выше.

Спасибо, что вы с нами.

$JETL $RU000A107G63

Хрупкое равновесие: почему даже хорошие новости не гарантируют роста

Российские фондовые индексы продемонстрировали восстановление в среду, прервав двухдневную серию падений на фоне сохраняющейся высокой волатильности. По итогам основных торгов индекс МосБиржи прибавил 0,78%, достигнув уровня 2867,55 пункта, а индекс РТС вырос на 0,46% до 1117,32 пункта.

Инвесторы пытаются найти хоть какие-то признаки оптимизма на фоне откровенно слабого отчетного сезона и нарастающего спада в экономике. Возврат к дефляции вернул оптимизм к резкому шагу ЦБ в вопросе ключевой ставки.

По данным Росстата, за неделю с 26 августа по 1 сентября цены снизились на 0,08%, против роста инфляции на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

По ожиданиям аналитиков, 12 сентября Банк России может принять решение о снижении ключевой ставки на 200 базисных пунктов. Это приведет к падению процентов по банковским вкладам, сделав долговые инструменты более привлекательными для инвесторов. На акции позитивный эффект будет не долгим, так как они по-прежнему проигрывают в уровне риска и потенциальной дивидендной доходности.

Позитивным моментом также выступает пересмотр аналитиками прогноз по снижению средней ключевой ставке: с 19,3% до 19% в этом году, 13,8% до 13,2% — в следующем. Ожидания по росту ВВП тоже пересмотрены вниз — с 1,4% до 1,2% в этом году. По инфляции на конец года — с 6,8% до 6,4%.

Что дальше: Официальный визит Путина в Китай завершен. Президент отправляется во Владивосток для участия в ВЭФ. Президент РФ выступит на пленарной сессии форума 5 сентября в 6 утра по Москве.

• Спецпредставитель Америки Стив Уиткофф прибыл в Париж на фоне предстоящей сегодня встречи по Украине так называемой «коалиции желающих».

• Трамп в свою очередь, во время пресс-конференции с президентом Польши Навроцким заявил, что планирует в ближайшее время созвониться с Путиным. Плюс к этому, он анонсировал разговор с Зеленским. Легкие сподвижки в переговорном процессе уменьшили в моменте риск эскалации, но не более.

Из негативного: ОПЕК+ на воскресной встрече рассмотрит вопрос увеличения добычи, — источники Reuters. Это может снизить цену на топливо. Бюджет в сентябре и без того рискует недополучить 21 млрд рублей нефтегазовых доходов, сообщает Минфин.

Технический анализ указывает на формирование потенциальной разворотной модели, подтверждением чему послужил успешный тест линии тренда в качестве поддержки. Снижение рисков, связанных с вторичными санкциями, на фоне ожиданий снижения ключевой ставки может спровоцировать рост спекулятивного интереса. Однако чудес от решения по ставке ожидать не стоит.

Следует учитывать, что геополитическая обстановка остается ключевым фактором неопределенности, способным в любой момент нарушить текущий баланс. Решение — рискнуть или остаться в надежных активах — каждый принимает сам.

Из корпоративных новостей:

ВИ.ру #VSEH акционеры одобрили дивиденды за 1п 2025г в размере 1 руб/акция (ДД 1,3%), отсечка - 12 сентября

ФосАгро #PHOR цены на азотные, фосфорные и смешанные удобрения в августе продолжили расти, обновив максимумы с 2022 года

Ozon #OZON планирует построить к 2027 году новый логистический центр в Якутске

Аэрофлот #AFLT за 8 месяцев 2025г на 33% увеличила пассажиропоток на рейсах между Россией и Китаем

• Лидеры: РусГидро #HYDR (+3,1%), ТМК #TRMK (+2,12%), Сегежа #SGZH (+1,5%), ММК #MAGN (+1,33%).

• Аутсайдеры: Whoosh #WUSH (-3,36%), Ростелеком #RTKM (-1,8%), Позитив #POSI (-1,75%), Фикс Прайс #FIXR (-1,75%).

04.09.2025 - четверг

• Восточный экономический форум (ВЭФ). День 2

• Мосбиржа начнет торги мини-фьючерсами на акции Полюса

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор #отчет #аналитика #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

Инвесторы ждут новостей из Китая: какие бумаги могут получить поддержку?

Российский рынок несмотря на внутридневной рост до уровня 2925,38 пункта, закрылся в минусе, не сумев сохранить уровень выше 2900 пунктов. Низкая активность инвесторов объясняется пессимистичными ожиданиями из-за отсутствия сдвигов в урегулировании украинского конфликта и нарастающих признаков замедления темпов экономического роста.

Основные торги индекс МосБиржи закрыл просадкой на 0,43% до 2886,97 пункта, индекс РТС потерял 0,55%, снизившись до 1130,8 пункта. На вечерней сессии настроения остались негативные, индекс МосБиржи снижается на 0,4% до 2888,16 пункта.

Драйверами на сегодняшний день могут стать новости из Китая, где с визитом находится президент РФ Владимир Путин. Ранее помощник президента Юрий Ушаков говорил, что «Газпром» и корпорация CNPC планируют подписать три ключевых документа. Антонов не исключил, что какие-то соглашения будут подписаны и с «Роснефтью», а также Новатэком. Эти бумаги на особом счету у спекулянтов в эти дни.

Ралли продолжается: Цены на золото и серебро обновили максимумы на фоне роста ожиданий снижения ставки ФРС на заседании 17 сентября. Спрос на драгоценные металлы также вырос из-за того, что неоднократная критика в адрес ФРС со стороны президента США Дональда Трампа усилила опасения по поводу потери независимости регулятора, выполняющего функции центрального банка страны.

Из негативного: Экономика замедляется темпами быстрее, чем прогнозировалось. Если раньше ожидали темпы роста 1,5%, то сейчас уже - 1,2% рост ВВП. Соответственно, и ресурсная база тоже сжимается, поэтому придется мобилизовывать ресурсы.

Лидеры ряда стран ЕС, генсек НАТО Марк Рютте и глава Еврокомиссии Урсула фон дер Ляйен обсудят украинское урегулирование 4 сентября в Париже по приглашению президента Франции Эммануэля Макрона, пишет Financial Times со ссылкой на трех дипломатов.

По ее данным, на встрече будут присутствовать те, кто встречался с президентом США Дональдом Трампом в Вашингтоне 18 августа, - премьер Британии Кир Стармер и канцлер ФРГ Фридрих Мерц.

Что по технике: На дневном графике индекс МосБиржи остается в фазе консолидации: любые попытки роста выше 2900–2925 встречают продажи, интерес к покупкам поддерживается на снижении к 2850–2860 пунктов. Отсутствие выраженных драйверов не позволяет рынку выйти из диапазона.

📍 Из корпоративных новостей:

ФосАгро Россия нарастила поставки удобрений в Индию, Китай и Латинскую Америку на 20% год к году

МосБиржа общий объем торгов в августе 2025 года вырос на 14,4% г/г до ₽143,5 трлн

ВинЛаб в 1п 2025г увеличил выручку на четверть по сравнению с прошлым годом, до ₽47,5 млрд

ТГК-14 выручка по МСФО в январе — июне выросла на 15% год к году, а прибыль снизилась на 37%

ЕвроТранс СД рекомендовал акционерам дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%, отсечка - 20 октября

• Лидеры: Эн+ $ENPG (+3,43%), ЕвроТранс $EUTR (+2,3%), РусГидро $HYDR (+1,8%), Novabev $BELU (+1,53%).

• Аутсайдеры: Магнит $MGNT (-3,7%), Мечел $MTLR (-3,7%), Система $AFKS (-2,75%), Сегежа $SGZH (-2,38%).

02.09.2025 - вторник

• $GAZP - Газпром и Китайская национальная нефтегазовая корпорация (CNPC) подпишут соглашения

• $BELU - СД Новабев даст рекомендации по дивидендам и определит дату ВОСА

• $PRMD - Вебинар для инвесторов Промомед, посвященный операционным и финансовым результатам за II кв. и I полугодие 2025 г. (15:00 мск)

• Пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028 гг. (15:00 мск)

• Трёхсторонние переговоры Россия - Китай - Монголия, а также российско-китайские переговоры с участием делегации из России. Переговоры Путина и Си Цзиньпина.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обзор_рынка #трейдинг #инвестор #инвестиции #обучение #новичкам #новости #фондовый_рынок

'Не является инвестиционной рекомендацией

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую неделю рынок торговался в узком боковике под влиянием отсутствия прогресса и конкретики по поводу встречи президентов РФ и Украины по урегулированию военного конфликта. Украина затягивает переговорный процесс, главный нерешенный вопрос – территориальный. Киев не готов признавать за Россией регионы, вошедшие в её состав.

Однако, позитивный рыночный настрой сохраняется на фоне предстоящего визита президента России Владимира Путина в Китай. В рамках визита запланировано:

• Участие в военном параде, посвящённом 80-й годовщине Победы во Второй мировой войне.

• Участие в саммите ШОС в Тяньцзине (31 августа – 1 сентября).

• Ряд двусторонних встреч с руководителями других государств. Саммит ШОС посетят в общей сложности более 20 глав государств, включая Индию.

Основные надежды рынка связаны с Газпромом поскольку ожидается заключение соглашений с китайской корпорацией CNPC. Также пройдёт трехсторонняя встреча лидеров России, Китая и Монголии. Напомним, что именно через Монголию планировали провести трубопровод «Северный поток-2». На фоне предстоящих договорённостей спекулятивным оптимизмом наполняются акции Новатэк и Роснефть.

После завершения визита в КНР президент Путин направится во Владивосток, где пробудет 4 и 5 сентября. Там пройдет Восточный экономический форум (ВЭФ) с 3 по 6 сентября на площадке кампуса Дальневосточного федерального университета. Все эти события будут спекулятивно удерживать рынок от коррекций, но для похода индекса МосБиржи выше 2950 пунктов нужна будет конкретика.

Возвращение инфляции: по данным Росстата, инфляция в России за неделю с 19 по 25 августа составила 0,02% после пяти недель дефляции. Как отмечается в обзоре Минэкономразвития на основе данных Росстата, в годовом выражении инфляция на 25 августа замедлилась до 8,43% после 8,46% неделей ранее.

До заседания ЦБ по ключевой ставке осталось 9 торговых сессий, а значит все сильнее фокус внимания будет смещаться на это событие. Потенциально такие бумаги, как Совкомбанк, Европлан, ВУШ, Делимобиль, Самолет, Система, Сегежа, Мечел и многие другие погрязшие в долговых обязательствах компании вполне могут показать динамику лучше рынка.

Спекулятивно у нас открывается возможность на отсутствии геополитического негатива в отдельных историях хорошо заработать, но для уверенного долгосрочно тренда на рост рынка это будет недостаточно. Без окончания военного конфликта и снижения ключевой ставки в район 12%-14% это все больше видится полем игры для спекулянтов. Инвестору же, пока рано выходить из инструментов долгового рынка.

Из корпоративных новостей:

РусАгро год к году выручка за шесть месяцев по МСФО выросла на 21%, а скорректированная EBITDA — на 22%

Мать и дитя в январе — июне выручка по МСФО увеличилась на 22%, а EBITDA — на 15% год к году — компания.

Сегежа в первом полугодии выручка по МСФО упала на 8%, чистый убыток — 22 млрд ₽ против минус 11 млрд ₽ годом ранее

Лукойл по итогам шести месяцев выручка по МСФО сократилась на 17% в годовом выражении, чистая прибыль — на 51%. СД изъявляет желание погасить до 76 млн квазиказначейских акций компании

Самолет выручка по МСФО по итогам шести месяцев осталась на уровне прошлого года, чистая прибыль сократилась на 61%

• Лидеры: Самолет $SMLT (+2,82%), Лукойл $LKOH (+2,46%), СПБ Биржа $SPBE (+2,1%), Газпром $GAZP (+1,6%).

• Аутсайдеры: Селигдар $SELG (-4,48%), Озон Фарма $OZPH (-4,12%), Сегежа $SGZH (-4,1%).

01.09.2025 - понедельник

• $VSEH - ВсеИнструменты.ру собрание акционеров по дивидендам за 1 полугодие 2025 года (рекомендация - 1 руб./акция, текущая дивдоходность 1,26%)

• $OZON - Озон собрание акционеров по вопросу редомициляции

• $MOEX - МосБиржа объемы торгов за август

• $MGKL - МГКЛ вступает в силу новый закон, ужесточение по ломбардам

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #новости #мегановости #инвестор #инвестиции #фондовый_рынок #аналитика #трейдинг #новичкам #обучение

'Не является инвестиционной рекомендацией