Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ В сентябре число инвесторов на Мосбирже $MOEX выросло до 38,6 млн человек, счетов стало 73,1 млн.

Физлица вложили рекордные 317 млрд ₽, в основном в облигации.

Популярные акции — Сбербанк $SBER, ЛУКОЙЛ $LKOH, Газпром $GAZP, ВТБ $VTBR и Яндекс $YNDX.

🏤 Мегановости 🗞 👉📰

1️⃣ Softline $SOFL купила 51% консалтинговой компании BeringPro примерно за 700 млн ₽, исходя из мультипликатора 4х EV/EBITDA.

EBITDA BeringPro за 2024 год составила 184 млн ₽, выручка — 1,96 млрд ₽ (+20%).

2/3 суммы пошли на развитие и погашение долгов, 1/3 — менеджменту (в основном акциями Softline с lock-up на 6 месяцев).

Срок окупаемости сделки оценивается в 5 лет.

Цель Softline и BeringPro — войти в топ-5 ИТ-консалтинга к 2026 году.

Спекулятивная надежда: что ждет рынок у отметки 2600. К чему готовиться инвестору

Ситуация на рынке по-прежнему складывается против тех, кто по мере снижения индекса пытается поймать его на отскоке. Акции компаний остаются под давлением из-за геополитических рисков и грядущего усиления фискальной нагрузки, что влечет за собой снижение темпов смягчения монетарной политики.

Данные по инфляции оказались достаточно позитивными: несмотря, что недельный показатель продолжил увеличиваться, годовой возобновил сокращение. Инфляция в августе 2025 года замедлилась до 8,14% г/г после 8,79% г/г в июле 2025 года, сообщает Минэкономразвития РФ. С начала года потребительские цены выросли на 4,29%.

Также рынок испытывает давление со стороны дешевеющей нефти и крепкого рубля. Кроме того, инвесторы находятся в ожидании новых антироссийских санкций. Согласовать их в короткий срок не получается, но процесс постоянно движется в сторону закручивания гаек.

Санкционное давление: G-7 близка к соглашению об усилении санкций против нефтяных доходов России. Согласно проекту, обсуждаются ограничения для ключевых секторов российской экономики - энергетики, финансов, военной промышленности, а также меры против стран и организаций, помогающих России обходить санкции и поддерживающих ее военные усилия.

Страны Евросоюза еще не согласовали полный запрет на импорт российского сжиженного природного газа, поскольку у некоторых из них нет альтернативного поставщика газа. Также ЕС пока не достигли консенсуса по использованию замороженных активов РФ.

В качестве зеркальных действий, Россия может национализировать и затем быстро распродать иностранные активы в рамках нового механизма приватизации в ответ на любые шаги Европы по изъятию российских активов за рубежом.

Что по технике: Индекс МосБиржи пробил 2700 пунктов и стремительно движется к новой стратегической поддержке 2600п. Если геополитика не подкинет сюрпризов, то стоит ждать попытки отскока. Спекулятивным драйвером может стать предстоящее выступление Владимира Путина на Валдае.

Принципиально нового, что способно развернуть рынки там не прозвучит, но спекулятивный интерес может возобладать над возможными рисками пойти ниже.

Из корпоративных новостей:

Полюс акционеры утвердили дивиденды за первое полугодие 2025 года в размере 70,85 руб./акция (ДД 2,9%). Отсечка — 13 октября

ЕвроТранс акционеры утвердили дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%), отсечка - 20 октября

Новатэк завод «Арктик СПГ 2» достиг рекордных показателей добычи благодаря успешным продажам в Китае

Газпром нефть акционеры утвердили дивиденды за первое полугодие 2025 г. в размере 17,30 руб./акция (ДД 3,47 %). Отсечка — 13 октября

ЮГК может быть выкуплен УГМК через «Атлас майнинг». Это поглощение может стать тревожным сигналом для держателей акций ЮГК. Репутация у будущего мажоритария жесткая: дивиденды — не приоритет, прозрачность минимальная.

Мать и дитя СД рекомендовал дивиденды за 1п 2025г в размере 42 руб/акция (ДД 3,4%), отсечка - 20 октября

Софтлайн приобретает 51% доли компании BeringPro, входящей в Топ-10 ИТ-консалтинговых компаний России.

• Лидеры: Селигдар #SELG (+1%), IVA #IVAT (+0,78%), Мать и дитя #MDMG (+0,67%), ДВМП #FESH (+0,6%).

• Аутсайдеры: М.Видео #MVID (-16,5%), ЮГК #UGLD (-10,1%), Мечел #MTLR (-5,56%), Астра #ASTR (-4,38%).

02.10.2025 - четверг

• #OZPH - Озон Фарм последний день подачи заявки на преимущественное право приобретения акций в рамках SPO.

• #YDEX - Яндекс СД по вопросу увеличения УК для реализации Программы долгосрочной мотивации.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #инвестор #инвестиции #рынок #биржа #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Полюс" $PLZL заплатит дивиденды за первое полугодие — 70,85₽ на акцию.

Реестр под дивиденды закроется 13 октября.

Компания сохранила цель выплачивать 30% от EBITDA, которая за период выросла на 32% до рекордных $2,7 млрд.

🔥Итоги 4 лет и 1 месяца инвестиций. Покупки сентября. Пассивный доход растет. Портфель 2,1 млн ₽

Продолжаю открыто делиться с вами итогами своего инвестирования. Позади 4 года и 1 месяц, как я внес на брокерский счет первую тысячу рублей. Время подбить все цифры и подвести итоги августа 2025 года, поехали!

💼 Портфель на 1 сентября 2025

В мой портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 сентября 2025, сумма на всех счетах составляла 2 184 000 ₽.

💸 Пополнения

В сентябре пополнил портфель на 36 000 ₽.

Пополнения за 9 месяцев 2025 года составили 290 500 ₽.

🤑Сколько всего проинвестировал в 2025 году?

За восемь месяцев пополнения извне на счет 290 500 ₽, реинвестирование на данный момент составляет 110 148 ₽. В общей сложности пока вышло 400 648 ₽. Вместе с реинвестом планирую приобрести активов минимум на полмиллиона рублей, как пойдет дальше, посмотрим.

😐 Что произошло с портфелем за сентябрь?

Прекрасно отрицательно поивестировал в сентябре. Портфель стал меньше несмотря на внесения и небольшой реинвест от купонов, в сентябре кроме купонов других выплат не получал. Закрепился выше отметки в 2 млн ₽, вниз пока не пробил и на этом уже хорошо.

Мой портфель

Сумма вложений и их стоимость

Проинвестировано: 1 559 500 ₽

Общее состояние портфеля: 2 133 579 ₽

Доходность на основе XIRR: 15,9% годовых.

Портфель за сентябрь получил рост наоборот в 50 400 ₽, и это без учета пополнений и поступлений купонов, с ними минус 87 680 ₽. Готовлюсь к октябрю, пополнения может быть чуть увеличу,а там еще и дивиденды осенние, будем покупать, одним словом.

🍸 События сентября

● Считал пассивный доход за 8 месяцев 2025.

● Список акций к покупке на сентябрь, с краткими комментариями

● Дивидендно прошелся по Газпром нефти, пока все плохо, но это пока

● Акции в перспективе ближайших 12 месяцев с высокими дивидендами.

● Дивидендная прожарочка Мать и Дитя

● 10 облигаций с ежемесячными выплатами. Рейтинг А+ и выше

● Пассивный доход на длинных ОФЗ. Фиксируем 13%+ и ждем апсайд цены

● Перспективы Сбербанка и его дивиденды

В сентябре у меня был план и я его придерживался. Моя стратегия (наконец-то я про нее вам рассказал), знакомьтесь, она позволяет мне не обращать внимание на истеричек на рынке и регулярно, на еженедельной основе, покупать дивидендные акции, облигации и немного золота.

🛍 Покупки сентября

Акции:

● Мать и Дитя: 5 шт.

● НоваБев Групп:13 шт.

● Газпром нефть: 16 шт.

● Роснефть: 4 шт.

● Новатэк: 1 шт.

● Русагро: 4 шт.

Облигации:

ЛСР 1Р11, Брусника 2Р4, ОФЗ 26230, ОФЗ 26243, ОФЗ 26250, ОФЗ 26233

Золото:

BCSG: 128 шт.

GOLD: 1113 шт.

💰 Дивиденды 2025

Дивидендно-купонная зарплата на сегодняшний день:

● Январь: 15389 ₽

● Февраль: 0 ₽

● Март: 0 ₽

● Апрель: 6 997 ₽

● Май: 3 563 ₽

● Июнь: 28 012 ₽

● Июль: 8 898 ₽

● Август: 44 500 ₽

● Сентябрь: 1 283 ₽

Здесь показывал пример модельного портфеля акций с облигациями, который можно использовать для формирования регулярного денежного потока в месяцы отсутствия дивидендов

💰 Дивиденды за все время

● 2022 – 26 000 ₽

● 2023 – 57 000 ₽

● 2024 – 159 299 ₽

● 2025 – 110 148 ₽

Напомню, что в начале года я приблизительно подсчитал прогнозные выплаты. Минимум – это 216 000 рублей, а для того, чтобы превзойти прошлогодний результат в два раза, необходимо получить 320 000 рублей. Так что, минимум буду считать за умеренный результат, а 320 000 за результат отличный.

UPD: По предварительным подсчетам в 2025 году, если удастся чуть превзойти прошлый результат, буду очень доволен. Отчеты плохие, нефтяникам вообще не позавидуешь, а вот в следующем году буду уже ждать туземун по пассивному доходу, ведь никто мне не запрещает ждать.)

В планах продолжать инвестировать, работать и зарабатывать. Еженедельно, спокойно, несмотря на все страшилки, которые гуляют в инфополе. Впереди зима, а чтобы не поехать кукухой, также желаю вам не читать советских газет по утрам, а лучше вообще никаких не читайте, только если твиты Трампа для веселья.

Кайфуем, радуемся жизни и продолжаем покупать только качественные и хорошие активы. Всех обнял!

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Во сколько обойдется Газпрому «Сила Сибири-2»?

Все мы привыкли оценивать Газпром сквозь призму дивидендов, которые могут обеспечить возврат инвестиций. Минфин в прошлом году не затребовал дивиденды, хотя деньги на выплату были. Но что могло заставить регулятор отказаться от настолько необходимых средств бюджету? Куда могут в будущем пойти эти средства? В этой статье разбираемся в деталях.

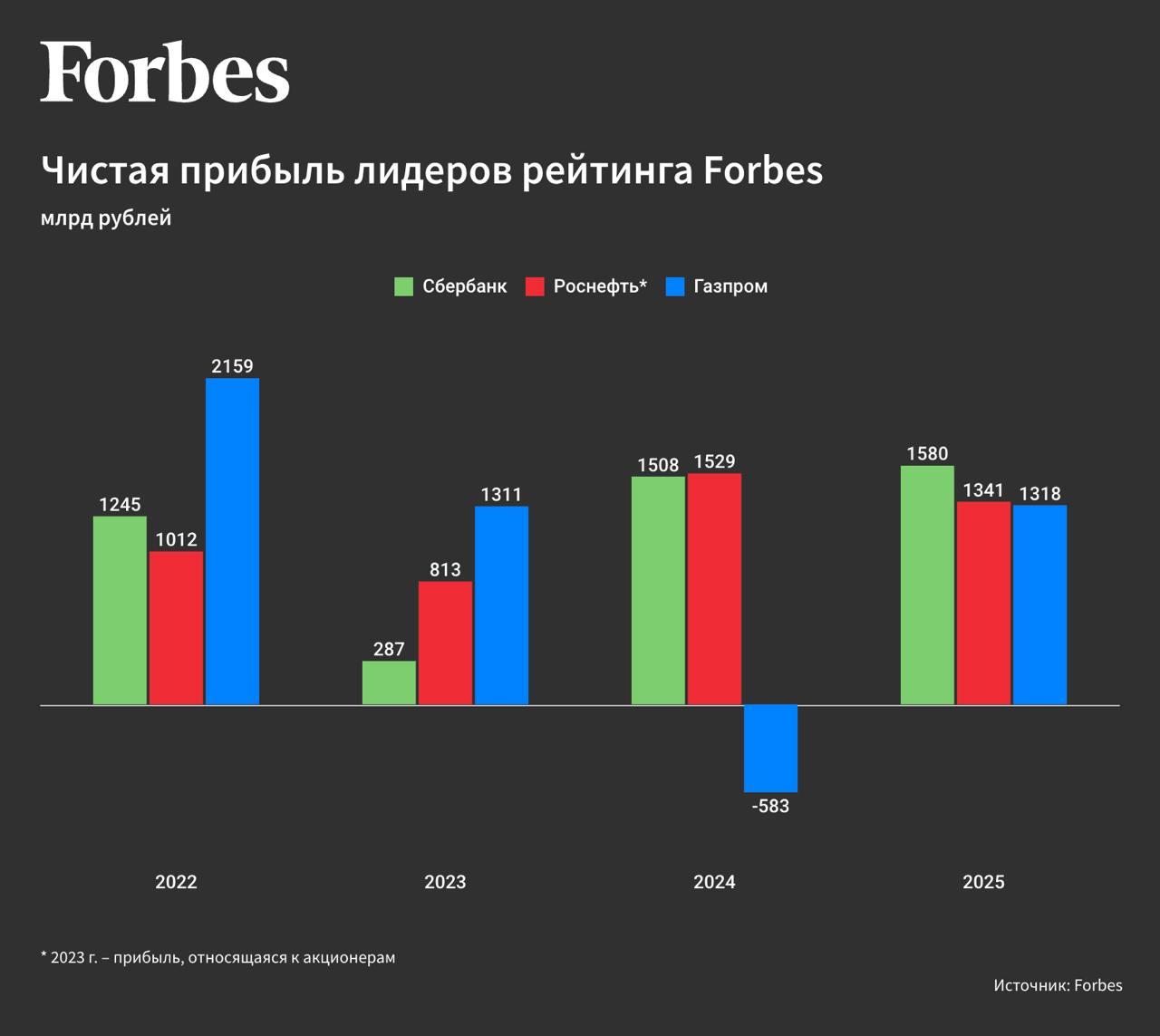

⛽️ Итак, если исключить убыточный 2023 год, в последние годы Газпром генерирует прибыль. За 2024 год чистая прибыль составила 1,3 трлн рублей, и только за первое полугодие 2025 года - еще 1,03 трлн. Тем не менее компания придерживает денежные средства, но зачем?

Всё дело в будущей инвестиционной программе. Газпрому предстоит реализовать один из крупнейших в мире газовых проектов по строительству магистрального газопровода «Сила Сибири-2» в Китай через Монголию. Планируемая протяженность газопровода около 6,7 тысячи километров, а проектная мощность достигнет 50 млрд куб. м газа в год. Предварительная стоимость проекта составляет по различным оценкам от 10 до 13,6 млрд долларов или примерно 1 трлн рублей. Зафиксировали!

💰 Предыдущий крупный проект, и ныне подорванный - «Северный поток-2» потребовал тогда порядка 0,9 трлн рублей (не все расходы, кстати, легли на Газпром). Проект был завершен лишь в 2021 году, а все предшествующие годы компания также наращивала инвестпрограмму и не чуралась «подрезать» дивидендные выплаты. Тут нужно понимать, что помимо флагманских проектов, у компании есть и другие расходы на CAPEX.

Со стороны кажется, что 1 трлн рублей на «Силу Сибири-2» не такая уж и большая сумма, только вот надо учитывать, эти расходы едва ли разделят все стороны проекта, поэтому нашему монополисту придется самому «изымать» свободный денежный поток на стройку. Именно это заставляет и компанию, и регулятор придержать средства, не направляя их на дивиденды.

Вы должны понять, я не оправдываю регулярные решения Газпрома отказываться от выплат, просто в текущей ситуации целесообразно использовать прибыль исключительно на инвестпрограмму. Надеюсь, что в будущем реализация проекта позволит Газпрому не только повысить денежные потоки, но и частью из них поделиться с акционерами. Правда ждать этого можно еще несколько лет.

❗️Не является инвестиционной рекомендацией

Газпром. Отчет за 2 кв 2025 по МСФО

Тикер: #GAZP

Текущая цена: 118.5

Капитализация: 2.8 трлн.

Сектор: Нефтегаз

Сайт: https://www.gazprom.ru/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 1.97

P\BV - 0.15

P\S - 0.26

ROE - 8.1%

ND\EBITDA - 1.84

EV\EBITDA - 2.61

Активы\Обязательства - 2.56

Что нравится:

✔️ положительный FCF за полугодие +235.3 млрд против -627.7 млрд в 1 пол 2024;

✔️ чистый финансовый доход увеличился в 2.5 раза г/г (212.7 -> 528.4 млрд);

✔️ хорошее отношение активов к обязательствам, которое еще увеличилось за квартал с 2.51 до 2.56.

Что не нравится:

✔️ снижение выручки на 22.3% к/к (2.81 -> 2.18 трлн) и за полугодие на 1.9% г/г (5.1 -> 4.99 трлн);

✔️ отрицательный FCF -20.1 млрд против +255.4 млрд в 1 кв 2025;

✔️ чистый долг увеличился на 6.2% г/г (5.53 -> 5.87 трлн). ND\EBITDA вырос с 1.72 до 1.84;

✔️ чистый финансовый доход уменьшился на 85.3% к/к (460.6 -> 67.8 млрд);

✔️ чистая прибыль уменьшилась на 51% к/к (694.4 -> 340.1 млрд) и за полугодие на 5.6% г/г (1.1 -> 1.03 трлн);

Дивиденды:

Дивидендная политика предусматривает выплату дивидендов в целевом размере 50% от чистой прибыли по МСФО (с учетом корректировки на курсовые разницы и обесценение активов). Дивиденды могут уменьшаться, если отношение ND\EBITDA > 2.5.

О ближайших выплатах дивидендов информация отсутствует. Скорее всего, выплаты не стоит ожидать из-за слабого FCF и больших будущих капитальных затрат.

Мой итог:

Второй квартал вышел слабее первого. Выручка просела из-за падения экспортных объемов, сильного рубля и снижения цен на сырье. Ухудшилась операционная рентабельность с 17.1 до 15.8%. Сильно уменьшился нетто финансовый доход, так как во 2 квартале прибыль по курсовым разницам оказалась заметно ниже (170 млрд против 511 млрд). В итоге чистой прибыли получено в половину меньше, чем в 1 квартале.

Свободный денежный поток во 2 квартале отрицательный. И это еще в нем не учитываются почти 226 млрд капитализированных процентов (в 1 квартале 121 млрд). Чистый долг приближается уже к 6 трлн, а ND\EBITDA вырос до 1.84 (хотя это еще не критичное значение).

Вообще, если говорить про Газпром, то здесь основной вопрос в том, верить или не верить в планы компании по глобальному развороту рынка сбыта на Восток и Юг. У Газпрома есть несколько проектов, которые при реализации позволят восполнить потерю газового рынка Европы при успешной их реализации:

- увеличение поставок по "Силе Сибири" с 38 до 44 млрд куб (27-28 гг);

- реализация "Сила Сибири - 2" на 50 млрд куб (31-35 гг);

- поставки в Киргизию и Узбекистан до 12 млрд кубов (в 2024 заключен контракт с Казахстаном на транзит газа);

- соглашение с Казахстаном об увеличении поставок (25-26 гг);

- прорабатывается вариант с поставками в Иран до 10 млрд куб;

- реализация Каспийского потока через Иран на Восток и Юг с мощностью до 110 млрд кубов.

Здесь же стоит сказать, что на руку Газпрому играет индексация тарифов на внутреннем рынке. А еще можно упомянуть запуск в 2025 г оставшихся линий на Амурском ГПЗ (производство этана и СУГ) и завершение постройку комплекса в Усть-Луге в 2026 г (переработка газа и производство СПГ).

Оборотная сторона всего этого - огромные капитальные затраты (на 2025 запланировано 1.5 трлн, но за полугодие они уже составляют почти 1.2 трлн). То есть, в ближайшие годы FCF будет сильно страдать, а также, наверняка, будет расти долговая нагрузка. И в таком случае, инвестор с очень большой вероятность рискует не увидеть дивиденды еще несколько лет.

Я держу акции Газпром с лимитом в 3% от портфеля, но с учетом будущего большого Capex`а еще не решил, оставлять ли позицию в долгосрок в надежде на получение хорошей отдачи в будущем (все-таки компания стоит очень дешево по мультипликаторам) или "поиграть" в краткосрочную спекуляцию и продать акции при ближайшем ощутимом росте. Буду следить за развитием ситуации. Расчетная справедливая цена - 186 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

💰 Мой портфель акций на 30 сентября 2025 года. Прибыль +640 000 ₽ за все время

Продолжаю делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации в нашем любимом казино. Позади 4 года. Сегодня смотрим актуальный состав портфеля акций, погнали!

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного денежного потока, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

● Стоимость портфеля: 2 167 491 ₽

● Среднегодовая доходность: +16,7%

● Прибыль портфеля: +643 989 ₽

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 456 828 ₽ или +26,7%. В какой-то момент мой портфель оторвался от индекса и эта тенденция сохраняется.

📈 Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 643 551 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций, по в последнее время радует.

Переходим к самому главному, к составу акций моего портфеля. Ваши предпочтения и интересы могут не совпадать с моими, и в принципе, это нормально.

💰 Дивидендные акции по секторам

Нефть и газ

🛢️ Газпром нефть: 443 шт. (10,2% из 15%)

🛢️ Лукойл: 32 шт. (8,98% из 10%)

🛢️ Роснефть: 428 шт. (8,2% из 10%)

🛢️ Татнефть: 217 шт. (5,9% из 5%)

🏭 Новатэк: 46 шт. (2,3% из 5%)

Материалы

🚜 ФосАгро: 41 шт. (13,7% из 15%)

🌟 Полюс: 111 шт. (12,4% из 10%)

Финансы

🏦 Сбербанк: 1270 шт. (16,8% из 10%)

Здравоохранение

👩🍼 Мать и Дитя: 127 шт. (7,2% из 10%)

Товары повседневного спроса

🍷 НоваБев Групп: 234 шт. (4,2% из 10%)

🚜 Русагро: 82 шт. (0,45%)

Облигации

Корпоративные и ОФЗ: 4,9%

Золото

🔅 БКС Золото: 2 174 шт. (1,2%)

🔅 ВИМ Золото: 10 854 шт. (1,3%)

❌ Заблокированное

Китай и Finex: 1,8%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены (хотя мысленно я с ними попрощался).

Распределение по классам активов

● Акции: 91,1%

● Облигации: 4,9%

● Золото 2,5%

Постепенно привожу доли к целевым значением. Еще в мае был полностью в акциях. Делаю все экологичным способом, то есть акции не трогаю и не продаю. Все за счет дивидендов, купонов и внешних поступлений.

📈 Портфель по секторам

● Энергетика: 36%

● Материалы: 27,3%

● Финансы: 17,5%

● Здравоохранение: 7,1%

● Товары повседневного спроса: 4,7%

● Остальное: 7,4%

💰 Пассивный доход на ближайшие 12 месяцев

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 190 074 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 108 865 ₽, подробно про пассивный доход за 8 месяцев 2025 года.

Смотрю и кайфую как со временем уменьшаются прогнозные выплаты по дивидендам, в принципе, как и текущие.

🎯 Моя цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2035 году. также наблюдается отрицательный рост и в промежуточной цели. Еще в начале года сервис рисовал 2031-й год, сейчас 2035-й. Тут помогут регулярные пополнения, которые со временем собираюсь только увеличивать.

Продолжаю придерживаться своей стратегии на протяжении четырех лет. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться. А вы как, дивидендные террористы, инвестируете в акции?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

🔥 Самые ожидаемые дивиденды в октябре 2025 года. Кто и сколько заплатит?

Продолжаем богатеть на дивидендах. Стартовал осенний дивидендный сезон, который плавно превратится в зимний. Особого энтузиазма они не придают, но посмотреть кто и на сколько обогатит инвесторов, надо обязательно, Пойдем посмотрим вместе.

Переходим к компаниям, а пока можете взглянуть на другие интересные подборки:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

⚡ Новатэк NVTK

● Дивиденд: 35,5 ₽ (ДД: 3,15%)

● Цена акции: 1 117 ₽ (1 лот – 1 шт.)

● Последний день покупки: 11.09.2025

⚡ Банк СПБ ао BSPB

● Дивиденд: 16,61 ₽ (ДД: 4,9%), у ап ДД 0,38%

● Цена акции: 342 ₽ (1 лот – 10 шт.)

● Последний день покупки: 03.10.2025

⚡ Т-Технологии T

● Дивиденд: 35 ₽ (ДД: 1,12%)

● Цена акции: 3 144 ₽ (1 лот – 1 шт.)

● Последний день покупки: 03.10.2025

⚡ Озон Фармацевтика OZPH

● Дивиденд: 0,25 ₽ (ДД: 0,49%)

● Цена акции: 51,16 ₽ (1 лот – 10 шт.)

● Последний день покупки: 03.10.2025

⚡ Авангард ао AVAN

● Дивиденд: 24,79 ₽ (ДД: 3,44%)

● Цена акции: 715 ₽ (1 лот – 1 шт.)

● Последний день покупки: 06.10.2025

⚡ НКХП NKHP

● Дивиденд: 6,54 ₽ (ДД: 1,12%)

● Цена акции: 500 ₽ (1 лот – 10 шт.)

● Последний день покупки: 09.10.2025

⚡ Полюс PLZL

● Дивиденд: 70,85 ₽ (ДД: 1,12%)

● Цена акции: 2 354 ₽ (1 лот – 1 шт.)

● Последний день покупки: 10.10.2025

⚡ Газпром нефть SIBN

● Дивиденд: 17,3 ₽ (ДД: 3,44%)

● Цена акции: 505 ₽ (1 лот – 1 шт.)

● Последний день покупки: 10.10.2025

⚡ Татнефть TATN и TATNP

● Дивиденд: 14,35 ₽ (ДД: 2,24% ао, 2,39% ап)

● Цена акции: 644 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Светофор SVET ао

● Дивиденд: 0,1 ₽ (ДД: 0,59%)

● Цена акции: 17,2 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Светофор SVETP ап

● Дивиденд: 4,22 ₽ (ДД: 3,29%)

● Цена акции: 42,85 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Самараэнерго SAGO и SAGOP

● Дивиденд: 0,234 ₽ (ДД: 7,31% ао, 7,41% ап)

● Цена акции: 3,2 ₽ (1 лот – 1 000 шт.)

● Последний день покупки: 14.10.2025

⚡ НоваБев Групп BELU

● Дивиденд: 20 ₽ (ДД: 5,04%)

● Цена акции: 398 ₽ (1 лот – 1 шт.)

● Последний день покупки: 16.10.2025

⚡ ЕвроТранс EUTR

● Дивиденд: 8,18 ₽ (ДД: 5,92%)

● Цена акции: 138 ₽ (1 лот – 1 шт.)

● Последний день покупки: 17.10.2025

💸 Какие выплаты жду в свой портфель?

Из представленных компаний, в моем портфеле присутствуют Новатэк, Полюс, Газпром нефть, Татнефть и НоваБев. В общей сложности капнет на счет около 21 700 ₽, уже очищенными от налогов. Дивидендный сезон в этом году, ну очень скромный, а в следующем году может быть еще скромнее. Но как говорится, пружина сжимается, а иксы неизбежны, нужно только подождать, как пел Егор Летов.

Чего ждать в ближайшее время?

Продолжаем не ждать хороших выплат по дивидендам от компаний. Конъюнктура этому совершенно не располагает, но приобретать качественные активы с прицелом на будущее никто не запрещал, по сравнению с матами в интернете, которые наши госдумовские работники внесли на рассмотрение, после такого только и охота, что материться.

Вклады и облигации, все еще доходнее акций, но покупая фиксированный доход, можно пропустить станцию с названием “дешевые акции”. Но тут каждый сам оценивает риски, которые готов на себя брать. А вы, террористы дивидендные, от кого ждете выплаты?

Я продолжу придерживаться своей стратегии и формировать свой портфель в соотношении 90/10/5, где 90% – дивидендные акции, 10% – облигации, 5% – золото. Продолжаем ждать главную и счастливое будущее, в котором вы вместе с вами обязательно окажемся.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🚀 Продолжаю создавать пассивный доход. Еженедельное инвестирование №211

Инфляция немного подросла, рубль пока стронг, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,2%

● Облигации: 4,9%

● Золото: 2,46%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 2 шт.

● Газпром нефть SIBN: 4 шт.

● НоваБев Групп BELU: 5 шт.

Выставлял лимитные заявки на Газпром нефть и НовБев Групп, сработали как надо, а потом оказалось, можно еще пониже, но я сюда в наше казино на работу не устраивался, чтобы мониторить цены каждые 5 минут, поэтому и так сойдет.

💰 Облигации

ОФЗ 26250: 2шт.

ОФЗ 26233: 2шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 484 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 11 000 ₽.

За год вложил в фондовый рынок 290 500 ₽.

Цель на 2025 год: 350 000 ₽.

Росстат представил данные по инфляции, на прошлой неделе она составила 0,08%, до этого было 0,04%. Эльвира Набиуллина заявила, что повышение НДС до 22% разово вызовет инфляцию, в долгосроке повышение НДС будет иметь меньший эффект. Рубль пока перестал слабеть, нефть тоже не особо дорожает, а значит бюджету в 2025-м хорошо не будет,

Очередная грустная неделя на рынке, ниже 2700 не уехали, на этом и спасибо. Все эффекты скорейшей гойды прошли. Даже трамп перестал писать гневные посты, а Рубио говорит, что Европе надо отказаться от наших энергоресрусов, тогда все будет хорошо. Невыполнимые условия, невыполнимые требования, а США уже хочет умыть руки, но пока не получается. Переговоры о переговорах тоже прекратились. рынку нужен сильный эмоциональный фон, чтобы опять, либо улететь в космос, либо погрузиться на дно. Вялотекущий боковикс некоторыми всплесках на эмоциях

Убираем от себя инфошум, а то с ума сойти можно, работаем, инвестируем, покупаем хорошие качественные активы и радуемся жизни. Все это прекратится, будем вспоминать сегодняшние цены как подарок на распродаже, ну или не будем. Кто еще не инвестирует, могли бы присоединиться, тут весело.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую торговую неделю Индекс МосБиржи отчаянно боролся за 2700 пунктов. Нотки оптимизма появились за несколько часов до закрытия основной сессии после выступления Лукашенко. Он заявил, что на столе есть хорошие предложения по урегулированию военного конфликта, которые на Аляске были услышаны Дональдом Трампом.

Он также заявил, что хотел бы поговорить с Владимиром Зеленским, так как настало время вступить в консультации и договориться об окончании конфликта. Ответа с украинской стороны за выходные дни не последовало.

В моменте это взбодрило рынок, но обольщаться я бы не стал. Впереди — множество факторов, которые могут полностью нивелировать пятничный рост. Сегодня должен быть представлен проект бюджета на 2026 год, и хотя основные параметры налоговой нагрузки уже известны, сюрпризы также не исключены.

Из того, что способно держать рынок на плаву: США и Россия осенью проведут третий раунд переговоров по устранению взаимных раздражителей. Глава МИД России сообщил, что достиг такой договоренности с главой Госдепартамента США Марко Рубио.

Дмитрий Песков анонсировал крупное выступление президента России Владимира Путина на этой неделе.

Нефтяные котировки продолжают рост на фоне сохранения рисков перебоев с поставками нефти из России в случае ужесточения западных санкций и новых атак на энергетическую инфраструктуру страны.

Из негативного: Власти США обсуждают возможность поставок ракет Tomahawk НАТО для передачи Киеву, окончательное решение за Трампом, — Вэнс Также в интервью Fox News он заявил, что за последние пару недель россияне отказались участвовать в двусторонних встречах с украинцами, они отказались участвовать в трехсторонних встречах с президентом и другими представителями США и Украины.

Страны ЕС (1 октября) также должны обсудить план использования замороженных российских активов. Я скептически отношусь к возможности полного воплощения этих мер в жизнь. На то есть две ключевые причины: во-первых, это ведет к эскалации и риску прямого столкновения НАТО с Россией, а во-вторых — подрывает основы международного права и доверие к европейской финансовой системе.

Что по технике: Уровень 2700 пунктов удержан, но это не гарантирует его прочности. С преобладающим негативом и отсутствием причин для роста, следующей целью продолжить отскок видится 2740 пунктов — уровень, дважды остановивший рост на прошлой неделе. Чуть выше проходит EMA 100 - возле 2763 пункта, но эти цели возможны при поступлении конкретики по снижению градуса эскалации.

Из корпоративных новостей:

Лукойл снизил добычу углеводородов в 1п 2025г на 3,9% г/г до 2,2 млн барр н.э/сут.

Банк Санкт-Петербург акционеры утвердили дивиденды за 1п 2025г в размере 16,61 руб/обычка (ДД 5%) и 0,22 руб/преф (ДД 0,4%), отсечка - 6 октября

Татнефть акционеры утвердили дивиденды за 1п 2025г в размере 14,35 руб на обычку (ДД 2,2%) и преф (ДД 2,4%), отсечка - 14 октября

Новатэк акционеры утвердили дивиденды за 1п 2025г в размере 35,5 руб/акция (ДД 3,2%), отсечка - 6 октября

РуссНефть увеличила добычу нефти в 1п 2025г на 1,74% г/г до 3,043 млн т

• Лидеры: IVA #IVAT (+11,5%), РусАгро #RAGR (+3,2%), Аренадата #DATA (+2,9%), Татнефть #TATN (+2,5%).

• Аутсайдеры: Хэдхантер #HEAD (-5,44%), ЮГК #UGLD (-1,85%), Совкомфлот #FLOT (-1,24%).

29.09.2025 - понедельник

• #SIBN - Газпром нефть собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 17,3 руб.)

• #NKHP - НКХП собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 6,54 руб.)

• #ETLN - Эталон акционеры компании примут решение о проведении SPO

• #NAUK - НПО Наука закрытие реестра по дивидендам 7,59 рублей (дивгэп)

• #GEMA - ММЦБ закрытие реестра по дивидендам 5 руб. (дивгэп)

• #YDEX - Яндекс закрытие реестра по дивидендам 80 руб. (дивгэп)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #новости #мегановости #инвестор #инвестиции #фондовый_рынок #обучение #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Татнефть" $TATN выплатит дивиденды за первое полугодие по 14,35₽ на акцию.

Реестр закроется 14 октября.

Компания по политике направляет на дивиденды не меньше половины прибыли.

Прибыль по МСФО упала на 64,2% до 54,21 млрд ₽

Негатив поглощен, роста нет. В чем загвоздка? К чему готовиться инвестору

Казалось бы, весь возможный негатив котировки российского рынка в себя вобрали, но роста как не было так и нет. В чем же причина и как долго ждать изменения рыночной конъектуры:

По итогам сессии индекс МосБиржи и Индекс ОФЗ потеряли больше 0,5%. Давление оказывают сохраняющаяся геополитическая напряжённость и неопределённость перспектив дальнейшего снижения ключевой ставки.

Вчерашнее выступление главы Банка России Эльвира Набиуллина не дало оснований поверить, что инфляционные риски с принятым бюджетом подконтрольны и то, что в ближайшем будущем регулятор вернется к более прозрачному циклу снижения ключевой ставки.

В остальном же, если отбросить шум и громкие заголовки, видно, что реальных причин для сильного роста или падения у рынка просто нет.

Трамп продолжает серию встреч со сторонниками России по закупке энергоресурсов. Ему крайне важно воспользоваться моментом объединения против общего врага и под шумок провернуть намеченные планы.

Эскалация не думает идти на убыль: Европейские дипломаты предупредили Кремль, что НАТО готово жестко ответить на дальнейшие нарушения воздушного пространства, включая сбивание российских самолетов. Вряд ли они пойдут на подобные шаги, но их риторика об «неуправляемой России» — эффективная тактика запугивания.

Закрытие индекс демонтирует слабое, что повышает вероятность дальнейшей коррекции. Последнюю неделю котировка индекса пребывает в диапазоне 2680-2760п и крайний торговой день не вселяет надежд на слом нисходящего движения.

Нейтральный новостной фон и так называемый "эффект пятницы" может не оставить оснований переносить позиции через выходные дни. Также сегодня Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России, что безусловно скажется на перспективах роста. Всем отличного пятничного настроения и удачных торговых решений.

Из корпоративных новостей:

Озон Фарма акционеры одобрили дивиденды за 2кв 2025г в размере 0,25 руб/акция (ДД 0,5%), отсечка - 6 октября.

Х5 запустила в Калининграде новый распределительный центр торговой сети "Пятёрочка"

Европлан государство планирует направить 37,2 млрд руб. на льготные автокредиты и лизинг в 2026 году

Интер РАО и Киргизия прорабатывают строительство ТЭС мощностью 500 МВт.

Инарктика в I кв 2026 г рассмотрит вопрос о дивидендах за 2025 г.

Газпром запуск проекта Сахалин-3 запланирован на 2028 год, его газ будет идти в Китай и на Дальний Восток РФ.

Соллерс выпустил первую партию новых пикапов Sollers ST9 на производственной площадке Ульяновского автомобильного завода.

• Лидеры: Циан #CNRU (+2,2%), ОГК-2 #OGKB (+0,97%), ВИ.ру #VSEH (+0,95%), Озон Фарма #OZPH (+0,9%).

• Аутсайдеры: Магнит #MGNT (-4,78%), Позитив #POSI (-3,32%), Пик #PIKK (-3,1%), Русал #RUAL (-2,83%).

26.09.2025 - пятница

• #GEMA - ММЦБ последний день с дивидендом 5 руб

• #NAUK - НАУКА НПО последний день с дивидендом 7.59 руб

• #AVAN - Авангард проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 24,79 руб.)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ На покупку "Росгосстраха" у ВТБ $VTBR появился еще ряд претендентов, среди них "Балтийский лизинг".

При этом Андрей Костин не исключает, что продажа может вовсе не состояться — банк рассматривает вариант оставить страховщика в группе из-за растущего спроса на массовое страхование.

🚀 Что с дивидендами Сбербанк? Прибыль Растет. Ожидаются рекордные дивиденды. Какие перспективы?

Вот и добрались до зеленой кеш-машины, тут даже и прожаривать нечего, тут Герман Оскарович и команда зарабатывают деньги, чтобы потом часть прибыли направить на дивиденды. Посмотрим на самую популярную бумагу в нашем любимом казино, посчитаем дивиденды и глянем, какие перспективы у зеленого банка.

🏦 Сбербанк – крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов. Сбер также является системно значимым банком и одной из крупнейших экосистем страны.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

💠 Алроса, 💠 Газпром, 💠 Интер РАО,💠 Полюс,💠 Ростелеком, 💠 Татнефть, 💠 Лукойл, 💠 Мать и Дитя, 💠 Газпром нефть

💪 Самая популярная компания среди частных инвесторов, самая прибыльная компания по списку Forbes в 2024 году, монстр одним словом

📊 Цифры за 8 месяцев 2025 года

● Чистая прибыль: 1 119,6 трлн ₽ (+6,4% г/г)

● Рентабельность капитала (ROE): 22,2%

● Процентные доходы: 2 трлн ₽ (+15,4% г/г)

● Комиссионные доходы: 475,6 млрд ₽ (-2,1% г/г)

Как сказал Пьянов на одном из форумов, ROE за 20% - это суперлига, где Сбер, в принципе, занимает первое место.

Клиенты Сбера

● Активные клиенты: 110,3 млн человек

● Активные пользователи Сбербанк Онлайн: 86,6 млн человек

💰 Дивидендная политика

Согласно дивидендной политике, Сбербанк выплачивает 50% чистой прибыли по МСФО. Такие дивиденды будут поддерживаться при уровне достаточности капитала в 13.3%.

💰 Ожидаемый дивиденд

Сбербанк уже заработал 1 119,6 трлн ₽. На данный момент при соблюдении выплаты 50% от чистой прибыли дивиденд составляет 24,8 ₽ на акцию. Текущая дивидендная доходность 8,5%. Маловато будет, но еще 4 месяца, думаю, не подкачают.

Аналитики из УК Доход верят в сберовские 36,4 ₽ по итогам 2025 года.

💰 Дивиденды за последние 5 лет

● 2020 – 18,7 ₽ (8,23%)

● 2021 – 18,7 ₽ (5,84%)

● 2023 – 25 ₽ (10,49%)

● 2024 – 33,3 ₽ (10,52%)

● 2025 – 34,84 ₽ (10,65%)

В 2022-м году дивиденды не выплатили по объективным причинам, в остальном банк продолжает радовать.

📊 Что с ценой акций?

С первого неподнятия ключевой ставки в декабре 2024-го года, цена за два месяца выросли с 230 до 320, теперь болтаются в диапазоне 290-310 ₽ за акцию. При такой цене дивиденды от Сбера на уровне дальних ОФЗ, с поправкой, что дивиденды, иногда такое бывает, они растут, а в ОФЗ выплаты фиксированы.

Заключение

Снижение ключевой ставки будет хорошо влиять на банк, уже отметили, что в августе оживилось кредитование. Вообще, Сбер – одна из немногих компаний, которая на всем цикле жесткой ДКП продолжала генерить прибыль. Как пойдут дела, когда наступит похмемлье после вертолетных денег и бюджетного импульса, когда экономику просто залили деньгами, вот тут главный вопрос, что будет с банком и его кредитным портфелем?

Вообще, Сбер как прокси на всю нашу экономику, которой сейчас, честно говоря, не очень. Вроде сам президент обещал не трогать дополнительными поборами компании, но дефицит бюджета, а Сбер зарабатывает неприлично много. Ни на что не намекаю, но Россия – страна сюрпризов.

Сам продолжаю и буду продолжать держать акции Сбербанка в своем портфеле. Доля в портфеле на акции зеленого банка на уровне 10%. На данный момент их у меня 17%, Экологичным способом снижаю долю до целевой, покупая другие активы. Ждем рекордную прибыль банка и рекордные дивиденды в следующем году. Ждать хороших новостей никто не запрещал. Успешных всем инвестиций.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🏆 Сбербанк возглавил рейтинг 100 крупнейших компаний по прибыли, Роснефть и Газпром на втором и третьем местах — Forbes

🪙 Российский металлургический уголь на восточных рынках подорожал на 8–11% и достиг годового максимума на фоне китайского спроса — ЦЦИ — Ъ.

🪙 ЦБ планирует обязать компании, выходящие на IPO, включать прогнозные показатели в проспект эмиссии ценных бумаг. Документ доработают и примут до конца года, а вступит он в силу осенью 2026-го — РБК.

🪙 Мосбиржа планирует полностью импортозаместить всю IT-инфраструктуру к 2027 году. Сумма реализации проекта не раскрывается — Ведомости.

🏤 Мегановости 🗞 👉📰

1️⃣ Мишустин сообщил, что с 1 января 2026 года МРОТ в России увеличится до 27 093₽ против нынешних 22 440₽.

Рост составит более 20% и затронет зарплаты 4,5 млн человек.

Премьер подчеркнул, что минимальная оплата труда уже выше прожиточного минимума и будет продолжать индексироваться.

Бескупонные облигации: пришло ли их время? Что купить на долгосрок

Предлагаю сегодня более подробно разобраться в этом вопросе и найти для своих вложений выгодные варианты:

Большинство дисконтных (бескупонных) выпусков не предусматривают купонных выплат, однако есть и исключения. Например, дисконтная бумага «Газпром нефти» Газпн3Р15R предусматривает купонную доходность в символические 2,0% годовых, но основная доходность все равно строится на разнице между ценой покупки и номиналом бумаги.

Какие есть варианты на рынке:

• Газпром Нефть 003P-15R #RU000A10BK17 (ААА) Доходность — 15,67%. Купон: 2,00%. Текущая купонная доходность: 3,43% на 4 года 6 месяцев, ежемесячно

• Выпуски Сбербанка: SbD2R, SbD3R, SbD4R #RU000A10AS85 , SbD5R #RU000A10B0E4 и SbD6R.

• Однодневные дисконтные облигации: например, сегодня ВТБ разместит однодневные биржевые облигации серии КС-4-1048 объемом 100 млрд рублей по цене 99,9561% от номинала. Данная цена соответствует доходности к погашению 16,03% годовых.

Чем же эти бумаги оказались так привлекательны?

Дисконтные облигации — это долговые бумаги, которые продаются дешевле номинала и, как правило, не платят купоны. Доход инвестора формируется за счет разницы между ценой покупки и номинальной стоимостью, возвращаемой при погашении. Например, купив бумагу за ₽500, а погасив за ₽1000, инвестор зарабатывает ₽500.

Основные преимущества:

• Простота расчёта дохода — его легко рассчитать как разницу между ценой покупки и номинальной стоимостью.

• Меньший риск реинвестирования — инвесторам не нужно беспокоиться о реинвестировании этих выплат под выгодные ставки.

• Потенциальный рост капитала — инвесторы могут получить значительный прирост капитала, особенно если облигация куплена с большим дисконтом.

Из недостатков можно выделить:

• Отсутствие регулярного денежного потока — не подходят тем, кому нужны периодические выплаты.

• Более высокая чувствительность к изменениям ставок — цена таких бумаг сильнее колеблется при изменении рыночной конъюнктуры.

• Низкая ликвидность — особенно у корпоративных выпусков или бумаг второго эшелона.

В быстрое снижение ключевой ставки после последнего заседания ЦБ никто не верит и подобные варианты на рынке утратили свой интерес. На первый план выходят флоатеры, которые прекрасно себя чувствуют в момент, когда по КС мы вышли на плато.

Из корпоративных бумаг, сроком погашения до 5 лет выделил бы следующие выпуски:

• ТГК-14 001Р-07 #RU000A10BPF3 Доходность: 22,05%. Купон: 21,50%. Текущая купонная доходность: 20,51% на 4 года 7 месяцев, 4 раза в год.

• ГК Самолет БО-П18 #RU000A10BW96 Доходность: 21,37%. Купон: 24,00%. Текущая купонная доходность: 21,12% на 3 года 8 месяцев, ежемесячно

• ЕвроТранс БО-001Р-06 #RU000A10ATS0 Доходность: 19,44%. Купон: 25,00%. Текущая купонная доходность: 20,39% на 4 года 3 месяцев, ежемесячно

• Атомэнергопром 001P-08 #RU000A10CT33 Доходность: 15,59%. Купон: 14,70%. Текущая купонная доходность: 14,72% на 4 года 11 месяцев, 4 раза в год

• РЖД БО 001P-44R #RU000A10C8C0 Доходность: 15,11%. Купон: 13,95%. Текущая купонная доходность: 13,89% на 3 года 4 месяца, ежемесячно

• СИБУР Холдинг 001Р-07 #RU000A10C8T4 Доходность; 15,10%. Купон: 13,95%. Текущая купонная доходность: 13,89% на 3 года 4 месяца, ежемесячно

Также стоит помнить: при владении такой бумагой более трех лет инвестор освобождается от уплаты НДФЛ на доход от прироста капитала по таким облигациям, что делает их особенно привлекательными для физических лиц. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #новости #мегановости #аналитика #инвестор #инвестиции

'Не является инвестиционной рекомендацией