Самолет - разбираемся в деталях нового выпуска облигаций

На полях ПМЭФ-2025 глава Центробанка Эльвира Набиуллина сообщила, что темпы инфляции замедляются быстрее, чем предполагалось ранее, и в связи с этим она ожидает дальнейшего снижения ключевой ставки на заседании регулятора в июле. Это обстоятельство привлекло мое внимание к девелоперу Самолёт, планирующему выпустить новый облигационный выпуск с привлекательной доходностью. Организаторами выступят: Альфа-Банк, Газпромбанк, Совкомбанк и Т-Банк.

📊На первый взгляд, инфляционные показатели в стране остаются высокими: недавно Росстат предоставил данные о том, что инфляция на 16 июня достигла 9,6%. Однако цифры Росстата - это зеркало заднего вида, сам ЦБ руководствуется сезонно сглаженным показателем, который опустился ниже 5%, что позволяет регулятору продолжать смягчать ДКП.

При оценке девелоперов я всегда анализирую статистику реализации квартир от ДОМ РФ. Важно понимать, что компании с высокой долей непроданных площадей могут столкнуться с трудностями при обслуживании долговой нагрузки, выполнении обязательств перед подрядчиками и финансировании новых проектов.

На 1 июня 2025 года у Самолета этот показатель составил 36%, тогда как средний уровень у топ-10 компаний составляет 46%. Благодаря эффективной стратегии продаж компания быстро конвертирует недвижимость в денежные средства, что обеспечивает гибкость в управлении проектами и позволяет оперативно реагировать на изменения рынка.

💰Долговая нагрузка компании находится на приемлемом уровне: по итогам 2024 года показатель чистого долга к EBITDA за вычетом остатков на счетах эскроу и дебиторской задолженности покупателей составил 1,88х. В условиях смягчения ДКП долговое бремя будет постепенно снижаться.

Облигации ГК Самолет серии БО-П18 планируются к выпуску со сроком обращения 4 года, с ориентиром по ставке ежемесячного фиксированного купона не более 24,5% годовых и эффективной доходностью не более 27,45%. Сбор заявок состоится 24 июня 2025 года. Облигации доступны широкому кругу инвесторов, а подать заявку можно через приложения популярных брокеров.

❗️Не является инвестиционной рекомендацией

Российские коммуникационные сервисы выходят на рынок Узбекистана

Национальный оператор связи Узбекистана UZTELECOM и российская компания IVA Technologies подписали меморандум о сотрудничестве.

Стороны договорились о запуске пилотных проектов в инфраструктуре UZTELECOM, включая внедрение единой платформы для корпоративных коммуникаций. Технологическое партнерство охватывает как on-premise, так и облачные форматы внедрения, что будет способствовать долгосрочной стратегии цифровизации региона.

Максим Смирнов, заместитель генерального директора IVA Technologies, отметил:

«UZTELECOM — крупнейший оператор Узбекистана, которому доверяют более 12 миллионов пользователей. То, что именно такой стратегический партнёр выбрал IVA Technologies — важное подтверждение конкурентоспособности и зрелости российских продуктов. Это сотрудничество позволит IVA Technologies усилить стратегию по выходу на международные рынки, а UZTELECOM — расширить свой портфель цифровых решений. Уверен, что наши совместные проекты создадут новый уровень цифровых коммуникаций для государственных структур и бизнеса Узбекистана, открывая новые возможности для делового взаимодействия».

Фото: пресс-служба UZTELECOM.

#IVA_Technologies #UZTELECOM $IVAT

🚀 #какустроено: От субстанции до упаковки — за 3 минуты в сердце «Озон Фарм»

Мы часто рассказываем о наших чистых помещениях, системах подготовки воздуха и автоматизированных линиях.

Сегодня заглянем в ОЭЗ «Тольятти» на производственные участки площадки «Озон Фарм», где производятся десятки миллионов упаковок лекарственных средств из синтетических активных фармацевтических субстанций.

📽️ Как фармсубстанция превращается в лекарственную форму? Погрузитесь в процесс вместе с нами:

👉 Ссылка на видео

М.Видео. Отчет за 1 пол 2025 по МСФО

Тикер: #MVID

Текущая цена: 63.6

Капитализация: 11.4 млрд.

Сектор: Ритейл

Сайт: https://mvideoeldorado.ru/ru/shareholders-and-investors

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за 12 месяцев

P\BV - отрицательная балансовая стоимость

P\S - 0.03

ROE - убыток за 12 месяцев

ND\EBITDA - 4.56

EV\EBITDA - 4.9

Активы\Обязательства - 0.98

Что нравится:

✔️ дебиторская задолженность снизилась на 26.2% п/п (37.5 -> 27.7 млрд).

Что не нравится:

✔️ выручка снизилась на 15.2% г/г (201.9 -> 171.2 млрд);

✔️ отрицательный FCF, который упал в 3.6 раза г/г (-8.2 -> -30 млрд);

✔️ чистый долг увеличился на 4.1% п/п (153.4 -> 159.7 млрд). ND\EBITDA вырос с 4.07 до 4.86;

✔️ увеличение чистого финансового расхода на 62.4% г/г (16.1 -> 26.1 млрд);

✔️ убыток вырос в 2.4 раза г/г (-10.3 -> -25.2 млрд). Причины такого результата - уменьшение выручки, сохранение высокой себестоимости реализации (валовая прибыль снизилась с 20.6 до 15.8%), а также возросший нетто финансовый расход;

✔️ активы меньше обязательств (соотношение 0.98) и, как следствие, отрицательная балансовая стоимость.

Дивиденды:

Дивидендная политика предусматривает выплату в размере не менее 100% чистой прибыли с исключением доли прибыли (убытка) ассоциированных и совместных предприятий.

Из-за отсутствия прибыли компания не выплачивает дивиденды с 2021 года.

Мой итог:

Буквально несколько дней назад компания объявила о планах разместить дополнительные 1.5 млрд акций. Количество, конечно, впечатляет. Текущих акционеров "размоет" более чем в 9 раз (!!!). Если размещение пройдет по цене 60 руб (что совсем не факт), то компания соберет 90 млрд руб.

И вот совсем нет уверенности, что даже такой объем дополнительного капитала поможет компании. В 1 полугодии М.Видео убыточна уже на операционном уровне. И нет каких-то факторов, которые должны переломить тенденцию в будущем. А в дополнение к этому еще высокий нетто финансовый расход. Здесь могло бы хоть как-то помочь заметное снижение ключевой ставки, но пока и этого не ожидается.

Пока ситуация напоминает закручивающуюся спираль, когда на каждом витке становится только хуже. Не так давно компания уже проводила дополнительную эмиссию по закрытой подписке на 30 млрд, но этого не хватило, и теперь SPO на сумму примерно в 3 раза большую.

"Черный" дыра для денег, в которой адекватному инвестору делать нечего.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

💩 Акции «М.Видео» подскочили на утренней сессии почти на 10%.

Сеть магазинов электроники и бытовой техники «М.видео» ведет переговоры со стратегическими инвесторами по участию в предстоящей допэмиссии. Часть договоренностей находится в завершающей стадии, в частности с китайской JD. com – крупнейшим онлайн-ритейлером Китая, пишет издание. Эксперты не исключили, что при участии в допэмиссии JD.com может получить в сумме блокирующий пакет – 25% плюс 1 акция.

Почему бы и не продать такой "качественный" актив китайцам...

$MVID

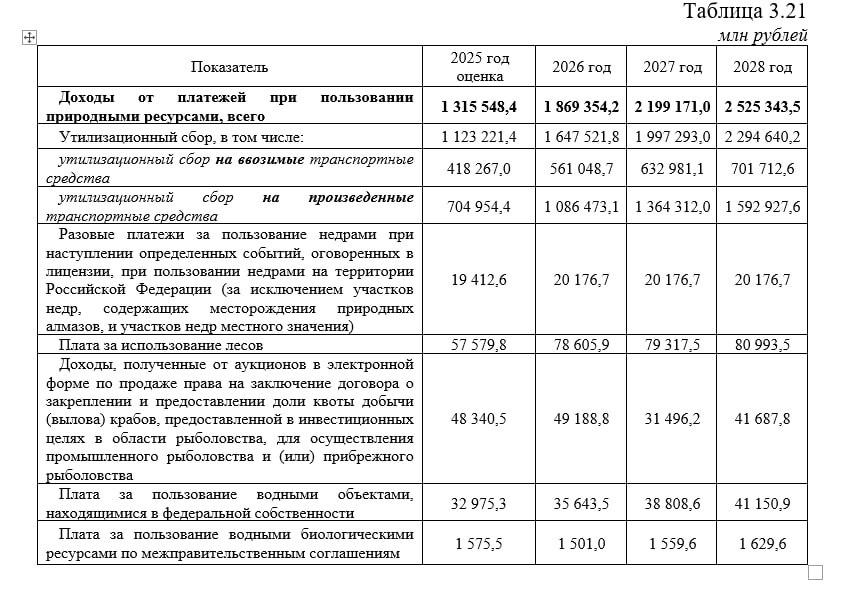

🪙 Предлагаемые изменения в механизме расчета утильсбора не повлияют на доступность самых массовых категорий автомобилей — глава Минпромторга РФ, ТАСС.

По словам Антона Алиханова, доля автомобилей с двигателем мощностью до 160 л. С. Превышает 80% в российском автопарке. Для наиболее массовых и востребованных у россиян категорий авто сохранятся льготные суммы утильсбора.

Государство планирует заработать дополнительно 520 млрд рублей в следующем году благодаря росту утиль сбора.

🔌 У нас цель, как у менеджмента компании «Интер РАО», это вклад в будущее страны.

У нас нет задачи бегать за розничным инвестором и растить нашу капитализацию, которая есть, получается, только предмет психологической реакции большого количества людей, — топ-менеджер компании Тамара Меребашвили. $IRAO

Если раньше представители компании ждали прихода иностранных инвесторов, то теперь им российские инвесторы не интересны.

Как там было... Вернуть доверие?

🪙 С 1 января 2026 российская отрасль программного обеспечения может лишиться нулевой ставки НДС для коммерческого ПО.

До этого анонсировали отмену льгот по налогам для работников IT компаний. Похоже их решили добить до того как они встанут на ноги.

Это все может снизить спрос на ПО, увеличит цены и т.д. Про рост прибыли можно пока забыть.

$ASTR $POSI $SOFL

$DIAS