Поиск

Российский рынок у критической черты: Что может стать точкой разворота?

На российском рынке акций сохраняется пессимизм. Словесные интервенции в виде выступления президента РФ на Валдайском форуме не стали драйвером для восстановления уверенности инвесторов.

Президент затронул вопросы политики, мироустройства, экономики. Президент России назвал чушью рассуждения о планах России напасть на НАТО, а также заявил, что Россия показала высочайшую степень устойчивости, противостоя санкциям.

Однако факторы, обуславливающие коррекцию, не только остаются в силе, но и усиливаются на фоне продолжающегося противостояния, в котором стороны прощупывают "красные линии" оппонента.

Геополитические риски, а также перспективы паузы в цикле смягчения денежно-кредитной политики - мощное комбо при котором "большие деньги" долгое время будут обходить рынок акций стороной.

Очередной фактор давления - это цена нефть Brent, которая впервые почти за 4 месяца опустилась ниже $65 за баррель. Опасения увеличения поставок нефти со стороны участников ОПЕК+ угрожают избыточным предложением, что вместе с ослабленным экономической активности способно оказать серьезное давление на нефтяные котировки.

Что по технике: Индекс МосБиржи приближается к важному уровню поддержки в 2600 пунктов, находящемуся на дне торгового канала. Сложились все классические предпосылки для разворота — рынок перепродан, основной негатив в цене. Однако вместо ожидаемого отскока мы наблюдаем вялую негативную динамику. Это говорит о том, что медвежий тренд исчерпывает себя не резким обвалом, а постепенным истощением.

Изменить ситуацию может либо новость геополитического характера, либо массовое закрытие "коротких" позиций (маржин-колл). Обычно такие распродажи начинаются возле стратегических "круглых" уровней, когда кажется, что падение уже не может продолжиться.

Таким рубежом, по всей видимости, является зона 2600–2580 пунктов (линия восходящего тренда в форме треугольника). Думаю, на этом уровне произойдёт распродажа, но то, насколько активно её отыграют покупатели, будет зависеть от новостного фона.

В ближайшие дни в центре внимания окажется вопрос о поставках «Томагавков». Если их одобрят, то можно ставить крест на восстановлении. Если не одобрят — возможна попытка отскока в район 2650 пунктов.

Из корпоративных новостей:

Банк Санкт-Петербург СД одобрил новый обратный выкуп с целью поддержать рыночную капитализацию. Байбэк будет проходить с 6 октября 2025 года по 20 мая 2026 года. Банк выкупит акции на сумму до ₽5 млрд.

МосБиржа запретила короткие продажи по акциям Озон Фармацевтики. В рамках допэмиссии компания размещает акции по преимущественному праву с 3 по 9 октября, по 42 ₽ за бумагу.

Самолет 6 октября опубликует операционные результаты за 3 кв и 9 мес 2025 года.

Соллерс сообщает о старте продаж флагманских полноприводных пикапов Sollers ST9.

Магнит разработал новый концепт магазинов "у дома".

• Лидеры: ВК #VKCO (+2,47%), БСП #BSPB (+2,26%), Мечел #MTLR (+1,7%), Совкомбанк #SVCB (+1,38%).

• Аутсайдеры: Whoosh #WUSH (-5,33%), ЮГК #UGLD (-4,84%), Сегежа #SGZH (-4,74%), ФосАгро #PHOR (-3,8%).

03.10.2025 - пятница

• #ZAYM - Займер ВОСА по дивидендам за 1 кв 2025 года

• #OZPH - Озон Фарм последний день с дивидендом 0,25 руб

• #BSPB - Банк Санкт-Петербург последний день по дивидендам за 1п 2025г в размере 16,61 руб/обычка и 0,22 руб/преф

• #NVTK - Новатэк последний день с дивидендом 35.5 руб.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

📣 Самая ожидаемая встреча инвесторов 2025 💰

Представьте зал кинотеатра "Октябрь" в Москве. На один день он превратится не в место кинопремьер, а в главный рынок идей, стратегий и прогнозов. Здесь соберутся те, кто двигает российские инвестиции вперёд: эмитенты, частные инвесторы, трейдеры, брокеры, управляющие компании, family-офисы и даже медиа.

😎 Почему я там

Я сам регулярно посещаю SMART-LAB CONF, чтобы не только черпать свежие идеи и вдохновение от экспертов, но и обмениваться опытом с другими инвесторами, блогерами и представителями компаний. Это та редкая площадка, где можно услышать живую аналитику и увидеть, как формируются тренды на рынке прямо сейчас.

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

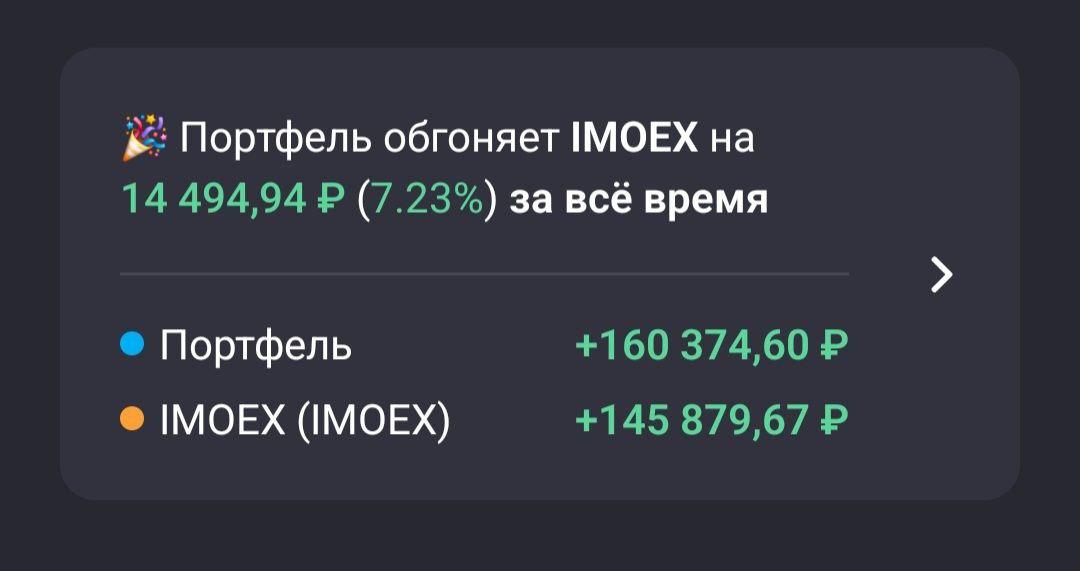

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

Дефицит бюджета и игра Трампа: что сильнее ударит по карману инвесторов?

На новостном рынке все меняется за доли минуты и вчерашний день не стал исключением. Какое-то время рыночные котировки подрастали на отсутствии негативных новостей.

Поддержку также оказали слова Марко Рубио, который заявил, что Киеву следует пойти на договоренности для урегулирования конфликта на Украине. Стали вырисовываться легкие очертания на смягчение эскалации, но выступление Трампа на Генассамблее ООН в Нью-Йорке возвернуло участников торгов к суровой реальности.

Президент США Дональд Трамп заявил, что Украина при поддержке Евросоюза способна бороться и выиграть всю свою территорию обратно. Он также добавил, что у России "большие экономические проблемы" и для Украины "настало время действовать", но в любом случае желает Москве и Киеву "всего наилучшего".

Также он повторил призыв к ЕС полностью отказаться от российских нефти и газа и заявил, что намерен обсудить с премьером Венгрии Виктором Орбаном вопрос о прекращении закупок российской нефти.

На данный момент условия является нереальными, так как ЕС сможет отказаться от энергоносителей из РФ лишь 2027 году, а отказаться от Китайских и Индийских товаров она с большой долей вероятности вообще не сможет.

Трамп грамотно разыгрывает эту партию. Ему важно добиться от слабой Европы отказа от закупок российских энергоресурсов, чтобы потом диктовать им свои условия. Сейчас он им говорит то, что они хотят от него услышать, но после, когда цели будут достигнуты - риторика очень быстро поменяется.

Внутренние проблемы: Расходы России на обслуживание госдолга за I полугодие 2025 года выросли в 1,5 раза г/г, до ₽1,58 трлн. Госдолг России составляет около 13,7% ВВП, и его структура преимущественно рублевая, что минимизирует валютные риски. Это не критично, но приятного мало, так как мы видим ее негативное влияние практически на все экономические процессы.

Также инвесторов тревожит дефицит бюджета и возможные источники его покрытия. От этого во многом будет зависеть политика ЦБ в вопросе смягчения денежно-кредитных условий.

До дня принятия бюджета еще есть время, и мы наверняка вернемся к возможным изменениям: повышению НДС, пересмотру налогов для самозанятых и повышению утилизационного сбора. Не исключено, что до 29 сентября в этот список что-нибудь да добавится.

Из корпоративных новостей:

Новатэк Арктик СПГ-2 продолжает наращивать импорт в Китай. С конца августа уже 6 судов с СПГ прибыло в южный Китай и два ещё на подходе.

Татнефть нефтедобыча в первом полугодии упала на 1,8% год к году, а добыча газа выросла на 2,3%. EBITDA компании сократилась на 36%, а свободный денежный поток — в 3,2 раза.

Норникель экспорт меди из РФ в Китай за 8 мес 2025г вырос в 2 раза г/г до $3,3 млрд.

Ростелеком прорабатывает решения для безопасности мессенджера Max.

Промомед россияне в 2025 году на треть нарастили закупки аналогов «Оземпика» - до 16,8 млрд руб

Газпром ликвидирует несколько промежуточных или недействующих структур.

Русал может принять участие в реконструкции алюминиевого завода в Египте.

Т-Банк прибыль по РСБУ за 8 месяцев 2025 года сократилась на 14% г/г до ₽33,3 млрд

• Лидеры: Позитив #POSI (+4,1%), БСП #BSPB (+2,9%), Хэдхантер #HEAD (+2,38%), Сегежа #SGZH (+2,3%).

• Аутсайдеры: Сургутнефтегаз #SNGSP (-2,03%), Whoosh #WUSH (-1,23%), Европлан #LEAS (-1,2%), Астра $ASTR (-1,15%).

24.09.2025 - среда

• #NVTK - Новатэк ВОСА по дивидендам за 1 полугодие 2025 года в размере 35,5 руб /акция

• #TATN #TATNP - Татнефть ВОСА по дивидендам за 1П2025 в размере 14,35 руб. на обычку и преф

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #мегановости #аналитика #инвестор #инвестиции

'Не является инвестиционной рекомендацией

День Икс 29 сентября: покупать или ждать? Обзор ключевых уровней и рисков

Российский рынок на фоне пятничной распродажи продолжил нисходящее движении и на старте новой торговой недели, котировки в моменте опускались более чем на 1,5%.

Коррекция усилилась на сообщении о выступлении Владимира Путина, который должен был сделать важное заявление на совещании с членами Совбеза РФ. Сразу поползли слухи о возможной мобилизации, которая аккурат была объявлена три года назад, но ничего подобного участники торгов не услышали.

Индекс Мосбиржи достаточно технично оттолкнулся от сильного уровня поддержки 2700п от которого два раза в этом году мы наблюдали реакцию со стороны покупателей.

С точки зрения техники, закрытие выше 2740п оставляет надежды, что восстановление продолжится. О полноценном развороте, я бы не говорил, уровни по отскоку у меня остаются прежними - 2780-2800п. Для большего нужны конкретные триггеры.

Индекс гособлигаций RGBI: опустился ниже 117 пунктов впервые с 16 июля 2025 года. ОФЗ снижаются в ожидании параметров бюджета на 2026 год и плановый период 2027-2028 годов, а также налоговых изменений.

Спешить с покупками я бы не стал. До дня икс - 29 сентября, чуть меньше недели, и за это время может поступить много противоречивой информации.

События за которыми стоит следить: Завтра в Нью-Йорке стартует 80-я сессия Генеральная Ассамблея ООН, которая пройдет с 23 по 29 сентября. Россию представит глава МИД Сергей Лавров.

Его выступление ожидается в конце недели - в субботу, 27 сентября. До этого, как пишут СМИ, должна состояться его встреча с госсекретарем США Марко Рубио на полях форума. Также сообщается о встрече в Нью-Йорке Владимира Зеленского и Дональда Трампа.

Российский президент в преддверии начала мероприятий Генассамблеи сообщил, что наша страна готова добровольно придерживаться условий Договора о сокращении стратегических наступательных вооружений (ДСНВ) еще год после истечения договора. На вечерней сессии рост усилился на новости, что Трампу это предложение оказалось по нраву.

Помимо геополитических вопросов в фокусе внимания инвесторов по прежнему остается проект бюджета, величина его дефицита и меры по наполнению играют важную роль по возможному вектору снижения ключевой ставки. Всех беспокоит возможный рост инфляции на фоне возможного повышения НДС.

В пятницу страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

По итогу: пока только ожидания встреч на международном уровне и сильнейшая перепроданность акций подталкивают рынок вперед.

Неопределенности в рынке предостаточно, и желание предугадать, куда же пойдет индекс Мосбиржи, равнозначно гаданию на кофейной гуще.

Для снижения волатильности портфеля стоит сфокусировать внимание на долговом рынке - иксов тут не будет, но за спокойный сон, вы сами себе скажите спасибо.

Сегодня, по традиции, в поиске идей, разберем первичный рынок долга, так что не прощаюсь.

Из корпоративных новостей:

ГК Элемент #ELMT купила 51% акций производителя промышленных роботов Эйдос Робототехника.

Яковлев #IRKT чистый долг в 1п 2025г вырос на 77% г/г до 100,4 млрд руб, в том числе в связи с задержкой оплат от заказчиков.

Транснефть Венгрия выступает против любых санкций и ограничений ЕС на поставки нефти из РФ.

М.Видео СД предложил утвердить допэмиссию 1,5 млрд акций по открытой подписке.

• Лидеры: Whoosh #WUSH (+3,6%), Совкомбанк #SVCB (+2,47%), Транснефть #TRNFP (+2,2%), ФосАгро #PHOR (+1,88%), ЮГК #UGLD (+1,75%).

• Аутсайдеры: М.Видео #MVID (-24,6%), Самолет #SMLT (-4,35%), Ростелеком #RTKM (-3,66%).

23.09.2025 - вторник

• #KAZT #KAZTP - Закрытие реестра по дивидендам КуйбышевАзот - 6 мес. 2025 г. (4,00 руб/ао и 4,00 руб/ап)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #аналитика #инвестор #инвестиции #новичкам #трейдинг #мегановости

'Не является инвестиционной рекомендацией

Почему рынок рухнул и что будет дальше? Прогноз на неделю

Прошлая торговая неделя ознаменовалась большой порцией негатива, которая до сих пор закладывается в рыночные котировки. Кто читает мой блог на постоянной основе, прекрасно знают причины коррекции и помнят подсвеченные уровни, от которых есть возможность увидеть технический отскок.

Среди тьмы, накрывшей российский фондовый рынок, сложно найти нотки позитива, но я постараюсь разложить все по полочкам так, чтобы вы смогли сложить свое мнение о происходящем. Так что поехали:

Слухи стали явью: Минфин предлагает поднять НДС в России с 20% до 22%. И это далеко не последняя мера, которую хотят принять для сокращения дефицита бюджета. Это может коснуться многих секторов экономики, которые сейчас получаются господдержку. Поэтому впереди нас ждут не менее жесткие решения. Час икс 29 сентября.

Не с первой попытки, но были согласованны новые санкции: В рамках 19-го пакета вводится запрет на проведение транзакций с рядом российских и зарубежных банков, чтобы «закрыть финансовые лазейки» и повысить эффективность санкционного режима.

Предлагается запретить импорт СПГ из России на год раньше, чем планировалось — к 1 января 2027 года, а также полностью запретить любые транзакции с такими компаниями, как «Газпром нефть» и «Роснефть». Впервые в санкционный режим ЕС вводятся ограничения в сфере криптовалют.

Из позитивного: ЕС будет исходить из собственных интересов и не собирается автоматически вводить пошлины в 100% для Индии и Китая, основываясь на предложении Трампа. Тем самым, риск вторичных санкций на торговых партнеров России стал существенно ниже.

Кроме того, конфискация замороженных активов России невозможна без нарушения международного права, это может обернуться "началом полного хаоса".

Никто не хочет идти на подобное непопулярное решение и похоже, угрозы так и останутся просто словами. В краткосрочной перспективе это должно позволить рыночным котировках выдохнуть, но для активизации долгосрочных покупок это будет маловато.

Геополитический фон: то российские беспилотники замечены в Польше, то как стало известно в пятницу, российские истребители нарушили воздушное пространство Эстонии. Все это в совокупности с крайним торговым днем, вызвало волну распродаж, приведя к перепроданности индекса, которую мы наблюдали два раза в этом году (апрель и середина июля)

Сейчас RSI снова опустился ниже 30 пунктов и, судя по истории, на предстоящей неделе высок шанс увидеть технический отскок, целью которого будет снятие перепроданности. На умеренно нейтральном фоне рост возможен до 2760-2780 пунктов. Для большего понадобятся более весомые аргументы, которых пока не видно. Всех с началом новой торговой недели.

Из корпоративных новостей:

Хэдхантер #HEAD дивиденды за I полугодие 2025 года в размере 233 руб./акц (ДД: 6,6%) Отсечка - 27 сентября

ВТБ #VTBR цена размещения в рамках допэмиссии составила 67 рублей за ценную бумагу

Эталон #ETLN исторический рекорд по продажам в августе 2025 года - 76 тыс кв м (+41% г/г)

Сбер ведет переговоры с ПАО АФК Система о выкупе доли корпорации в производителе микроэлектроники ГК Элемент

• Лидеры: Ростелеком #RTKMP (+1,8%), Ozon #OZON (+1,68%), Мать и дитя #MDMG (+0,94%).

• Аутсайдеры: ДВМП #FESH (-8,94%), М.Видео #MVID (-5,17%), Астра #ASTR (-4,44%), Whoosh #WUSH (-4,3%).

22.09.2025 - понедельник

• #OZON - Ozon последний день торгов акциями в связи с предстоящей редомициляцией

• #OZPH - Озон Фарма собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 0,25 руб.)

• #KAZT - КуйбышевАзот последний день с дивидендом 4 рубля.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка #новичкам

'Не является инвестиционной рекомендацией

Что скрывается за отметкой 2780 пунктов? К чему готовиться инвестору

Российский рынок неумолимо движется вниз так и не найдя оснований для замедления хода. Причины для падения все те же, что были обозначены мной в начале недели. Чрезмерно высокая ключевая ставка с признаками замедления экономики в совокупности с санкционным давлением, вызывают все больший дефицит бюджета.

Надеяться на вертолётные деньги с запуском печатного станка вместо решения системных проблем — это тактика, которая лишь купирует проблему на время, порождая новые вызовы. Наверняка, средства будут изымать в виде повышения налоговой базы и сокращения субсидирования, что в долгосрочной перспективе ведет к стагнации. Рынок это прекрасно понимает и переоценивает возможные риски.

По итогам торгов индекс МосБиржи просел на 0,65% и составил 2795,75 п., индекс РТС упал на 0,86% - до 1058,91 пункта. На вечерней сессии снижение продолжилось, едва сохранив равновесии возле стратегического рубежа 2780п.

Пара слов про бюджет: Российское правительство рассматривает возможность повышения ставки налога на добавленную стоимость (НДС) ради сокращения дефицита бюджета и сохранения бюджетного правила. В предыдущий раз НДС повышали в 2019 году — тогда ставку налога увеличили с 18% до 20%.

По предварительным оценкам, эта мера может принести в федеральный бюджет около 1 трлн рублей в год, но также спровоцирует рост цен и замедлит потребительский спрос. Ожидается, что проект бюджета представят 29 сентября.

Также имеется информация о введении разового налога на сверхприбыль банков в размере 10%. Подтверждения она не получила, но если сильно прижмет, то и до этого могут дойти.

Уже ближе к вечерней сессии на рынок вылилась очередная порция разочарования и угроз из Америки: Трамп заявил, что готов ввести новые санкции против России, но только если союзники прекратят покупать российскую нефть. Якобы снижение цены на нефть, завершит конфликт на Украине. Он повторяет это, как мантру и в его словах все меньше новой для нас информации, но рынок заранее готовится к худшему сценарию.

Но есть и обратная сторона медали: некоторые европейские политики стали подозревать, что Трамп намеренно выдвигает неисполнимые условия для европейцев, чтобы не вводить ограничения против России.

Глобально ничего не поменялось, но ситуация напряжённая: индекс балансирует у стратегической поддержки 2780п. после пробития которой открывается дорога вплоть до 2700п. Компании с внушительным весом в индексе МосБиржи балансируют на грани более глубокой коррекции, что в крайний торговый день не вселяет уверенности в способности отстоять текущие рубежи.

Но посмотрим, как все сложится. В принципе квартальная экспирация осталась позади, да и часть негатива впиталась в рынок, поэтому тут 50 на 50. Всем отличного пятничного настроения. Все обязательно будет хорошо, но не сразу.

Из корпоративных новостей:

ЮГК государство рассчитывает продать контрольный пакет компании и другие активы Константина Струкова ближе к концу октября.

АФК Система ведет переговоры о продаже Сберу своей доли в крупнейшем российском производителе микроэлектроники Элемент.

Whoosh отчитался за восемь месяцев: количество аккаунтов выросло на 24%, флот СИМ — на 18%

Совкомфлот Австралия намерена ввести санкции против 95 судов

• Лидеры: Циан #CNRU (+3,97%), Ozon #OZON (+1,4%), ИКС 5 #X5 (+1,2%), ВТБ #VTBR (+0,96%), Фикс Прайс #FIXR (+0,9%).

• Аутсайдеры: МКБ #CBOM (-3,65%), Астра #ASTR (-2,9%), РусГидро #HYDR (-2,72%).

19.09.2025 пятница

• #X5 - X5 Group акции будут включены в базу расчёта Индекса Мосбиржи, Индекса РТС и Индекса голубых фишек.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #мегановости #инвестор #инвестиции #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Инфляция замедляется, но риски никуда не делись: что способно прервать восстановление рынка?

После вчерашних торгов начал видеться свет в конце туннеля в борьбе с инфляцией. Но получится ли развить успех и пойти выше? Давайте разберёмся, что способно затормозить рост котировок индекса:

Российский рынок отреагировал значительным ростом на снижение инфляционных ожиданий россиян в этом месяце: они опустились до 12,6% годовых с 13,5% в августе, достигнув минимального уровня с сентября 2024 года. ЦБ пристально следит за этим индикатором, поэтому инвесторы расценили эту новость как позитивный сигнал для смягчения монетарной политики.

В результате индекс МосБиржи рванул вверх, закрывшись на дневных максимумах и практически полностью отыграл существенное падение, зафиксированное накануне.

Инфляция продолжает замедляться: Вечером были опубликованы данные по инфляции от Росстата, согласно которым недельная инфляция в России составила 0,04% после 0,1% неделей ранее. Годовая инфляция (в сумме за 12 месяцев) уменьшилась до 8,1% с отметки 8,16%, зафиксированной неделей ранее.

Из негативного: Бензин в России продолжает дорожать: цена Аи-92 на бирже второй день подряд бьет рекорды. Это можно связать с частыми атаками украинских беспилотников на российские НПЗ. С определенным временным лагом это может сказаться на инфляции, так как удорожание перевозок приводит к увеличению себестоимости многих товаров и услуг

Также в фокусе внимания: публикация параметров бюджета по итогам 2025 года и на ближайшие три года, запланированная на 29 сентября. Существует высокая вероятность пересмотра налоговой базы с целью минимизировать нарастающий дефицит бюджета. По итогу, это может коснуться многих секторов экономики, которые сейчас получаются господдержку.

Санкции продолжают давить на рынок: ЕС готовит новый, 19-й пакет ограничений против банков и энергетики, планируя быстрее отказаться от российского топлива. В эту пятницу должна поступить конкретика, от жеткости принятых мер будет зависеть дальнейший вектор движения индекса

Инвесторы этого боятся: такие шаги угрожают прибыли экспортных компаний, особенно в нефти и газе, и создают неопределенность. Лично я не жду прорывных санкций, наверняка, все просто обойдется более жестким контролем того, что приняли ранее.

Что по технике: Глобально, после вчерашней попытки отскока картина по индексу не сильно поменялась. С точки зрения теханализа рынок вернулся в боковик 2700-2850п и находится в локальном нисходящем тренде.

Закрепление выше верхней границы диапазона позволит рассматривать возможность формирования восходящей модели. Но для этого многие негативные факторы должны выйти из острой фазы.

На что стоит обратить внимание:

КуйбышевАзот акционеры одобрили дивиденды за I полугодие 2025 года: 4 рубля на акцию (ДД: 0,86%) Отсечка — 23 сентября.

ВТБ рассматривает регулярную выплату крупных дивидендов как часть своей долгосрочной стратегии.

Северсталь вложит в экологические решения на комплексе в Череповце 7 млрд руб.

Ростелеком представил пилотный проект платежного терминала на ОС "Аврора".

Абрау-Дюрсо российский экспорт вина за 8 мес 2025г вырос на 31%, в натуральном выражении рост на 17%.

ЮГК прокуратура Магнитогорска предъявила претензии на 4,5 миллиарда

• Лидеры: Сургутнефтегаз #SNGS (+3,65%), Whoosh #WUSH (+3,5%), Юнипро #UPRO (+3,13%), ПИК #PIKK (+2,04%).

• Аутсайдеры: Эталон #ETLN (-2,43%), Циан #CNRU (-1,85%), Сегежа #SGZH (-1,5%), БСП #BSPB (-1,34%).

18.09.2025 - четверг

• #NAUK - НПО Наука внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 7,59 руб./акция

• #GEMA - ММЦБ внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 5 руб./акция

• #VTBR - ВТБ завершение приема заявок на приобретение дополнительных акций.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Whoosh уперся в потолок или есть куда расти ⁉️

💭 Анализ факторов, влияющих на перспективы компании...

💰 Финансовая часть (1 п 2025)

📛 Whoosh впервые столкнулся с убытком, составившим 1,98 млрд рублей. Причинами стали снижение доходов, увеличение операционных затрат и повышение процентных платежей. Соотношение чистого долга к EBITDA достигло отметки 3,0x.

📊 Выручка сократилась на 15%, остановившись на отметке 5,4 млрд рублей. Такое падение объясняется уменьшением количества поездок и их длительности вследствие неблагоприятных погодных факторов и проблем с геолокацией в апреле-мае текущего года.

🤷♂️ EBITDA составила 1,0 млрд рублей (-63,6%). Рентабельность упала до уровня 18,8%, главным образом из-за увеличения издержек на содержание парка самокатов (ремонт, техобслуживание, зарядка и транспортировка внутри России), а также повышения расходов на персонал.

✔️ Операционная часть (1 п 2025)

🛴 Число поездок сократилось на 10% по сравнению с прошлым годом, хотя парк самокатов увеличился на 19%. Среднее количество поездок на одного активного пользователя снизилось до 13, тогда как в предыдущем году оно составляло 13,5.

🤔 Количество поездок на один самокат уменьшилось до 235, в то время как в прошлом году было 314. Но радует динамика Латинской Америки, где среднее количество поездок на один самокат возросло до 548,1 по сравнению с 262,5 годом ранее. По словам финансового директора, высокая оборачиваемость в Латинской Америке объясняется отсутствием выраженной сезонности, характерной для России.

🌎 Тем не менее, сам парк самокатов в Латинской Америке практически не расширялся, увеличившись лишь с 8 до 10,4 тысячи единиц. Учитывая, что зарегистрировано 3,1 миллиона пользователей, получается, что на каждого зарегистрированного пользователя приходится примерно 3,35 самоката, в отличие от России, где аналогичный показатель равен 7,9. Пока неясно, почему компания не увеличивает парк самокатов в Латинской Америке столь же быстро.

🧐 Перспективы

💤 Whoosh относится к числу компаний, чьи предстоящие финансовые результаты трудно предсказуемы из-за особенностей отрасли: высококонкурентный рынок с нестабильной динамикой цен (стоимость средней поездки ежегодно снижается, притом сами цены не растут), присутствие крупных игроков, способных подавлять конкурентов ценой (например, МТС и Яндекс), регулярные изменения регулятивных условий, а также сложность оценки потенциала латиноамериканского сегмента. Прогнозировать реальный темп роста парка самокатов непросто, так как действительность может кардинально отличаться от заявлений руководства компании, причем вероятнее сценарий замедления роста на фоне ухудшения текущих показателей.

📌 Итог

📋 Пока преждевременно окончательно отказываться от истории. Компания продолжает расширять сервисы и технологические решения. Растёт число пользователей и городов присутствия по всему миру. Однако динамика показывает существенное ослабление ожидаемых финансовых показателей, причём трудно предсказуемых.

🎯 ИнвестВзгляд: Планируется удерживать актив до 2028 года, с постепенным наращиванием доли в портфеле.

📊 Фундаментальный анализ: 🟰 Держать - компания сталкивается с трудностями в финансовой части. Тем не менее, имеются положительные сигналы развития бизнеса, что открывает долгосрочный потенциал роста.

💣 Риски: ⛈️ Высокие - присутствует существенная зависимость от множества нестабильных факторов, а надежность и стабильность бизнеса находятся на низком уровне.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ (Доля увеличена) / 100р

💯 Ответ на поставленный вопрос: Нельзя однозначно утверждать, достиг ли рынок самокатов своего потолка, однако в Латинской Америке он точно продолжает развиваться и обещает рост в ближайшие годы. По прогнозам, настоящий интерес к оценке компании появится ближе к 2027 году, когда она потенциально сможет достичь пределов роста и превратиться в источник устойчивых денежных потоков.

⏰ В работе уже следующий материал. Не пропустите.

$WUSH #WUSH #Whoosh #Кикшеринг #Самокаты #Инвестиции #Анализ #Бизнес #Развитие

Whoosh. Отчет за 1 пол 2025 по МСФО

Тикер: #WUSH

Текущая цена: 113.6

Капитализация: 12.7 млрд.

Сектор: Лизинг и шеринг

Сайт: https://whoosh-bike.ru/ir

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за 12 месяцев

P\BV - 2.72

P\S - 0.95

ROE - убыток за 12 месяцев

ND\EBITDA - 2.96

EV\EBITDA - 5.9

Активы\Обязательства - 1.27

Что нравится:

✔️

Что не нравится:

✔️ выручка уменьшилась на 14.7% г/г (6.3 -> 5.4 млрд);

✔️ чистый финансовый доход вырос на 5% г/г (1.11 -> 1.17 млрд);

✔️ свободный денежный поток отрицательный и уменьшился на 83.7% г/г (-1.2 -> -2.2 млрд);

✔️ чистый долг увеличился на 25.6% п/п (10.1 -> 12.7 млрд). ND\EBITDA вырос с 1.67 до 2.96;

✔️ убыток -1.9 млрд против прибыли +259 млн в 1 пол 2024.

Дивиденды:

Дивидендная политика компании привязана к чистой прибыли и показателю «Чистый долг/EBITDA». Если он ниже 1.5, акционерам направляется 50% чистой прибыли, если в диапазоне 1.5-2.5, то 25% чистой прибыли, если выше 2.5 - дивиденды не выплачиваются.

С учетом высокой долговой нагрузки не стоит ожидать дивидендных выплат в ближайшие периоды.

Мой итог:

Совершенно провальное полугодие. Даже выручка просела, что на фоне роста себестоимости и прочих операционных расходов привело к отрицательной операционной прибыли. А с учетом выросших чистых финансовых расходов результат по чистой прибыли (а точнее по убытку) вышел совсем удручающим. Есть позитив, что у компания выросла выручка в зарубежном сегменте (Латинская Америка) почти в 2 раза (0.6 -> 1.1 млрд), но все-таки основной рынок российский, а на нем потеря в 25.8% (5.7 -> 4.2 млрд).

Тяжело Вушу в текущих условиях. С одной стороны, проблемы с интернетом в зонах пользования сервисом и различные регуляторные ограничения. С другой стороны, конкуренция со стороны Яндекс GO и Urent (МТС). И если два крупных игрока еще могут "пересидеть" сложности за счет других сегментов, то у Вуша с этим проблемы. Долговая нагрузка растет, что отражается на росте процентных расходов.

Стоит отметить и пару хороших моментов, а именно, включение сервиса в подписку СберПрайм и анонс второй программы обратного выкупа собственных акций. Вторая новость даже на некоторое время поддержала котировки, но потом негатив от текущего отчета пересилил и они ушли сильно вниз. Также на уровне размышлений видел мнения, что при дальнейших плохих результатов компанию может поглотить кто-то из конкурентов. При таком раскладе при объявлении этой новости цена может прилично вырасти, что позволит спекулятивно заработать, либо просто выйти повыше из позиции, если вы "засели" в акциях компании.

Взвесив все ЗА и ПРОТИВ, я для себя решил продать все акции, несмотря на приличный минус. Закрывался по 127.24, и глядя на текущую цену, рад, что не стал дальше сидеть в позиции.

Компания фундаментально сейчас выглядит очень слабо. На данный момент покупка акций - это ловля "падающего ножа", так как котировки ранее прошли свой исторический минимум и вообще непонятно, где в итоге может остановиться цена. Даже если есть вера в то, что компания сможет выбраться из текущей непростой ситуации, то все-таки стоит дождаться момента, когда цена стабилизируется на каком-то уровне.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Испытание на прочность: до каких значений возможен отскок по рынку?

Российский рынок акций открылся ростом, однако затем волна распродаж возобновилась, и в моменте Индекс МосБиржи опускался ниже 2780 пунктов закрыв по ходу движения августовский гэп.

Во второй половине дня удалось отыграть часть дневных потерь после заявлений президента США Дональда Трампа о том, что ему придётся сесть за стол переговоров между Россией и Украиной, а украинскому президенту Владимиру Зеленскому — пойти на сделку, чтобы добиться завершения конфликта.

Обсуждение девятнадцатого пакета санкций ЕС, запланированное на сегодня, не состоится и будет перенесено. Основная причина — необходимость скоординировать новые ограничения с партнёрами по G7.

Хотя такая отсрочка выглядит как позитивный сигнал, но она является временной. Ожидается, что доработанный пакет санкций будет рассмотрен примерно через две недели.

Что по технике: Индекс МосБиржи, потеряв стратегический уровень поддержки 2850 пунктов, медленно, но верно снижается к нижней границе ценового коридора в район 2700 пунктов.

Чтобы попытаться переломить нисходящую динамику в течение дня, необходимо закрытие выше 2830 пунктов. Рынок у нас новостной и ничего исключать нельзя, но сильно уповать на чудо, я бы не стал.

Принимайте решения, основываясь на конкретных данных — это даст вам больше уверенности в правильности своих действий. Многие активы в данный момент подошли к сильным уровням поддержки, что повышает вероятность технического отскока. Его минимальной целью будет снятие перепроданности.

Вечером после закрытия основной торговой сессии выйдут данные по недельной инфляции, которые также способны изменить текущую расстановку сил на рынке.

Из корпоративных новостей:

Икс 5 #X5 тестирует новый формат ультрамалых магазинов «Налету!»: первые точки открыты в Москве и Петербурге.

Самолет продал проект Рублевские кварталы девелоперской компании Брусника за ₽3,5–6 млрд для снижения долговой нагрузки.

Новабев #BELU продажи алкогольной продукции в РФ за 8 мес 2025г снизились на 11,4% г/г

Банк Санкт-Петербург отчитался по РСБУ за восемь месяцев: год к году чистая прибыль упала на 6,2%, рентабельность капитала составила 22,8%

Мосбиржа ввела запрет на шорты в акциях ВТБ #VTBR на период допэмиссии. Сбор заявок проходит с 16-18 сентября. Допэмиссия пройдёт по цене не дороже 73,9 рублей за акцию.

Ozon #OZON стартует запрет на короткие позиции в связи с редомициляцией.

Яндекс #YDEX внедряет инструмент для создания сайтов для бизнеса с помощью нейросетей.

• Лидеры: Whoosh #WUSH (+3,9%), ТМК #TRMK (+3,45%), Самолет #SMLT (+3,06%), ПИК #PIKK (+2,1%), ЮГК #UGLD (+2,06%).

• Аутсайдеры: БСП #BSPB (-4,1%), Фикс Прайс #FIXR (-3,6%), ГТМ #GTRK (-3%).

17.09.2025 - среда

• Посольский круглый стол в Москве с участием Лаврова и глав дипмиссий более 100 стран на тему Украины.

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #мегановости #новичкам

'Не является инвестиционной рекомендацией

Почему 2800 пунктов — не предел? Индекс может уйти ниже перед отскоком

Российский фондовый рынок адаптируется к изменившимся условиям: намеренное замедление темпов смягчения денежно-кредитной политики со стороны ЦБ и угрозы новых санкций от Трампа продолжают оказывать давление на котировки. Под влиянием этих факторов торги завершились снижением, которое, однако, замедлилось к концу сессии.

По итогам торговой сессии котировки индекса приблизились к сильной области поддержки 2800-2790 пунктов, где ранее образовался незакрытый ценовой гэп. При нейтральном новостном фоне возможна попытка развития технического отскока. Закрепление внутри дня выше уровня 2850 пунктов может нарушить нисходящий тренд, поэтому важно следить за поведением цены при приближении к этой отметке.

Однако активность покупателей будет сдерживать высокая вероятность дальнейшей эскалации на фоне заседания ЕС, посвящённого обсуждению 19-го пакета санкций.

Дополнительным фактором давления станет экспирация фьючерсов (18-19 сентября), которая традиционно сопровождается повышенной волатильностью и часто совпадает с формированием локальных минимумов индекса. В связи с этим говорить о развороте тренда пока преждевременно.

США обозначили свои будущие действия в отношении России: Европа должна отказаться от российских энергоносителей и ввести пошлины в отношении Китая и Индии, только после этого Вашингтон рассмотрит усиление санкций против России.

Вот только эти условия неприемлемы для Евросоюза, который опасается оказаться заложником торговой войны между Вашингтоном и Пекином. Поэтому постепенно подобная угроза должна нивелироваться, снизив градус санкционного давления на Россию и ее торговых партнеров.

Тем, кого беспокоит текущая волатильность, я по-прежнему рекомендую консервативную стратегию: оставаться вне рисковых активов, инвестируя в облигации и фонды денежного рынка.

Придерживаться этой стратегии стоит, как минимум до середины октября. К тому времени прояснится ситуация с бюджетом, и начнет появляться спекулятивный интерес к акциям в преддверии следующего заседания ЦБ.

Из корпоративных новостей:

Озон Фарма объявляет о выходе на рынок нового препарата Иммунотрезан — современного решения для поддержки иммунитета и борьбы с усталостью

Делимобиль запустил веб-интерфейс для аренды автомобилей, чтобы пользователи, которые еще не знакомы с каршерингом, могли бесшовно забронировать авто

ЮГК прокуратура потребовала снести цеха в Пластовском округе

Яндекс #YDEX акционеры одобрили дивиденды за 1п 2025г в размере 80 руб/акция (ДД 1,9%), отсечка - 29 сентября

Газпром #GAZP Минфином обсуждается изменение налоговой нагрузки со следующего года

Дочка Fix Price c 1 по 12 сентября приобрела 13,7 млн акций компании на Мосбирже, бумаги могут быть использованы в рамках программы мотивации сотрудников

ФосАгро #PHOR Евросоюз сократил импорт удобрений из РФ в июле 2025г в годовом выражении почти впятеро, а в месячном выражении практически в 8 раз

Эталон планирует вернуться к вопросу о выплате дивидендов после выхода на чистую прибыль

ОГК-2 СД рекомендовал дивиденды за 2024 год в размере 0,0598167018 руб/акция (ДД 14,7%), отсечка - 5 ноября

• Лидеры: ДВМП #FESH (+2,73%), ОГК-2 #OGKB (+2,4%), Лента #LENT (+1,94%), Озон Фарма #OZPH (+1,8%).

• Аутсайдеры: Эталон #ETLN (-5%), Whoosh #WUSH (-4,65%), Ростелеком #RTKM (-4,47%), Совкомбанк #SVCB (-3,68%).

16.09.2025 - вторник

• #ETLN - Эталон снятие запрета на короткие продажи

• #HEAD - Хэдхантер внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 233 руб./акция

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Топ-10 облигаций с погашением до года. Доходность выпусков до 24%

Хочу начать цикл постов, где мы детально разберем долговой рынок в поиске перспективных идей. Начнем с краткосрочных бумаг (до года) и постепенно углубимся в трехлетние облигации, исключив выпуски с офертами и амортизацией.

В условиях снижения ключевой ставки инвесторам стоит рассмотреть возможность фиксации высокой доходности в корпоративных облигациях. В настоящее время на первичном рынке в рамках конкурентной борьбы еще можно встретить купоны на уровне 20%.

Однако если ЦБ 12 сентября продолжит цикл смягчения денежно-кредитной политики, эмитенты быстро пересмотрят свои предложения в сторону снижения, и подобные условия станут недоступны.

📍 Предлагаю рассмотреть облигации с фиксированным купоном и сроком погашения до года:

• ВИС Финанс выпуск 4 #RU000A106EZ0 (А+)

Один из лидеров в сфере государственно-частного партнёрства. На счету более 100 завершённых проектов по всей стране, также в планах выход на IPO.

Доходность — 18,14%. Купон: 12,90%. Текущая купонная доходность: 13,29% на 11 месяцев, 4 раза в год

• Компания Симпл 001Р-03 #RU000A10BNE1 (А-)

Один из ведущих импортёров алкогольной продукции в России, национальный дистрибьютор и ритейлер. Основана в 1994 году.

Доходность — 18,04%. Купон: 22,50%. Текущая купонная доходность: 21,20% на 11 месяцев, ежемесячно

• Селектел выпуск 3 #RU000A106R95 (А+)

Российская технологическая компания, провайдер сервисов IT-инфраструктуры. Основана 11 сентября 2008 года.

Доходность — 16,64%. Купон: 13,30%. Текущая купонная доходность: 13,47% на 11 месяцев, 2 раза в год

• ЭкономЛизинг 001Р-05 #RU000A106R12 (ВВВ-)

Частная независимая лизинговая компания, основанная в феврале 2006 года. Ориентирована на финансирование предприятий малого и среднего бизнеса.

Доходность — 23,09%. Купон: 15,50%. Текущая купонная доходность: 16,09% на 11 месяцев, 4 раза в год

• ВсеИнструменты.ру 001Р-04 #RU000A10AXP8 (А-)

Российский онлайн-гипермаркет товаров для дома, дачи, стройки и ремонта. Основан в 2006 году.

Доходность — 17,70%. Купон: 24,00%. Текущая купонная доходность: 22,22% на 11 месяцев, ежемесячно

• Артген выпуск 1 #RU000A103DT2 (ВВВ)

Биотехнологическая компания с портфелем новаторских платформенных разработок, внедряющая их в здравоохранение.

Доходность — 20,87%. Купон: 10,75%. Текущая купонная доходность: 11,28% на 10 месяцев, выплаты 4 раза в год

• Whoosh выпуск 2 #RU000A106HB4 (А-)

Сервис кикшеринга и велошеринга, один из крупнейших в стране. По разным оценкам, доля Whoosh на российском рынке кикшеринга составляет 45–50%

Доходность — 22,36%. Купон: 11,80%. Текущая купонная доходность: 12,33% на 9 месяцев, выплаты 4 раза в год

• Аэрофлот выпуск 1 #RU000A103943 (АА)

Крупнейшая авиакомпания России, одна из старейших в мире, основанная в 1923 году. Государство оказывает существенную помощь компании: на поддержку лизинга самолетов

Доходность — 16,36%. Купон: 8,35%. Текущая купонная доходность: 8,60% на 9 месяцев, выплаты 4 раза в год

• Совкомбанк БО-04 #RU000A103760 (АА)

Быстрорастущая и высокодоходная финансовая группа, включающая системно значимый банк, крупные страховые, лизинговую и факторинговую компании

Доходность — 16,46%. Купон: 8,00%. Текущая купонная доходность: 8,41% на 8 месяцев, выплаты 4 раза в год

• РОЛЬФ 1Р05 #RU000A10A6U8 (А-)

Один из крупнейших автодилеров России. Основана 5 августа 1991 года, штаб-квартира — в Москве

Доходность — 16,49%. Купон: 26,00%. Текущая купонная доходность: 24,07% на 8 месяцев, ежемесячно

При должном интересе и поддержке данного поста, готов буду сделать для Вас вторую часть подборки.

Наш телеграм канал

✅️ Подписывайтесь, чтобы ничего не пропустить.

#облигации #аналитика #подборка #инвестор #инвестиции #обзор_рынка #идея #новости #мегановости

'Не является инвестиционной рекомендацией

Хрупкое равновесие: почему даже хорошие новости не гарантируют роста

Российские фондовые индексы продемонстрировали восстановление в среду, прервав двухдневную серию падений на фоне сохраняющейся высокой волатильности. По итогам основных торгов индекс МосБиржи прибавил 0,78%, достигнув уровня 2867,55 пункта, а индекс РТС вырос на 0,46% до 1117,32 пункта.

Инвесторы пытаются найти хоть какие-то признаки оптимизма на фоне откровенно слабого отчетного сезона и нарастающего спада в экономике. Возврат к дефляции вернул оптимизм к резкому шагу ЦБ в вопросе ключевой ставки.

По данным Росстата, за неделю с 26 августа по 1 сентября цены снизились на 0,08%, против роста инфляции на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

По ожиданиям аналитиков, 12 сентября Банк России может принять решение о снижении ключевой ставки на 200 базисных пунктов. Это приведет к падению процентов по банковским вкладам, сделав долговые инструменты более привлекательными для инвесторов. На акции позитивный эффект будет не долгим, так как они по-прежнему проигрывают в уровне риска и потенциальной дивидендной доходности.

Позитивным моментом также выступает пересмотр аналитиками прогноз по снижению средней ключевой ставке: с 19,3% до 19% в этом году, 13,8% до 13,2% — в следующем. Ожидания по росту ВВП тоже пересмотрены вниз — с 1,4% до 1,2% в этом году. По инфляции на конец года — с 6,8% до 6,4%.

Что дальше: Официальный визит Путина в Китай завершен. Президент отправляется во Владивосток для участия в ВЭФ. Президент РФ выступит на пленарной сессии форума 5 сентября в 6 утра по Москве.

• Спецпредставитель Америки Стив Уиткофф прибыл в Париж на фоне предстоящей сегодня встречи по Украине так называемой «коалиции желающих».

• Трамп в свою очередь, во время пресс-конференции с президентом Польши Навроцким заявил, что планирует в ближайшее время созвониться с Путиным. Плюс к этому, он анонсировал разговор с Зеленским. Легкие сподвижки в переговорном процессе уменьшили в моменте риск эскалации, но не более.

Из негативного: ОПЕК+ на воскресной встрече рассмотрит вопрос увеличения добычи, — источники Reuters. Это может снизить цену на топливо. Бюджет в сентябре и без того рискует недополучить 21 млрд рублей нефтегазовых доходов, сообщает Минфин.

Технический анализ указывает на формирование потенциальной разворотной модели, подтверждением чему послужил успешный тест линии тренда в качестве поддержки. Снижение рисков, связанных с вторичными санкциями, на фоне ожиданий снижения ключевой ставки может спровоцировать рост спекулятивного интереса. Однако чудес от решения по ставке ожидать не стоит.

Следует учитывать, что геополитическая обстановка остается ключевым фактором неопределенности, способным в любой момент нарушить текущий баланс. Решение — рискнуть или остаться в надежных активах — каждый принимает сам.

Из корпоративных новостей:

ВИ.ру #VSEH акционеры одобрили дивиденды за 1п 2025г в размере 1 руб/акция (ДД 1,3%), отсечка - 12 сентября

ФосАгро #PHOR цены на азотные, фосфорные и смешанные удобрения в августе продолжили расти, обновив максимумы с 2022 года

Ozon #OZON планирует построить к 2027 году новый логистический центр в Якутске

Аэрофлот #AFLT за 8 месяцев 2025г на 33% увеличила пассажиропоток на рейсах между Россией и Китаем

• Лидеры: РусГидро #HYDR (+3,1%), ТМК #TRMK (+2,12%), Сегежа #SGZH (+1,5%), ММК #MAGN (+1,33%).

• Аутсайдеры: Whoosh #WUSH (-3,36%), Ростелеком #RTKM (-1,8%), Позитив #POSI (-1,75%), Фикс Прайс #FIXR (-1,75%).

04.09.2025 - четверг

• Восточный экономический форум (ВЭФ). День 2

• Мосбиржа начнет торги мини-фьючерсами на акции Полюса

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор #отчет #аналитика #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ МТС $MTSS вернула в нераспределённую прибыль 17 млрд ₽ невостребованных дивидендов за 2021 год.

По закону срок обращения акционеров истёк, и обязательство компании по выплате прекратилось.

Теперь эта сумма может пойти на дивиденды будущих лет.

Текущая дивполитика МТС гарантирует не менее 35 ₽ на акцию ежегодно, в 2024 году выплачено 35 ₽ (68,6 млрд ₽).

🪙Whoosh отчитался за 6 месяцев 2025 года по МСФО.

Отчет ожидаемо слабый. ⏬

Убыток Whoosh по МСФО за 6 месяцев 2025 года составил ₽1,89 млрд против прибыли ₽0,259 млрд в предыдущем году.

Выручка сократилась на 14,8% до ₽5,37 млрд против ₽6,3 млрд годом ранее.

Зато количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г).

Но на финансах компании это не отразилось.

В общем, пока самокаты не едут. 🤷♂️

Причины такого отчёта:

Падение за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки.

При этом есть значительный рост выручки на 175% г/г в странах Латинской Америки.

Так же считаю, что конкуренты (Яндекс и МТС) оттягивают на себя долю рынка.

В будущем можем увидеть рост долговой нагрузки, может быть новый выпуск облигаций. Пока занимать не так страшно, запас есть.

$YDEX $MTSS

$WUSH #отчет

Насколько велика вероятность попасть под вторичные санкции Америки. К чему готовиться инвестору

Российский рынок продолжает демонстрировать сдержанную реакцию, ориентируясь скорее на ожидания, чем на реальные шаги. Индекс МосБиржи по итогу основной сессии поднялся на 0,22%, до 2732,12 пункта, РТС – на 2,11%, до 1071,61 пункта. Вечером рост продолжился до значений 2736,39п +0,59%.

Ключевой момент: если после 10-дневного ультиматума Трампа (08 августа) не последует жёстких санкций, это может спровоцировать резкий рост на фоне снижения геополитической напряжённости.

На долговом рынке также сохраняется позитивный тренд: индекс гособлигаций RGBI прибавил 0,2%, достигнув отметки 119,2 пункта. Драйвером роста стали данные Росстата: недельная инфляция сменилась снижением, а годовые темпы роста цен продолжили замедляться. Это поддержало спрос на ОФЗ.

В текущей ситуации имеет смысл постепенно наращивать позиции, особенно в секторах, не связанных с нефтью и газом, поскольку они остаются под угрозой новых ограничений. Однако, поддержку от более глубокой коррекции им оказывает девальвация внутренней валюты, которая на фоне перехода регулятора к циклу снижения ставки демонстрирует слабость.

Индекс Мосбиржи пытается консолидироваться на текущих уровнях. Технически мы приближаемся к важной зоне сопротивления 2758–2780п, где возможны колебания. Закрытие внутри дня выше 2760 пунктов, начнет формировать разворотную формацию. Поддержка остается в диапазоне 2700–2728 пунктов.

Нарушить привычную формацию пятницы с закрытием позиций, чтобы не переносить их через выходные дни может сообщение Трампа, что спецпосланник США Уиткофф в ближайшие дни посетит Россию после Израиля. Это лишний раз показывает стремление Америки добиться успеха в этом непростом вопросе, заработав политические очки.

Также Трамп признает, что дополнительные санкции против России вряд ли будут эффективны, а вот разрушить тонкую нить диалога между двумя государствами очень просто и проходить точку невозврата пока никто не спешит.

Из корпоративных новостей:

Новатэк отчет РСБУ за 1п. 2025г: Чистая прибыль ₽25 млрд руб. (-77% кв/кв), Выручка ₽439 млрд руб. (+1% кв/кв

Диасофт РСБУ 1П2025г: Чистая прибыль: 1.07 млрд руб (+9.1% г/г), выручка ₽1.01 млрд руб. (-5% г/г)

Пик РСБУ 1п 2025 г: выручка 34.2 млрд руб (+69% г/г), Чистая прибыль 35.5 млрд руб (после прибыли в 2.6 млрд руб годом ранее).

Северсталь отчет по РСБУ за 1п. 2025 г: Чистая прибыль ₽43 млрд руб. (-31% кв/кв), Выручка ₽322 млрд руб. (-12% кв/кв).

Россети Московский регион в первом полугодии увеличили чистую прибыль на 33,8% до 16,75 млрд руб.

Лента во II квартале нарастила выручку на 25,3%, чистую прибыль - на 33,1%.

О`КЕЙ операционные результаты за II кв 2025 года: Чистая розничная выручка Группы увеличилась на 4,9% г/г, до ₽54,9 млрд.

Мать и дитя увеличила выручку на 27% во 2 квартале 2025 года.

Whoosh запустил аренду самокатов по СМС в городах с ограничениями интернета.

Московская биржа отчет по РСБУ за I полугодие 2025 года: Чистая прибыль ₽82,4 млрд (+20,6% г/г).

ВТБ отчет по МСФО за I полугодие 2025 года: Чистая прибыль ₽280,4 млрд (+1,2% г/г), Чистая прибыль за II кв ₽139,2 млрд (–10% г/г)

• Лидеры: Мать и дитя $MDMG (+4,1%), Совкомбанк $SVCB (+3,14%), IVA Technologies $IVAT (+2,86%).

• Аутсайдеры: Камаз $KMAZ (-4,3%), Соллерс $SVAV (-2,95%), Делимобиль $DELI (-2,34%), Софтлайн $SOFL (-2,3%).

01.08.2025 - пятница

• $BELU и $VSEH - Мосбиржа устанавливает новый шаг цены по списку ценных бумаг.

• $SBER - Мосбиржа установит новый размер стандартного лота для акций Сбербанк

• $ELFV - ЭЛ5-Энерго финансовые результаты по МСФО за I полугодие 2025 г.

• $MOEX - Московская биржа отчитается об оборотах за июль 2025 г.

• $POSI - Positive Technologies финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #инвестор #инвестиции #обзоррынка #фондовыйрынок #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Whoosh $WUSH запустил аренду самокатов по СМС — решение для городов с проблемным интернетом.

Теперь начать и завершить поездку можно без приложения, просто отправив СМС со своего номера.

Функция уже работает в 15 городах, включая Воронеж, Сочи, Омск и Тюмень.

Самокаты оснащены устройством, позволяющим работать без постоянного подключения.

Это упрощает аренду в условиях слабого сигнала и будет дорабатываться.

Какую стратегию избрать перед заседанием ЦБ. К чему готовиться инвестору

Российский рынок накануне определяющего дальнейший вектор котировок индекса, прервал свой рост. По итогам основной сессии индекс МосБиржи просел на 1,2% и составил 2807,6п., индекс РТС упал на 1,7% на фоне ослабления рубля - до 1121,52п.

На сегодняшнем заседании ЦБ снижение ключевой ставки представляется практически предрешенным. Однако дальнейшая траектория денежно-кредитной политики остается неопределенной: будет ли это разовое смягчение или начало цикла снижений до 16% к концу года.

Центробанк, безусловно, сохранит сдержанную риторику в своих комментариях, чтобы избежать формирования завышенных ожиданий на рынках и предотвратить раскручивание инфляционной спирали. При этом наблюдаемый рост цен на долговые инструменты свидетельствует о готовности регулятора к более активному смягчению монетарной политики.

Девальвацию ожидают уже несколько месяцев, но до сих пор не было явных причин для ее начала. Сейчас таким фактором может стать снижение ключевой ставки. Есть вероятность, что ЦБ понизит ставку на 2 процентных пункта — это связано с ухудшением ситуации в реальном секторе экономики. Кроме того, на днях впервые за год зафиксировали дефляцию, что подтверждает эффективность политики ЦБ по сдерживанию инфляции.

📍 Сложившийся рыночный сценарий практически зеркально повторяет ситуацию перед решением по ставке 6 июня. Тогда мы сначала наблюдали снижение на фоне геополитики, затем активное закладывание рынком будущего смягчения денежно-кредитной политики, а после самого факта снижения ключевой ставки последовала коррекция. Текущие временные рамки полностью соответствуют той динамике.

В случае снижения ставки на 200 базисных пунктов вероятна коррекция. Оптимальным развитием событий вижу движение индекса МосБиржи к уровню 2740 пунктов. Часть спекулятивных лонгов планирую прикрыть за час до основных событий. Как правило котировки подрастают в день заседания.

Выкупать рынок начнут только при мягкой риторике регулятора, но закладываться на подобное выглядит сверхоптимистично. Поэтому ожидаю, что рынок будет постепенно остывать от возложенного на него завышенных ожиданий. Вот там и будем искать новые точки входа.

Из корпоративных новостей:

Деметра-холдинг опроверг информацию о приобретении активов группы РусАгро.

ФосАгро выпуск минеральных удобрений в России по итогам 1п 2025г вырос на 5,5% г/г до 33,7 млн т.

ВТБ $VTBR в первом полугодии чистая прибыль по РСБУ прибавила 21% в годовом выражении.

Мать и дитя $MDMG увеличивает амбулаторные мощности в Самаре с 50 тыс до 104 тыс посещений в год

РусГидро во II квартале и I полугодии 2025 года снизила выработку электроэнергии на 6,2% г/г на фоне тёплой малоснежной зимы и слабого водного притока.

ММК в апреле — июне выручка сократилась на 2,1% к прошлому кварталу, но EBITDA выросла на 11,5%

ТГК-1 снизила объем производства электроэнергии в 1п 2025г на 3,9% г/г до 16 408,8 млн кВт∙ч.

ОГК-2 выработка электроэнергии в I полугодии снизилась на 5,7% - до 26,4 млрд кВт-ч.

• Лидеры: IVA Technologies $IVAT (+20,1%), Диасофт $DIAS (+6,82%), РусАгро $RAGR (+2,64%), Софтлайн $SOFL (+2,2%).

• Аутсайдеры: ММК $MAGN (-2,63%), Whoosh $WUSH (-2,5%), Алроса $ALRS (-2,15%), ФосАгро $PHOR (-2,05%).

25.07.2025 - пятница

• $RAGR - РусАгро опубликует операционные результаты за II кв. и 6 мес. 2025 г.

• $TGKA - ТГК-1 опубликует финансовые результаты по РСБУ за 6 мес. 2025 г. (ранее компания не опубликовала отчёт по РСБУ за 3 мес. 2025 г.)

• $UGLD - ЮГК опубликует финансовые результаты по РСБУ за I полугодие 2025 г.

• Заседание Совета директоров Банка России по ключевой ставке (13:30).

• Пресс-конференция Председателя Банка России Набиуллиной (15:00)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #фондовый_рынок #обзоррынка #инвестор #инвестиции #трейдинг #новости #ЦБ #ключевая_ставка

'Не является инвестиционной рекомендацией

Причины обвальных распродаж снова пугают российский рынок. К чему готовиться инвестору

Котировки российского рынка снижаются под давлением дивидендных отсечек. Дополнительным негативом стало сохранение инфляционных ожиданий, а также высокая вероятность принятия 18-го санкционного пакета, но давайте, обо всем по порядку. К завершению основной сессии индекс МосБиржи опустился на 0,56%, до 2761,48 пункта, РТС – на 0,85%, до 1112,64 пункта.

Сегодня ЕС примет 18-й пакет антироссийских санкций: Словакия все же одобрит принятие пакета санкций против России, сообщил премьер-министр страны Роберт Фицо. Именно из-за отказа этой страны новые санкции не утвердили ещё раньше.

Виток эскалации: Украина в ближайшие недели и месяцы получит системы вооружения дальнего действия, произведённые в кооперации с британской и немецкой оборонной промышленностью, заявил канцлер Германии Фридрих Мерц.

Ответ поступил незамедлительно: российский МИД заявил, что Москва считает себя вправе применять оружие против военных объектов стран, которые позволяют Киеву своим вооружением бить вглубь РФ. Однако, при всех этих разговорах, теплится надежда на третий раунд переговоров между сторонами конфликта, но конкретики до сих пор нет.

Несмотря на замедление инфляции и крепкий рубль, люди не верят в ценовую стабильность. Инфляционные ожидания остались на 13.0%, показатели не меняются уже 5 месяцев подряд. Наблюдаемая инфляция чуть снизилась с 15.7 до 15%), но остаётся высокой.

Данный индикатор — один из основных, на который опирается Банк России при решении изменить или оставить ключевую ставку. Оставшийся на месте показатель инфляционных ожиданий может охладить риторику регулятора на ближайшем заседании 25 июля и отсрочить решение снижения ставки на 2 п.п.

Целевым диапазоном по индексу МосБиржи выступает уровень 2700-2790 пунктов. Важно, на фоне сегодняшних дивотсечек Сбера, Роснефть и Аэрофлота не уйти ниже указанной поддержки, чтобы избежать более глубокой коррекции. Задача непростая и крайний торговый день при возможном новом витке эскалации может не найти аргументов у инвесторов для переноса позиций через выходные дни.

В планах без особого фанатизма подобрать в портфель акции очистившиеся от дивидендов. Как правило, в контрольную неделю в ожидании заседания ЦБ рынок спекулятивно подрастает. Наличие нейтрального новостного фона будет этому только способствовать.

Из корпоративных новостей:

Яндекс $YDEX запустил новую торговую марку спортивных товаров — Bodycore. В линейке уже доступны тренажеры для дома, а в будущем компания планирует дополнить линейку спортивной одеждой.

РусГидро ввела в эксплуатацию Черекскую ГЭС в Кабардино-Балкарии.

ММК в апреле — июне увеличил продажи металлопродукции на 2,7% к кварталу ранее.

Новатэк $NVTK второй подсанкционный танкер для перевозки СПГ в этом году пришвартовался у российского Арктик СПГ 2.

Whoosh в Госдуме исключили полный запрет на электросамокаты в России.

Ренессанс страхования в первом полугодии чистая прибыль по ОСБУ составила 6,2 против 2,1 млрд ₽ годом ранее.

Совкомбанк собирается приобрести платформу «Пампаду», через которую реализуются страховые полисы.

Селигдар в течение полугода-года может представить новую дивидендную политику.

• Лидеры: Ростелеком $RTKMP (+2,73%), Самолет $SMLT (+2,25%), Аэрофлот $AFLT (+2,25%), Система $AFKS (+1,8%).

• Аутсайдеры: Сургутнефтегаз $SNGSP (-13,5%), Транснефть $TRNFP (-11,2%), ЕвроТранс $EUTR (-8,24%).

18.07.2025 - пятница

• $AFLT - закрытие реестра по дивидендам 5,27 руб (дивгэп)

• $ROSN - дивгэп (закрытие реестра по дивидендам 14,68 руб в воскресенье 20.07.2025)

• $SBER - закрытие реестра по дивидендам 34,84 руб/ао и 34,84 руб/ап (дивгэп)

• $OKEY - ВОСА O’KEY GROUP S.A.; о реструктуризации ГК.

Наш телеграм канал

Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #дивиденды #биржа #рынок #фондовый_рынок #обзоррынка #инвестор #инвестиции #новичкам #новости

'Не является инвестиционной рекомендацией