Поиск

Торговля фьючерсами по правилам: Как завершает первый год стратегия автоследования Дэйтона ИИС

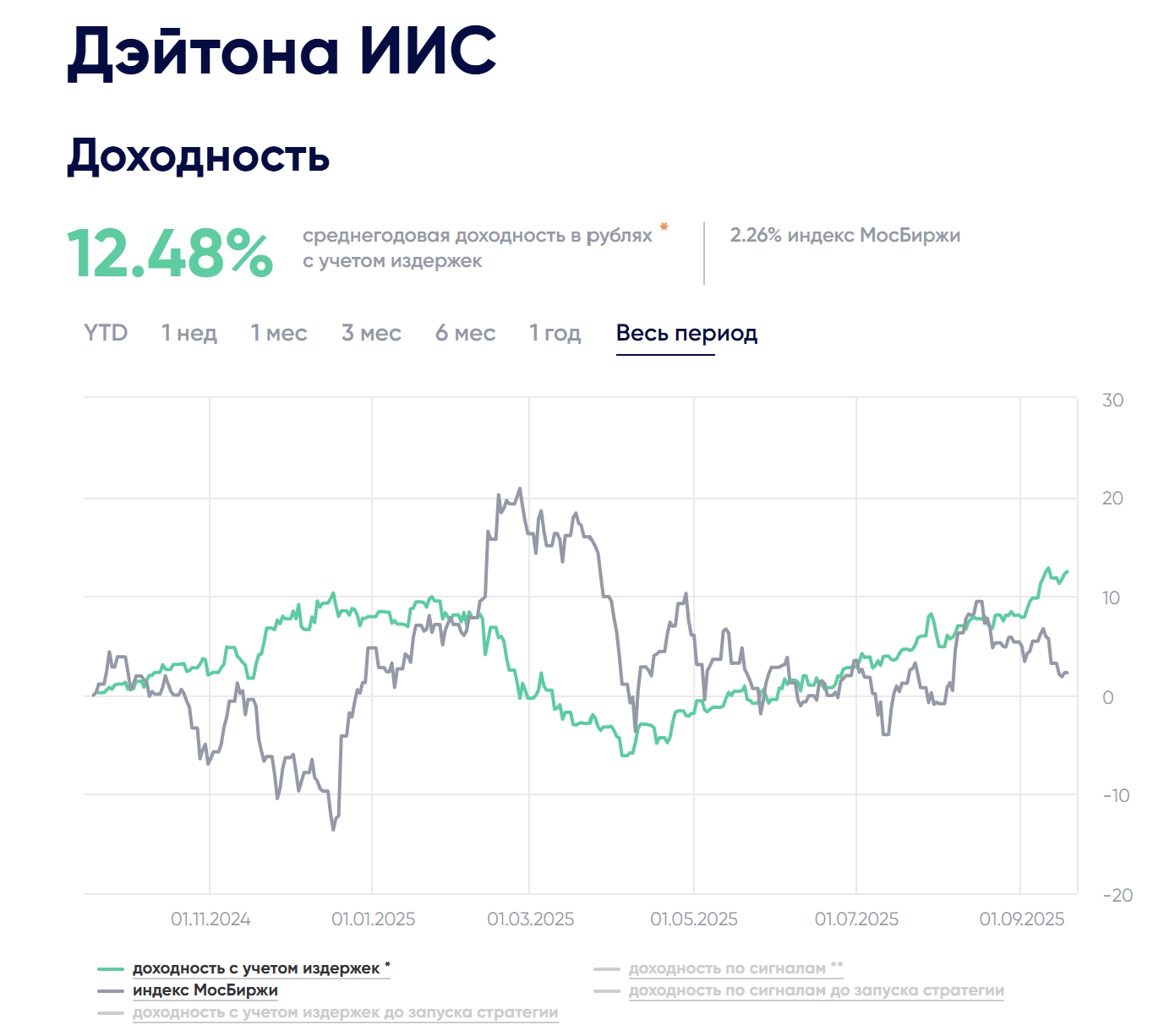

Ровно год назад на платформе БКС Финтаргет была запущена стратегия автоследования Дэйтона ИИС. Сегодня можно подвести итоги и показать, как она прошла свой первый год.

Динамика за год: рост портфеля на 12.4% и как достигнут

За первый год стратегия показала результат, сопоставимый с динамикой базовых активов. Доходность составила 12,4 %. Финансовый результат по ключевым компонентам стратегии за последние 12 месяцев:

-Индекс Nasdaq вырос на 23%, при весе в портфеле до 60 % вклад в прост портфеля стратегии составил +13,8 %

-Доллар/рубль снизился на 11 %, при весе до 60 % результат составил –6,6 %

-Индекс государственных облигаций прибавил 15 %, при весе 40 % вклад в доходности портфеля составил +6 %

-Стоимость золота за рубли выроста на 29% при весе в портфеле 10% участие в доходности составило +3%

Таким образом динамика базовых активов с учетом и целевых весов за период и доходностям предполагает рост модельного портфеля на 16.2%

📊 Итоговый результат портфеля: +12,4 % за год против +16.2% — доходность по данным изменения стоимости базовых активов за год.

Расхождение в доходности обусловлено комиссией за управление по итогам года и затратами на перенос позиций во фьючерсах.

🧩 Структура портфеля

Стратегия диверсифицирована и построена на базе фьючерсов Московской биржи:

до 60 % — фьючерсы на Nasdaq

до 40 % — фьючерсы на RGBI (индекс гособлигаций)

до 60% — валютные фьючерсы

до 10 % — фьючерсы на золото

свободные от ГО средства инвестируются в фонды денежного рынка

Такое распределение делает портфель сбалансированным: участие в росте мировых рынков сочетается с защитными инструментами.

⚙️ Правила управления стратегией

Нет фиксированной комиссии за управление. Взимается только комиссия за успех (success fee) 15 % от прибыли. Комиссия за управление возникает только тогда, когда стратегия реально приносит доход.

✅ Первый год подтвердил, что Дэйтона ИИС работает так, как задумывалось. Стратегия сочетает активное управление фьючерсами с налоговыми преимуществами ИИС, показывает результат, близкий к динамике базовых активов, и при этом остаётся устойчивой благодаря диверсификации.

Доступ к стратегии

Торговля фьючерсами на ММВБ: на примере стратегии автоследования Алгебра

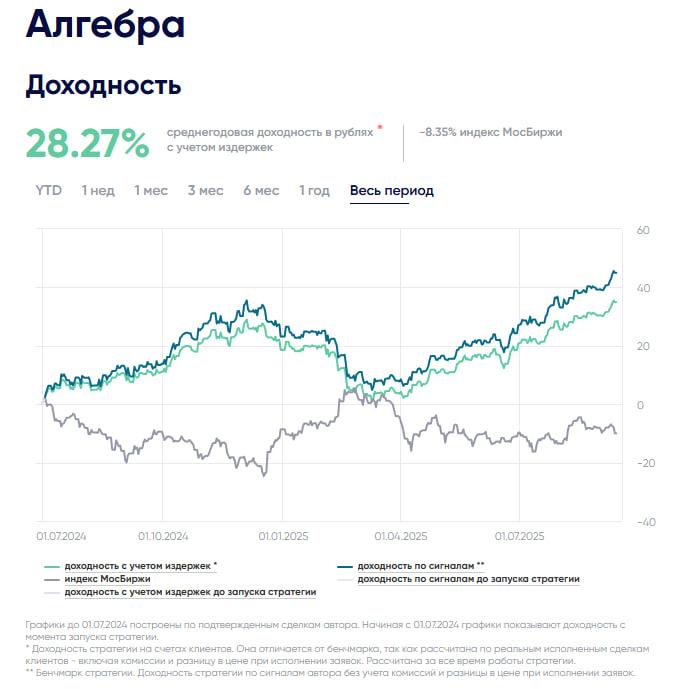

Стратегия автоследования «Алгебра» демонстрирует устойчивый рост. За последние 12 месяцев её среднегодовая доходность составила 28,3% (чистая доходность после вычета комиссии за управление). Портфель уверенно опережает индекс ММВБ - только за прошедшую неделю прирост достиг 2,5%, чему способствовало ослабление рубля. В структуре портфеля систематически удерживаются позиции в валютных фьючерсах, что обеспечивает его защитный и диверсификационный характер.Стратегия доступна для автоследования на платформе Финтаргет (БКС). В основе стратегии лежит перекладка фьючерсных контрактов, где объём позиций регулируется в зависимости от волатильности базового актива. При росте волатильности объём фьючерсных позиций сокращается, при снижении — увеличивается, что позволяет поддерживать оптимальный баланс риска и доходности по стратегии.

Доходность по инструментам и роль ликвидности

Текущая целевая доходность стратегии 35% годовых, и она рассчитывается исходя из действующего уровня ключевой ставки ЦБ РФ. Операции с фьючерсами формируют прогнозируемую доходность около 18% годовых.

-По Насдак пронозная годовая доходность послей затрат на роллирование 11% и при весе в портфеле 50% доходность +5,5%

-По фьючерсам на природный газ при доли в портфеле 30% целевая доходность +10%

-По валютным фьючерсам при при доле в портфеле 50% целевая доходность +2,5%

Средства, превышающие объём гарантийного обеспечения, размещаются в LQDT, что позволяет дополнительно извлекать доход, привязанный к процентным ставкам.Такая привязка объясняется особенностями торгового процесса: показатель 35% годовых является целевым ориентиром при ключевой ставке 17%. В случае её снижения ожидается пропорциональное снижение и доходности стратегии, что делает ставку критически важным ориентиром для долгосрочного прогноза.

Стоимость перекладки фьючерсов (ролловера) и её значение по итогам последних 12 мес.

По результатам последних 12 месяцев ролловер по фьючерсам

-на индекс Nasdaq составил около 6% годовых.

-по валютным контрактам в среднем 12% годовых.

Указанные показатели находятся в постоянной динамике, поэтому управляющий стратегией выбирает наиболее благоприятные окна для перекладки позиций, минимизируя издержки. Такой гибкий подход позволяет не только удерживать доходность на целевом уровне, но и адаптироваться к изменениям глобального рынка.

Стратегия автоследования «Алгебра»: результаты, структура и уникальные преимущества

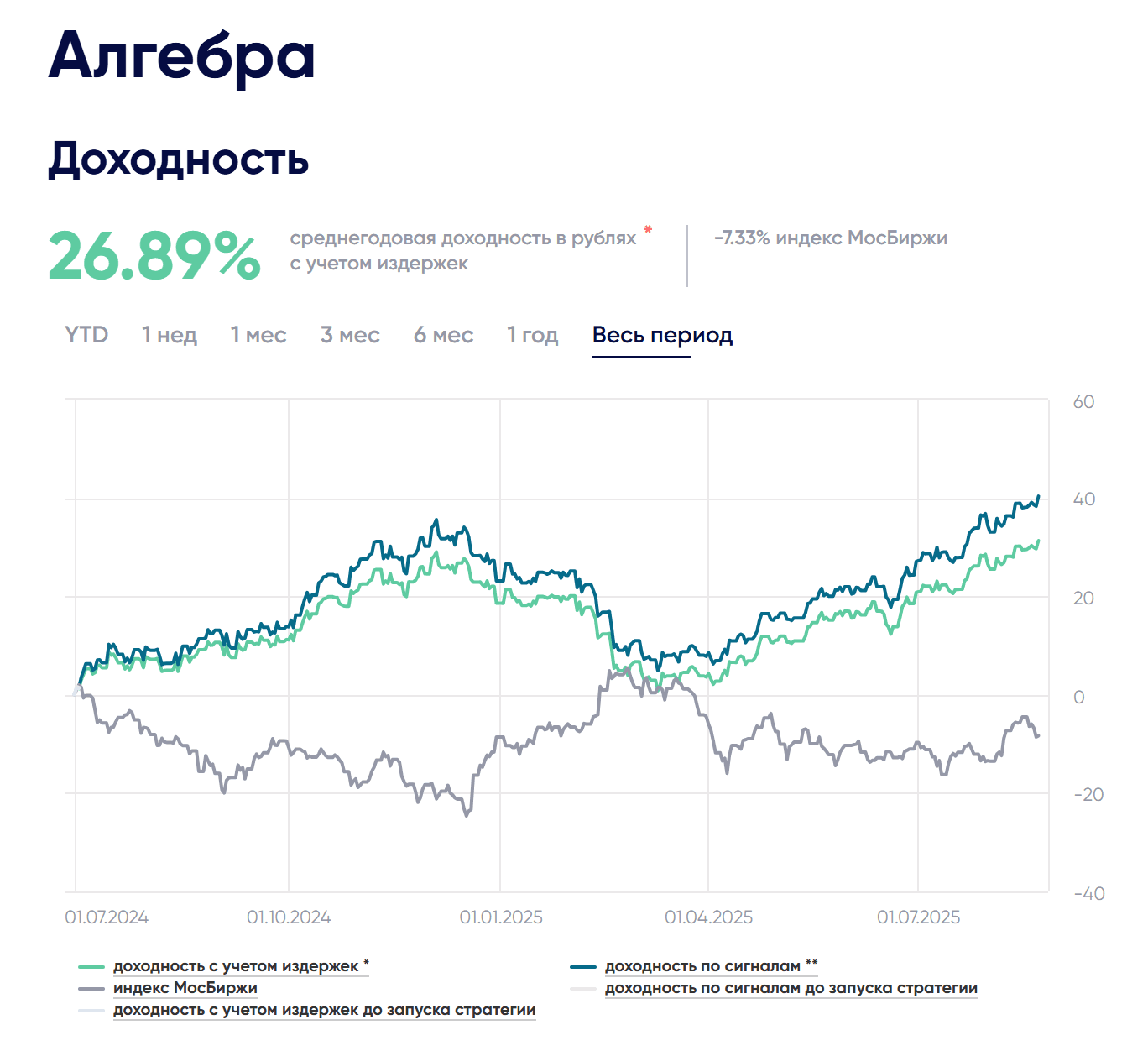

Стратегия автоследования «Алгебра» продолжает демонстрировать устойчивые результаты и сохраняет годовую чистую доходность на уровне 26%. С момента запуска (1 июля 2024 года) накопленный результат достиг отметки +40%, что существенно выше доходностей основных рыночных индексов.

Структура портфеля и принципы построения

В начале месяца была проведена ребалансировка, которая сохранила сбалансированный характер стратегии:

50% капитала — длинные позиции во фьючерсе на индекс NASDAQ, обеспечивающие участие в росте мирового технологического сектора.

50% — длинные позиции по фьючерсу на валютную пару юань/рубль, создающие валютный диверсификатор.

20% — короткая позиция в природном газе (фьючерсы), которая снижает зависимость от глобальных фондовых индексов и добавляет элемент «иммунизации» портфеля.

80% средств сверх уровня ГО размещены в фонд денежного рынка LQDT, что позволяет капиталу работать эффективно даже в условиях высокой загрузки фьючерсных позиций.

Таким образом, стратегия сочетает в себе как элементы роста (NASDAQ, юань/рубль), так и защитные механизмы (короткий газ, денежный рынок).

Сравнение с бенчмарками

Доходность стратегии опережает индекс ММВБ полной доходности на ~30%.

При этом стратегия демонстрирует показатели выше индекса NASDAQ, но с меньшим риском, что делает её конкурентоспособной не только по доходности, но и по соотношению «риск/результат».

Это означает, что «Алгебра» не просто следует за рынком, а формирует собственную динамику, используя активное управление и низкокоррелированные инструменты.

Уникальные преимущества стратегии

Иммунитет к системным рискам. Благодаря использованию коротких позиций в природном газе, имеющих низкую корреляцию с фондовыми индексами, портфель сохраняет устойчивость даже в периоды рыночных потрясений.

Валютная составляющая. Позиция в юань/рубль играет роль хеджа против ослабления российской валюты. Это особенно важно для инвесторов, ориентированных на сохранение покупательной способности капитала в долгосрочном горизонте.

Рациональное использование капитала. Средства сверх уровня гарантийного обеспечения распределены в фонд LQDT, что создаёт дополнительный доход и позволяет поддерживать гибкость стратегии.

Налоговая эффективность. Стратегия может быть реализована на счетах типа ИИС, что даёт возможность инвесторам дополнительно повысить итоговую доходность за счёт налоговых льгот.

Почему «Алгебра» привлекательна для инвесторов в режиме автоследования

Стратегия объединяет ключевые качества, которые редко встречаются в одном продукте:

-доходность выше рыночных индексов,

-снижение рисков за счёт хеджирующих инструментов,

-валютная защита капитала,

-возможность применения налоговых преимуществ.

Именно это сочетание позволяет рассматривать «Алгебру» не только как инструмент для получения доходности, но и как элемент портфельного управления с высокой устойчивостью к внешним шокам. В условиях растущей неопределённости на финансовых рынках наличие подобных стратегий становится особенно ценным. «Алгебра» показывает, что продуманное распределение активов и грамотная работа с фьючерсами способны формировать результат, значительно превосходящий индексы при сопоставимо низком уровне риска.

⚠️ Оговорка: Настоящий материал не является инвестиционной рекомендацией. Пост описывает характеристики управления стратегией автоследования и раскрывает логику подхода к управлению портфелем. Все решения об инвестировании принимаются самостоятельно, с учётом целей и допустимого уровня риска.

Стратегия доступна для автоследования на плафторме финтаргет БКС

NASDAQ 100: КАК ОПЕРЕЖАЕТ идекс ММВБ ПО ДОХОДНОСТИ И ИНВЕСТИРОВАТЬ В РОССИИ

Ключевые идеи статьи:

· Nasdaq‑100 — один из трёх ключевых мировых индексов вместе с DJIA и S&P 500.

· Концентрат крупнейших нефинансовых компаний Nasdaq. Для инвестиций доступен через биржевой фонд QQQ (ETF)

· Для инвестора из РФ важна оценка в рублях: результат = динамика QQQ в долларах × курс USD/RUB.

· За 2010–2024 «QQQ в ₽» вырос примерно в 35,5 раза (≈ 27,5% среднегодовая доходность), что существенно выше полной доходности индекса МосБиржи за тот же период (≈ ×4,74, ≈ 11,7% в год).

·На Мосбирже доступен расчётный фьючерс NASD на QQQ; встроенной валютной ноги нет — её создают отдельно через лонг Si (USD/RUB).

Насдак 100 что это и почему он важен для инвестиционного сообщества

Nasdaq‑100 (NDX) — один из трёх главных бенчмарков мира рядом с DJIA и S&P 500. Он собирает крупнейшие нефинансовые компании Nasdaq: софт, полупроводники, облака, e‑commerce, соцсети, потребительские сервисы. Производные на индекс — прежде всего ETF QQQ и фьючерсы — входят в число самых ликвидных инструментов на планете. Ими активно пользуются пенсионные и страховые фонды, управляющие активами, суверенные фонды и хедж‑фонды: чтобы быстро получить рыночную экспозицию, сбалансировать портфель и хеджировать риски.

Финансовые компании исключены из состава индекса. Фокус на технологиях и смежных отраслях. Крупнейшие веса традиционно у Nvidia, Microsoft, Apple, Amazon, Meta, Tesla, Broadcom и др. Индекс капитализационно‑взвешенный. Это значит, чем больше компания, тем выше её доля. Состав поддерживается «в форме» благодаря ежегодному пересмотру и ежеквартальной ребалансировка. В 2023‑м была внеочередная корректировка, чтобы снизить концентрацию «мегакэпов».

Долгий путь: как индекс рос и падал

Индекс стартовал 31.01.1985 с базового значения 250 пунктов (в 1994‑м методологически пересчитан до 125). На 31.12.2024 — около 21 012 пунктов.

Среднегодовая доходность: 1986–2024: ≈14,1% в год.

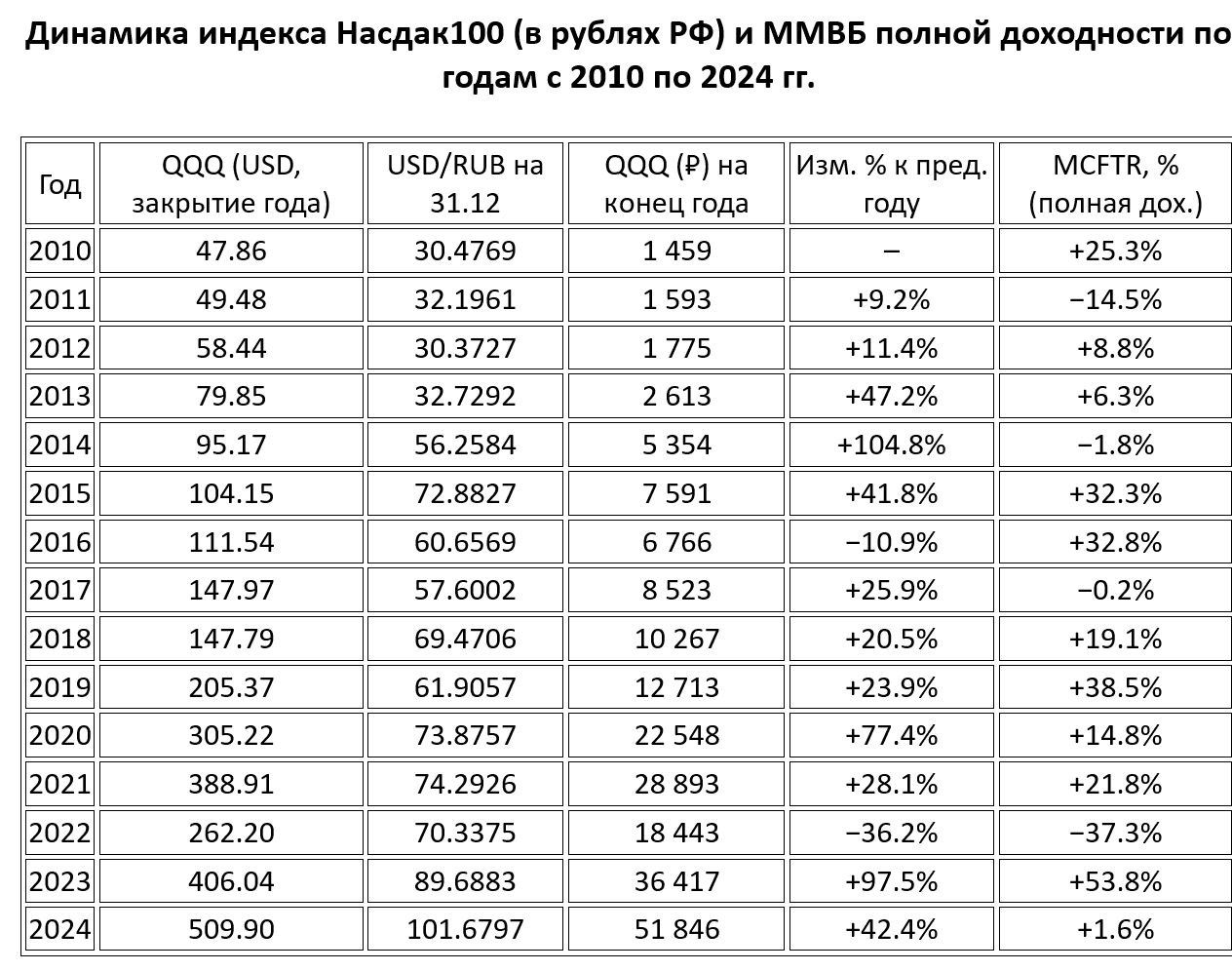

Лучший год: 1999 (+101,9%); худший: 2008 (−41,9%); максимальная просадка — более −80% в дотком‑кризис. С 2010 года данные по доходности индекса Насдак в долларах в рублях доступны в таблице.

Динамика индекса по десятилетиям. Бурные 1990-е. Это время становления новой интернет экономики. Технологические компании взлетали на волне интернета, а вместе с ними — Nasdaq-100. Рост был головокружительным, а конец десятилетия ознаменовался знаменитым «дотком-пузырём». Для инвестора урок оказался прост - невероятные возможности соседствуют с не менее впечатляющими провалами.

«Потерянные» 2000-е. После краха пузыря индекс долгие годы оставался под давлением. Добавим к этому кризис 2008 года — и становится понятно, почему целое десятилетие воспринимается как потерянное. Nasdaq-100 фактически топтался на месте, а инвесторы учились терпению и управлению убытками.

Мощные 2010-е. На фоне дешёвых денег и бурного роста технологических гигантов индекс пережил «золотой век». Apple, Amazon, Google, Microsoft и другие стали драйверами целого десятилетия. Доходности впечатляли, а Nasdaq-100 превратился в символ глобального технологического лидерства.

Волатильные 2020-е. Пандемия COVID-19 встряхнула рынки, но дала мощный импульс цифровизации. Затем пришли инфляция, рост ставок и высокая волатильность. Годы 2023–2024 стали временем восстановления, но инвесторы вновь убедились: путь наверх редко бывает прямым и Nasdaq-100 способен дарить впечатляющие результаты по доходности, но и резкие коррекции — часть инвестиционного процесса. Цена за доступ к лидерам роста — готовность выдерживать просадки и дисциплина в управлении портфелем.

Как и почему рублевая переоценка инвестиций в Насдак позволяет в 7 раз опередить индекс ММВБ за последние 15 лет

Представленная выше динамика индекса Насдак со всеми ее взлетами и падениями это оценка « в долларах», что является лишь половиной истории. Итог для инвестора из РФ измеряется в рублях, а значит следует использовать результат QQQ в долларах США, пересчитанный по USD/RUB на дату оценки.

В таблице к статье мы показываем три величины: закрытие QQQ в долларах $, официальный USD/RUB на 31 декабря, и их произведение — «QQQ в ₽».

Итог за 2010–2024. Цена одного пая QQQ в рублях выросла с 1 459 ₽ до 51 846 ₽ — почти ×35,5. Среднегодовая доходность за 14 лет 27,5%.

Для ориентира индекс МосБиржи за тот же отрезок поднялся с 1 543 до 7 306 пунктов — около ×4,74, что даёт ≈11,7% в год. В совокупности QQQ в рублях опередил полную доходность МосБиржи примерно в 7,5 раза (×35,5 против ×4,74). Из 14 лет 12 были положительными для «QQQ в ₽»; отрицательные — 2016 и 2022.

Другой важный момент объясняющий причину того что Насдак значительно опережает ММВБ по доходности состоит в том что, исторически падения Nasdaq-100 часто совпадали с замедлением мировой экономики и снижением цен на энергоносители. Для России это означает одновременное ослабление рубля. В такие периоды рублёвый инвестор, владеющий активами в долларах, получает своеобразный «автоматический хедж»: падение индекса в валюте частично компенсируется ростом курса доллара к рублю.

Таким образом, Nasdaq-100, котируемый в рублях, становится не только ставкой на глобальные технологические компании, но и защитным инструментом против валютных рисков и снижения нефтегазовой конъюнктуры.

Как купить экспозицию на Мосбирже

В 2022‑м окно в зарубежные акции и ETF практически захлопнулось (санкции, ограничения на операции и покупки). «Мостик» к Nasdaq‑100 в российской инфраструктуре — расчётный фьючерс NASD на паи Invesco QQQ.

Ключевые параметры фьючерса NASD:

-базовый актив — пай QQQ;

-размер контракта — 41 пай;

-вариационная маржа и клиринг — в рублях;

-поставки нет (контракт расчётный);

-серии — квартальные (март / июнь / сентябрь / декабрь);

-расчёт по экспирации — NAV одного пая QQQ × 41 на дату, предшествующую экспирации.

Важно отметить, что в контракте нет встроенной валютной «ноги» USD/RUB — долларовая составляющая не фиксируется автоматически и при необходимости добавляется отдельно.

Контракты квартальные — позицию удобно переносить за 3–7 торговых дней до экспирации. Следите за ликвидностью ближайшей серии и спредом «бид‑оффер». Крупные объёмы разбивайте на части — не гонитесь за последней тиковой ценой.

Фьючерсы дают плечо: гарантийное обеспечение кратно меньше полной стоимости контракта. Плюс — эффективность капитала; минус — чувствительность к волатильности через вариационную маржу.

Также необходимо учитывать влияние бэквардации и контанго на стоимость переноса позиций (роллирование фьючерсов). .

Кейс стратегии автоследования: «Алгебра»: альтернативный способ инвестировать в Насдак

В стратегии автоследования «Алгебра» ядро портфеля до 65% портфеля— длинные позиции во фьючерсах NASD и Si (USD/RUB). Суммарная остальное — фьючерсы на природный газ кэш и консервативные инструменты. Ключевой принцип — таргетирование волатильности: при росте рыночной турбулентности доля фьючерсов на Насдак автоматически уменьшается, при спокойном рынке — увеличивается.

Такой адаптивный режим помогает сглаживать просадки и удерживать риск в заданном коридоре.

Доступ к стратегии Алгебра

Фьючерсная стратегия «Алгебра»: результаты торговли за период 25–29 августа 2025 года и прогнозы

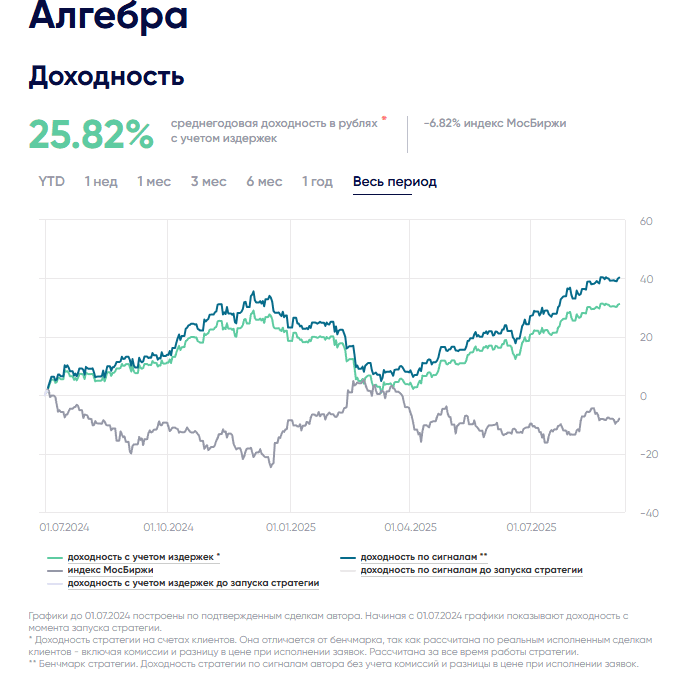

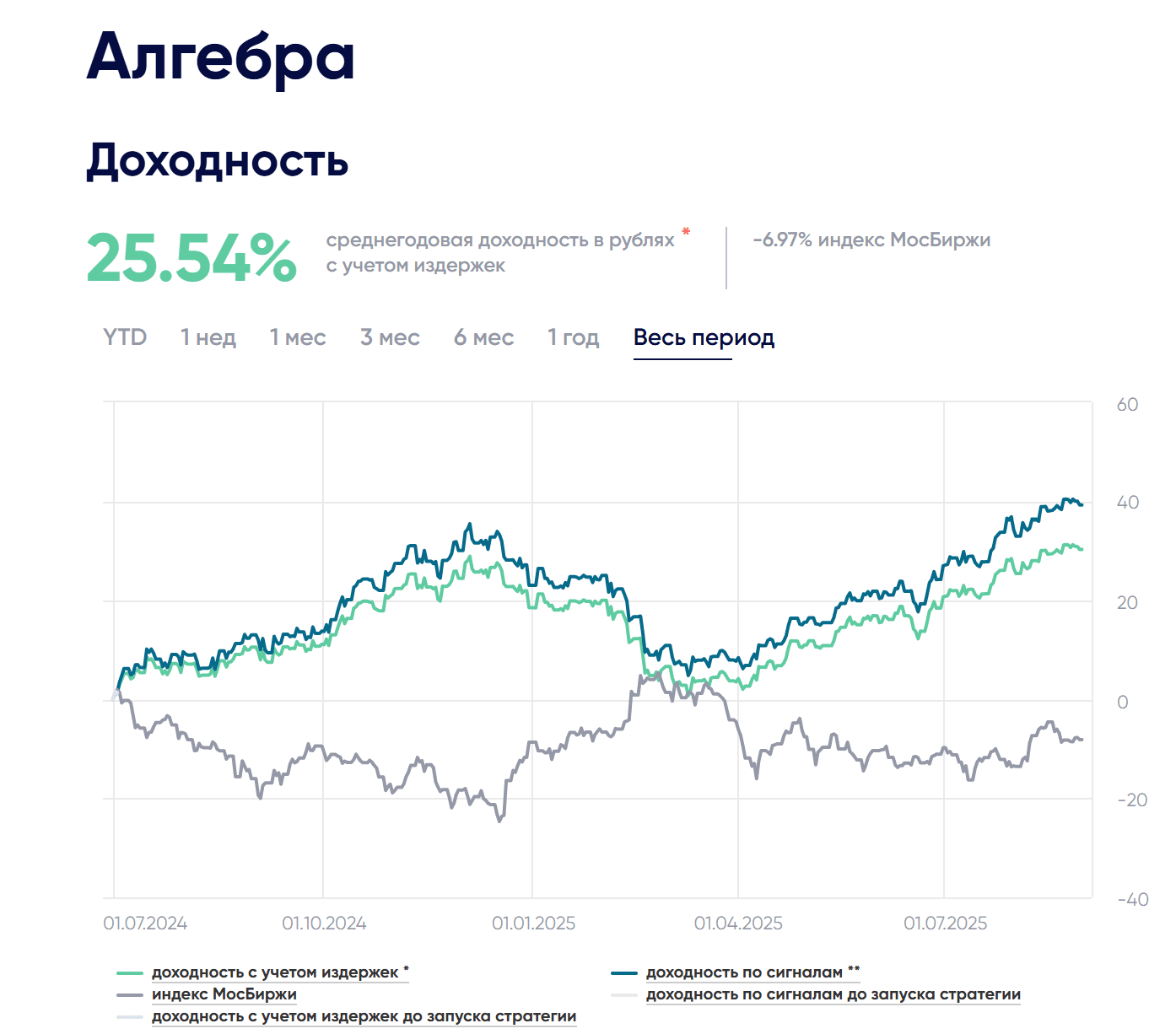

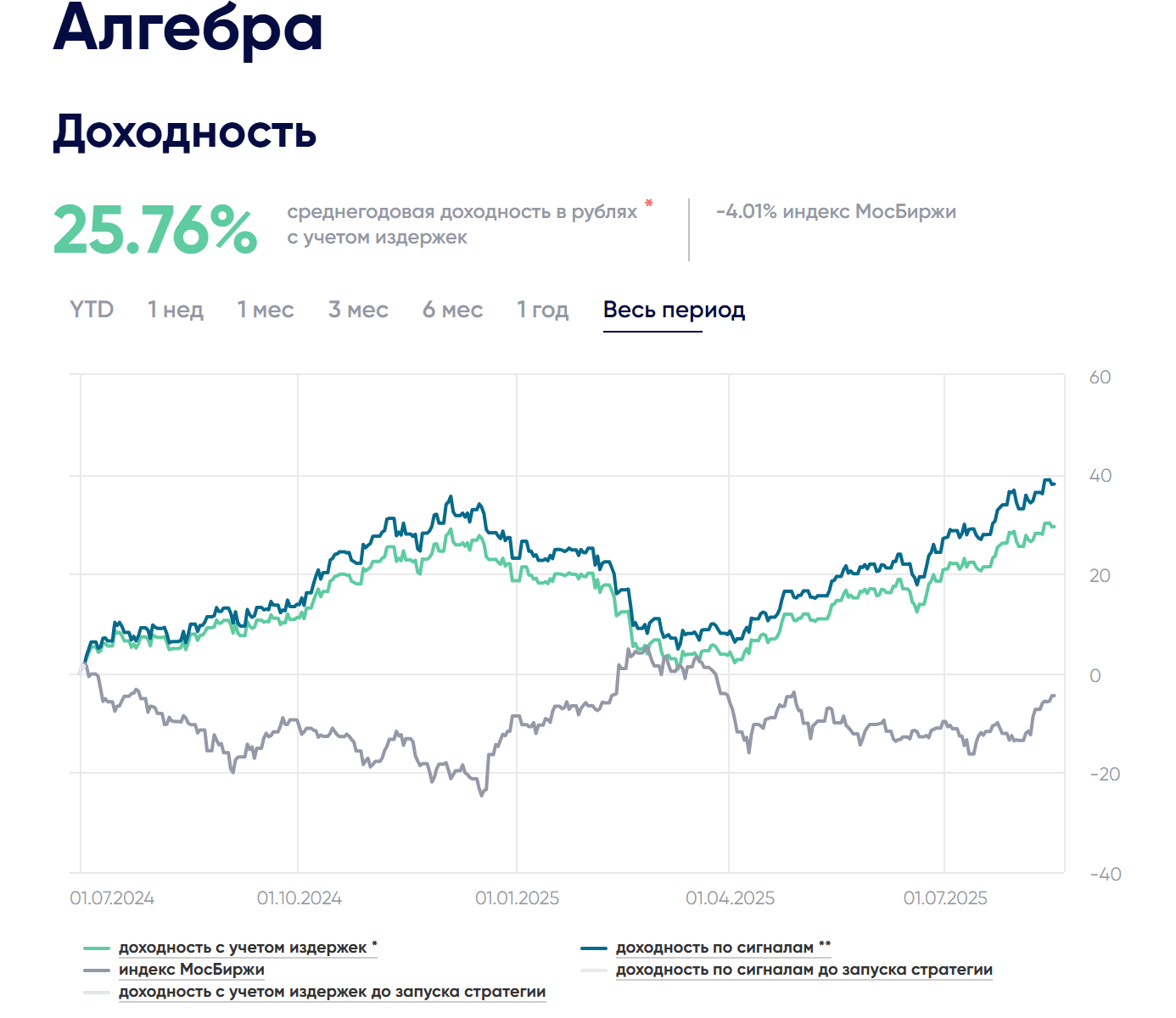

За отчётный период 25–29 августа 2025 года стратегия «Алгебра» показала снижение на 0,7%. По данным графика, среднегодовая доходность в рублях с учётом издержек — 25.54%, тогда как индекс МосБиржи продемонстрировал отрицательный результат −6.97% за сравнимый горизонт.

С момента запуска стратегии в июле 2024 года накопленная доходность к концу августа 2025 составила около 34% (чистая доходность).

В течение недели были сокращены короткие позиции по природному газу, при этом сохраняется базовая шорт-позиция весом около 14% стоимости портфеля.

Текущая структура портфеля

-Фонд денежного рынка — около 80% (ликвидность и маржинальное обеспечение).

-Фьючерсы на индекс Nasdaq (длинные позиции) — около 50%.

-Валютные фьючерсы — около 50% (хеджирование FX-рисков).

-Природный газ (короткая позиция) — около 14%.

*Примечание: доли отражают брутто-экспозиции по деривативам и могут суммарно превышать 100% из-за маржинальной природы инструментов.

Прогноз до конца 2025 года

Годовая доходность стратегии может увеличиться до уровня около 30%.

В пересчёте на весь период с июля 2024 по декабрь 2025 это соответствует накопленной доходности порядка 48% .

Основные драйверы ожидаемого роста:

-доход от коротких позиций по природному газу (экспирации октябрь–ноябрь 2025),

-возможное ослабление рубля,

-доходность ликвидной части (ФДР),

-сохранение роста американского фондового рынка.

Стратегия «Алгебра» демонстрирует устойчивую результативность, опережая индекс МосБиржи более чем на 30 п.п. Среднегодовая доходность в рублях составляет 25.54%, а прогноз до конца 2025 года предполагает рост годовой доходности до 30% и достижение совокупной доходности с момента запуска в июле 2024 года на уровне 50%.

Информация о стратегии

#автоследование

#инвестиции

#трейдинг

#фьючерс

#насдак

#природны_газ

Как американцы выходят на пенсию миллионерами: математика $200 в месяц и культура накоплений

Секрет не в магии Уолл-стрит, а в трёх привычках — начать рано, пополнять регулярно и покупать весь рынок через индексные фонды. В долгосроке именно эти привычки превращают десятки и сотни долларов в миллионы.

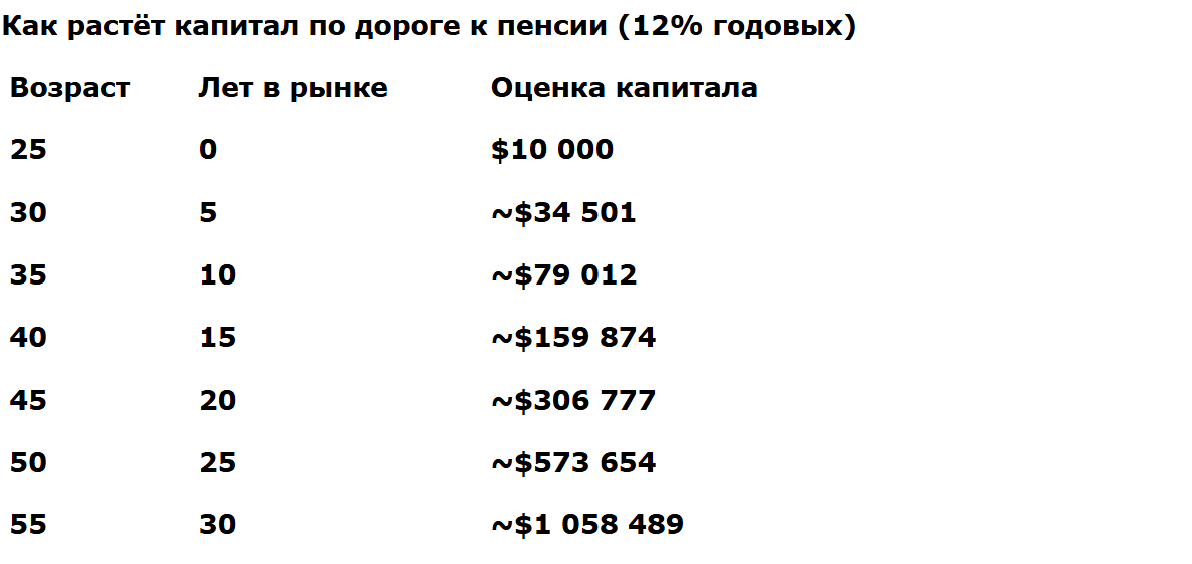

25 лет, старт $10 000, пополнения $200/мес., доходность 12% годовых

Представим простую жизненную ситуацию. Молодому человеку 25 лет, он имеет сбережения в $10 000 и решает ежемесячно откладывать ещё по $200, инвестируя их в фонд Nasdaq-100 (например, QQQ). Это не «ставка на удачу», а покупка целого сегмента рынка технологий.

Историческая среднегодовая доходность Nasdaq-100 колебалась в диапазоне 10–12 %. Возьмём для расчётов верхнюю границу — 12 %. При ежемесячной капитализации процентов за 30 лет, к 55 годам, получается следующее:

Итоговый капитал: ≈ $1 058 489

Ваши собственные взносы: $10 000 + $200 × 12 мес. × 30 лет = $82 000

Доход рынка: ≈ $976 489

Иными словами, около 90 % будущего капитала создаёт не человек, а рынок и время.

см. таблицу

* Расчёт: ежемесячная капитализация, ставка 1%/мес. (12%/год), взнос $200 в конце каждого месяца.

Эта таблица показывает ключевой момент: чем ближе к финишу, тем быстрее растёт кривая. Последние 10 лет дают больше прироста, чем первые 20 вместе. Это и есть эффект сложного процента.

«Это правда так у них устроено?» — да, и цифры это подтверждают

Чтобы не казалось, что это просто теория, приведём реальные данные. По данным на конец 2024 года число владельцев пенсионных счетов 401(k) с балансом свыше $1 млн достигло 537 000 человек (+27 % за год). В I квартале 2025-го рынок немного просел, и таких инвесторов стало около 512 000, но масштаб ясен - сотни тысяч американцев реально имеют семизначные суммы только в пенсионных накоплениях.

Fidelity сообщает, что в среднем американцы откладывают 9,5 % зарплаты, а ещё примерно 4,8 % добавляет работодатель. В сумме выходит около 14,3 % дохода, что полностью соответствует финансовым учебникам.

Данные Empower показывают в 50 лет средний баланс на 401(k) составляет около $607 000, а в 60 лет — более $568 000 (часть денег уже снимается). Это серьёзные суммы, позволяющие обеспечить стабильную жизнь без оглядки на пенсию от государства.

Почему это работает: три простые привычки

Старт как можно раньше. Время — главный союзник инвестора, и именно оно превращает небольшие суммы в серьёзный капитал. Разница между стартом в 25 и в 35 лет — это десятки и даже сотни тысяч долларов на горизонте пенсии. При позднем старте придётся вносить в 3–4 раза больше, чтобы догнать тех, кто начал раньше. Для наглядности: инвестор, начавший в 25 лет с $200 в месяц, к 55 годам может иметь около миллиона, а тот, кто начнёт в 35, должен уже откладывать почти $900 ежемесячно ради аналогичной цели. В этом и заключается «цена времени» — оно работает на тех, кто вовремя сделал первый шаг.

Регулярность. Даже $200 в месяц превращаются в миллион, если делать это дисциплинированно и без пропусков. Именно регулярность делает накопления предсказуемыми и превращает привычку в мощный инструмент. Для американцев совершенно нормально откладывать 10–15 % дохода, и это происходит автоматически через пенсионные планы.

В России многие привыкли считать, что «откладывать нечего», хотя на практике даже 5–10 % дохода, инвестированные грамотно, дают огромный эффект. Например, человек с зарплатой 60 000 рублей, инвестирующий всего 3–5 тысяч ежемесячно, за 20–25 лет способен сформировать капитал, достаточный для серьёзной финансовой подушки. Главное — не размер взноса в начале, а привычка делать это стабильно.

Простота и системность. Вместо того чтобы угадывать «какие акции вырастут», американцы покупают индексные фонды. Это снижает риски, минимизирует комиссии и даёт рыночную доходность. Более того, такой подход экономит время и нервы: вместо постоянного анализа и попыток «обыграть рынок» они получают среднюю доходность всего индекса, которая на длинной дистанции оказывается выше, чем у большинства активных трейдеров. Простота и системность делают стратегию доступной практически любому человеку, вне зависимости от уровня финансовых знаний.

А если начать позже? «Цена» времени

Предположим, что цель остаётся прежней — накопить $1 000 000 к 55 годам. Но теперь важно показать, как сильно влияет момент старта. Чем позже человек начинает, тем большее финансовое давление ложится на его ежемесячный бюджет. Посмотрим, сколько нужно вносить при старте в разные возрастные периоды:

Старт в 35 лет (20 лет до пенсии): нужно уже около $901 в месяц, даже с тем же стартовым капиталом $10 000.

Старт в 45 лет (10 лет до пенсии): потребуется примерно $4 204 в месяц.

Каждое упущенное десятилетие многократно повышает нагрузку на бюджет и требует всё больших ежемесячных сумм, которые не каждому по силам. Этот пример наглядно объясняет, почему в США так важно «начать как можно раньше». Для них откладывать на пенсию с первой работы — это норма и социальный стандарт. Молодой сотрудник, приходя на работу, автоматически включается в пенсионную систему, и сбережения начинают формироваться едва ли не с первой зарплаты. Поэтому к 40–50 годам американец уже имеет ощутимый капитал, который затем ускоренно растёт благодаря эффекту сложного процента.

Что ещё стоит учитывать

Доходность 12 % годовых — это усреднённый показатель по Nasdaq-100, но реальный рынок идёт неровно: бывают кризисы, годы падений и даже целые «нулевые десятилетия», когда индекс остаётся на месте. Инвестор должен быть готов к таким периодам и воспринимать их как часть нормального рыночного цикла. История американского фондового рынка показывает, что на длинной дистанции кривая всё равно уходит вверх, а терпеливые инвесторы вознаграждаются. Важно понимать: 12 % — это не гарантия на каждый год, а среднее значение, складывающееся из многих взлётов и падений. Именно поэтому дисциплина и готовность ждать играют решающую роль.

Налоги и комиссии. Налоговые льготы в США (например, IRA и 401(k)) позволяют копить эффективнее: взносы часто списываются до налогообложения, а доходы растут без налогов до момента выхода на пенсию. Это создаёт мощный эффект ускоренного роста капитала. В России пока таких инструментов меньше и налоговая система даёт меньше стимулов к долгосрочным инвестициям, однако даже без льгот работа сложного процента сохраняется. Более того, грамотный выбор низкокомиссионных фондов и долгосрочное удержание активов способны существенно повысить итоговую доходность, так как комиссии и налоги в сумме съедают десятки процентов результата на горизонте десятилетий.

Диверсификация. QQQ сконцентрирован на крупнейших технологических компаниях, и это создаёт риск высокой зависимости от динамики сектора Big Tech. Чтобы сгладить возможные колебания, многие американцы комбинируют его с фондами на S&P 500, облигациями, недвижимостью, а также с международными ETF. Такая комбинация снижает риски, распределяет капитал по отраслям и регионам и делает портфель более устойчивым к кризисам. В долгосрочной перспективе именно диверсификация помогает удерживать доходность ближе к среднерыночной и уменьшает вероятность серьёзных просадок, которые могут выбить инвестора с выбранного пути

Культура накоплений в США и уроки для России

Американская «пенсия-миллион» — это не миф и не привилегия сверхбогатых. Это прямое следствие культуры, где привычка откладывать и инвестировать является столь же естественной, как платить налоги или делать взносы в медицинскую страховку. В школах и университетах молодых людей учат не только «как зарабатывать», но и «как копить и инвестировать», обсуждают простые формулы сложного процента, объясняют различие между доходностью и риском. В компаниях пенсионные программы встроены в социальный пакет, и сотрудники практически с первого рабочего дня автоматически подключаются к 401(k) или IRA, где работодатель ещё и добавляет свою часть. Эта система работает как «финансовый автопилот»: взносы идут каждый месяц, рынок растёт в долгосроке, а капитал накапливается почти незаметно. И самое главное — это воспринимается не как «опция», а как жизненный стандарт и элемент личной ответственности за будущее. Именно поэтому пенсионеры-миллионеры в США — это массовое явление, а не исключение.

Россиянам тоже стоит перенять эти привычки и взглянуть на долгосрочные накопления не как на роскошь, а как на инструмент обеспечения будущего. Даже без налоговых льгот и при доходах ниже американских можно выстроить систему регулярных сбережений. Вкладывая пусть и меньшие суммы — например, 5–10 % от зарплаты — и делая это стабильно, любой человек способен сформировать капитал, который через 20–30 лет даст свободу и уверенность. Такой подход позволит не зависеть исключительно от государственной пенсии и создаст подушку безопасности для семьи. Более того, формирование привычки к регулярным инвестициям постепенно меняет финансовую культуру общества в целом, повышая уровень доверия к рынкам и устойчивости экономики.

Миллион долларов к пенсии — это не привилегия узкого круга богатых, а вполне достижимая цель при системном подходе. Ранний старт, регулярные взносы и инвестирование через индексные фонды постепенно превращают обычных людей с обычными зарплатами в пенсионеров-миллионеров. Суть не в уровне дохода, а в дисциплине, финансовой культуре и осознанном использовании силы сложного процента. Чем раньше человек начинает, тем заметнее его деньги начинают работать на него, и со временем кривая роста приобретает экспоненциальный характер. Это значит, что даже небольшие суммы в 100–200 долларов в месяц, вложенные на протяжении десятилетий, превращаются в капитал, сопоставимый с состояниями обеспеченных людей.

#инвестии #сбережения #CAGR #Nasdaq

Стратегия автоследования Алгебра: годовая доходность 27% и текущие результаты

С момента запуска стратегия Алгебра продемонстрировала устойчивый рост.

-Валовая накопленная доходность — 41%

-Доходность после комиссии за управление — 32%

-Чистая годовая доходность — 27%

По прогнозам до конца 2025 года:

-годовая доходность увеличится до 35%,

-накопленная доходность достигнет около 50%.

📊 Таким образом, стратегия демонстрирует уровень доходности, значительно опережающий как традиционные облигационные инструменты, так и большинство индексных стратегий.

Стратегия доступна по ссылке

Алгоритм управления портфелем

Основой является использование эффекта ребалансировки. В портфель включаются активы с обратной корреляцией, что позволяет снижать общую волатильность. Систематическая ребалансировка фиксирует прибыль в растущих активах и перераспределяет её в проседающие, создавая дополнительный источник доходности. Такой подход особенно эффективен в условиях высокой рыночной неопределённости и разнонаправленных движений активов.

Текущая структура портфеля

Длинные позиции:

-Фьючерсы на индекс Nasdaq (технологический сектор США).

-Валютные фьючерсы: доллар/рубль, доллар/юань, доллар/евро.

Короткие позиции:

Фьючерсы на природный газ.

Таким образом, портфель сочетает в себе экспозицию к фондовому рынку США, валютным парам и сырьевому рынку, что обеспечивает диверсификацию и эффект хеджирования.

Инвестиционная логика

Индекс Nasdaq — ставка на долгосрочный рост технологического сектора, поддерживаемого ИИ-революцией и глобальной цифровизацией.

Валютные фьючерсы — инструмент диверсификации и защиты от валютных колебаний.

Фьючерсы на природный газ (короткие позиции) — отражение текущих фундаментальных факторов: переизбыток предложения в США и Европе, понижательный ценовой тренд.

Прогноз и ожидания

В случае сохранения текущей динамики и дисциплины в управлении, годовая доходность в 2025 году может превысить 40%, при условии благоприятной рыночной конъюнктуры.

Основной драйвер доходности — эффект ребалансировки и правильная комбинация разнонаправленных активов.

Дополнительный фактор — волатильность рынков, которая увеличивает потенциал стратегии.

«Алгебра» демонстрирует эффективность в условиях разнонаправленных рыночных движений. За счёт активов с обратной корреляцией и систематической ребалансировки достигается высокая устойчивость и привлекательная доходность.

📈 Накопленная доходность на конец 2025 года ожидается на уровне 50%, что делает стратегию одним из наиболее результативных инструментов на платформе БКС ФИНТАРГЕТ.

#инвестии #автоследование #насдак #природный_газ #портфель

фьючерсный Портфель алгебра в бкс: годовая доходность 26% и итоги недели

По стратегии Алгебра продолжается восходящее движение. Исторический CAGR (среднегодовой темп роста капитала) стратегии составляет 26,7%, что значительно выше исторического CAGR индекса ММВБ (17%).

Это означает, что при одинаковом горизонте инвестирования капитал по стратегии растёт почти в 1,6 раза быстрее, чем при вложениях в рынок в целом.

Важным преимуществом стратегии является низкая бета, близкая к нулю, что указывает на минимальную зависимость от рыночных колебаний.

Ключевые показатели эффективности:

Sharpe Ratio при безрисковой ставке 8% = 1,06 — стратегия приносит 1,06% дополнительной доходности за каждый 1% риска, что выше классического ориентира 1,0.

Information Ratio = 0,90 — стратегия стабильно обыгрывает индекс ММВБ почти на 1% за каждый процент активного риска.

Структурно стратегия систематически удерживает позиции в инструментах с низкой корреляцией с индексом ММВБ, что обеспечивает независимость результатов от общей рыночной динамики.

В портфеле присутствуют:

-короткие позиции по природному газу через фьючерсы $NGQ5 $NGU5 ,

-длинные позиции в валютных бумагах $CRU5 и валютных фьючерсах,

-длинные позиции в фьючерсах на индекс NASDAQ $NAU5 .

Это даёт инвесторам в России возможность участвовать в росте фондового рынка США, что создаёт уникальный характер стратегии и расширяет горизонты её диверсификации.

При умеренной волатильности (18% против 21% у ММВБ) стратегия демонстрирует сочетание высокой доходности, низкого системного риска и глобальной диверсификации, что делает её особенно привлекательной для долгосрочного инвестирования.

Стратегия доступна по ссылке

#capitalizer #Nasdaq #инвесьтиции #автоследование #бкс #фьючерс

Стратегии автоследования: оценка Эффективности на примере фьючерсной стратегии Алгебра

По стратегии #Алгебра продолжается восходящее движение. Исторический CAGR (среднегодовой темп роста капитала) стратегии составляет 26,7%, что значительно выше исторического CAGR индекса ММВБ (17%).

Это означает, что при одинаковом горизонте инвестирования капитал по стратегии растёт почти в 1,6 раза быстрее, чем при вложениях в рынок в целом.

Важным преимуществом стратегии является низкая бета, близкая к нулю, что указывает на минимальную зависимость от рыночных колебаний.

Ключевые показатели эффективности:

Sharpe Ratio при безрисковой ставке 8% = 1,06 — стратегия приносит 1,06% дополнительной доходности за каждый 1% риска, что выше классического ориентира 1,0.

Information Ratio = 0,90 — стратегия стабильно обыгрывает индекс ММВБ почти на 1% за каждый процент активного риска.

Структурно стратегия систематически удерживает позиции в инструментах с низкой корреляцией с индексом ММВБ, что обеспечивает независимость результатов от общей рыночной динамики.

В портфеле присутствуют короткие позиции по природному газу через фьючерсы $NGQ5 $NGU5 , длинные позиции в валютных бумагах $CRU5 и валютных фьючерсах, а также длинные позиции в фьючерсах на индекс NASDAQ $NAU5 . Это даёт инвесторам в России возможность участвовать в росте фондового рынка США, что создаёт уникальный характер стратегии и расширяет горизонты её диверсификации.

При умеренной волатильности (18% против 21% у ММВБ) стратегия демонстрирует сочетание высокой доходности, низкого системного риска и глобальной диверсификации, что делает её особенно привлекательной для долгосрочного инвестирования.

#capitalizer #Nasdaq #бкс

Прогноз на 2025: куда движется этот мир?

Роман в трех частях. Часть 2, США

Часть 1, Китай

Вот и ставочке конец.

Кто понизит – молодец!

Основные мировые экономики росли в 2024-м и продолжат рост в 2025-м. За исключением Франции, там политика помешала экономике. Да и в целом – в прошлом году политика негативно влияла на экономику. Тем не менее, в США статистика января подтвердила продолжение роста экономики, S&P 500 по итогам года вырос на 25%.

В США ожидания роста экономики от политики Трампа круто поддержали оптимизм. Конечно, есть некоторая неопределенность, в том числе в части изменений налогов и тарифов, но неопределенности для акций тоже бывают разные, в этом году основная – политическая.

К счастью, бизнес работает всегда и без остановки, а политика и ее составляющие, выборы и прочее -- мимолетные явления.

Активизировалась горячая фаза “тарифной войны”. Указ о введении тарифов подписан. Канада и Мексика – 25%, Китай -- 10% (в дополнение к тому, что уже было). Трамп не исключил канадскую нефть из списка, однако снизил размер тарифа до 10%.

В нашей статье мы писали, что крипте достанется очень сильно, несмотря на лозунги. А какие рынки пострадают от введения тарифов -- это и так понятно.

Выводы

Все как всегда: США умеет решать свои проблемы за счет других! И рост экономики у них устойчивый. NASDAQ устойчивый, все получше ситуация, чем в Европе. В 2024-м корпоративные доходы росли, а это, соответственно, рост акций. В 2025-м будет все точно так же, этого достаточно для продолжения спокойного растущего тренда без особой волатильности и каких-либо неожиданностей… если бы не политика…

https://t.me/ifitpro

#прогнозСША