Поиск

🪙 Pocket Money. Карманные деньги. Нам 3 года.

3 года назад анонсировали проект #pocket_money или Карманные деньги.

Начальные инвестиции - 10 тыс рублей, пополнение каждую неделю по 500 р.

Некоторые инвесторы подхватили эту иницитиву.

Первые посты на эту тему:

https://t.me/pensioner30/3903

🪙В" target="_blank">https://t.me/pensioner30/3894

https://t.me/pensioner30/3903

🪙В чем была идея?

Предположим, что у нас есть школьник, ему 8 лет, он ходит в школу и ему периодически выдают карманные деньги (по 500 рублей в неделю). Плюс какие то деньги ему подарили бабушки и дедушки (10 тысяч рублей). Он может все "бездарно" потратить, а может задуматься о своем будущем и начать инвестировать.

И по прошествии 10 лет данный школьник (уже не школьник) сможет потратить свои деньги на обучение, машину, квартиру, либо стать пенсионером в 18 лет… Если накоплений хватит).

Можно использовать разные инструменты: акции, облигации, фонды, золото… (все доступные инструменты).

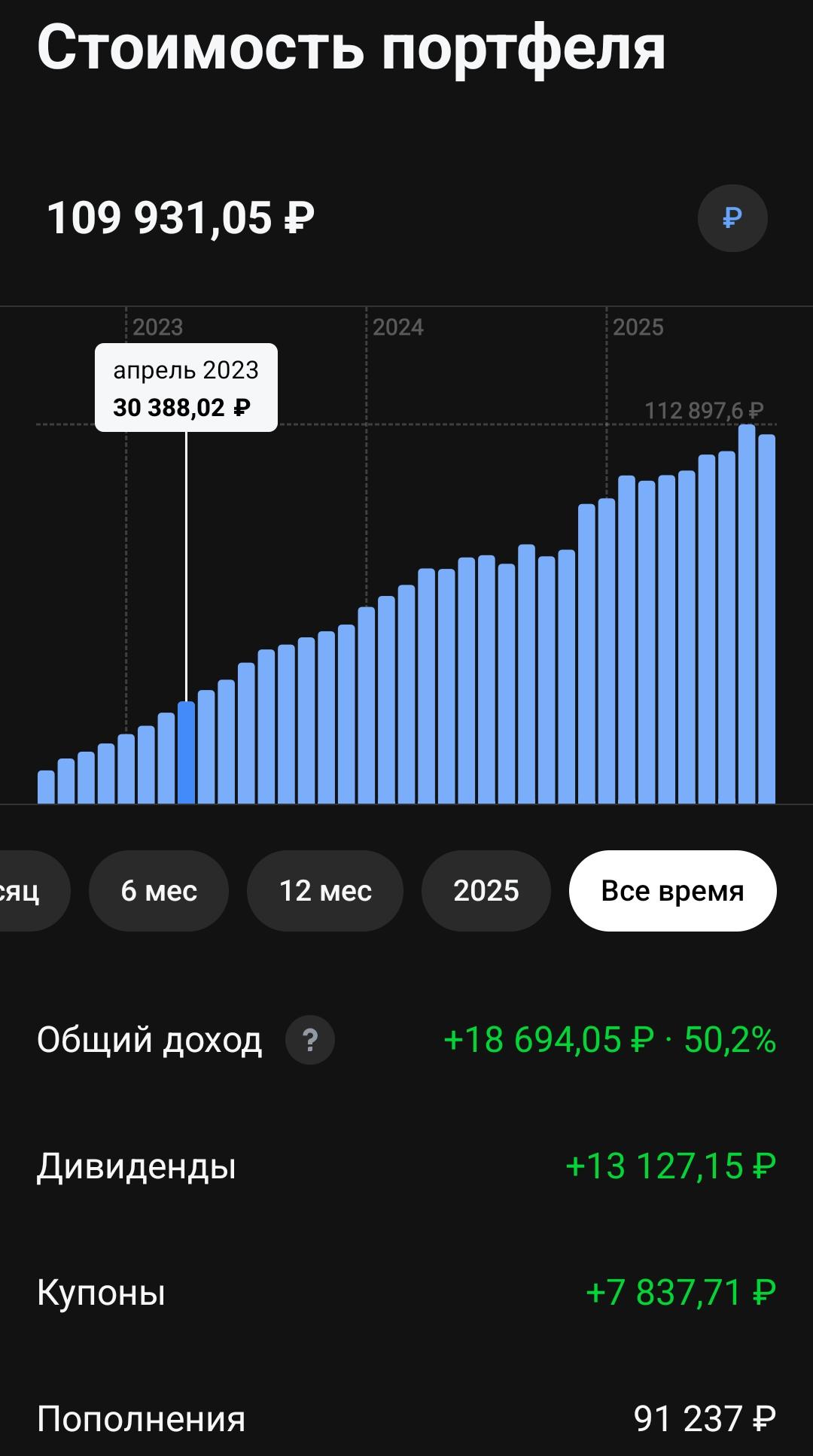

Можно подвести итоги за 3 года.

Портфель вырос с 10 тысяч до 109,9 тыс рублей. Рост почти на 100 тысяч, но надо понимать что это в основном благодаря пополнению. Всего пополнений было на 88 тыс рублей.

30 процентов портфеля – облигации, остальное – акции, фонды и золото.

Есть диверсификация по отраслям: нефтегаз, финансовый сектор, металлурги, ИТ, телеком и т.д.

Почти все самые известные компании есть в портфеле, правда нет Газпрома)

48% портфеля занимают Лукойл, Сбер, Татнефть и Роснефть. $LKOH $SBER $TATNP $ROSN

Можно сказать, что это мои фавориты. Хотя наверное стоит немного пересмотреть приоритеты.

В основном отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Дивиденды и купоны продолжаю реинвестировать.

За все время купонами и дивидендами получил около 21 тыс рублей.

Из последних покупок: облигации Брусника 002Р-04, фонд денежного рынка TMON, облигации Самолет 18, Яндекс Финтех 2. $TMON

Если было полезно/интересно, то можете поставить оценку. 🚀

Продолжаем инвестировать.

Начало торгов нового фонда - подключайтесь к трансляции!

Друзья, привет! 👋

📣 Ура! Сегодня мы запустим на Мосбиржу наш восьмой фонд — «ПАРУС-ТРИУМФ»!

💰 Заявки уже можно размещать в стакан:

📍 Объем партии: ~307 млн ₽

📍 Цена пая: 900 ₽

📍 Публикация в стакане: 26.09.2025, в 17:30

❗️Торговый код: XTRIUMF

Фонд уже доступен во всех приложениях популярных брокеров (за исключением Т-Банк).

Благодарим @HubbleGuy за аналитику по доступности «ПАРУС-ТРМ» в приложениях

📊Следите за динамикой в стакане: https://parus.properties/glasstrm

🎬 Ждем вас сегодня, в 17:30 на онлайн-трансляции. В прямом эфире торжественно откроем торги по новому фонду!

Ссылка для подключения: https://facecast.net/w/dyzzcq

До встречи в эфире!

Ваш PARUS AM!🟢

Трансформация фонда ПАРУС-КРАС

Друзья, привет!

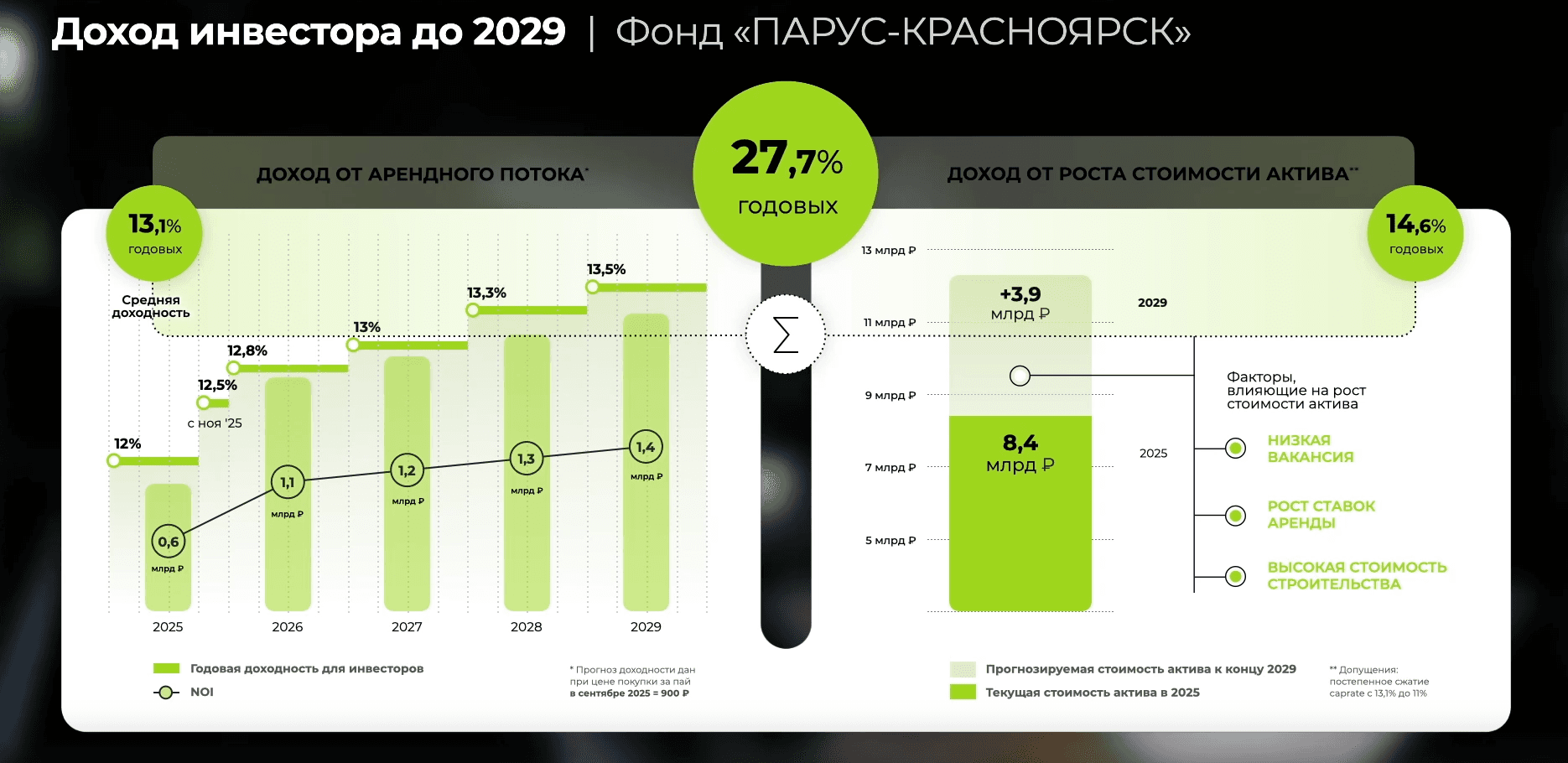

На прошлой неделе прошел вебинар по обновленной финансовой модели фонда Парус-КРАС.

Делимся с вами основными тезисами со встречи.

💰Ключевые параметры при запуске фонда

Изначальная стоимость актива составляла 4,8 млрд рублей.

Комплекс на старте состоял из двух очередей общей площадью 65 000 кв. м. Якорные контракты заключены с лидерами рынка — Ozonи Сберлогистика. Стоимость квадратного метра при запуске фонда составляла 73 000 рублей, сейчас текущая рыночная стоимость логистической недвижимости колеблется в диапазоне 75 000 – 100 000 рублей.

🚀Текущий рост и развитие

На данный момент стоимость актива увеличилась на 3,6 млрд рублей, и теперь составляет 5,1 млрд рублей (по последней оценке).

Площадь комплекса выросла на 40 000 кв. м, достигнув более 100 000 кв. м. Портфель арендаторов пополнился еще одним флагманом электронной коммерции — Wildberries, что создает идеальную комбинацию для логистического парка.

Площадь земельного участка увеличена на 8 гектаров, и теперь общая площадь составляет 20 гектаров, что оптимально для объектов такого класса (соотношение земли к застройке 2:1). Инфраструктура также масштабировалась: количество доковых ворот (погрузочных ворот) выросло до 110 единиц, обеспечивая стандартное для отрасли соотношение.

📈Ближайшие планы по масштабированию

В активной стадии оформления находится приобретение новой площади на 41 000 кв. м, которая пополнит баланс фонда в ближайшие недели. Далее запланирован ввод новых очередей: четвертая очередь — в 4 квартале 2025 года, и пятая — ближе к концу 2026 года. Это приведет к дальнейшему росту фонда: совокупная стоимость активов достигнет более 10 млрд рублей.

💵Финансовые аспекты

✔️Кредитная нагрузка: Фонд находится в шаге от полного закрытия текущего кредита. Для его погашения требуется 800 млн рублей, после чего будут привлечены новые кредитные средства в объеме 2,7 млрд рублей для финансирования дальнейшего развития. К концу года планируется выйти на модель с отсутствием обязательств.

✔️Доходность: Важно отметить, что рост доходности часто нелинейный. Плановое увеличение ставки аренды с 12% до 12,8% превышает уровень инфляции, что дополнительно выгодно для инвесторов.

✔️Ликвидность и стоимость паев: Увеличение объема фонда и числа пайщиков напрямую повышает ликвидность инвестиционного пая. Уже 26 сентября состоится очередной выпуск паев по цене 900 рублей за пай. В начале октября цена вырастет до 910 рублей, а с середины октября, после постановки на баланс нового актива, ожидается рост до 930-940 рублей за пай.

📌Таким образом, фонд предлагает инвесторам уникальное сочетание преимуществ:

🟢Ликвидность: Растущий объем фонда делает его более привлекательным для широкого круга инвесторов.

🟢Диверсификация: Портфель с тремя ведущими арендаторами (Ozon, Сберлогистика, Wildberries) снижает риски при смене одного из них.

🟢Доходность: Запланированное повышение арендных платежей обеспечит рост выплат, начиная с ноября текущего года. Совокупно она вырастет почти на 5% с 22% до 27%

📌Более подробная информация в записи эфира:

RuTube: https://rutube.ru/video/ec90eaf2294778577151eab336f94632/

VK: https://vkvideo.ru/video-221654100_456239064

Яндекс-дзен: https://dzen.ru/video/watch/68cd2c1f18d5ad751726a422?share_to=link

Youtube: https://youtu.be/hkOX7bxRIpQ

🔥Напоминаем! 26 сентября будет запуск нового фонда — «ПАРУС-ТРИУМФ».

Это наш первый фонд с торговой недвижимостью. Традиционно проведем прямой эфир!

До новых встреч!

Ваш PARUS AM!🟢

#парус #ЗПИФ #недвижимость #инвестиции #пассивныйдоход

НПФ «Ренессанс Накопления» отмечает первый год работы на рынке

Негосударственный пенсионный фонд «Ренессанс Накопления», входящий в состав Группы Ренессанс страхование, отмечает первую годовщину с начала своей работы.

За первый год работы Фонд не только успешно интегрировался в высококонкурентный рынок накопительных финансовых продуктов, но и продемонстрировал устойчивую операционную модель развития. НПФ привлек в программу долгосрочных сбережений более 1,5 миллиарда рублей.

Годовщина работы Фонда - это важный этап в реализации стратегии Группы Ренессанс страхование по диверсификации бизнес-модели и созданию комплексной экосистемы финансовых сервисов для клиентов.

Владислав Гусев, генеральный директор НПФ «Ренессанс Накопления», отметил: «Первый год работы стал для нас периодом становления и выбора стратегии. Мы создали надежную операционную платформу и сформировали предложение, которое уже нашло отклик у наших клиентов, число которых превысило 23 тысячи человек».

🍽️ Философия FREE и еда 🍽️

Представьте: каждый месяц уходит 12 500 ₽, и кажется, что это нормальные обязательные траты. Но потом ты разбираешься глубже и понимаешь — часть этих расходов можно просто «выключить». Так я запустил свои первые фонды — #mobilefree и #жкхfree.

📱 Опыт с мобильной связью

Раньше я платил около 4 500 ₽ в месяц за связь на семью. После внимательного разбора тарифов и условий оказалось, что вполне хватает пакета за 1 600 ₽. Разница — почти 3 000 ₽ ежемесячно. На горизонте года это даёт экономию в 50 000 ₽. И это деньги, которые раньше просто уходили из кармана. Теперь они либо работают в инвестициях, либо радуют меня в других сферах.

🌱Годовой отчет ГК «А101» с операционными и ESG-показателями

ГК «А101» выпустила годовой отчет за 2024 год с финансовыми и операционными результатами, а также с достижениями в области устойчивого развития. Публикация будет интересна инвесторам, отраслевым экспертам, жителям и потенциальным покупателям.

📈 Мы вошли в тройку лидеров среди застройщиков Москвы по объему строительства, согласно данным Единого ресурса застройщиков (ЕРЗ). Объем продаж достиг 548 тыс. кв. метров, а выручка составила 150,6 млрд рублей. Этот результат демонстрирует эффективность нашей системы управления и постоянное совершенствование операционных и финансовых процессов.

🎯Отчет включает стратегию ГК «А101», основанную на экосистемном подходе, который позволяет создавать уникальный продукт, объединяющий образовательную, социальную и коммерческую инфраструктуру. Это обеспечивает жителям районов качественную и комфортную среду. Благодаря комплексному развитию территорий и созданию рабочих мест, наши проекты сохраняют актуальность в долгосрочной перспективе.

🏗️Наша бизнес-модель основана на управлении земельным банком и комплексном девелопменте жилой и коммерческой недвижимости, а также социальной и базовой инфраструктуры. Полный цикл работ реализуется благодаря собственному проектному институту.

📚 Для нас развитие социальной среды — важная часть концепции 15-минутного города. Такая стратегия повышает привлекательность наших районов для жителей и бизнес-сообщества. Только за 2024 год Группа построила и передала городу 4 детских сада и 1 образовательный центр. В данный момент на этапе проектирования и строительства находится более 20 объектов.

👶 Параллельно мы наполняем эти пространства яркими событиями. С 2021 года работает образовательное бюро, в которое входят педагоги, психологи, специалисты культуры, искусства и спорта. В 2024 году бюро провело 2465 мероприятий для 90 тыс. человек.

♻️Проекты ГК «А101» реализуются с учетом экологических инициатив, которые поддерживают ответственные жители. В 2024 году Группа стала первым застройщиком в России, запустившим в районах программу фудшеринга. Жители собрали и передали нуждающимся 192 кг нереализованной еды. Кроме того, было собрано более 5 тонн вторсырья и 1176 книг. Часть книг направили в фонд «Созидание» для участия в программе «Читающая Россия».

💬«Итоги прошлого года подтвердили, что успех ГК «А101» невозможен без вдумчивого и комплексного подхода, учитывающего все потребности современного человека. Столь впечатляющих результатов мы достигли благодаря приверженности стратегии устойчивого развития и принципам ESG. Наша главная ценность — это люди: сотрудники, жители, дольщики, владельцы бизнеса. Именно для них мы строим города, в которых хочется жить, растить детей и планировать свое будущее», — рассказывает Игнатий Данилиди, генеральный директор ГК «А101».

📌Ознакомьтесь с отчетом:

— https://new.a101.ru/company/investment/sustainable-development

— https://new.a101.ru/company/investment/disclosure

— https://cdn.a101.ru/mmedia/A101_AR.pdf

$RU000A108KU4

#А101 #девелопмент #строительство #инвестиции #недвижимость #ПроектыА101 #РайоныА101 #НоваяМоскваА101 #Годовой_отчет #ESG

ЦФА: цифровые активы, которые меняют правила игры 🪙

Представьте, что можно инвестировать не только в акции или облигации, а в картину современного художника, партию грузовиков или даже бутылку вина — и всё это в виде токенов. Звучит как фантастика? На самом деле это уже реальность: в России активно развивается рынок цифровых финансовых активов (ЦФА).

📖 Что такое ЦФА

ЦФА — это цифровой токен в распределённом реестре (блокчейне), который подтверждает права инвестора на актив или доход. Они появились благодаря Федеральному закону №259-ФЗ «О цифровых финансовых активах», вступившему в силу в 2021 году. Идея проста: дать компаниям новый способ привлекать финансирование, а инвесторам — больше возможностей для вложений.

Рост впечатляет: если в 2023 году объём выпусков ЦФА составлял около 60 млрд ₽, то в 2024 году — уже 346,5 млрд ₽.

🏤 Мегановости 🗞 👉📰

1️⃣ Т-Банк $T выпустил в App Store замаскированное приложение Clanstrix, которое после установки отображается как "Т-Б".

Ранее пробовал маскировку под сервис рыбаков, но его удалили.

После санкций 2023 года банки начали выпускать замаскированные версии — от "Учета надоя" до игр.

Ход показывает, что банки ищут обходные пути для клиентов iOS.

🍎 Фонд, который кормит 🍎

Когда-то я поймал себя на мысли: а зачем я вообще работаю за еду? Звучит смешно, но ведь ежемесячно на питание уходит около 100 тысяч рублей. Получается, часть зарплаты буквально улетает в тарелку. А что, если перевернуть эту игру и сделать так, чтобы деньги сами кормили меня?

🌱 Идея фонда на еду

Именно тогда у меня родилась дерзкая мысль: сформировать отдельный фонд под названием #едаfree. Его задача проста, но практически революционна – заставить накопленный капитал генерировать те самые 100 тысяч ₽ ежемесячно, чтобы расходы на продукты и кафе больше не зависели от зарплаты. На первый взгляд звучит как фантастика. Но стоит прикинуть цифры – и цель оказывается вполне реальной и достижимой при должном упорстве и дисциплине.

✨ Какая церемония, какие люди — уровень впечатлил!

🤭 Сезон московских мероприятий после летнего затишья открыт, и первым в моём календаре оказалась Альфа.

Такие события всегда ценны: они дают возможность увидеть «живой рынок» — пообщаться с коллегами, обменяться мыслями о трендах, услышать чужие истории успеха и провалов. В кулуарах рождаются инсайты, которых не найдёшь ни в одном отчёте, — именно они формируют ту самую среду, где растут новые идеи и стратегии.

Альфа-Турнир собрал трейдеров со всей страны. Зал дышал драйвом, а в кулуарах — как всегда — разговоры о рынке, стратегиях и текущих трендах.

😁 Особенно зацепили истории победителей. Один трейдер буквально «подсадил» на биржу всю семью — теперь даже жена торгует. Другой с призовыми восполнил свадебные расходы. И все они — не публичные фигуры, без медийного ореола, а самые настоящие «люди из народа». Вдохновляет, что сотни процентов доходности могут показать те, кто просто верит в себя и системно работает.

📈 Поразило и то, насколько разные стратегии приводили к успеху. Кто-то сделал пару сделок в БПИФе и показал +81%, а кто-то совершил тысячи операций на срочном рынке с оборотом в сотни миллионов. Разные подходы, разные ритмы — но результат один: победа.

👩💻 Отдельная радость для меня — девушки среди победителей. Анна показала почти +77% доходности на ВУШ Холдинг, а Юлия в Красной лиге стала абсолютной сенсацией: +2169%! Эти результаты доказывают, что рынок не делит на «мужское» и «женское» — только на сильное и смелое.

🤝 Для меня это было ещё и место встреч: наконец-то увиделась с множеством коллег, записала короткое интервью с Тимофеем Мартыновым, обменялись мыслями, планами и прогнозами. В такие моменты понимаешь, что турнир — это не только цифры, но и сообщество, в котором рождаются новые идеи.

💡 Даже пожалела, что не видела новости о турнире раньше, но теперь точно постараюсь поучаствовать — а вдруг 😉 Второй этап стартовал 1 сентября, а призовой фонд более 200 млн руб. Если будет интересно, поделюсь потом своими результатами.

А как вы относитесь к подобным конкурсам? Удавалось ли вам побеждать или проверять свой профессионализм в конкурентной борьбе?

Ставьте 👍

#обзор_рынка #мероприятие

©Биржевая Ключница

🍗 Работаешь за еду?

Представь: ты вкалываешь только чтобы не умереть с голоду. Звучит дико, но многие живут именно так. Ежедневный бег по кругу – дом, работа, магазин. В итоге твоё главное достижение за день: тарелка супа на столе. Это реальность выживания, а не свободы. Ещё древние мудрецы говорили: «Еда должна быть доступна всем, и человек не должен работать за еду». Иначе мы превращаемся в заложников собственного желудка — как раб на галерах или хомяк в колесе, бегущий за кусочком корма.

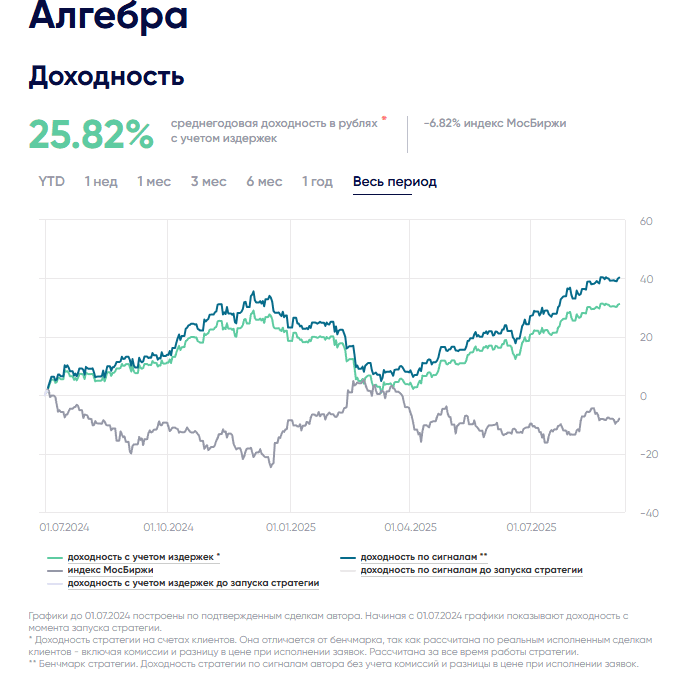

Стратегия автоследования «Алгебра»: результаты, структура и уникальные преимущества

Стратегия автоследования «Алгебра» продолжает демонстрировать устойчивые результаты и сохраняет годовую чистую доходность на уровне 26%. С момента запуска (1 июля 2024 года) накопленный результат достиг отметки +40%, что существенно выше доходностей основных рыночных индексов.

Структура портфеля и принципы построения

В начале месяца была проведена ребалансировка, которая сохранила сбалансированный характер стратегии:

50% капитала — длинные позиции во фьючерсе на индекс NASDAQ, обеспечивающие участие в росте мирового технологического сектора.

50% — длинные позиции по фьючерсу на валютную пару юань/рубль, создающие валютный диверсификатор.

20% — короткая позиция в природном газе (фьючерсы), которая снижает зависимость от глобальных фондовых индексов и добавляет элемент «иммунизации» портфеля.

80% средств сверх уровня ГО размещены в фонд денежного рынка LQDT, что позволяет капиталу работать эффективно даже в условиях высокой загрузки фьючерсных позиций.

Таким образом, стратегия сочетает в себе как элементы роста (NASDAQ, юань/рубль), так и защитные механизмы (короткий газ, денежный рынок).

Сравнение с бенчмарками

Доходность стратегии опережает индекс ММВБ полной доходности на ~30%.

При этом стратегия демонстрирует показатели выше индекса NASDAQ, но с меньшим риском, что делает её конкурентоспособной не только по доходности, но и по соотношению «риск/результат».

Это означает, что «Алгебра» не просто следует за рынком, а формирует собственную динамику, используя активное управление и низкокоррелированные инструменты.

Уникальные преимущества стратегии

Иммунитет к системным рискам. Благодаря использованию коротких позиций в природном газе, имеющих низкую корреляцию с фондовыми индексами, портфель сохраняет устойчивость даже в периоды рыночных потрясений.

Валютная составляющая. Позиция в юань/рубль играет роль хеджа против ослабления российской валюты. Это особенно важно для инвесторов, ориентированных на сохранение покупательной способности капитала в долгосрочном горизонте.

Рациональное использование капитала. Средства сверх уровня гарантийного обеспечения распределены в фонд LQDT, что создаёт дополнительный доход и позволяет поддерживать гибкость стратегии.

Налоговая эффективность. Стратегия может быть реализована на счетах типа ИИС, что даёт возможность инвесторам дополнительно повысить итоговую доходность за счёт налоговых льгот.

Почему «Алгебра» привлекательна для инвесторов в режиме автоследования

Стратегия объединяет ключевые качества, которые редко встречаются в одном продукте:

-доходность выше рыночных индексов,

-снижение рисков за счёт хеджирующих инструментов,

-валютная защита капитала,

-возможность применения налоговых преимуществ.

Именно это сочетание позволяет рассматривать «Алгебру» не только как инструмент для получения доходности, но и как элемент портфельного управления с высокой устойчивостью к внешним шокам. В условиях растущей неопределённости на финансовых рынках наличие подобных стратегий становится особенно ценным. «Алгебра» показывает, что продуманное распределение активов и грамотная работа с фьючерсами способны формировать результат, значительно превосходящий индексы при сопоставимо низком уровне риска.

⚠️ Оговорка: Настоящий материал не является инвестиционной рекомендацией. Пост описывает характеристики управления стратегией автоследования и раскрывает логику подхода к управлению портфелем. Все решения об инвестировании принимаются самостоятельно, с учётом целей и допустимого уровня риска.

Стратегия доступна для автоследования на плафторме финтаргет БКС

«Ренессанс жизнь» запускает собственный паевой инвестиционный фонд

«Ренессанс жизнь», входящая в Группу Ренессанс страхование, сообщает о запуске открытого паевого инвестиционного фонда рыночных финансовых инструментов «Ренессанс жизнь – Разумные инвестиции».

Новый фонд нацелен на формирование портфеля из высоконадёжных облигаций ведущих корпоративных эмитентов, акций перспективных российских компаний и государственных ценных бумаг.

Стратегическая цель фонда – стабильное превышение доходности над уровнем инфляции и ставками по банковским депозитам.

«Запуск собственного фонда – это важный шаг в развитии нашей инвестиционной экосистемы. Это позволяет нам напрямую управлять активами клиентов, обеспечивая высочайший уровень прозрачности, контроля над рисками и эффективности затрат. Теперь мы можем самостоятельно определять инвестиционную стратегию под конкретные нужды страховых продуктов, оперативно реагировать на рыночные изменения и корректировать портфель в соответствии со своей общей риск-политикой. Снижение затрат за счет отказа от комиссий сторонним фондам позволит увеличить доходность вложений для наших клиентов. Кроме того, фонд - это дополнительный источник дохода, в том числе за счет привлечения клиентов в ПИФ - синергию и развитие нестрахового бизнеса. Мы будем предлагать продуты ПИФа не только клиентам по страхованию жизни, но и другим инвесторам через свои каналы продаж как самостоятельный инвестиционный продукт,» - отметил генеральный директор «Ренессанс жизнь» Олег Киселев.

🪙Ресурсное проклятие Анголы и Норвегии.

Недавно делал пост на подобную тему, только там была речь про гуано и Перу.

https://t.me/pensioner30/8463

Теперь же хотелось бы разобрать то, как две разные страны смогли ( или нет) разобраться со своим "нефтяным проклятием".

Ресурсное проклятие (или «парадокс изобилия») — это экономический феномен, при котором страны, обладающие значительными природными ресурсами (нефть, газ, алмазы), часто имеют более низкие экономические показатели, худшие институты и более высокий уровень конфликтов, чем страны, бедные ресурсами.

🪙Проявления проклятия в Анголе:

1. Полная зависимость от нефти: Нефть составляет около 90% экспорта, 70% доходов государства и более 50% ВВП Анголы. Это делает экономику крайне уязвимой к колебаниям мировых цен на нефть.

2. Отсутствие диверсификации: Сельское хозяйство и промышленность были заброшены после обретения независимости и в ходе гражданской войны. Даже продукты питания импортируются.

3. Коррупция и клептократия: Доходы от нефти сконцентрированы в руках узкой элиты, тесно связанной с правящей партией. Знаменитая дочь экс-президента Жозе Эдуарду душ Сантуша, Изабелла душ Сантуш, стала миллиардером, контролируя ключевые активы страны.

4. Неравенство и бедность: Несмотря на огромные доходы от нефти, Ангола остается одной из беднейших стран мира. Большинство населения живет за чертой бедности, не имея доступа к базовой инфраструктуре, чистой воде и качественному образованию.

5. «Голландская болезнь».Приток нефтедолларов привел к укреплению национальной валюты, что сделало неугледородный сектор (сельское хозяйство, производство) неконкурентоспособным и окончательно добило его.

6. Потерянный шанс. Периоды высоких цен на нефть (например, в 2000-х и начале 2010-х) не были использованы для инвестиций в человеческий капитал и диверсификацию экономики. Деньги тратились на текущие расходы и престижные проекты.

🪙Сравнение экономик Анголы и Норвегии.

Несмотря на схожую зависимость от нефти, Норвегия сознательно избежала ресурсного проклятия.

Управление доходами.

Ангола (А) Доходы тратятся через госбюджет, высокая коррупция и распыление средств. Норвегия (Н) Создан Государственный пенсионный фонд (Нефтяной фонд). Доходы от нефти поступают в фонд, а не в бюджет.

Прозрачность.

(А) Крайне низкая. Закрытые сделки, отсутствие общественного контроля.

(Н) Максимальная прозрачность. Все сделки и платежи публикуются. Фонд ежедневно отчитывается о своих инвестициях.

Диверсификация.

(А) Экономика не диверсифицирована. Промышленность и сельское хозяйство разрушены.

(Н) Высокоразвитая диверсифицированная экономика: судостроение, IT, рыболовство, гидроэнергетика, телекоммуникации.

Инвестиции

(А) Инвестиции в физическую инфраструктуру (часто неэффективные) и текущие расходы.

( Н) Инвестиции в будущее, фонд инвестирует в зарубежные активы (акции, облигации, недвижимость). Проценты от инвестиций тратятся на госбюджет (не более 3% в год).

Социальное равенство

(А) Одно из самых высоких уровней неравенства в мире. Элита сверхбогата, народ беден.

(Н) Одна из самых социально ориентированных стран. Низкое неравенство, высокие социальные стандарты.

Правовые институты.

(А) Слабые институты, верховенство права не соблюдается, власть сконцентрирована в одних руках.

(Н)Сильные демократические институты, верховенство права, низкий уровень коррупции.

Реакция на кризисы.

(А) Резкое падение доходов бюджета и ВВП при падении цен на нефть. Экономические кризисы, девальвация.

(Н) Экономика защищена. Падение цен на нефть слабо влияет на бюджет и уровень жизни, так как он финансируется за счет дивидендов фонда, а не прямой продажи нефти.

🪙Вывод

Ключевое различие между Анголой и Норвегией заключается не в нефти, а в институтах.

Норвегии имела развитые, зрелые демократические и правовые институты до начала нефтяного бума. Эти институты (верховенство права, низкая коррупция, прозрачность) позволили создать механизм (Нефтяной фонд) для управления богатством на благо всего общества.

NASDAQ 100: КАК ОПЕРЕЖАЕТ идекс ММВБ ПО ДОХОДНОСТИ И ИНВЕСТИРОВАТЬ В РОССИИ

Ключевые идеи статьи:

· Nasdaq‑100 — один из трёх ключевых мировых индексов вместе с DJIA и S&P 500.

· Концентрат крупнейших нефинансовых компаний Nasdaq. Для инвестиций доступен через биржевой фонд QQQ (ETF)

· Для инвестора из РФ важна оценка в рублях: результат = динамика QQQ в долларах × курс USD/RUB.

· За 2010–2024 «QQQ в ₽» вырос примерно в 35,5 раза (≈ 27,5% среднегодовая доходность), что существенно выше полной доходности индекса МосБиржи за тот же период (≈ ×4,74, ≈ 11,7% в год).

·На Мосбирже доступен расчётный фьючерс NASD на QQQ; встроенной валютной ноги нет — её создают отдельно через лонг Si (USD/RUB).

Насдак 100 что это и почему он важен для инвестиционного сообщества

Nasdaq‑100 (NDX) — один из трёх главных бенчмарков мира рядом с DJIA и S&P 500. Он собирает крупнейшие нефинансовые компании Nasdaq: софт, полупроводники, облака, e‑commerce, соцсети, потребительские сервисы. Производные на индекс — прежде всего ETF QQQ и фьючерсы — входят в число самых ликвидных инструментов на планете. Ими активно пользуются пенсионные и страховые фонды, управляющие активами, суверенные фонды и хедж‑фонды: чтобы быстро получить рыночную экспозицию, сбалансировать портфель и хеджировать риски.

Финансовые компании исключены из состава индекса. Фокус на технологиях и смежных отраслях. Крупнейшие веса традиционно у Nvidia, Microsoft, Apple, Amazon, Meta, Tesla, Broadcom и др. Индекс капитализационно‑взвешенный. Это значит, чем больше компания, тем выше её доля. Состав поддерживается «в форме» благодаря ежегодному пересмотру и ежеквартальной ребалансировка. В 2023‑м была внеочередная корректировка, чтобы снизить концентрацию «мегакэпов».

Долгий путь: как индекс рос и падал

Индекс стартовал 31.01.1985 с базового значения 250 пунктов (в 1994‑м методологически пересчитан до 125). На 31.12.2024 — около 21 012 пунктов.

Среднегодовая доходность: 1986–2024: ≈14,1% в год.

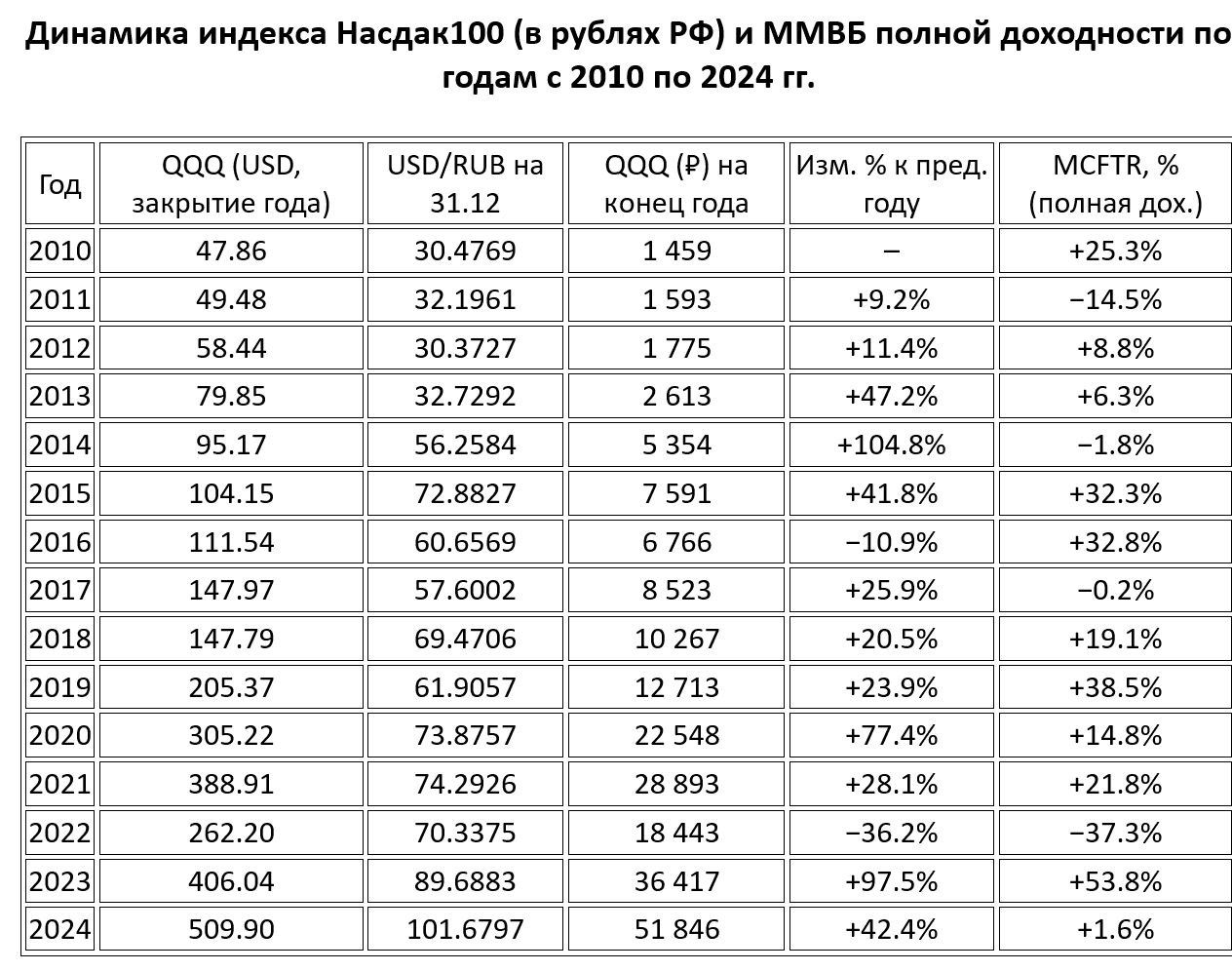

Лучший год: 1999 (+101,9%); худший: 2008 (−41,9%); максимальная просадка — более −80% в дотком‑кризис. С 2010 года данные по доходности индекса Насдак в долларах в рублях доступны в таблице.

Динамика индекса по десятилетиям. Бурные 1990-е. Это время становления новой интернет экономики. Технологические компании взлетали на волне интернета, а вместе с ними — Nasdaq-100. Рост был головокружительным, а конец десятилетия ознаменовался знаменитым «дотком-пузырём». Для инвестора урок оказался прост - невероятные возможности соседствуют с не менее впечатляющими провалами.

«Потерянные» 2000-е. После краха пузыря индекс долгие годы оставался под давлением. Добавим к этому кризис 2008 года — и становится понятно, почему целое десятилетие воспринимается как потерянное. Nasdaq-100 фактически топтался на месте, а инвесторы учились терпению и управлению убытками.

Мощные 2010-е. На фоне дешёвых денег и бурного роста технологических гигантов индекс пережил «золотой век». Apple, Amazon, Google, Microsoft и другие стали драйверами целого десятилетия. Доходности впечатляли, а Nasdaq-100 превратился в символ глобального технологического лидерства.

Волатильные 2020-е. Пандемия COVID-19 встряхнула рынки, но дала мощный импульс цифровизации. Затем пришли инфляция, рост ставок и высокая волатильность. Годы 2023–2024 стали временем восстановления, но инвесторы вновь убедились: путь наверх редко бывает прямым и Nasdaq-100 способен дарить впечатляющие результаты по доходности, но и резкие коррекции — часть инвестиционного процесса. Цена за доступ к лидерам роста — готовность выдерживать просадки и дисциплина в управлении портфелем.

Как и почему рублевая переоценка инвестиций в Насдак позволяет в 7 раз опередить индекс ММВБ за последние 15 лет

Представленная выше динамика индекса Насдак со всеми ее взлетами и падениями это оценка « в долларах», что является лишь половиной истории. Итог для инвестора из РФ измеряется в рублях, а значит следует использовать результат QQQ в долларах США, пересчитанный по USD/RUB на дату оценки.

В таблице к статье мы показываем три величины: закрытие QQQ в долларах $, официальный USD/RUB на 31 декабря, и их произведение — «QQQ в ₽».

Итог за 2010–2024. Цена одного пая QQQ в рублях выросла с 1 459 ₽ до 51 846 ₽ — почти ×35,5. Среднегодовая доходность за 14 лет 27,5%.

Для ориентира индекс МосБиржи за тот же отрезок поднялся с 1 543 до 7 306 пунктов — около ×4,74, что даёт ≈11,7% в год. В совокупности QQQ в рублях опередил полную доходность МосБиржи примерно в 7,5 раза (×35,5 против ×4,74). Из 14 лет 12 были положительными для «QQQ в ₽»; отрицательные — 2016 и 2022.

Другой важный момент объясняющий причину того что Насдак значительно опережает ММВБ по доходности состоит в том что, исторически падения Nasdaq-100 часто совпадали с замедлением мировой экономики и снижением цен на энергоносители. Для России это означает одновременное ослабление рубля. В такие периоды рублёвый инвестор, владеющий активами в долларах, получает своеобразный «автоматический хедж»: падение индекса в валюте частично компенсируется ростом курса доллара к рублю.

Таким образом, Nasdaq-100, котируемый в рублях, становится не только ставкой на глобальные технологические компании, но и защитным инструментом против валютных рисков и снижения нефтегазовой конъюнктуры.

Как купить экспозицию на Мосбирже

В 2022‑м окно в зарубежные акции и ETF практически захлопнулось (санкции, ограничения на операции и покупки). «Мостик» к Nasdaq‑100 в российской инфраструктуре — расчётный фьючерс NASD на паи Invesco QQQ.

Ключевые параметры фьючерса NASD:

-базовый актив — пай QQQ;

-размер контракта — 41 пай;

-вариационная маржа и клиринг — в рублях;

-поставки нет (контракт расчётный);

-серии — квартальные (март / июнь / сентябрь / декабрь);

-расчёт по экспирации — NAV одного пая QQQ × 41 на дату, предшествующую экспирации.

Важно отметить, что в контракте нет встроенной валютной «ноги» USD/RUB — долларовая составляющая не фиксируется автоматически и при необходимости добавляется отдельно.

Контракты квартальные — позицию удобно переносить за 3–7 торговых дней до экспирации. Следите за ликвидностью ближайшей серии и спредом «бид‑оффер». Крупные объёмы разбивайте на части — не гонитесь за последней тиковой ценой.

Фьючерсы дают плечо: гарантийное обеспечение кратно меньше полной стоимости контракта. Плюс — эффективность капитала; минус — чувствительность к волатильности через вариационную маржу.

Также необходимо учитывать влияние бэквардации и контанго на стоимость переноса позиций (роллирование фьючерсов). .

Кейс стратегии автоследования: «Алгебра»: альтернативный способ инвестировать в Насдак

В стратегии автоследования «Алгебра» ядро портфеля до 65% портфеля— длинные позиции во фьючерсах NASD и Si (USD/RUB). Суммарная остальное — фьючерсы на природный газ кэш и консервативные инструменты. Ключевой принцип — таргетирование волатильности: при росте рыночной турбулентности доля фьючерсов на Насдак автоматически уменьшается, при спокойном рынке — увеличивается.

Такой адаптивный режим помогает сглаживать просадки и удерживать риск в заданном коридоре.

Доступ к стратегии Алгебра

🔥 Ваши регулярные траты оплачивают не вы – а ваши инвестиции! 💰

Каждый месяц – привычный сценарий: коммуналка, интернет, мобильная связь, подписки. Скучно, правда? Но теперь представьте: счета приходят, а оплачивает их не ваш кошелёк, а ваш собственный «Фонд FREE». Звучит как фантастика, но это новая стратегия, которая превращает инвестиции в персональный источник пассивного дохода.

📌 Как это работает

Возьмём Андрея. Он решил создать фонд «MobileFree», чтобы покрывать расходы на мобильную связь. Постепенно покупал облигации, которые приносили регулярный купонный доход. Шаг за шагом капитал рос, и однажды выплаты полностью закрыли его ежемесячный счёт за связь. Теперь, когда приходит уведомление о платеже, Андрей улыбается – его инвестиции платят за него. То же самое можно сделать и с коммуналкой («ЖКХfree»), и с подписками.