Поиск

Финансовые ошибки, которые могут привести к потере депозита

Финансовая грамотность – это не просто про умение копить или считать. Это про способность избегать распространённых ловушек, которые мы порой даже не замечаем.

Давайте вместе разберёмся, какие ошибки совершают многие и как их вовремя обнаружить:

Борьба с трендом. Открывая позицию в противоположном от тренда направлении, инвестор принимает на себя необоснованные риски.

Достаточно распространённая ошибка, когда инвестор начинает полагаться на свои ощущения вместо изучения технического анализа и определения общего тренда. Логика здесь такая: рынок уже сильно вырос без обоснованных на то причин и вот-вот должна случится коррекция.

Стоять против толпы, в надежде, что ты чувствуешь и понимаешь рынок, как никто другой, очень опасная игра с собственным депозитом.

Покупать, что падает. Новичку порой кажется, что когда сильно отросла акция, то туда уже бесполезно заходить и вместо того, чтобы искать точку входа в растущей истории, он начинает искать акции в которых нет покупателя.

Важным умением является видеть краткосрочный тренд под что, а вернее под какое событие растет та или иная акция и в моменты общей коррекции при актуальности идеи формировать в ней позицию.

Таким событием может стать:

• Ожидание сильной отчётности или дивидендных выплат.

• Окончание военного конфликта.

• Вывод на рынок дочерней организации.

• Рост мировых цен на газ и нефть

• Курс валюты и многое другое.

Нежелание фиксировать убытки. При неблагоприятном изменении цены необходимо вовремя фиксировать убыток, иначе потери возрастают и становятся неконтролируемыми.

Как заставить себя закрыть убыточную сделку?

Если эмоции не позволяют этого сделать, необходимо поручить это действие технике. Простейший вариант - после открытия позиции обязательно разместить стоп-приказ (Stop Loss).

Стоит заранее определить, какой уровень просадки является допустимым и что вы будете делать, когда все пойдет не по плану.

Использование кредитного плеча. Это позволяет увеличивать размер своих позиций, используя заёмные средства, но также увеличивает риск потери денег.

Очень опасная возможность и новичку лучше обходить ее стороной. Я лично только на третий год инвестирования начал применять в своей торговле эту опцию.

Слишком частые сделки. Большое количество сделок увеличивает комиссии и вероятность ошибок. Старайтесь торговать реже, но более обдуманно.

Для этого заранее определите уровни от которых вы готовы увеличить позицию. Важно такие значения выставлять у сильных уровней поддержки или сопротивления от которых чаще всего прослеживается реакция со стороны участников торгов.

Излишняя самоуверенность. Получая первый доход на фондовом рынке, у начинающих трейдеров зачастую складывается ложное представление о простоте заработка. Проблема встает особенно остро, если трейдер заработал крупную сумму денег.

Нередко начинающий инвестор или спекулянт ошибочно полагает, что может извлечь выгоду практически из любого движения цен. Излишняя самоуверенность приводит к открытию сделки без необходимого анализа с «холодной» головой. Когда позиция становится убыточной, ситуация усугубляется желанием отыграться, приводя обычно к еще большим потерям.

Главный способ не попасть в ловушку – быть внимательным к своим финансам. Пересматривайте свои расходы, планируйте бюджет, ставьте финансовые цели. И самое важное – не бойтесь признать, что где-то совершили ошибку. Ведь осознание – это первый шаг к исправлению ситуации.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #облигации #стратегия #обучение #новичкам #трейдинг #риск

'Не является инвестиционной рекомендацией

Российский рынок у критической черты: Что может стать точкой разворота?

На российском рынке акций сохраняется пессимизм. Словесные интервенции в виде выступления президента РФ на Валдайском форуме не стали драйвером для восстановления уверенности инвесторов.

Президент затронул вопросы политики, мироустройства, экономики. Президент России назвал чушью рассуждения о планах России напасть на НАТО, а также заявил, что Россия показала высочайшую степень устойчивости, противостоя санкциям.

Однако факторы, обуславливающие коррекцию, не только остаются в силе, но и усиливаются на фоне продолжающегося противостояния, в котором стороны прощупывают "красные линии" оппонента.

Геополитические риски, а также перспективы паузы в цикле смягчения денежно-кредитной политики - мощное комбо при котором "большие деньги" долгое время будут обходить рынок акций стороной.

Очередной фактор давления - это цена нефть Brent, которая впервые почти за 4 месяца опустилась ниже $65 за баррель. Опасения увеличения поставок нефти со стороны участников ОПЕК+ угрожают избыточным предложением, что вместе с ослабленным экономической активности способно оказать серьезное давление на нефтяные котировки.

Что по технике: Индекс МосБиржи приближается к важному уровню поддержки в 2600 пунктов, находящемуся на дне торгового канала. Сложились все классические предпосылки для разворота — рынок перепродан, основной негатив в цене. Однако вместо ожидаемого отскока мы наблюдаем вялую негативную динамику. Это говорит о том, что медвежий тренд исчерпывает себя не резким обвалом, а постепенным истощением.

Изменить ситуацию может либо новость геополитического характера, либо массовое закрытие "коротких" позиций (маржин-колл). Обычно такие распродажи начинаются возле стратегических "круглых" уровней, когда кажется, что падение уже не может продолжиться.

Таким рубежом, по всей видимости, является зона 2600–2580 пунктов (линия восходящего тренда в форме треугольника). Думаю, на этом уровне произойдёт распродажа, но то, насколько активно её отыграют покупатели, будет зависеть от новостного фона.

В ближайшие дни в центре внимания окажется вопрос о поставках «Томагавков». Если их одобрят, то можно ставить крест на восстановлении. Если не одобрят — возможна попытка отскока в район 2650 пунктов.

Из корпоративных новостей:

Банк Санкт-Петербург СД одобрил новый обратный выкуп с целью поддержать рыночную капитализацию. Байбэк будет проходить с 6 октября 2025 года по 20 мая 2026 года. Банк выкупит акции на сумму до ₽5 млрд.

МосБиржа запретила короткие продажи по акциям Озон Фармацевтики. В рамках допэмиссии компания размещает акции по преимущественному праву с 3 по 9 октября, по 42 ₽ за бумагу.

Самолет 6 октября опубликует операционные результаты за 3 кв и 9 мес 2025 года.

Соллерс сообщает о старте продаж флагманских полноприводных пикапов Sollers ST9.

Магнит разработал новый концепт магазинов "у дома".

• Лидеры: ВК #VKCO (+2,47%), БСП #BSPB (+2,26%), Мечел #MTLR (+1,7%), Совкомбанк #SVCB (+1,38%).

• Аутсайдеры: Whoosh #WUSH (-5,33%), ЮГК #UGLD (-4,84%), Сегежа #SGZH (-4,74%), ФосАгро #PHOR (-3,8%).

03.10.2025 - пятница

• #ZAYM - Займер ВОСА по дивидендам за 1 кв 2025 года

• #OZPH - Озон Фарм последний день с дивидендом 0,25 руб

• #BSPB - Банк Санкт-Петербург последний день по дивидендам за 1п 2025г в размере 16,61 руб/обычка и 0,22 руб/преф

• #NVTK - Новатэк последний день с дивидендом 35.5 руб.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

📣 Самая ожидаемая встреча инвесторов 2025 💰

Представьте зал кинотеатра "Октябрь" в Москве. На один день он превратится не в место кинопремьер, а в главный рынок идей, стратегий и прогнозов. Здесь соберутся те, кто двигает российские инвестиции вперёд: эмитенты, частные инвесторы, трейдеры, брокеры, управляющие компании, family-офисы и даже медиа.

😎 Почему я там

Я сам регулярно посещаю SMART-LAB CONF, чтобы не только черпать свежие идеи и вдохновение от экспертов, но и обмениваться опытом с другими инвесторами, блогерами и представителями компаний. Это та редкая площадка, где можно услышать живую аналитику и увидеть, как формируются тренды на рынке прямо сейчас.

День Икс 29 сентября: покупать или ждать? Обзор ключевых уровней и рисков

Российский рынок на фоне пятничной распродажи продолжил нисходящее движении и на старте новой торговой недели, котировки в моменте опускались более чем на 1,5%.

Коррекция усилилась на сообщении о выступлении Владимира Путина, который должен был сделать важное заявление на совещании с членами Совбеза РФ. Сразу поползли слухи о возможной мобилизации, которая аккурат была объявлена три года назад, но ничего подобного участники торгов не услышали.

Индекс Мосбиржи достаточно технично оттолкнулся от сильного уровня поддержки 2700п от которого два раза в этом году мы наблюдали реакцию со стороны покупателей.

С точки зрения техники, закрытие выше 2740п оставляет надежды, что восстановление продолжится. О полноценном развороте, я бы не говорил, уровни по отскоку у меня остаются прежними - 2780-2800п. Для большего нужны конкретные триггеры.

Индекс гособлигаций RGBI: опустился ниже 117 пунктов впервые с 16 июля 2025 года. ОФЗ снижаются в ожидании параметров бюджета на 2026 год и плановый период 2027-2028 годов, а также налоговых изменений.

Спешить с покупками я бы не стал. До дня икс - 29 сентября, чуть меньше недели, и за это время может поступить много противоречивой информации.

События за которыми стоит следить: Завтра в Нью-Йорке стартует 80-я сессия Генеральная Ассамблея ООН, которая пройдет с 23 по 29 сентября. Россию представит глава МИД Сергей Лавров.

Его выступление ожидается в конце недели - в субботу, 27 сентября. До этого, как пишут СМИ, должна состояться его встреча с госсекретарем США Марко Рубио на полях форума. Также сообщается о встрече в Нью-Йорке Владимира Зеленского и Дональда Трампа.

Российский президент в преддверии начала мероприятий Генассамблеи сообщил, что наша страна готова добровольно придерживаться условий Договора о сокращении стратегических наступательных вооружений (ДСНВ) еще год после истечения договора. На вечерней сессии рост усилился на новости, что Трампу это предложение оказалось по нраву.

Помимо геополитических вопросов в фокусе внимания инвесторов по прежнему остается проект бюджета, величина его дефицита и меры по наполнению играют важную роль по возможному вектору снижения ключевой ставки. Всех беспокоит возможный рост инфляции на фоне возможного повышения НДС.

В пятницу страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

По итогу: пока только ожидания встреч на международном уровне и сильнейшая перепроданность акций подталкивают рынок вперед.

Неопределенности в рынке предостаточно, и желание предугадать, куда же пойдет индекс Мосбиржи, равнозначно гаданию на кофейной гуще.

Для снижения волатильности портфеля стоит сфокусировать внимание на долговом рынке - иксов тут не будет, но за спокойный сон, вы сами себе скажите спасибо.

Сегодня, по традиции, в поиске идей, разберем первичный рынок долга, так что не прощаюсь.

Из корпоративных новостей:

ГК Элемент #ELMT купила 51% акций производителя промышленных роботов Эйдос Робототехника.

Яковлев #IRKT чистый долг в 1п 2025г вырос на 77% г/г до 100,4 млрд руб, в том числе в связи с задержкой оплат от заказчиков.

Транснефть Венгрия выступает против любых санкций и ограничений ЕС на поставки нефти из РФ.

М.Видео СД предложил утвердить допэмиссию 1,5 млрд акций по открытой подписке.

• Лидеры: Whoosh #WUSH (+3,6%), Совкомбанк #SVCB (+2,47%), Транснефть #TRNFP (+2,2%), ФосАгро #PHOR (+1,88%), ЮГК #UGLD (+1,75%).

• Аутсайдеры: М.Видео #MVID (-24,6%), Самолет #SMLT (-4,35%), Ростелеком #RTKM (-3,66%).

23.09.2025 - вторник

• #KAZT #KAZTP - Закрытие реестра по дивидендам КуйбышевАзот - 6 мес. 2025 г. (4,00 руб/ао и 4,00 руб/ап)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #аналитика #инвестор #инвестиции #новичкам #трейдинг #мегановости

'Не является инвестиционной рекомендацией

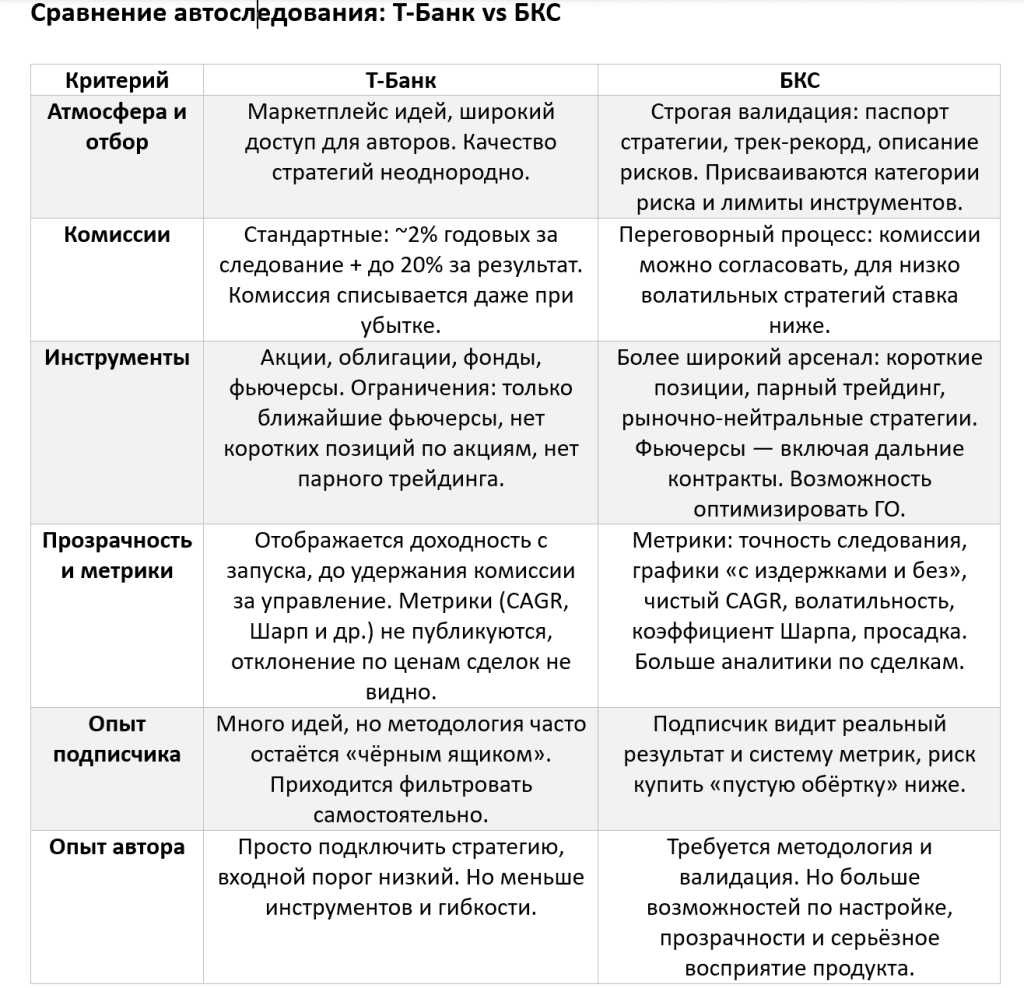

Автоследование в БКС и Т-Банк: взгляд автора стратегий и подписчика

Автоследование давно перестало быть нишевым инструментом и стало массовым сервисом, которым ежедневно пользуются тысячи инвесторов. Среди лидеров этого рынка в России — БКС и Т-Банк, две крупнейшие платформы, предлагающие на первый взгляд схожие услуги, но реализующие их по-разному.

Мой опыт взаимодействия с сервисами автоследования отличается тем, что я выступаю сразу в двух ролях. С одной стороны, являюсь автором стратегий на обеих платформах. С другой — подключаюсь к этим же стратегиям как инвестор, чтобы проверить, насколько корректно и удобно работает копирование сделок в реальных условиях. Таким образом, у меня есть возможность смотреть на сервис одновременно глазами управляющего и глазами подписчика.

В этой статье я намерен рассмотреть не рекламные обещания и не формальные описания условий, а внутреннюю механику работы автоследования. Где автору комфортнее работать и проще поддерживать стратегию? Где сделки копируются точнее ? Где сервис лучше справляется с задачей прозрачного взаимодействия между управляющим и подписчиками?

Моя цель — дать личную, но беспристрастную оценку, основанную на опыте работы сразу в двух системах. Здесь не будет попытки «продвинуть» одну из платформ, речь идёт исключительно об анализе качества услуги и удобства её использования. Я попробую показать, какая платформа в реальности предоставляет более надёжный и комфортный инструмент автоследования — как для автора, так и для инвестора.

Итак, рассмотрим автоследование поэтапно. Пройдём по каждому из критериев оценки — от того, какая атмосфера и подход создаются платформами для авторов и инвесторов, до того, каков личный опыт при копировании стратегий. Такой пошаговый разбор позволит увидеть картину целиком: где проще стартовать, где глубже аналитика, какие инструменты доступны и как устроена система комиссий.

1.Атмосфера и подход: в Т-Банк стратеги-зазывалы, в БКС стратеги-методологи

Когда я начал работать автором стратегий, а затем пробовал их копировать как подписчик, стало очевидно, что атмосфера в Т-Банк и в БКС ощущается совершенно по-разному.

В Т-Банк автоследование воспринимается скорее как маркетплейс идей. На витрине десятки стратегий самых разных авторов от новичков, только пробующих себя в роли авторов стратегий, до более опытных трейдеров. Для инвестора это, безусловно, плюс: выбор огромный, можно найти стратегию на любой вкус. Но одновременно это и минус: качество сильно различается, и зачастую возникает впечатление, что у сервиса требования к авторам не строгие, поэтому попасть в чисто «стратегов «проще. Для управляющего это тоже создаёт особую атмосферу — конкуренция строится не столько на методологии, сколько на умении привлечь внимание подписчиков.

Например, моя заявка на открытие стратегии в Т-Банке, по сути, выглядела как разговор в духе: “здравствуйте, у меня есть стратегия, я хочу её подключить”.

Формально я написал описание, но это было скорее формальностью. Никакой глубокой проверки методологии не требовалось — достаточно обозначить идею, назвать её «стратегией» и пройти стандартную процедуру.

В БКС процесс подачи заявка на присуждение статуса автора стратегии автоследования устроен строже и формальнее. Здесь чувствуется, что клиенту не предлагают случайных идей. Чтобы стратегия появилась на витрине сервиса БКС Финтаргет, недостаточно просто заявить о ней. Нужна её валидация: паспорт стратегии, описание рисков, подтверждённый трек-рекорд. Этот процесс выступает не столько фильтром, сколько индикатором качества — показывает, что стратегия прошла оценку на соответствие базовым требованиям.

Кроме того, в системе БКС существует присвоение стратегиям категорий риска (от консервативных до агрессивных) и установление лимитов по заявленным инструментам. Указанные меры означают, что стратегия не может использовать инструменты вне заявленного набора или превышать уровень риска, который она декларировала. Для инвестора такие индикаторы — дополнительная защита и ориентир при выборе стратегии.

2. Комиссии и издержки: когда теория сталкивается с практикой

Вопрос комиссий и издержек это один из самых чувствительных моментов в автоследовании. Именно он определяет, насколько инвестор ощущает справедливость сервиса, а управляющий оценивает честность отношений с подписчиками. Портфельная стратегия может показывать и рост, и просадки, но, если в моменты убытка инвестор продолжает платить, доверие к платформе резко снижается. Поэтому важно рассматривать не только тарифы «на бумаге», но и то, как они работают в реальности.

В Т-Банк условия для управляющих стандартизированы. Комиссия за следование фиксирована (примерно 2% годовых), комиссия за результат — до 20%. Для автора это удобно своей простотой: правила известны заранее и не подлежат обсуждению. Но минус в том, что гибкости нет. Система тарифов одинаковая для всех стратегий, независимо от их особенностей и волатильности. В итоге подписчик платит комиссию за следование даже в периоды убытков, что создаёт ощущение «двойного удара».

В БКС ситуация несколько иная. Здесь комиссия за следование и за результат определяется в процессе переговоров. Управляющий может согласовать условия с поддержкой автоследования. Более того, если стратегия демонстрирует низкую волатильность и ориентирована на консервативный результат, поддержка готова снизить ставку комиссии за следование. Для инвестора это дополнительный плюс: стоимость услуги автоследования лучше отражает реальный риск стратегии. Для автора стратегии это тоже комфортнее, так как условия можно подстроить под специфику подхода, а не «втиснуть» в универсальную сетку.

Мой вывод, в Т-Банк проще начать — там всё заранее определено. Но в БКС у автора больше пространства для переговоров и настройки, а у инвестора появляется ощущение справедливости: комиссия отражает не только сам факт подписки, но и характер работы стратегии.

3. Инструменты и глубина стратегий

Выбор инструментов это фундаментальный критерий при оценке платформы автоследования. От него зависит, какие стратегии в принципе могут быть реализованы и насколько гибко инвестор сможет управлять своим капиталом.

В Т-Банк спектр возможностей действительно широкий: доступны акции, облигации, фонды и фьючерсы, и на их основе можно строить стратегии. Для многих инвесторов этого достаточно. Однако перечень финансовых инструментов, особенно по фьючерсам, жёстко ограничен установленным набором. Как правило, к торговле допускаются только ближайшие контракты. Это упрощает сервис для массового клиента, но снижает гибкость для автора стратегии автоследования. Кроме того, отсутствуют ключевые элементы для профессиональной работы:

-короткие позиции в акциях недоступны, что исключает полноценные рыночно-нейтральные стратегии;

-парный трейдинг невозможен, так как нет возможности строить лонг/шорт-конструкции;

-по фьючерсам настройки более жёсткие, и оптимизировать гарантийное обеспечение под конкретный базовый актив нельзя.

В БКС инструментарий заметно шире. Здесь доступны короткие позиции, рыночно-нейтральные стратегии и парный трейдинг. Для фьючерсов подход более универсальный: платформа позволяет торговать не только ближайшими, но и дальними контрактами, что расширяет арсенал возможностей — от календарных спредов до более сложных арбитражных конструкций. Кроме того, для фьючерсных стратегий предусмотрена возможность оптимизировать гарантийное обеспечение (ГО) по базовому активу, что значительно повышает эффективность использования капитала.

Мой опыт показал, что в Т-Банк удобно запускать простые идеи на акциях, облигациях и базовые стратегии с фьючерсами, но как только речь заходит о более сложных методологиях, пространство для работы резко сужается. В БКС же я могу работать как методолог и использовать полный арсенал инструментов, гибко управлять ГО и предлагать подписчику более продуманный продукт.

Автоследование в Т-Банк это хорошая стартовая площадка для базовых стратегий. Но если цель — создавать системные решения с фьючерсными контрактами, нейтральными конструкциями и гибким управлением риском, то нужный простор предоставляет именно БКС.

4. Прозрачность и метрики: для ТБанка важен визуальный эффект, в БКС системность и прозрачность.

Прозрачность в автоследовании это основа доверия. Подписчик на стратегию автоследования должен понимать, насколько его результат совпадает с результатом автора и какие именно факторы формируют итоговую доходность.

В БКС раскрытие информации по портфелям автоследования сделано глубже. У стратегий публикуются конкретные показатели, например: «точность следования 99,98%». На графиках доходности отображаются две линии — с учётом издержек и без них. Подобное представление динамики портфелей позволяет инвестору отделить качество работы стратегии от влияния комиссий. Дополнительно рассчитывается показатель чистого CAGR — среднегодовая доходность после всех издержек. На его основе формируется целая система метрик эффективности: волатильность, коэффициент Шарпа, максимальная просадка и другие показатели риска/доходности. То есть инвестор видит не только динамику доходности, но и объективные параметры устойчивости стратегии.

В Т-Банк подход иной. Здесь публикуется динамика доходности стратегии до удержания комиссии за управление, а на карточке отражается только «грязный» результат без разделения на «чистый» и «с издержками». Показателя CAGR нет, а акцент делается на доходности с момента запуска стратегии. Метрики риска — волатильность, коэффициент Шарпа и т. д. в открытой карточке не рассчитываются. Система выглядит больше, как маркетинговая витрина, задача которой состоит в том, чтобы красиво показать рост стратегии, но без глубокой аналитики.

Мой вывод, в БКС инвестор получает полноценный набор инструментов для анализа стратегии — от точности следования и чистого CAGR до показателей эффективности. В Т-Банк информация подана упрощённо и ориентирована скорее на визуальный эффект, чем на аналитическую глубину.

5. Личный опыт подписчика

Когда я впервые попробовал автоследование в Т-Банк, у меня возникло ощущение, что витрина больше напоминает App Store. Авторов много, идей ещё больше, и внешне это производит впечатление разнообразия. Но разобраться, кто реально надёжен, а кто просто решил попробовать силы, оказалось непросто. Да, вероятно, каждая сделка формально проверяется службами риск-менеджмента банка, и это создаёт ощущение дополнительного контроля. Но методология автора для подписчика на стратегию всё равно остаётся «чёрным ящиком». Я вижу красивую динамику доходности и описание, но не получаю понимания, как именно работает стратегия и какие решения за ней стоят.

В БКС ситуация противоположная. Здесь невозможно «выдать себя за гуру» без валидации. Чтобы стратегия попала на витрину, автор обязан предоставить паспорт стратегии, описать риски и подтвердить трек-рекорд. Как подписчик, даже подключаясь к собственным стратегиям, я вижу более прозрачную картину: реальный результат, отдельное отображение доходности с учётом издержек и без них, а также полноценную аналитику по сделкам — от чистого CAGR до коэффициента Шарпа.

Мой вывод, в Т-Банк подписчик скорее ориентируется на витрину и доверяет формальному контролю банка, но при этом методология остаётся закрытой. В БКС я вижу реальный результат и более полную аналитику, поэтому опыт подписчика воспринимается как более честный и предсказуемый.

Выводы

Сравнивая опыт работы с автоследованием в Т-Банк и БКС, можно увидеть, что эти сервисы реализуют разные подходы.

Т-Банк предлагает широкий выбор стратегий, низкий порог входа и простой интерфейс. Это удобно для начинающих инвесторов, которые хотят попробовать разные стили без больших вложений. Однако здесь на первый план выходит маркетплейсный характер: авторов много, идей ещё больше, и инвестору самому приходится фильтровать качество. Несмотря на наличие формального контроля со стороны банка, методология автора остаётся менее прозрачной, а результаты отображаются в более упрощённой форме.

БКС работает по другой логике. Платформа предъявляет более строгие требования к авторам, так стратегии проходят валидацию, получают категорию риска и ограничения по инструментам. Инвестор видит расширенный набор метрик от чистого CAGR до коэффициента Шарпа, а также динамику доходности как с учётом издержек, так и без них. Подобные меры создают более аналитическую картину, но вместе с тем требует от автора больше усилий для подготовки и подтверждения своей методологии.

Таким образом, каждая система имеет свои преимущества. Т-Банк проще и доступнее для старта, но оставляет инвестору больше самостоятельной работы при выборе стратегий. БКС формализует процесс и даёт больше аналитики, но предъявляет более высокие требования к управляющим.

Итоговый выбор зависит от того, какие приоритеты у инвестора или автора - простота и доступность или глубина анализа и формализация.

Что скрывается за отметкой 2780 пунктов? К чему готовиться инвестору

Российский рынок неумолимо движется вниз так и не найдя оснований для замедления хода. Причины для падения все те же, что были обозначены мной в начале недели. Чрезмерно высокая ключевая ставка с признаками замедления экономики в совокупности с санкционным давлением, вызывают все больший дефицит бюджета.

Надеяться на вертолётные деньги с запуском печатного станка вместо решения системных проблем — это тактика, которая лишь купирует проблему на время, порождая новые вызовы. Наверняка, средства будут изымать в виде повышения налоговой базы и сокращения субсидирования, что в долгосрочной перспективе ведет к стагнации. Рынок это прекрасно понимает и переоценивает возможные риски.

По итогам торгов индекс МосБиржи просел на 0,65% и составил 2795,75 п., индекс РТС упал на 0,86% - до 1058,91 пункта. На вечерней сессии снижение продолжилось, едва сохранив равновесии возле стратегического рубежа 2780п.

Пара слов про бюджет: Российское правительство рассматривает возможность повышения ставки налога на добавленную стоимость (НДС) ради сокращения дефицита бюджета и сохранения бюджетного правила. В предыдущий раз НДС повышали в 2019 году — тогда ставку налога увеличили с 18% до 20%.

По предварительным оценкам, эта мера может принести в федеральный бюджет около 1 трлн рублей в год, но также спровоцирует рост цен и замедлит потребительский спрос. Ожидается, что проект бюджета представят 29 сентября.

Также имеется информация о введении разового налога на сверхприбыль банков в размере 10%. Подтверждения она не получила, но если сильно прижмет, то и до этого могут дойти.

Уже ближе к вечерней сессии на рынок вылилась очередная порция разочарования и угроз из Америки: Трамп заявил, что готов ввести новые санкции против России, но только если союзники прекратят покупать российскую нефть. Якобы снижение цены на нефть, завершит конфликт на Украине. Он повторяет это, как мантру и в его словах все меньше новой для нас информации, но рынок заранее готовится к худшему сценарию.

Но есть и обратная сторона медали: некоторые европейские политики стали подозревать, что Трамп намеренно выдвигает неисполнимые условия для европейцев, чтобы не вводить ограничения против России.

Глобально ничего не поменялось, но ситуация напряжённая: индекс балансирует у стратегической поддержки 2780п. после пробития которой открывается дорога вплоть до 2700п. Компании с внушительным весом в индексе МосБиржи балансируют на грани более глубокой коррекции, что в крайний торговый день не вселяет уверенности в способности отстоять текущие рубежи.

Но посмотрим, как все сложится. В принципе квартальная экспирация осталась позади, да и часть негатива впиталась в рынок, поэтому тут 50 на 50. Всем отличного пятничного настроения. Все обязательно будет хорошо, но не сразу.

Из корпоративных новостей:

ЮГК государство рассчитывает продать контрольный пакет компании и другие активы Константина Струкова ближе к концу октября.

АФК Система ведет переговоры о продаже Сберу своей доли в крупнейшем российском производителе микроэлектроники Элемент.

Whoosh отчитался за восемь месяцев: количество аккаунтов выросло на 24%, флот СИМ — на 18%

Совкомфлот Австралия намерена ввести санкции против 95 судов

• Лидеры: Циан #CNRU (+3,97%), Ozon #OZON (+1,4%), ИКС 5 #X5 (+1,2%), ВТБ #VTBR (+0,96%), Фикс Прайс #FIXR (+0,9%).

• Аутсайдеры: МКБ #CBOM (-3,65%), Астра #ASTR (-2,9%), РусГидро #HYDR (-2,72%).

19.09.2025 пятница

• #X5 - X5 Group акции будут включены в базу расчёта Индекса Мосбиржи, Индекса РТС и Индекса голубых фишек.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #мегановости #инвестор #инвестиции #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Технический анализ против искусственного интеллекта: конец эпохи классических паттернов

#инвестиции #теханализ #капитал #трейдинг

Технический анализ десятилетиями был опорой частных трейдеров и профессиональных управляющих. Он вырос из идей Чарльза Доу, Ричарда Шабакера и Джона Мэрфи и превратился в целую культуру: книги, школы, фигуры и сигналы. Его адепты верили, что графики говорят сами за себя и позволяют заглянуть в будущее. Но время изменилось. Искусственный интеллект разрушает привычный мир ТА, обнажая его слабые стороны. Там, где раньше было место для «набивания глаза», теперь остаётся лишь холодный алгоритм, лишённый иллюзий и эмоций.

В этой статье мы рассмотрим ключевые вызовы, с которыми ТА, как торговая концепция сталкивается после внедрения ИИ. С появлением алгоритмов, умеющих анализировать массивы данных в реальном времени, вероятно уйдёт целая эпоха трейдеров-графистов. Те неэффективности, которые позволял выявлять классический ТА, будут быстро обнаруживаться и столь же быстро исчезать. Проблема распознавания фигур и их монетизации сойдёт на нет — теперь это станет прерогативой машинного анализа.

В статье затрагивается вопрос о том, что ИИ видит все «головы и плечи», «три индейца» и прочие фигуры мгновенно. Как только закономерность проявляется, туда тут же устремляется капитал — и любое преимущество исчезает. То, что вчера было рабочим инструментом, превращается в мираж. То, что когда-то считалось искусством, становится статистической иллюзией. Уникальный взгляд трейдера растворяется в океане данных, а фигуры перестают быть сигналами, превращаясь в графический фольклор.

История техничного анализа: путь от зарождения к этапу кризиса

Истоки технического анализа уходят в конец XIX века. Чарльз Доу, издатель Wall Street Journal, сформулировал идеи, ставшие основой «теории Доу»: рынок учитывает всё, движение цен подчиняется трендам, а история склонна повторяться. Его последователи развивали эти мысли, создавая первые методы графического анализа. В XX веке Ричард Шабакер систематизировал фигуры и паттерны, а Джон Мэрфи превратил ТА в популярный учебник для целых поколений трейдеров. Позднее японские свечные модели добавили глубины и визуального богатства.

На этой базе выросла целая культура: появились специализированные школы, ассоциации трейдеров и десятки бестселлеров. ТА стал «библией» для индивидуальных инвесторов во второй половине XX века. Более того, на волне его популярности некоторым трейдерам удалось сколотить внушительные капиталы. Классическим примером считается Ричард Деннис, который в 1970-х годах заработал миллионы, применяя простые трендовые стратегии.

Другой яркий случай — Николас Дарвас, танцор по профессии, превративший $25 000 в более чем $2 000 000, используя собственный метод «коробок». А ещё раньше легендарный Джесси Ливермор, один из первых спекулянтов XX века, показал, что следование трендам и чтение графиков могут приносить баснословные состояния — хотя и сопряжены с риском катастрофических потерь.

От пика популярности к иллюзии: Как искусственный интеллект ускоряет «реалити‑чек» для паттернов технического анализа

В 1990‑е годы ТА переживал золотой век. Простые правила — скользящие средние, пробои диапазонов — работали на истории и приносили прибыль. Но затем пришёл момент истины. Строгие статистические тесты показали: большая часть сигналов ТА — иллюзия. Хэлберт Уайт в своей работе “A Reality Check for Data Snooping” предложил методологию строгой статистической проверки, которая показала, что многие «успешные» результаты технического анализа были следствием подгонки под данные (data snooping) — ситуации, когда закономерности возникают лишь из-за многократного перебора гипотез на одном и том же наборе данных. Рынок постепенно адаптировался, и то, что казалось рабочим на исторических графиках, перестало приносить устойчивый результат в реальности.

Технический анализ долго жил за счёт веры. Фигуры, свечные модели и трендовые линии казались ключом к предсказанию будущего. И действительно, если раньше после появления паттерна рынок часто двигался в предсказанном направлении, трейдер имел возможность эксплуатировать повышенную вероятность положительного исхода. Но сегодня эту возможность у человека забирают алгоритмы, реагирующие быстрее и эффективнее.

Технический анализ действительно приносил результат, пока оставался оружием немногих. Паттерны вроде «головы и плеч» или «треугольника» работали до тех пор, пока о них знали только посвящённые. Но массовое использование превращало их из источника прибыли в пустую форму. После публикации в медиа пространстве эффективность торговых предикторов резко падала. Сегодня эта логика ускорилась до предела. Машины видят все паттерны сразу и реагируют быстрее человека. Как только закономерность проявляется, туда устремляется капитал — и любая неэффективность исчезает, не успев по-настоящему сработать.

ИИ меняет правила игры в техническом анализе

Искусственный интеллект стал фактором, который обнажил хрупкость классического технического анализа и подтолкнул эту концепцию к глобальной трансформации. Современные алгоритмы способны одновременно анализировать десятки тысяч инструментов, углубляясь в микроструктуру рынка: книгу заявок, кластеры ликвидности, последовательность сделок. Там, где человеческий глаз видит хаос, машина мгновенно выделяет закономерность.

Классический трейдер ждал завершения фигуры, чтобы подтвердить сигнал и войти в сделку. Алгоритм действует иначе: он «чует» паттерн ещё до того, как тот становится очевидным для человека. В результате сигнал, который раньше приносил преимущество, оказывается встроен в цену задолго до того, как частный инвестор успеет нажать кнопку.

Более того, искусственный интеллект не ограничивается «видением» фигур. Он проверяет их статистическую состоятельность в реальном времени на гигантских массивах данных. Там, где трейдеры десятилетиями спорили, работает ли фигура «голова и плечи», алгоритмы дают сухой и беспристрастный ответ: работает или нет.

Примером служит исследование DeepLOB (Oxford-Man Institute, 2018), где нейросеть на основе данных книги заявок научилась предсказывать краткосрочные движения рынка. Другой пример — высокочастотные алгоритмы (HFT), которые используют дисбалансы в потоке ордеров и обеспечивают мгновенное «ценооткрытие», выжимая прибыльность из любых устойчивых закономерностей.

В результате паттерны вроде «головы и плеч», флагов или треугольников всё чаще превращаются в музейные экспонаты истории трейдинга. Они остаются частью финансовой культуры, полезной для понимания прошлого, но в реальной торговле их ценность стремительно убывает.

Что еще остаётся от наследия ТА и с чем эта торговая концепция идет в будущее

Наследие технического анализа не исчезло полностью, а позволяет ему реформироваться в более совершенные торговые модели. Тренд-следование остаётся одной из немногих системных премий на рынке. Его устойчивость подтверждают десятки академических работ, а институциональные фонды активно используют этот инструмент в портфельных стратегиях. В основе тренд-следования — скользящие средние и другие методы сглаживания, отражающие фундаментальное свойство рынка: инерцию ценовых движений. Но не только тренды переживут эпоху ИИ.

Некоторые элементы ТА трансформировались и нашли место в новых подходах, среди которых:

-Индикаторы волатильности (например, Bollinger Bands) используются как модули в более сложных моделях риск-менеджмента.

-Уровни поддержки и сопротивления переродились в анализ зон ликвидности и кластерных ордеров, что теперь активно применяется в микроструктурных исследованиях.

Графические паттерны в чистом виде теряют значимость, но их идея — отражение коллективного поведения — живёт в поведенческих финансах и анализе сентимента. Таким образом, богатая вселенная фигур ТА сжимается до узкого круга элементов, встроенных в более комплексные модели. Визуальные паттерны, которыми пользовались частные трейдеры, становятся скорее культурным наследием, чем рабочим инструментом.

ТА не исчез полностью, но его классическая форма уходит в прошлое. Искусственный интеллект разрушает иллюзию уникальности наблюдений: сигнал виден всем и сразу, реакция становится мгновенной, а данные доступны каждому. Рынок окончательно перестал быть «художественной галереей» для трейдеров, превращаясь в арену алгоритмов.

Трейдер, который продолжает рисовать линии на графике, ведёт бой с тенью — и проигрывает. А тот, кто готов принять ИИ и новые методы анализа, получает шанс остаться в игре и говорить с рынком на его настоящем языке.

Ключевые фразы: технический анализ; искусственный интеллект в трейдинге; алгоритмическая торговля; микроструктура рынка; тренд‑следование; скользящие средние; паттерны графиков; волатильность; уровни ликвидности; поведенческие финансы.

Какой таймфрейм выбрать для торговли? Выбор и анализ стратегий

Это достаточно частый вопрос для трейдеров. Если бы ответ был однозначным, можно было бы им и ограничиться. Однако у каждого из нас свой стиль торговли, свое количество свободного времени и свои предпочтения в трейдинге. Для некоторых трейдеров привычно испытывать волнение по несколько раз в день, открывая и закрывая свои позиции. Другие трейдеры готовы удерживать свои сделки в течение нескольких дней или даже недель, лишь изредка поглядывая на графики.

Это приводит нас к одному неопровержимому выводу – лучший таймфрейм – это тот, который лучше всего подходит именно вам. Другими словами, здесь нет правильного или неправильного ответа, кроме того, который вы считаете правильным или неправильным для самого себя. Поэтому нужно экспериментировать, чтобы найти наиболее подходящий для себя таймфрейм.

По степени удобства и комфорта всех трейдеров можно условно разделить на несколько групп:

• Дейтрейдеры (от 1 до 15 минут): Они редко оставляют позиции до следующего дня, так как целятся охватить дневное движение. В реальности такая торговля несет риски из-за чрезмерного шума и сложности выявления тренда.

• Краткосрочники (4-часовые или часовые): При использовании таких графиков торговая операция проводится в период от 1-2 часов до нескольких суток. Такой таймфрейм в трейдинге предусматривает большее число финансовых сделок на рынке при условии безубыточной торговли.

• Долгосрочники (дневные, недельные): Другими словами, инвесторы. Сиюминутная прибыль им неинтересна, они мыслят более глобально и торгуют по-крупному в расчете на весомую прибыль.

Как выбрать подходящий таймфрейм:

• Доступное время для торговли: Если нет возможности торговать без перерывов, лучше выбирать дневные или недельные таймфреймы. В ином случае подходят более короткие периоды.

• Личные предпочтения: Некоторые трейдеры предпочитают торговать на пятиминутных таймфреймах, чтобы быстро реагировать на цену. Другие, наоборот, предпочитают дольше анализировать информацию и снизить уровень стресса.

• Психологические особенности трейдера: Некоторые участники рынка любят более спокойный трейдинг на длинных таймфреймах. Есть и те, которым нравится активная торговля на небольших временных диапазонах.

Преимущества и недостатки различных ТФ:

• Минутные. Плюсы: быстрая реакция на рынок, множество сигналов, подходят для скальперов и для торговли на крипте. Минусы: чрезмерный шум и волатильность, не применяются для долгосрочного трейдинга, требуют быстрого открытия и закрытия сделок.

• Часовые. Плюсы: быстрое определение краткосрочных трендов, оптимальный вариант для активного трейдинга. Минусы: шумность рынка, постоянный стресс.

• Четырёхчасовые. Плюсы: оптимальный баланс между краткосрочным и долгосрочным трейдингом, среднее число сделок, точный контроль среднесрочных движений. Минусы: шум, необходимость постоянного контроля.

• Дневные. Плюсы: снижение рыночного шума, низкий уровень стресса, возможность тратить меньше времени на трейдинг, простота поиска долгосрочной тенденции. Минусы: долгое ожидание моментов входа, высокая цена ошибки.

• Недельные. Плюсы: тщательное планирование сделок, минимальный шум, удобство анализа трендов. Минусы: долгое ожидание подтверждения сигналов, редкое появление моментов для входа.

Новичкам рекомендуется начинать торговлю на длинных таймфреймах и постепенно переходить к более мелким, по мере накопления опыта и уверенности в своих навыках.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обучение #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

«МОШЕННИЧЕСТВО В ИНВЕСТИЦИЯХ: КАК РАСПОЗНАТЬ И ЗАЩИТИТЬ СВОИ ДЕНЬГИ?»

Вас постоянно окружают заманчивые инвестиционные предложения?

Устали сомневаться в честности менеджеров и брокеров?

Готовитесь выйти на новый уровень доходов, но боитесь потерять всё?

Этот вебинар перевернёт ваше представление об инвестициях навсегда!

Вы узнаете:

- Как точно определить признаки мошенничества ещё ДО вложения средств

- Какие стратегии используют самые хитрые финансовые преступники

- Чем опасны хайпы, пирамиды и псевдоброкеры

- Какие методы защитят ваш капитал даже в условиях кризиса

- Почему большинство теряют деньги и как избежать ошибок новичков

- Экспертные советы и практические рекомендации

Получите доступ к проверенным инструментам анализа инвестиций всего за один вечер!

Когда: 25 сентября в 20.00

Где: Онлайн-платформа

Бесплатно , но количество мест ограничено! Зарегистрируйтесь уже сейчас и присоединяйтесь к команде умных инвесторов, которые защищают и умножают свои активы профессионально!

Это ВАШ шанс сделать первые шаги к финансовым успехам и стабильности — не упустите его!

#акции #фондовыйрынок #трейдинг #дивиденды #обучениеторговле #инвестиции #форекс

Почему падение рынка еще не закончилось: обзор ключевых уровней и главных рисков

Пятничное обвальное падение на российском финансовом рынке было спровоцировано решением регулятора снизить ключевую ставку лишь на 1 процентный пункт, до 17% годовых. Данное решение не оправдало ожиданий инвесторов, которые прогнозировали снижение до 16% в связи с замедлением годовой инфляции и дефляцией в августе.

Как заявила председатель Банка России Эльвира Набиуллина, выбор стоял между снижением на 1% и сохранением текущего уровня. В пользу осторожного подхода сыграли такие факторы, как увеличение бюджетного дефицита и рост инфляционных ожиданий. Следующее заседание по ключевой ставке запланировано на 24 октября.

Нужно понимать, что 17% — всё ещё очень высокая ставка, которая не способна запустить инвестиционный цикл заново. Люди продолжат сохранять деньги на депозитах, а бизнес не будет брать новые кредиты для развития.

Учитывая четко выраженную позицию регулятора о неспешном смягчении денежно-кредитной политики, актуальность облигаций с плавающим купоном (флоатеров) не снижается. В связи с этим, мы сегодня рассмотрим данный сегмент рынка, взяв в качестве примера размещение «Аэрофлота».

Из негативного: До конца октября нужно будет сверстать бюджет на ближайшие три года и все больше ходят разговоров о пересмотре налоговой базы, в частности: Кабмин рассматривает повышение НДС с 20% до 22%. Окончательного вердикта нет, но, по словам чиновников, альтернативы повышению налогов нет: иначе дыру в бюджете не закрыть.

Санкционный фактор ускорил падение индекса: Президент США угрожает санкциями против наших банков и нефтегазового сектора, а также новыми пошлинами для Китая и Индии за покупку российских энергоносителей.

США также предложили странам G7 принять запрет на страхование морских перевозок и разработать "механизм изъятия" замороженных суверенных российских активов. Подобное настроение Трампа вызвано отсутствием прогресса по украинскому вопросу.

Однако вчера рынок начал немного приходить в себя: Страны НАТО должны полностью отказаться от российской нефти и только потом США рассмотрят усиление санкционного давления. Следует отметить, что Трамп выдвинул в адрес ЕС заведомо невыполнимое условие, принять которое будет крайне сложно.

Вторичные санкции в действии: США ввели санкции против компаний стран, поставляющих продукцию в Россию. Под ограничения попадут 23 китайских компании, три турецких, две — из ОАЭ, по одной — из Индии, Ирана, Сингапура и Тайваня. Япония в свою очередь, снижает порог цены на импорт сырой нефти из России с $60 долларов до $47,6.

Что дальше: По итогам недели индекс завершил торги ниже уровня 2850 пунктов. Высока вероятность дальнейшей коррекции на фоне сегодняшнего заседания ЕС, посвященного обсуждению 19-го пакета санкций.

Дополнительным фактором давления станет экспирация фьючерсов (18-19 сентября), которая традиционно сопровождается повышенной волатильностью и часто совпадает с локальными минимумами индекса. Ближайшие значимые уровни поддержки расположены в области 2800 пунктов и в зоне незакрытого ценового гэпа около 2790 пунктов.

Из корпоративных новостей:

МГКЛ #MGKL по итогам января — августа выручка увеличилась в 3,3 раза к году ранее

Ростелеком #RTKM купил 51% разработчика цифровых решений для ретейла АСТОР

Промомед #PRMD и вьетнамская фармкомпания договорились о сотрудничестве

ФосАгро #PHOR акционеры одобрили решение о выплате дивидендов за первое полугодие в 273 рубля на акцию

• Лидеры: Циан #CNRU (+1,73%), БСП #BSPB (+1,43%).

• Аутсайдеры: Самолет #SMLT (-4,93%), СПБ Биржа #SPBE (-4,6%), ЛСР #LSRG (-4,58%), Эталон #ETLN (-4,46%).

15.09.2025 - понедельник

• ЕС представит новый пакет санкций против России

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #обзор_рынка #новости #мегановости #инвестор #инвестиции #новичкам #трейдинг

'Не является инвестиционной рекомендацией

Мини-курс по трейдингу

🔥 Привет, будущий инвестор! 😎 Хочешь нырнуть в трейдинг без огромных вложений и рисков? Это твой шанс!

👉 Новый мини-курс по трейдингу всего за 11 990 руб! Освой основы рынка быстро, эффективно и с минимальными затратами.

✨ Внутри:

• Короткие уроки по ключевым принципам трейдинга

• Разбор реальных кейсов и инструментов для заработка

• Психология успеха + советы от профи

• Личный чат с наставником для любых вопросов

Почему сейчас? Супер-скидка и доступ на ограниченное время! Запишись сегодня — старт уже завтра! 🚀

💬 Мои ученики в восторге и зовут друзей. После курса — уверенный апгрейд в продвинутый уровень!

Мест мало, акция кончается! Не упусти!

#Трейдинг #Инвестиции #ОбучениеТрейдингу #Финансы #Заработок

Обвал после 3000 пунктов: почему ралли МосБиржи может быть коротким?

Российский рынок показал разнонаправленную динамику в начале торговой недели. Индекс МосБиржи укрепился на 0,7%, достигнув уровня 2921,62 пункта, в то время как долларовый индекс РТС снизился на 0,26% до 1117,78 пункта на фоне ослабления национальной валюты.

Частично рынок получил поддержку ожиданием телефонных переговоров между лидерами двух стран США и России, возможность которых подтвердил накануне Трамп. Также драйвером роста наших акций выступает позитивное сочетание дорожающей нефти и дешевеющего рубля.

Главным камнем преткновения на пути роста становится геополитика и санкционное давление: Еврокомиссия намерена предложить на рассмотрение стран ЕС 19-й пакет антироссийских санкций к 12 сентября. Планируется, что в черный список будут включены два банка центральноазиатских государств и ряд региональных банков РФ.

Также ЕС рассматривает возможность введения новых санкций против России, которые затронут не только банки, но и торговлю нефтью, отменив действующие исключения, которыми сейчас пользуется Роснефть. Франция и Германия в свою очередь, предлагают ЕС ввести ограничения против Лукойла, ее "дочки" Litasco.

Но рыночные котировки пока на все эти заявления стараются не реагировать. Ожидания рынка сводятся к тому, что Трамп, как и прежде, займет нейтралитет по вторичным санкциям, что пока предотвращает давление на рынок. В результате главным объектом внимания становятся итоги заседания ЦБ РФ, где основной интригой является масштаб снижения ключевой ставки (прогноз: 100-200 б.п).

Аргументами в пользу более сильного снижения ставки эксперты называют рост экономики ниже прогнозов ЦБ и замедление инфляции быстрее, чем ожидал регулятор. Однако высокие инфляционные ожидания населения и неопределенность относительно динамики расходов бюджета могут побудить Банк России к более сдержанному снижению.

При всех текущих данных я сохраняю консервативную позицию: на новости о ставке, если и будет индекс МосБиржи выше 3000 пунктов, то будет он кратковременным. Затем последует коррекция: рынок вспомнит, что 16% — неподъёмная цена денег для экономики, а санкции ЕС усугубляют ситуацию, лишая почвы для оптимизма.

Сформированные длинные позиции (список компаний, которые я приобретал в расчете на снижение ставки, указан в предыдущем посте) я планирую постепенно закрывать по мере роста рынка. Высвобождаемые средства буду реинвестировать в корпоративные облигации.

Первые подборки бумаг с актуальной доходностью начну публиковать с сегодняшнего дня. Планирую разбить эти обзоры на несколько публикаций в зависимости от сроков до погашения. Так что надеюсь на ваш интерес и поддержку.

Из корпоративных новостей:

Алроса начнет в 2026 году геологоразведочные работы для поиска полиметаллических полезных ископаемых в пределах Якутской алмазоносной провинции

М.Видео СД на заседании может предложить акционерам отказаться от допэмиссии по закрытой подписке обратно на открытую

Яндекс каршеринг Яндекс.Драйв в сентябре заработает в Нижнем Новгороде

Магнит планирует до конца года открыть 150 магазинов Заряд

Аэрофлот до конца года планирует подписать твердые контракты на 90 самолетов МС-21

• Лидеры: ОАК #UNAC (+7,2%), Яковлев #IRKT (+4,7%), ЮГК #UGLD (+3,93%), Сургутнефтегаз-п #SNGSP (+2,9%).

• Аутсайдеры: Эталон #ETLN (-9,17%), М.Видео #MVID (-2,88%), Аренадата #DATA (-1,42%), ДВМП #FESH (-1,24%).

09.09.2025 - вторник

• #SBER - Сбербанк финансовые результаты по РПБУ за 8 мес. 2025 г.

• #MOEX - СД Московской биржи; о Программе долгосрочной мотивации, основанной на акциях ПАО Московская Биржа (Программа-2023)

• #YDEX - ВОСА Яндекс; выплата дивидендов - I полугодие 2025 г. (рекомендация СД 80 руб)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Триггеры и риски предстоящей недели. Что купить перед решением ЦБ?

Российский рынок акций на прошлой неделе буквально замер в ожидании конкретики по тем вопросам, которые на постоянной основе триггерят индекс в разные стороны. Котировки индекса Мосбиржи прибавили смешные 0,1%, и к финалу торгов обнадеживающе закрылись выше 2900 пунктов.

Всё внимание инвесторов приковано к грядущей пятнице, когда ЦБ объявит решение по ключевой ставке — пожалуй, главная спекулятивная интрига способная в моменте вызвать покупки на фондовом рынке.

Большинство экспертов, прогнозируют снижение ключевой ставки ЦБ: из 23 респондентов 12 ждут уменьшения на 2 п. п. до 16%, восемь – более осторожного шага до 17%, трое допускают оба варианта. На предыдущем заседании 25 июля регулятор снизил ставку с 20% до 18%, объяснив это замедлением инфляции и ослаблением спроса.

Агрессивное снижение ставки на 2% способно дать мощный импульс к росту, особенно если будет подкреплено мягкой риторикой регулятора. Однако сдержанный шаг в 1% может не оправдать ожиданий инвесторов и спровоцировать коррекцию.

Но даже при первом сценарии долгосрочный рост ограничится фундаментальными факторами: сезон отчётностей выявил слабые результаты многих компаний по итогам первого полугодия, где доля убыточных предприятий достигла трети от общего числа. Это создаёт существенный фундаментальный потолок для рынка даже в случае позитивного сценария от ЦБ.

Главной неопределенностью для рынка по-прежнему остаются геополитические риски и угроза вторичных санкций. Эта "тень" постоянно давит на котировки. На прошлой неделе под заседанием ЦБ я начал покупать в спекулятивный портфель акции тех компаний, которые обычно сильнее всего разгоняют под это событие: Рени, Совкомбанк, Самолет, Магнит, Ростелеком и Северсталь. С большим риском можно также рассмотреть акции: Мечел, Сегежи.

Давление на экспортеров: Страны ОПЕК+ в минувшее воскресение приняли решение продолжают постепенно наращивать добычу нефти. В октябре восемь участников этого альянса добавят к своим квотам еще 137 тысяч баррелей в сутки. Так они медленно отменяют свои прошлые добровольные ограничения, которые в сумме составляли 1,65 млн баррелей в сутки. Очередное собрание, где будет решаться, что делать с добычей дальше, пройдет 5 октября.

Реакция рынка на новость на выходных торгах оказалась довольно спокойной. Это объясняется двумя основными причинами: низкой ликвидностью и тем, что рынок начал учитывать это решение ещё со среды через постепенное снижение цен на нефть.

Что по технике: Пока движение остаётся в коридоре 2850–2920п, мы имеем боковик с попыткой выхода вверх. Пробой уровня 2920 пунктов с закреплением может дать импульс к росту в зону 2950–2980п. Если же индекс не сможет пройти сопротивление, есть риск возврата к 2850п и сползание в область незакрытого гэпа 2798п.

Из корпоративных новостей:

РуссНефть #RNFT за 7 мес 2025г добыла 3,573 млн т нефти, что на 20 тыс т больше плана, добыча газа составила 1,2 млрд кубов

Магнит #MGNT розничная сеть Самбери в 2025-2026 гг. откроет около 140 магазинов в четырех регионах Дальнего Востока

Газпром #GAZP и Монголия подписали меморандум о возможности газификации Улан-Батора

РусГидро и группа ЭНЭЛТ построят в Якутии новые энергокомплексы с использованием ВИЭ

Алроса #ALRS инвестирует ₽8,3 млрд в расширение геологоразведки золота в Магаданской области

• Лидеры: ОАК #UNAC (+3,46%), ТМК #TRMK (+2,56%), Совкомфлот #FLOT (+2,07%), Роснефть #ROSN (+1,94%).

• Аутсайдеры: Делимобиль #DELI (-4,8%), Аренадата #DATA (-3,5%), РусГидро #HYDR (-2,85%).

08.09.2025 - понедельник

• #ETLN - Эталон возобновит торги после редомициляции

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка #новичкам #фондовый_рынок #трейдинг

'Не является инвестиционной рекомендацией

Облигации ВТБ Лизинг 001Р-МБ-03. Купон до 16,50% на 3 года с ежемесячными выплатами

АО "ВТБ лизинг" - универсальная лизинговая компания, специализирующаяся на предоставлении услуг финансового лизинга крупным корпоративным клиентам, а также клиентам розничного направления, включая субъекты малого и среднего бизнеса.

Предоставляет в лизинг грузовой и легковой автотранспорт, железнодорожную технику, спецтехнику и водный транспорт, широко представлена в большинстве ФО РФ с доминирующей долей бизнеса в Москве.

Параметры выпуска ВТБ Лизинг 001Р-МБ-03:

• Рейтинг: эмитента: ruAA / Стабильный (Эксперт РА), AA(RU) / Стабильный (АКРА);

• Номинал: 1000Р

• Объем: не более 3 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 16,50% годовых (YTM не выше 17,54% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: по 8,3% в окончание 3, 6, 9, 12, 15, 18, 21, 24, 27, 30, 33 куп., 8,7% в окончание 36 куп.

• Оферта: нет

• Квал: не требуется

• Дата сбора книги заявок: 09 сентября

• Дата размещения: 12 сентября

Финансовые результаты РСБУ за 6 месяцев 2025 года:

• Выручка: 39,19 млрд рублей, увеличилась на 4,16% по сравнению с первым полугодием 2024 года (37,62 млрд рублей).

• Чистая прибыль: 235,86 млн рублей, сократилась на 92,44% по сравнению с первым полугодием 2024 года (3,12 млрд рублей).

• Активы: 356,86 млрд рублей, снизились на 46,11% по сравнению с годом ранее (461,77 млрд рублей).

• Внеоборотные активы: 174,47 млрд рублей.

• Оборотные активы: 182,39 млрд рублей, снизились на 56,29%.

• Капитал и резервы: 37,7 млрд рублей, уменьшились на 19,2%.

• Долгосрочные обязательства: 184,49 млрд рублей, сократились на 29,39%.

• Краткосрочные обязательства: 134,67 млрд рублей, на 12,45% меньше аналогичного показателя в первом полугодии 2024 года (150,23 млрд рублей).

В настоящее время в обращении находятся 2 выпуска биржевых облигаций на 1,4 млрд рублей:

• ВТБ-Лизинг 001Р-МБ-01 #RU000A108Z93 Доходность: 14,21%. Купон: 17,75%. Текущая купонная доходность: 17,12% на 9 месяцев, ежемесячно

• ВТБ-Лизинг 001Р-МБ-02 #RU000A109X45 Доходность: 16,32%. Купон: 21,50%. Текущая купонная доходность: 21,15% на 2 месяца, ежемесячно

Что готов предложить нам рынок долга:

• Брусника 002Р-04 #RU000A10C8F3 (22,49%) А- на 2 года 11 месяцев

• ВИС ФИНАНС БОП09 #RU000A10C634 (16,80%) А+ на 2 года 10 месяцев

• ВУШ 001P-04 #RU000A10BS76 (20,05%) А- на 2 года 9 месяцев

• Группа Позитив 001P-03 #RU000A10BWC6 (15,96%) АА- на 2 года 7 месяцев

• Селигдар 001Р-04 #RU000A10C5L7 (17,70%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (21,10%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (18,47%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (17,61%) А- на 1 год 10 месяцев

• АФК Система 002P-02 #RU000A10BPZ1 (17,21%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (17,67%) А- на 1 год 8 месяцев

Что по итогу: Перед инвестором стоит классический выбор: надёжность или доходность. Облигации ВТБ Лизинга, пользующиеся поддержкой ВТБ, — это вариант с минимальным риском. С другой стороны, менее надёжные эмитенты, такие как «Балтийский лизинг», готовы платить за привлечение средств значительно больше — до 18% годовых при прочих равных условиях.

По прогнозам экспертов, оживление лизинга возможно не ранее 2026 года при условии мягкой денежно-кредитной политики и бюджетного стимулирования. Поэтому стоит с особой осторожностью подходить к должникам из этого сегмента рынка.

История «Монополии» продемонстрировала риски погони за высоким купоном: слабая отчётность и гигантские процентные расходы, которые съели выручку, быстро остудили пыл к чрезмерной купонной доходности. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#облигации #обзор_рынка #аналитика #купоны #инвестор #инвестиции #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Хватит кормить лося или когда закрывать убыточную позицию? Практические советы

Давайте начнём с того, что у вас не должно возникать таких вопросов, так как перед входом в сделку вы всегда должны понимать, где вы закроете сделку с прибылью, а где закроете с убытком и какой размер его будет.

Но если уж вы сидите в таких сделках давайте разберёмся, что делать?

Точка 0. Уберите эмоции - они вам ни к чему. Важно осознать факт, что сейчас вы уже в этой сделке и убыток уже есть. Он не зафиксирован, но все же в моменте просадка имеется и нужно с ней как-то работать.

Дальше мы начинаем смотреть на размер этого убытка, и тут начинаются варианты развития:

• Убыток есть, но его размер не катастрофический. Тогда выставляете стоп от текущих значений и ждете. Либо сработает стоп, либо сделка вернётся к точке вашего входа, и вы сможете закрыть ее в 0 или легкий плюс.

• Убыток достаточно большой и вы чувствуете, что он морально съедает вас. Мешает торговать другие идеи и просто нормально существовать вне рынка.

В таком случае - закрыли и забыли. Забыли про потерянные деньги, но никогда не забывайте про горький опыт. Вы за него заплатили, а многие уроки в нашей жизни стоят достойно дорого.

Обязательно выносите уроки из каждой сделки, которую вы совершаете, неважно, закрыта она в плюс или в минус.

Пара полезных советов для новичков:

• Никогда не пытайтесь отбить потерянные деньги и делать это основной целью торговли. Такие действия в 90% случаях приводят к необдуманным сделкам, которые, в свою очередь, снова приводят к убыткам

• Забудьте про слово усреднение - это не усреднение, а накопление и увеличение убытков. Из личного опыта, видел тех людей, которые из небольшой интрадей сделки, в которой стоп был буквально 0.5%, наусреднялись до всего депозита и потеряли от него больше половины.

• Передвигайте ваши стопы за ценой. Таков способ поможет минимизировать убытки и максимизировать прибыль при трендовых движениях.

Лучшее, что вы можете сделать - это выработать торговую стратегию/план, который будете безукоризненно следовать. Таким образов у вас не будет лишних сомнений, как лучше поступить в той или иной сделке. Все действия будут известны вам заранее!

И самого главное - никогда не давайте убыткам выходить за рамки вашей рыночной жизни, чтобы они мешали вам нормально жить по всем параметрам: финансы, моральное состояние, время и т.д.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #облигации #обучение #новичкам #мотивация #аналитика #инвестор #инвестиции #трейдинг #фондовый_рынок

'Не является инвестиционной рекомендацией

Идеальный шторм для рубля: почему девальвация становится единственным выходом

Позитивная динамика российского рынка, наблюдавшаяся на протяжении дня, сменилась спадом к вечеру. Причиной стало обострение геополитики: Дональд Трамп выступил с призывом к странам ЕС полностью прекратить закупки российской нефти, в то время как сами европейские страны пытались оказать на него давление для введения ещё более жёстких антироссийских санкций.

Дополнительное давление оказало начало обсуждения продления на полгода персональных санкций против России, срок которых истекает 15 сентября. Пока консенсуса по этому вопросу нет.

Нефтяные котировки проседают на сообщениях о том, что ОПЕК+ все-таки рассмотрит вопрос об очередном увеличение добычи, тогда как недавно говорили о том, что картель возьмет паузу. Конкретика по данному вопросу должна поступить в ближайшее воскресенье.

Из позитивного: поддержку рынку продолжают оказывать полученные данные по динамике потребительских цен. Вновь зафиксировано снижение (дефляция), которое составило 0,08% после роста на 0,02% с 19 по 25 августа. По оценке Минэкономразвития, годовая инфляция снизилась до 8,28% по сравнению с 8,43% неделей ранее.

Индекс государственных облигаций RGBI подрос на 1%, достигнув отметки 121,05 пункта, что является максимальным значением за последние две недели. Рост спроса на ОФЗ связан с статистическими данными, указавшими на возобновление дефляции на недельном интервале и существенное замедление годовой инфляции.

МосБиржа продолжает консолидироваться в рамках широкого ценового коридора. Протестированный уровень поддержки 2850 пунктов подтвердил свою силу. При этом на дневных графиках сохраняется восходящий тренд, что позволяет рассматривать сценарий с возобновлением роста и тестированием уровня 3000 пунктов.

Решительное снижение ставки ЦБ может стать спекулятивным катализатором роста. Однако без мирного урегулирования конфликта вся эта волатильность — лишь «идеальный шторм», бушующий в пользу краткосрочных игроков.

Если вы не ожидаете перемирия до конца года, то акции нельзя назвать дешёвыми. Военные действия и санкции будут и дальше истощать бюджет, и единственным способом решить эту проблему, по сути, остаётся девальвация. Поэтому валютные инструменты всем нам в помощь.

Из корпоративных новостей:

Русал #RUAL планирует построить 3 ЦОДа, один в Иркутской области уже согласован, инвестиции в него составят 30 млрд руб

Ozon ожидает, что процедура регистрации МКПАО «Озон» завершится в октябре 2025 года

Ростелеком #RTKM IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025

Роснефть #ROSN и Китай подписали соглашение о доппоставке 2,5 млн т нефти в год через Казахстан

Новатэк #NVTK начал отгрузки СПГ с проекта Арктик СПГ - 2, первое судно уже зашло в Китай

СПБ Биржа #SPBE с 12 сентября снижает требования к free float с 10% до 5% для включения акций во второй котировальный список

Газпром #GAZP планирует в период с 2025 по 2029 год обустроить Южно-Киринское месторождение проекта Сахалин-3

Мосбиржа возобновляет торги обыкновенными акциями Эталон с 8 сентября 2025 года

• Лидеры: Озон Фарма #OZPH (+1,74%), Сургутнефтегаз #SNGSP (+1,17%), Эн+ #ENPG (+1,07%).

• Аутсайдеры: ВК #VKCO (-2%), Фикс Прайс #FIXR (-1,63%), РусАгро #RAGR (-1,58%), Селигдар #SELG (-1,58%).

05.09.2025 - пятница

• Восточный экономический форум (ВЭФ). День 3. Выступление президента России Владимира Путина на пленарном заседании

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #фондовый_рынок #обзор_рынка #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Хрупкое равновесие: почему даже хорошие новости не гарантируют роста

Российские фондовые индексы продемонстрировали восстановление в среду, прервав двухдневную серию падений на фоне сохраняющейся высокой волатильности. По итогам основных торгов индекс МосБиржи прибавил 0,78%, достигнув уровня 2867,55 пункта, а индекс РТС вырос на 0,46% до 1117,32 пункта.

Инвесторы пытаются найти хоть какие-то признаки оптимизма на фоне откровенно слабого отчетного сезона и нарастающего спада в экономике. Возврат к дефляции вернул оптимизм к резкому шагу ЦБ в вопросе ключевой ставки.

По данным Росстата, за неделю с 26 августа по 1 сентября цены снизились на 0,08%, против роста инфляции на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

По ожиданиям аналитиков, 12 сентября Банк России может принять решение о снижении ключевой ставки на 200 базисных пунктов. Это приведет к падению процентов по банковским вкладам, сделав долговые инструменты более привлекательными для инвесторов. На акции позитивный эффект будет не долгим, так как они по-прежнему проигрывают в уровне риска и потенциальной дивидендной доходности.

Позитивным моментом также выступает пересмотр аналитиками прогноз по снижению средней ключевой ставке: с 19,3% до 19% в этом году, 13,8% до 13,2% — в следующем. Ожидания по росту ВВП тоже пересмотрены вниз — с 1,4% до 1,2% в этом году. По инфляции на конец года — с 6,8% до 6,4%.

Что дальше: Официальный визит Путина в Китай завершен. Президент отправляется во Владивосток для участия в ВЭФ. Президент РФ выступит на пленарной сессии форума 5 сентября в 6 утра по Москве.

• Спецпредставитель Америки Стив Уиткофф прибыл в Париж на фоне предстоящей сегодня встречи по Украине так называемой «коалиции желающих».

• Трамп в свою очередь, во время пресс-конференции с президентом Польши Навроцким заявил, что планирует в ближайшее время созвониться с Путиным. Плюс к этому, он анонсировал разговор с Зеленским. Легкие сподвижки в переговорном процессе уменьшили в моменте риск эскалации, но не более.

Из негативного: ОПЕК+ на воскресной встрече рассмотрит вопрос увеличения добычи, — источники Reuters. Это может снизить цену на топливо. Бюджет в сентябре и без того рискует недополучить 21 млрд рублей нефтегазовых доходов, сообщает Минфин.

Технический анализ указывает на формирование потенциальной разворотной модели, подтверждением чему послужил успешный тест линии тренда в качестве поддержки. Снижение рисков, связанных с вторичными санкциями, на фоне ожиданий снижения ключевой ставки может спровоцировать рост спекулятивного интереса. Однако чудес от решения по ставке ожидать не стоит.

Следует учитывать, что геополитическая обстановка остается ключевым фактором неопределенности, способным в любой момент нарушить текущий баланс. Решение — рискнуть или остаться в надежных активах — каждый принимает сам.

Из корпоративных новостей:

ВИ.ру #VSEH акционеры одобрили дивиденды за 1п 2025г в размере 1 руб/акция (ДД 1,3%), отсечка - 12 сентября

ФосАгро #PHOR цены на азотные, фосфорные и смешанные удобрения в августе продолжили расти, обновив максимумы с 2022 года

Ozon #OZON планирует построить к 2027 году новый логистический центр в Якутске

Аэрофлот #AFLT за 8 месяцев 2025г на 33% увеличила пассажиропоток на рейсах между Россией и Китаем

• Лидеры: РусГидро #HYDR (+3,1%), ТМК #TRMK (+2,12%), Сегежа #SGZH (+1,5%), ММК #MAGN (+1,33%).

• Аутсайдеры: Whoosh #WUSH (-3,36%), Ростелеком #RTKM (-1,8%), Позитив #POSI (-1,75%), Фикс Прайс #FIXR (-1,75%).

04.09.2025 - четверг

• Восточный экономический форум (ВЭФ). День 2

• Мосбиржа начнет торги мини-фьючерсами на акции Полюса

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор #отчет #аналитика #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

Облигации Балтийский лизинг БО-П19. Купон до 18,00% на 3 года с ежемесячными выплатами

Балтийский лизинг - универсальная лизинговая компания, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса. Головной офис расположен в Санкт-Петербурге.

Параметры выпуска Балтийский лизинг БО-П19:

• Рейтинг: ru AА- от Эксперт РА, АА-(RU) от АКРА

• Номинал: 1000Р

• Объем: не более 3 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 18,00% годовых (YTM не выше 19,56% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: по 33,00% в даты выплаты 12 и 24 купонов, 34,00% в дату выплаты 36 купона.

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 09 сентября

• Дата размещения: 12 сентября

📍 Финансовые результаты МСФО за 1 квартал 2025 года:

• Лизинговый портфель – 158,2 млрд руб. (+11% г/г);

• Чистые инвестиции в лизинг – 158,8 млрд руб. (+10% г/г);

• Чистая прибыль – 1,5 млрд руб. (-5% г/г);

• Чистый долг – 143,9 млрд руб. (+13% г/г);

• Чистый долг / Собственные средства – 5,1x (ранее 5,8x).

Если чуть подробнее, то доходы от процентов растут: За последний год компания заработала на процентах 12,8 млрд ₽ (+42% к прошлому году). Вывод: высокие ставки помогли компании получить больше доходов.

Но расходы на проценты растут ещё быстрее: В 2024 году процентные расходы 5,88 млрд ₽ (+79% за год). Вывод: компания платит больше за заёмные деньги, чем раньше.

Резервы на плохие кредиты выросли в 5 раз: Сейчас резервов 660 млн ₽ (было намного меньше). Пока это не критично (всего 2,4% от капитала), но сигнал тревожный.

Прибыль снижается: Чистая прибыль 1,52 млрд ₽ (-27% к прошлому году).За весь 2024 год — 6,22 млрд ₽ (+17%), но рентабельность падает. Вывод: компания зарабатывает больше, но тратит ещё больше, поэтому прибыль сокращается.

Денег на счетах стало больше: 13,5 млрд ₽ против 4,63 млрд ₽ год назад. Капитал вырос до 27,9 млрд ₽ (+27%).

Компания в целом держится, но есть риски. Если расходы продолжат расти быстрее доходов, прибыль может упасть ещё сильнее.

В настоящее время в обращении находятся 12 выпусков биржевых облигаций на 68 млрд рублей:

• Балтийский лизинг БО-П16 $RU000A10BJX9 Доходность: 18,89%. Купон: 22,25%. Текущая купонная доходность: 20,73% на 2 года 8 месяцев, ежемесячно. Имеется амортизация: по 11% в даты выплат 12-го, 15-го, 18-го, 21-го, 24-го, 27-го, 30-го, 33-го купонов, 12% в дату выплаты 36-го купона.

• Балтийский лизинг БО-П11 $RU000A108P46 Флоатер. Купон: КС+2,3% на 1 год 9 месяцев, ежемесячно.

📍 Похожие выпуски облигаций по параметрам:

• Брусника 002Р-04 $RU000A10C8F3 (23,14%) А- на 2 года 11 месяцев

• ВИС ФИНАНС БОП09 $RU000A10C634 (17,76%) А+ на 2 года 10 месяцев

• ВУШ 001P-04 $RU000A10BS76 (19,47%) А- на 2 года 9 месяцев

• Группа Позитив 001P-03 $RU000A10BWC6 (15,83%) АА- на 2 года 7 месяцев

• Селигдар 001Р-04 $RU000A10C5L7 (18,47%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 $RU000A106UW3 (20,65%) А на 2 года

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (19,72%) А на 1 год 10 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (19,30%) А- на 1 год 10 месяцев

• АФК Система 002P-02 $RU000A10BPZ1 (17,31%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (19,05%) А- на 1 год 8 месяцев

Что по итогу: У эмитента все выпуски облигаций с амортизацией, что не позволяет зафиксировать высокую доходность на весь срок. Намеченная тенденция на снижение долговой нагрузки это хороший сигнал, но риски отрасли, никто не отменял.

Текущее предложение, по своим условиям копирует выпуск июля Балтийский лизинг БОП18$RU000A10BZJ4, который был размещен под 19% и сейчас торгуется с небольшой премией.

Покупка имеет смысл лишь в том случае, если итоговый купон установят на максимальном уровне 18%. В иной ситуации более рациональным решением будет покупка уже торгующегося бумаги БО-П18.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обзоррынка #доход #купоны #новости #трейдинг

'Не является инвестиционной рекомендацией

Стоит ли покупать акции Henderson ⁉️

💭 Оцениваем инвестиционный потенциал...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📛 Ранее Henderson не сумел достичь целевых показателей ежегодного прироста на уровне 30%, теперь же необходимо оценить, насколько эффективно компания работает в 2025 году.

🤔 Темпы увеличения месячной выручки остаются нестабильными, однако общий рост доходов за первые шесть месяцев составил 17,3% относительно аналогичного периода прошлого года, достигнув суммы в 10,8 млрд рублей. Компания уже испытывает трудности с достижением даже 20%-го показателя прироста, а перспективы дальнейшего развития выглядят ещё менее оптимистично.

🛍️ Выручка онлайн-продаж увеличились на 38,5% по сравнению с аналогичным периодом прошлого года, достигнув суммы в 2,52 млрд рублей. Доля продаж составляет 23,6% от общей выручки компании.

👔 Выручка сети от офлайн-продаж розничных магазинов возросла на 11,7% по сравнению с прошлым годом, составив 8,15 млрд рублей. Несмотря на снижение количества посетителей сопоставимых точек продажи на 7%, рост доходов в сопоставимых точках увеличился на 4,1%. Если инфляция продолжит замедляться вместе с ростом цен в магазинах, LFL-выручка может оказаться отрицательной, что повлечёт снижение уровня прибыли.

💳 Компания обладает низкой долговой нагрузкой: на конец 2024 года отношение чистого долга к EBITDA составляло всего 0,1х. В первом квартале 2025 года были досрочно погашены выпущенные ранее облигации и около 0,8 млрд рублей краткосрочных займов. Однако в мае 2025 года компания выпустила новый облигационный займ объемом 1,8 млрд рублей. Эти средства планируется направить на погашение существующих краткосрочных кредитов, поскольку условия публичного рынка оказались выгоднее. Таким образом, ожидается, что в 2025 году компания не станет привлекать дополнительные заимствования, так как собственных денежных потоков достаточно для финансирования капитальных расходов.

💸 Дивиденды

🤑 Henderson платит минимум 50% чистой прибыли в виде дивидендов дважды в год, пока долговая нагрузка остается умеренной (чистый долг/EBITDA менее 2,5). По итогам I квартала 2025 года выплачено 20 рублей на акцию, что составило ровно половину чистой прибыли. Ожидается сохранение текущего подхода, с приоритетом инвестиций в бизнес, обеспечивая баланс между стабильными дивидендами и возможностями для развития.

📌 Итог

🖼️ Картина складывается далеко не радужная. Даже если удастся обеспечить увеличение на 17% в 2025 году, перспектива повторения подобного результата в следующем году вызывает сомнения на фоне тенденции к снижению среднего чека покупателей. Специфичные риски, характерные именно для этого бизнеса и отсутствующие в классическом розничном секторе, делают актив с "особым шармом".

👌 Но важно понимать, что одним из главных преимуществ является её нацеленность на сегмент доступного премиум-класса. Продукция бренда отличается высоким качеством используемых материалов и современным дизайном, при этом цена остаётся доступной и даже немного ниже аналогичных предложений зарубежных и российских конкурентов.

🎯 ИнвестВзгляд: Хотя и не удалось поддержать планируемые темпы роста, актив удерживается в портфеле, так как долгосрочно у компании все стабильно.

📊 Фундаментальный анализ: 🟰 Держать - компания сохраняет финансовую устойчивость, несмотря на снижение темпов роста и падение посещаемости офлайн-магазинов.

💣 Риски: ☁️ Умеренные - сложности выполнения поставленных целей и зависимость потребительского спроса не дают права поставить уровень "Низкие", хотя сама бизнес-модель устойчива.

✅ Привлекательные зоны для покупки: 540р / 527р

💯 Ответ на поставленный вопрос: Компания сохраняет устойчивость, но потенциал роста ограничен. Имеет смысл удерживать акции, а наращивать позиции при просадках.

⭐ Поддержите своими лайками — это лучший стимул продолжать публиковать свежие обзоры компаний!

$HNFG #HNFG #Henderson #акции #инвестиции #дивиденды #ритейл #анализ #биржа #трейдинг #портфель #тренды #бизнес