Поиск

НМТП на грани триумфа: почему эта «голубая фишка» может стать золотой ⁉️

💭 Исследование финансового положения и инвестиционной привлекательности одной из самых надежных российских компаний — НМТП...

💰 Финансовая часть (1 кв 2025)

📊 Анализируя бизнес-показатели, отметим высокую стабильность маржи. Выручка первого квартала 2025 года осталась практически неизменной относительно предыдущего периода, однако чистая прибыль снизилась на 5%. При этом показатель EBITDA уменьшился всего лишь на 1%, демонстрируя устойчивость операционной деятельности предприятия. Компания демонстрирует способность стабильно генерировать свободный денежный поток (FCF).

🤔 Финансовое положение характеризуется наличием значительного резерва ликвидности — около 14,8 миллиардов рублей свободных денежных средств. Общий долг компании преимущественно состоит из обязательств по аренде, общий объем финансовых ресурсов составляет внушительные 47,2 миллиарда рублей. Во втором полугодии 2024 года наблюдался существенный рост капитальных затрат (CAPEX), вероятно связанный с инвестициями в совместный проект с компанией «Металлоинвест».

✔️ Операционная часть

📦 По итогам 2024 года общий объем перевозимых грузов достиг отметки в 130,9 миллионов тонн, продемонстрировав снижение на 1,1% по сравнению с предыдущим годом. Компания ставит перед собой амбициозную цель увеличить этот показатель до 167,8 миллиона тонн к 2030 году. Чтобы достичь данной цели, запланировано наращивание производственных мощностей порта НМТП на дополнительные 27 миллионов тонн ежегодно и повышение уровня пропуска железнодорожных перевозок до 73,4 миллионов тонн в год к указанному сроку.

⚓ К 2027 году ожидается ввод нового специализированного терминала в порту Новороссийска, реализуемого совместно с компанией «Металлоинвест», где доля участия НМТП составляет три четверти. Предполагается, что грузооборот данного терминала в первый год эксплуатации составит порядка 10 миллионов тонн, увеличиваясь впоследствии до 12 миллионов тонн. Этот объект предназначен исключительно для переработки железорудного сырья, что особенно актуально, поскольку сухогрузы составляют значительную долю — около 20% общего объема обработки грузов, хотя тарифы на такую переработку почти в четыре раза превышают аналогичные показатели для жидких грузов.

💸 Дивиденды

🧐 Традиционно компания воспринимается как "голубая фишка" с дивидендной доходностью около 50% и умеренным устойчивым ростом, соответствующим уровню инфляции. Вполне вероятно, что в ближайшие годы в компании воздержится от изменения дивидендной политики компании ввиду значительных инвестиций. Крайняя выплата принесла инвесторам доходность 10,5%.

📌 Итог

😎 Компания ведет прозрачный и надежный бизнес. Регулярный рост тарифных ставок обеспечивает возможность соответствовать темпам инфляции, поддерживая высокие показатели рентабельности. Основной пакет акций сосредоточен в руках государственных структур — Транснефть, Росимущество и РЖД, следовательно, фактически предприятие находится под контролем государства.

🤑 Что касается дивидендной политики, не стоит рассчитывать на крупные выплаты сверх текущих уровней. Тем не менее, имеющиеся финансовые запасы позволят обеспечить одновременно и выплаты дивидендов, и финансирование капиталовложений.

🎯 Инвестиционный взгляд: Оценка стоимости компании выглядит справедливой и соответствует рыночным условиям с учетом присущего ей уровня рисков, что делает её привлекательной для долгосрочного владения в портфеле инвесторов. Добавляем в портфель.

💯 Ответ на поставленный вопрос: Стабильный бизнес, регулярные индексации тарифов и реализация стратегических планов по расширению могут обеспечить рост стоимости акций. При успешном выполнении планов компания может превратиться в «золотую жилу».

👇 Инвестируете ли вы в акции портового гиганта? Расскажите о своём опыте и ожиданиях от компании.

$NMTP #NMTP #НМТП #Инвестиции #Акции #Дивиденды #Анализ #Грузооборот #Капитализация #Экономика #Бизнес #Аналитика

Дивидендная ловушка МТС: почему рост долгов опаснее, чем кажется ⁉️

💭 Цель данного обзора — разобраться, насколько устойчива текущая бизнес-модель МТС и какие риски несет для акционеров существующая дивидендная политика компании.

💰 Финансовая часть (1 кв 2025)

📊 Доходы увеличиваются на 8,8% год к году, показатель EBITDA повысился на 7%. Важно отметить, что Федеральная антимонопольная служба критикует компанию за повышение тарифов, хотя темпы роста доходов уступают увеличению индексации тарифов для энергетиков и той же Транснефти. По итогам квартала произошел небольшой рост оборотного капитала.

💱 Валовая рентабельность бизнеса снижается, что является негативным фактором. Свободный денежный поток (без учета банковской деятельности) вновь оказался отрицательным — минус 13,5 миллиарда рублей за квартал. Основная причина — увеличение оборотного капитала, несмотря на это, даже без учета последнего показателя положительного результата достичь не удалось.

💸 Дивиденды

🤷♂️ Дивидендная стратегия МТС на период с 2024 по 2026 год предусматривает ежегодные выплаты акционерам в размере минимум 35 рублей на каждую акцию. Средства для выплаты дивидендов заемные, собственных не хватает. Это приводит к дальнейшему росту задолженности и увеличению процентных платежей.

🆕 IPO

👌 Компания намерена вывести на биржу три подразделения: МТС Линк, МТС Exolve и MTS Web Services (MWS). MTS Web Services была создана в конце 2024 года и объединяет все информационные технологические бизнесы группы. МТС Линк занимается предоставлением услуг видеосвязи, а МТС Exolve предлагает облачную платформу для коммуникаций с клиентами.

🧐 Одним из ключевых факторов успешного выхода «дочек» на биржу является снижение ключевой ставки ниже уровня 10%. Ранее в МТС уже заявляли о намерениях провести IPO двух других подразделений — МТС AdTech (реклама) и Юрент (прокат самокатов), но решение отложено в ожидании лучших экономических условий.

✔️ Развитие

Компания МТС планирует потратить 22 миллиарда рублей на обновление своей телекоммуникационной сети до конца 2028 года. За этот срок планируется замена свыше 12 тысяч компонентов сети в 29 регионах страны. Ожидается, что данная модернизация позволит увеличить скорость передачи данных в десять раз на загруженных участках сети, уменьшить задержку сигнала, снизить риск отказов базового оборудования и повысить среднюю скорость интернета как мобильного, так и стационарного сегмента связи.

👩👦👦 МТС решила расширить свою аудиторию путем разработки собственных мобильных приложений, ориентированных на детскую аудиторию. Одним из первых проектов стал запуск детской игры «Киба» на платформе Telegram Mini App, включающей набор простых мини-игр с элементарными правилами, преимущественно развивающего характера.

🧾 Кроме того, компания готовится представить детальную стратегию дальнейшего развития различных направлений бизнеса внутри своей экосистемы, что даст четкое представление о возможностях роста отдельных сегментов. Дополнительно рассматривается вариант продажи непрофильных активов.

📌 Итог

⭕ МТС — компания с устойчивым потребительским спросом, высокой доходностью по показателю EBITDA и регулярными дивидендными выплатами. Сохранение текущей дивидендной доходности компании требует значительного увеличения долговой нагрузки. Вместе с тем долг оказывает давление на прибыль, денежный поток слаб. Свободный денежный поток способен стабилизироваться лишь в случае сокращения капитальных затрат. Остается непонятным, сможет ли МТС в этом году целиком переложить повышение расходов на тарифы («антимонопольщики» запрещают устанавливать «желательные» цены).

🎯 ИнвестВзгляд: Дивидендная история закапывает компанию в долги. История роста отсутствует. Идеи здесь нет.

💯 Ответ на поставленный вопрос: МТС не может финансировать ни выплату дивидендов, ни развитие бизнеса. Это создает замкнутый круг, где для поддержания дивидендов компания вынуждена брать новые кредиты, что только усугубляет проблему.

👇 С Вас "Лайк"

$MTSS #MTSS #МТС #дивиденды #инвестиции #телеком #анализ #бизнес #биржа #рынок #акции #IPO

ТГК-14. Стоит ли инвестировать в компанию, у которой серьезные долги и владельцы под следствием ⁉️

💭 Цель обзора — представить объективную картину текущих обстоятельств и оценить потенциальные риски и возможности для инвесторов.

💰 Финансовая часть (за 2024 год)

📊 Компания продемонстрировала стабильный рост выручки и прибыли до уплаты процентов, налогов, износа и амортизации (EBITDA), а также увеличение показателя рентабельности по EBITDA во второй половине 2024 года. Чистый долг на конец 2024-го составил 3,6 миллиарда рублей, однако после выпуска облигаций 5-й серии увеличился примерно до 4,5 миллиардов рублей, что вместе с новым привлечением заемных средств довело общую сумму чистого долга до порядка 8,1 миллиарда рублей.

🧐 Однако стоит учитывать, что значительная часть долга относится к долгосрочным обязательствам, и лишь небольшая сумма приходится на краткосрочный кредит.

⚡ ТГК-14 выиграла конкурс на строительство новой электростанции мощностью 65 МВт на Улан-Удэнской ТЭЦ-2. Общий объем вложений в этот проект оценивается в 26,3 млрд рублей, завершение которого запланировано на декабрь 2028 года. Возврат вложенных средств обеспечивается повышенной ставкой тарифов. Все необходимые соглашения уже подписаны.

🥸 Кроме того, предприятие реализует ряд других значимых инвестиционных инициатив, включая реконструкцию оборудования на Читинской ТЭЦ-1, планируемую к завершению между 2025 и 2029 годами. Общая сумма инвестиций на ближайшие четыре года составляет приблизительно 17,6 млрд рублей.

💸 Дивиденды /🫰 Оценка

🤔 В ближайшее время, пока продолжается процесс модернизации и сохраняется высокая долговая нагрузка, чистая прибыль компании, скорее всего, будет находиться в диапазоне 1–1,5 миллиарда рублей в год. Исходя из этого, показатель цена/прибыль (P/E) оценивается примерно в 10х, что считается завышенным. Более того, поскольку свободный денежный поток будет направлен преимущественно на финансирование капитальных вложений (CAPEX) и обслуживание долговых обязательств, выплата дивидендов в ближайшем будущем представляется маловероятной.

⚖️ Юридические проблемы

📛 Совладельцы ПАО ТГК-14, Константин Люльчев и Виктор Мясник, были задержаны 29 мая по обвинению в мошенничестве в особо крупном размере. Уголовное дело возбудили правоохранительные органы Забайкальского края на основании проверок ФСБ, прокуратуры и полиции. Люльчева, занимавшего пост председателя совета директоров и акционера компании, задержали в аэропорту Читы при попытке выезда за рубеж. Мясника, также члена совета директоров и экс-вице-губернатора Приморья, арестовали в столице. По версии следствия, обвиняемые искусственно завысили тарифы, нанеся ущерб на сумму около 10 миллионов рублей, пострадавшими стали предприятия корпорации Ростех.

📌 Итог

🤷♂️ Финансовые показатели компании в ближайшие годы ожидаются с ухудшениями показателей из-за значительного объема капитальных вложений, что приведет к отрицательному свободному денежному потоку (FCF). Вероятно, придется прибегнуть к дополнительному привлечению денежных средств посредством выпуска облигаций для покрытия необходимых капитальных расходов (CAPEX), что увеличит уровень долгового бремени выше соотношения 2x EBITDA. Хотя такой сценарий несет риски, значительных угроз до конца 2025 года не предвидится. Компании хватает ресурсов для обслуживания своего долга и осуществления инвестиционных планов. Важно отметить, что деятельность компании сосредоточена в стабильно функционирующем коммунальном секторе.

👨⚖️ Задержание совладельцев с подозрением в мошенничестве добавляет ещё больше неопределённости.

🎯 ИнвестВзгляд: Учитывая все вводные, идеи здесь нет.

💯 Ответ на поставленный вопрос: Несмотря на положительные стороны бизнеса, высокий уровень рисков делает вложения в акции небезопасными. Отсутствие четких финансовых перспектив и возможные правовые проблемы делают такие инвестиции нежелательными. Котировки будут под давлением.

👇 Подписывайтесь❗

$TGKN #TGKN #инвестиции #анализ #риски #ТГК14 #энергетика #дивиденды #бизнес

🏤 Мегановости 🗞 👉📰

1️⃣ В июне 2025 инфляция в России замедлилась до 9,4% в годовом выражении. За месяц цены выросли на 0,2%.

Морковь подорожала на 15,4%, свекла — на 7,9%, яблоки — на 6,9%.

Капуста подешевела на 17,2%, помидоры — на 11,4%, лук — на 6,7%.

Подорожал проезд в метро (+5,5%) и трамвае (+3,3%).

Снизились цены на экскурсии и зарубежный туризм, но отдых на Чёрном море подорожал на 9,1%.

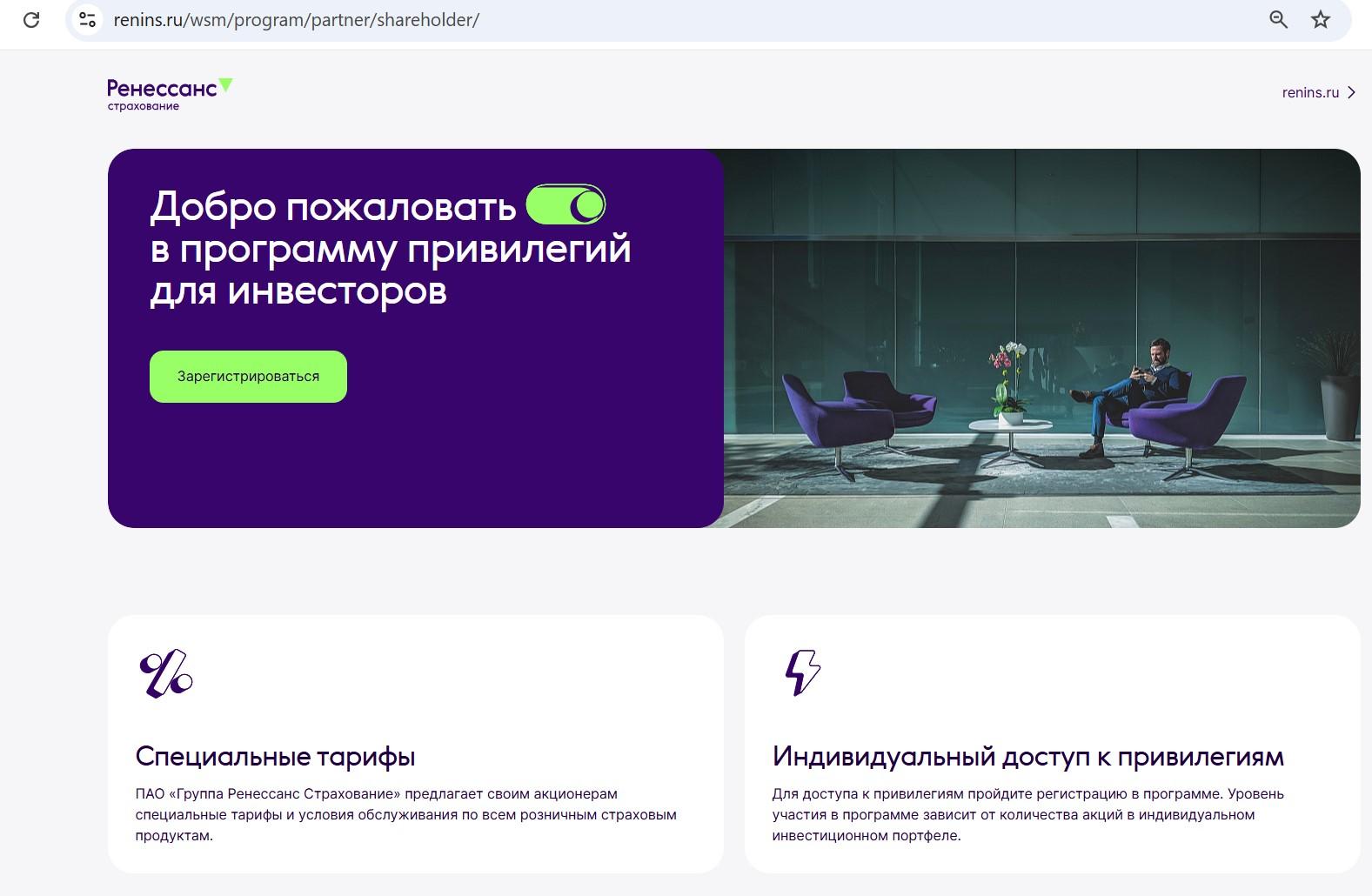

В «Ренессанс страхование» стартовала программа привилегий для акционеров

Группа Ренессанс Страхование (MOEX: RENI) представляет специальную программу привилегий для акционеров, предусматривающую льготные тарифы и расширенные условия обслуживания по розничным страховым продуктам.

Состав программы зависит от размера пакета акций в инвестиционном портфеле клиента. Сейчас действуют три варианта программ:

(1) До 100 акций – скидка 10% на онлайн-оформление полисов на сайте компании.

(2) От 100 до 500 акций – скидка 15% на линейку розничных страховых решений, а также доступ к персональному менеджеру для консультаций по страховой защите.

(3) Свыше 500 акций – максимальная скидка 20%, VIP-статус и круглосуточное индивидуальное сопровождение по всем вопросам страхования.

«Мы стремимся создавать дополнительные ценности для наших акционеров, предлагая не только финансовые преимущества, но и специальный сервис. Эта программа — часть стратегии по укреплению долгосрочных отношений с инвесторами», — отметил вице-президент компании Владимир Залужский.

Для получения статуса участника программы достаточно загрузить на сайте RENI полученную от вашего брокера выписку со счета ДЕПО по позиции в акциях RENI.

Программа действует с 23 июня 2025 года и распространяется на основные страховые продукты, включая страхование автотранспорта (каско), недвижимости, здоровья.

Информация доступна на сайте RENI в разделе "Инвесторам", далее "Программа привилегий для инвесторов": https://www.renins.ru/wsm/program/partner/shareholder/

🏤 Мегановости 🗞 👉📰

1️⃣ "Газпром" $GAZP предлагает индексировать цены на газ для предприятий дважды в год — весной и осенью.

Сейчас тарифы повышаются один раз в год, следующее повышение — 1 июля на 10,3%.

Идея обсуждается с Минэнерго, Минэком и ФАС, но решения пока нет.

ФАС будет оценивать, как это повлияет на стоимость газа и электроэнергии для бизнеса.

🏤 Мегановости 🗞 👉📰

1️⃣ Мосбиржа $MOEX запускает индекс биткойна — MOEXBTC

Он будет публиковаться ежедневно в 12:30 мск на основе цен фьючерсов и свопов BTCUSDT с Binance, Bybit, OKX и Bitget.

Индекс рассчитывается как средневзвешенное значение с учётом объёмов торгов, пересмотр — раз в квартал.

Также уже доступны фьючерсы на индекс под кодом IBIT — расчёты в долларах.

ЦБ разрешил такие инструменты только для квалифицированных инвесторов.

В будущем индекс могут использовать для создания новых финансовых продуктов.

Анализ финансовых результатов «Интер РАО» за I квартал 2025 года: между амбициями и вызовами

Отчет $IRAO отражает неоднозначную картину: компания демонстрирует уверенный рост доходов, но сталкивается с давлением на прибыль из-за стремительного увеличения затрат. Давайте разберем, что стоит за цифрами.

🔷️ Финансовые итоги: свет и тени

◼️ Выручка: подскочила на 12,6%, достигнув 441,3 млрд руб. Это яркий сигнал о том, что компания продолжает наращивать присутствие на рынке.

◼️ EBITDA: выросла на 11,5% до 54,6 млрд руб., что говорит о неплохой операционной эффективности, хотя и не без оговорок.

◼️ Операционная прибыль: снизилась на 1,5% до 39,9 млрд руб., что намекает на проблемы с маржинальностью.

◼️ Чистая прибыль: просела на 1,6% до 47,2 млрд руб., и это, пожалуй, главный звоночек для инвесторов — рост доходов не конвертируется в итоговый результат.

◼️ Операционные расходы: взлетели на 14,6% до 405,4 млрд руб., обгоняя темпы роста выручки. Это как бежать марафон с утяжелителями на ногах.

◼️ Капитальные расходы: выросли на 69,3% до 33,5 млрд руб., что объясняется крупными инфраструктурными проектами, но создает нагрузку на текущую ликвидность.

🔷️ Сегменты: где компания выигрывает, а где теряет

1. Электрогенерация в РФ: выручка выросла на 18,7%, EBITDA — на 18,5%. Ввод новых блоков, таких как на Нижневартовской ГРЭС, добавил очков.

2. Теплогенерация в РФ: выручка +5,0%, EBITDA +0,3%. Рост цен на мощность и электроэнергию едва перекрывает увеличение затрат на топливо и ремонты.

3. Трейдинг: выручка +19,5%, EBITDA +36,6%. Экспорт в дружественные страны стал настоящим драйвером, показывая, что внешние рынки, при правильном подходе, могут быть золотой жилой.

4. Сбыт в РФ: выручка и EBITDA +15,1%. Покупка двух поставщиков и цифровизация процессов сыграли свою роль, хотя это скорее тактический, чем стратегический рывок.

5. Энергомашиностроение: выручка +22,4%, EBITDA +90,1%. Этот сегмент — настоящая находка, демонстрируя, как диверсификация может стать спасательным кругом.

6. Инжиниринг: выручка -11,1%, EBITDA -63,7%. Завершение крупных проектов оставило сегмент в тени.

7. Зарубежные активы: выручка -24,6%, EBITDA -84,4%. Снижение поставок газа и низкие тарифы — это как пытаться грести против течения.

🔷️ Что движет и что тормозит?

Двигатели роста:

- Диверсификация: как подчеркнул гендиректор Сергей Дрегваль, компания делает ставку на энергомашиностроение и экспорт, что уже приносит плоды.

- Модернизация: обновление энергоблоков и запуск новых мощностей укрепляют позиции на внутреннем рынке.

- Экспорт: рост стоимости поставок в дружественные страны — это геополитический маневр, который может стать долгосрочным преимуществом.

Тормоза:

- Расходы: рост операционных затрат на 14,6% — дыра в лодке, которую пока не удается залатать.

- Зарубежный спад: международный сегмент тянет вниз, и без кардинальных решений здесь не обойтись.

- Капзатраты: увеличение на 69,3% — это инвестиция в будущее, но в настоящем оно бьет по балансу.

🔷️ Финансовая устойчивость и взгляд вперед

С долгом в 15,4 млрд руб. и огромными денежными остатками в 249,86 млрд руб., «Интер РАО» выглядит финансово крепкой. Это дает свободу для маневров — будь то новые проекты вроде Новоленской ТЭС или Харанорской ГРЭС, или потенциальные сделки M&A, о которых упомянул член правления. Участие в механизмах отбора мощности

(КОМ НГО) также открывает двери для роста.

🧐 Вывод :

«Интер РАО» напоминает шахматного игрока, который делает смелые ходы, жертвуя пешками ради будущей атаки. Рост выручки и амбициозные проекты внушают оптимизм, но без жесткого контроля над расходами и перезагрузки зарубежного направления компания рискует застрять в середине пути.

Инвесторам стоит следить за тем, сможет ли компания превратить свои стратегические замыслы в реальную прибыль, или же затраты продолжат съедать плоды роста.

Ставьте 👍

#обзор_компании #IRAO

©Биржевая Ключница

🪙 Газпром разместил новый выпуск облигаций на сумму $400 млн в эквиваленте с расчетами в рублях. Размещение прошло по ставке купона 7,25% годовых и сроком обращения четыре года — Ведомости.

$GAZP

🪙 Поставки российского чугуна в ЕС в I кв 2025 г. выросли в 3,5 раза г/г, до 697 тыс. тонн — почти полностью исчерпав установленную на год квоту — Ведомости. $NLMK

🪙 Цены на стальные полуфабрикаты в РФ растут почти месяц подряд. Это первый устойчивый рост с осени 2024 г., но эксперты не спешат говорить о развороте тренда — Ъ

🪙 Правительство утвердило план мероприятий по реализации стратегии развития отрасли связи до 2035 года: 45 мероприятий и почти ₽3 трлн финансирования — Ведомости. $MTSS $RTKM

🪙 По данным Росстата, в I кв 2025 г. ВВП России вырос на 1,4% г/г, что ниже ожиданий Минэк (1,7%) и ЦБ (2%) — первые признаки охлаждения на фоне высокой ставки

Что происходит:

— ЦБ держит ставку на 21% уже полгода — дольше, чем когда-либо;

— Инфляция снижается, но риски сохраняются: тарифы, ожидания, курс;

— Основные драйверы роста: строительство, потребление, общепит;

— Сырьевые отрасли и экспорт — слабое звено;

— Прогноз по росту на 2025 г.: 1–2% (ЦБ), до 2,5% (Минэкономразвития).

Ожидания от ЦБ на 6 июня:

— Ставка, вероятно, останется без изменений;

— Возможна смена риторики на «мягко-нейтральную»;

— Рынок ждет сигнала на снижение летом или осенью.

#новости

ДВМП против обстоятельств

ДВМП стал бенефициаром роста товарооборота между Россией и Азией, однако ряд инвесторов полагает, что компания исчерпала потенциал дальнейшего расширения своего бизнеса. Попробуем выяснить, насколько обоснован такой взгляд, изучив финансовую отчетность эмитента по стандартам МСФО за 2024 год.

Итак, выручка компании увеличилась на 7,5% до 185 млрд рублей. В отчетном периоде эмитент увеличил объем морских перевозок на 20%, однако снижение ставок морского фрахта на мировом контейнерном рынке помешало показать двузначные темпы роста выручки.

🚢 Грузооборот контейнеров во Владивостокском порту вырос всего лишь на 2% до 879 тыс. TEU. Планируется, что к 2028 году этот показатель достигнет 1,2 млн TEU. В теории всё выглядит неплохо, однако на практике грузооборот растет медленно из-за дефицита пропускной способности на Восточным полигоне РЖД. Об этой проблеме говорят уже не один год, но воз и ныне там.

Сильный рост издержек оказал давление на доходную часть бизнеса, что привело к увеличению показателя EBITDA всего лишь на 2% до 53,6 млрд рублей. Почти все компании на фондовом рынке отмечают нехватку кадров и значительное увеличение затрат на персонал, однако у ДВМП ситуация по этим статьям расходов относительно стабильна, а основной вклад в рост издержек вносят железнодорожные и прочие транспортные тарифы.

💰 Переоценка налоговых обязательств вкупе с ростом расходов на обслуживание долговой нагрузки привели к снижению чистой прибыли на 33% до 37,8 млрд рублей. Пик капитальных затрат компания преодолела в 2023 году, и теоретически у нее есть возможность выплачивать дивиденды, однако главный акционер - Росатом - пока не давал никаких сигналов о таком намерении.

ДВМП на бирже с 2008 года, однако еще ни разу не платил дивиденды и увидят ли акционеры выплаты – большой вопрос. Между тем низкий уровень долговой нагрузки и положительный свободный денежный поток создают объективные предпосылки для распределения части прибыли.

📉 Перспективы 2025 года для компании выглядят неопределенно. Свежие данные свидетельствуют о снижении объемов перевалки контейнеров в портах Дальнего Востока почти на 10% за январь-апрель. Кроме того, ставки морского фрахта на мировом контейнерном рынке сейчас на 18% ниже прошлогодних значений, что также становится серьезным вызовом для ДВМП.

❗️Не является инвестиционной рекомендацией

Аналитики пытаются спрогнозировать динамику страхового рынка РФ в 25 году

Ранее «Эксперт РА» выпустил оптимистичный отчет. По их мнению, рост страхового рынка РФ в 2025 г. на 15-40%. В агентстве верят, что сегмент накопительного страхования жизни (Life) снова станет драйвером рынка в 2025 году. По итогам 2025 он может вырасти на 85–90%, а весь сегмент страхования жизни — на 60–65%. Рынок Non-life в 2025 году будет расти «поступательно»: на 10% по сборам за год.

Но в «Эксперт РА» предупреждают, что слишком многое будет зависеть от внешних факторов и ситуации с банками. Но, «если будут снижаться ставки по депозитам, а также сокращаться неопределенность по уровню доходности на более длительный срок, то продукты страхования жизни будут удлиняться, таким образом снижая дублирование страховых премий в статистике. И тогда НСЖ по итогам 2025 вырастет лишь на 25–30%, страхования жизни — 20%, а страхового рынка в целом — 15%», – отмечает агентство.

Сегодня вышел обзор НКР, в котором дается более консервативный прогноз – страховой рынок в 25 году снизится на 1,4% г/г до 3,6 трлн руб. По прогнозу НКР, премии в сегменте life в 2025 году сократятся на 7,8%, до примерно 1,9 трлн руб. Сегмент страхования иного, чем страхование жизни (non-life), продолжит расти. Согласно прогнозу НКР, в 2025 году совокупный объём премий в этом сегменте прибавит 6,2% и превысит 1,7 трлн руб. Вместе с тем конкуренция между компаниями усиливается, и в таких условиях выигрывают те, кто способен предложить гибкие условия, скоростные выплаты и персонализированные тарифы.

Кто окажется прав – «Эксперт РА» или НКР – узнаем в течение года. Оба отчета доступны на сайтах компаний.

Другие мнения: часть участников рынка в настоящий момент прогнозирует рост российского рынка Life страхования в 2025 году в районе 15-20% г/г. Рынок Non-life страхования может остаться на уровне прошлого года, либо показать скромный рост в 5%. Однако, ситуация в сегменте Non-life может быстро измениться в положительную сторону в течение 2025 года в случае снижения ключевой ставки и перехода населения от сберегательной к потребительской модели поведения. Аналитика по рынку авто и недвижимости фиксирует значительный отложенный спрос. Если в 2025 году страховой рынок РФ вырастет хотя бы на 10%, он впервые в истории превысит 4 трлн рублей.

Что касается RENI, для поддержания роста, в 2025 году мы продолжим внедрение и масштабирование технологических инноваций, направленных на рост эффективности и качества наших сервисов. Кроме того, мы сделаем упор на региональном развитии, расширении сотрудничества с экосистемами, а также на кросс-продажах, предлагая дополнительные страховые и нестраховые продукты и услуги нашим клиентам. В 2025 году мы будем еще активнее реализовывать нашу стратегию развития в трех сегментах «Здоровье», «Мобильность», «Благосостояние», предполагающую выход в смежные нестраховые сервисы, в которых нуждаются наши клиенты.

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "НОВАТЭКа" $NVTK утвердили финальный дивиденд за 2024 год — 46,65 ₽ на акцию.

С учётом выплат за первое полугодие (35,5 ₽), годовой дивиденд составит 82,15 ₽.

Реестр закроется 28 апреля.

В 2023 году дивиденды были 78,59 ₽.

Компания направляет не менее 50% скорректированной прибыли по МСФО.

Крупнейшие акционеры: Михельсон, Тимченко, TotalEnergies, "Газпром".

Тгк-14 выпустила хороший Отчет за 2024г и рекомендует дивы

✅ ТГК-14 выпустила ударный отчет по МСФО за 2024 г. и рекомендует всю прибыль на дивы.

Не знаете про эту компанию❔

ТГК-14 (Территориальная генерирующая компания №14) - энергетическая компания, работающая в Республике Бурятия и Забайкальском крае, где она занимает лидирующее место по производству электроэнергии и теплоснабжению. $TGKN владеет 7 ТЭЦ и двумя энергетическими комплексами. Все ТЭЦ работают в режиме когенерации, производя одновременно и электроэнергию, и тепло.

Недавно компания выпустила отчет за 2024 год по МСФО:

🔹 Выручка выросла на 8,7% (здесь и далее год-к-году), до 19,3 млрд ₽.

🔹 Чистая прибыль подросла на +6,9%, до 1,8 млрд ₽.

🔹EBITDA обновила максимум ₽, показав рост на +23,4%, до 3,8 млрд ₽, причем маржинальность составила внушительные 19,6%.

В планах бизнеса дальнейший рост за счет ряда факторов:

▫️ Компания продолжит наращивать выработку электроэнергии (рост на 10,7% в 2024г, до 3,47 млрд кВт час), так как работает в энергодефицитных регионах, где спрос растет.

▫️ ТГК-14 работает над улучшением операционной эффективности своих объектов. С 2021 года чистая прибыль выросла в 14 раз.

▫️Регулятор регулярно повышает тарифы на тепловую энергию для потребителей.

На прошлой неделе компания подтвердила свой кредитный рейтинг от «Эксперт РА» на уровне ruВВВ+, со стабильным прогнозом.

🍒 Вишенка на торте:

В прошлую пятницу совет директоров ТГК-14 рекомендовал выплатить на дивы 100% от чистой прибыли РСБУ.

Общая дивидендная доходность по итогам 2024 года с учетом уже выплаченных промежуточных дивов составит 14%.

Для получения дивиденда нужно дождаться его одобрения на ГОСА 15 мая и владеть акцией на дату отсечки 26 мая.

В 2022 году контролирующим акционером ТГК-14 стало АО «ДУК» и с тех пор всю прибыль компании распределяет на выплату дивидендов: за 2022 г. на дивиденды пошло 100% от чистой прибыли, а за 2023 - 153% от чистой прибыли, частично за счет нераспределенной прибыли прошлых периодов.

Пишите, ✍️ нравятся ли вам бизнесы, платящие всю чистую прибыль на дивиденды?

Поставь лайк 👍 этому посту!

Немного сдвинули выход дайджеста

Утром опубликовали анонс операционных показателей компании. Но рынок золота ждать не стал — и открыл неделю очередным рекордом.

🟡 Новая неделя — новый рекорд: на прошлой неделе золото превысило $3100 на фоне пошлин Трампа

Спотовая цена золота снова побила исторический максимум — превысив $3100 за унцию. А на момент публикации этого текста она уже достигла $3150. Это не менее пятнадцатого рекорда с начала года.

Главная причина — рост геополитической напряжённости и новая волна торгового протекционизма. Дональд Трамп подписал указ о 25%-ных пошлинах на импорт автомобилей в США с 2 апреля, а также пригрозил ужесточить тарифы для ЕС и Канады.

📊 Goldman Sachs повысил прогноз: $3300 — новый ориентир (пока)

Аналитики Goldman Sachs уже второй раз за год пересмотрели прогноз по золоту: теперь они ожидают $3300 за унцию к концу 2025 года. Среди ключевых факторов — рост закупок центробанками (70 т/мес. против 50 ранее), усиление притоков в золотые ETF и ожидание снижения ставки ФРС.

Но с учётом того, что уже сегодня цена достигла $3150, мы с интересом ждем следующего обновления прогноза.

Goldman также допускает сценарий ускоренного роста: если спрос на хеджирование вырастет до уровня пандемии, золото может подорожать до $3680 за унцию.

🏭 Производство золота в России растёт

По данным Росстата, в феврале 2025 года выпуск золота в РФ вырос на 9,1% в годовом выражении и на 69,1% по сравнению с январём. За два месяца объём выпуска превышает прошлогодний на 4,5%.