Поиск

Нужно ли бояться амортизацию в облигациях? Все плюсы и минусы для инвестора

Амортизация в облигациях — это процесс частичной выплаты номинальной стоимости облигации в течение всего срока обращения актива.

Эмитент регулярно выплачивает владельцам облигаций часть ее стоимости наряду с процентными (купонными) выплатами. При этом размер купонных выплат (не ставка купона, а именно купонный доход) снижается по мере погашения основного долга пропорционально его размеру.

Чтобы понять, когда хороша амортизация, а когда нет, стоит в первую очередь понимать, как меняется YTM в зависимости от денежно-кредитной политики. И тут всё предельно просто:

• При ужесточении ДКП (рост ставки ЦБ) амортизация играет на руку инвестора — реинвестировать купоны и амортизационные выплаты можно на более выгодных условиях, с большей доходностью.

• При смягчении ДКП (снижение ставки ЦБ) амортизация будет играть против инвестора. Реинвестировать купоны и амортизационные выплаты придётся с меньшей доходностью.

Однако, если Вы достаточно активно торгуете или же не готовы на весь срок обращения облигации замораживать средства, то этот инструмент для Вас.

Примеры облигаций с амортизацией в которые инвестирую сам:

Аэрофьюэлз 002Р-02 #RU000A107AW3 (А-)

• Доходность — 20,17%

• Текущая купонная доходность 16,27%

• Купон: 16%

• Срок: на 1 год 2 месяца

• Выплаты 4 раза в год

• Даты амортизации: 27 февраля 2026 года — 39,89Р, 29 мая 2026 года — 29,92Р, 28 августа 2026 года — 19,95Р, 27 ноября 2026 года — 9,97Р.

Интерлизинг выпуск 7 #RU000A1077X0 (А)

• Доходность — 20,76%

• Текущая купонная доходность 16,25%

• Купон: 16%

• Срок: на 1 год 1 месяц

• Выплаты 12 раз в год

• Даты амортизации: 8 июля 2025 года — 8,94Р; 7 августа 2025 года — 8,42Р; 6 сентября 2025 года — 7,89Р; 6 октября 2025 года — 7,36Р; 5 ноября 2025 года — 6,84Р.

АБЗ-1 001Р-05 #RU000A1070X5 (ВВВ+)

• Доходность — 22,71%

• Текущая купонная доходность 13,55%

• Купон: 13,50%

• Срок: на 1 год

• Выплаты 12 раз в год

• Амортизация осуществляется в даты выплат: 21, 24, 27, 30 и 33 купонов — по 16,5% от номинальной стоимости, в дату выплаты 36-го купона — 17,5%

Основные преимущества амортизируемых облигаций:

• Снижение кредитных рисков. Постепенное погашение номинала уменьшает сумму долга эмитента, что особенно важно для бумаг с низким рейтингом.

• Рост цены при падении ставок. Это выгодно для тех, кто не планирует держать бумагу весь срок.

• Гибкость реинвестирования. Возвращаемые суммы можно оперативно реинвестировать в другие инструменты, гибко управляя портфелем в меняющихся рыночных условиях.

• Доступ к ликвидности без потерь. Регулярные амортизационные выплаты обеспечивают постоянный приток денег на брокерский счёт.

Минусы с которыми можно столкнуться:

• Уменьшение купона. По мере погашения уменьшается номинал, с которого рассчитывается купонный доход.

• Меньшая ликвидность. Такие бумаги менее популярны на вторичном рынке.

• Сложность расчёта. Доходность труднее считать из-за изменения базы начисления.

Как по мне, облигации с амортизацией - отличный инструмент для диверсификации портфеля. Помимо купона инвестор получает возвратом, часть вложенных средств позволяющих поддерживать ликвидность депозита на высоком уровне.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #обучение #аналитика #инвестор #инвестиции #купоны #новичкам #фондовый_рынок

'Не является инвестиционной рекомендацией

Инвестор за выходные: Руководство по созданию пассивного дохода

Книга позиционируется как практическое руководство для начинающих инвесторов, обещая научить создавать пассивный доход буквально за выходные.

Автор, Семён Кибало, пытается донести основы инвестирования простым языком, что делает книгу доступной даже для тех, кто далёк от финансов. Однако стоит ли она внимания? Разберём подробнее.

Книга охватывает ключевые темы:

• Основы пассивного дохода (депозиты, акции, облигации, недвижимость, ПИФы).

• Психология инвестирования и управление рисками.

• Советы по выбору инструментов.

Практические цитаты:

• "Не ждите идеальной суммы — начинайте с 1000 рублей в месяц. Лучший инвестиционный план — тот, который вы реально выполняете."

• "Если не понимаете, как работает актив — не вкладывайтесь. Ваши деньги должны работать в понятных вам сферах."

• "Настоящий пассивный доход начинается тогда, когда вы можете месяц не проверять свои инвестиции — и они продолжают приносить деньги."

• "Инвестиции похожи на посадку дерева: первые 3 года видишь только палку в земле, но через 10 лет получаешь тень и плоды."

• "Большинство начинающих инвесторов теряют деньги не из-за кризиса, а из-за трех ошибок: нет плана, нет терпения, нет подушки безопасности."

Стоит ли читать?

«Инвестор за выходные» – это неплохой стартовый гайд. Информация предоставляется в простой форме, помимо практических советов, имеются рекомендации о книгах, фильмах, сайтах, которые помогут погрузиться в тему инвестиций.

Из минусов: Книга даёт общее понимание инвестиций, но не заменяет глубокого изучения темы. Если вы ждёте пошаговой системы или уникальных стратегий, стоит обратиться к более специализированной литературе.

На сайте «Литрес» средний рейтинг произведения — 4,8 (на основе 278 оценок)

Из более профессиональной литературы, основываясь личным опытом, предложил бы также прочесть:

• «Покупай дешево, продавай дорого» Стивена Наймара.

• «Заметки в инвестировании. Книга об инвестициях и управлении капиталом» УК Арсагера

• «Манифест инвестора» Уильяма Бернстайна – основы диверсификации.

• «Разумный инвестор» Бенджамина Грэма – фундаментальный анализ.

• «Психология инвестиций» Карла Ричардса – как не поддаваться эмоциям.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#книга #обучение #мотивация #обзор #рецензия #инвестор #инвестиции #фондовый_рынок #новичкам

'Не является инвестиционной рекомендацией

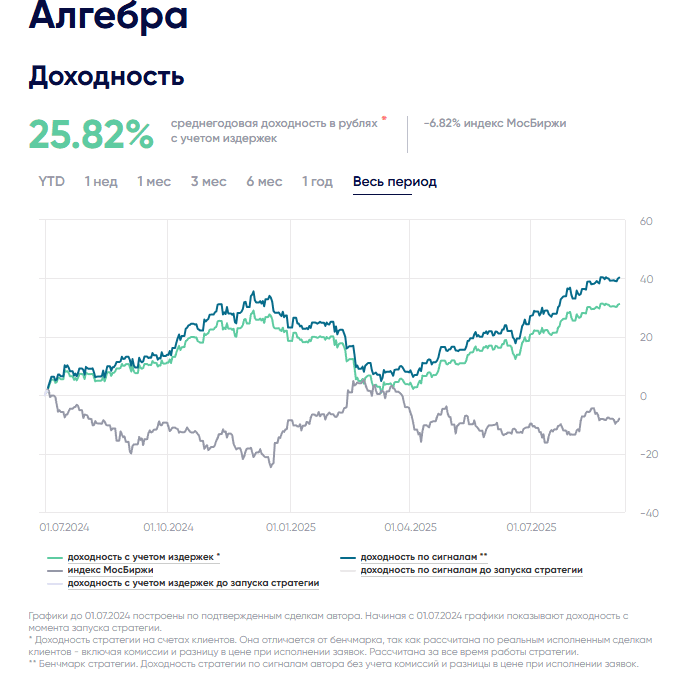

Стратегия автоследования «Алгебра»: результаты, структура и уникальные преимущества

Стратегия автоследования «Алгебра» продолжает демонстрировать устойчивые результаты и сохраняет годовую чистую доходность на уровне 26%. С момента запуска (1 июля 2024 года) накопленный результат достиг отметки +40%, что существенно выше доходностей основных рыночных индексов.

Структура портфеля и принципы построения

В начале месяца была проведена ребалансировка, которая сохранила сбалансированный характер стратегии:

50% капитала — длинные позиции во фьючерсе на индекс NASDAQ, обеспечивающие участие в росте мирового технологического сектора.

50% — длинные позиции по фьючерсу на валютную пару юань/рубль, создающие валютный диверсификатор.

20% — короткая позиция в природном газе (фьючерсы), которая снижает зависимость от глобальных фондовых индексов и добавляет элемент «иммунизации» портфеля.

80% средств сверх уровня ГО размещены в фонд денежного рынка LQDT, что позволяет капиталу работать эффективно даже в условиях высокой загрузки фьючерсных позиций.

Таким образом, стратегия сочетает в себе как элементы роста (NASDAQ, юань/рубль), так и защитные механизмы (короткий газ, денежный рынок).

Сравнение с бенчмарками

Доходность стратегии опережает индекс ММВБ полной доходности на ~30%.

При этом стратегия демонстрирует показатели выше индекса NASDAQ, но с меньшим риском, что делает её конкурентоспособной не только по доходности, но и по соотношению «риск/результат».

Это означает, что «Алгебра» не просто следует за рынком, а формирует собственную динамику, используя активное управление и низкокоррелированные инструменты.

Уникальные преимущества стратегии

Иммунитет к системным рискам. Благодаря использованию коротких позиций в природном газе, имеющих низкую корреляцию с фондовыми индексами, портфель сохраняет устойчивость даже в периоды рыночных потрясений.

Валютная составляющая. Позиция в юань/рубль играет роль хеджа против ослабления российской валюты. Это особенно важно для инвесторов, ориентированных на сохранение покупательной способности капитала в долгосрочном горизонте.

Рациональное использование капитала. Средства сверх уровня гарантийного обеспечения распределены в фонд LQDT, что создаёт дополнительный доход и позволяет поддерживать гибкость стратегии.

Налоговая эффективность. Стратегия может быть реализована на счетах типа ИИС, что даёт возможность инвесторам дополнительно повысить итоговую доходность за счёт налоговых льгот.

Почему «Алгебра» привлекательна для инвесторов в режиме автоследования

Стратегия объединяет ключевые качества, которые редко встречаются в одном продукте:

-доходность выше рыночных индексов,

-снижение рисков за счёт хеджирующих инструментов,

-валютная защита капитала,

-возможность применения налоговых преимуществ.

Именно это сочетание позволяет рассматривать «Алгебру» не только как инструмент для получения доходности, но и как элемент портфельного управления с высокой устойчивостью к внешним шокам. В условиях растущей неопределённости на финансовых рынках наличие подобных стратегий становится особенно ценным. «Алгебра» показывает, что продуманное распределение активов и грамотная работа с фьючерсами способны формировать результат, значительно превосходящий индексы при сопоставимо низком уровне риска.

⚠️ Оговорка: Настоящий материал не является инвестиционной рекомендацией. Пост описывает характеристики управления стратегией автоследования и раскрывает логику подхода к управлению портфелем. Все решения об инвестировании принимаются самостоятельно, с учётом целей и допустимого уровня риска.

Стратегия доступна для автоследования на плафторме финтаргет БКС

Облигации ВТБ Лизинг 001Р-МБ-03. Купон до 16,50% на 3 года с ежемесячными выплатами

АО "ВТБ лизинг" - универсальная лизинговая компания, специализирующаяся на предоставлении услуг финансового лизинга крупным корпоративным клиентам, а также клиентам розничного направления, включая субъекты малого и среднего бизнеса.

Предоставляет в лизинг грузовой и легковой автотранспорт, железнодорожную технику, спецтехнику и водный транспорт, широко представлена в большинстве ФО РФ с доминирующей долей бизнеса в Москве.

Параметры выпуска ВТБ Лизинг 001Р-МБ-03:

• Рейтинг: эмитента: ruAA / Стабильный (Эксперт РА), AA(RU) / Стабильный (АКРА);

• Номинал: 1000Р

• Объем: не более 3 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 16,50% годовых (YTM не выше 17,54% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: по 8,3% в окончание 3, 6, 9, 12, 15, 18, 21, 24, 27, 30, 33 куп., 8,7% в окончание 36 куп.

• Оферта: нет

• Квал: не требуется

• Дата сбора книги заявок: 09 сентября

• Дата размещения: 12 сентября

Финансовые результаты РСБУ за 6 месяцев 2025 года:

• Выручка: 39,19 млрд рублей, увеличилась на 4,16% по сравнению с первым полугодием 2024 года (37,62 млрд рублей).

• Чистая прибыль: 235,86 млн рублей, сократилась на 92,44% по сравнению с первым полугодием 2024 года (3,12 млрд рублей).

• Активы: 356,86 млрд рублей, снизились на 46,11% по сравнению с годом ранее (461,77 млрд рублей).

• Внеоборотные активы: 174,47 млрд рублей.

• Оборотные активы: 182,39 млрд рублей, снизились на 56,29%.

• Капитал и резервы: 37,7 млрд рублей, уменьшились на 19,2%.

• Долгосрочные обязательства: 184,49 млрд рублей, сократились на 29,39%.

• Краткосрочные обязательства: 134,67 млрд рублей, на 12,45% меньше аналогичного показателя в первом полугодии 2024 года (150,23 млрд рублей).

В настоящее время в обращении находятся 2 выпуска биржевых облигаций на 1,4 млрд рублей:

• ВТБ-Лизинг 001Р-МБ-01 #RU000A108Z93 Доходность: 14,21%. Купон: 17,75%. Текущая купонная доходность: 17,12% на 9 месяцев, ежемесячно

• ВТБ-Лизинг 001Р-МБ-02 #RU000A109X45 Доходность: 16,32%. Купон: 21,50%. Текущая купонная доходность: 21,15% на 2 месяца, ежемесячно

Что готов предложить нам рынок долга:

• Брусника 002Р-04 #RU000A10C8F3 (22,49%) А- на 2 года 11 месяцев

• ВИС ФИНАНС БОП09 #RU000A10C634 (16,80%) А+ на 2 года 10 месяцев

• ВУШ 001P-04 #RU000A10BS76 (20,05%) А- на 2 года 9 месяцев

• Группа Позитив 001P-03 #RU000A10BWC6 (15,96%) АА- на 2 года 7 месяцев

• Селигдар 001Р-04 #RU000A10C5L7 (17,70%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (21,10%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (18,47%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (17,61%) А- на 1 год 10 месяцев

• АФК Система 002P-02 #RU000A10BPZ1 (17,21%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (17,67%) А- на 1 год 8 месяцев

Что по итогу: Перед инвестором стоит классический выбор: надёжность или доходность. Облигации ВТБ Лизинга, пользующиеся поддержкой ВТБ, — это вариант с минимальным риском. С другой стороны, менее надёжные эмитенты, такие как «Балтийский лизинг», готовы платить за привлечение средств значительно больше — до 18% годовых при прочих равных условиях.

По прогнозам экспертов, оживление лизинга возможно не ранее 2026 года при условии мягкой денежно-кредитной политики и бюджетного стимулирования. Поэтому стоит с особой осторожностью подходить к должникам из этого сегмента рынка.

История «Монополии» продемонстрировала риски погони за высоким купоном: слабая отчётность и гигантские процентные расходы, которые съели выручку, быстро остудили пыл к чрезмерной купонной доходности. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#облигации #обзор_рынка #аналитика #купоны #инвестор #инвестиции #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией

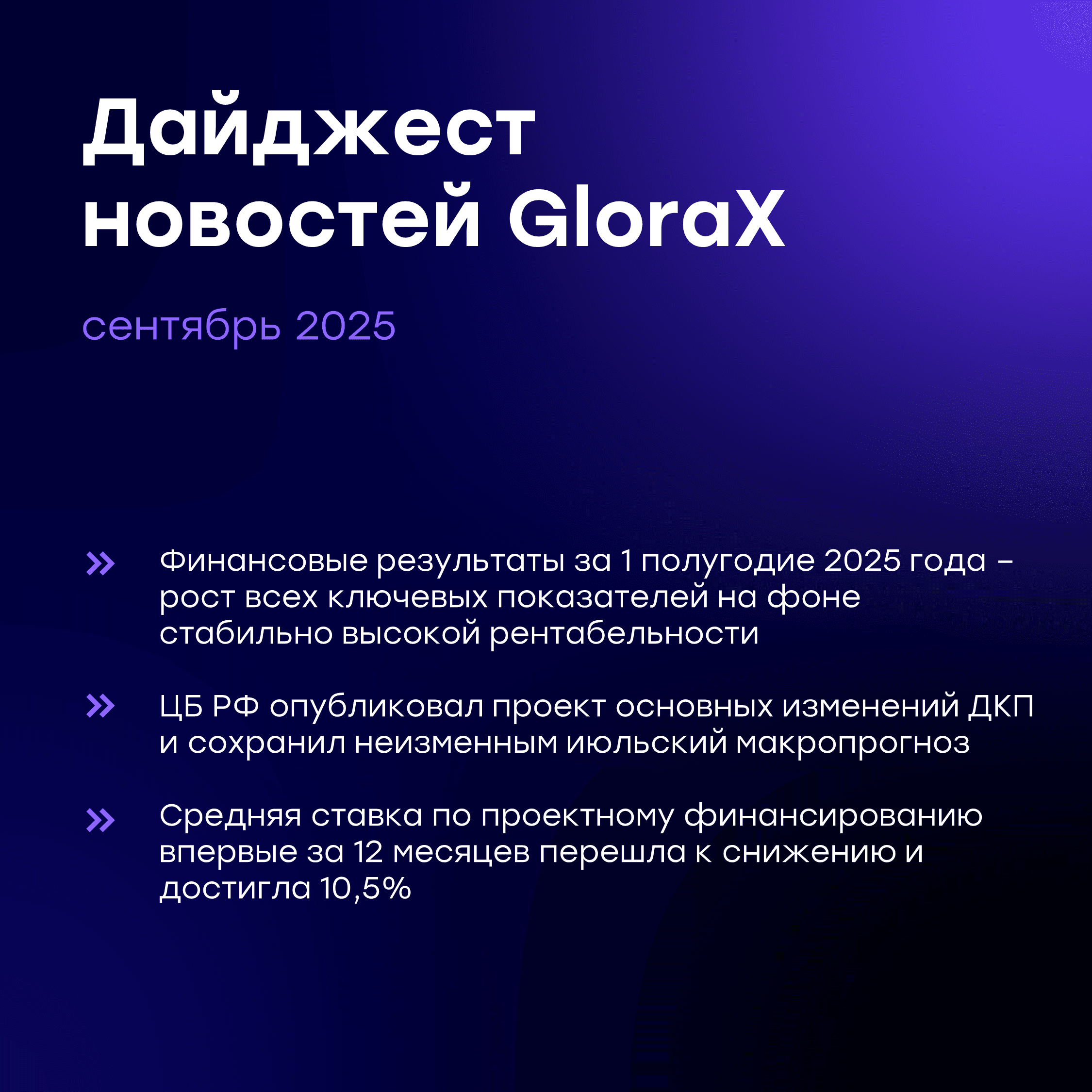

Еженедельный дайджест новостей отрасли

Главные новости:

• Опубликовали финансовые результаты за I полугодие: нарастили выручку (+45% г/г), EBITDA (+59%) и чистую прибыль (рост в 3,7 раз), рентабельность по EBITDA 42%. Уверенно двигаемся к выполнению всех стратегических целей на 2025 год.

• С момента старта продаж в июле в мурманском проекте GloraX Кольский реализовано уже почти 100 квартир (13% от всех лотов первой очереди и 15% от продаваемой площади первой очереди проекта). Ключевой драйвер спроса – доступные ипотечные программы (арктическая и семейная ипотека).

Новости отрасли:

🔍 Минэкономразвития: в августе в России зафиксировали дефляцию цен, которая стала результатом жесткой денежно-кредитной политики. Учитывая дезинфляционную динамику, уже в ближайшее время можно ожидать дальнейшее снижение ключевой ставки, что позитивно отразится на рынке жилой недвижимости и ипотеки.

Подробнее: https://www.kommersant.ru/doc/8009411

🔍 ЦБ РФ: опубликовал проект основных изменений ДКП и оставил прежним прогноз по средней ключевой ставке до конца 2025 года на уровне 18,8–19,6%. Прогноз на 2026 год - 12–13%, на 2027 год - сохранен на уровне 7,5–8,5%. Банк России ориентируется на удержание инфляции вблизи 4 % и постепенное снижение ключевой ставки по мере стабилизации экономики.

Подробнее: https://tass.ru/ekonomika/24936099

🔍 ЦБ РФ: на фоне рекордного притока средств на эскроу-счета (439 млрд рублей в июле) и смягчения ДКП средневзвешенная ставка по проектному финансированию после непрерывного роста в предыдущие 12 месяцев перешла к снижению и составила 10,5%. Так как проектное финансирование является основным источником средств для строительства, его удешевление существенно снижает нагрузку на девелоперов.

Подробнее: https://www.cbr.ru/Collection/Collection/File/57226/01082025.xlsx

🔍 ДОМ.РФ: за последние 5 лет объём строительства многоквартирных домов в ДФО увеличился в 3,5 раза, с 2,1 млн кв. м до 7,4 млн кв. м. Основной драйвер спроса на жилье – льготные программы ипотеки; например, с начала этого года более 80% всех льготных кредитов пришлось на дальневосточную и арктическую ипотеку. В 2025 году GloraX вышел на рынок Владивостока за счет сделки M&A по приобретению ГК Жилкапинвест.

Подробнее: https://t.me/domresearch/435

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

Хватит кормить лося или когда закрывать убыточную позицию? Практические советы

Давайте начнём с того, что у вас не должно возникать таких вопросов, так как перед входом в сделку вы всегда должны понимать, где вы закроете сделку с прибылью, а где закроете с убытком и какой размер его будет.

Но если уж вы сидите в таких сделках давайте разберёмся, что делать?

Точка 0. Уберите эмоции - они вам ни к чему. Важно осознать факт, что сейчас вы уже в этой сделке и убыток уже есть. Он не зафиксирован, но все же в моменте просадка имеется и нужно с ней как-то работать.

Дальше мы начинаем смотреть на размер этого убытка, и тут начинаются варианты развития:

• Убыток есть, но его размер не катастрофический. Тогда выставляете стоп от текущих значений и ждете. Либо сработает стоп, либо сделка вернётся к точке вашего входа, и вы сможете закрыть ее в 0 или легкий плюс.

• Убыток достаточно большой и вы чувствуете, что он морально съедает вас. Мешает торговать другие идеи и просто нормально существовать вне рынка.

В таком случае - закрыли и забыли. Забыли про потерянные деньги, но никогда не забывайте про горький опыт. Вы за него заплатили, а многие уроки в нашей жизни стоят достойно дорого.

Обязательно выносите уроки из каждой сделки, которую вы совершаете, неважно, закрыта она в плюс или в минус.

Пара полезных советов для новичков:

• Никогда не пытайтесь отбить потерянные деньги и делать это основной целью торговли. Такие действия в 90% случаях приводят к необдуманным сделкам, которые, в свою очередь, снова приводят к убыткам

• Забудьте про слово усреднение - это не усреднение, а накопление и увеличение убытков. Из личного опыта, видел тех людей, которые из небольшой интрадей сделки, в которой стоп был буквально 0.5%, наусреднялись до всего депозита и потеряли от него больше половины.

• Передвигайте ваши стопы за ценой. Таков способ поможет минимизировать убытки и максимизировать прибыль при трендовых движениях.

Лучшее, что вы можете сделать - это выработать торговую стратегию/план, который будете безукоризненно следовать. Таким образов у вас не будет лишних сомнений, как лучше поступить в той или иной сделке. Все действия будут известны вам заранее!

И самого главное - никогда не давайте убыткам выходить за рамки вашей рыночной жизни, чтобы они мешали вам нормально жить по всем параметрам: финансы, моральное состояние, время и т.д.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #облигации #обучение #новичкам #мотивация #аналитика #инвестор #инвестиции #трейдинг #фондовый_рынок

'Не является инвестиционной рекомендацией

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Возвращение дефляции, рынок ВДО и новая ипотека для молодежи

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная дефляция с 26 августа по 1 сентября составила 0,8%. Годовая инфляция замедлилась до 8,28% с 8,43%.

— По данным ЦБ, приток средств на фондовый рынок ускорился во втором квартале 2025 года. Это напрямую способствовало росту активов розничных инвесторов на брокерских счетах до рекордных 11 трлн рублей, чему помог рост стоимости облигаций. Расширилась и инвесторская база: число клиентов, у которых на счетах более 10 тыс. рублей, увеличилось до 5,1 млн человек.

— Российский рынок высокодоходных облигаций (ВДО) в первом полугодии 2025 года привлек рекордные 47 млрд рублей. Этот показатель сопоставим с итогом всего 2024 года. Эксперты связывают рост с завершением цикла повышения ключевой ставки Банка России и снижением доступности банковских кредитов.

📊 Новости строительной отрасли и ипотечного кредитования:

— Сенатор Айрат Гибатдинов заявил о необходимости новой меры поддержки семей — списания 50% ипотечного кредита при рождении второго ребенка. Он подчеркнул, что такие шаги необходимы для стимулирования рождаемости и решения жилищного вопроса, так как существующие программы не в полной мере справляются с этими задачами.

🗨️«Неясны ни механизм поддержки, ни категории граждан, которые она может затронуть. Расширение семейной ипотеки на семьи с детьми до 14 лет и специальная программа для участников СВО, которые находятся в стадии разработки уже длительный период, кажутся мне гораздо ближе к воплощению в жизнь», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— Правительство РФ обсудило дополнительные меры для поддержки объемов жилищного строительства. Дальнейшую работу над этими инициативами поручили Минстрою. Министр Ирек Файзуллин, в частности, займется разработкой ипотечных мер поддержки для молодежи.

🗨️«Сейчас средний возраст покупателя — 38 лет, так как именно к этому возрасту доход позволяет обеспечивать ежемесячные платежи, семью и прочие бытовые расходы. Молодые же специалисты, особенно выпускники, еще столько не зарабатывают. И чтобы поддержать молодежь, родилась такая идея, как молодежная ипотека», — считает Рустам Азизов.

— По данным исследований ЦИАН, в 41 из 89 регионов России семья со средним доходом не может позволить себе взять ипотеку на квартиру 50 кв. м. По мнению экспертов, действующий лимит в 6 млн рублей создает сложности.

🗨️«Что касается возможности ограничить выдачу ипотеки регионом регистрации, то его логично адаптировать под нужды различных категорий семей: например, предоставить молодым и более мобильным семьям с детьми до 7 лет возможность кредитования в любом регионе, а для более привязанных к месту семей со школьниками постарше, до 14 лет, сохранить прикрепление к месту жительства. Это позволит избежать потенциального падения объемов сделок на 35-50% и даст программе новый импульс», — комментирует Рустам Азизов.

— Согласно данным опроса ДОМ.РФ и ВЦИОМ, 25% россиян ожидают снижения ипотечных ставок в будущем. За месяц доля таких респондентов увеличилась на 7 процентных пунктов, что в 3,5 раза выше показателя начала 2024 года. При этом восприятие рыночной конъюнктуры населением остается стабильным: 37-39% считают текущие условия благоприятными для продажи недвижимости, а 17-21% для покупки жилья.

— Правительство выделило 100,4 млрд рублей на субсидирование льготных ипотечных программ: 53,4 млрд рублей на «Семейную ипотеку» со ставкой 6%, еще 9,6 млрд рублей — на «Дальневосточную и арктическую ипотеку» под 2%. 37,4 млрд рублей пойдет на субсидирование ранее выданных кредитов по завершившейся 1 июля 2024 года программе «Льготная ипотека».

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

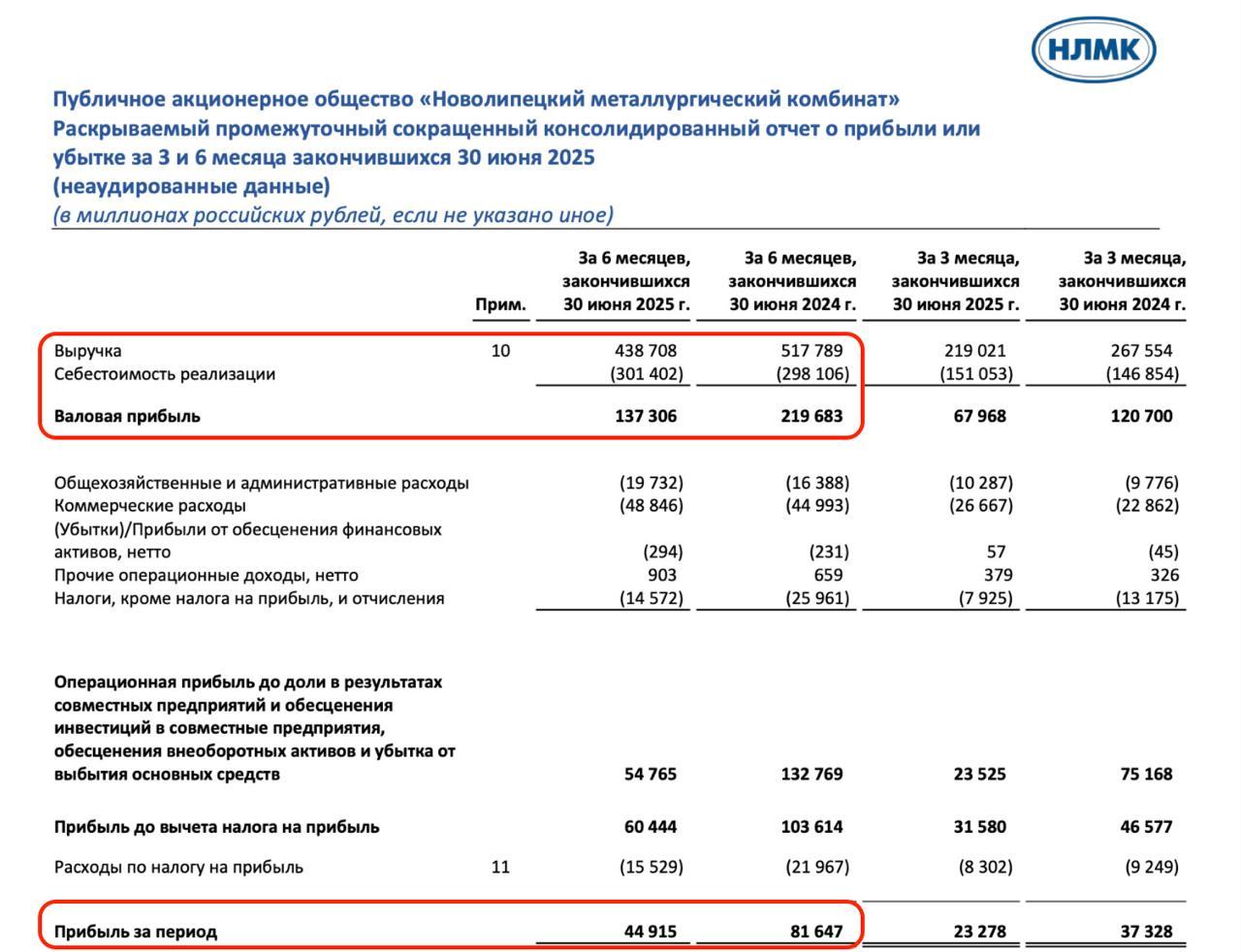

НЛМК - ожидаемо слабый отчет

Сектор черной металлургии продолжает оставаться под давлением. В 2025 году мировые цены на стальной прокат снизились на 5–8%, а большинство экспортных каналов заблокированы. Да еще и рубль окреп, о чем уже не раз писал. Ранее мы уже разбирали отчеты за первое полугодие 2025 года Северстали и провальный ММК, теперь очередь дошла и до НЛМК.

💿 Итак, выручка компании за отчетный период упала на 15,3% г/г до 438,7 млрд рублей. Внутренний рынок перестал быть спасательным кругом: премия внутренних цен к мировым, которая весной достигала 16%, в июне снизилась до 4%. При этом экспортные цены вернулись к уровням кризисного 2022 года, а Европа и США продолжают вводить тарифные ограничения против российской стали. Экспортные цены на российскую сталь в Черном море снизились до $440 за тонну и могут опуститься до $430.

Операционная прибыль просела на 59%, до 54,8 млрд рублей, а чистая прибыль сократилась на 45% и составила 44,9 млрд рублей. EBITDA снизилась почти вдвое - примерно до 84 млрд рублей. Главные факторы падения: слабая ценовая конъюнктура, снижение объемов экспорта, удорожание логистики.

💰 Кэш-подушка компании тает. За первые шесть месяцев 2025 года объем денежных средств сократился с 87,7 млрд рублей до 80 млрд, а отрицательный чистый долг, которым НЛМК гордился последние два года, не бесконечен. При этом капзатраты выросли на 12% до 51 млрд рублей, что резко ударило по свободному денежному потоку: FCF почти обнулился - до 1,2 млрд рублей против 62,7 млрд годом ранее.

А это уже вопрос о дивидендах. FCF является базой для выплат, и при текущей динамике ожидать дивидендов в ближайшие годы не стоит (характерно для всех компаний сектора). Прибавляем сюда увеличение налога на прибыль в 2025 году и получаем довольно мрачную картину.

В итоге, бумаги НЛМК сейчас выглядят идеей повышенного риска. Ставка на восстановление экспорта и рост цен на сталь может сыграть, но пока рынок и курс рубля работают против компании. Первая ставка у инвесторов идет на ослабление рубля, но вот долларовые цены реально слабы, а на одном лишь рубле ехать рискованно. Пока все так же смотрю со стороны. Покупать на текущих уровнях желания нет.

❗️Не является инвестиционной рекомендацией

СНИЖАНИЕ КЛЮЧЕВОЙ СТАВКИ В БОРЬБЕ ЗА КОНТРОЛЬ НАД ИНФЛЯЦИЕЙ: АРГУМЕНТЫ ЗА И ПРОТИВ

На пленарном заседании ВЭФ‑2025 Владимир Путин предостерёг: если резко снизить ключевую ставку, цены пойдут вверх. Тезис прозвучал в момент, когда ключевая ставка уже опущена до 18% после июльского шага ЦБ на −200 б.п., а годовая инфляция замедлилась до 8,8% и, по прогнозу регулятора, в 2025‑м должна дойти до 6–7% (с возвращением к цели 4% в 2026‑м). Сентябрьское заседание ЦБ — на носу.

В статье оцениваются факторы и условия, при которых снижение ставки не вызывает инфляцию. Также мы затронем вопрос - почему инфляция нужна и полезна для системы государственных финансов и управления.

Аргументы в пользу снижения учетной ставки как фактора, способствующего снижению инфляции

Часть денег уйдёт в инвестиции, а не на рынок товаров. Понижение ставки делает банковские вклады менее выгодными, зато стимулирует вложения в долгосрочные активы – недвижимость, акции, облигации. Проще говоря, вместо того чтобы лежать на депозите или тратиться на быстрые покупки, деньги могут «перекочевать» в новостройки, на фондовый рынок или в корпоративные проекты. Это не разгоняет потребительские цены, а наоборот, частично стерилизует денежную массу: средства надолго «закопаны в бетон» или работают в бизнесе, не участвуя в ажиотажном спросе на товары дня.

По оценкам аналитиков, при снижении ключевой ставки из банковских депозитов населения на фондовый рынок может перетечь от 2,5 до 5 трлн рублей – колоссальная сумма. Ещё сотни миллиардов рублей могут быть направлены в закрытые фонды недвижимости. Такие инвестиции фактически выводят деньги из оборота на потребительском рынке, поэтому их приток не ведёт к росту цен на продукты или услуги. Да, потенциально это может надувать финансовые или строительные «пузыри», но это отдельный разговор. В контексте же потребительской инфляции отток сбережений в долгосрочные активы скорее снижает давление на цены, чем повышает.

Высокие ставки душат экономику – особенно в спад.

Обратная сторона монетарной медали: чрезмерно высокая ключевая ставка способна сама по себе создать проблемы с ценами и развитием. Когда кредиты дорогие, предприятия режут инвестиции, откладывают запуск новых производств – в будущем это грозит дефицитом предложения и, как ни парадоксально, может поддерживать инфляцию. Одновременно население, видя двузначные проценты по вкладам, не верит, что инфляция пойдёт на убыль, и предпочитает тратить сейчас, формируя инфляционные ожидания. Эксперты отмечают, что рекордные ставки по депозитам подогревают ожидания роста цен, а бизнес перекладывает растущие процентные издержки на покупателей. То есть чрезмерно жёсткая политика способна разгонять инфляцию, вместо того чтобы её остудить. Уже не говоря о том, что производство и потребление тормозятся: индексы цен производителей стоят на месте, склады заполнены непроданными товарами, предприятия переводят работников на неполный день из-за отсутствия спроса. Министерство экономического развития прямо предупреждает: кредитно-денежные условия сейчас втрое жёстче, чем в начале года, и это чревато охлаждением экономики. В условиях спада такая ситуация вредна – зачем усугублять проблему? Умеренное смягчение стимулирует бизнес брать кредиты и развиваться, а граждан – делать крупные покупки. Спрос оживится, предприятия смогут нарастить выпуск. А при разумном контроле за денежной массой это не вызовет “перегрева” цен, поскольку расширение предложения товаров будет поспевать за восстановлением спроса.

Аргументы за высокую ставку и сохранение умеренно высокой инфляции

Умеренная инфляция выгодна бюджету и росту ВВП.

Забавно, но факт: государству зачастую нужна определённая инфляция. Совсем низкий рост цен (близкий к нулю) – это стагнация экономики и выпадение доходов казны. А вот умеренно высокая инфляция – скажем, в районе

–8% – может сыграть на руку бюджету. Во-первых, рост номинального ВВП ускоряется, даже если реальные объёмы растут слабо. Это означает больше собираемых налогов в текущих ценах.

Во-вторых, инфляция частично выступает как “скрытый налог”: она обесценивает госдолг и обязательства государства в фиксированной сумме. Экономисты называют эффектом “soft default” («мягкий дефолт») ситуацию, когда государство формально исполняет свои долговые обязательства, но при этом за счёт инфляции фактическая нагрузка на бюджет и реальная ценность выплат уменьшается.

Проще говоря, если цены и зарплаты выросли, то, например, 1 рубль налогов в бюджет теперь приходится на меньший объём реальных товаров, чем раньше. Налоговые поступления в реальном выражении растут вместе с инфляцией, помогая снизить будущий бюджетный дефицит.

Конечно, тут важно не перестараться: гиперинфляция разрушительна и для экономики, и для финансирования госрасходов. Но умеренная инфляция (не двузначная) часто помогает правительству решать фискальные задачи. Не случайно в мире долгие годы целевые ориентиры центральных банков не равны нулю, а устанавливаются около 2–4% – небольшое постоянное подорожание смазывает «экономические шестерёнки», упрощая обслуживание долга и стимулируя деловую активность. В российских условиях 2025 года, с её растущими бюджетными расходами, инфляция чуть выше целевого уровня может сыграть позитивную роль – позволить собрать больше налогов и профинансировать приоритетные программы (при этом не обесценив рубль до опасного уровня).

Текущая высокая ставка – это плата за риски, а не только за инфляцию.

Нельзя забывать, что значительная часть причины, по которой ЦБ держал ставку такой высокой, – внешние и геополитические риски. Санкции, геополитическая неопределённость, волатильность курса рубля – всё это требовало от регулятора повышенной ставки, своего рода страхового барьера. Фактически в ставке заложена солидная премия за риск: за риск оттока капитала, за риск ослабления рубля, за риск внешних шоков. Но по мере снижения геополитической напряжённости эти риски будут уменьшаться. Сам Центробанк признаёт: улучшение внешних условий в случае разрядки геополитики окажет дезинфляционное влияние.

Проще говоря, если завтра ослабят санкции или утихнет международная турбулентность, то и давление на цены у нас снизится – а значит, держать ставку “запредельно высокой” больше не потребуется. Уже сейчас базовый прогноз регулятора на ближайшие годы предполагает постепенное угасание проинфляционных факторов и возвращение ставки к нейтральному уровню (около 7–8%) к 2027 году. Значит, тренд на понижение ставки – вопрос времени. Чем скорее снизятся внеэкономические риски, тем смелее Центробанк сможет смягчать политику без угрозы для цен и курса рубля. Пока же правительство старается со своей стороны минимизировать бюджетные дисбалансы и тем самым тоже готовит почву для более низкой ставки

Примеры: снижение ставки без всплеска цен. А можно ли снижать ставку не разгоняя инфляцию?

Возможность снижения учетной ставки и сохранение низкой инфляции достижима, что подтверждается, посмотрев на международный опыт. Не раз бывало, что центральные банки уменьшали ставки, а инфляция при этом оставалась под контролем – либо изначально была низкой, либо продолжила замедляться. Вот несколько характерных случаев:

США, 2019 год. Федеральная резервная система неожиданно перешла к снижению ставки – с ~2,5% до ~1,75% за год – несмотря на то, что рецессии не было. Эти превентивные «страховочные» смягчения политики не вызвали в Америке никакого ценового взрыва. Инфляция тогда держалась даже ниже целевых 2%, и ФРС как раз хотела её слегка разогнать, а не подавить. В итоге, снизив ставку, США поддержали экономический рост, а годовая инфляция осталась в пределах 1,8–2% – то есть цены росли умеренно, не ускорившись из-за действий регулятора.

Бразилия, 2017–2019 годы. Ещё более показательный пример: Банк Бразилии за короткое время решительно опустил ключевую ставку с двузначных значений до исторического минимума 6,5–7%. Это произошло на фоне того, что инфляция в стране стремительно снизилась после затяжной рецессии. В 2017 году бразильская инфляция упала до 2,8% – ниже официального целевого диапазона 4,5% ±1,5%. И даже на фоне такого радикального смягчения ДКП цены оставались покорными: их рост весь 2017 год был ниже нижней границы цели, во многом из-за слабого спроса и рекордного урожая. Центральный банк Бразилии тогда с конца 2016 по 2018 год снизил ставку с 14% до 6,5%, и лишь к 2019-му инфляция вернулась к ~4%, то есть строго в цель. Никакого “разноса” цен не случилось – напротив, дешёвые деньги помогли экономике оправиться от кризиса, а инфляция осталась умеренной.

Турция, начало 2010-х. Хотя современная Турция ассоциируется с очень высокой инфляцией, так было не всегда. В первой половине 2010-х турецкий ЦБ проводил довольно мягкую политику по указанию руководства страны – ставки там держались ниже, чем рекомендовала классическая наука, ради стимулирования роста. И несколько лет это не приводило к гиперинфляции. Инфляция в Турции с 2010 по 2015 год колебалась в основном в пределах 6–9% годовых. К примеру, в 2010-м цены выросли лишь на 6,4% – вполне приемлемый уровень. Да, впоследствии, ближе к концу десятилетия, инфляция ускорилась двузначно (и в 2022-м вовсе вышла из-под контроля). Но там сыграли роль и политические решения, и обвал лиры. А в начале 2010-х смягчение ставки не обернулось скачком цен: экономика Турции росла бурно (по 8–11% в год), а инфляция оставалась относительно умеренной. Этот кейс показывает, что многое зависит от сопровождающих условий – если одновременно растёт производство и укрепляется доверие к нацвалюте, то даже низкие ставки могут уживаться с приемлемой инфляцией.

Вывод: аккуратное снижение – шаг вперёд, а не назад

Российской экономике сейчас нужен толчок для роста, а бизнес и граждане – передышка от дорогих кредитов. Разумное ослабление денежно-кредитной политики возможно и необходимо, тем более что инфляция перестала бить рекорды и в промышленности наметилась даже дефляция. Главное – делать всё постепенно и продуманно: снизить ставку сначала до «нейтрально-стимулирующих» уровней, наблюдать за реакцией рынка. Монетаристы указывают, что прямая связь между ставкой и инфляцией далеко не механическая. Если добавочная ликвидность уходит в инвестиции и расширяет предложение товаров, то цены не ускорятся. Если у населения и бизнеса сформированы уверенные ожидания умеренной инфляции, то снижение ставки их не “раскрутит”. Наконец, если регулятор действует в унисон с правительством (которое не отпускает бюджет в необеспеченное плавание), то риски для макростабильности минимальны.

Опыт других стран и наша собственная логика подсказывают: не всякое смягчение ведёт к всплеску цен. Понижая ставку с нынешних высоких уровней, Банк России не совершит экономического преступления – напротив, он даст шанс экономике вырасти из стагнации. Да, делать это нужно осторожно, с оглядкой на инфляционные ориентиры. Но бояться самого факта снижения не стоит. Инфляция – важно, однако она не единственный показатель здоровья экономики. Куда хуже, если, борясь с ценами, задушить деловую активность и лишить страну развития. В 2025 году перед нами стоит задача вернуться к росту без потери контроля над ценами. И аккуратное снижение ключевой ставки – как раз тот инструмент, который при грамотном применении поможет достигнуть этой цели, не разгоняя инфляцию, а поддерживая и рубль, и производства, и доходы граждан одновременно.

Ключевую ставку можно и нужно снижать, когда для этого созрели условия. И сейчас такие условия постепенно появляются – инфляция берётся под узду, экономика остыла сверх меры, внешние угрозы понемногу проясняются. Значит, пора действовать. Умеренное смягчение политики не враг, а союзник нашей экономики – позволяющий ей подняться на ноги, не отпуская при этом цены в свободный полёт. Главное – сохранять баланс и не впадать в крайности, тогда выиграют все: и бизнес, и граждане, и государство. Ведь низкая ставка, как мы выяснили, совсем не обязательно означает высокую инфляцию. Это лишь инструмент, и в умелых руках он принесёт больше плюсов, чем минусов.

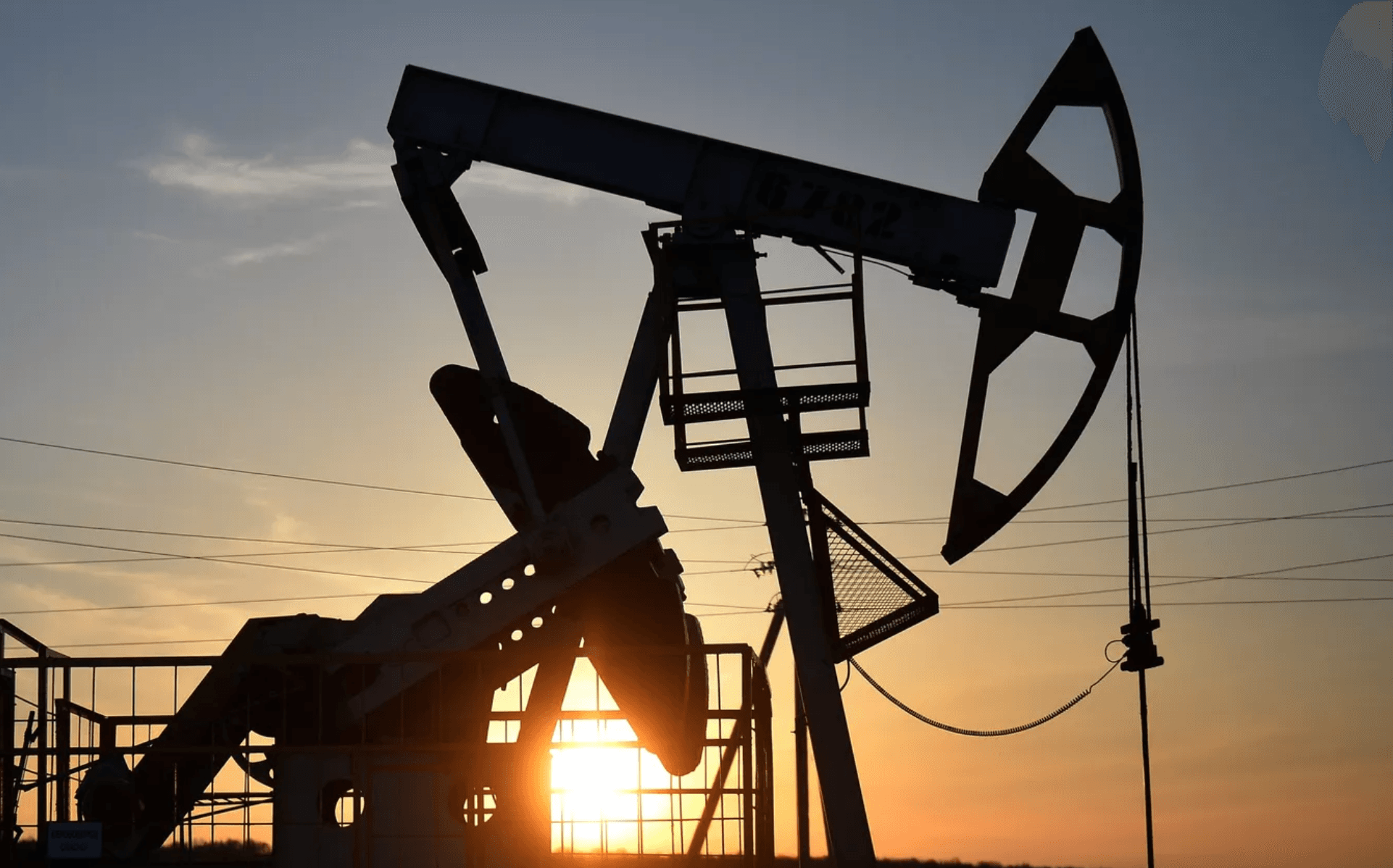

Идеальный шторм для рубля: почему девальвация становится единственным выходом

Позитивная динамика российского рынка, наблюдавшаяся на протяжении дня, сменилась спадом к вечеру. Причиной стало обострение геополитики: Дональд Трамп выступил с призывом к странам ЕС полностью прекратить закупки российской нефти, в то время как сами европейские страны пытались оказать на него давление для введения ещё более жёстких антироссийских санкций.

Дополнительное давление оказало начало обсуждения продления на полгода персональных санкций против России, срок которых истекает 15 сентября. Пока консенсуса по этому вопросу нет.

Нефтяные котировки проседают на сообщениях о том, что ОПЕК+ все-таки рассмотрит вопрос об очередном увеличение добычи, тогда как недавно говорили о том, что картель возьмет паузу. Конкретика по данному вопросу должна поступить в ближайшее воскресенье.

Из позитивного: поддержку рынку продолжают оказывать полученные данные по динамике потребительских цен. Вновь зафиксировано снижение (дефляция), которое составило 0,08% после роста на 0,02% с 19 по 25 августа. По оценке Минэкономразвития, годовая инфляция снизилась до 8,28% по сравнению с 8,43% неделей ранее.

Индекс государственных облигаций RGBI подрос на 1%, достигнув отметки 121,05 пункта, что является максимальным значением за последние две недели. Рост спроса на ОФЗ связан с статистическими данными, указавшими на возобновление дефляции на недельном интервале и существенное замедление годовой инфляции.

МосБиржа продолжает консолидироваться в рамках широкого ценового коридора. Протестированный уровень поддержки 2850 пунктов подтвердил свою силу. При этом на дневных графиках сохраняется восходящий тренд, что позволяет рассматривать сценарий с возобновлением роста и тестированием уровня 3000 пунктов.

Решительное снижение ставки ЦБ может стать спекулятивным катализатором роста. Однако без мирного урегулирования конфликта вся эта волатильность — лишь «идеальный шторм», бушующий в пользу краткосрочных игроков.

Если вы не ожидаете перемирия до конца года, то акции нельзя назвать дешёвыми. Военные действия и санкции будут и дальше истощать бюджет, и единственным способом решить эту проблему, по сути, остаётся девальвация. Поэтому валютные инструменты всем нам в помощь.

Из корпоративных новостей:

Русал #RUAL планирует построить 3 ЦОДа, один в Иркутской области уже согласован, инвестиции в него составят 30 млрд руб

Ozon ожидает, что процедура регистрации МКПАО «Озон» завершится в октябре 2025 года

Ростелеком #RTKM IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025

Роснефть #ROSN и Китай подписали соглашение о доппоставке 2,5 млн т нефти в год через Казахстан

Новатэк #NVTK начал отгрузки СПГ с проекта Арктик СПГ - 2, первое судно уже зашло в Китай

СПБ Биржа #SPBE с 12 сентября снижает требования к free float с 10% до 5% для включения акций во второй котировальный список

Газпром #GAZP планирует в период с 2025 по 2029 год обустроить Южно-Киринское месторождение проекта Сахалин-3

Мосбиржа возобновляет торги обыкновенными акциями Эталон с 8 сентября 2025 года

• Лидеры: Озон Фарма #OZPH (+1,74%), Сургутнефтегаз #SNGSP (+1,17%), Эн+ #ENPG (+1,07%).

• Аутсайдеры: ВК #VKCO (-2%), Фикс Прайс #FIXR (-1,63%), РусАгро #RAGR (-1,58%), Селигдар #SELG (-1,58%).

05.09.2025 - пятница

• Восточный экономический форум (ВЭФ). День 3. Выступление президента России Владимира Путина на пленарном заседании

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #фондовый_рынок #обзор_рынка #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Облигации Кокс 001Р-06. Купон до 20,50% на 3 года с ежемесячными выплатами

ПАО "Кокс" (Кемерово) - материнская компания промышленно-металлургического холдинга, занимающегося производством металлургического кокса.

Помимо него в состав ПМХ входят: угольный разрез "Участок Коксовый" и шахта "Бутовская" (прекратила угледобычу), предприятия по выпуску железной руды ("Комбинат КМАруда") и чугуна ("Тулачермет"), а также АО "Полема" (производитель изделий из хрома, молибдена, вольфрама, металлических порошков и композиционных материалов).

Параметры выпуска Кокс 001Р-06:

• Рейтинг: А- (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем: не более 1 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 20,50% годовых (YTM не выше 22,54% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: нет

• Оферта: Пут через 2 года (право инвестора предъявить облигации к выкупу)

• Квал: не требуется

• Дата сбора книги заявок: 11 сентября

• Дата размещения: 16 сентября

Финансовые результаты РСБУ за 6 месяцев 2025 года:

• Выручка: 27,52 млрд рублей, снижение на 17,4% по сравнению с первым полугодием 2024 года (33,32 млрд рублей);

• Чистый убыток:−1,72 млрд рублей;

активы — 79,58 млрд рублей (по сравнению с 65,57 млрд рублей годом ранее);

• Внеоборотные активы: 55,51 млрд рублей;

• Оборотные активы: 24,07 млрд рублей (снижение на 38,94%);

• Капитал и резервы: 14,51 млрд рублей (уменьшение на 14,72%);

• Долгосрочные обязательства: 17,86 млрд рублей;

• Краткосрочные обязательства: 47,22 млрд рублей (на 1,75% меньше аналогичного показателя в первом полугодии 2024 года).

• Долговая нагрузка (на конец 2024 года) по показателю «Чистый долг / скорр. EBITDA» за год выросла с 4,18х до 9,16х.

Понижение рейтинга: Две ведущие рейтинговые агентства пересмотрели прогнозы по компании на «негативный». АКРА также понизило рейтинг с А- до А-(ru), сославшись на растущую долговую нагрузку. НКР подтвердило высокий рейтинг А+.ru, но выразило обеспокоенность в связи с ожидаемым ухудшением финансовых и операционных результатов.

"Негативный" прогноз предполагает с высокой долей вероятности понижение рейтинга на горизонте 12-18 месяцев.

В настоящее время в обращении находятся 4 выпуска биржевых облигаций на 4 млрд рублей:

• Кокс оббП04 #RU000A10C741 Доходность: 23,17%. Купон: 21,00%. Текущая купонная доходность: 20,90% на 2 года 10 месяцев, ежемесячно. Оферта 25.01.2027

Что готов предложить нам рынок долга:

• Брусника 002Р-04 #RU000A10C8F3 (22,95%) А- на 2 года 11 месяцев

• ВИС ФИНАНС БОП09 #RU000A10C634 (17,03%) А+ на 2 года 10 месяцев

• ВУШ 001P-04 #RU000A10BS76 (19,81%) А- на 2 года 9 месяцев

• Группа Позитив 001P-03 #RU000A10BWC6 (15,83%) АА- на 2 года 7 месяцев

• Селигдар 001Р-04 #RU000A10C5L7 (17,84%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (21,10%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (18,97%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (18,25%) А- на 1 год 10 месяцев

• АФК Система 002P-02 #RU000A10BPZ1 (17,31%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (17,75%) А- на 1 год 8 месяцев

Что по итогу: Угольная промышленность переживает не лучшие времена, и в ближайшем будущем ничего не предвещает улучшения. Если трезво взвесить все возможные потери и будущую прибыль, то вкладывать свои средства в погоне за большой доход — слишком рискованно и неразумно. Есть смысл не жадничать и пройти мимо.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#облигации #аналитика #обзор_рынка #инвестор #инвестиции #новичкам #новости #обучение

'Не является инвестиционной рекомендацией

Диасофт. Отчет за 1 кв 2025 по МСФО

Тикер: #DIAS

Текущая цена: 2514

Капитализация: 26.4 млрд.

Сектор: IT

Сайт: https://www.diasoft.ru/investors/

Мультипликаторы (за последние 12 месяцев):

P\E - 12.5

P\S - 2.58

Что нравится:

- рост выручки на 12.1% г/г (2.1 -> 2.4 млрд);

- у компании остается отрицательный чистый долг (но размер положительной денежной позиции не раскрыт);

- снижена численность сотрудников до 2266 (что в будущем снизит расходы на персонал);

Что не нравится:

- рентабельность по EBITDA упала с 28 до 17.6% г/г;

- снижение чистой прибыли на 49.3% г/г (499 -> 253 млн);

- отсутствие полноценного отчета по МСФО;

Дивиденды:

Согласно дивидендной политике компании Совет директоров будет ориентироваться на показатель EBITDA за соответствующий отчетный период на основании отчета МСФО (за 2024 год не менее 80% от EBITDA, за 2025 и далее не менее 50% от EBITDA). Стоит учитывать, что у компании финансовый год заканчивается 31 марта следующего года.

В соответствии с данными сайта Доход ближайшая выплата дивидендов (за 2 кв 2025) прогнозируется в размере 33.94 руб (ДД 1.35% от текущей цены).

Мой итог:

К сожалению, компания не предоставила полноценной отчетности, поэтому многие показатели нельзя проанализировать (свободный денежный поток, расходы, чистый долг), но исходим из того, что есть.

Из положительного можно отметить продолжающий рост выручки (компания отмечает также, что законтрактованная выручка достигла 23.9 млрд, продемонстрировав рост на 23% по отношению к аналогичному периоду 2024 финансового года) и сохранение отрицательного чистого долга (жаль, что нельзя посмотреть динамику). Здесь же стоит добавить, что в отчетном периоде компания расширила партнерскую сеть (IBS, OpenYard, Флант, ТерраЛинк) и усилила позиции в сегменте low-code платформ и СУБД.

Но рост выручки не позволил получить рост по прибыли. Наоборот, год к году прибыль сильно упала. В том числа, на это повлиял рост R&D затрат на 18.6% г/г (288 -> 341.7 млн).

Пока все выглядит так, что на Диасофт стоит смотреть, но только со стороны. Рано или поздно рынок будет оживать и многие компании снова станут наращивать расходы на внедрение различных IT проектов, в том числе систем входящих в линейку продуктов Диасофта. Но это момент еще не наступил.

Акции компании держал в портфеле, но недавно решил все-таки закрыть позицию, несмотря на то, что она уже была в заметном минусе. Как показало время, это было верное решение, так как котировки продолжили свое снижение.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Российские нефтекомпании в затяжном кризисе: что повлекло идеальный шторм для нефтяников в 2025 году

Спад финансовых результатов в первом полугодии 2025 года

Российские нефтяные компании столкнулись с резким ухудшением финансовых показателей по итогам первого полугодия 2025 года. Выручка и прибыль крупнейших игроков сократились двузначными темпами, отражая совокупное влияние падения мировых цен на нефть, санкционных скидок и укрепления рубля.

Ниже приведены ключевые финансовые результаты нескольких ведущих компаний за 1 полугодие 2025 года (с изменением к аналогичному периоду 2024 года):

«Роснефть»: Выручка снизилась на 17,6%, до 4,263 трлн руб., EBITDA – до 1,054 трлн руб. Чистая прибыль упала на 68% – до 245 млрд руб. Руководство отмечает негативное влияние высоких ставок ЦБ РФ и разовых списаний

«Лукойл»: Чистая прибыль сократилась вдвое – до 287,0 млрд руб. против 591,5 млрд руб. годом ранее. Выручка упала почти на 17%, до 3,6 трлн руб. Операционная прибыль и EBITDA снизились примерно на 50% и 38% соответственно.

«Газпром нефть»: Прибыль по МСФО составила 150,5 млрд руб., что на 54,2% ниже уровня прошлого года. Выручка уменьшилась на 12,1% (до 1,775 трлн руб.), EBITDA – на 27,6% (до 510 млрд руб.). Дивиденды за полугодие снижены втрое (17,3 руб. на акцию против 51,96 руб. годом ранее) ввиду падения прибыли.

«Татнефть»: Чистая прибыль упала на 64,2%, до 54,21 млрд руб. (против 151,5 млрд руб. годом ранее). Выручка снизилась на ~5,7%, а операционная прибыль сократилась почти вдвое.

«РуссНефть»: Прибыль уменьшилась более чем втрое – до ~11,8 млрд руб. по МСФО за полугодие.

«Сургутнефтегаз»: из-за курсовой разницы компания показала чистый убыток 452,7 млрд руб. по РСБУ (годом ранее – прибыль ~139,9 млрд руб.). Укрепление рубля привело к обесценению огромных валютных запасов компании, что и обусловило рекордный убыток.

Совокупность этих показателей отражает кризисные явления в отрасли. Судя по всему, всё самое плохое, что могло произойти с нефтедобытчиками, произошло – падение цен на нефть, скидки на российскую нефть, укрепление нацвалюты, рост издержек и налогов образовали своего рода идеальный шторм для нефтяников в 2025 году.

Все издержки выросли, а рублевая цена нефти на уровне 2015–2016 годов

Одним из индикаторов кризиса является снижение рублевой выручки за баррель нефти до уровней середины 2010-х годов. Если пересчитать цену нефти в рублях, учитывая нынешний курс, картина для компаний выглядит тревожно. Например, при цене Urals около $55 за баррель и курсе ~80 ₽/$, нефтяники получают порядка 4 400 ₽ за баррель. Это сопоставимо с показателями 2015–2016 годов: тогда при нефти ~$50 и курсе ~60 ₽ за $ доход составлял около 3 000 ₽ за баррель. Казалось бы, номинально текущая рублевая цена выше, однако за прошедшие 10 лет рубль обесценился почти вдвое из-за инфляции.

С учётом накопленной инфляции, 3 200 ₽ 2015 года эквивалентны примерно 6 300 ₽ в ценах 2025 года. Таким образом, фактическая (реальная) рублёвая выручка нефтяников сейчас даже ниже, чем в пик предыдущего нефтяного кризиса.

Аналитики РБК в 2015 году отмечали, что рублёвая цена нефти заложена в бюджете примерно на уровне 3 165 ₽ за баррель, и падение её ниже грозит стимулированием девальвации со стороны властей. Сегодня этот ориентир уже пройден в реальном выражении. Каждый проданный баррель приносит нефтекомпаниям примерно столько же рублей, сколько 10 лет назад, хотя расходы за это время значительно возросли.

Для примера, средняя цена Urals во втором квартале 2025 г. опускалась до ~$55, курс рубля тогда колебался около 80–85 ₽/$. Это даёт ~4 500 ₽/барр. Для сравнения, во втором квартале 2016 г. Urals стоила ~$45 при курсе ~65 ₽/$ – около 2 925 ₽/барр. За 2016–2025 гг. потребительские цены в РФ выросли более чем в 1,5 раза, поэтому 2 900 ₽ 2016 г. ≈ 5 000–5 500 ₽ в ценах 2025 г. Получается,

нынешняя рублёвая выручка с барреля нефти даже меньше в реальном выражении, чем в 2016 году, когда нефтяники переживали прошлый обвальный спад цен.

см. динамику цен нефти в рублях с 2015 по 2025 гг. в таблице

Укрепление рубля, высокие издержки процентные ставки давят на денежный поток компаний

Укрепление рубля стало серьезным стресс-фактором для отрасли. Национальная валюта заметно усилилась в первой половине 2025 года (на ~21% к доллару с начала января по август) благодаря высоким ставкам ЦБ, экспортным ограничением капитала и прочим мерам. Для нефтяных экспортёров это обернулось снижением рублёвых доходов при тех же затратах в рублях. Крепкий рубль сокращает выручку в нацвалюте, из которой компании финансируют операционные расходы, налоги и инвестиции. Как подчеркнула «Роснефть», укрепление рубля наряду с удешевлением нефти стало одной из причин падения её финансовых показателей в первом полугодии. Аналогичные тренды отмечались и в других компаниях.

Одновременно сократился экспортный приток валюты из-за санкций. Россия вынуждена продавать нефть с дисконтом относительно Brent, что вкупе с укреплением рубля и ценовым потолком G7 привело к тому, что скидки на российскую нефть расширились. Игорь Сечин (глава «Роснефти») отмечал, что ужесточение санкций ЕС и США увеличило дисконт Urals, усилив давление на выручку.

Кроме того, внутренние тарифы и расходы росли быстрее, чем падали доходы: тарифы естественных монополий (Транснефть, РЖД и др.) были проиндексированы на 10–14%, обгоняя инфляцию, что дополнительно давит на издержки нефтяников. Таким образом, финансовый результат сжимается с двух сторон – выручка падает, а часть расходов (транспорт, логистика, проценты по кредитам) растёт.

Высокие внутренние процентные ставки – ещё один фактор, ухудшающий денежный поток.

Ключевая ставка ЦБ РФ долгое время держалась на двузначном уровне (в 2023 г. достигала 12–13%), что удорожает обслуживание долга. По словам Сечина, «запретительно высокая» ставка повышает расходы на проценты, сокращает прибыль и подрывает инвестиционный потенциал компаний.

Рост фискальной нагрузки ухудшил операционные показатели компаний отрасли

Рост фискальной нагрузки также усугубил ситуацию. В 2022–2023 годах правительство РФ приняло ряд мер, повышающих налоги для нефтегазового сектора. В частности, с 2023 года введены временные повышенные ставки НДПИ и экспортных пошлин, призванные дополнительно изъять доходы отрасли в бюджет на фоне его дефицита. Соответствующий закон, подписанный Президентом, предусматривает увеличение налоговой нагрузки на нефтедобывающие компании в 2023–2025 гг. – за счёт повышения НДПИ на нефть бюджет получит дополнительно 629 млрд руб.

По оценкам Минфина, совокупно налоговые изъятия у отрасли (нефть+газ) в эти три года увеличатся на несколько триллионов рублей. Примеры таких изъятий: повышение налога на прибыль до 34% для экспортеров СПГ (2023–2025) и дополнительный сбор с «Газпрома» по 50 млрд руб. в месяц.

Для нефтяников же ключевое – это изменение расчёта НДПИ и демпфера. В итоге нефтяные компании отдают в бюджет до 75–80% прибыли в виде налогов и пошлин. Фактически, при умеренных ценах и крепком рубле, чистая маржа нефтедобычи стала минимальной. Эксперты указывают, что за последнее десятилетие нефтяники перечислили в бюджет около 67 трлн руб., а доля изымаемой прибыли выросла до ~76%. Любое усиление налогового бремени сразу отражается на финансовых результатах компаний и их возможностях инвестировать в рост.

Правда, рост налогов несколько компенсировался сокращением нефтяных субсидий на внутреннем рынке: из-за удешевления нефти уменьшились выплаты по демпферу топливным компаниям. Однако в целом фискальная нагрузка на отрасль сегодня максимальна за десятилетие. Высокие налоги на фоне низкой рублёвой цены нефти привели к тому, что чистые прибыли обвалились даже сильнее, чем выручка, – как мы видим по отчетам всех компаний. В итоге отрасль встала перед выбором: либо сокращать инвестиции, либо наращивать долги для их финансирования (что затруднено высокой ставкой и санкционными ограничениями).

Чем отвечает нефтяники на текущий кризис: снижение издержек и новые технологии

Одним из способов смягчить кризисную ситуацию компании видят жёсткую оптимизацию операционных расходов. В условиях, когда доходы просели, нефтяники стремятся максимально снизить себестоимость добычи. Все крупные игроки объявили о программах экономии: пересматриваются контракты с подрядчиками, сокращаются неэффективные затратные проекты, внедряется режим строгой бережливости.

Например, «Роснефть» заявила о системной работе по сокращению операционных затрат до минимального уровня – несмотря на рост тарифов естественных монополий. Аналогичные меры предпринимают и другие компании, фокусируясь на повышении рентабельности каждого барреля.

Особую ставку нефтекомпании делают на внедрение современных технологий для повышения эффективности. Цифровизация, автоматизация и использование искусственного интеллекта (ИИ) помогают снижать издержки, оптимизировать процессы и принимать более взвешенные решения. В последние годы нефтяной сектор РФ активно инвестирует в цифровые решения – от интеллектуального бурения до предиктивной аналитики в геологоразведке.

Например, «Роснефть» разработала и внедрила систему ИИ «РН-Нейросети» для оптимизации разработки месторождений. Это ПО подбирает оптимальные варианты бурения новых скважин и методов увеличения нефтеотдачи, учитывая геологические данные. В результате внедрения система позволяет увеличить добычу и одновременно снизить операционные затраты; по оценке компании, прибыль от разработки месторождения может вырасти до 30%. Фактически нейросеть быстро перебирает тысячи вариантов сценариев и находит наиболее экономически выгодный, что снижает затраты на бурение и повышает нефтеотдачу. Цифровые решения такого рода ускоряют процессы, исключают ошибки (человеческий фактор) и позволяют экономить миллиарды рублей.

Другой пример – системы предиктивного обслуживания оборудования на базе машинного обучения. «Газпром нефть» и другие компании используют аналитику больших данных, чтобы прогнозировать поломки насосов, компрессоров и предотвратить аварийные простои. Это сокращает непроизводительные потери и ремонтные расходы. Также нефтяники внедряют технологии дистанционного мониторинга месторождений, беспилотники для обследования трубопроводов, роботизацию рутинных операций на промыслах. Все эти новшества позволяют при меньших затратах поддерживать высокий уровень добычи и безопасности.

Отдельно стоит отметить усилия по повышению эффективности капитальных вложений. В условиях ограниченного капитала компании более тщательно отбирают инвестпроекты, рассчитывают их отдачу. Шире применяются проекты внедрения (pilot projects), когда новая технология или методика апробируется на небольшом участке, прежде чем тиражироваться – это снижает риск потратить деньги впустую. Компании обмениваются лучшими практиками, совместно инвестируют в технологические кластеры. Например, государство и бизнес развивают полигон Баженовского проекта (разработка трудноизвлекаемых запасов в свите Баженовской свиты) с привлечением цифровых решений, что в перспективе должно снизить себестоимость добычи на этих сложных запасах.

Таким образом, оптимизация операционных и капитальных затрат стала ключевой стратегией нефтяников в кризис. Использование новых технологий, включая ИИ, даёт ощутимый эффект, повышая контроль за расходами и отдачу от инвестиций. Хотя за один год радикально изменить структуру затрат невозможно, постепенно цифровая трансформация помогает отрасли выстоять под прессом неблагоприятной конъюнктуры.

Расчёт на ослабление рубля как источник долгосрочной стабильности и восстановления инвестиционной активности в отрасли

В среднесрочной перспективе нефтяная отрасль рассчитывает на более слабый рубль, который мог бы вернуть ей приемлемый уровень рублёвой выручки. Считается, что текущий курс (~80 ₽/$) избыточно крепок для экономики, ориентированной на экспорт сырья. Экспортеры заинтересованы в девальвации рубля, поскольку это прямо увеличивает их доходы в национальной валюте. По оценкам аналитиков, бюджету и нефтекомпаниям комфортен курс порядка 100 ₽ за доллар. Такой уровень был бы ближе к равновесному с учётом инфляции последних лет и позволил бы компенсировать часть выпадающих доходов.

Эксперты инвестиционных компаний отмечают, что район ₽100/$ является балансом интересов: при таком курсе экспортеры получают больше рублей за валютную выручку, бюджет выигрывает от дополнительных нефтегазовых доходов, а импортеры и население ещё не испытывают критического давления цен.

В начале 2025 года курс уже подходил к этой отметке (достигал 97–98 руб./$), и многие прогнозы на конец года предполагают возврат в диапазон 95–105 руб. за доллар. Собственно, чтобы вернуть рублёвую цену нефти к приемлемому уровню, властям может потребоваться допустить ослабление рубля. В 2015 году в схожей ситуации рынок наблюдал подобные действия: когда рублёвая цена нефти падала ниже ~3 200 ₽, курс нацвалюты корректировался.

Сейчас, по сравнению с 2022–2023 годами, у правительства меньше стимулов искусственно поддерживать крепкий рубль. Напротив, растущий дефицит бюджета толкает Минфин к валютным интервенциям с обратным знаком – покупать валюту для пополнения резервов (в рамках бюджетного правила), что ослабляет рубль. Кроме того, в августе 2023 г. Банк России возобновил продажи юаней из ФНБ, но объём этих интервенций невелик и не смог развернуть тренд на укрепление рубля.

В отрасли ожидают, что к концу 2025 г. рубль все же девальвирует ближе к фундаментально обоснованному уровню. Если, скажем, средняя цена нефти Urals будет $60, а инфляция за 2015–2025 гг. суммарно около 100%, то эквивалент курса, компенсирующий инфляцию, составит порядка 105 ₽/$ (чтобы рублёвая цена барреля вернулась к уровню 2015 г. в реальном выражении). Многие нефтяные топ-менеджеры негласно называют «комфортным» курс 90–100 руб. за доллар для планирования бюджета компаний. Такое ослабление позволило бы увеличить рублёвые доходы экспортёров на 10–25% относительно текущих, что могло бы частично восстановить их платежеспособность.

Конечно, точные сроки и масштабы возможной девальвации непредсказуемы и зависят от множества факторов – от конъюнктуры нефтяного рынка до санкций и монетарной политики ЦБ. Однако консенсус экспертов склоняется к тому, что курс 80 ₽ не удержится длительно. Уже осенью 2025 г. влияние сезонных факторов (увеличение импорта, выплата дивидендов иностранцам, возможное снижение ставки ЦБ) может ослабить рубль. Для нефтянки это был бы желанный тренд: каждые лишние 10 ₽ в курсе дают порядка +600 млрд руб. годовых доходов отрасли (при экспорте ~200 млн т нефти). Именно поэтому компании спокойно смотрят на перспективу более дешёвого рубля – это естественный механизм балансировки экономики.

#нефть #кризис #инвестиции #капитал #urals #акции

ГТЛК и авиакомпания «Аврора» заключили соглашение о намерениях по лизингу трех самолетов Ил-114-300

На полях Восточного экономического форума ГТЛК подписала с авиакомпанией «Аврора» соглашение о намерениях по поставке в лизинг 3 самолетов Ил-114-300.

Поставка воздушных судов планируется с 2027 года на условиях льготного лизинга. За разработку самолета отвечает Авиационный комплекс им. С.В. Ильюшина (входит в ПАО «ОАК» Госкорпорации Ростех).

Реализация проекта позволит улучшить транспортную доступность и связанность регионов, поспособствует выводу на рынок нового типа российских самолетов.

#гтлк #лизинг #транспорт #облигации

Разбираем операционные результаты «Озон Фармацевтика» за 1 полугодие 2025 года

📊 29 августа мы представили финансовые и операционные результаты компании за первое полугодие 2025 года — и сегодня разбираем их подробнее.

Как нам удалось сохранить рост на фоне рыночных вызовов? Какие стратегии обеспечили увеличение продаж? И почему сейчас как никогда важно говорить об эффективности производства?

🏭 Несмотря на то, что рынок в упаковках снизился на 3,2% (по данным DSM Group), продажи «Озон Фармацевтика» в первом полугодии выросли на 2% и достигли 152,9 млн упаковок. Это обеспечило дополнительный прирост выручки на 0,3 млрд рублей.

Рост стал возможен благодаря целому ряду факторов:

✅ Ротация ассортимента в пользу наиболее востребованных препаратов и вывод новых препаратов;

✅ Расширение представленности в аптечных сетях и онлайн-каналах;

✅ Активное участие в государственных закупках.

💊 Средняя стоимость упаковки увеличилась на 14% — до 87 рублей. Это связано как с инфляцией, так и с увеличением доли более дорогих препаратов в ассортименте и выводом новинок.

Так, запущенные в конце 2024 года Круоксабан и Тикагрелор уже в первом полугодии вошли в ТОП-5 нашего портфеля продаж.

🏭 Ежедневно наши предприятия выпускают более 1 млн упаковок лекарственных средств, и мы продолжаем наращивать объёмы. В условиях инфляции и сезонных колебаний производственная эффективность позволяет компании сохранять устойчивость: мы оптимизируем процессы, контролируем издержки и поддерживаем высокое качество, одновременно готовясь к расширению мощностей.

🚀 Рост в условиях стагнации рынка — это подтверждение устойчивости нашей стратегии. Мы делаем ставку на качество, востребованный ассортимент и укрепление позиций во всех каналах продаж.

💊 Главное, что каждый процент роста — это тысячи пациентов, которые вовремя получили необходимые лекарства.

Запись эфира, презентация и пресс-релиз по результатам за первое полугодие 2025 года доступны по ссылке

Важность стратегии

Как мы с вами можем инвестировать (или инвертировать) сейчас, когда геополитика вносит дополнительный хаос в без того трудноуправляемый процесс кризиса глобальной экономики?

В любой точке кризиса мы определим те стратегии, которые являются "смертельными". И оставим только те, которые позволят пережить этот шторм. Не слиться. А а возможно, и увеличить капитал.

Я жестко стою на пути долгосрочного инвестора, ничто меня с него не свернет. Но помню совет Голдмана Сакса: 90% времени мы соблюдаем самую строгую дисциплину. Но есть моменты в жизни инвестора, когда ты обязан рисковать! Кризис – как раз такой момент. Это период, когда даже человек без крупного стартового капитала может относительно быстро заработать свой первый миллион.

Конечно, мы не забываем о правилах. Скажем, вы можете выделить 50 тысяч для торговли. Вас такая сумма не напрягает. Изучаете матчасть и заходите в рынок на эти 50 тысяч.

Обычно в кризис бывают такие сильные движения, что их проще увидеть и торговать. Если все сделаете правильно + повезет – сделаете 500 тысяч или миллион. Эти деньги станут основой для вашего следующего шага как инвестора. Если вы начинаете с большей суммы и ее потеря для вас ощутима – то тогда, однозначно, ищите наставника, минимизируйте риски.

Это тоже стратегия инверсии. В сложные моменты обычные люди боятся, советуют друг другу держать наличку, деньги “под матрацем”. Говорят, не лезьте на большую волну! И тому подобное.

А я говорю – учитесь у профессионалов соблюдать риски, читайте книги и рискуйте небольшой суммой. Сделайте начальный капитал – и вот тогда строго инвестируйте, чтобы получить действительно ощутимый доход.

Алексей Примак

https://t.me/ifitpro

#риск

Хрупкое равновесие: почему даже хорошие новости не гарантируют роста

Российские фондовые индексы продемонстрировали восстановление в среду, прервав двухдневную серию падений на фоне сохраняющейся высокой волатильности. По итогам основных торгов индекс МосБиржи прибавил 0,78%, достигнув уровня 2867,55 пункта, а индекс РТС вырос на 0,46% до 1117,32 пункта.

Инвесторы пытаются найти хоть какие-то признаки оптимизма на фоне откровенно слабого отчетного сезона и нарастающего спада в экономике. Возврат к дефляции вернул оптимизм к резкому шагу ЦБ в вопросе ключевой ставки.

По данным Росстата, за неделю с 26 августа по 1 сентября цены снизились на 0,08%, против роста инфляции на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

По ожиданиям аналитиков, 12 сентября Банк России может принять решение о снижении ключевой ставки на 200 базисных пунктов. Это приведет к падению процентов по банковским вкладам, сделав долговые инструменты более привлекательными для инвесторов. На акции позитивный эффект будет не долгим, так как они по-прежнему проигрывают в уровне риска и потенциальной дивидендной доходности.

Позитивным моментом также выступает пересмотр аналитиками прогноз по снижению средней ключевой ставке: с 19,3% до 19% в этом году, 13,8% до 13,2% — в следующем. Ожидания по росту ВВП тоже пересмотрены вниз — с 1,4% до 1,2% в этом году. По инфляции на конец года — с 6,8% до 6,4%.

Что дальше: Официальный визит Путина в Китай завершен. Президент отправляется во Владивосток для участия в ВЭФ. Президент РФ выступит на пленарной сессии форума 5 сентября в 6 утра по Москве.

• Спецпредставитель Америки Стив Уиткофф прибыл в Париж на фоне предстоящей сегодня встречи по Украине так называемой «коалиции желающих».

• Трамп в свою очередь, во время пресс-конференции с президентом Польши Навроцким заявил, что планирует в ближайшее время созвониться с Путиным. Плюс к этому, он анонсировал разговор с Зеленским. Легкие сподвижки в переговорном процессе уменьшили в моменте риск эскалации, но не более.

Из негативного: ОПЕК+ на воскресной встрече рассмотрит вопрос увеличения добычи, — источники Reuters. Это может снизить цену на топливо. Бюджет в сентябре и без того рискует недополучить 21 млрд рублей нефтегазовых доходов, сообщает Минфин.

Технический анализ указывает на формирование потенциальной разворотной модели, подтверждением чему послужил успешный тест линии тренда в качестве поддержки. Снижение рисков, связанных с вторичными санкциями, на фоне ожиданий снижения ключевой ставки может спровоцировать рост спекулятивного интереса. Однако чудес от решения по ставке ожидать не стоит.

Следует учитывать, что геополитическая обстановка остается ключевым фактором неопределенности, способным в любой момент нарушить текущий баланс. Решение — рискнуть или остаться в надежных активах — каждый принимает сам.

Из корпоративных новостей:

ВИ.ру #VSEH акционеры одобрили дивиденды за 1п 2025г в размере 1 руб/акция (ДД 1,3%), отсечка - 12 сентября

ФосАгро #PHOR цены на азотные, фосфорные и смешанные удобрения в августе продолжили расти, обновив максимумы с 2022 года

Ozon #OZON планирует построить к 2027 году новый логистический центр в Якутске

Аэрофлот #AFLT за 8 месяцев 2025г на 33% увеличила пассажиропоток на рейсах между Россией и Китаем

• Лидеры: РусГидро #HYDR (+3,1%), ТМК #TRMK (+2,12%), Сегежа #SGZH (+1,5%), ММК #MAGN (+1,33%).

• Аутсайдеры: Whoosh #WUSH (-3,36%), Ростелеком #RTKM (-1,8%), Позитив #POSI (-1,75%), Фикс Прайс #FIXR (-1,75%).

04.09.2025 - четверг

• Восточный экономический форум (ВЭФ). День 2

• Мосбиржа начнет торги мини-фьючерсами на акции Полюса

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор #отчет #аналитика #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ ЦБ опросил аналитиков, и их ожидания по экономике на 2025 год стали скромнее.Прогноз роста ВВП снижен с 1,4% до 1,2%.

Инфляция ожидается 6,4% вместо 6,8%.

Прогноз по ключевой ставке скорректирован до 19% с 19,3%.

Безработица почти не изменилась — 2,3%.

Курс доллара к концу года прогнозируется около 85,5₽ вместо 86,4₽.

Ранее ЦБ представил сценарии до 2028 года, где в базовом варианте рост экономики в 2025 году составит 1–2%, а инфляция снизится до 6–7%.