Поиск

NASDAQ 100: КАК ОПЕРЕЖАЕТ идекс ММВБ ПО ДОХОДНОСТИ И ИНВЕСТИРОВАТЬ В РОССИИ

Ключевые идеи статьи:

· Nasdaq‑100 — один из трёх ключевых мировых индексов вместе с DJIA и S&P 500.

· Концентрат крупнейших нефинансовых компаний Nasdaq. Для инвестиций доступен через биржевой фонд QQQ (ETF)

· Для инвестора из РФ важна оценка в рублях: результат = динамика QQQ в долларах × курс USD/RUB.

· За 2010–2024 «QQQ в ₽» вырос примерно в 35,5 раза (≈ 27,5% среднегодовая доходность), что существенно выше полной доходности индекса МосБиржи за тот же период (≈ ×4,74, ≈ 11,7% в год).

·На Мосбирже доступен расчётный фьючерс NASD на QQQ; встроенной валютной ноги нет — её создают отдельно через лонг Si (USD/RUB).

Насдак 100 что это и почему он важен для инвестиционного сообщества

Nasdaq‑100 (NDX) — один из трёх главных бенчмарков мира рядом с DJIA и S&P 500. Он собирает крупнейшие нефинансовые компании Nasdaq: софт, полупроводники, облака, e‑commerce, соцсети, потребительские сервисы. Производные на индекс — прежде всего ETF QQQ и фьючерсы — входят в число самых ликвидных инструментов на планете. Ими активно пользуются пенсионные и страховые фонды, управляющие активами, суверенные фонды и хедж‑фонды: чтобы быстро получить рыночную экспозицию, сбалансировать портфель и хеджировать риски.

Финансовые компании исключены из состава индекса. Фокус на технологиях и смежных отраслях. Крупнейшие веса традиционно у Nvidia, Microsoft, Apple, Amazon, Meta, Tesla, Broadcom и др. Индекс капитализационно‑взвешенный. Это значит, чем больше компания, тем выше её доля. Состав поддерживается «в форме» благодаря ежегодному пересмотру и ежеквартальной ребалансировка. В 2023‑м была внеочередная корректировка, чтобы снизить концентрацию «мегакэпов».

Долгий путь: как индекс рос и падал

Индекс стартовал 31.01.1985 с базового значения 250 пунктов (в 1994‑м методологически пересчитан до 125). На 31.12.2024 — около 21 012 пунктов.

Среднегодовая доходность: 1986–2024: ≈14,1% в год.

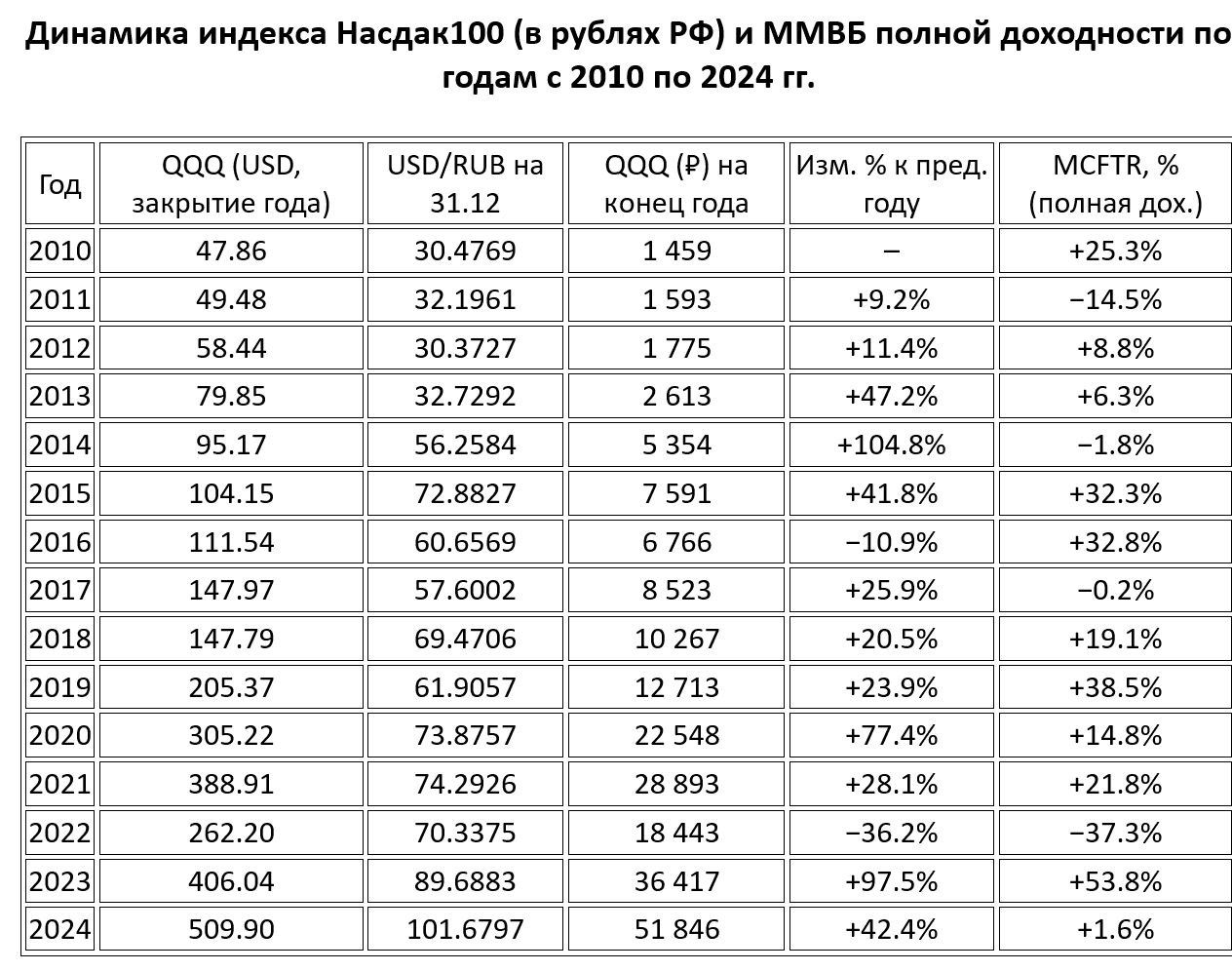

Лучший год: 1999 (+101,9%); худший: 2008 (−41,9%); максимальная просадка — более −80% в дотком‑кризис. С 2010 года данные по доходности индекса Насдак в долларах в рублях доступны в таблице.

Динамика индекса по десятилетиям. Бурные 1990-е. Это время становления новой интернет экономики. Технологические компании взлетали на волне интернета, а вместе с ними — Nasdaq-100. Рост был головокружительным, а конец десятилетия ознаменовался знаменитым «дотком-пузырём». Для инвестора урок оказался прост - невероятные возможности соседствуют с не менее впечатляющими провалами.

«Потерянные» 2000-е. После краха пузыря индекс долгие годы оставался под давлением. Добавим к этому кризис 2008 года — и становится понятно, почему целое десятилетие воспринимается как потерянное. Nasdaq-100 фактически топтался на месте, а инвесторы учились терпению и управлению убытками.

Мощные 2010-е. На фоне дешёвых денег и бурного роста технологических гигантов индекс пережил «золотой век». Apple, Amazon, Google, Microsoft и другие стали драйверами целого десятилетия. Доходности впечатляли, а Nasdaq-100 превратился в символ глобального технологического лидерства.

Волатильные 2020-е. Пандемия COVID-19 встряхнула рынки, но дала мощный импульс цифровизации. Затем пришли инфляция, рост ставок и высокая волатильность. Годы 2023–2024 стали временем восстановления, но инвесторы вновь убедились: путь наверх редко бывает прямым и Nasdaq-100 способен дарить впечатляющие результаты по доходности, но и резкие коррекции — часть инвестиционного процесса. Цена за доступ к лидерам роста — готовность выдерживать просадки и дисциплина в управлении портфелем.

Как и почему рублевая переоценка инвестиций в Насдак позволяет в 7 раз опередить индекс ММВБ за последние 15 лет

Представленная выше динамика индекса Насдак со всеми ее взлетами и падениями это оценка « в долларах», что является лишь половиной истории. Итог для инвестора из РФ измеряется в рублях, а значит следует использовать результат QQQ в долларах США, пересчитанный по USD/RUB на дату оценки.

В таблице к статье мы показываем три величины: закрытие QQQ в долларах $, официальный USD/RUB на 31 декабря, и их произведение — «QQQ в ₽».

Итог за 2010–2024. Цена одного пая QQQ в рублях выросла с 1 459 ₽ до 51 846 ₽ — почти ×35,5. Среднегодовая доходность за 14 лет 27,5%.

Для ориентира индекс МосБиржи за тот же отрезок поднялся с 1 543 до 7 306 пунктов — около ×4,74, что даёт ≈11,7% в год. В совокупности QQQ в рублях опередил полную доходность МосБиржи примерно в 7,5 раза (×35,5 против ×4,74). Из 14 лет 12 были положительными для «QQQ в ₽»; отрицательные — 2016 и 2022.

Другой важный момент объясняющий причину того что Насдак значительно опережает ММВБ по доходности состоит в том что, исторически падения Nasdaq-100 часто совпадали с замедлением мировой экономики и снижением цен на энергоносители. Для России это означает одновременное ослабление рубля. В такие периоды рублёвый инвестор, владеющий активами в долларах, получает своеобразный «автоматический хедж»: падение индекса в валюте частично компенсируется ростом курса доллара к рублю.

Таким образом, Nasdaq-100, котируемый в рублях, становится не только ставкой на глобальные технологические компании, но и защитным инструментом против валютных рисков и снижения нефтегазовой конъюнктуры.

Как купить экспозицию на Мосбирже

В 2022‑м окно в зарубежные акции и ETF практически захлопнулось (санкции, ограничения на операции и покупки). «Мостик» к Nasdaq‑100 в российской инфраструктуре — расчётный фьючерс NASD на паи Invesco QQQ.

Ключевые параметры фьючерса NASD:

-базовый актив — пай QQQ;

-размер контракта — 41 пай;

-вариационная маржа и клиринг — в рублях;

-поставки нет (контракт расчётный);

-серии — квартальные (март / июнь / сентябрь / декабрь);

-расчёт по экспирации — NAV одного пая QQQ × 41 на дату, предшествующую экспирации.

Важно отметить, что в контракте нет встроенной валютной «ноги» USD/RUB — долларовая составляющая не фиксируется автоматически и при необходимости добавляется отдельно.

Контракты квартальные — позицию удобно переносить за 3–7 торговых дней до экспирации. Следите за ликвидностью ближайшей серии и спредом «бид‑оффер». Крупные объёмы разбивайте на части — не гонитесь за последней тиковой ценой.

Фьючерсы дают плечо: гарантийное обеспечение кратно меньше полной стоимости контракта. Плюс — эффективность капитала; минус — чувствительность к волатильности через вариационную маржу.

Также необходимо учитывать влияние бэквардации и контанго на стоимость переноса позиций (роллирование фьючерсов). .

Кейс стратегии автоследования: «Алгебра»: альтернативный способ инвестировать в Насдак

В стратегии автоследования «Алгебра» ядро портфеля до 65% портфеля— длинные позиции во фьючерсах NASD и Si (USD/RUB). Суммарная остальное — фьючерсы на природный газ кэш и консервативные инструменты. Ключевой принцип — таргетирование волатильности: при росте рыночной турбулентности доля фьючерсов на Насдак автоматически уменьшается, при спокойном рынке — увеличивается.

Такой адаптивный режим помогает сглаживать просадки и удерживать риск в заданном коридоре.

Доступ к стратегии Алгебра

ИИ — новая угроза 21 века?

Сегодня я хочу задать вам неудобный, но крайне актуальный вопрос: сможет ли искусственный интеллект выполнять вашу работу через 3–5 лет?

Если вы честно ответили “да” — читайте дальше. Если “нет” — тоже читайте: возможно, вы просто не хотите признавать реальность. По данным Goldman Sachs, к 2030 году AI может привести к потере до 300 миллионов рабочих мест по всему миру, что составляет около 9,1% от глобальной рабочей силы.

Что происходит прямо сейчас, в 2025 году:

— Программисты теряют работу: ИИ пишет код быстрее и дешевле. Например, Microsoft уволил около 6000 программистов, поскольку 30% кода теперь генерируется AI автоматически.

— Копирайтеры увольняются: нейросети создают тексты за секунды. Агентство BlueFocus полностью отказалось от внешних копирайтеров и дизайнеров в пользу генеративного AI, таких как Azure OpenAI и Baidu ERNIE Bot.

— Переводчики остаются без заказов: ChatGPT и подобные модели переводят лучше человека. Duolingo сократил 10% подрядчиков-переводчиков, заменив их AI для создания контента.

— Дизайнеры в панике: Midjourney и DALL-E рисуют логотипы и графику за минуты.

— Специалисты по вводу данных (data entry clerks) исчезают: по прогнозам World Economic Forum, к 2027 году эта профессия потеряет более 7,5 миллионов рабочих мест — это самый большой удар среди всех.

— Сотрудники колл-центров и клиентской поддержки: Klarna заменила 700 агентов поддержки чат-ботом, сократив затраты на 85% и время ожидания клиентов.

— Бухгалтеры и административные секретари: эти роли входят в топ-3 профессий с наибольшим риском автоматизации, по данным WEF.

— Маркетологи и специалисты по рекламе: 51% работников в этой сфере считают, что их работа изменится из-за AI, а 81,6% цифровых маркетологов уверены, что контент-райтеры потеряют места.

— Рабочие в производстве: до 20 миллионов мест могут быть автоматизированы к 2030 году, включая использование AI в робототехнике и автономных машинах.

И это только начало

Каждый месяц ИИ эволюционирует: становится умнее, быстрее, дешевле. По данным IMF, 60% рабочих мест в развитых экономиках подвержены риску замены AI. А люди… остаются людьми, с их ограничениями и нуждами.

Давайте честно разберемся:

— Ваш начальник уже думает, как сократить расходы на зарплаты. В 2025 году компании вроде Google и Amazon активно внедряют AI для оптимизации, что приводит к массовым сокращениям в рекламе, клиентском обслуживании и операциях.

— ИИ работает 24/7 без отпусков, больничных и жалоб.

— Роботу не нужна мотивация, премии или корпоративы.

— Искусственный интеллект не устает, редко ошибается и масштабируется мгновенно.

Звучит как фантастика? Всего 3 года назад генеративные изображения от AI казались чудом, а сегодня они стандарт в дизайне. А в 2025 году Wall Street планирует заменить 200 000 ролей AI в ближайшие 3–5 лет.

Вот главная проблема: большинство людей живут в отрицании. “Меня точно не заменят”, “Моя профессия особенная”, “До меня не дойдет”. Точно так же думали операторы телефонных станций при появлении автоматических коммутаторов, или журналисты MSN, которых заменили AI еще в 2020 году. Или работники Indeed, где AI привел к увольнению 1300 человек в 2025 году.

Но есть хорошая новость

Вы можете подготовиться к этим изменениям уже сегодня. Не ждите, пока волна накроет — действуйте proactively.

Мое решение простое и практичное:

Пока у вас есть стабильная зарплата — используйте ее для создания капитала. Начните с малого, но consistently.

Каждый месяц откладывайте 10–30% от дохода. Например, если ваша зарплата 100 000 рублей, начните с 10 000–30 000 в “подушку безопасности”.

Инвестируйте в диверсифицированные активы: акции (например, индексные фонды вроде S&P 500 или российские blue chips), облигации (государственные или корпоративные для стабильности), ETF на глобальные рынки. Избегайте спекуляций — фокусируйтесь на долгосрочном росте. По данным исторических данных, средняя годовая доходность акций — около 7–10% после инфляции.

Формируйте капитал для пассивного дохода: цель — собрать портфель, который генерирует дивиденды или проценты. Например, инвестируя 20 000 рублей ежемесячно под 8% годовых, через 5 лет вы можете накопить около 1,5 млн рублей (с учетом компаундинга).

Дополнительные шаги: изучите финансовую грамотность (книги вроде “Богатый папа, бедный папа” или курсы на Coursera). Откройте ИИС (индивидуальный инвестиционный счет) в России для налоговых льгот. И помните: диверсификация — ключ, чтобы минимизировать риски, как в случае с волатильностью рынков в 2022–2024 годах.

Цель простая: к тому моменту, когда ИИ может заменить вас (а по прогнозам McKinsey, 14% глобальной рабочей силы сменит карьеру к 2030 году ), у вас должен быть альтернативный источник дохода.

Представьте: 2028–2030 год. Вас сократили, как тысячи в tech-секторе в 2025 году (77 999 увольнений только в первой половине года из-за AI). Но у вас есть инвестиционный портфель, приносящий 50–100 тысяч рублей в месяц пассивно. Вы не паникуете: есть время на переобучение (например, в области, где AI дополняет, а не заменяет — как здравоохранение или креативный менеджмент), или на запуск собственного бизнеса, или просто на хобби.

А теперь главный вопрос: будете ли вы действовать или продолжите надеяться, что “как-нибудь пронесет”?

Мой опыт показывает: 90% людей выберут второй вариант. Потом будут удивляться: “Как же так получилось?” Не будьте как все. Начните готовиться к будущему уже сегодня. Время еще есть, но его становится все меньше

P.S. Если вы в отрицании, вспомните: даже в банках вроде Goldman Sachs AI уже заменяет entry-level аналитиков, автоматизируя презентации и данные.

Действуйте!

GloraX укрепляет позиции на рынках капитала: итоги 1 полугодия 2025

Мы уже представили операционные итоги за первое полугодие 2025 года и теперь рады поделиться результатами работы на рынках капитала. За этот период GloraX уверенно продвигался вперёд, фокусируясь на развитии долговых инструментов и углублении взаимодействия с инвестиционным сообществом.

🔹 Погашение облигаций

В отчетном периоде мы успешно завершили погашение выпуска 001P-01, размещенного в марте 2023 года – все выплаты купонов и погашение прошли точно в указанные сроки без задержек.

🔹 Размещение облигаций

Нами были размещены два новых выпуска облигаций — серии 001P-03 и 001P-04. Оба размещения сопровождались высоким спросом и были закрыты с переподпиской. Сегодня бумаги торгуются с премией к номиналу — выше 1100 рублей.

- 001P-03: среднедневной объем торгов (ADTV) составил 13,6 млн рублей, что эквивалентно 0,9% от объема размещения

- 001P-04: ADTV — 27,1 млн рублей, или 1,2% от объема размещения

Выпуски GloraX демонстрируют выдающуюся ликвидность, опережая по этому показателю даже облигации некоторых эмитентов с рейтингами уровня «А» и выше. Привлечённые средства были направлены на развитие текущих проектов и реализацию сделки M&A в точности, как и было заявлено нами при размещении.

🔹 Приобретение ГК «Жилкапинвест»

Ключевым стратегическим шагом в первом полугодии стало завершение сделки по приобретению одного из крупнейших девелоперов Приморского края — ГК «Жилкапинвест». Это M&A-сделка позволила GloraX совершить качественный рывок: подняться сразу на 6 позиций в рейтинге застройщиков по объему текущего строительства (сейчас мы занимаем 22-е место), а также была признана одной из лучших на рынке в своём сегменте.

🔹 Кредитный рейтинг

В апреле 2025 года Национальное кредитное рейтинговое агентство (НКР) присвоило GloraX кредитный рейтинг на уровне BBB+ со стабильным прогнозом. Среди ключевых факторов: высокая рентабельность, умеренная долговая нагрузка при комфортном уровне ликвидности, прозрачная структура собственности и высокие стандарты корпоративного управления. Это позволило перевести наши облигации во второй уровень листинга и повысить доверие со стороны инвесторов.

GloraX последовательно реализует стратегию устойчивого роста, опираясь на финансовую дисциплину, прозрачность и активное использование рыночных механизмов для привлечения капитала. Мы продолжаем активно присутствовать на рынках капитала, регулярно публикуем отчетность и поддерживаем открытый диалог с инвесторами.

#GloraX #новости #итоги #рынки_капитала #capital_markets #недвижимость #строительство #девелопмент $RU000A108132 $RU000A1053W3 $RU000A10ATR2 $RU000A10B9Q9

Займер - мультипродуктовый гигант ⁉️

💭 Разбираемся, почему компания активно трансформируется, но при этом рыночная оценка не отражает весь потенциал роста...

💰 Финансовая часть (1 кв 2025 МСФО)

📊 Доходы от процентов за первые три месяца 2025 года достигли отметки в 5 миллиардов рублей, продемонстрировав прирост на 12,2% по сравнению с аналогичным периодом предыдущего года благодаря увеличению объема предоставленных кредитов. За этот же период чистая прибыль удвоилась, достигнув уровня 916 миллионов рублей.

👤 Генеральный директор ПАО МФК «Займер», Роман Макаров, прокомментировал итоги первого квартала следующим образом: «Наш отчетный период оказался успешным. Мы расширили число выданных займов новым заемщикам, усилили развитие комиссионных услуг и впервые внедрили практический кейс собственного коллекторского подразделения».

🧐 Кроме того, компания отметила ряд значимых событий прошедшего периода:

- приобретение платформы Seller Capital позволило выйти на рынок микрофинансовых услуг,

- продолжается расширение возможностей виртуальной карты с кредитным лимитом,

- запущено тестирование POS-кредитования на внешнем рынке.

🔥 Макаров подчеркнул важность стратегических шагов, направленных на диверсификацию бизнеса и разработку новой продуктовой линейки, что позволит компании гибко реагировать на изменения регулирующего законодательства.

🫰 Комиссионные доходы также демонстрируют устойчивый рост с четвертого квартала 2024 года, что смягчило влияние повышения налогов на прибыль и судебных издержек, связанных с возвратом долгов.

💭 Анализируя ключевые финансовые показатели:

- Несмотря на традиционно низкий сезонный характер первых трех месяцев года, рентабельность капитала значительно увеличилась с 15,4% до 28%, отражая высокую эффективность операций.

- Отдача на активы предприятия (ROA) возросла с 12,4% до 22,3%, демонстрируя существенный рост доходности бизнеса.

- Процентная маржа осталась стабильной, однако в первом квартале текущего года показатель незначительно повысился по сравнению с предыдущими показателями.

🤓 Что касается резервов, то наблюдается значительное увеличение в абсолютных значениях по сравнению с последним кварталом 2024 года, несмотря на уменьшение показателя год к году. Увеличение резервов обусловлено привлечением большего числа новых клиентов, необходимостью покрытия рисков и продления сроков судебного процесса вследствие недавней правовой реформы. Компания продолжает поддерживать низкий уровень проблемных задолженностей, удерживая достаточный запас прочности.

💼 Портфель организации активно пополняется клиентами, ранее воспользовавшимися услугами повторно, что способствует снижению доли просрочки. Стратегия формирования резервов сохраняется неизменной, обеспечивая устойчивость и надежность финансовой структуры.

🥸 Операционная маржа демонстрирует стремительный рост, особенно заметный в первом квартале 2025 года, когда операционные затраты существенно сократились по сравнению с четвертым кварталом 2024-го. Это стало возможным главным образом за счет уменьшения затрат на информационные технологии, хотя доля маркетинга оставалась высокой ввиду активного расширения клиентской базы. Руководство подчеркивает временный характер сокращения расходов на программное обеспечение, предполагая возможное повышение данной статьи бюджета в будущем.

🫰 Оценка

🤷♂️ Компания с таким высоким показателем рентабельности собственного капитала (ROE свыше 30%) продолжает оставаться недооцененной, торгуясь всего лишь в 1,13х к собственному капиталу. Для примера, конкурирующая организация Т-Технологии имеет оценку стоимости примерно в 1,5х выше своего капитала.

🔥 Займер делает серьезные инвестиции в новые сферы деятельности, что создает предпосылки для оживления интереса инвесторов. Если рынок сможет увидеть позитивные последствия этих вложений, это станет драйвером роста цен на акции компании.

💸 Дивиденды

🤑 Компания выплатила дивиденды за первый квартал 2025 года в размере 458 млн рублей — это 4,58 рубля на одну акцию. За четвёртый квартал 2024-го выплачивалось 9,13 рубля на акцию. Таким образом, половина полученной прибыли за первый квартал текущего года ушла на выплату дивидендов. Оставшаяся часть прибыли будет направлена на дальнейшее развитие и расширение бизнеса.

✔️ Развитие

💳 Бизнес активно перестраивается и переходит от простой схемы предоставления краткосрочных микрозаймов ("займы до зарплаты") к формированию полноценного мультикомплексного продукта. Сейчас компания сосредоточена на развитии направлений среднесрочного кредитования (IL), предлагает потребителям новые виды финансовых инструментов, такие как виртуальная карта с кредитной линией и внедряет услугу POS-кредитования. Эти шаги помогают привлечь новую аудиторию и повышают способность бизнеса быстро приспосабливаться к изменениям регулирования сектора микрокредитования.

🏦 Компания приобрела 100% акций банка «ЕВРОАЛЬЯНС» за 490 млн рублей. Сделка позволит Займер выйти на банковский рынок и расширить спектр предоставляемых услуг. Компания планирует предлагать кредитные продукты как физическим лицам, так и бизнесу, а также развивать технологии для осуществления платежей.

😎 Одним из важных элементов стратегии является развитие собственной службы взыскания долгов, ООО ПКО "ПроФи": приобретается первая партия долговых обязательств, проводятся исследования рынка перед последующими покупками аналогичных пакетов долгов.

🥸 Важнейшим событием стал процесс слияния и поглощения компаний: состоялось успешное присоединение платформы Seller Capital, специализирующейся на финансировании продавцов на торговых площадках онлайн-рынка. Этот шаг открывает доступ к перспективному рынку e-commerce и признается руководством компании важным элементом долгосрочной стратегии развития.

🧐 Помимо этого, завершён процесс интеграции с крупным финансовым посредником, началась проверка эффективности системы POS-кредитования в реальных условиях открытого рынка. Одновременно запущен публичный релиз виртуальных карт с кредитным лимитом. Таким образом, компания активно осваивает новые направления деятельности, укрепляет позиции на рынке финансов и закладывает основу для дальнейшего устойчивого роста.

📌 Итог

💪 Компания эффективно функционирует и успешно преодолевает отраслевые трудности. Стратегические покупки и развитие новых направлений положительно отразятся на результатах бизнеса и рыночной оценке акций. Как только рынок убедится в способности компании справляться с возникающими проблемами, произойдет переоценка ценных бумаг, несмотря на временное снижение размера дивидендов по сравнению с уровнем 2023–2024 годов.

🎯 Инвестиционный взгляд: Акции недооценены относительно конкурентов. Тем не менее, рынки настороженно воспринимают активность Банка России в сфере регулирования микрофинансовых организаций, что может отразится в снижении привлекательности акций. Такие риски трудно поддаются прогнозированию.

💯 Ответ на поставленный вопрос: Компания демонстрирует все признаки трансформации в мультипродуктового гиганта. При успешной реализации стратегии диверсификации и позитивном восприятии рынком новых направлений бизнеса возможно значительное повышение инвестиционной привлекательности компании.

👇 Если вам понравился обзор и хочется получать больше интересных материалов и полезных инсайтов — приглашаю вас присоединиться и стать частью нашего сообщества. 🙌Подписывайтесь, чтобы ничего не пропустить!

$ZAYM #ZAYM #Займер #МФО #Рентабельность #Диверсификация #Инвестиции #Акции #Бизнес #Аналитика

Инвестиционный взгляд на Т-Технологии (Т-Банк). Время покупать или продавать ⁉️

💭 Инвестиции — это искусство балансировки между терпением и действиями. Выясним стратегию банка по привлечению новых клиентов и управлению прибылью, а также поймем, стоит ли рассчитывать на рост стоимости акций в будущем.

💰 Финансовая часть (1 кв 2025)

📊 По результатам первого квартала текущего года наблюдается общее снижение доходов банка: выручка упала на 8,6%, чистый процентный доход — на 8,3%, комиссионный доход — на 11%, страховые услуги — на 5,5%. Это привело к снижению чистой прибыли на 13,4%.

🧐 Основной причиной падения процентных доходов стало сокращение активов на 7,5% за квартал, что характерно для всей банковской отрасли. Одновременно уменьшается чистая процентная маржа, хотя руководство уверено, что с началом снижения ключевой ставки маржа снова увеличится, поддержав доходы банка.

💳 Кредитный портфель банка фактически не сократился, наоборот, отмечается рост доходных кредитных направлений, включая потребительские кредиты и автокредитование, тогда как объемы малорентабельных корпоративных займов и ипотечных кредитов уменьшились.

🤔 Несмотря на падение доходов, операционная маржа сохраняется благодаря эффективной работе с издержками. Административные расходы увеличились относительно выручки, однако абсолютно они снизились на 4,5%, особенно значительно сократились рекламные затраты (-28,3%).

⏯️ Показатель рентабельности капитала (ROE) составил 24,6%, и хотя он временно упал ниже целевого уровня, цель банка — достигнуть отметки в 30% и обеспечить прирост прибыли на уровне 40%, что возможно при условии дальнейшего снижения ставок.

💪 Таким образом, несмотря на общий негативный фон банковского сектора, банк сохраняет позитивную динамику, демонстрируя эффективную работу над сокращением расходов и управлением рисками.

✔️ Развитие

💪 Клиентская база Т-Технологий выросла до 50,4 млн (+17% г/г), что является значительным результатом несмотря на снижение темпов роста. Компания смещает акцент на монетизацию текущих пользователей, включая привлечение в премиум-подписки и изменение условий лояльности. Выручка диверсифицирована, половина доходов поступает от небанковских направлений. Важными факторами роста являются технологическое развитие.

💸 Дивиденды

🤑 Акционеры Т-Технологий одобрили выплату дивидендов за первый квартал 2025 года в размере 33 рублей на акцию. Однако, учитывая прогнозную высокую рентабельность проектов свыше 30% и перспективы дальнейшего развития, долгосрочным инвесторам было бы выгоднее, если бы компания направляла большую часть своей прибыли на инвестиции в расширение бизнеса и выход на новые рынки. Это позволит компании поддерживать высокие темпы роста, что в конечном итоге компенсирует относительно низкие текущие выплаты дивидендов.

📌 Итог

✅ Банк продемонстрировал хорошие финансовые показатели в условиях сложной рыночной ситуации. Несмотря на трудности, испытываемые большинством участников банковского сектора, банк сумел сохранить рост прибыли на акцию. Уровень просрочек увеличился, но в меньшей степени, чем у конкурентов. Кредитный портфель банка продолжает увеличиваться за счет высокодоходных потребительских кредитов и кредитных карт, компенсируя уменьшение объемов корпоративного кредитования и ипотек.

🎯 Инвестиционный взгляд: Исходя из текущих результатов, сохраняется положительный взгляд на акции банка и ожидается значительный рост прибыли во второй половине года после ожидаемого снижения ключевой ставки.

💯 Ответ на поставленный вопрос: Несмотря на временное замедление финансовых показателей, Т-Технологии сохраняют положительную динамику. Банк активно управляет расходами, успешно развивает кредитные направления и расширяет клиентскую базу. Покупка акций Т-Технологии представляется оправданной стратегией для инвесторов, ориентированных на долгосрочный рост.

👇 Подпишитесь сейчас и будьте на шаг впереди!

$T #T #Инвестиции #ТТехнологии #ТБанк #Дивиденды #Финансы #Акции

🚀 Свежее интервью по итогам покупки ГК «Жилкапинвест»

Мы запускаем новую рубрику – короткие обзоры крупных интервью и публикаций о GloraX в СМИ с хештегом #GloraX_СМИ. Будем делиться с вами тезисами важнейших материалов, чтобы вы были в курсе главных новостей и планов GloraX.

Сегодня коротко расскажем об интервью нашего CEO Дмитрия Кашинского, которое он на днях дал изданию РБК Недвижимость. Ключевые тезисы:

● Стратегический выход на Дальний Восток: GloraX приобрел одного из крупнейших девелоперов Владивостока – ГК «Жилкапинвест». Это первый опыт M&A-сделки для компании, который ускорил выход в новый регион.

● В результате портфель GloraX пополнился тремя строящимися жилыми комплексами и одним проектом на стадии подготовки, общая площадь портфеля – 239 тыс. кв. м, объем текущего строительства – 138 тыс. кв. м.

● Почему Дальний Восток? Регион активно развивается благодаря программе льготной «Дальневосточной» ипотеки, умеренной конкуренции и высокому потенциалу роста.

● Почему сейчас? GloraX — один из немногих застройщиков, кто показывает рост на фоне почти падения остального рынка. Мы видим в текущем рынке не кризис, а возможности, и это хорошее время для покупки активов — многие доступны с существенным дисконтом.

● В чем преимущество M&A-сделок? Этот подход позволяет сразу получить проекты с действующим спросом и прибылью, а не ждать годами запуска новых площадок.

● Какие планы? В 2025 году – реализовать 41 тыс. кв. м во Владивостоке, искать площадки и расширять земельный портфель во всем Дальневосточной федеральном округе, продолжать строить компанию роста и наращивать объемы бизнеса GloraX за счет региональной экспансии, проектов КРТ и выхода на рынки акционерного капитала.

● Мастер-девелопмент как стратегический приоритет? GloraX планирует и дальше работать над тем, чтобы занимать выгодную нишу между государством и локальными девелоперами, предлагая готовые проекты для дальнейшей реализации небольшими компаниями и реализуя крупные проекты комплексного развития территорий (КРТ).

Еще больше информации в полном тексте статьи: https://realty.rbc.ru/news/683d78cf9a7947b3bafa0a26

#GloraX #GloraX_СМИ #дальнийвосток #Владивосток #экспансия #недвижимость #строительство #девелопмент $RU000A108132 $RU000A1053W3 $RU000A10ATR2 $RU000A10B9Q9

Облигация от «Ойл Ресурс Групп» с высокой ставкой

⬆️ Время высоких ставок

Некоторые инвесторы не хотят вкладывать 100% своего капитала в акции, но при этом хотят получать хорошую доходность, выше чем ключевая ставка. Для таких инверторов подойдут Высоко Доходные Облигации (ВДО) — доходность по которым может быть значительно выше, чем средние значения на рынке облигаций.

🛢 В качестве примера таких облигаций рассмотрим бумаги «Ойл Ресурс Групп», ставка купона по которым составляет 33%.

Компания входит в группу «Кириллица» и занимается оптовой поставкой нефти и нефтепродуктов как внутри России, так и на экспорт. В партнерах бизнеса 14 НПЗ, работать с которыми помогает собственный автопарк из 50 бензовозов.

📂 Весной 2024 года Компания разместила свой первый облигационный выпуск на бирже на сумму 1 млрд ₽. Этой зимой она размещает свой второй выпуск на 2,5 млрд ₽, из которого уже собрано 68,3%.

🏆 В ноябре 2024 года «Национальное Рейтинговое Агентство» повысило Компании кредитный рейтинг до «BВ+|ru|» с прогнозом «Стабильный».

📝 Недавно Компания огласила предварительные результаты по РСБУ за 2024г:

Выручка и Чистая прибыль удвоились до 21,6 млрд ₽ и 480,4 млн ₽ соответственно (здесь и далее год-к-году).

EBITDA выросла на 181%, до 996 млн ₽.

Чистый долг составил 1,89 млрд ₽, а долговая нагрузка Чистый долг/EBITDA составляет 1,9x.

🧮 Параметры размещения:

Ставка 33% годовых

Выплата купонов: Ежемесячная

Номинал: 1000₽, доступно для неквалов

Срок обращения: 5 лет, но возможна Call-оферта (досрочное погашение облигаций) через 3 и 4 года.

Тикер $RU000A10AHU1

🗣 Семен Гарагуль, генеральный директор АО «Кириллица» (которая управляет компанией ООО «Ойл Ресурс Групп»), так описывает цели: «Стратегия предусматривает расширение географии бизнеса и выход на зарубежные рынки, а также развитие новых проектов в области нефтесервиса».

❕ Важно помнить, что это всё-таки ВДО, где повышенная доходность инвестиций сопровождается рисками. При этом, если вы верите в скорое снижение ключевой ставки, то стоит присмотреться к этой облигации. К тому же её можно найти не только в стакане, но так же поучаствовать в первичном размещении у ряда брокеров.

Пишите, ✍️ инвестируете ли вы в ВДО, и нравится ли вам ставка 33%?

Поставь лайк 👍 этому посту!

Материал канала Долгосрочный инвестор: t.me/DolgosrochniyInvestor

ГК «Цифровые привычки» анонсирует старт размещения акций в рамках pre-IPO 💪

Про ГК «Цифровые привычки» я вам рассказывала ещё осенью.

Если говорить кратко, то данная компания предлагает свои услуги в области цифровых решений. Она ориентирована на финтех-сектор, банки, страховые компании. Кроме того, группа занимается индивидуальной разработкой, консалтинговыми услугами и интеграцией, а также подбором IT-специалистов. На данный момент клиентами компании уже являются Сбер, ВТБ, Альфа и BК, но этот список далеко не полный.

Теперь про само Pre-IPO

✍️ Старт размещения и условия

Размещение стартует сегодня, с ожидаемой ценой не выше 30 руб. за акцию. Компания рассчитывает привлечь средства в диапазоне 600-900 млн рублей. В рамках размещения будет предложено до 30 млн обыкновенных акций, что составляет до 17% уставного капитала Группы. Итоговая цена будет определена после закрытия книги заявок, которое продлится до 13 февраля 2025 года. Указан ISIN ценной бумаги — RU000A10AAH3, тикер — DGTL.

Размещение будет проводиться для квалифицированных инвесторов, на площадке MOEX Start Московской Биржи.

😁Стоит отметить, что предложение ограничено. Тут, как говорится, "кто первый, того и тапки". Так что не советую тянуть, если примите решение по участию.

💸 Стратегия и использование средств

Процесс размещения будет осуществляться по схеме cash-in, что подразумевает полное использование привлеченных средств для развития компании. Основные направления инвестиций включают расширение продуктовой линейки под задачи корпоративных клиентов, разработку модульных решений и усиление команды. Группа стремится предоставить клиентам максимально полный спектр услуг и сервисов в формате «одного окна». И в этом контексте M&A — станет способом дополнить «мозаику» услуг недостающими элементами. Кроме того, Группа планирует нарастить присутствие на рынке за счёт новых востребованных продуктов, а также расширить свои границы на рынки стран СНГ и других регионов.

🔏 Новые методы защиты интересов инвесторов

В рамках размещения, инвесторам будет предложен уникальный защитный механизм: Пут-опцион. Это значит, что инвесторы смогут продать акции обратно эмитенту с доходностью 10% годовых, если эмитент не выйдет на IPO в срок до 31 декабря 2027 года и не будет выполнять ряд условий, прописанных в документе. 💪 Это создает дополнительные гарантии для миноритариев и является редкостью в практике российских pre-IPO.

И естественно, дополнительно, все действующие акционеры будут ограничены в продаже своих акций (локап) с момента проведения pre-IPO до выхода на IPO + 6 месяцев.

🤑Финансовые показатели

За 9 месяцев 2024 года Группа компаний показала впечатляющие результаты: выручка увеличилась на 68% год к году, достигнув 710 млн руб., а прибыль возросла на 87% до 41 млн рублей. На 30 сентября 2024 года у Группы наблюдается низкая долговая нагрузка с показателем Net debt/EBITDA около 0,46, а объем обязательств составляет 292 млн рублей, из которых 68,5% составляют субсидированные государством кредиты.

😉 Вывод:

Мне очень нравится этот кейс. Вчера удалось пообщаться с компанией лично, и особенно меня впечатлила динамика выручки и контрактной базы. Компания не просто с нуля врывается на рынок, а уже имеет контрактную базу на годы вперёд, а также уже заявлена на участие в тендерах. Брокеры оценивают стоимость компании в 6,4–7,2 млрд рублей, что по текущей цене выглядит неплохо. Думаю, эту компанию мы точно встретим как участника IPO в будущем, 🤭 но полагаю, цена будет значительно выше.

С тебя 👍

#обзор_компании

©Биржевая Ключница

Перспективы мирового страхования жизни (Life). Третья и заключительная часть обзора McKinsey

Cтрахование жизни на рынках с большой страховой культурой в моменте сталкивается со стагнацией спроса, вызванной насыщением рынка существующими формами услуг и поиском клиентами новых способов сохранения капитала. Особенно это верно для европейских стран, в которых последние несколько лет страховые сборы остаются примерно на одном уровне.

Однако, уже в 25 году ключевым фактором поддержки для рынка Life страхования может стать более мягкая ДКП центральных банков и общее улучшение экономической ситуации в ЕС и США.

Сложная демографическая ситуация, негативно влияющая на потребление товаров и услуг, для Life страховщиков является наоборот возможностью, так как к 2050 году прогнозируется удвоение относительно текущих уровней числа людей, чей возраст превышает 65 лет. Уже сейчас в Италии и Японии доля старшего поколения превышает 20% всего населения. Постепенный демографический сдвиг во всём мире создаст дополнительный спрос и на медицинское страхование, и на страхование жизни. Однако, это потребует от страховщиков пересмотра условий программ, так как будет связано и с ростом потенциальных расходов по договорам.

С другой стороны, мировая тенденция к сокращению рождаемости и росту числа семей с двумя работающими родителями уже сейчас становятся вызовом для страховых компаний. Если оба партнёра работают, то у семьи снижается риск остаться в трудном финансовом положении при увольнении или болезни одного из супругов, что снижает спрос на Life страхование. Это одна из причин сокращения популярности страхования жизни в США, где с 2011 года число выданных полисов упало на 13%, а число клиентов снизилось до половины от всех домохозяйств. В таких условиях страховым компаниям нужно перенести свой фокус на помочь семьями в приумножении накоплений через страховые продукты.

Для многих Life страховщиков вызовом становится всё большее внимание клиентов к удобству обслуживания. Из-за того, что раньше страховые мало внимания уделяли клиентскому опыту, сейчас качество взаимодействия клиентов со страховщиками оценивается в 3-5 раз ниже, чем с банками. По расчётам McKinsey, это даёт страховщикам ещё один путь для укрепления своего положения на рынке. Переход компании из нижней половины рейтинга качества обслуживания в верхнюю уменьшает число разорванных договоров на 25% и настолько же увеличивает количество новых. При этом важную роль играет цифровое обслуживание, которым страховщики в прошлом пренебрегали.

Суммарно по всем видам страхования эксперты McKinsey говорят о том, что для устойчивого прибыльного роста страховщикам придётся увеличивать разнообразие срока и условий своих программ, выходить на новые рынки и улучшать коммуникацию с клиентами и посредниками.

Если говорить о RENI, мы делаем большой акцент на онлайн-продажи и цифровое урегулирование. На сайте «Ренессанс Жизнь» вы можете найти множество вариантов страхования жизни, которые отличаются продолжительностью и уровнем риска, так и регулярностью взносов и дополнительными условиями (например, ежегодным возвращением доли от внесённой суммы).

#RENI