Поиск

🔥 Самые ожидаемые дивиденды в октябре 2025 года. Кто и сколько заплатит?

Продолжаем богатеть на дивидендах. Стартовал осенний дивидендный сезон, который плавно превратится в зимний. Особого энтузиазма они не придают, но посмотреть кто и на сколько обогатит инвесторов, надо обязательно, Пойдем посмотрим вместе.

Переходим к компаниям, а пока можете взглянуть на другие интересные подборки:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

⚡ Новатэк NVTK

● Дивиденд: 35,5 ₽ (ДД: 3,15%)

● Цена акции: 1 117 ₽ (1 лот – 1 шт.)

● Последний день покупки: 11.09.2025

⚡ Банк СПБ ао BSPB

● Дивиденд: 16,61 ₽ (ДД: 4,9%), у ап ДД 0,38%

● Цена акции: 342 ₽ (1 лот – 10 шт.)

● Последний день покупки: 03.10.2025

⚡ Т-Технологии T

● Дивиденд: 35 ₽ (ДД: 1,12%)

● Цена акции: 3 144 ₽ (1 лот – 1 шт.)

● Последний день покупки: 03.10.2025

⚡ Озон Фармацевтика OZPH

● Дивиденд: 0,25 ₽ (ДД: 0,49%)

● Цена акции: 51,16 ₽ (1 лот – 10 шт.)

● Последний день покупки: 03.10.2025

⚡ Авангард ао AVAN

● Дивиденд: 24,79 ₽ (ДД: 3,44%)

● Цена акции: 715 ₽ (1 лот – 1 шт.)

● Последний день покупки: 06.10.2025

⚡ НКХП NKHP

● Дивиденд: 6,54 ₽ (ДД: 1,12%)

● Цена акции: 500 ₽ (1 лот – 10 шт.)

● Последний день покупки: 09.10.2025

⚡ Полюс PLZL

● Дивиденд: 70,85 ₽ (ДД: 1,12%)

● Цена акции: 2 354 ₽ (1 лот – 1 шт.)

● Последний день покупки: 10.10.2025

⚡ Газпром нефть SIBN

● Дивиденд: 17,3 ₽ (ДД: 3,44%)

● Цена акции: 505 ₽ (1 лот – 1 шт.)

● Последний день покупки: 10.10.2025

⚡ Татнефть TATN и TATNP

● Дивиденд: 14,35 ₽ (ДД: 2,24% ао, 2,39% ап)

● Цена акции: 644 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Светофор SVET ао

● Дивиденд: 0,1 ₽ (ДД: 0,59%)

● Цена акции: 17,2 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Светофор SVETP ап

● Дивиденд: 4,22 ₽ (ДД: 3,29%)

● Цена акции: 42,85 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Самараэнерго SAGO и SAGOP

● Дивиденд: 0,234 ₽ (ДД: 7,31% ао, 7,41% ап)

● Цена акции: 3,2 ₽ (1 лот – 1 000 шт.)

● Последний день покупки: 14.10.2025

⚡ НоваБев Групп BELU

● Дивиденд: 20 ₽ (ДД: 5,04%)

● Цена акции: 398 ₽ (1 лот – 1 шт.)

● Последний день покупки: 16.10.2025

⚡ ЕвроТранс EUTR

● Дивиденд: 8,18 ₽ (ДД: 5,92%)

● Цена акции: 138 ₽ (1 лот – 1 шт.)

● Последний день покупки: 17.10.2025

💸 Какие выплаты жду в свой портфель?

Из представленных компаний, в моем портфеле присутствуют Новатэк, Полюс, Газпром нефть, Татнефть и НоваБев. В общей сложности капнет на счет около 21 700 ₽, уже очищенными от налогов. Дивидендный сезон в этом году, ну очень скромный, а в следующем году может быть еще скромнее. Но как говорится, пружина сжимается, а иксы неизбежны, нужно только подождать, как пел Егор Летов.

Чего ждать в ближайшее время?

Продолжаем не ждать хороших выплат по дивидендам от компаний. Конъюнктура этому совершенно не располагает, но приобретать качественные активы с прицелом на будущее никто не запрещал, по сравнению с матами в интернете, которые наши госдумовские работники внесли на рассмотрение, после такого только и охота, что материться.

Вклады и облигации, все еще доходнее акций, но покупая фиксированный доход, можно пропустить станцию с названием “дешевые акции”. Но тут каждый сам оценивает риски, которые готов на себя брать. А вы, террористы дивидендные, от кого ждете выплаты?

Я продолжу придерживаться своей стратегии и формировать свой портфель в соотношении 90/10/5, где 90% – дивидендные акции, 10% – облигации, 5% – золото. Продолжаем ждать главную и счастливое будущее, в котором вы вместе с вами обязательно окажемся.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

💸 Что лучше депозита? На мой взгляд — облигации. И вот почему 💸

Представьте: банк может снизить ставки по вкладам, а ваш купон по облигации уже зафиксирован и приходит по расписанию. В этот момент понимаешь, что деньги могут работать не только «лежанием», но и планом.

Ждать ли дивиденды от Юнипро и вернется ли компания под крыло Uniper ⁉️

💭 Рассмотрим самые острые вопросы, касающиеся компании...

💰 Финансовая часть (1 п 2025)

📊 Выручка группы Юнипро в первом полугодии 2025 года достигла 64,1 млрд рублей, увеличившись на 1,8% по сравнению с аналогичным периодом прошлого года. Основной причиной роста стала продажа электроэнергии, объем которой увеличился на 26,3%, благодаря росту производства энергии станциями Юнипро на 7%.

🏭 Однако выручка от продажи мощности снизилась на 32,8%. Это произошло из-за окончания договора о предоставлении мощности (ДПМ), перехода на оплату мощности по конкурентному отбору и регулируемых договоров на одном из блоков Березовской ГРЭС. Несмотря на снижение доходов от мощности, группа смогла компенсировать часть потерь за счёт начала оплаты мощности нового блока на Сургутской ГРЭС-2, повышения цен на рынке мощностей и ежегодной индексации тарифов.

🤑 Итоговая чистая прибыль Юнипро за первое полугодие 2025 года составила 20,9 млрд рублей.

✔️ Операционная часть (1 п 2025)

⚡ Электростанции Юнипро в период с января по июнь 2025 года произвели на 7% больше электроэнергии по сравнению с аналогичным периодом 2024 года, достигнув объема выработки в 29,5 млрд кВт·ч. Основное увеличение объемов произошло благодаря второй по величине станции Юнипро — Березовской ГРЭС, расположенной во II ценовой зоне, которая увеличила производство на 45% до 6,3 млрд кВт·ч. Это связано преимущественно с уменьшением нагрузки на сибирские ГЭС. Что касается станций, расположенных в I ценовой зоне, то их выработка осталась неизменной на уровне прошлого года и составила 23,2 млрд кВт·ч.

🤔 За указанный период было произведено 1 027 тысяч гигакалорий тепла, что на 13% меньше показателя за аналогичный период предыдущего года. Причиной снижения стало изменение погодных условий.

💸 Дивиденды

🤑 Начиная с 2022 года основной причиной интереса инвесторов к акциям Юнипро служили предположения о потенциально высокой дивидендной доходности, если бы были возобновлены выплаты. Теоретически компания имела возможность выплатить дивиденды за 2021–2024 годы, обеспечив доходность на уровне до 40% к текущим котировкам.

❗ Тем не менее, компания развеяла все оптимистичные ожидания инвесторов, так как, обновленная программа инвестиций предусматривает беспрецедентные вложения объемом 327 млрд рублей в течение ближайших семи лет. Это обстоятельство делает капитальные нужды компании приоритетом номер один.

📌 Итог

💪 Юнипро демонстрирует выдающиеся результаты в плане эффективности среди российских теплоэнергетических компаний, сохраняя стабильность и положительный денежный поток, подкрепленные значительным объемом ликвидных средств. Эти характеристики выделяют компанию как одну из самых надежных на отечественном энергетическом рынке. Вместе с тем, анонсированная инвестиционная программа исключает вероятность распределения значительных дивидендов в ближайшем будущем.

🎯 ИнвестВзгляд: Масштабные инвестиции и отсутствие дивидендов создают значительные риски. Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - Юнипро сохраняет финансовую устойчивость и операционную эффективность, но масштабные инвестиции и отсутствие дивидендов создают неопределённость.

💣 Риски: ☀️ Низкие - компания находится в самом стабильном и предсказуемом секторе. Стратегия ясна на годы вперёд, а финансовая устойчивость сводит риски практически к нулю. К теоретическим рискам можно отнести обратный переход под контроль Uniper, но для этого потребуется потепление геополитической обстановки и годы, если не десятилетия.

💯 Ответ на поставленный вопрос: Нет, дивиденды ждать не стоит, поскольку компания направляет средства на крупную инвестиционную программу. Возвращение Юнипро под контроль Uniper также маловероятно из-за текущих геополитических реалий.

✨ Подписывайтесь, скоро выйдет новый материал.

$UPRO #UPRO #Юнипро #Дивиденды #Инвестиции #Энергетика #Биржа #Uniper #ИнвестИдеи

Когда инвестиции превращаются в казино: правовые и моральные пределы геймификации

Статья посвящена феномену геймификации инвестиций — превращению трейдинга в «игру с призами» и скрытию реальных убытков клиентов. Автор показывает, как с подобными практиками борются в США, ЕС, Великобритании и Индии, и почему Россия рискует повторить их ошибки.

В статье анализируются рекламные акции с «инвестиционными турнирами», которые балансируют на грани между маркетингом и азартными играми. Особое внимание уделено правовым аспектам: от нарушений закона «О рекламе» до возможности применения ст. 169 ГК РФ, которая признаёт ничтожными сделки, противные основам правопорядка и нравственности.

Материал будет полезен инвесторам, юристам, регуляторам и всем, кто интересуется рисками цифровых финансовых сервисов. Он объясняет, почему геймификация инвестиций — это не безобидный маркетинг, а угроза финансовой культуре и доверию к рынку.

Иллюзия игры вместо инвестиций

Многие российские банки и брокеры сегодня активно продвигают «инвестиционные турниры» под яркими лозунгами вроде «Торгуй и побеждай». Клиенту обещают драйв соревнования, призовые фонды, места в рейтинге лучших трейдеров.

Рынок подаётся как спортивная арена, где можно взять «кубок инвестора». Но нигде не сказано главное: сколько участников прошлых турниров потеряли деньги, сколько счетов оказалось обнулено и каков реальный баланс между выигравшими и проигравшими. Наоборот, рекламные материалы создают иллюзию, будто победа — это почти неизбежный результат. В действительности же статистика всегда неумолима: большинство участников в подобных состязаниях оказывается в минусе. И именно эта информация замалчивается, хотя в международной практике — например, в ЕС — брокеры обязаны прямо писать в рекламе: «76% счетов теряют деньги при торговле».

Международные регуляторы действуют жёстче. В Евросоюзе брокеры обязаны раскрывать процент убыточных счетов (часто это 70–80% клиентов). В Великобритании FCA исследует влияние push-уведомлений и игровых механик и требует от компаний доказывать, что их интерфейсы не вредят инвестору. В США Robinhood штрафовали за то, что геймификация подталкивала неопытных клиентов к убыткам. В Индии SEBI и вовсе запретил «игровые инвестиции» и фэнтези-торговлю.

На этом фоне российские брокеры действуют вразрез с международными стандартами и нарушают не только нормы закона о рекламе, но и нормы морали и нравственности: они замалчивают реальные последствия турниров, не раскрывают статистику убыточности и подают торговлю как развлечение.

Особенно агрессивную позицию в этом сегменте занимает Т-Банк, который превратил турниры в постоянный маркетинговый инструмент. В отличие от конкурсов Московской биржи или разовых акций у других брокеров, Т-Банк проводит их систематически и сопровождает прямыми призывами: «Торгуй и побеждай», «Выходи в лидеры», «Забери приз». Однако проблема не ограничивается одними турнирами ТБанка.

Московская биржа ежегодно проводит конкурс «Лучший частный инвестор» (ЛЧИ), где участники соревнуются по доходности. БКС и Цифра Брокер также регулярно вовлекают клиентов в соревнования и акции, стимулируя активную торговлю.

Да, эти мероприятия формально отличаются по формату и подаче, но их объединяет одно: инвестиции подаются как игра, а риски остаются в тени. По сути, речь идёт не просто о стимулирующей акции, а о навязывании игрового формата торговли: клиенту внушается, что рынок — это арена для соревнования, где можно обойти соперников и получить вознаграждение. При этом банк умалчивает, что абсолютное большинство участников таких турниров остаётся в проигрыше.

В этой связи закономерно возрастает вероятность, что в ближайшее время инвестиционные платформы, активно продвигающие подобные рекламные кампании и турниры, столкнутся с судебными разбирательствами и публичным осуждением. Следовательно, необходимо оценить юридические перспективы таких процессов и то, каким образом продвижение геймифицированных продуктов наносит их организаторам не только регуляторный, но и репутационный ущерб.

Юридическая перспектива: реклама или азартная игра?

Рекламные акции с «инвестиционными турнирами» балансируют на грани сразу нескольких ограничений. Закон «О рекламе» запрещает вводить потребителя в заблуждение и обязывает раскрывать условия конкурсов. Однако банки и брокеры показывают красивые призы и рейтинги, но умалчивают о том, что большинство участников теряют деньги. Это уже искажение информации.

Вторая проблема — сходство с рекламой азартных игр. По закону нельзя создавать впечатление, что участие в акции гарантирует доход. Между тем слоганы вроде «Торгуй и побеждай» прямо внушают именно это.

Отдельным аргументом против инвестиционных турниров может стать ст. 169

Гражданского кодекса РФ, согласно которой ничтожными признаются сделки, совершённые с целью, заведомо противной основам правопорядка и нравственности. Фактически такие турниры маскируют под «финансовое образование» и «развлечение» то, что по сути является аналогом азартной игры: риск ради призов, соревновательный азарт, манипуляция поведенческими слабостями клиента. Всё это противоречит не только нормам закона об азартных играх, но и базовым принципам добросовестной деятельности на финансовом рынке.

Да, российские суды применяют ст. 169 крайне осторожно. Но её можно использовать как дополнительный юридический заслон, который усиливает позицию: речь идёт не о споре по условиям акции, а о деятельности, противоречащей общественным интересам и наносящей удар по доверию к финансовой системе.

Таким образом, у ФАС, ЦБ РФ и судебной системы уже есть инструменты, чтобы поставить барьер агрессивной геймификации финансовых инструментов. Достаточно признать, что подобные акции вводят клиентов в заблуждение и создают вокруг инвестиций шлейф азарта. А значит, выбор прост: либо раскрывать всю правду о проигравших, либо отказаться от таких практик вовсе.

Инвестиции — не игра, а механизм созидания и накопления

Общество может ясно осудить практику превращения инвестиций в азартную игру, а суды и регуляторы — встать на сторону интересов граждан, а не банковских маркетологов.

Существующее российское законодательство уже сегодня даёт все основания для активных действий против «инвестиционных турниров». Государство может обязать их организаторов раскрывать реальную статистику — сколько счетов оказалось в убытке, сколько обнулилось, каков баланс между выигравшими и проигравшими, — или вовсе запретить подобные акции как нарушающие закон о рекламе и нормы морали.

Из этого следуют простые шаги для России: ФАС и ЦБ РФ могут обязать банки раскрывать статистику убыточных счетов в турнирах, также можно рассмотреть запрет геймифицированной рекламы инвестиций, по примеру Индии.

Инвестиционные платформы обязаны предупреждать клиентов не только о шансах на приз, но и о том, что большинство участников несут убытки.

Регуляторы — ЦБ РФ и ФАС — могут занять более проактивную позицию, вводя ограничения и даже полный запрет на геймификацию инвестиций. В противном случае российский рынок рискует окончательно превратиться в площадку «финансовых игр», где выигрывает лишь организатор, а тысячи людей остаются в проигрыше. Инвестиции должны оставаться инструментом созидания и накопления, а не развлечением с элементами игромании.

#инвестиции #азар #геймификация

Можно ли заработать на акциях En+, если компания терпит убытки ⁉️

💭 Разбираемся, стоит ли вкладывать в акции En+ в условиях падения прибыли и растущего долга...

💰 Финансовая часть (1 п 2025)

📊 Чистая прибыль компании сократилась на 65,2% и составила $333 млн против $957 млн годом ранее. Несмотря на снижение прибыли, выручка увеличилась на 27,3% и достигла $8 938 млн благодаря росту объемов продаж первичного алюминия и повышению средней цены реализации продукции.

💳 Капитальные затраты выросли на 40,4% и составили $963 млн вследствие осуществления масштабных инвестиционных проектов. Общий чистый долг поднялся на 15,3% до $10 242 млн, преимущественно из-за уменьшения свободных денежных средств и влияния укрепившегося курса рубля.

🤔 Общая себестоимость производства увеличилась на 35,1% до $6 671 млн, обусловленная ростом объёмов продаж и удорожанием сырья и транспортных расходов. Показатель скорректированной EBITDA повысился на 1,7% и достиг отметки $1 529 млн.

✔️ Операционная часть (1 п 2025)

⚡ Производство электроэнергии на гидроэлектростанциях упало на 20,8% и составило 29,4 млрд кВт·ч, общая выработка электричества уменьшилась на 15,5% до 39,1 млрд кВт·ч. Однако снижение компенсировалось ростом цен на электроэнергию.

🔲 Объем производства алюминия снизился на 1,7% до 1924 тысяч тонн, что соответствует объявленному плану оптимизации мощностей. Выпуск продукции с повышенной добавленной стоимостью сократился на 13,2% до 642 тысяч тонн. Тем не менее продажи алюминия увеличились на 21,7% до 2286 тысяч тонн.

🇨🇳 Производство глинозёма выросло на 13,5% до 3400 тысяч тонн благодаря приобретению 30%-ной доли китайского предприятия Hebei Wenfeng New Materials и другим факторам.

💸 Дивиденды / 🫰 Оценка

📛 Компания придерживается политики отказа от дивидендных выплат уже на протяжении нескольких последних лет.

❗ Стоимость акций En+ соответствует значению форвардного коэффициента EV/EBITDA на 2025 год около 4х, что практически совпадает с усредненным показателем за последние пять лет — 4,3х.

📌 Итог

⛔ Меры по снижению долговой нагрузки не принесли желаемого результата. Выплата дивидендов приостановлена с 2017 года, перспективы восстановления отсутствуют. Нет очевидных факторов, способствующих их существенному росту в ближайшие годы. Компания торгуется без значительной скидки по ключевым финансовым показателям.

🤷♂️ Несмотря на трудности, компания активно реализует крупные инвестиционные программы, включая возведение трёх новых энергоблоков на ТЭЦ-11 в Иркутском регионе суммарной мощностью 690 МВт, рассматривает планы по строительству больших электростанций в разных регионах своего присутствия и вкладывает средства в расширение угледобывающего сектора.

🎯 ИнвестВзгляд: Для инвесторов, ищущих стабильный доход через дивиденды, En+ может показаться непривлекательной. Однако те, кто готов принять риски и верит в стабилизацию рынка, могут рассматривать её как долгосрочную инвестицию с потенциалом роста при улучшении рыночных условий. Для своего портфеля актив не рассматривается до стабилизации в финансовой части.

📊 Фундаментальный анализ: 🟰 Держать - текущие цены адекватны состоянию компании. Снятие геополитической напряженности даст развитию компании импульс, до того момента драйверы для роста крайне ограничены.

💣 Риски: ⛈️ Высокие - финансовое положение ухудшилось из-за санкций, нестабильности обменного курса, высоких ставок кредитования, ограничений экспорта и торговли алюминием, а также неопределенности на мировых рынках. Важно, что компания обладает значительными активами и потенциалом для восстановления.

💯 Ответ на поставленный вопрос: En+ Group — это история с высоким потенциалом, но и значительными рисками. Заработать на её акциях возможно, если рынок алюминия восстановится, а компания успешно реализует стратегические проекты.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$ENPG #ENPG #ИнвестИдеи #Биржа #инвестиции #акции #Инвестиции

📘 Жилье – устойчивый актив в новой макроэкономике

В бюджетной и налоговой политике России на ближайшие три года появились важные сигналы, которые напрямую касаются девелоперов, покупателей жилья и инвесторов.

🏛 1. Фискальная консолидация как приоритет

ЦБ и Минфин обозначили курс:

🗣 «Сбалансированный бюджет гораздо лучше, чем увеличение дефицита», – заявила Эльвира Набиуллина, – «Проект бюджета – дезинфляционный».

И хотя повышение НДС с 20% до 22% в краткосрочной перспективе может повлиять на инфляционные ожидания, ЦБ и аналитики сходятся: эффект временный, ставки останутся под контролем.

🗣 «В 2019 году НДС уже повышался, и это не вызвало долгосрочного удорожания. Снижение ключевой ставки возможно уже со второй половины 2026 года», – отметил Дмитрий Пьянов (ВТБ).

Согласно базовому сценарию ЦБ, в 2026 году в среднем ставка за год составит 12-13 %, а в 2028 году – 7,5-8,5 %.

📊 2. НДС растёт – но не на всё

Повышение НДС повлияет на множество потребительских сегментов. Но жилые квартиры, приобретаемые физлицами, НДС не облагаются (ст. 149 НК РФ).

Это делает рынок жилья особенно интересным с точки зрения:

• налоговой нейтральности;

• устойчивости к фискальным изменениям;

• сохранения покупательной способности.

📌 В условиях, когда растёт фискальная нагрузка на бизнес и потребление, недвижимость остаётся «чистой» по налоговой логике инвестиций.

📈 3. Поддержка отрасли – приоритет бюджета

Проект бюджета на 2025–2028 годы подтверждает приоритет поддержки спроса на жилье:

• 230 млрд руб. дополнительно направят на программы льготной ипотеки в 2025 году;

• более 2 трлн руб. предусмотрено на улучшение жилищных условий семей с детьми.

Это означает, что рынок будет получать поддерживаемый, прогнозируемый спрос – несмотря на общее ужесточение бюджетной политики.

🏗 Что это значит для девелоперов и рынка

Для девелоперов, особенно федеральных, таких как GloraX, это окно возможностей:

· В условиях роста НДС на многие товары жилье остается защищенным активом;

· Государство поддерживает отрасль напрямую через ипотеку и косвенно – через демографические программы;

· Фискальные риски смещаются в другие секторы экономики – но недвижимость выигрывает на этом фоне;

· Покупатели видят в недвижимости не только жилье, но и инструмент сохранения стоимости.

💬 Вывод:

Медленное, но поступательное снижение денежно-кредитной политики создаёт условия для формирования долгосрочных стратегий роста, при которых спрос на жильё будет расти, а процентная нагрузка — снижаться. Это обеспечивает таким игрокам, как GloraX, потенциал опережающего роста EPS (Earnings Per Share) по сравнению с выручкой.

#GloraX #знания #рынок #инвестиции #стройка #недвижимость #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

Негатив поглощен, роста нет. В чем загвоздка? К чему готовиться инвестору

Казалось бы, весь возможный негатив котировки российского рынка в себя вобрали, но роста как не было так и нет. В чем же причина и как долго ждать изменения рыночной конъектуры:

По итогам сессии индекс МосБиржи и Индекс ОФЗ потеряли больше 0,5%. Давление оказывают сохраняющаяся геополитическая напряжённость и неопределённость перспектив дальнейшего снижения ключевой ставки.

Вчерашнее выступление главы Банка России Эльвира Набиуллина не дало оснований поверить, что инфляционные риски с принятым бюджетом подконтрольны и то, что в ближайшем будущем регулятор вернется к более прозрачному циклу снижения ключевой ставки.

В остальном же, если отбросить шум и громкие заголовки, видно, что реальных причин для сильного роста или падения у рынка просто нет.

Трамп продолжает серию встреч со сторонниками России по закупке энергоресурсов. Ему крайне важно воспользоваться моментом объединения против общего врага и под шумок провернуть намеченные планы.

Эскалация не думает идти на убыль: Европейские дипломаты предупредили Кремль, что НАТО готово жестко ответить на дальнейшие нарушения воздушного пространства, включая сбивание российских самолетов. Вряд ли они пойдут на подобные шаги, но их риторика об «неуправляемой России» — эффективная тактика запугивания.

Закрытие индекс демонтирует слабое, что повышает вероятность дальнейшей коррекции. Последнюю неделю котировка индекса пребывает в диапазоне 2680-2760п и крайний торговой день не вселяет надежд на слом нисходящего движения.

Нейтральный новостной фон и так называемый "эффект пятницы" может не оставить оснований переносить позиции через выходные дни. Также сегодня Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России, что безусловно скажется на перспективах роста. Всем отличного пятничного настроения и удачных торговых решений.

Из корпоративных новостей:

Озон Фарма акционеры одобрили дивиденды за 2кв 2025г в размере 0,25 руб/акция (ДД 0,5%), отсечка - 6 октября.

Х5 запустила в Калининграде новый распределительный центр торговой сети "Пятёрочка"

Европлан государство планирует направить 37,2 млрд руб. на льготные автокредиты и лизинг в 2026 году

Интер РАО и Киргизия прорабатывают строительство ТЭС мощностью 500 МВт.

Инарктика в I кв 2026 г рассмотрит вопрос о дивидендах за 2025 г.

Газпром запуск проекта Сахалин-3 запланирован на 2028 год, его газ будет идти в Китай и на Дальний Восток РФ.

Соллерс выпустил первую партию новых пикапов Sollers ST9 на производственной площадке Ульяновского автомобильного завода.

• Лидеры: Циан #CNRU (+2,2%), ОГК-2 #OGKB (+0,97%), ВИ.ру #VSEH (+0,95%), Озон Фарма #OZPH (+0,9%).

• Аутсайдеры: Магнит #MGNT (-4,78%), Позитив #POSI (-3,32%), Пик #PIKK (-3,1%), Русал #RUAL (-2,83%).

26.09.2025 - пятница

• #GEMA - ММЦБ последний день с дивидендом 5 руб

• #NAUK - НАУКА НПО последний день с дивидендом 7.59 руб

• #AVAN - Авангард проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 24,79 руб.)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Полюс - перспективы и риски

По данным World Gold Council, в первом полугодии 2025 года мировые ЦБ закупили 123 тонны золота, что на 7 тонн меньше, чем за аналогичный период 2024 года. При этом они же отметили, что в среднесрочной перспективе золото может подешеветь, если снизятся геополитические и торговые риски в мире. Последнего в обозримом будущем ждать не стоит, а вот снижение покупок ЦБ может возыметь эффект. На этом фоне будет полезно заглянуть в отчет Полюса.

⛏ Итак, выручка компании за отчетный период выросла на 23,3% до 300,6 млрд рублей. В долларах динамика чуть лучше, но укрепление национальной валюты в первом полугодии сдерживает выручку экспортера. При этом производство золота снизилось на 11% до 1,31 млн унций в следствии планового сокращения производства на Олимпиаде. А вот объемы реализации упали всего на 5% до 1,18 млн унций.

Так что повлияло на рост выручки?

Конечно же продолжающееся ралли цен на золото на мировых биржах. С начала 2025 года они продемонстрировали рост более чем на 45% до $3770 за тройскую унцию. С начала 2023 года котировки удвоились, отражая общий рост спроса за драгметалл. Поддерживает цены девальвация доллара к мировым валютам. С начала года доллар потерял более 10% по индексу DXY.

Косты продолжают расти по всем российским компаниям, Полюс не исключение. Себестоимость реализации выросла на 30,5% до 90,8 млрд рублей, операционные расходы увеличились почти в два раза до 34,7 млрд рублей. А вот доходы от курсовых переоценок на 49 ярдов и прибыль от переоценки производных финансовых активов на 20 млрд, позволили нарастить чистую прибыль на 32% до 172,5 млрд рублей.

📊 А еще радует снижение долговых обязательств Группы. За первое полугодие 2025 года долгосрочные кредиты и займы снизились на 11,6% до 767,7 млрд рублей. Краткосрочных практически нет, а денежные средства и их эквиваленты выросли на 20 ярдов до 181 млрд рублей. Отношение чистого долга к скорр. показателю EBITDA снизилось до 1,0x. Ну а если учесть небольшую среднюю ставку фондирования в 10%, к долговой нагрузке у меня вопросов нет.

Что по дивидендам?

За прошлый год Полюс выплатил более 200 рублей на акцию, что позволило дивидендным инвесторам заработать 12,7% доходности. За первое полугодие этого года компания направит еще порядка 71 рубля на акцию. Это еще 3,2% доходности, а учитывая рост чистой прибыли, есть шансы снова увидеть двузначные годовые доходности. Вкупе с позитивной конъюнктурой делают идею весьма актуальной. Но не забывайте про потенциальную коррекцию золота и падение производства золота.

❗️Не является инвестиционной рекомендацией

♥️ Золотые мои, ваш лайк поднимает настроение скромного аналитика на весь день. Лайк в обмен на аналитическую статью и лучики тепла в вашу сторону - отличная сделка. Спасибо!

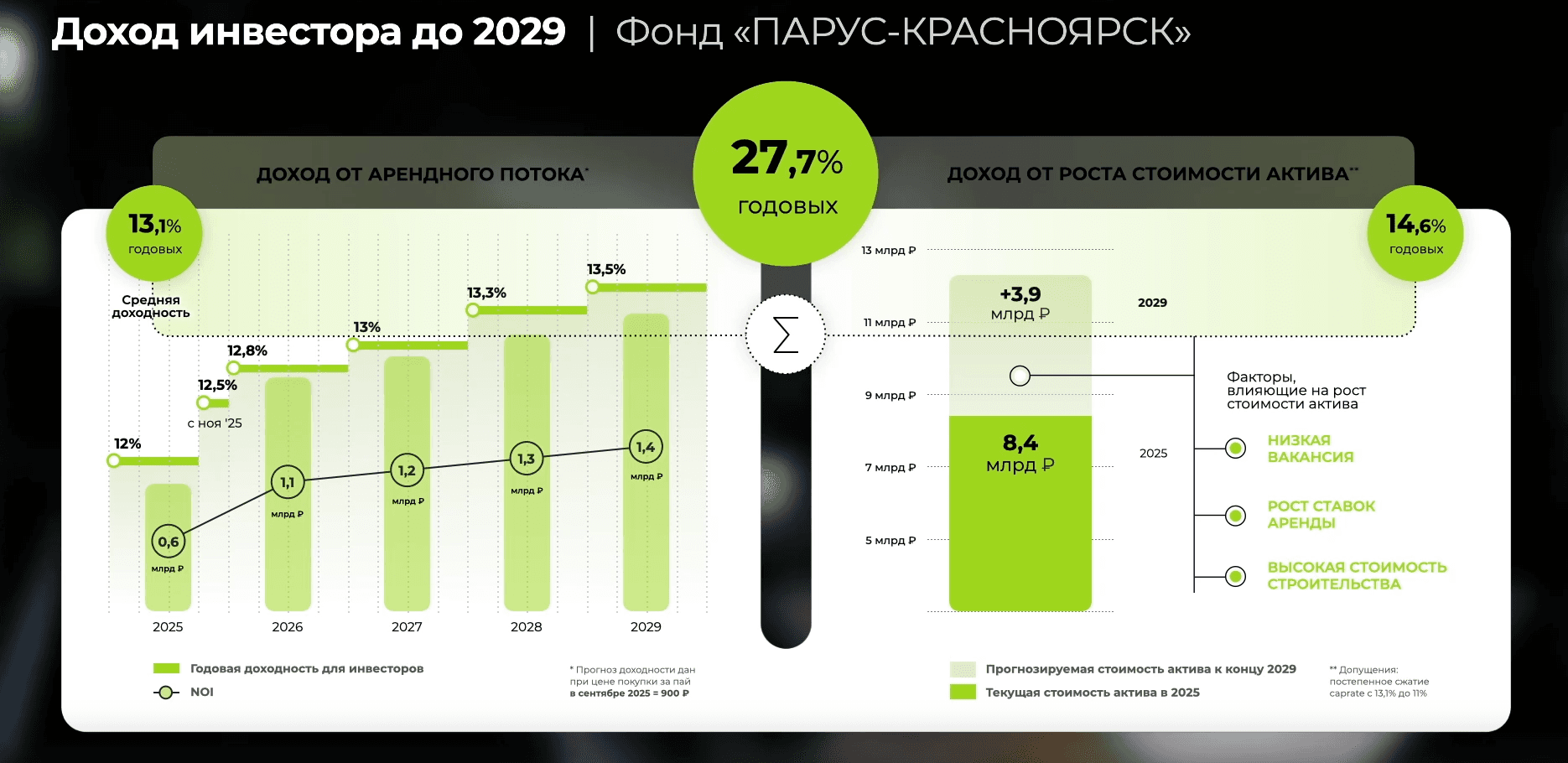

Трансформация фонда ПАРУС-КРАС

Друзья, привет!

На прошлой неделе прошел вебинар по обновленной финансовой модели фонда Парус-КРАС.

Делимся с вами основными тезисами со встречи.

💰Ключевые параметры при запуске фонда

Изначальная стоимость актива составляла 4,8 млрд рублей.

Комплекс на старте состоял из двух очередей общей площадью 65 000 кв. м. Якорные контракты заключены с лидерами рынка — Ozonи Сберлогистика. Стоимость квадратного метра при запуске фонда составляла 73 000 рублей, сейчас текущая рыночная стоимость логистической недвижимости колеблется в диапазоне 75 000 – 100 000 рублей.

🚀Текущий рост и развитие

На данный момент стоимость актива увеличилась на 3,6 млрд рублей, и теперь составляет 5,1 млрд рублей (по последней оценке).

Площадь комплекса выросла на 40 000 кв. м, достигнув более 100 000 кв. м. Портфель арендаторов пополнился еще одним флагманом электронной коммерции — Wildberries, что создает идеальную комбинацию для логистического парка.

Площадь земельного участка увеличена на 8 гектаров, и теперь общая площадь составляет 20 гектаров, что оптимально для объектов такого класса (соотношение земли к застройке 2:1). Инфраструктура также масштабировалась: количество доковых ворот (погрузочных ворот) выросло до 110 единиц, обеспечивая стандартное для отрасли соотношение.

📈Ближайшие планы по масштабированию

В активной стадии оформления находится приобретение новой площади на 41 000 кв. м, которая пополнит баланс фонда в ближайшие недели. Далее запланирован ввод новых очередей: четвертая очередь — в 4 квартале 2025 года, и пятая — ближе к концу 2026 года. Это приведет к дальнейшему росту фонда: совокупная стоимость активов достигнет более 10 млрд рублей.

💵Финансовые аспекты

✔️Кредитная нагрузка: Фонд находится в шаге от полного закрытия текущего кредита. Для его погашения требуется 800 млн рублей, после чего будут привлечены новые кредитные средства в объеме 2,7 млрд рублей для финансирования дальнейшего развития. К концу года планируется выйти на модель с отсутствием обязательств.

✔️Доходность: Важно отметить, что рост доходности часто нелинейный. Плановое увеличение ставки аренды с 12% до 12,8% превышает уровень инфляции, что дополнительно выгодно для инвесторов.

✔️Ликвидность и стоимость паев: Увеличение объема фонда и числа пайщиков напрямую повышает ликвидность инвестиционного пая. Уже 26 сентября состоится очередной выпуск паев по цене 900 рублей за пай. В начале октября цена вырастет до 910 рублей, а с середины октября, после постановки на баланс нового актива, ожидается рост до 930-940 рублей за пай.

📌Таким образом, фонд предлагает инвесторам уникальное сочетание преимуществ:

🟢Ликвидность: Растущий объем фонда делает его более привлекательным для широкого круга инвесторов.

🟢Диверсификация: Портфель с тремя ведущими арендаторами (Ozon, Сберлогистика, Wildberries) снижает риски при смене одного из них.

🟢Доходность: Запланированное повышение арендных платежей обеспечит рост выплат, начиная с ноября текущего года. Совокупно она вырастет почти на 5% с 22% до 27%

📌Более подробная информация в записи эфира:

RuTube: https://rutube.ru/video/ec90eaf2294778577151eab336f94632/

VK: https://vkvideo.ru/video-221654100_456239064

Яндекс-дзен: https://dzen.ru/video/watch/68cd2c1f18d5ad751726a422?share_to=link

Youtube: https://youtu.be/hkOX7bxRIpQ

🔥Напоминаем! 26 сентября будет запуск нового фонда — «ПАРУС-ТРИУМФ».

Это наш первый фонд с торговой недвижимостью. Традиционно проведем прямой эфир!

До новых встреч!

Ваш PARUS AM!🟢

#парус #ЗПИФ #недвижимость #инвестиции #пассивныйдоход

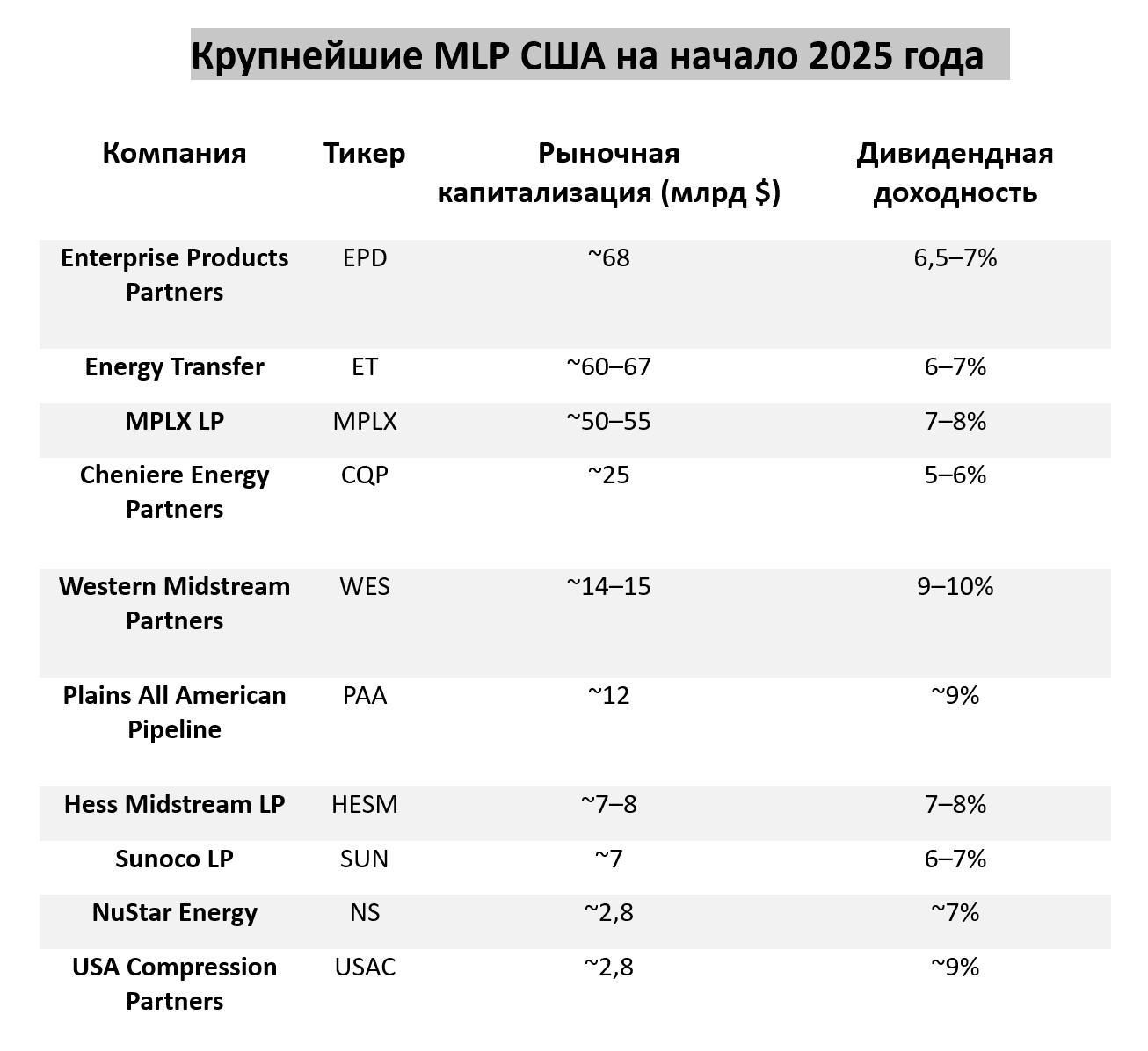

Master Limited Partnerships: нефтегазопроводная инфраструктура США с дивидендной доходностью 8% год

Введение

В последние годы в США всё большее внимание инвесторов привлекает форма Master Limited Partnerships (MLP) — публичных партнёрств, применяемых в сфере нефтегазопроводной инфраструктуры. Эта модель объединяет стабильность долгосрочных контрактов с высокой дивидендной доходностью, что делает её востребованным инструментом для частных и институциональных инвесторов.

Статья, посвящённая MLP, заслуживает внимания не только как обзор инвестиционной возможности на американском рынке, но и как источник идей для осмысления будущего российской инфраструктуры. В России в ближайшие годы предстоит масштабное обновление и расширение транспортной и энергетической логистики. В этой связи зарубежный опыт, особенно примеры устойчивого финансирования инфраструктуры через механизмы коллективных инвестиций, может оказаться ценным для поиска новых моделей и инструментов.

Таким образом, чтение статьи позволяет не только лучше понять американский рынок и его инвестиционные механизмы, но и поставить вопрос о применимости подобных подходов в российских условиях.

Нефтегазопроводные MLP: как работает модель и почему она интересна инвесторам

Когда речь заходит о недвижимости и инвестициях в неё в США, большинство вспоминают о REITs — фондах недвижимости. Они считаются самой распространённой и эффективной формой коллективных вложений в «кирпич и бетон». Однако американское корпоративное право предлагает ещё один уникальный инструмент, который во многом даже эффективнее — MLP (Master Limited Partnership).

Форма MLP объединяет в себе гибкость партнёрства и прозрачность публичной компании. Сфера её применения лежит не в области жилья или офисов, а в куда более стратегической отрасли — нефтегазопроводных системах. Речь идёт о магистральных трубопроводах, терминалах и мощностях для хранения нефти и газа.

Благодаря такой структуре инвесторы получают возможность вкладываться в «кровеносную систему» энергетики США. Доходность обеспечивается не столько спекулятивным ростом котировок, сколько стабильным денежным потоком от транспортировки и хранения углеводородов. Средняя дивидендная доходность крупнейших MLP в 2025 году составляет 7–8% годовых, а в ряде случаев — выше. Такая комбинация высокой доходности и предсказуемости выплат делает MLP одним из самых привлекательных инструментов для долгосрочных инвесторов.

Для частного инвестора доступ к сегменту MLP открыт не только через покупку отдельных бумаг крупнейших MLP, но и через индексные решения. Например, индекс Alerian MLP и созданные на его основе ETF позволяют получить диверсифицированное участие в секторе, охватывая ведущих игроков сразу. Это облегчает вход и делает сектор MLP таким же привычным объектом для портфельных инвесторов, как REITs или энергетические компании. По оценкам отраслевых исследователей, совокупная рыночная капитализация всего MLP-сегмента США в 2025 году составляет порядка $250–260 млрд, что подчёркивает его значимость и сопоставимость с целыми секторами фондового рынка США.

Что такое MLP и почему они интересны инвестору. Применение в России.

MLP это особая форма публичных партнёрств, чьи бумаги обращаются на бирже так же свободно, как акции. В отличие от традиционных корпораций, они освобождены от корпоративного налога, что позволяет прибыли не «застревает» на уровне компании, а напрямую распределяется среди партнёров-инвесторов. Такая модель позволяет направлять до 90% денежного потока в виде регулярных выплат, что делает MLP одними из самых доходных инструментов фондового рынка США.

Если REITs строят свой бизнес на квартирах, офисах и торговых центрах, то MLP работают с энергетическими артериями экономики. В их активах — магистральные трубопроводы, подземные хранилища газа, нефтяные терминалы и компрессорные станции. Эти объекты редко попадают в новостные заголовки, но именно они обеспечивают бесперебойное снабжение промышленности и домохозяйств. Для инвестора главное то, что денежный поток здесь формируется по тарифной модели — на основе долгосрочных контрактов. Это делает доходы MLP предсказуемыми, а дивидендные выплаты — стабильными.

В России подобного института не существует. Причины кроются в устройстве законодательства и налоговой системы:

· у нас нет механизма сквозного налогообложения, который позволил бы избежать двойного налога на прибыль;

· регулирование в энергетике традиционно централизовано и завязано на крупные госкомпании;

· инфраструктурные проекты обычно финансируются через акционерные общества, проектные компании или закрытые фонды (ЗПИФы).

Фактически российский инвестор лишён возможности напрямую вкладываться в магистральные нефтегазопроводы и получать регулярные дивидендные платежи по аналогии с MLP в США. Подобные проекты остаются сферой крупных госкомпаний — «Транснефти», «Газпрома», «Роснефти». Поэтому инструменты уровня MLP в России пока заменяются более традиционными схемами — облигациями или фондами недвижимости.

Итоги инвестиций в MLP за 9 мес. 2025 года: устойчивость и щедрые выплаты дивидендов

Сектор MLP в 2025 году снова подтверждает репутацию «дивидендной машины». С начала 2025 года индекс полной доходности Alerian MLP (AMZX), отслеживающий крупнейшие публичные партнёрства в энергетической инфраструктуре, вырос примерно на 5–6%. В условиях стагнации цен на сырьё и сохраняющейся высокой ставки ФРС такой результат выглядит более чем убедительным.

Главным источником дохода стали регулярные выплаты. Средняя доходность крупнейших MLP сегодня составляет 7–8% годовых, а отдельные компании, такие как Western Midstream (WES) и Plains All American (PAA), превысили планку в 9–10%. Для сравнения дивидендная доходность индекса S&P 500 остаётся ниже 2%, то есть в несколько раз меньше.

Высокие выплаты и стабильность денежных потоков делают MLP уникальным инструментом. По сути, инвестор получает не ставку на спекулятивный рост котировок, а доступ к устойчивому денежному потоку инфраструктурных активов, которые в энергетике играют роль «кровеносной системы».

Таблица с крупнейшими MLP, величиной их капитализации и дивидендной доходностью представлена в приложении.

Перспективы сектора: новые возможности и риски остаться вне тренда в связи с "зеленым" переходом

На первый взгляд может показаться, что эпоха MLP уходит: энергетический переход, рост инвестиций в «зелёные» проекты и ужесточение регулирования в США могут поставить под сомнение будущее трубопроводного бизнеса. Однако на деле ситуация куда сложнее. Рассмотрим по пунктам точки роста и ресурсы которые позволят сектору MLP сохранить важное присутствие в экономике хранения и транспортировки энергоресурсов в перспективе.

Во-первых, роль инфраструктуры остаётся системообразующей. США уже сейчас — крупнейший в мире экспортер СПГ и один из лидеров по поставкам нефти. Все эти объёмы должны транспортироваться и храниться, а значит, спрос на услуги midstream-компаний будет сохраняться долгие годы. Новые терминалы СПГ и проекты по расширению мощностей газопроводов напрямую связаны с ростом глобальной энергетической роли США.

Во-вторых, бизнес-модель MLP менее чувствительна к волатильности сырьевых цен. Большая часть дохода формируется по тарифным контрактам на транспортировку и хранение углеводородов. Это делает денежные потоки стабильными даже при падении цен на нефть или газ — фактор, который особенно ценят долгосрочные инвесторы.

В-третьих, высокая дивидендная доходность остаётся серьёзным конкурентным преимуществом. На фоне ставок ФРС и доходности казначейских облигаций MLP способны предложить премию в 300–500 базисных пунктов. Для инвесторов, ищущих стабильный доход, это аргумент в пользу сектора.

Наконец, MLP могут стать частью энергетического перехода. Уже сегодня обсуждаются проекты, где трубопроводная инфраструктура используется не только для нефти и газа, но и для транспортировки CO₂ в рамках технологий улавливания и хранения углерода (CCS), а также для будущих водородных проектов. Таким образом, у сектора есть шанс встроиться в новую энергетическую архитектуру, сохранив свою значимость.

В совокупности это означает, что, несмотря на вызовы, MLP сохраняют привлекательность как инструмент для инвесторов. Они остаются уникальным способом получать высокий текущий доход, обеспеченный стратегическими активами, без которых невозможно представить экономику США.

Когда последует взрывной рост котировок Озон Фармацевтика ⁉️

Когда последует взрывной рост котировок Озон Фармацевтика ⁉️

💭 Рассмотрим, какие условия необходимы для так называемой «Ракеты»...

💰 Финансовая часть (1 п 2025)

📊 Выручка увеличилась на 16% и достигла 13,3 млрд рублей, чему способствовали расширение ассортимента, усиление позиций в аптеках, повышение участия в государственных закупках и увеличение доли дорогостоящих лекарств. Скорректированная EBITDA выросла на 7%, составив 4,4 млрд рублей, а её рентабельность осталась стабильной на уровне 33%. Это стало возможным благодаря масштабированию производства и прямым закупкам сырья, несмотря на рост расходов на оплату труда и инфляцию.

🧐 Капитальные вложения составили 2 млрд рублей, направленные преимущественно на развитие собственных брендов («Озон Медика», «Мабскейл») и обновление производственных мощностей. Компания зафиксировала положительный свободный денежный поток, равный 781 млн рублей, обеспечив стабильность обслуживания долгов и реализацию инвестиционных проектов. Благодаря росту операционной прибыли и снижению обязательств, показатель чистого долга уменьшился на 2%, опустившись до отметки 9,9 млрд рублей.

🤷♂️ Что касается будущих капитальных вложений после 2025 года, компания предпочитает не раскрывать конкретные цифры, предполагая лишь постепенное уменьшение инвестиций начиная с 2027-го и переход к поддерживающим вложениям в 2028 году.

🫰 Оценка

❗ Можно предположить, что в 2025 году компания продемонстрирует рост приблизительно на 25%, после чего динамика замедлится до 15%. Затем, в 2028 году, возможен новый значительный всплеск на уровне 25–30% вследствие запуска новых инициатив. Однако даже такая перспектива не делает компанию привлекательной по цене относительно текущего состояния рынка. Реальное изменение оценки могло бы произойти лишь в ситуации полного перенаправления свободных денежных потоков на дивиденды.

💸 Дивиденды

↗️ Оценка размера дивидендов производится на основании дивидендной политики компании и её способности направлять свободные денежные средства (FCF). Уже в 2027 году компания сможет распределять до 75% своей прибыли в виде дивидендов, поскольку свободный денежный поток начнет стабильно формироваться. Впоследствии капитальные затраты снизятся, что приведет к росту денежных потоков и возможности выплачивать либо всю чистую прибыль, либо эквивалент 100% FCF в качестве дивидендов.

📌 Итог

🤔 Это стабильно развивающийся бизнес, способный существенно повысить ключевые показатели в ближайшие 3-4 года. Основная неопределенность связана с уровнем оценки компании. Так, коэффициент P/E составит 11-12 при полной выплате дивидендов. Но если приоритет будет отдаваться дальнейшему развитию и снижению объемов выплат акционерам, мультипликатор опустится до значений примерно равняющихся 8 P/E, что резко сократит потенциал роста стоимости акций.

🤷♂️ Несмотря на позитивные ожидания, высокая капитальная нагрузка останется актуальной задачей, поскольку потребуется инвестирование в развитие вплоть до 2027 года. Основные инвестиции направлены в проекты Mabscale и Ozon Medica. Сегодняшний объем производства достигает 320 млн упаковок ежегодно, с перспективой дальнейшего умеренного расширения производственных мощностей.

🎯 ИнвестВзгляд: Доля увеличена, потенциал сохраняется.

📊 Фундаментальный анализ: 🟰 Держать - компания показывает хорошие операционные результаты, но высокая оценка и значительные инвестиции в развитие ограничивают потенциал.

💣 Риски: ☁️ Умеренные - зависимость от успешности интеграции новых проектов не дает возможности поставить низкие риски.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ (доля увеличена по рыночной) / 48,5р / 43р

💯 Ответ на поставленный вопрос: Потенциальный взрывной рост «Ракету» можно увидеть в 2027—2028 годах. Этот сценарий обусловлен снижением капитальных затрат и значительным ростом дивидендов, который станет катализатором переоценки акций рынком.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$OZPH #OZPH #инвестиции #акции #Фармацевтика #Здравоохранение #Дивиденды #бизнес #идея #прогноз #обзор #аналитика

Русал – выручка растёт, а толку нет

Мировые цены на алюминий продолжают оставаться в фокусе внимания - котировки после весеннего падения к ~$2400 за тонну, пытаются преодолеть отметку в $2700. Но для инвесторов важнее другое: как крупнейший российский экспортер алюминия проходит период высокой волатильности. Сегодня у меня на столе отчет Русала по МСФО за первое полугодие 2025 года.

💿 Итак, выручка компании за отчетный период выросла на 32% до $7,5 млрд, чему способствовали рост продаж и восстановление цен на алюминий. Алюминий остаётся ключевым драйвером: $6,1 млрд выручки, а глинозем принес $0,9 млрд. По регионам лидер - Азия ($3,98 млрд, рост 68% г/г). Европа и СНГ стабильны, Америка просела.

В остальном картина выглядит хуже. Скорр. EBITDA снизилась на 5% до $748 млн. Операционная прибыль сократилась почти вдвое до $252 млн. Затраты тоже подросли, снижая прибыльность. Чистый убыток $87 млн против прибыли $565 млн годом ранее. Виной тому рост процентных расходов (с $176 млн до $584 млн). Курсовые разницы на крепком рублей выросли, равно как и налоговые отчисления.

Дивидендов от Норникеля нет, и не предвидится. Операционный денежный поток вышел в плюс: $888 млн, против отрицательных $403 млн годом ранее. Капзатраты увеличены до $783 млн, денежные средства сократились до $1,1 млрд. Но меня беспокоит другое:

1️⃣ У Русала высокая долговая нагрузка и чистый долг/EBITDA 4,9x. Растущие процентные расходы съедают операционный результат. Раньше помогал поток дивидендов от доли в ГМК, но теперь Потанин выводит деньги через Быстринский ГОК и Т-технологии.

2️⃣ Волатильность цен на металлы и курсовые колебания повышают риски для будущих отчётов. Ослабление рубля вроде бы началось, но этого не хватает. В рублях отчетность выглядела бы еще печальнее, но Русал любит долларовые отчеты, несмотря ни на что.

3️⃣ Рост капвложений требует дополнительных источников финансирования. А откуда их брать при таких ставках?

Русал остаётся глобальным игроком с сильными позициями в Азии и высоким интересом к алюминию. Но финансовая картина говорит сама за себя: бизнес работает на грани, где рост выручки не конвертируется в прибыль. Это делает акции привлекательными лишь для тех, кто готов играть на ожиданиях девальвации рубля и дальнейшего роста цен на алюминий.

❗️Не является инвестиционной рекомендацией

♥️ Трамп что-то сказал, Песков заявил, рынок с этим Русалом летят куда-то. Одно радует - когда вы ставите лайк моим статьям. Вот прям на душе как-то радостно становится. Спасибо, Друзья!

Бумажный наставник

Рубрика "Читаем книги за вас".

Часто советую студентам почитать книгу Джесси Рассела и Рональда Кона "Портфельная теория Марковица". Многие ее воспринимают как сложную, и я уже говорил, почему. Но все же попробуйте, оно того стоит.

Воспринимаю эту книгу как живую и порой очень увлекательную история о том, как управлять рисками и доходностью. И в итоге — сделать свой портфель инвестиционных активов максимально эффективным.

Главная идея

Научить нас мыслить нешаблонно! Думать не столько о доходности отдельных бумаг, но об их взаимосвязи. То есть важен не отдельно взятый актив, а то, как в совокупности работают разные инвестиции вместе. Мы все помним про “яйца и корзины”, но Марковиц говорит, что прямолинейный подход "больше диверсификации = лучше" — это не совсем верно. Тут задача — сбалансировать активы так, чтобы максимизировать доход.

Конечно, учитывая риски, причем риски не какие-то абстрактные, а реальные корреляции между этими активами. Чем они меньше коррелируют, тем лучше можно уменьшить общий риск портфеля.

Авторы постарались сделать сложные математические концепции доступными. Но если честно, можно в формулы и не сильно вникать. Главное, понять, как работает модель оптимального портфеля. И что такое эффективная граница (типа, трамплин, с которого ты выбираешь, куда прыгать, в зависимости от своей готовности рисковать. Или вообще не прыгать!).

Да, у теории Марковица есть ограничения, об этом тоже говорится, например, тот момент, что в реальной жизни рынки меняются, и прогнозы не всегда сбываются. Поэтому книга ощущается не как “канон”, а как практическое руководство, а практические вещи я очень уважаю.

Рассел и Кон, рискуя навлечь на себя гнев финансистов-теоретиков, говорят о том, что инвестиции — не набор формул, а искусство + наука одновременно. Масса примеров – о периодах неопределенности, эмоциях инвестора, неожиданных рыночных событиях. Реально, как будто беседуешь с живым человеком.

"Портфельная теория Марковица" от Рассела и Кона — это наставник, пусть и бумажный. Книга точно поможет научиться работать с рисками. Повторюсь, суть в том, что риск и доходность — главные показатели, на которые стоит ориентироваться. А выбор конечного портфеля зависит от индивидуальной склонности инвестора к риску. Теория позволяет формализовать этот процесс и выбрать оптимальное соотношение.

Главное — теория Марковица предлагает управляемую модель, которая помогает избежать излишних рисков через грамотное распределение активов, чтобы сделать наш портфель эффективным и сбалансированным.

https://t.me/ifitpro

#портфельнаяТеорияМарковица

Зачем в ломбарде нужна экспертиза по разным категориям товаров

Современный ломбард давно вышел за рамки только ювелирных изделий. Сегодня клиенты приносят в залог товары сегмента масс-маркет: смартфоны, бытовую технику, устройства для красоты и здоровья и другие категории, список которых постоянно расширяется.

🔹 Точная и справедливая оценка

Каждая категория имеет свои особенности. Для техники мы оцениваем прежде всего её ликвидность — насколько быстро она может быть реализована на рынке. В случае с ювелирными изделиями ключевой фактор — биржевая цена на золото, которая в последние годы демонстрирует стабильный рост.

🔹 Скорость обслуживания

Наличие экспертизы по разным категориям позволяет оперативно проводить оценку и выдавать решение по займу, что повышает удобство для клиента и снижает риски ошибок.

🔹 Доверие клиентов

Когда клиент видит, что его товар оценивается профессионально, а не «на глаз», это формирует доверие и повышает вероятность, что он вернётся снова.

🔹 Расширение ассортимента в ресейле

Чем шире экспертиза, тем больше категорий может попасть в портфель — от смартфонов до техники для дома. Это увеличивает оборот и делает бизнес более устойчивым.

📌 Экспертиза в ломбардном бизнесе — это фундамент: она обеспечивает точность оценки, удобство для клиента и устойчивое развитие компании. Именно поэтому в МГКЛ действует корпоративная школа оценщиков, где специалисты обучаются работе с разными категориями товаров и регулярно повышают квалификацию.

Дефицит бюджета и игра Трампа: что сильнее ударит по карману инвесторов?

На новостном рынке все меняется за доли минуты и вчерашний день не стал исключением. Какое-то время рыночные котировки подрастали на отсутствии негативных новостей.

Поддержку также оказали слова Марко Рубио, который заявил, что Киеву следует пойти на договоренности для урегулирования конфликта на Украине. Стали вырисовываться легкие очертания на смягчение эскалации, но выступление Трампа на Генассамблее ООН в Нью-Йорке возвернуло участников торгов к суровой реальности.

Президент США Дональд Трамп заявил, что Украина при поддержке Евросоюза способна бороться и выиграть всю свою территорию обратно. Он также добавил, что у России "большие экономические проблемы" и для Украины "настало время действовать", но в любом случае желает Москве и Киеву "всего наилучшего".

Также он повторил призыв к ЕС полностью отказаться от российских нефти и газа и заявил, что намерен обсудить с премьером Венгрии Виктором Орбаном вопрос о прекращении закупок российской нефти.

На данный момент условия является нереальными, так как ЕС сможет отказаться от энергоносителей из РФ лишь 2027 году, а отказаться от Китайских и Индийских товаров она с большой долей вероятности вообще не сможет.

Трамп грамотно разыгрывает эту партию. Ему важно добиться от слабой Европы отказа от закупок российских энергоресурсов, чтобы потом диктовать им свои условия. Сейчас он им говорит то, что они хотят от него услышать, но после, когда цели будут достигнуты - риторика очень быстро поменяется.

Внутренние проблемы: Расходы России на обслуживание госдолга за I полугодие 2025 года выросли в 1,5 раза г/г, до ₽1,58 трлн. Госдолг России составляет около 13,7% ВВП, и его структура преимущественно рублевая, что минимизирует валютные риски. Это не критично, но приятного мало, так как мы видим ее негативное влияние практически на все экономические процессы.

Также инвесторов тревожит дефицит бюджета и возможные источники его покрытия. От этого во многом будет зависеть политика ЦБ в вопросе смягчения денежно-кредитных условий.

До дня принятия бюджета еще есть время, и мы наверняка вернемся к возможным изменениям: повышению НДС, пересмотру налогов для самозанятых и повышению утилизационного сбора. Не исключено, что до 29 сентября в этот список что-нибудь да добавится.

Из корпоративных новостей:

Новатэк Арктик СПГ-2 продолжает наращивать импорт в Китай. С конца августа уже 6 судов с СПГ прибыло в южный Китай и два ещё на подходе.

Татнефть нефтедобыча в первом полугодии упала на 1,8% год к году, а добыча газа выросла на 2,3%. EBITDA компании сократилась на 36%, а свободный денежный поток — в 3,2 раза.

Норникель экспорт меди из РФ в Китай за 8 мес 2025г вырос в 2 раза г/г до $3,3 млрд.

Ростелеком прорабатывает решения для безопасности мессенджера Max.

Промомед россияне в 2025 году на треть нарастили закупки аналогов «Оземпика» - до 16,8 млрд руб

Газпром ликвидирует несколько промежуточных или недействующих структур.

Русал может принять участие в реконструкции алюминиевого завода в Египте.

Т-Банк прибыль по РСБУ за 8 месяцев 2025 года сократилась на 14% г/г до ₽33,3 млрд

• Лидеры: Позитив #POSI (+4,1%), БСП #BSPB (+2,9%), Хэдхантер #HEAD (+2,38%), Сегежа #SGZH (+2,3%).

• Аутсайдеры: Сургутнефтегаз #SNGSP (-2,03%), Whoosh #WUSH (-1,23%), Европлан #LEAS (-1,2%), Астра $ASTR (-1,15%).

24.09.2025 - среда

• #NVTK - Новатэк ВОСА по дивидендам за 1 полугодие 2025 года в размере 35,5 руб /акция

• #TATN #TATNP - Татнефть ВОСА по дивидендам за 1П2025 в размере 14,35 руб. на обычку и преф

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #мегановости #аналитика #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Ждать ли изменений в стратегии РусГидро ⁉️

💭 Анализируем, какие изменения могут произойти в стратегии компании...

💰 Финансовая часть (1 п 2025)

📊 Выручка составила 358 млрд рублей, увеличившись на 13,7% относительно аналогичного периода прошлого года. Показатель EBITDA достиг отметки в 98,3 млрд рублей, продемонстрировав рост на 30,6%. Чистая прибыль достигла уровня в 31,6 млрд рублей, поднявшись на 33,6%.

🤔 Основной причиной роста доходов стало увеличение объема продаж электроэнергии и мощности, включая распространение рыночных механизмов ценообразования на Дальнем Востоке с начала текущего года. Однако позитивному финансовому результату помешали значительные проценты по займам, вызванные высоким уровнем ключевой ставки Центробанка и ростом задолженности компании в рамках большой инвестиционной программы. Дополнительно повлияли повышенные налоговые выплаты.

⤴️ Активы компании выросли на 9%, составив на конец июня 2025 года 1,488 трлн рублей, главным образом благодаря увеличению стоимости основных фондов вследствие инвестиций.

🫤 Инвестиционные затраты составили порядка 56 миллиардов рублей, что привело к отрицательной динамике свободного денежного потока и дальнейшему росту чистого долга.

✔️ Операционная часть (1 п 2025)

⚡ Группа РусГидро произвела в общей сложности 71,9 млрд кВт·ч электроэнергии, включая производство на Богучанской ГЭС, что на 6,2% меньше показателей предыдущего года. Из общего объёма производства доля гидроэлектростанций и гидроаккумулирующих электростанций составила 56,1 млрд кВт·ч, снизившись на 6,9%, тогда как тепловые станции произвели 15,6 млрд кВт·ч, сократив выпуск на 3,3%.

🤓 Отпуск тепловой энергии в Дальневосточном федеральном округе сократился на 0,9% и составил 17,0 млн гигакалорий. Полезный отпуск энергосбытовыми компаниями увеличился на 0,8%, достигнув 26,3 млрд кВт·ч.

💡 Установленная электрическая мощность объектов группы выросла на 34 МВт, достигнув показателя в 38 608 МВт, включая Богучанскую ГЭС. Это было обусловлено модернизацией гидроэлектростанций.

💸 Дивиденды

📛 Введён мораторий на выплату дивидендов до 2030 года, что позволит направить чистую прибыль на реализацию инвестиционной программы. Ожидаемый совокупный эффект от этого решения составит примерно 175,8 млрд рублей до 2030 года.

🫰 Оценка

🤔 Акции РусГидро сложно считать привлекательными. Их цена соответствует среднему уровню индекса Московской биржи по мультипликатору P/E, но при этом дивидендов инвесторы не получают. Оценивая компанию по будущим показателям, видно, что стоимость акций не кажется низкой: форвардный P/E составляет 4,6x, а форвардный EV/EBITDA равен 4,4x. Таким образом, текущая оценка компании несколько выше средней среди аналогичных предприятий этого сектора.

↗️ Инвестиции

📛 Компания осуществляет значительные капиталовложения, но они приносят минимальную отдачу.

🤑 Компания получит дополнительную помощь благодаря продлению действия дальневосточной надбавки до 2035 года. Примерно половина этой суммы, составляющая около 15,2 млрд рублей ежегодно, будет направлена непосредственно на финансирование инвестиций РусГидро.

📌 Итог

🤷♂️ Грандиозные планы, по всей видимости, указывают на «путь в никуда», поскольку, несмотря на амбициозные проекты, текущая ситуация свидетельствует, что компании необходим путь с серьезной корректировкой стратегии — что маловероятно из-за регулятора в лице государства.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: ⛔ Продавать - необходимость обслуживания долга уже привела к приостановке дивидендных выплат, а растущие масштабные инвестиции дают минимальный эффект.

💣 Риски: ☁️ Умеренные - запланированные крупные капиталовложения и увеличивающаяся долговая нагрузка в условиях жесткой денежно-кредитной политики несут повышенные риски, но господдержка нивелирует этот момент.

💯 Ответ на поставленный вопрос: Изменений в стратегии управления и развития ждать не стоит. Государство планирует на годы вперед и не особенно любит вносить корректировки в проекты.

🔥 Думаете по-другому?

$HYDR #HYDR #РусГидро #Энергетика #Инвестиции #Дивиденды #Акции #Гидроэнергетика #Энергетика #идея #прогноз #обзор

🪙 Есть ли шанс на благоприятный исход для компании Мечел ?

На текущий момент у «Мечела» есть шансы на благоприятный исход, но они сопряжены с очень высокими рисками. Да и вероятность их крайне мала.

Аргументы ЗА благоприятный исход:

1. Структура собственности: Компания частная, контролируется Игорем Зюзиным. Это позволяет принимать быстрые и непопулярные решения (как, например, продажа активов) без оглядки на миноритарных акционеров.

Но как и в случае ЮГК, все может закончится в один день. $MTLR $UGLD

2. Качественные активы: «Мечел» владеет одними из лучших в России активов по добыче коксующегося угля (необходим для выплавки стали). Это стратегически важный и востребованный товар, особенно на азиатских рынках.

3. Вертикальная интеграция: Компания контролирует всю цепочку: от добычи угля и железной руды до производства высококачественной стали. Это дает ей стабильность.

4. Благоприятная рыночная конъюнктура: В отдельные периоды высокие цены на уголь и металлы (как, например, было в 2021-2022 гг.) позволяют компании генерировать значительную денежную прибыль и направлять ее на погашение долгов.

5. Поддержка государства: Как системообразующее предприятие с большим числом работников, «Мечел» может рассчитывать на определенную поддержку государства в критических ситуациях, чтобы избежать социального взрыва в регионах присутствия.

Аргументы ПРОТИВ:

1. Все та же долговая нагрузка: Чистый долг по-прежнему огромен. Любой спад на рынке сырьевых товаров немедленно ухудшает способность компании его обслуживать.

2. Высокие процентные ставки: Обслуживание долга съедает львиную долю денежного потока.

3. Санкционные риски: Риск ужесточения санкций сохраняется. Это блокирует доступ к технологиям и капиталам.

4. Устаревшие фонды: Многие активы требуют модернизации, на которую при текущей долговой нагрузке просто нет средств.

5. Зависимость от конъюнктуры рынка: Судьба «Мечела» напрямую зависит от цен на уголь и сталь, которые крайне волатильны и зависят от глобальной экономической ситуации.

Вывод.

Шанс на благоприятный исход у «Мечела» есть, но он невысок и условен. Его будущее по-прежнему висит на волоске.

Наиболее вероятный сценарий — это продолжение борьбы за выживание. Компания будет:

· Стараться рефинансировать и продлевать сроки платежей по долгам.

· Активно продавать непрофильные или второстепенные активы для сокращения долга.

· Направлять всю свободную денежную массу на погашение обязательств, а не на развитие.

· Молиться на высокие цены на уголь.

Окончательное решение долговой проблемы возможно только в случае либо очередной масштабной реструктуризации при участии государства, либо при длительном периоде сверхвысоких цен на ее продукцию, что маловероятно. Таким образом, история «Мечела» — это наглядный урок того, как агрессивный рост за счет долга может сделать компанию заложником макроэкономических обстоятельств.

#мечел #югк

📊Рынок проектного финансирования: состояние отрасли и ГК «А101»

Рейтинговое агентство «Эксперт РА» провело исследование и опубликовало аналитику текущего состояния рынка проектного финансирования (ПФ), его перспектив до 2030 года, а также рисков для застройщиков.

🏗️К концу 2024 года доля новостроек с эскроу-счетами достигла 98%, что свидетельствует об успешном завершении перехода на новую модель. Портфель проектного финансирования вырос до 8,2 трлн руб., при этом доступные банкам лимиты (20,2 трлн руб.) значительно его превышают, создавая запас для финансирования строительства.

🏦 По данным «Эксперт РА» на конец 2024 года, 67 банков из 312 работали с эскроу, причем пять крупнейших банков контролируют 92% всего рынка по объему финансирования. Такая высокая концентрация обеспечивает централизованный контроль рисков и целевое использование средств.

📌«Эксперт РА» прогнозирует 3 фазы на горизонте до 2030 года.

📉2025 год — фаза коррекции:

— Причина. Ограниченный спрос на фоне высоких ставок по рыночной ипотеке.

— Драйвер. По итогам 1 квартала более 80% текущих продаж обеспечивают льготные программы.

— Прогноз. Объем новых выдач упадет на 28%, а темп прироста портфеля замедлится.

— Итог года. Совокупный портфель составит 9,4 трлн руб.

📈 2026-2028 гг. — фаза восстановления:

— Прогноз. Рост выдач ипотеки на +31% в 2026-м с последующей стабилизацией до +13% ежегодно.

— Драйвер. Снижение ключевой ставки Банка России начнет стимулировать спрос и активность девелоперов.

— Риск. Себестоимость строительства будет увеличиваться из-за дорогих материалов и рабочей силы.

— Средний рост портфеля. 11% ежегодно.

⚖️2029-2030 гг. — фаза стабилизации:

— Прогноз. Рост становится умеренным, 6-9% в год.

— Причина. Спрос стабилизируется на естественном уровне, а предложение будет ограничено дефицитом ресурсов у девелоперов (рабочая сила, земля).

— Итог. К концу 2030 года портфель ПФ достигнет 14,5 трлн руб., но его доля в общем корпоративном кредитовании составит около 8% из-за опережающего роста других сегментов.

⚠️Кредитное агентство выделяет несколько ключевых рисков для застройщиков. Главный из них — сокращение объема средств на эскроу-счетах, которые являются основным источником погашения кредитов. Покрытие долга этими средствами снизилось с 90% в 2023 году до 72% в 2024 году. Еще один значимый риск — изменение в предпочтениях покупателей, которые отдают приоритет готовому жилью (уровень распроданности которого достигает 72–80%) перед объектами на стадии строительства (29% в 4 квартале 2024), а также рост популярности рассрочки.

🛡️Банки минимизируют риски за счет формирования сложного залогового покрытия, включающего землю, объекты недвижимости и доли в SPV (компании специального назначения), а также поручительств. В случае срыва объекта банк имеет возможность взять его под свой контроль и завершить силами подрядчика. Однако просроченная задолженность по проектному финансированию остается на рекордно низком уровне — около 0,1%.

📊 ГК «А101» полностью перешла на работу с эскроу-счетами и привлекает проектное финансирование для реализации своих проектов. По итогам 1 полугодия 2025 года объем средств покупателей на эскроу-счетах группы составил 180 млрд руб. А по данным ДОМ.РФ на конец августа 2025 года, уровень распроданности в наших проектах достиг 76%, а строительная готовность — 71%. Мы уверенно чувствуем себя на рынке даже в условиях отмены массовой льготной ипотеки и высоких ставок по рыночным программам. Долговая нагрузка Группы сохраняется на комфортном уровне: поступления на эскроу-счета покрывают обязательства по проектному финансированию с коэффициентом 1,4. Сегодня для ГК «А101» действует кредитный рейтинг в «Эксперт РА» на уровне ruA, c прогнозом «Стабильный».

$RU000A108KU4

#А101 #облигации #девелопмент #строительство #недвижимость #инвестиции #рынок #проектноефинансирование #эскроу