Поиск

В отсутствии негатива рынок способен отыграть часть потерь. К чему готовиться инвестору

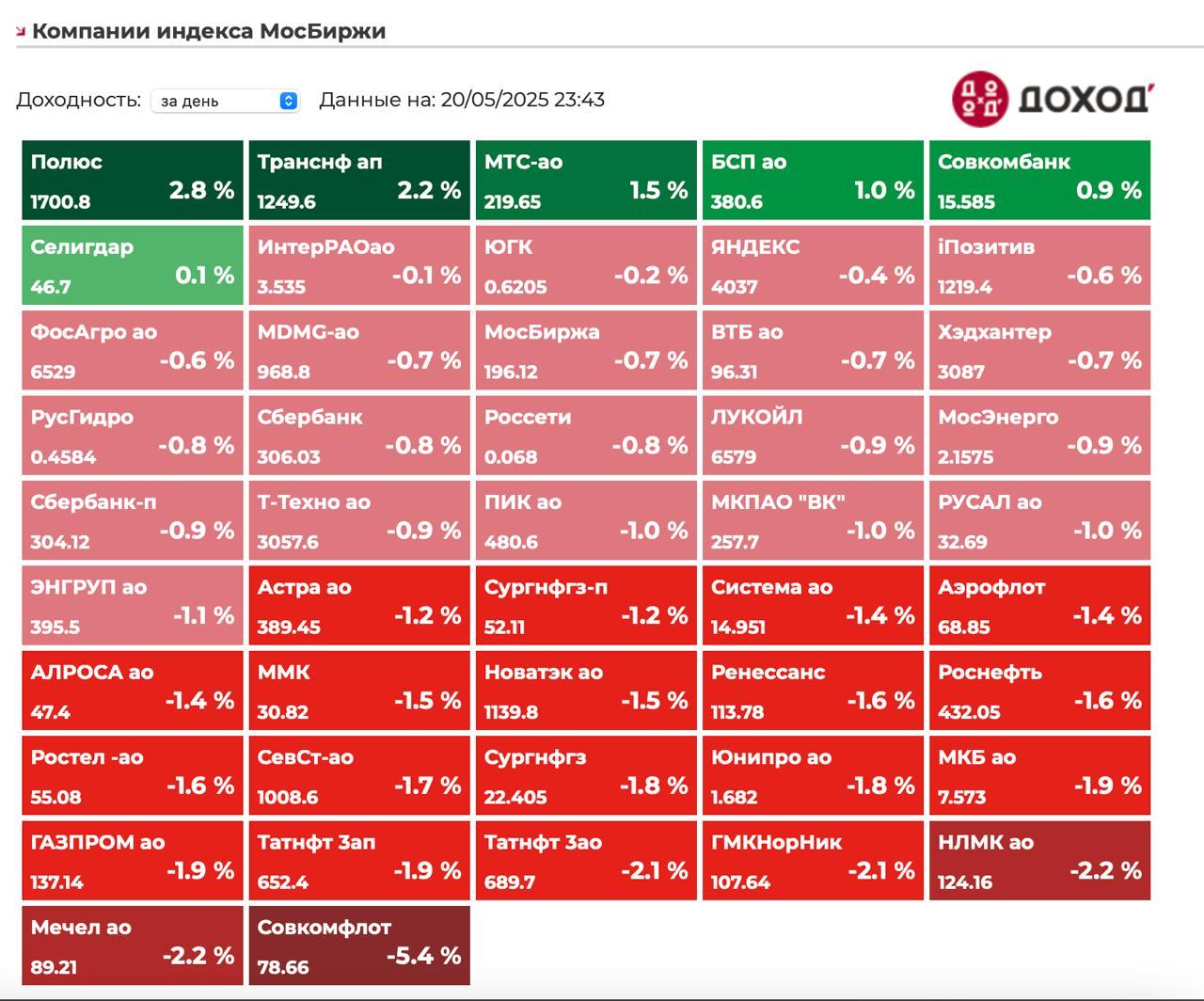

Российский рынок продолжает снижаться на внешнем негативе, с начала месяца индекс потерял более 5,5%. На закрытии основных торгов индекс МосБиржи просел на 2,15% до 2696,45 пункта, индекс РТС потерял 2,15%, снизившись до 1086,62 пункта.

Вечерние торги прошли в стремлении отыграть часть потерь. На отсутствии новой волны негатива, есть надежда полагать на дальнейшее робкое восстановление котировок.

Основное давление на рынке связано с опасениями о возможных новых санкциях США. Дональд Трамп открыто заявил о своей заинтересованности в ужесточении антироссийских мер, так как остался крайне разочарован результатами переговоров с российским президентом.

Помимо Америки в санкционную гонку против России пытается войти ЕС. В начале июня Еврокомиссия подготовила проект 18-го пакета, который, включает снижения нефтяного потолка, ограничения против газопроводов «Северный поток», банков, обходящих санкции, и оборонного сектора России. Однако Венгрия и Словакия заблокировали эти предложения, выступая против ужесточения мер. Окончательная точка в этой истории не поставлена.

В начале июля инфляция в России резко ускорилась: за неделю с 1 по 7 июля цены выросли на 0,79% после скромного роста на 0,07% неделей ранее. С начала месяца инфляция составила 0,79%**, а с января по июль – 4,58%. Годовая инфляция также немного увеличилась – с 9,39% до 9,45%.

Ожидается, что рост цен усилится из-за июльской индексации тарифов ЖКХ. Однако большинство экспертов считают, что это запланированное повышение уже учтено рынком и вряд ли серьезно повлияет на монетарную политику ЦБ.

Технически при затухании волатильности и без новой порции негатива (часть которого заложена в текущих ценах), рынок ближе к ставке начнут спекулятивно покупать. Закрепление над 2700п будет хорошим сигналом в остановке снижения. Однако сигнала для полноценно разворота в рынке нет, поэтому торговать стоит осторожно.

Из корпоративных новостей:

Сбер банк отчет по РСБУ: Чистая прибыль за I полугодие составила ₽826,6 млрд (+7,5 г/г) Чистая прибыль за июнь ₽143,7 млрд (2,4% г/г)

Камаз получил контракт на поставку Москве 700 электробусов на 52,9 млрд руб

Whoosh результаты за 1п 2025 года: Количество поездок кикшеринга уменьшилось на 10% г/г до 56,5 млн, Флот сервиса 240,1 тыс СИМ (+19% г/г)

Норникель и БелАЗ займутся созданием самосвалов на аккумуляторных батареях

Промомед объем продаж российских аналогов препаратов для похудения Оземпика и Мунджаро в 1кв 2025 года увеличился в 6 раз г/г

ВК мессенджер Max стал самым скачиваемым среди остальных социальных сетей в магазине приложений App Store в российском сегменте.

Fix Price торги акциями начнутся на Мосбирже 20 августа

Аэрофлот возобновляет регулярные рейсы из Москвы в Геленджик с 18 июля

РусГидро ждет решение правительства по дивидендам за 2024 г., решение об отказе от выплат до 2028 г. также пока не принято

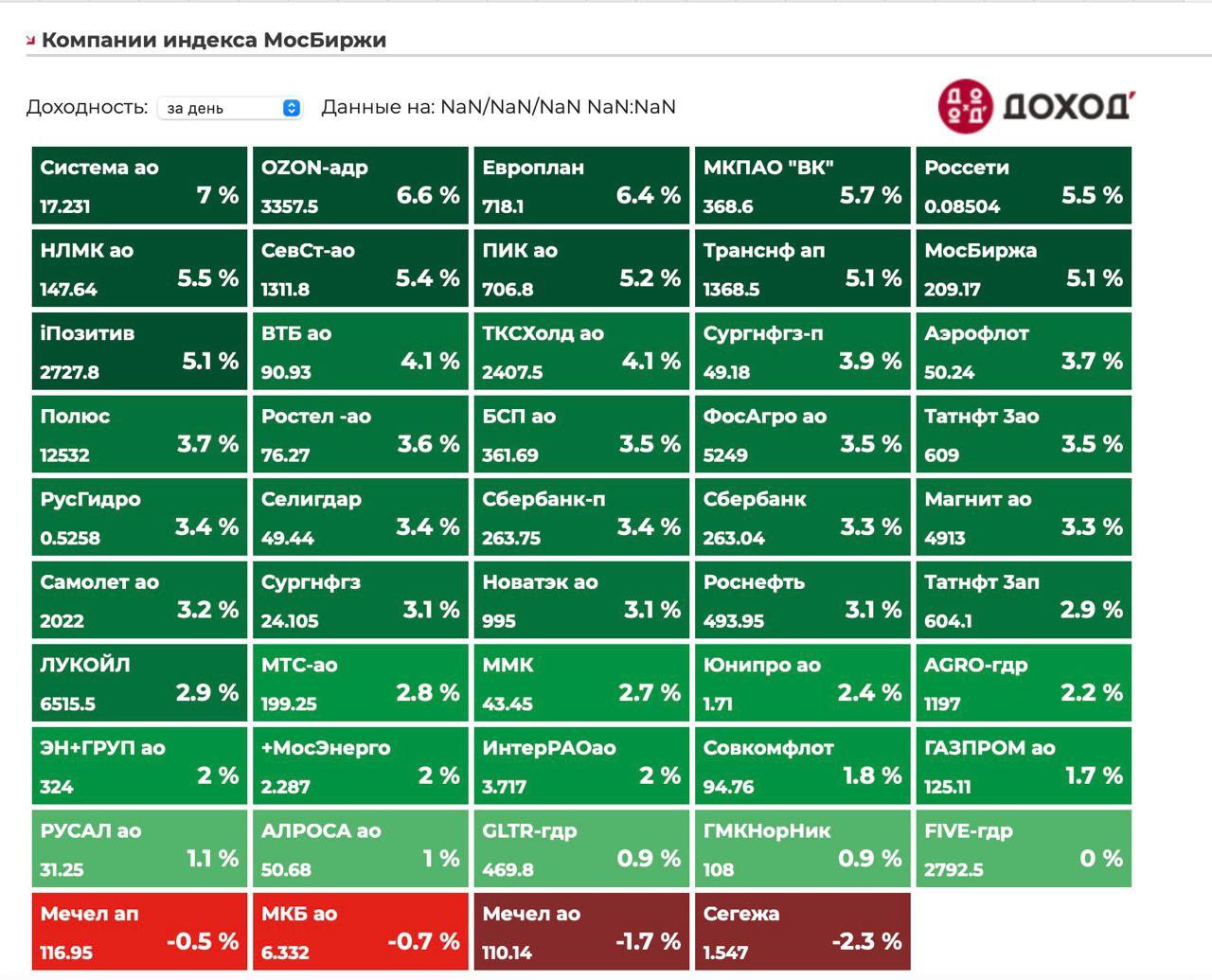

• Лидеры: ВК $VKCO (+3,96%), Novabev $BELU (+2,9%), Яндекс $YDEX (+1,98%), ММК $MAGN (+1,37%).

• Аутсайдеры: ИКС 5 $X5 (-17,4%), Ренессанс $RENI (-4,1%), РусАгро $RAGR (-3,84%), Сегежа $SGZH (-3,53%).

10.07.2025 - четверг

• $ASTR - закрытие реестра по дивидендам 3,1475426377 руб (дивгэп)

• $KZOS - закрытие реестра по дивидендам 4,15 руб/ао и 0,25 руб/ап (дивгэп)

• $MOEX - закрытие реестра по дивидендам 26,11 руб (дивгэп)

• $CNTLP - последний день с дивидендом 0,224 руб/ап

• $MBNK - последний день с дивидендом 89,31 руб

• $VTBR - последний день с дивидендом 25,580000 руб/ао

Наш телеграм канал

Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #мегановости #аналитика #дивиденды #обзор_рынка #инвестиции #инвестор #рынок #биржа #индекс_мосбиржи #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Продолжится ли рост индекса на предстоящей неделе? К чему готовиться инвестору

Индекс Мосбиржи закрыл последнюю неделю июня ростом на 2%. Однако это не говорит о начале восходящего тренда, поскольку объемы торгов продолжают снижаться. Борьба за 2800 пунктов продолжается. Главными факторами влияния остаются геополитика и монетарная политика государства.

Рынок позитивно отреагировал на заявлении президента Владимира Путина о готовности России к третьему раунду переговоров с Украиной. Президент также подчеркнул, что открыт к контактам и встрече с президентом США Дональдом Трампом.

Однако, в ближайшее время встреч с украинской стороной нет, также как и с американской делегацией тоже нет подобных договорённостей, что при негативном сценарии способно внести существенные корректировки в нынешнее положение вещей.

Цены на нефть откатились вниз на фоне деэскалации на Ближнем Востоке и сейчас торгуются примерно на уровне 66 долларов за баррель. Сохраняется потенциал дальнейшего снижения цен на нефть из-за планов ОПЕК по увеличению добычи.

Золото перешло к снижению, хотя платина и палладий еще растут. Вслед за золотом снизился и спрос на акции золотодобывающих компаний. Причиной тому стало, соглашение о прекращении огня между Израилем и Ираном и прогресс в торговой сделке между США с Китаем, которые по итогу, снизили спрос на активы - убежища.

С точки зрения теханализа на дневном графике индекс Мосбиржи тестирует на предмет пробития верхнюю границу локального треугольника. В случае закрепления выше нее, а также преодоления 50-дневной скользящей средней, проходящей вблизи 2830 пунктов, перед индексом откроется дорога для повышения в район 2880 пунктов.

Подобный сценарий видится только при получении конкретики о новых встречах делегаций с США или Украиной. В противном случае, фиксация позиций придет на рынок очень быстро. Всех с началом новой торговой недели.

Из корпоративных новостей:

Софтлайн купил контролирующую долю в группе компаний «Омег-Альянс».

Whoosh количество поездок с 1 января по 25 июня снизилось год к году на 10%.

Газпром нефть акционеры утвердили дивиденды за 2 п 2024 г в размере 27,21 руб/акция (ДД 5,3%), ГОСА - 25 июня, отсечка - 8 июля

Ренессанс Страхование акционеры утвердили финальные дивиденды за 2024 год в размере 6,4 руб/акция (ДД 5,4%), отсечка - 15 июля

Абрау-Дюрсо акционеры утвердили дивиденды за 2024 г. в размере ₽5,01 на одну акцию (ДД 2,7%). Отсечка — 7 июля.

СПБ биржа комитет поддержал решение начать торги заблокированными иностранными ценными бумагами.

Элемент акционеры одобрили дивиденды за 2024 года в размере 0.,0035 руб/акц отсечка - 14 июля.

Сегежа Турция надеется на возобновление перевозок древесины из РФ.

• Лидеры: Эталон (+8,78%), ДВМП (+5,9%), Хэдхантер (+3,7%).

• Аутсайдеры: Займер (-6,26%), Позитив $POSI (-2,2%), Whoosh $WUSH (-2,14%).

30.06.2025 - понедельник

• $SBER - Сбер собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 34,84Р)

• $BANE - Башнефть собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 147,31Р)

• $ROSN - Роснефть собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 14,68Р)

• $IVAT - IVA Technologies собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 3Р).

• $SOFL - Софтлайн собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 2,5Р)

• $AFLT - Аэрофлот собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 5,27Р)

• $NMTP - НМТП собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 0,9573Р)

• $VTBR - ВТБ собрание акционеров и утверждение дивидендов за 2024 г. (рекомендация - 25,58Р)

• $MRKP - Россети Центр и Приволжье последний день с дивидендом 0,0502Р

• $NKNC - Нижнекамскнефтехим последний день с дивидендом 2,93Р

• $NKHP - НКХП закрытие реестра по дивидендам 8,15Р (дивгэп)

Наш телеграм канал

Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#новости #мегановости #аналитика #дивиденды #фондовый_рынок #акции #новичкам #отчет #индекс_мосбиржи #доходность #новости_рынка #инвестиции

'Не является инвестиционной рекомендацией

РФ рынок: что нас ждет сегодня

Во вторник индекс мосбиржи упал на 1% до 2832 пунктов.

Юань вырос на 0,84% до 11,1725.

Нефть в боковике на $65.

Ночью вышли новости про эскалацию Иран-Израиль и нефть поднялась на 1,5%.

Инфляционные ожидания: народ не тот?

В мае они вновь преподнесли негативный сюрприз.

Выросли с 13,1% до 13,4%.

Прежде всего за чет роста ожидаемой инфляции с 13,9% до 15% у людей без сбережений.

У людей со сбережениями она сократилась с 12,4% до 11,6%.

Наблюдаемая инфляции снизилась с 15.9% до 15.5%.

Возможно, негативным драйвером стал рост тарифов - особо болезненных для людей без сбережений, также заморозки, также расширение бюджетного дефицита. Все это психологически давит на людей.

Это сигнал для ЦБ быть жестче, но что интересно ожидаемая инфляция производителей чуть ниже 5% SAAR vs 11% SAAR в начале года - с лагом мы увидим и замедление инфляции. Это немного подслащает пилюлю.

Компании

1)Совкомфлот: без дивидендов

Компания не заплатит дивиденд за 2024 год.

Ничего удивительного, компания одна из самых сильно пострадавших от санкций - даже Газпром не так сильно получил. 2/3 танкеров под санкциями - Байден финальным аккордом зимой сильно насолил, расширив список санкционных танкеров.

SDN санкции дают сразу -50-60% к выручке в моменте, это очень больно.

На конец 2021 долг компании был равен 177 миллиардам рублей, то на конец 2024 он фактически равен нулю. Получилось накопить жирок за эти 3 года.

Поэтому, запас прочности, чтобы пройти сложные времена у компании есть.

Другое дело, что никакой инвестиционной идеи тут нет, прибыль в этом году может обнулиться.

2)Газпром: прибыль есть, а дивов нет?

Сегодня у компании будет совет директоров, где будет определятся выплата дивидендов.

Дивидендная база 30 рублей - это почти 20% ДД. Все формальности, вроде тоже исполняются, чистый долг/EBITDA меньше чем должен быть.

Но для выплаты дивидендов есть ряд серьезных ограничений.

1.У компании чистый долг 5,7 триллионов рублей - больше трети капитала банковской системы России. Это уже риск для всей банковской системы.

2.Минфин - не рассчитывают на выплату дивидендов. Силуанов это повторял несколько раз, в последний раз в начале мая.

При этом, дивиденды определяются не советом директоров, а постановлением правительства.

Да, Газпром заработал 1,2 триллиона рублей, но все деньги ушли на инвестиции. Прибыль есть, а денег нет! Поэтому, чтобы платить дивы придется увеличивать и так высокий долг.

Базово, не жду тут никакой выплаты за 2025 - отсутствие активности инсайдеров скорее тоже за невыплату дивов, в Газпроме «прекрасное корпоративное управление» и никто конечно же не знает про такие события заранее).

3)Сургут: хуже ожиданий

Компания заплатила 8,5 рублей дивиденда за 2024 год. Это 16% ДД.

Консенсус закладывал 9,6 рублей дивиденда.

За 2025 про текущем курсе дивиденд будет чуть больше нуля, а ДД составит пару процентов.

При долларе 100 дивиденд будет 5,5 рублей - 11% ДД, поэтому бумага скорее не интересна в моменте.

Но если верить в резкую девальвацию, то может неплохо удивить рынок, я буду ждать цен чуть ниже.

Резюме:

Опять очередной 17 пакет санкций, который то введут, то не введут - это все по большей части шум, серьезные санкции могут сделать лишь американцы, но они пока не спешат, дабы не терять роль в переговорном процессе. Газпром тоже заставляет рынок понервничать, думаю, на факте могут еще немного пролить компанию. Продолжаем торговаться в боковике 2800-2900.

$SNGSP $FLOT $GAZP

Годовая инфляция растёт, ключевая ставка не снижается, санкции оккупировали, а российский фондовый рынок РАСТЁТ! Рассмотрим события вчерашнего дня и их влияние на котировки.

Последние данные по инфляции в России представляют собой неоднозначную картину. С одной стороны, инфляция с 1 по 13 января составила 0,67%, а декабрьская инфляция замедлилась до 1,32% с 1,43% в ноябре, что значительно ниже ожидаемых 1,57%. Годовая инфляция за 2024 год — 9,52%, после 7,42% в 2023 году.

То есть, годовая инфляция продолжает ускоряться, что может стать причиной для беспокойства ЦБ. Несмотря на то, что многие участники рынка надеются на скорое снижение ключевой ставки, сохраняющаяся тенденция к росту инфляции может заставить регулятора повременить со смягчением денежно-кредитной политики. Возможно, ЦБ придется повысить ключевую ставку на заседании в феврале. Вопрос об этом остается открытым.

Позитивным фактором сегодня для российского рынка стало частичное разрешение США на операции с рядом российских банков, включая Сбербанк #SBER, ВТБ, Газпромбанк, Альфа-Банк, Совкомбанк #SVCB, БСП, Санкт-Петербург #BSPB, Зенит, ВЭБ. Аналогичные послабления коснулись и некоторых компаний ТЭК: Газпром шельфпроект, Роснефтефлот, Совкомфлот, Газпром нефть.

Индекс МосБиржи на вечерней сессии превысил 2900 пунктов, обновив максимум с начала месяца и достигнув уровня, не виданного с 14 августа 2024 года.

В то же время, на рынке нефти сохраняется напряженная ситуация, связанная с санкциями. Судовые брокеры отмечают увеличение количества перевалок нефти с судна на судно и использование небольших портов. Растет количество «застрявшей» сырой нефти.

Российское правительство обсуждает меры поддержки ключевых отраслей экономики: жилищного строительства #SMLT, производства автомобилей #SVAV и железнодорожного подвижного состава.

«Норникель» #GMKN планирует инвестировать более 25 млрд рублей в проект по вскрытию и отработке запасов медно-никелевых рудников, что позволит увеличить объемы добычи руды до 7 млн тонн в год.

Российские фармацевтические компании (#OZPH, #PRMD) наращивают разработку сложных лекарств, в то время, как до этого больше занимались простыми аналогами.

Российский фондовый рынок, а точнее, его инвесторы, похоже, устали от длительного снижения и обращают больше внимания на позитивные факты и новости, хотя негатива тоже хватает.

Кстати, аналитики «Финама» тоже настроены на позитив и дают прогноз роста по индексу Мосбиржи до 3200-3300 пунктов к концу 2025 года.

Как настрой? Ждёте роста или снижения фондового рынка?

#ключевая_ставка #инфляция #инвестиции_в_России #идеи #новости #акции #нефть #индекс_мосбиржи #прогноз

РФ рынок: что нас ждет сегодня

В среду индекс мосбиржи упал на 1,7% до 2593 пунктов.

Юань упал на 0,13% до 13,82.

Нефть упала на 0,3% до $73,12.

Инфляция: негативный сюрприз

За последнюю неделю инфляция составила 0,37% или 11% Saar (с учетом сезонности).

Сильно подорожали овощи, всему виной плохой урожай из-за заморозков в мае и сухого лета.

Пошли выше прогноза ЦБ в 8-8,5%, скорее по траектории 8,5-9%, похоже нам предстоит увидеть ставку 23% уже через месяц.

Позитива не видно!

Компании:

1)Ренесcанс: прибыль падает, а портфель растет

Чистая прибыль упала на 53,2% г/г до 4,5 миллиардов рублей.

Объем премий вырос на 38,7% г/г до 118,2 миллиардов рублей.

Инвестиционный портфель вырос до 203,8 миллиардов рублей.

В 4кв закрыли 2 крутые сделки - купили Райфайзен Лайф с дисконтом (тут заработают пару миллиардов рублей) + ВСК Жизнь.

Это еще +32 миллиарда инвестиционного портфеля.

Самое важное, страховые премии сильно растут и позволяют наращивать инвестиционный портфель. На снижении ставки облигации и акции в портфеле вырастут в цене => прибыль вырастет. Актив нравится, недавно докупал.

Падение прибыли чисто бумажное, из-за коррекции цен на активы с фиксированным доходом.

Реакции на падение прибыль ноль, бумагу активно выкупают. Держится сильно лучше рынка.

2)Сегежа: долгожданная допка

Компания отчиталась по МСФО за 9м 2024 и объявила параметры допэмиссии.

Выручка выросла на 19% г/г до 76 миллиардов рублей.

OBIDA выросла на 23% г/г до 8,6 миллиардов рублей.

Чистый убыток составил 14,2 миллиарда рублей.

Чистый долг вырос до 143,5 миллиардов

Пришлось привлекать на допэмиссии 100 миллиардов рублей по 1,8 рубля.

Инсайдеры выкупали акции - это мешало бумаге падать.

Может ли быть акция интересна после допки?

1)Долг сократится на 100 миллиардов до 42 миллиардов рублей.

2)EV составит 170 миллиардов рублей, это 15 EV/OIBDA 2024.

Чистый долг составит 3,5 ND/EBITDA - это много, компания продолжит генерировать убытки.

Долг замещают капиталом, не интересно, конъюнктура не меняется. Актив все равно не интересен.

По рублю в случае разворота цен еще наверное может быть интересно. А так болтанка продолжится.

Для Системы это тоже очень сложная история, компания вкладывает минимум 60 миллиардов рублей заемных денег взятых под 25%, чтобы вложить в непонятный актив с сомнительной отдачей. Менеджмент оказался наказан за свою агрессивность, хрестоматийный пример как делать не надо. Сначала выкачиваем дивиденды в сложный момент, потом игнорируем сложную ситуацию и тянем с допэмиссией.

Получаем 3 конца, но в росте цены акции, а в росте количества акций (хотя на самом деле больше).

3)Астра: дивиденды

Компания заплатит 2,6 рубля дивиденда - это 0,5% дд.

Это выплата за 9м 2024, ждем выплату побольше по итогу 12м 2024, на 4 квартал приходится значительная часть прибыли.

В кейсе компании главное рост - дивиденды это приятный бонус.

Резюме:

Рынок остается сложным, ждем сегодня отчета VK - там будет мало приятного, еще кандидат на допку. А так нет определенности ни с макро, ни с геополитикой. Это все продолжает давить на рынок, дойдем ли до 2500, осталось всего 4% вниз, если не преподнесут сюрпризов в геополитике, то похоже да. Капитуляции не видно, но вчера все-таки рекордный нетто-лонг по лонгу индекса мосбирижи начал спадать. Соблюдаем риски и аккуратно закупаемся - ряд бумаг начинает приходить на интересные уровни.

РФ рынок: что нас ждет сегодня

В понедельник индекс мосбиржи закрылся в ноль. Юань вырос на 0,47% до 13,5. Нефть выросла на 4% до $81. Хотя с утра падает на 1,5% до $79,7 - это премия за Ближний Восток крайне нестабильна. Из негатива RGBI продолжил свое падение, упал на 0,5% до 99,67 - доходность выросла до 17% по длинным ОФЗ. Такую доходность можно зафиксировать на 13 лет. Это минимальные значения индекса, хуже было только внутри дня в 2014 и 2022 году (и то из-за выхода нерезов), сейчас же индекс ОФЗ поставил исторический минимум. Конвертация российских программ депозитарных расписок (DR) остановлена. Наверное, давление может быть еще несколько дней, но постепенно давление ослабевает и потенциальный навес уменьшается. Компании: 1.ВТБ: покупает почта банк Купят его по оценке в 1 капитал. Выкупят 50% - 1 акцию за 36 миллиардов рублей. Учитывая средний ROE банка в 8% выглядит как благотворительность в пользу почты России, так при этом и жрет капитал, что уменьшает вероятность дивидендного сюрприза. В текущих реалиях не жду выплаты дивидендов за 2024, может быть по итогам 2025 в 2026 году выплатят. Также из негатива создание антициклической надбавки, которая потребует еще 60 миллиардов рублей. Достаточность капитала низкая - платить дивы сложно, сначала будут платить по субордам. 2.GLTR: выкуп будет Выкупают по 520 рублей, со 2 раза акционеры утвердили. Получается 2% чуть более чем за месяц. Сейчас доходность чуть больше чем на LQDT, не очень интересно. Акционером остаться не получится, компания делает делистинг, а на других биржах акций у них нет. 3.Новабев: плюшки для акционеров Для своих акционеров компания раздает бонусы! По ссылке можно заполнить. https://www.winelab.ru/investors Получилось даже круче чем в прошлый раз, в этот раз у инвесторов будут супер крутые плюшки. 1)Дивиденды баллами 2)Максимальный уровень лояльности (если не акционер - для этотого нужно тратить по 40к на алкоголь) 3)Дополнительные персональные цены и закрытые акции. Прикольно сделали - молодцы! В комментах добавил картинку. Также представили вчера операционные отчет за 9м: Общие отгрузки за 9 месяцев снизились на -2,8% относительно прошлого года до 10,95 млн декалитров. Это не страшно, компания сфокусировалась на отгрузках маржинальных брендов, которые растут, что поддержит рентабельность Белуги. Открывают по 100 винлабов в квартал, а выручку винлабов нарастили на 29,2% г/г. В целом нейтральный отчет, без сюрпризов. Резюме: Боковик продолжается, сильная нефть и девал рубля удерживают рынок, но рынок ОФЗ продолжает падение, что создает такой хрупкий баланс. Пока идем в боковике, особо ничего не происходит. Всем хорошего дня!

РФ рынок: что нас ждет сегодня

Во вторник индекс мосбиржи вырос на 1% до 2770 пунктов

Юань упал на 0,3% до 12,9.

Нефть на очередном обострении конфликта на ближнем востоке выросла на 1% до $73,6 спрос также поддерживает и закупки 3 миллионов баррелей в стратегический резерв США (максимум за последние пару лет).

Удивительно, более 4000 человек пострадало в Ливане от взрыва пейджеров устроенного Израилем.

Это, конечно, повышает градус волатильности на ближнем востоке.

НПФ: новый драйвер роста рынка

ЦБ РФ предлагает смягчить регулирование для НПФ и увеличить возможную долю акций. Возможно, уже в 2025.

Теперь пенсионные фонды смогут вкладывать не 7%, а 15% активов.

Очень правильная вещь для долгосрочного развития рынка - в НПФ лежит 7 триллионов рублей.

Это дополнительный приток колоссальных нескольких сотен миллиардов рублей => до 10% фрифлоата!

Компании:

1)Headhunter: менеджмент поддержит котировки

Компания может направить 690 рублей на выплату дивиденда (18% дд перед переездом, или 12,7% по цене открытия в 5400) + объявить байбек на 10% капитала.

Интересно, торги уже начнутся на следующей неделе.

Актив с нулевым долгом и большой кубышкой, но видимо будут брать долг.

Навес тоже быть немалым - многие брали акции в Евроклире. При каком-то дисконте это может быть хороший актив.

2)Магнит: ушел в планку

Вчера компания сделала +10% и ушла в планку.

Объемы гигантские, на максимумах за последние 2 года (даже на низком диве было меньше).

Скорее всего инсайды - выкуп инорезов или погашение акций?

Скоро узнаем)

Дивиденд кажется небольшим, по РСБУ подняли чуть больше 400 рублей, да и долг в 1,4 ND/EBITDA, ограничивает возможности.

3)X5: переезд затягивается

Если раньше шла речь об октябре, то из-за апелляции срок сдвигается вправо.

Теперь будет не октябрь а декабрь старт торгов, может быть и январь 2025.

Это не компания решила переждать волатильность на рынке, а процесс принудительного переезда.

Следующим пойдет Русагро, а потом может и Озон.

Ждем старта торгов, компания выглядит интересно.

Резюме:

Сегодня интересный день - заседание ФРС, где будет определяться цена в том числе на ресурсы. Базово ждут снижения на 0,25%. У нас же идем на 2800 - будет вынос на экспирации в четверг?

Рынок остается сильным, интересно, пробьем ли сильные локальные сопротивления - шортистов может еще потрепать.

$HHRU $MGNT $FIVE@GS

РФ рынок: от ненависти до любви один шаг

В понедельник индекс мосбиржи вырос на 3% до 2702 пунктов, вечером еще на 0,7%.

Сейчас индекс легок на подъем, не нужны большие деньги для разгона индекса - произошло очищение с капитуляцией в прошлый понедельник.

Юань вчера вырос на 0,2%, нефть подросла на 1%.

Компании:

1)Сбер: отчет

Сегодня компания отчитается по РСБУ за 8м 2024.

Оперативно смотрим на то как меняется ситуация в экономике. По идее темпы роста прибыли могут начать снижаться из-за роста резервов, ведь количество компаний с просрочкой растет в августе на 44% г/г, но пока находится условно на плата м/м. Кредитные условия жестойчащие - такого не было последние лет 20 точно, но банки эффективно переваривают ее. Ну и первым делом проблемы начнутся скорее всего не у Сбера, а условного ВТБ.

Во 2П могут быть разовые эффекты которые поддержат прибыль банка.

Продолжаю считать банк неплохим долгосрочным вложением, как раз недавно писал, не стоит сравнивать ДД со вкладом.

https://www.tinkoff.ru/invest/social/profile/Karsotel/b61d5194-31c2-468c-9a31-5b1eaaf5c4a2?utm_source=share

Капитала с 2021 года вырос на 25%, а акция на 25% ниже максимумов 2021 года, причем денежная масса выросла за это время более чем на 50%!

2)Русагро:переезд будет!

Вчера акционеры отказались от переезда в РФ. И нет, они не идут против Минсельхоза и правительства РФ. Это чисто юридический момент, все-таки компания экспортер, нужно по максимуму снизить санкционные и юридические риски. Это мы не сами переезжаем, а нас заставляют, сложнее будет на Русагро в зарубежных судах подать будет.

А так сам процесс занимает длительное время, это может быть полгода, плюс навес, кто-то все равно покупал бумаги дешево в Евроклире, хотя и большая часть сделок проходила примерно по текущим уровням. Пока выносят шортистов, но скорее бумага до остановки торгов будет падать (а остановка будет в ближайшее время). Хотя оценка в 4 EV/EBITDA за компанию это недорого, ребята умеет делать M&A и органически наращивать бизнес. На панике я бы покупал.

3)Угольные компании: Уолтер, у нас проблемы.

Минэнерго вчера сказало о возможном падении прибылей угольных компаний в 15-17 раз в 2024 году.

Ситуация жесткая: рецессия в Китае, высокий уровень долга в секторе, проблемы с логистикой.

Видим плохие отчеты публичных компаний, видим падение объемов перевозки угля.

Компаниям могут сократить налоги, крупные банкротства государству точно не нужны, может какие-нибудь субсидии будут вводить. Но пока это не делает акции сектора интересными к покупке, Мечел даже на отскоке рынка почти не растет.

Резюме:

Видим моментальную смену сентимента, от мама роди меня обратно и заберите мои акции, до жадности всего за неделю. Причем, это выливается в несправедливый рост по мнению многих (как же, у нас высокая ставка, да и нефть падает, ну и геополитика тоже не благоволит), поэтому открывают шорты, которые выносят и они вызывают эффект снежного кома и дают новое топливо для роста - шортсквизы.

Ну и пока общие условия рынка смягчились, как будто до пятницы и ожидаемой ставки в 18% можем расти, а вот на факте заседания, уже пойдет фиксация, пока же движемся в сторону 2750-2800 пунктов.

Рынок очень часто бывает иррациональным, поэтому нужно ориентироваться на стоимость (а не цену) и не совершать сделок на основе эмоций. Рынок физиков он такой, волатильный.

$SBER $MTLR $RASP $AGRO