Поиск

«Ренессанс страхование» и ГК «Деловые Линии» защитят продавцов маркетплейсов от штрафов

Новая программа страхования минимизирует финансовые риски продавцов от штрафов маркетплейсов, если были нарушены сроки или адрес доставки товара.

Маркетплейсы строго следят за выполнением графика, потому что опоздание или, наоборот, слишком ранняя отправка нарушают график транспортировки, приводят к перегрузу складов и задержкам обработки. Штрафы заставляют продавцов синхронизироваться с логистикой онлайн-площадки.

Теперь в случае наступления страхового случая - нарушения срока доставки по вине перевозчика, компания «Ренессанс страхование» выплатит грузовладельцам не только компенсацию транспортных услуг и разницы в стоимости приемки, но также покроет сумму штрафа от маркетплейса. Максимальная выплата составляет 500 тысяч рублей. Программа страхования доступна для поставщиков Wildberries при организации доставки через «Деловые Линии».

«Наше лидерство на рынке страхования грузоперевозок основано на применении передовых цифровых технологий — от блокчейна до ультрасовременных систем скоринга, которые позволяют мгновенно оценивать страховые риски. Это дает нам возможность постоянно предлагать клиентам новые интересные продукты, включая решения для нишевых клиентов», — комментирует Владимир Тарасов, вице-президент «Ренессанс страхование».

«Для нас как для логистического оператора ключевыми приоритетами всегда были точность и предсказуемость сервиса, а неизменно высокий процент соблюдения сроков является основной нормой. Весь наш продукт сфокусирован на том, чтобы полностью удовлетворить ключевые требования продавцов — от выбора точной даты доставки до организации страхования грузов и сроков. Но мы решили пойти дальше и добавить услугу по организации страхования штрафов. Это дает клиентам дополнительную гарантию финансовой защищенности и абсолютное спокойствие даже в непредвиденных ситуациях», — отметил Дмитрий Хрущалев, заместитель генерального директора по развитию в ГК «Деловые Линии».

Также в «Деловых Линиях» поставщикам маркетплейсов доступна услуга по организации страхования срока доставки от адреса их склада или офиса.

ГК «Деловые Линии» — основана в 2001 году. География доставки более 90% населенных пунктов в России, а также Белоруссия, Казахстан, Киргизия, Армения, Китай, Восточная Азия и Европа. Собственный автопарк насчитывает порядка 9 тыс. транспортных средств разной грузоподъемности.

Следует ли покупать акции Газпрома при такой дешёвой оценке ⁉️

💭 Рассмотрим, насколько оправданным может быть вложение средств в акции газового гиганта...

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост выручки на 4,2%, достигнув отметки в 3,05 триллиона рублей. Одновременно чистый убыток значительно уменьшился — с 480,6 миллиарда рублей до 10,76 миллиарда рублей. Показатель валовой прибыли увеличился на 65%, составив 941 миллиард рублей. Кроме того, кредиторская задолженность сократилась почти на треть, опустившись с 1,474 триллиона рублей до 1,07 триллиона рублей.

💱 Свободный денежный поток (FCF) сохраняется положительным. При внимательном рассмотрении финансовых потоков с учетом всех процентных расходов, включая капитализируемые, складывается следующая картина: компания демонстрирует слабую общую прибыльность, зависящую от благоприятной рыночной ситуации. Примером служат периоды высоких газовых цен и роста курса доллара — такие условия наблюдались в 2014 и 2021 годах.

🤔 Прогноз на текущий год выглядит неблагоприятным: рынок сбыта в Европе утрачен, что негативно скажется на результатах деятельности. Теоретически ситуация улучшится при значительном укреплении рубля во втором полугодии, но пока перспективы остаются сложными. Выплата дивидендов маловероятна даже при наличии положительного свободного денежного потока, так как приоритет, вероятно, будет отдан снижению долгового бремени, а дополнительные средства правительство может изъять через налоги.

💸 Дивиденды / 🫰 Оценка

📛 Для полной картины долгосрочной привлекательности бизнеса важно учитывать следующее. Низкое значение мультипликатора P/E или EV/EBITDA выглядят привлекательно, но если компания настолько капиталоёмкая, как Газпром, её свободные денежные средства поглощаются операционной деятельностью, а миноритарные акционеры остаются ни с чем. Государство получает свою долю через высокие налоги. Ранее, когда имелись существенные денежные ресурсы, выплачивались дивиденды, иногда даже приходилось занимать для этого. Сейчас, потеряв доступ к европейскому рынку, положение стало гораздо сложнее.

📌 Итог

🧐 Наблюдаем относительно средние результаты, и следующие периоды ожидаются даже слабее. Основной сегмент бизнеса продолжит функционировать стабильно, однако потеря европейского рынка серьёзно ограничивает потенциал доходов. Историческая динамика показывает слабые показатели свободного денежного потока (FCF), и даже в случае масштабного улучшения внешней среды эффект для компании будет незначителен, поскольку европейские продажи прекратились, а вероятность отмены санкций невелика.

🇨🇳 Сила Сибири функционирует на пределе возможностей, следовательно, в ближайшее время ожидать роста экспорта газа в Китай не приходится. Полностью переключиться на поставки в Азию потребует значительных временных затрат, причем объемы не смогут достичь уровня прежних объемов экспорта в Европу.

🤷♂️ Текущая ситуация не благоприятствует выплате дивидендов. Дивидендные мечты сбудутся не скоро.

🎯 ИнвестВзгляд: Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - компания остаётся крупным игроком на энергетическом рынке, ей ничего не угрожает; перенаправление бизнеса на внутренний рынок и на Восток даст свои плоды со временем.

💣 Риски: ⛈️ Высокие - потеря европейского рынка, долговая нагрузка и неопределённость с дивидендами не дают право поставить другую оценку.

💯 Ответ на поставленный вопрос: Нет, не следует. На сегодняшний день привлекательность данной инвестиции определяется исключительно возможностью снятия санкций. В таком сценарии акция способна удвоиться вследствие восстановления европейских рынков, повышения прибыли и FCF, а также начала выплат дивидендов в рамках дивидендной политики. Тем не менее, текущая оценка вполне справедлива.

❗ И важный момент: не забудьте поставить лайк, написать комментарий и подписаться, если вам нравятся подобные обзоры❗

$GAZP #GAZP #Газпром #Китай #Азия #Энергетика #инвестиции #биржа #дивиденды #санкции #финансы #экономика

💊 «Озон Фармацевтика» на Фармлиге: что считать инновацией в фармацевтике?

На конференции Фармлига в сессии «Инновации и импортозамещение: как выбраться из дженериковой стратегии» коммерческий директор «Озон Фармацевтика» Ольга Ларина вместе с экспертами из Минпромторга, Госдумы, ассоциации фармпроизводителей и ведущего медицинского вуза обсудила будущее российского фармрынка.

Ключевой вывод дискуссии:

🔹 Дженерики — основа лекарственного обеспечения. Как отметили участники, до 80% рынка занимают дженерики. Они останутся основой лекарственного рынка, но задача — сделать их не только доступными, но и технологически продвинутыми.

Ольга Ларина, единственный представитель производственной компании на сессии, подняла главный вопрос: «Что считать инновацией в фармацевтике?»

1️⃣ Новая молекула — принципиально новое действующее вещество?

2️⃣ Улучшенная форма выпуска — например, переход от таблеток к капсулам пролонгированного действия?

3️⃣ Биоаналоги — воссоздание сложных биопрепаратов?

Инновационным препаратом можно считать только принципиально новую молекулу или препарат с новой терапевтической мишенью.

«Многие компании-производители используют термин «инновационные препараты» некорректно, так как производят скорее биобеттеры, наукоемкие дженерики и биоаналоги. Кроме того, российские производители, выполняя госполитику, сталкиваются с ограниченным рынком сбыта — Россия и СНГ. В отличие от зарубежных фармгигантов, которые окупают затраты на глобальных рынках (США, ЕС, Азия), наши компании не имеют такой возможности. Это ставит под вопрос рентабельность масштабных инноваций, — отметила Ольга Ларина.

Развитие инноваций в фармацевтике в России остается сложным процессом. Поэтому «Озон Фармацевтика» делает ставку на дженерики, биобеттеры. Мы наращиваем компетенции в наукоемких сегментах, таких как биотех, сочетая доступность с технологичностью.

Русал – выручка растёт, а толку нет

Мировые цены на алюминий продолжают оставаться в фокусе внимания - котировки после весеннего падения к ~$2400 за тонну, пытаются преодолеть отметку в $2700. Но для инвесторов важнее другое: как крупнейший российский экспортер алюминия проходит период высокой волатильности. Сегодня у меня на столе отчет Русала по МСФО за первое полугодие 2025 года.

💿 Итак, выручка компании за отчетный период выросла на 32% до $7,5 млрд, чему способствовали рост продаж и восстановление цен на алюминий. Алюминий остаётся ключевым драйвером: $6,1 млрд выручки, а глинозем принес $0,9 млрд. По регионам лидер - Азия ($3,98 млрд, рост 68% г/г). Европа и СНГ стабильны, Америка просела.

В остальном картина выглядит хуже. Скорр. EBITDA снизилась на 5% до $748 млн. Операционная прибыль сократилась почти вдвое до $252 млн. Затраты тоже подросли, снижая прибыльность. Чистый убыток $87 млн против прибыли $565 млн годом ранее. Виной тому рост процентных расходов (с $176 млн до $584 млн). Курсовые разницы на крепком рублей выросли, равно как и налоговые отчисления.

Дивидендов от Норникеля нет, и не предвидится. Операционный денежный поток вышел в плюс: $888 млн, против отрицательных $403 млн годом ранее. Капзатраты увеличены до $783 млн, денежные средства сократились до $1,1 млрд. Но меня беспокоит другое:

1️⃣ У Русала высокая долговая нагрузка и чистый долг/EBITDA 4,9x. Растущие процентные расходы съедают операционный результат. Раньше помогал поток дивидендов от доли в ГМК, но теперь Потанин выводит деньги через Быстринский ГОК и Т-технологии.

2️⃣ Волатильность цен на металлы и курсовые колебания повышают риски для будущих отчётов. Ослабление рубля вроде бы началось, но этого не хватает. В рублях отчетность выглядела бы еще печальнее, но Русал любит долларовые отчеты, несмотря ни на что.

3️⃣ Рост капвложений требует дополнительных источников финансирования. А откуда их брать при таких ставках?

Русал остаётся глобальным игроком с сильными позициями в Азии и высоким интересом к алюминию. Но финансовая картина говорит сама за себя: бизнес работает на грани, где рост выручки не конвертируется в прибыль. Это делает акции привлекательными лишь для тех, кто готов играть на ожиданиях девальвации рубля и дальнейшего роста цен на алюминий.

❗️Не является инвестиционной рекомендацией

♥️ Трамп что-то сказал, Песков заявил, рынок с этим Русалом летят куда-то. Одно радует - когда вы ставите лайк моим статьям. Вот прям на душе как-то радостно становится. Спасибо, Друзья!

Америка и СПГ: как США за десять лет стали лидером мирового газового рынка

Ещё недавно мало кто верил, что США способны бросить вызов России, Катару и Австралии в экспорте СПГ. В начале 2010‑х Америка всерьёз обсуждала проекты импорта газа, опасаясь дефицита собственного ресурса и будучи зависимой от внешних поставок. Тогда казалось, что роль США на мировом газовом рынке будет второстепенной и периферийной. Но всего за одно десятилетие ситуация перевернулась. Сегодня американский газ не просто заполняет европейские терминалы, он формирует новые правила игры на глобальном энергетическом рынке и стал геополитическим инструментом не меньшей значимости, чем доллар или военные альянсы.

В этой статье мы рассматриваем, какие факторы стали основой стремительного роста присутствия США на рынке, как страна, которая ещё 10 лет назад имела нулевую отметку по экспорту СПГ, сумела превратиться в лидера отрасли и диктует свои условия на мировых энергетических торгах. США превратились в символ того, как сочетание ресурсов, технологий, конкуренции и капитализма способно в короткие сроки изменить мировой баланс сил, иронично оставив Россию с её «трубопроводными мечтами» за бортом стремительно меняющегося энергетического порядка.

От первых скромных партий СПГ в 2016 году к «газовой сверхдержаве» на рынке СПГ в 2025 году.

История началась в 2016 году. Именно тогда с терминала Sabine Pass в Луизиане отправился первый танкер со сжиженным газом в Европу. Объёмы были скромными, но важен был сам факт: страна, ещё недавно считавшая себя зависимой от импорта, стала экспортером. Этот момент можно считать точкой отсчёта «американской газовой эры». В ретроспективе он выглядит символичным: США словно перелистнули страницу и открыли новую главу энергетической истории. Тогда мало кто верил, что единичная партия может превратиться в индустрию, которая через несколько лет будет диктовать цены и условия в Европе и Азии. Но именно так и произошло. Символический старт быстро превратился в стратегический разворот — от роли импортёра к роли глобального игрока, чьё присутствие стало определять не только энергетику, но и геополитику. Этот шаг показал, что США способны не просто «войти» в рынок, но и изменить его правила, а заодно — ослабить традиционных игроков, включая Россию, которая ещё долго жила иллюзией, что мир останется зависимым от её трубопроводов.

Дальше события развивались стремительно. Сланцевая революция обеспечила дешёвый и практически неисчерпаемый ресурс. Частный капитал привнёс десятки миллиардов долларов инвестиций в инфраструктуру. Конкуренция между девелоперами — Cheniere, Sempra, Venture Global, NextDecade — ускорила строительство терминалов, снизила риски и стимулировала инновации. За считанные годы в США выросла целая индустрия, в которой каждая компания стремилась доказать свою эффективность.

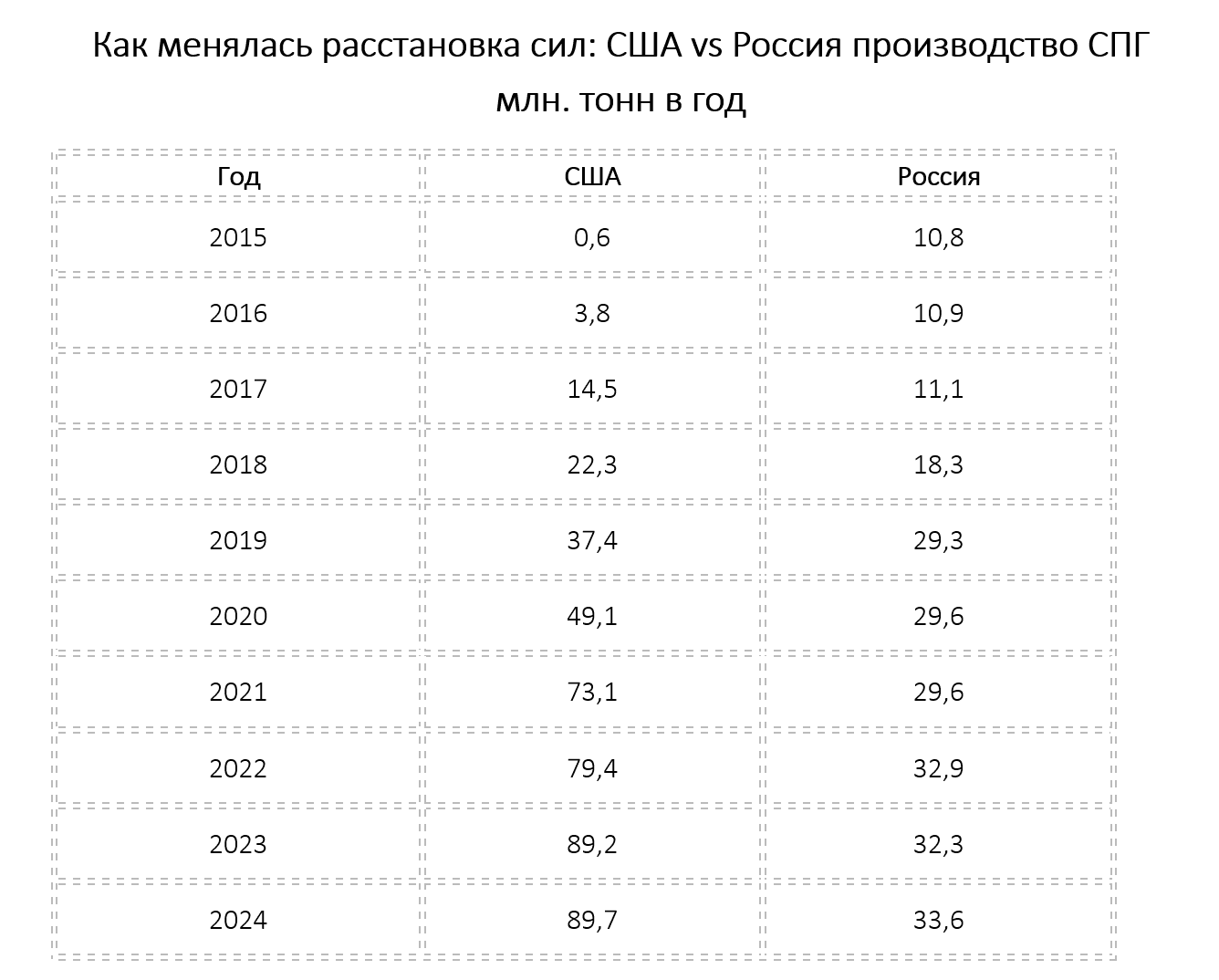

К 2019 году экспорт достиг 37 млн тонн, а к 2024-му — почти 90 млн тонн. В этот момент Америка окончательно утвердилась в статусе мирового лидера. Прогноз на 2025 год находится вблизи отметки 100 млн тонн, что делает США безоговорочным лидером в этом сегменте энергетического бизнеса.

Европа как якорь спроса на СПГ из США

Ключевым драйвером стала Европа. После кризиса 2022 года европейские страны резко сократили зависимость от российского трубопроводного газа и сделали ставку на СПГ. Это стало «моментом истины» для американских компаний. Из портов Мексиканского залива до Роттердама танкер идёт всего две недели — намного быстрее, чем из Персидского залива. Американская контрактная модель позволяла перенаправлять грузы туда, где цена выше, что идеально совпало с потребностями европейских покупателей.

В 2024 году почти половина европейского импорта СПГ пришлась на США. Для американской индустрии это стало стратегическим закреплением на рынке, а для Европы — гарантия диверсификации и энергобезопасности. Россия в этот момент могла только язвительно напоминать о своих трубопроводах, которые из стратегического актива превратились в символ уязвимости.

Как менялась расстановка сил: США vs Россия производство СПГ млн. тонн в год см. таблицу

До 2018 года Россия удерживала лидерство за счёт «Сахалина-2» и запуска «Ямала СПГ». Но затем американская кривая производства СПГ пошла резко вверх, а российский экспорт стабилизировался на уровне «30+ млн тонн». С 2021 года США стали безоговорочным лидером. Ирония в том, что у России есть гигантские запасы, но нет той системы, которая превращает ресурс в глобальное преимущество. В итоге США вырвались вперёд, а Москва осталась в роли наблюдателя.

Формула успеха: почему именно США

Прежде чем перейти к деталям, важно отметить — именно ресурсная база стала краеугольным камнем американского успеха. Henry Hub в 2024 году — стоил всего $2,2 за MBtu. Это в разы дешевле цен в Европе и Азии и в несколько раз ниже, чем в пиковые периоды на азиатском рынке СПГ. Дешёвый ресурс стал фундаментом конкурентоспособности, позволил компаниям строить бизнес-модель с долгосрочной устойчивостью и уверенно планировать экспортные программы. Фактически, низкая цена на внутреннем рынке превратилась в главный инструмент завоевания глобальной доли рынка.

Другой аспект — контракты. Здесь американцы сделали то, что оказалось настоящей революцией для рынка. Вместо традиционной привязки к нефти в долгосрочных контрактах они ориентировались на прозрачный и ликвидный индекс Henry Hub. Это позволило покупателям точно понимать формулу цены и минимизировать риски. Второй фактор — свобода назначения (destination flexibility): каждая партия может быть перенаправлена туда, где цена выше, будь то Европа или Азия. Третий элемент — условия FOB (Free On Board), когда ответственность за доставку берёт на себя покупатель. Всё это превратило американский СПГ в гибкий инструмент для трейдеров и энергетических компаний. Именно поэтому в 2022–2024 годах США смогли мгновенно развернуть свои поставки в Европу и занять критическую долю рынка, тогда как конкуренты оставались скованными жёсткими контрактами и бюрократическими ограничениями.

Краеугольным камнем успеха выступили также инфраструктура и частный капитализм. США не только добывают газ, но и умеют быстро доставлять его к морю. Огромные газопроводы из Пермского бассейна и Хейнсвилла, глубокие порты Техаса и Луизианы, расширенный канал Корпус-Кристи.

В отличие от многих стран, где экспортом СПГ управляют государственные монополии, в США доминирует частный сектор. Конкуренция компаний и доступ к капиталу обеспечили скорость, о которой Катар и Австралия могут только мечтать. Venture Global построила Calcasieu Pass за 68 месяцев — мировой рекорд по срокам. Россия на этом фоне выглядит консервативно: один «Ямал СПГ» и много амбиций.

Капиталовложения: деньги, которые построили лидерство

Суммарные инвестиции в американскую индустрию СПГ по оценкам разных источников составляют порядка $170–180 млрд, а с учётом скрытых издержек и инфляции строительства — уже ближе к $200 млрд. По данным EIA и отраслевых отчётов Reuters и S&P Global, именно такие суммы были вложены в терминалы, магистральные газопроводы и порты. Это колоссальный объём капитала, который охватывает не только сами заводы по сжижению, но и комплексную инфраструктуру — от газопроводов до портов. Эта сумма включает:

Терминалы (Sabine Pass, Freeport, Cameron, Corpus Christi, Calcasieu Pass и др.) — около $70 млрд.

Новые стройки 2024–2027 гг. (Plaquemines, Golden Pass, Port Arthur, Rio Grande, Corpus Christi Stage 3) — ещё ~$73 млрд.

Газопроводы и порты — минимум $12–15 млрд.

На деле вложения ещё выше, если учитывать сопутствующую инфраструктуру upstream и логистику. Индустрия СПГ в США — это не только заводы по сжижению, но и тысячи километров газопроводов, инвестиции в энергетические компании и порты мирового класса.

«Один процент идея, девяносто девять процентов исполнение»

Формула успеха США в сегменте СПГ на первый взгляд проста, но за этой кажущейся очевидностью скрывается целый комплекс факторов. Идея превращать дешёвый газ в экспортный продукт возникала в разных странах, но лишь США сумели реализовать её в масштабах, изменивших мировой рынок. Здесь сыграл роль американский капитализм: десятки проектов конкурировали между собой, капитал стремился в самые эффективные из них, решения принимались без долгих согласований и бюрократических проволочек. Ошибся — проиграл, но именно эта жёсткая конкуренция стала источником скорости и инноваций. Выиграл — получил доступ к миллиардным рынкам и возможность формировать новые правила торговли энергией. В этом контексте США доказали, что успех рождается не только из наличия ресурсов, но и из институциональной среды, где риск вознаграждается, а эффективность становится главным критерием развития.

Эта модель — противоположность централизованным монополиям. Она рискованнее, но при этом несравненно результативнее. Именно поэтому США сумели за десятилетие построить целую индустрию, которая сегодня формирует архитектуру глобальной энергетики и задаёт новые стандарты на мировом рынке. Россия же, напротив, предпочла делать ставку на «великую трубу» и долгосрочные трубопроводные маршруты, словно не заметив, что мир ускорился и меняется быстрее, чем прокладываются километры стали под землёй. В итоге американская ставка на конкуренцию и гибкость позволила создать современный экспортный кластер, а российский подход привёл к стагнации и зависимости от узкого круга покупателей. Этот контраст особенно заметен в 2020‑е годы: пока США закрепляют лидерство и расширяют мощность СПГ‑терминалов, Москва всё чаще вынуждена объяснять партнёрам, почему её газ не доходит туда, где он нужен рынку.

Вызовы впереди

Конечно, конкуренты не стоят на месте. Катар уже объявил о расширении добычи и мощностей до 142 млн тонн к 2030 году, и эта программа модернизации делает его главным претендентом на дуэль с США в Азии. Австралия сохраняет сильные позиции на азиатском рынке и будет бороться за китайский и японский сегменты, пытаясь удержать традиционных покупателей. При этом и у США есть риски: инфляция в строительстве, удорожание труда, политические паузы в выдаче разрешений и экологические вызовы могут замедлить темп ввода мощностей. Но в отличие от конкурентов, американская система управления и финансирования позволяет быстрее реагировать на вызовы и компенсировать их за счёт гибкости. Этот момент принципиален: там, где Катар или Австралия зависят от долгосрочных циклов, США опираются на динамику и конкуренцию. В итоге именно способность адаптироваться и удерживать лидерство при внешних рисках делает американскую модель более устойчивой в долгосрочной перспективе.

Но главное преимущество США — система. Здесь есть всё: дешёвый ресурс, гибкая контрактная модель, мощная инфраструктура и капитал, готовый работать. Даже если отдельные проекты сталкиваются с трудностями, вся экосистема остаётся устойчивой.

Как завершается 2025 год на рынке СПГ

В 2025 году США планируют перешагнуть отметку в 100 млн тонн экспорта СПГ. Это станет новым рекордом и окончательно закрепит статус страны как «энергетического якоря» для Европы и ключевого игрока для Азии. Европа, по оценкам, получит более 50% своего импорта СПГ из США, а в Азии американский газ начнёт теснить австралийский. Более того, американские компании ожидают запуск новых мощностей в Техасе и Луизиане, что позволит сохранить темп роста и превысить планку в 110 млн тонн к 2026 году. Таким образом, 2025‑й станет не только годом рекорда, но и точкой закрепления долгосрочного тренда: США окончательно превращаются в центр глобального рынка СПГ, от решений и контрактов которого будут зависеть цены и энергетическая безопасность целых регионов.

Для России же 2025 год станет годом неприятных открытий, американский экспорт превысит российский в три раза. Иронично, что страна с самыми большими запасами газа в мире останется в роли догоняющего и, по всей видимости, уже вряд ли когда‑либо сможет догнать США. Причина проста: отсутствие конкуренции и частного капитала, ставка на трубопроводные проекты прошлого века и медлительность в принятии решений. Всё это делает российский экспорт структурно ограниченным и неспособным конкурировать с гибкой и масштабируемой моделью США.

США стали лидером на рынке СПГ не случайно. Это результат сочетания природных ресурсов, инфраструктуры и институциональной среды, где идея превращается в бизнес благодаря конкуренции и капиталу.

Американская история СПГ — это наглядный пример того, как «1% идея, 99% исполнение» работает в реальной экономике. И этот опыт будет определять мировой энергетический баланс ещё долгие годы. США показали, что лидерство в XXI веке — это не только богатые недра, но и способность быстро превратить их в работающий бизнес-механизм.