Хотите честно? Людям не лень инвестировать. Им страшно начать

"Из моего опыта: многие клиенты — от обычных людей до предпринимателей — говорят 'Нет желания разбираться в финансах, слишком сложно'.

Но я изменил это для сотен учеников через курс 'Криптовалюты от А до Я' на onlinevuz.pro.

Один бизнесмен начал с нуля, без мотивации, но после базового анализа TON и USDT удвоил портфель за полгода.

Желание приходит с первыми результатами!

В следующем посте — доказательства от реальных людей.

Расскажите, что вас мотивирует инвестировать?

Посты по ключевым словам

Газпром между геополитикой и отчетностью: технический анализ и точки входа

Газпром: ТФ-1Д

Тикер: #GAZP

Текущая ситуация:

С середины ноября по Газпрому мы наблюдаем консолидацию в диапазоне 120,7–130,3. Весь импульс внутри этого боковика давали только геополитические вбросы. Сейчас цена торгуется в районе экватора канала, и направление пробоя зададут итоги переговоров 17–18 февраля.

• Восходящие цели (Уровни сопротивления): 125.8, 128, 130.3

• Нисходящие цели (Уровни поддержки): 124, 122.8, 120.7

Наше мнение:

Газпром остается крупнейшей газовой компанией в мире, которая пытается нивелировать последствия санкций и ограничений. С октября ожидается индексация тарифов на газ на 9,6% для всех потребителей. Кроме того, холодная зима может помочь монополии показать неплохие результаты в будущей отчетности.

Что касается финансового состояния: компания активно работает над долговой нагрузкой. По слухам, внутри Газпрома проходят масштабные сокращения (как менеджмента, так и рядовых сотрудников), а также урезаются различные дотации и матпомощь. Параллельно компания продолжает занимать через облигации (в основном в юанях или замещающих бумагах), то есть долговая нагрузка остается высокой, но менеджмент пытается ее оптимизировать.

Однако зима — фактор разовый, а структурных изменений в бизнесе компании пока не происходит. Рынок замер в ожидании контракта по «Силе Сибири – 2» и прояснения вопроса с полным отказом Европы от российского газа. При этом полного отказа может и не случиться, но уже сами заявления о нем будут давить на котировки Газпрома вне зависимости от текущих переговоров.

Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендациейСегодня в 18:02

“Золотая ВДО”. Кратко, но сладко (или горько?)

Исключительно сверхрискованная история. Но «даже в тёмной пещере можно найти самоцвет», поэтому будем копать...начнём с коротких ВДО.

Серия публикаций про мой ориентир в облигациях. Более 6 лет я постоянно трясу различные показатели и данные в надежде собрать рабочий инструмент, который показывал бы надежные и доходные акции и облигации “с наибольшей возможностью роста, и наименьшим риском падения”*, как сказал бы Джордан Бэлфорт.

Никому НИЧЕГО не рекомендую, однако ниже небольшой список коротких (до года, включая оферты) ВДО облигаций, прошедших два этапа отбора по таблице: то есть не попали в “Зону Риска” и имеют доходность на единицу времени выше среднего.

Про работу с таблицами подробнее можно ознакомиться тут и тут!

Присоединяйтесь! Создадим вместе рабочий инструмент!

Рубрика “Дожить до погашения”:

💸АйДи Коллект Выпуск 4

● ISIN: $RU000A106XT3

● Цена: 97,2%

● Ставка купона: 16,5% (13,56₽)

● Дата погашения: 09.09.2026

● Выплата купона: 12 раз в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: нет

● Кредитный рейтинг: BBB- от Эксперт

● Доходность к погашению: 23,91%

💸ТЕХНО Лизинг выпуск 4

● ISIN: $RU000A1032X5

● Цена: 97,3%

● Ставка купона: 10,75% (6,18₽)

● Дата погашения: 16.04.2026

● Выплата купона: 12 раз в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: нет

● Кредитный рейтинг: BB+ от Эксперт

● Доходность к оферте: 30,5%

💸СЕЛЛ-Сервис БО-02

● ISIN: $RU000A106C50

● Цена: 96,65% (482,5₽)

● Ставка купона: 14% (5,75₽)

● Дата погашения: 14.09.2027

● Выплата купона: 4 раз в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: оферта 21.05.2026

● Кредитный рейтинг: BB от Эксперт

● Доходность к оферте: 31,45%

💸УК ОРГ выпуск 2

● ISIN: $RU000A106L67

● Цена: 93,7%

● Ставка купона: 16,5% (13,56₽)

● Дата погашения: 08.07.2026

● Выплата купона: 12 раз в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: нет

● Кредитный рейтинг: BBB- от НРА

● Доходность к погашению: 39,21%

💸Проект 111 001Р-01

● ISIN: $RU000A106U90

● Цена: 95,1%

● Ставка купона: 14,5% (36,15₽)

● Дата погашения: 03.09.2026

● Выплата купона: 4 раза в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: нет

● Кредитный рейтинг: BBB от Эксперт

● Доходность к оферте: 24,5%

💸АПРИ Флай Плэнинг выпуск 3

● ISIN: $RU000A106WZ2

● Цена: 98,5%

● Ставка купона: 24% (59,84₽)

● Дата погашения: 14.09.2027

● Выплата купона: 4 раза в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: оферта 15.09.2026

● Кредитный рейтинг: BBB- от НРА

● Доходность к оферте: 29,37%

💸Бизнес Альянс 001Р-04

● ISIN: $RU000A107QM0

● Цена: 88,4%

● Ставка купона: 17%/16% (13,97₽/13,15₽)

● Дата погашения: 20.01.2027

● Выплата купона: 12 раз в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: нет

● Кредитный рейтинг: BB+ от АКРА

● Доходность к оферте: 35,71%

💸ЛК Роделен 002Р-01

● ISIN: $RU000A107076

● Цена: 100%

● Ставка купона: 22,5% (18,49₽)

● Дата погашения: 13.09.2028

● Выплата купона: 12 раз в год

● Тип купона: фиксированный

● Амортизация номинала: нет

● Оферта/Колл-опцион: оферта 01.10.2026

● Кредитный рейтинг: BBB от Эксперт

● Доходность к оферте: 25,07%

ВДО — особенно в затяжном цикле высоких ставок — это все же “мусор”, и лишь в небольшой степени инструмент для тех, кто готов копать глубже.

Для корректного анализ хотелось бы бОльшего раскрытия в виде #мсфо. В “грязи” рынка действительно бывает золото и будем учиться его находить.

А Вы инвестируете в ВДО?

Присоединяйтесь, делитесь в комментариях - какие эмитенты считаете перспективными, какие разобрать и оценить по таблице?

Готовлю следующую подборку. Рассмотрим самые длинные выпуски. Ведь цикл снижения, как никак..., хоть и мучительно медленный для эмитентов.Сегодня в 13:36

Итоги 2025 года и не только: золото девять лет в лидерах, часть 1

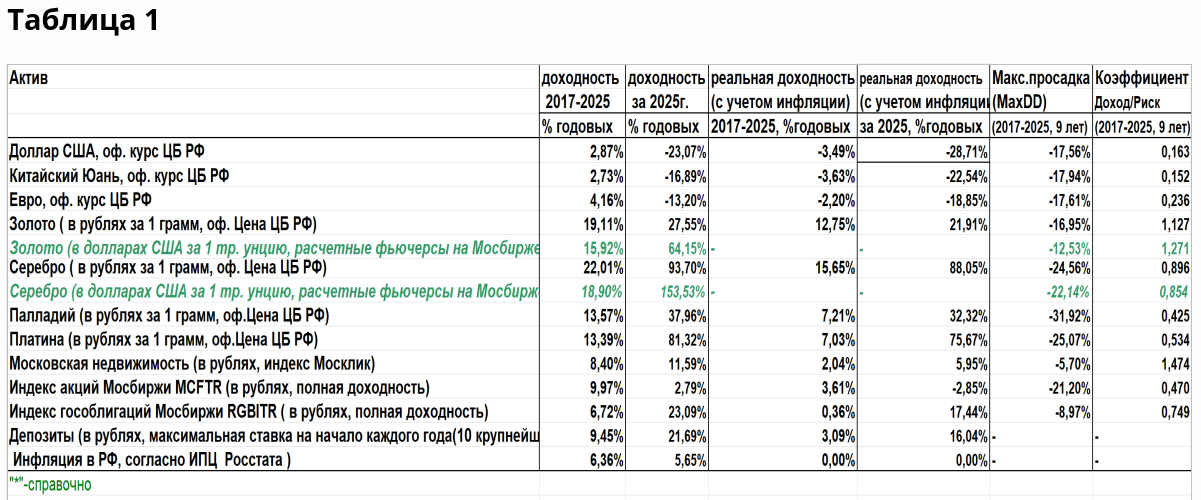

2025 год давно закончен, но только сейчас у меня получилось подвести итоги года по разным активам, доступным инвестору в России. Задача-то несложная: посчитать доходности за 2025 год и сделать некий простейший рейтинг. Но не все оказалось так просто. Забегу вперед — анализировать пришлось период аж в девять лет.

Представляю результаты подсчетов, а заодно и мои мысли на эту тему. Не было задачи проводить глубокий анализ причин, приведших к таким результатам рейтинга. Просто подсчитал цифры и определил лидеров и аутсайдеров. Результаты в таблице 1.

Сначала по списку инструментов в таблице

Три основные инвестиционные валюты: «недружественные» доллар США, евро и «дружественный» китайский юань. По доллару и евро с осени 2023 г. нет биржевых торгов, для расчетов я взял официальные курсы ЦБ РФ, никакие внебиржевые котировки брать не стал. Для корректности пришлось взять официальный курс ЦБ РФ и для юаня, хотя он вполне нормально торгуется на Мосбирже.

Далее драгметаллы, золото и сотоварищи. Тоже взяты официальные цены ЦБ РФ, хотя, например, по золоту можно было взять для расчётов инструмент GLDRUB_TOM. Логика такова, что палладий и платина, например, не очень ликвидны на Мосбирже. Забегая вперед отмечу, что исторические данные по биржевым торгам палладием и платиной за прошлые годы доступны только с 2023 года. В общем, по драгметаллам взял официальные курсы ЦБ РФ, благо они очень высоко коррелируют с биржевыми котировками этих же драгметаллов на Мосбирже.

Но это еще не все. Как известно, есть биржевое золото «рублевое» (торгуется на Мосбирже за рубли, инструмент GLDRUB_TOM), а есть котировки «долларового» золота (торгуется на основных мировых биржах и на лондонском рынке LBMA за доллары США). Из-за волатильности курса рубля к доллару США биржевая динамика этих вариантов золота разная. По сути, мы имеем два разных вида инвестиций в золото: золото за рубли внутри России и золото за доллары вне России.

Это касается и серебра, и других биржевых драгметаллов. Но поскольку на Мосбирже можно купить условно и «долларовое» золото (как и серебро) – в виде расчетных долларовых трехмесячных фьючерсов, – то решил рассчитать доходность и этого варианта инвестиций для золота и серебра. Условно потому, что прибыль/убыток по такому контракту (вариационная маржа) все равно пересчитает Мосбиржа в рубли по курсу. Но такая возможность в России все же есть.

Сравнивать долларовую и рублевую доходности бессмысленно, поэтому в рейтинге результаты долларовых фьючерсов приведены справочно, «вне конкурса». Результаты по этим фьючерсам выделены зеленым цветом.

От драгметаллов переходим к недвижимости. Какой же рейтинг без недвижимости? Тут я поступил незатейливо: взял известный индекс московской недвижимости Домклик .

Следующий «конкурсант» – наш многострадальный рынок акций. Наши акции в рейтинге представляет индекс акций Мосбиржи, причем с учетом выплачиваемых дивидендов (Индекс МосБиржи полной доходности MCFTR, MCFTRN, MCFTRR). За облигационный рынок в рейтинге отвечает другой индекс – индекс полной доходности ОФЗ, с учетом купонных выплат (Индекс Мосбиржи государственных облигаций).

От биржи перейдём к депозитам как извечной альтернативе всем биржевым и внебиржевым инструментам. Тут, в принципе, тоже все несложно, благо ЦБ РФ ведет на своем сайте статистику. На начало каждого года на сайте ЦБ можно найти максимальную депозитную ставку по 10 крупнейшим банкам по объему депозитов. На начало 2025 г. эта ставка составляла 21,69% годовых, что, конечно, сразу задает высокую планку в нашем рейтинге.

И последняя, самая нижняя строка в таблице, это уровень инфляции в стране. Этот показатель определяет, так сказать, нижний уровень доходности. Ведь актив, который не покрывает своей доходностью инфляцию, вряд ли интересен. Инфляция рассчитана на основе индекса потребительских цен (ИПЦ), который рассчитывает Росстат РФ. По данным Росстата, инфляция в России в 2025 г. составила 5,65%.

Продолжение следует...

@ifitpro

#рейтинг2025Сегодня в 8:08

Ждать ли коррекции, если ставку оставят 16%? Обзор важных событий

По итогам четверга индексы прибавили менее процента. Оборот упал до 44,7 млрд — заметно ниже средних значений. Причина в отсутствии драйверов: рынок замер перед решением по ставке и новым раундом переговоров. Новых вводных нет. Чем дольше пауза, тем выше риск импульсивных сделок. Именно в такие моменты дисциплина важнее всего.

📍 Определенные надежды, хоть и сдержанные, дает геополитический фон: Как сообщил Дмитрий Песков, в Кремле исходят из того, что очередной переговорный раунд по Украине не за горами. Такой прогноз прозвучал в ответ на готовность Киева принять участие в новых консультациях с США в Майами.

Марк Рютте поддержал идею Макрона о диалоге с Россией. По словам генсека НАТО, любой шаг, который поможет закончить войну, заслуживает одобрения. При этом он подчеркнул: инициативы отдельных стран альянса возможны, но только при координации с союзниками.

Вечером индекс МосБиржи ушел в коррекцию, утратив весь дневной рост. Причиной стала очередная распродажа на сырьевых площадках мира: нефть и металлы попали под удар, потянув за собой наши котировки.

Всему виной — устойчивые данные по занятости в США, снизившие ожидания скорого снижения процентных ставок Федеральной резервной системой. Кроме того, аналитики предупреждают, что цикл борьбы с инфляцией не окончен. Эти два фактора сдерживают покупательские настроения.

📍 Ожидания по ставке: Большинство аналитиков ждут, что ЦБ сегодня оставит ставку 16%. Но некоторые не исключают символического снижения до 15,5%. Это опорное заседание — важнее самого решения будет новый прогноз на 2026–2027 гг. Разогрев инфляции в январе списали на разовые факторы (налоги, тарифы). Даже если ставку не тронут, риторика сохранится жесткая.

Дорогие кредиты вынуждают государство идти навстречу промышленности. Минпромторг сдвинул сроки уплаты утильсбора для производителей техники почти на год — до декабря 2026-го. Деньги, которые не уйдут на сборы, компании смогут направить на инвестпроекты, закупку компонентов и зарплаты. В министерстве называют это традиционной антикризисной мерой.

Если до конца года ставка должна опуститься до 13%, потребуется шесть снижений по 0,5 п. п. При восьми заседаниях в запасе остается несколько пауз, но сейчас, скорее всего, не тот случай. Запрос «Самолета» на дополнительные 50 млрд руб. — вероятный симптом жесткой денежно-кредитной политики. И вряд ли этот девелопер — единственный, кто испытывает проблемы из-за дорогих кредитов.

Вопрос: не проще ли снизить ставку, чем точечно заливать деньгами проблемные сектора? Не получается ли это дороже для экономики и населения? Даже если ЦБ сохранит сегодня ставку вместе с прогнозными ожиданиями, всплеска активности в виде импульсивных распродаж я не жду. Всё по-прежнему упирается в геополитику, и пока сохраняется надежда на скорые переговоры, рынок обречен на томительное ожидание развязки.

📍 Из корпоративных новостей:

Диасофт #DIAS МСФО за 9М 2025 года: Выручка ₽8,2 млрд (+1,2% г/г), Чистая прибыль составила ₽2 млрд (–28,5% г/г), EBITDA ₽2,6 млрд (–16,1% г/г).

Самолет #SMLT рейтинговое агентство НКР снизило кредитный рейтинг с A+.ru до А ru и изменило прогноз по нему с негативного на неопределённый.

Озон #OZON СД 16 февраля рассмотрит вопрос утверждения дебютной программы биржевых облигаций.

• Лидеры: Whoosh #WUSH (+3,4%), Софтлайн #SOFL (+2,6%), Астра #ASTR (+2,5%), НМТП #NMTP (+2,5%), Позитив #POSI (+2,3%).

• Аутсайдеры: Полюс #PLZL (-3,1%), Аренадата #DATA (-2%), ЮГК #UGLD (-1,6%), Норникель #GMKN (-1,4%).

13.02.2026 — пятница

• #IRAO Интер РАО отчёт по РСБУ за 1 квартал 2026 года.

• #SVCB Совкомбанк ВОСА по присоединению Витабанка.

• #GAZP Газпром СД рассмотрит вопрос «об исполнительных органах».

• ЦБ РФ — заседание по ключевой ставке (решение и пресс‑релиз; базовый сценарий рынка — сохранение 16% годовых).

✅️ Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендациейСегодня в 5:43

Северсталь. Отчет за 4 кв 2025 по МСФО

Тикер: #CHMF

Текущая цена: 975.4

Капитализация: 817.1 млрд

Сектор: Черная металлургия

Сайт: https://severstal.com/rus/ir/

Мультипликаторы (LTM):

P\E - 25.5

P\BV - 1.55

P\S - 1.15

ROE - 6.1%

ND\EBITDA - 0.16

EV\EBITDA - 6.1

Акт.\Обяз. - 2.63

Что нравится:

✔️ выручка увеличилась на 1.9% к/к (172.7 → 176 млрд);

✔️ хорошее соотношение активов и обязательств;

Что не нравится:

✔️ отрицательный FCF -11.8 млрд против положительного +2.2 млрд в 3 кв 2025;

✔️ чистый долг -21.7 млрд против чистой денежной позиции +1.5 млрд в 3 кв 2025;

✔️ нетто фин расход -479 млн против дохода +32 млн в 3 кв 2025;

✔️ убыток -17.7 млрд против чистой прибыли 13 млрд в 3 кв 2025.

Дивиденды:

В соответствии с дивидендной политикой при соотношении ND/EBITDA 0,5-1 компания выплачивает дивиденды в размере 100% свободного денежного потока. Если соотношение будет ниже, то, возможно, более 100%, если выше - 50%.

СД рекомендовал акционерам отказаться от дивидендов за 4 квартал 2025 года.

Мой итог:

Операционные результаты.

Производство (в млн т):

- чугун +8.2% к/к (2.69 → 2.91) и +11.7% г/г (10.04 → 11.21);

- сталь +1.5% к/к (2.72 → 2.76) и +4.2% г/г (10.38 → 10.82);

Рост производства обусловлен низкой базой на фоне проведения капитальных ремонтов ДП 2,3,4,5.

Продажи (в млн т):

- металлопродукция +2.8% к/к (2.86 → 2.94) и +3.8% г/г (10.84 → 11.25);

- чугун и слябы +38.7% к/к (0.31 → 0.43) и +151.6% г/г (0.46 → 1.16);

- коммерческая сталь +6.3% к/к (1.11 → 1.18) и -4.8% г/г (4.76 → 4.53);

- продукция с ВДС -7.6% к/к (1.44 → 1.33) и -1.1% г/г (5.62 → 5.56);

- железная руда 3м лицам +67.9% к/к (0.28 → 0.47) и -22% г/г (2.23 → 1.74).

Доля продукции с ВДС снижается 4й квартал подряд (52 → 51-→ 50 → 45%).

В операционном плане год отработали нормально. Производство выросло на фоне низкой базы, но пока не достигло значений 2023 года.

Продажи за квартал, в целом, выросли. В минусе только продажи продукции с ВДС из-за снижения спроса на трубы большого диаметра. За год рост только по чугунам и слябам, но этот рост повлиял на общий рост продаж металлопродукции.

Но на финансовые результаты давят низкие цены на металлопродукцию, а также снижение доли коммерческой стали и ВДС в продажах. Выручка за год уменьшилась на 14.1% г/г (829.8 → 712.9 млрд). Убыток за квартал обращает на себя внимание, но его причина в обесценении активов на 32.6 млрд. Если скорректировать прибыль на него, то получается прибыль 4.8 млрд, что, в общем-то, тоже очень слабо в сравнении с другими кварталами этого года. За год (с учетом корректировки) прибыль уменьшилась на 63.6% г/г (149.6 → 54.5 млрд).

В 4 квартале снова появилась чистый долг, причем заметного размера. Долговая нагрузка еще более чем комфортная, но, с другой стороны, сам факт "сползания" в чистый долг неприятен и можно ожидать, что в 2026 году он будет только увеличиваться. FCF за год отрицательный -49.2 млрд против положительного +96.7 млрд в 2024 году на фоне снижения OCF (-32.2%, 183.3 → 124.2 млрд) и рост Capex (+46.4%, 118.5 → 173.5 млрд). Можно отметить, что в 2025 году Северсталь прошла пик кап. затрат и в следующем году они будут уже ниже (147 млрд). Хотя с большой вероятностью и в 2026 FCF будет отрицательным с учетом того, компания ожидает снижения потребления стали на 3-4%. Исходя из этих же соображений Северсталь оценивает вероятность дивиденды за 2026 год как невысокую.

Есть ли какой-то позитив? Есть, но умеренный и относительный:

- оплата некоторых сборов, налогов и акцизов перенесены или могут быть перенесены на конец года;

- внутренние цена на прокат металлопрокат строительного назначения стабилизировались;

- компания заняла 1 место по поставкам стального проката в РФ, обойдя ММК;

- у Северстали рост производства на фоне общего падения в стране, что косвенно означает снижение у других "сестер".

Акций компании нет в портфеле, но задумался о замене в портфеле ММК на Северсталь. По цене "входа" пока точно не решил. Хотелось бы ниже 900, но дадут ли. Буду действовать по ситуации. Расчетная справедливая цена - 965 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналуСегодня в 5:24

Про asset allocation и IPO по-взрослому

Вчерашний эфир 4-го выпуска «Инвестдебатов» получился не только про IPO. По сути, мы говорили о том, как грамотно собирать портфель в наше непростое время, где рынок первичек, в том числе, уже давно не раздаёт халяву.

В студии собрались я, Алексей Примак, сторонник участия в IPO, Сергей Кучин – скорее противник, и Всеволод Зубов выступил модератором. Не давал нам расслабиться и уйти в сторону от темы обсуждения.

Главная мысль, к которой мы в итоге пришли: IPO – это не стратегия, а инструмент в рамках asset allocation. Я много писал на эту тему (просто наберите в строке поиска asset allocation). И на фоне того. что происходит сейчас на российском рынке, участие в IPO вполне вписывается в портфельную теорию.

Очевидно, что надеяться «разбогатеть одним размещением» – это даже не оптимизм, это фантазии.

Оптимальная картина видится так: база портфеля – ликвидные «голубые фишки», облигации, фонды + 5–10% портфеля новые компании, свежие IPO. Мы не делаем ставку на «одну любимую историю». Нам нужна серия размещений, чтобы работала статистика, а не удача.

Да, в 2025 году российский рынок IPO прошёл через «отрезвление». Увы, большинство размещений дали минус рознице, а премия за участие превратилась в надбавку, которую инвесторы платят эмитентам. В такой реальности выживет не тот, кто просто верит в IPO, а тот, кто умеет вписать их в общую конструкцию портфеля. Минимум 5% новых компаний в портфеле – это вполне аккуратный доступ к будущему росту.

Даже Сергей, который заходил в эфир с жёстким скепсисом по поводу участия в IPO, по ходу разговора фактически согласился с тем, что проблема чаще в том, как инвестор выбирает и дозирует IPO, а не в самом инструменте. В итоге мы сошлись на том, что IPO должно быть частью портфеля.

Наши дебаты:

📱 Смотреть на YouTube

📱 Смотреть ВКонтакте

После просмотра, надеюсь, фразу «добавить 5% новых компаний в портфель» вы будете воспринимать уже не как риск, а как нормальную настройку сложного, живого портфеля.

#дебаты

t.me/ifitproВчера в 15:16Анализ актива компании Sony Group Corporation (SONY)

Sony Group Corporation — многопрофильная корпорация, работающая в сфере электроники, развлечений, игр и финансовых услуг. Акции компании торгуются на Нью-Йоркской фондовой бирже под тикером SONY (ADR) и на Токийской фондовой бирже под номером 6758. По состоянию на 12 февраля 2026 года, цена акции составила примерно 22.95 USD, что эквивалентно 3560 JPY на японской бирже. Рыночная капитализация компании оценивается в 137–140 млрд USD.

Финансовые показатели (на основе данных за последние 12 месяцев):

Рыночная капитализация: 137.41 млрд USD

P/E Ratio (Trailing): 17.35

Diluted EPS (ttm): 1.34 USD

Выручка (ttm): 13.17 трлн JPY

Чистая прибыль (ttm): 1.25 трлн JPY

Общий долг (mrq): 1.66 трлн JPY

Коэффициент долг/капитал: 4.3

Рост выручки (QoQ): 0.50%

Рост прибыли (QoQ): 11% (для Q3 FY2025)

Результаты за третий квартал FY2025 (завершившийся 31 декабря 2025 года):Выручка: 3.71 трлн JPY (+1% по сравнению с предыдущим годом)

Операционная прибыль: 515 млрд JPY (+22% по сравнению с предыдущим годом)

Чистая прибыль: 377.3 млрд JPY (+11% по сравнению с предыдущим годом)

Прогноз на финансовый год 2025 (завершающийся в марте 2026 года, обновлённый):Выручка: 12.3 трлн JPY (+3% по сравнению с предыдущим прогнозом)

Операционная прибыль: 1.54 трлн JPY (+8%)

Чистая прибыль: 1.13 трлн JPY (+8%)

Баланс:Общие активы: 15.88 трлн JPY

Собственный капитал: 8.16 трлн JPY

Коэффициент капитализации: 51.4% (улучшение после выделения финансового подразделения)

Новости

Последние ключевые новости о Sony (на основе поиска в интернете и на платформе X):5 февраля 2026: Sony представила отчёт за третий квартал финансового года 2025, где выручка составила 3.71 трлн JPY, а операционная прибыль — 515 млрд JPY (рост на 22% по сравнению с аналогичным периодом прошлого года). Компания также повысила годовой прогноз, включая увеличение операционной прибыли до 1.54 трлн JPY. Основное внимание уделяется сильным сегментам: музыка, игры и полупроводники. Кроме того, Sony объявила о расширении программы обратного выкупа акций до 55 млн акций на сумму 150 млрд JPY.

4 февраля 2026: Акции Sony снизились из-за разового списания, но компания продемонстрировала значительный рост прибыли. Прогноз по чистой прибыли был повышен до 1.13 трлн JPY.

11 февраля 2026: Sony усилила свой музыкальный портфель, приобретя права на "Peanuts" за 45 млрд JPY, что способствовало увеличению прибыли в музыкальном сегменте. Этот шаг является частью стратегии перехода от производства оборудования к созданию контента.

10 февраля 2026: Акции компании выросли на 3.20% после публикации сильных квартальных результатов и позитивного годового прогноза. Успех был достигнут в сегментах Imaging & Sensing и Music.

9 февраля 2026: Аналитики Morningstar отметили, что Sony повысила прогноз по операционной прибыли на 8% до 1.54 трлн JPY, благодаря сильным продажам в развлекательном секторе и меньшему влиянию тарифов США.

Обсуждения на платформе X:В обсуждениях на платформе X основное внимание уделяется брендам Sony, таким как наушники и камеры. Также упоминались отмена анимационного проекта и продажа прав на музыку Бритни Спирс за примерно 200 млн USD.

Аналитика и рекомендации от аналитиков

Большинство аналитиков (22–25 человек) рекомендуют покупать или сильно покупать акции Sony. Средняя целевая цена составляет 31–33 USD, что предполагает потенциал роста на 37–46% от текущего уровня в 22.95 USD. Верхняя целевая цена — 40.5 USD, нижняя — 30 USD.

Прогнозы роста:Выручка на 2026 год: 12.3 трлн JPY (в среднем; минимальная оценка — 12.04 трлн JPY, максимальная — 12.56 трлн JPY)

Выручка на 2027 год: 12.73 трлн JPY

Долгосрочный прогноз: К 2028 году ожидается выручка в размере 12.81 трлн JPY, прибыль — 1.27 трлн JPY (рост прибыли около 6% ежегодно, несмотря на небольшое снижение выручки).

Аналитики выделяют сильные стороны компании в контенте (музыка, фильмы, игры) и полупроводниках. Однако существуют риски, связанные с тарифами США и слабостью аппаратного сегмента. Оценка: акции недооценены на 6–43%.

Метод Грэма

Метод Бенджамина Грэма для оценки внутренней стоимости акции использует формулу: V = EPS × (8.5 + 2g), где EPS — прибыль на акцию (ttm), g — ожидаемый годовой рост прибыли (в %).

EPS (ttm): 1.34 USD

g: На основе прогнозов — около 6% (рост прибыли от 1.19 трлн JPY до 1.27 трлн JPY к 2028 году, что составляет примерно 75 млрд JPY ежегодно)

V = 1.34 × (8.5 + 2×6) = 1.34 × (8.5 + 12) = 1.34 × 20.5 ≈ 27.47 USD

Текущая цена составляет 22.95 USD, что означает недооценку акции примерно на 20%. Если предположить оптимистичный сценарий с ростом прибыли на 10% (учитывая успехи в музыке и играх), то V ≈ 1.34 × (8.5 + 20) = 1.34 × 28.5 ≈ 38.19 USD (потенциал роста 66%). Метод предполагает консервативный подход; Sony рассматривается как диверсифицированная компания с сильным балансом, но с рисками волатильности в развлекательном секторе.

Технический анализ

На основе исторических данных (за 2 года до 12 февраля 2026): Акция показала волатильность, начав с падения в начале 2026 года, но затем восстановившись после отчёта за третий квартал (+3–5% в последние дни). Текущая цена составляет примерно 3560 JPY (TSE) и 22.95 USD.

Японские свечи: В последние сессии наблюдаются бычьи сигналы (зелёные свечи с длинными телами, например, 10 февраля рост на 3.04%). После отчёта о доходах (5 февраля) был замечен паттерн "бычий engulfing", что указывает на возможный разворот вверх. Поддержка находится на уровне около 3200 JPY, а сопротивление — на уровне 3600 JPY.

Индикаторы и осцилляторы:

RSI (14-дневный): около 55–60 (нейтральное значение, не перекуплено; выше 50 — сигнал на покупку).

MACD: положительный кроссовер после отчёта о доходах, линия MACD выше сигнальной линии — сигнал на восходящий тренд.

Stochastic Oscillator: около 70 (приближается к уровню перекупленности, но пока остаётся в бычьем диапазоне).

Moving Averages: 50-дневная скользящая средняя находится на уровне около 3400 JPY, 200-дневная — около 3300 JPY; цена находится выше обеих средних, что подтверждает восходящий тренд.

Теория волн Эллиотта: Акция находится в корректирующей волне C (спад в январе-феврале), но после отчёта о доходах начался импульсный рост волны 1. Ожидаемый цикл: волны 1–5 могут привести к уровню 4000 JPY в среднесрочной перспективе, с коррекцией в волне 2.

Фигуры Гартли: На недельном графике возможна бычья фигура Гартли (X-A-B-C-D с уровнями Фибоначчи 0.618/0.786). Точка D находится на уровне около 3200 JPY (минимум февраля), а цель — 1.618 от уровня XA (около 3800 JPY). Подтверждение фигуры: прорыв уровня сопротивления.

Общий технический анализ:В краткосрочной перспективе акции показывают бычий тренд благодаря импульсу от отчёта о доходах. Однако существует риск волатильности из-за внешних факторов, таких как тарифы США.

Рекомендация

На основе роста фундаментальных показателей (сильные результаты за третий квартал, повышение прогнозов), позитивных оценок аналитиков и недооценки по методу Грэма, акции Sony выглядят привлекательно. Технический анализ также подтверждает восходящий тренд.

На 1 день: Рекомендуется покупать, если сохраняется бычий импульс после новостей (цель — 23.5 USD). Важно следить за объёмами торгов.

На неделю: Рекомендуется покупать. Ожидаемый рост на 5–10% (до 25 USD) на фоне повышения прогнозов аналитиков и программы обратного выкупа акций.

На месяц: Рекомендуется покупать. Потенциал роста до 27–30 USD (в соответствии с методом Грэма и оценками аналитиков), с фокусом на отчёт за четвёртый квартал. Продавать рекомендуется только при пробое уровня поддержки 21 USD.Вчера в 15:16

15 идей для дивидендного портфеля: от 16% доходности до спецвыплат

Российские компании начинают 2026 год в непростых условиях: рубль крепок, ставка зафиксирована на уровне 16%, нефть дешевле, чем хотелось бы. Всё это создаёт давление на прибыли, а значит — и на дивиденды.

📍 Тем не менее у ряда эмитентов запас прочности ещё есть: Мосэнерго делает вторую попытку утвердить выплаты за 2024 год (в прошлый раз акционеры завернули), Диасофт порадует выплатами за прошлые периоды, а ВИ.ру — дивидендами за 2025‑й.

• Мосэнерго #MSNG Последний день для покупки: 2 марта. СД рекомендовал выплатить дивиденды в размере ₽0,2260637 на акцию. Дивдоходность: 9,13%.

• Диасофт #DIAS Последний день для покупки: 20 марта. СД рекомендовал выплатить дивиденды в размере ₽102 на акцию. Дивдоходность: 5,73%.

• ВИ.РУ #VSEH Последний день для покупки: 24 марта. СД рекомендовал выплатить дивиденды в размере ₽2 на акцию. Дивдоходность: 2,76%.

📍 Сегодня предлагаю рассмотреть компании, которые могут выплатить самые большие дивиденды в 2026 году:

Россети Центр #MRKC

- Прогноз дивиденда: до 0,1511 ₽

- Дивидендная доходность: до 16,6%

ЕвроТранс #EUTR

- Прогноз дивиденда: 24,78 ₽

- Дивидендная доходность: 16,4%

- Цена акции: 147 ₽

Займер #ZAYM

- Прогноз дивиденда: до 25,64 ₽

- Дивидендная доходность: до 16,3%

МТС #MTSS

- Прогноз дивиденда: 35 ₽

- Дивидендная доходность: 15,8%

- Цена акции: 221,45 ₽

Банк ВТБ #VTBR

- Прогноз дивиденда: 13 ₽

- Дивидендная доходность: 15,49%

- Цена акции: 83,9 ₽

Банк Санкт-Петербург #BSPB

- Прогноз дивиденда: 49 ₽

- Дивидендная доходность: 15,06%

- Цена акции: 325,29 ₽

ИКС 5 #X5

- Прогноз дивиденда: 350 ₽

- Дивидендная доходность: 14,63%

- Цена акции: 2 392,5 ₽

Хэдхантер #HEAD

- Прогноз дивиденда: 395 ₽

- Дивидендная доходность: 14,11%

- Цена акции: 2 800 ₽

Транснефть-п #TRNFP

- Прогноз дивиденда: 182 ₽

- Дивидендная доходность: 13,01%

- Цена акции: 1 399,2 ₽

Фикс Прайс #FIXR

- Прогноз дивиденда: до 0,09 ₽

- Дивидендная доходность: до 13-14%

ДОМ РФ #DOMRF

- Прогноз дивиденда: до 238 ₽

- Дивидендная доходность: до 13%

В список не вошли нефтяные компании, так как у всех за прошлый год снизились финансовые показатели.

📍 Сформировать стратегию на 2026 год Вам помогут следующие посты:

• Топ-9 акций на 2026 год. Собираем портфель из голубых фишек

• Какие акции купить при падении рубля с прицелом на 2026 год.

📍 Для более консервативной стратегии можно рассмотреть облигации:

• Собрал облигационный портфель на 2026 год.

• Тайминг для ОФЗ: Как заработать свыше 30%

📍 Есть и другая категория эмитентов — те, кто сейчас не платит дивиденды, но в 2026‑м может вернуться к выплатам. Рынок этих ожиданий пока не учитывает, а значит, новость о дивидендах способна стать триггером для уверенного роста.

• ОКЕЙ #OKEY близок к завершению редомициляции. Это снимет запрет на дивиденды, а продажа гипермаркетов наполнила баланс ликвидностью. В результате компания не только может возобновить выплаты, но и способна удивить спецдивидендом.

• ЮГК #UGLD золото вынесло прибыль компании на новый уровень. Долги теперь не давят — ковенанты позволяют спокойно отдавать акционерам больше половины заработка. Осталось дождаться нового хозяина от Минфина. Обещают до лета. Как только войдёт — дивиденды, скорее всего, не заставят себя ждать.

• Черкизово #GCHE отчиталось за III квартал: EBITDA +47% г/г. Капзатраты сокращены, ставка ЦБ снижена с 21% до 16%. Дивиденды за 1П25 не выплачивались из-за высокой стоимости заимствований. Смягчение ДКП создаёт предпосылки для возобновления выплат.

• РусАгро $RAGR показало уверенный рост: выручка за 2025 год — 423,8 млрд (+16%). Но до дивидендов пока далеко: компания увязла в судах и разделении активов. Смена акционеров в перспективе может открыть дорогу к выплатам за все пропущенные годы, но быстрым этот сценарий точно не будет.

✅️ Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендациейВчера в 13:54

🔵⚡ ТГК-14. Кто сказал, что движение вверх — единственный путь? 🤷♂️

💭 В данном обзоре исследуем, как ТГК‑14 совмещает стратегические амбиции с тревожными трендами...

💰 Финансовая часть (9 мес 2025)

📊 ТГК-14 за девять месяцев 2025 года сократила свою чистую прибыль по РСБУ почти в семь раз. Если ранее за тот же временной отрезок 2024 года показатель составлял 713,2 млн рублей, то теперь он опустился до отметки в 108,7 млн рублей. Это произошло несмотря на рост выручки на 13,6% до 14,2 млрд рублей, поскольку темпы роста себестоимости продукции были значительно выше — 17,6%.

⚡ ТГК-14 выиграла конкурс на строительство новой электростанции мощностью 65 МВт на Улан-Удэнской ТЭЦ-2. Общий объем вложений в этот проект оценивается в 26,3 млрд рублей, завершение которого запланировано на декабрь 2028 года. Возврат вложенных средств обеспечивается повышенной ставкой тарифов. Все необходимые соглашения уже подписаны.

🥸 Кроме того, предприятие реализует ряд других значимых инвестиционных инициатив, включая реконструкцию оборудования на Читинской ТЭЦ-1, планируемую к завершению до 2029 года. Общая сумма инвестиций составляет приблизительно 17,6 млрд рублей.

💸 Дивиденды /🫰 Оценка

🤔 В ближайшее время, пока продолжается процесс модернизации и сохраняется высокая долговая нагрузка, чистая прибыль компании, скорее всего, будет находиться в диапазоне 1–1,5 млрд рублей в год. Исходя из этого, показатель цена/прибыль (P/E) оценивается примерно в 10х, что считается завышенным. Более того, поскольку свободный денежный поток будет направлен преимущественно на финансирование капитальных вложений (CAPEX) и обслуживание долговых обязательств, выплата дивидендов в ближайшем будущем представляется маловероятной.

⚖️ Юридические проблемы

📛 Совладельцы ПАО ТГК-14, Константин Люльчев и Виктор Мясник, были задержаны 29 мая по обвинению в мошенничестве в особо крупном размере. Уголовное дело возбудили правоохранительные органы Забайкальского края на основании проверок ФСБ, прокуратуры и полиции. Люльчева, занимавшего пост председателя совета директоров и акционера компании, задержали в аэропорту Читы при попытке выезда за рубеж. Мясника, также члена совета директоров и экс-вице-губернатора Приморья, арестовали в столице. По версии следствия, обвиняемые искусственно завысили тарифы, нанеся ущерб на сумму около 10 миллионов рублей, пострадавшими стали предприятия корпорации Ростех.

📌 Итог

👌 Сейчас финансовое положение компании относительно стабильное, но наблюдается снижение чистой прибыли, что увеличивает долговую нагрузку. Но показатели компании в ближайшие годы ожидаются с ухудшениями показателей из-за значительного объема капитальных вложений, что приведет к отрицательному свободному денежному потоку (FCF). Вероятно, придется прибегнуть к дополнительному привлечению денежных средств посредством выпуска облигаций для покрытия необходимых капитальных расходов (CAPEX), что увеличит уровень долгового бремени.

👨⚖️ Задержание совладельцев с подозрением в мошенничестве добавляет неопределённости.

😎 Компания активно инвестирует в развитие инфраструктуры и ресурсов хватает для обслуживания своего долга и осуществления инвестиционных планов. Важно отметить, что деятельность компании сосредоточена в стабильном секторе. К тому же ТГК-14 является стратегическим предприятием.

🎯 ИнвестВзгляд: Идеи здесь нет.

📊 Фундаментальный анализ: ⛔ Продавать - снижение показателей в финансовой части, завышенные форвардные мультипликаторы не дают повода для другой оценки.

💣 Риски: ⛈️ Высокие - юридические сложности, растущий долг, зависимость от государственного регулирования тарифов создают высокий уровень риска.

💯 Движение вверх маловероятно, если финансовые результаты показывают обратное направление.

ТГК-14 — это когда «всё по плану», но план расходится с реальностью. 🤷♂️

$TGKN #TGKN #Инвестиции #Рынок #разбор #бизнесВчера в 12:44

Выплата дохода за январь 2026 года!

Друзья, привет! 👋

📣 Сегодня мы произвели выплату дохода за январь 2026 год!

📊 Выплаты происходят по цепочке:

1️⃣Начисление паев в национальный расчетный депозитарий

2️⃣Направление денежных средств брокерам

3️⃣ Выплата дохода инвестору

❗️Зачисление на брокерские счета занимает 1-5 рабочих дней после отправки денежных средств с нашей стороны.

Общая сумма составила ~ 399 млн рублей.

💰Доход на пай до НДФЛ за январь 2026 г:

- ПАРУС-ОЗН: 72,45 ₽ (9,2% от 9 400 ₽)

- ПАРУС-СБЛ: 13,67 ₽ (8,6% от 1 904 ₽)

- ПАРУС-НОРД: 12,67 ₽ (10,6% от 1 430₽)

- ПАРУС-ЛОГ: 14,03 ₽ (12,0% от 1 401 ₽)

- ПАРУС-ДВН: 9,48₽ (10,1% от 1 129 ₽)

- ПАРУС-КРАС: 9,56 ₽ (12,4% от 924 ₽)

- ПАРУС-ТРМ: 8,70 ₽ (11,6% от 900 ₽)

- ПАРУС-ЗОЛЯ: 8,63 ₽ (11,5% от 899 ₽)

Доходность рассчитываем от цены закрытия предыдущего дня.

💰Предложение паев в стакане (на 12.02.2026):

Сегодня в 17:30 к покупке будет доступна новая партия паев по «ПАРУС-ТРИУМФ».

Ваш PARUS AM!Вчера в 11:04

Газпром между геополитикой и отчетностью: технический анализ и точки входа

Газпром: ТФ-1Д

Тикер: #GAZP

Текущая ситуация:

С середины ноября по Газпрому мы наблюдаем консолидацию в диапазоне 120,7–130,3. Весь импульс внутри этого боковика давали только геополитические вбросы. Сейчас цена торгуется в районе экватора канала, и направление пробоя зададут итоги переговоров 17–18 февраля.

• Восходящие цели (Уровни сопротивления): 125.8, 128, 130.3

• Нисходящие цели (Уровни поддержки): 124, 122.8, 120.7

Наше мнение:

Газпром остается крупнейшей газовой компанией в мире, которая пытается нивелировать последствия санкций и ограничений. С октября ожидается индексация тарифов на газ на 9,6% для всех потребителей. Кроме того, холодная зима может помочь монополии показать неплохие результаты в будущей отчетности.

Что касается финансового состояния: компания активно работает над долговой нагрузкой. По слухам, внутри Газпрома проходят масштабные сокращения (как менеджмента, так и рядовых сотрудников), а также урезаются различные дотации и матпомощь. Параллельно компания продолжает занимать через облигации (в основном в юанях или замещающих бумагах), то есть долговая нагрузка остается высокой, но менеджмент пытается ее оптимизировать.

Однако зима — фактор разовый, а структурных изменений в бизнесе компании пока не происходит. Рынок замер в ожидании контракта по «Силе Сибири – 2» и прояснения вопроса с полным отказом Европы от российского газа. При этом полного отказа может и не случиться, но уже сами заявления о нем будут давить на котировки Газпрома вне зависимости от текущих переговоров.

Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендацией

🪙Полномочия Алексея Миллера во главе «Газпрома» продлены ещё на 5 лет. Он занимает пост с 2001 года.

Ну как там Газпром? Уже стоит 1 трлн долларов? $GAZP

Делимся с вами новостями компании и рынка за неделю

Привет, друзья!

✏️ Перевели IТ-инфраструктуру банка на единый стек «Группы Астра» (Группа Астра)

«Прио‑Внешторгбанк» перешел на Astra Linux для рабочих мест и серверов, внедрил службу каталогов ALD Pro и корпоративную почту RuPost. Проект охватил около 460 сотрудников, банк приобрел 485 лицензий Astra Linux.

✏️Теперь совместимы с серверным оборудованием компании Тринити (Группа Астра)

Тринити – производитель серверов для управления данными и высокопроизводительных вычислений. В сочетании с нашей системой резервного копирования RuBackup заказчики получают готовое решение: сертифицированное оборудование и ПО для защиты данных.

✏️ Расходы банков на IT в 2026 году могут достичь 2 трлн рублей (Коммерсантъ)

У крупнейших банков доля IT-затрат в операционных расходах может достичь 29%. Основная статья расходов крупнейших игроков – оплата персонала (46% у топ-10). Со снижением размера организации растут расходы на ПО (до 40% у небольших банков).

✏️ Рынок облачных сервисов в России вырос на треть (ТАСС)

В 2025 году объем рынка достиг 416,5 млрд рублей, к 2030 году прогнозируется 1,2 трлн. Среднегодовые темпы роста оцениваются в 24,4%.

✏️ Продажи российских разработчиков ПО в России в 2025 году выросли на 19% (Интерфакс)

Объем продаж корпоративным заказчикам может составить 2,3 трлн рублей по итогам 2025 года. Экспорт российских разработчиков ПО за тот же период составил 800 млрд рублей – на 46% больше аналогичного показателя 2024 года.

❤️ Ваша #ASTR

#дайджест

Банк России неожиданно снизил ключевую ставку до 15,5%.

Несмотря на устойчиво высокую инфляцию, зафиксированную Росстатом в начале 2026 года, регулятор принял решение снизить ставку на 0,5 п.п. — до 15,5%. Похоже, свежие данные по динамике цен убедили ЦБ в возможности осторожного шага к смягчению денежно-кредитной политики.

Для финансового рынка решение стало позитивным сюрпризом:

- 📈 Ожидается поддержка для фондового рынка и ОФЗ;

- 📊 Возможен рост фьючерсов на индексы Московской биржи и RGBI;

- 💡 Сигнал регулятора может укрепить доверие инвесторов к постепенной нормализации ставок.

Подробную аргументацию и прогнозы по инфляции озвучат на пресс-конференции Банка России в 15:00 по московскому времени. Глава ЦБ Эльвира Набиуллина и первый зампред Алексей Заботкин объяснят, почему регулятор пошёл на шаг в условиях сохраняющегося инфляционного давления.