Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ В сентябре число инвесторов на Мосбирже $MOEX выросло до 38,6 млн человек, счетов стало 73,1 млн.

Физлица вложили рекордные 317 млрд ₽, в основном в облигации.

Популярные акции — Сбербанк $SBER, ЛУКОЙЛ $LKOH, Газпром $GAZP, ВТБ $VTBR и Яндекс $YNDX.

🪙 Pocket Money. Карманные деньги. Нам 3 года.

3 года назад анонсировали проект #pocket_money или Карманные деньги.

Начальные инвестиции - 10 тыс рублей, пополнение каждую неделю по 500 р.

Некоторые инвесторы подхватили эту иницитиву.

Первые посты на эту тему:

https://t.me/pensioner30/3903

🪙В" target="_blank">https://t.me/pensioner30/3894

https://t.me/pensioner30/3903

🪙В чем была идея?

Предположим, что у нас есть школьник, ему 8 лет, он ходит в школу и ему периодически выдают карманные деньги (по 500 рублей в неделю). Плюс какие то деньги ему подарили бабушки и дедушки (10 тысяч рублей). Он может все "бездарно" потратить, а может задуматься о своем будущем и начать инвестировать.

И по прошествии 10 лет данный школьник (уже не школьник) сможет потратить свои деньги на обучение, машину, квартиру, либо стать пенсионером в 18 лет… Если накоплений хватит).

Можно использовать разные инструменты: акции, облигации, фонды, золото… (все доступные инструменты).

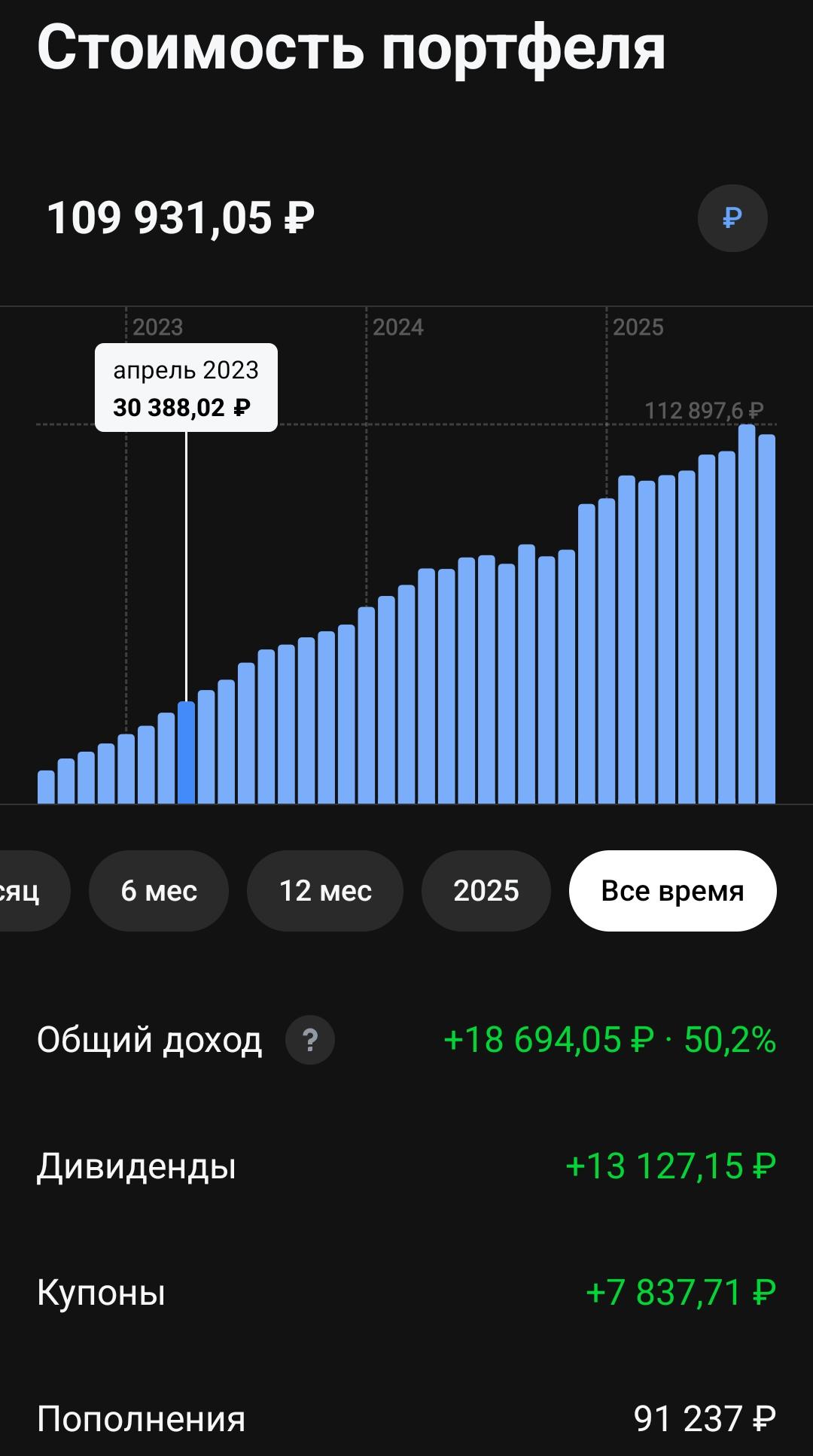

Можно подвести итоги за 3 года.

Портфель вырос с 10 тысяч до 109,9 тыс рублей. Рост почти на 100 тысяч, но надо понимать что это в основном благодаря пополнению. Всего пополнений было на 88 тыс рублей.

30 процентов портфеля – облигации, остальное – акции, фонды и золото.

Есть диверсификация по отраслям: нефтегаз, финансовый сектор, металлурги, ИТ, телеком и т.д.

Почти все самые известные компании есть в портфеле, правда нет Газпрома)

48% портфеля занимают Лукойл, Сбер, Татнефть и Роснефть. $LKOH $SBER $TATNP $ROSN

Можно сказать, что это мои фавориты. Хотя наверное стоит немного пересмотреть приоритеты.

В основном отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Дивиденды и купоны продолжаю реинвестировать.

За все время купонами и дивидендами получил около 21 тыс рублей.

Из последних покупок: облигации Брусника 002Р-04, фонд денежного рынка TMON, облигации Самолет 18, Яндекс Финтех 2. $TMON

Если было полезно/интересно, то можете поставить оценку. 🚀

Продолжаем инвестировать.

🏤 Мегановости 🗞 👉📰

1️⃣ "Полюс" $PLZL заплатит дивиденды за первое полугодие — 70,85₽ на акцию.

Реестр под дивиденды закроется 13 октября.

Компания сохранила цель выплачивать 30% от EBITDA, которая за период выросла на 32% до рекордных $2,7 млрд.

📊 Итоги сентября с «Ламбумиз»

Сентябрь стал для нас месяцем активных выступлений, партнёрств и открытых дискуссий с инвесторами и экспертным сообществом. Мы не сбавляем оборотов и в бизнесе, и в активностях в сфере IR - впереди год с момента нашего IPO. Следите за анонсами!

Главные события месяца:

🗓 17 сентября — провели первую встречу с клиентами компании БКС подробнее

💡24 сентября — исполнительный директор ПАО «Ламбумиз» Андрей Дьяков и заместитель директора по IR Никита Демидов выступили в прямом эфире на встрече с аналитиками Sber CIB подробнее

📀25 сентября —

Андрей Дьяков стал гостем прямого эфира на Радио РБК

Никита Демидов представил «Ламбумиз» на XVII Российском конгрессе Private Equity

📣26 сентября — приняли участие в Форуме «Сибирь покоряет» в Новосибирске, организованном компанией Юнисервис Капитал. Подробнее.

📰В сентябре вышли комментарии Директора по развитию бизнеса Сергея Новикова в журнале "Монокль" — читать

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

🏤 Мегановости 🗞 👉📰

1️⃣ На покупку "Росгосстраха" у ВТБ $VTBR появился еще ряд претендентов, среди них "Балтийский лизинг".

При этом Андрей Костин не исключает, что продажа может вовсе не состояться — банк рассматривает вариант оставить страховщика в группе из-за растущего спроса на массовое страхование.

Ламбумиз в гостях у аналитиков Sber CIB

Исполнительный директор ПАО «Ламбумиз» Андрей Дьяков и заместитель директора по IR Никита Демидов приняли участие во встрече с аналитиками Sber CIB.

В формате открытого диалога обсудили ключевые темы для инвесторов:

- конкуренцию на рынке упаковки;

- итоги отчётности по МСФО за 1 полугодие 2025 года;

- реализацию инвестиционной программы;

- дивидендные выплаты;

- стратегию компании на ближайшие годы.

Запись выступления доступна по ссылке: смотреть видео

Для «Ламбумиз» такие встречи — это не только возможность поделиться результатами и планами, но и ещё раз подчеркнуть: мы открыты, прозрачны и всегда готовы к диалогу с инвесторами

🏤 Мегановости 🗞 👉📰

1️⃣ Президент "Элемента" $ELMT Илья Иванцов заявил, что компания не собирается уходить с биржи.

Для делистинга нужно 95% голосов, а в свободном обращении больше 10% акций.

Сейчас бумаги стоят около 13 коп. против 22,36 коп. на IPO в 2024 году.

За I полугодие 2025 выручка упала на 19% до 16,1 млрд ₽, прибыль — на 47% до 2 млрд ₽. Иванцов напомнил, что цель государства — рост числа публичных компаний. Ранее обсуждалась продажа доли АФК "Системы" $AFKS в "Элементе" Сберу $SBER, тогда и появились слухи о делистинге.

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER ведет переговоры с АФК "Система" $AFKS о покупке контрольной доли в группе "Элемент", единственном публичном российском эмитенте в микроэлектронике. Сумма сделки оценивается в 15–28 млрд ₽.

Если сделка состоится, акции "Элемента" ($ELMT ) могут снять с биржи — у государства позиция, что микроэлектроника не должна быть публичной.

Компания вышла на СПБ Биржу в мае 2024 года, а в июне получила листинг на Мосбирже. Сейчас бумаги торгуются примерно по 0,14 ₽.

Для "Сбера" покупка означает снижение зависимости от импорта и создание полного цикла для развития своих LLM и других ИТ-решений.

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER 24 сентября представит и сразу запустит в продажу умное кольцо Sber Smart Ring с ИИ GigaChatMAX.

Кольцо весит меньше 5 г, работает до недели без подзарядки и через датчики передает данные о состоянии организма в приложение, где ИИ дает советы по образу жизни.

Продажи пойдут через re:Store и "М.Видео".

Изначально гаджет показали еще в декабре 2024 года, но запуск отложили.

Кому пора на выход из индексов Московской биржи? Что изменится

Московская биржа с 19 сентября изменит состав основных индексов. Изменения в индексе происходят 4 раза в год: в третью пятницу марта, июня, сентября и декабря. Сегодня посмотрим на изменения, а также для новичков напомню что такое индексы:

Индекс – показатель, рассчитываемый МосБиржей на основании сделок с ценными бумагами, совершенных на торгах биржи, и отражающий изменение суммарной стоимости определённой группы ценных бумаг.

На российском фондовом рынке есть два основных индекса: индекс Мосбиржи и индекс РТС.

Индекс МосБиржи показывает относительный уровень капитализации включенных в его расчет компаний.

Математически индекс представляет собой отношение средневзвешенной капитализации рынка текущего торгового дня к предыдущему, умноженное на предыдущее значение индекса.

Другими словами, график IMOEX отображает динамику стоимости рынка в накопленном выражении, так как рост капитализации умножается на значение предыдущего индекса.

База расчёта пересматривается ежеквартально на основании ряда критериев, основными из которых являются капитализация акций, ликвидность акций, значение коэффициента free-float и отраслевая принадлежность эмитента акций.

Индекс Мосбиржи (IMOEX) – это индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов, их виды экономической деятельности относятся к основным секторам экономики. Рассчитывается в рублях. Запущен в 1997 году с начальным значением 100 пунктов.

Индекс IMOEX2 – значение индекса МосБиржи за весь торговый день, включая дополнительную вечернюю сессию. Запущен в 2020 г. с начальным значением 2763,74 пункта.

Индекс РТС (RTSI) – индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов. Индекс был запущен в 1995 г. с начальным значением 100 пунктов. Рассчитывается в долларах.

Теперь к главному: кто же попадет в индексы, а кому было указано на дверь:

• В индексы Мосбиржи и РТС войдут: обыкновенные акции Корпоративного центра Икс 5 #X5

• Из индексов исключат бумаги: Группы Астра #ASTR РусГидро #HYDR и Россети

• В индекс голубых фишек включат: акции Корпоративного центра Икс 5 и исключат бумаги Хэдхантер #HEAD

• В индекс средней и малой капитализации войдут: акции Россети Волга $MRKV

Планы на будущее:

• На очереди к исключению:

Юнипро #UPRO

• В лист ожидания на включение попадают:

Циан #CNRU

Лента #LENT

РусАгро #RAGR

Самолет #SMLT

ЭсЭфАй #SFIN

Включение Х5 в индекс с весом 3,5% означает, что индексные фонды будут обязаны купить акции компании пропорционально новому весу.

Это приведёт к притоку капитала примерно в 1,4 млрд руб., что сопоставимо со средним дневным объемом торгов бумагами Х5 в сентябре. Соответственно, такой приток может существенно подогреть интерес к акциям ритейлера.

Топ-10 компаний по весу в индексе Мосбиржи (за день до ребалансировки):

• Лукойл 14,23%;

• Сбербанк 12,46%;

• Газпром 12,09%;

• Татнефть 5,75%;

• Т-технологии 5,47%;

• Новатэк 5,12%;

• Полюс 4,57%.

• Яндекс 4,49%;

• Норникель 4,15%;

• Роснефть 3,36%;

В пятницу, помимо Х5, скорректируют веса и других голубых фишек: доля Лукойла #LKOH вырастет на 1%, Сбера #SBER — на 0,3%, а вес Газпрома #GAZP напротив, уменьшится на 1,4%. Скорее всего, это вызовет незначительные колебания у LKOH и GAZP, в то время как у SBER расстановка сил должна пройти без существенных изменений.

Спекулятивно приобрел только Х5: просадка в акциях на фоне общей распродажи по рынку, формирует отличные уровни, как на долгосрок под обещанные дивы, так и под покупку фондами акций данного эмитента.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обучение #новости #мегановости #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.

Обвал после 3000 пунктов: почему ралли МосБиржи может быть коротким?

Российский рынок показал разнонаправленную динамику в начале торговой недели. Индекс МосБиржи укрепился на 0,7%, достигнув уровня 2921,62 пункта, в то время как долларовый индекс РТС снизился на 0,26% до 1117,78 пункта на фоне ослабления национальной валюты.

Частично рынок получил поддержку ожиданием телефонных переговоров между лидерами двух стран США и России, возможность которых подтвердил накануне Трамп. Также драйвером роста наших акций выступает позитивное сочетание дорожающей нефти и дешевеющего рубля.

Главным камнем преткновения на пути роста становится геополитика и санкционное давление: Еврокомиссия намерена предложить на рассмотрение стран ЕС 19-й пакет антироссийских санкций к 12 сентября. Планируется, что в черный список будут включены два банка центральноазиатских государств и ряд региональных банков РФ.

Также ЕС рассматривает возможность введения новых санкций против России, которые затронут не только банки, но и торговлю нефтью, отменив действующие исключения, которыми сейчас пользуется Роснефть. Франция и Германия в свою очередь, предлагают ЕС ввести ограничения против Лукойла, ее "дочки" Litasco.

Но рыночные котировки пока на все эти заявления стараются не реагировать. Ожидания рынка сводятся к тому, что Трамп, как и прежде, займет нейтралитет по вторичным санкциям, что пока предотвращает давление на рынок. В результате главным объектом внимания становятся итоги заседания ЦБ РФ, где основной интригой является масштаб снижения ключевой ставки (прогноз: 100-200 б.п).

Аргументами в пользу более сильного снижения ставки эксперты называют рост экономики ниже прогнозов ЦБ и замедление инфляции быстрее, чем ожидал регулятор. Однако высокие инфляционные ожидания населения и неопределенность относительно динамики расходов бюджета могут побудить Банк России к более сдержанному снижению.

При всех текущих данных я сохраняю консервативную позицию: на новости о ставке, если и будет индекс МосБиржи выше 3000 пунктов, то будет он кратковременным. Затем последует коррекция: рынок вспомнит, что 16% — неподъёмная цена денег для экономики, а санкции ЕС усугубляют ситуацию, лишая почвы для оптимизма.

Сформированные длинные позиции (список компаний, которые я приобретал в расчете на снижение ставки, указан в предыдущем посте) я планирую постепенно закрывать по мере роста рынка. Высвобождаемые средства буду реинвестировать в корпоративные облигации.

Первые подборки бумаг с актуальной доходностью начну публиковать с сегодняшнего дня. Планирую разбить эти обзоры на несколько публикаций в зависимости от сроков до погашения. Так что надеюсь на ваш интерес и поддержку.

Из корпоративных новостей:

Алроса начнет в 2026 году геологоразведочные работы для поиска полиметаллических полезных ископаемых в пределах Якутской алмазоносной провинции

М.Видео СД на заседании может предложить акционерам отказаться от допэмиссии по закрытой подписке обратно на открытую

Яндекс каршеринг Яндекс.Драйв в сентябре заработает в Нижнем Новгороде

Магнит планирует до конца года открыть 150 магазинов Заряд

Аэрофлот до конца года планирует подписать твердые контракты на 90 самолетов МС-21

• Лидеры: ОАК #UNAC (+7,2%), Яковлев #IRKT (+4,7%), ЮГК #UGLD (+3,93%), Сургутнефтегаз-п #SNGSP (+2,9%).

• Аутсайдеры: Эталон #ETLN (-9,17%), М.Видео #MVID (-2,88%), Аренадата #DATA (-1,42%), ДВМП #FESH (-1,24%).

09.09.2025 - вторник

• #SBER - Сбербанк финансовые результаты по РПБУ за 8 мес. 2025 г.

• #MOEX - СД Московской биржи; о Программе долгосрочной мотивации, основанной на акциях ПАО Московская Биржа (Программа-2023)

• #YDEX - ВОСА Яндекс; выплата дивидендов - I полугодие 2025 г. (рекомендация СД 80 руб)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Сбербанк. Отчет 2 кв 2025 г по МСФО

Тикер: #SBER, #SBERP

Текущая цена: 309 (АО), 307.1 (АП)

Капитализация: 7 трлн.

Сектор: Банки

Сайт: https://www.sberbank.com/ru

Мультипликаторы (на основе последних 12 месяцев):

P\E - 4.3

P\BV - 0.95

NIM (чистая процентная маржа) - 6.02

ROE - 23%

Активы\Обязательства - 1.14

Что нравится:

- чистый процентный доход за квартал увеличился на 1.1% к/к (832.4 -> 841.8 млрд). По полугодию рост на 18.5% г/г (1.4 -> 1.7 трлн);

- рост чистого комиссионного дохода по полугодию на 1.2% г/г (393.6 -> 398.2 млрд);

- кредитный портфель вырос на 1.4% к/к (45.4 -> 46.1 трлн);

- за квартал доход от операций с финансовыми инструментами вырос в 2.1 раза к/к (32.2 -> 68.4 млрд). Если сравнивать полугодия, то здесь в 1 пол 2025 доход +100.6 млрд против расхода -19.9 млрд в 1 пол 2024;

- чистая прибыль за полугодие выросла на 5.3% г/г (816.1 -> 859 млрд);

Что не нравится:

- снижение чистого комиссионного дохода на 4% к/к (203 -> 195 млрд);

- чистая прибыль снизилась на 3% к/к (436.1 -> 422.9 млрд);

- процент ссуд, просроченных на более чем 90 дней, вырос за квартал с 2.89 до 3.16%.

Дивиденды:

Согласно дивидендной политике банк выплачивает 50% чистой прибыли по МСФО. Выплаты поддерживаются при уровне достаточности капитала в 13.3% (в 2024 году он равен 12.9%). Выплачивается равная сумма по обыкновенным и привилегированным акциям один раз в год.

По данным сайта Доход следующий дивиденд за 2025 год прогнозируется в размере 36.42 руб. на оба типа акции (ДД 11.79% (АО) и 11.86% (АП) от текущих цен).

Мой итог:

Зеленый "бульдозер" продолжает переть несмотря ни на что. Правда, по результатам сравнении кварталов заметно, что и ему тяжело двигаться в текущих условиях. Рост чистых процентных доходов незначительный, а комиссионные так вообще снизились квартал к кварталу. Как и чистая прибыль. Также обращает на себя внимание рост просроченных ссуд.

Но, в любом случае, Сбербанк показывает достойные результаты и по праву остается одной из самых популярных акций на нашем фондовом рынке. При этом по мультипликаторам банк оценивается недорого. Если посчитать прогнозный P\E исходя из полугодовых результатов, то получается 4.15. И тут, скорее всего, можно даже ожидать, что результаты во 2 полугодии будут еще лучше. Не забываем также про P\BV = 0.94. В общем, вполне можно забирать в долгосрочные и дивидендные портфели.

Я держу акции Сбербанка в своем портфеле с долей 3.08%. Расчетная справедливая цена - 381 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России за неделю снизилась с 8,43% до 8,28% благодаря падению цен на овощи. Дороже стали мясо, яйца и макароны. Бензин прибавил 0,3%, дизель — 0,1%.

🪙 По данным Росстата, индекс потребительских цен за неделю с 26 августа по 1 сентября упал на 0,08% против роста на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%.

По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

Инфляция замедляется, а ожидания не очень. Да и банки начали поднимать ставки по вкладам. Подозрительно. $SBER

🪙 Трамп о Путине: Я поговорю с ним в ближайшие несколько дней. Я буду знать, что делать с Россией после разговора с Путиным.

Поговорят и разойдутся...

🪙 IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025 года и привлечь до ₽5 млрд — РБК. $RTKM

🪙 Греф: ключевая ставка ЦБ на конец 2025 года будет на уровне 14%, но для оживления экономики страны необходима ставка в 12% и ниже.

🪙 НОВАТЭК. Компания подтвердила, что отгрузки СПГ с проекта «Арктик СПГ—2» начались и первый груз доставлен в Китай. Об этом сообщил заместитель председателя правления НОВАТЭКа Евгений Амбросов на Восточном экономическом форуме.

«Начались, первое судно зашло в Китай», — сказал Евгений Амбросов.

Евгений Амбросов также сообщил, что НОВАТЭК работает над альтернативными путями обеспечения проекта «Арктик СПГ—2» флотом, в том числе судами с высоким ледовым классом. 👍

$NVTK

#новости

🏤 Мегановости 🗞 👉📰

1️⃣ ЦБ опросил аналитиков, и их ожидания по экономике на 2025 год стали скромнее.Прогноз роста ВВП снижен с 1,4% до 1,2%.

Инфляция ожидается 6,4% вместо 6,8%.

Прогноз по ключевой ставке скорректирован до 19% с 19,3%.

Безработица почти не изменилась — 2,3%.

Курс доллара к концу года прогнозируется около 85,5₽ вместо 86,4₽.

Ранее ЦБ представил сценарии до 2028 года, где в базовом варианте рост экономики в 2025 году составит 1–2%, а инфляция снизится до 6–7%.

🪙 Сокращения и профессии будущего.

Вот вам немного информации на подумать:

- В январе 2025 года сообщалось о массовых сокращениях в IT-подразделении Ecom.tech Сбербанка, которое включает сервисы «Купер», «Мегамаркет», «Сберлогистика» и «Самокат». Предполагалось уволить от 30 до 50% сотрудников, включая руководителей и технических специалистов. $SBER

Официальная причина сокращений — оптимизация ресурсов и необходимость показать прибыльность бизнеса. Сотрудникам предлагали увольнение по соглашению сторон с выплатой трёх окладов. Альтернативный вариант — уход через два месяца с выплатой одного оклада.

- Сбер сократил число отделений с 2017 года по настоящее время с 16 тыс до примерно 11 тыс отделений. Плюс идет оптимизация различных дочек и подрядных организаций. Айтишников уже столько не надо. Да и вообще банковских работников.

Оно и понятно, зачем столько человек то нужно? Если у Т-банка сотрудников примерно 20 тыс, то у Сбера около 300 тыс. Один сотрудник Сбера приносить около 14 млн рублей выручки компании в год, а у Т-банка – 34 млн. КПД побеждает. $T

Всем нужно платить ЗП, плюс за аренду помещений… В общем оптимизация расходов. Думаю что тенденция может сохранится.

Плюс хотят сократить еще 20 процентов штата центрального аппарата в ближайшее время. Эффективные менеджеры, настало ваше время.

- Самолёт за год сократил численность сотрудников на 31% - до 6,77 тыс человек — пишут РИА Недвижимость.

«Изменение среднесписочной численности сотрудников „Самолета“ во многом объясняется проведением мероприятий по работе с эффективностью, в рамках которых мы планомерно и взвешенно занимаемся оценкой и продажей непрофильных активов и бизнесов группы и внедрением мероприятий, направленных на повышение производительности труда. В частности, внедрение инструментов ИИ», — прокомментировали динамику численности сотрудников в пресс-службе девелопера.

ИИ заменяет строителей? Вряд ли, просто сейчас столько строить уже не нужно и компания избавляется от «лишних работников». $SMLT

- С августа 2025 года «РЖД» перевела сотрудников центрального аппарата и управлений дорог на особый график: до конца года они обязаны брать по два дня неоплачиваемого отпуска ежемесячно.

Кроме того, с августа 2025 года сотрудникам сократили на 50% доплаты за совмещение и переработки, а также закрыли возможность компенсировать потери за счёт работы в выходные. $RU000A10C8C0

Если тут есть сотрудники РЖД, то напишите как у вас дела. Все это правда или нет?

Несколько лет назад общался с одним электриком, который работал в РЖД. Он рассказал про одну интересную схему. Вначале они ремонтировали и обслуживали электрооборудование, а затем стали плотниками-сантехниками-электриками одним росчерком пера. Тех кто не захотел так работать, те просто перестали работать. ЗП вроде бы не подняли. Тоже интересная тема.

- Про переход на 4х дневную рабочую систему думаю вы и так уже знаете. Так уже поработали на АвтоВАЗе и других предприятиях. На некоторых металлургических предприятиях начались оптимизации.

Не от хорошей жизни, а потому что производить столько пока не нужно. Хотя может быть труба в Китай сможет загрузить заводы. $TRMK

Есть мнение, что у нас в стране рекордно низкая безработица. Возможно так оно и есть, но регулярные оптимизации работников происходят.

В 2023 году я делал пост на тему профессий будущего. Думаю что эта информация уже не очень актуальна. Особенно про работников из IT. $YDEX

В любом случае могут быть актуальными те профессии, которые сложно будет заменить роботами, ИИ или более низкоквалифицированными специалистами. Это могут быть врачи, педагоги, инженеры, или даже сантехники-электрики, так как роботы пока не научились ставить розетки или чинить трубы. Пока не научились...

А вот работники из сферы информационных технологий или банковские работники, даже таксисты и чиновники могут быть в зоне риска. 🤷♂️

#30letniy_pensioner #сбер #т #яндекс #ржд