🪙 Минфин РФ разместил на аукционе ОФЗ-ПД 26228 в объеме ₽30,11 млрд при спросе ₽45,91 млрд, средневзвешенная доходность – 13,65% годовых. $SU26228RMFS5

🪙 Средний чек на покупки в России в течение 1п 2025г вырос на 10% г/г — Известия со ссылкой на Сбераналитику. $SBER

🪙 Очередной рекорд по притоку средств в фонды облигаций на общую сумму ₽38,6 млрд зафиксирован с 21 по 27 июля.

В общей сложности нетто-приток в фонды облигаций продолжается уже 22-ю неделю (с начала февраля).

Вопреки ожиданиям, на фоне снижения ключевой ставки в фондах акций 12-ю неделю подряд зафиксирован отток, составивший ₽2,0 млрд.

🪙Дефляция: за неделю с 22 по 28 июля цены снизились на 0,05%, — Росстат

Годовая инфляция замедлилась до 9%.

#новости

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

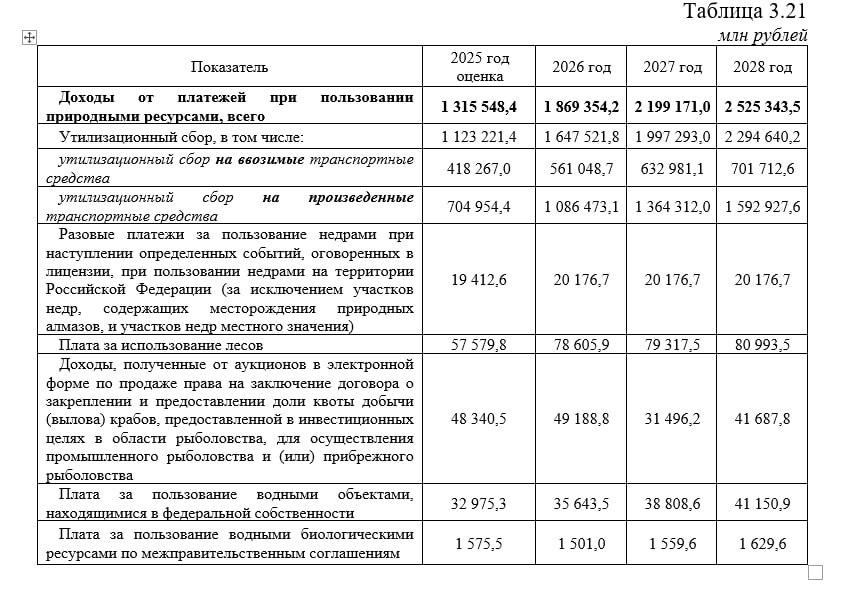

🫨 Доходы бюджета от изменений утильсбора вырастут в 2026 году на 524 млрд рублей по сравнению с 2025, следует из проекта бюджета, внесенного сегодня в Госдуму.

Также рост расходов бюджета в основном профинансируют за счет:

- Роста доходов от НДС. Если в 2025 году собрали 14,5 трлн, то в 2026 планирует получить уже 17,5 трлн

- Также на 263 млрд рублей в 2026 году вырастет налог на проценты по вкладам.

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую торговую неделю Индекс МосБиржи отчаянно боролся за 2700 пунктов. Нотки оптимизма появились за несколько часов до закрытия основной сессии после выступления Лукашенко. Он заявил, что на столе есть хорошие предложения по урегулированию военного конфликта, которые на Аляске были услышаны Дональдом Трампом.

Он также заявил, что хотел бы поговорить с Владимиром Зеленским, так как настало время вступить в консультации и договориться об окончании конфликта. Ответа с украинской стороны за выходные дни не последовало.

В моменте это взбодрило рынок, но обольщаться я бы не стал. Впереди — множество факторов, которые могут полностью нивелировать пятничный рост. Сегодня должен быть представлен проект бюджета на 2026 год, и хотя основные параметры налоговой нагрузки уже известны, сюрпризы также не исключены.

Из того, что способно держать рынок на плаву: США и Россия осенью проведут третий раунд переговоров по устранению взаимных раздражителей. Глава МИД России сообщил, что достиг такой договоренности с главой Госдепартамента США Марко Рубио.

Дмитрий Песков анонсировал крупное выступление президента России Владимира Путина на этой неделе.

Нефтяные котировки продолжают рост на фоне сохранения рисков перебоев с поставками нефти из России в случае ужесточения западных санкций и новых атак на энергетическую инфраструктуру страны.

Из негативного: Власти США обсуждают возможность поставок ракет Tomahawk НАТО для передачи Киеву, окончательное решение за Трампом, — Вэнс Также в интервью Fox News он заявил, что за последние пару недель россияне отказались участвовать в двусторонних встречах с украинцами, они отказались участвовать в трехсторонних встречах с президентом и другими представителями США и Украины.

Страны ЕС (1 октября) также должны обсудить план использования замороженных российских активов. Я скептически отношусь к возможности полного воплощения этих мер в жизнь. На то есть две ключевые причины: во-первых, это ведет к эскалации и риску прямого столкновения НАТО с Россией, а во-вторых — подрывает основы международного права и доверие к европейской финансовой системе.

Что по технике: Уровень 2700 пунктов удержан, но это не гарантирует его прочности. С преобладающим негативом и отсутствием причин для роста, следующей целью продолжить отскок видится 2740 пунктов — уровень, дважды остановивший рост на прошлой неделе. Чуть выше проходит EMA 100 - возле 2763 пункта, но эти цели возможны при поступлении конкретики по снижению градуса эскалации.

Из корпоративных новостей:

Лукойл снизил добычу углеводородов в 1п 2025г на 3,9% г/г до 2,2 млн барр н.э/сут.

Банк Санкт-Петербург акционеры утвердили дивиденды за 1п 2025г в размере 16,61 руб/обычка (ДД 5%) и 0,22 руб/преф (ДД 0,4%), отсечка - 6 октября

Татнефть акционеры утвердили дивиденды за 1п 2025г в размере 14,35 руб на обычку (ДД 2,2%) и преф (ДД 2,4%), отсечка - 14 октября

Новатэк акционеры утвердили дивиденды за 1п 2025г в размере 35,5 руб/акция (ДД 3,2%), отсечка - 6 октября

РуссНефть увеличила добычу нефти в 1п 2025г на 1,74% г/г до 3,043 млн т

• Лидеры: IVA #IVAT (+11,5%), РусАгро #RAGR (+3,2%), Аренадата #DATA (+2,9%), Татнефть #TATN (+2,5%).

• Аутсайдеры: Хэдхантер #HEAD (-5,44%), ЮГК #UGLD (-1,85%), Совкомфлот #FLOT (-1,24%).

29.09.2025 - понедельник

• #SIBN - Газпром нефть собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 17,3 руб.)

• #NKHP - НКХП собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 6,54 руб.)

• #ETLN - Эталон акционеры компании примут решение о проведении SPO

• #NAUK - НПО Наука закрытие реестра по дивидендам 7,59 рублей (дивгэп)

• #GEMA - ММЦБ закрытие реестра по дивидендам 5 руб. (дивгэп)

• #YDEX - Яндекс закрытие реестра по дивидендам 80 руб. (дивгэп)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #новости #мегановости #инвестор #инвестиции #фондовый_рынок #обучение #новичкам

'Не является инвестиционной рекомендацией