Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX подвел итоги допэмиссии для мотивации сотрудников.

Размещено 678,6 тыс. акций по цене 4393₽ за штуку — это всего 0,17% капитала.

Бумаги входят в ранее зарегистрированный выпуск до 3,7 млн акций, но фактически размещено лишь 18,34% от этого объёма.

Размещение шло с 15 по 20 августа и направлено на долгосрочную программу мотивации, акции будут переданы администратору "ЕСОП СПВ".

Триггеры и риски предстоящей недели. Что купить перед решением ЦБ?

Российский рынок акций на прошлой неделе буквально замер в ожидании конкретики по тем вопросам, которые на постоянной основе триггерят индекс в разные стороны. Котировки индекса Мосбиржи прибавили смешные 0,1%, и к финалу торгов обнадеживающе закрылись выше 2900 пунктов.

Всё внимание инвесторов приковано к грядущей пятнице, когда ЦБ объявит решение по ключевой ставке — пожалуй, главная спекулятивная интрига способная в моменте вызвать покупки на фондовом рынке.

Большинство экспертов, прогнозируют снижение ключевой ставки ЦБ: из 23 респондентов 12 ждут уменьшения на 2 п. п. до 16%, восемь – более осторожного шага до 17%, трое допускают оба варианта. На предыдущем заседании 25 июля регулятор снизил ставку с 20% до 18%, объяснив это замедлением инфляции и ослаблением спроса.

Агрессивное снижение ставки на 2% способно дать мощный импульс к росту, особенно если будет подкреплено мягкой риторикой регулятора. Однако сдержанный шаг в 1% может не оправдать ожиданий инвесторов и спровоцировать коррекцию.

Но даже при первом сценарии долгосрочный рост ограничится фундаментальными факторами: сезон отчётностей выявил слабые результаты многих компаний по итогам первого полугодия, где доля убыточных предприятий достигла трети от общего числа. Это создаёт существенный фундаментальный потолок для рынка даже в случае позитивного сценария от ЦБ.

Главной неопределенностью для рынка по-прежнему остаются геополитические риски и угроза вторичных санкций. Эта "тень" постоянно давит на котировки. На прошлой неделе под заседанием ЦБ я начал покупать в спекулятивный портфель акции тех компаний, которые обычно сильнее всего разгоняют под это событие: Рени, Совкомбанк, Самолет, Магнит, Ростелеком и Северсталь. С большим риском можно также рассмотреть акции: Мечел, Сегежи.

Давление на экспортеров: Страны ОПЕК+ в минувшее воскресение приняли решение продолжают постепенно наращивать добычу нефти. В октябре восемь участников этого альянса добавят к своим квотам еще 137 тысяч баррелей в сутки. Так они медленно отменяют свои прошлые добровольные ограничения, которые в сумме составляли 1,65 млн баррелей в сутки. Очередное собрание, где будет решаться, что делать с добычей дальше, пройдет 5 октября.

Реакция рынка на новость на выходных торгах оказалась довольно спокойной. Это объясняется двумя основными причинами: низкой ликвидностью и тем, что рынок начал учитывать это решение ещё со среды через постепенное снижение цен на нефть.

Что по технике: Пока движение остаётся в коридоре 2850–2920п, мы имеем боковик с попыткой выхода вверх. Пробой уровня 2920 пунктов с закреплением может дать импульс к росту в зону 2950–2980п. Если же индекс не сможет пройти сопротивление, есть риск возврата к 2850п и сползание в область незакрытого гэпа 2798п.

Из корпоративных новостей:

РуссНефть #RNFT за 7 мес 2025г добыла 3,573 млн т нефти, что на 20 тыс т больше плана, добыча газа составила 1,2 млрд кубов

Магнит #MGNT розничная сеть Самбери в 2025-2026 гг. откроет около 140 магазинов в четырех регионах Дальнего Востока

Газпром #GAZP и Монголия подписали меморандум о возможности газификации Улан-Батора

РусГидро и группа ЭНЭЛТ построят в Якутии новые энергокомплексы с использованием ВИЭ

Алроса #ALRS инвестирует ₽8,3 млрд в расширение геологоразведки золота в Магаданской области

• Лидеры: ОАК #UNAC (+3,46%), ТМК #TRMK (+2,56%), Совкомфлот #FLOT (+2,07%), Роснефть #ROSN (+1,94%).

• Аутсайдеры: Делимобиль #DELI (-4,8%), Аренадата #DATA (-3,5%), РусГидро #HYDR (-2,85%).

08.09.2025 - понедельник

• #ETLN - Эталон возобновит торги после редомициляции

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка #новичкам #фондовый_рынок #трейдинг

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России за неделю снизилась с 8,43% до 8,28% благодаря падению цен на овощи. Дороже стали мясо, яйца и макароны. Бензин прибавил 0,3%, дизель — 0,1%.

Хрупкое равновесие: почему даже хорошие новости не гарантируют роста

Российские фондовые индексы продемонстрировали восстановление в среду, прервав двухдневную серию падений на фоне сохраняющейся высокой волатильности. По итогам основных торгов индекс МосБиржи прибавил 0,78%, достигнув уровня 2867,55 пункта, а индекс РТС вырос на 0,46% до 1117,32 пункта.

Инвесторы пытаются найти хоть какие-то признаки оптимизма на фоне откровенно слабого отчетного сезона и нарастающего спада в экономике. Возврат к дефляции вернул оптимизм к резкому шагу ЦБ в вопросе ключевой ставки.

По данным Росстата, за неделю с 26 августа по 1 сентября цены снизились на 0,08%, против роста инфляции на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

По ожиданиям аналитиков, 12 сентября Банк России может принять решение о снижении ключевой ставки на 200 базисных пунктов. Это приведет к падению процентов по банковским вкладам, сделав долговые инструменты более привлекательными для инвесторов. На акции позитивный эффект будет не долгим, так как они по-прежнему проигрывают в уровне риска и потенциальной дивидендной доходности.

Позитивным моментом также выступает пересмотр аналитиками прогноз по снижению средней ключевой ставке: с 19,3% до 19% в этом году, 13,8% до 13,2% — в следующем. Ожидания по росту ВВП тоже пересмотрены вниз — с 1,4% до 1,2% в этом году. По инфляции на конец года — с 6,8% до 6,4%.

Что дальше: Официальный визит Путина в Китай завершен. Президент отправляется во Владивосток для участия в ВЭФ. Президент РФ выступит на пленарной сессии форума 5 сентября в 6 утра по Москве.

• Спецпредставитель Америки Стив Уиткофф прибыл в Париж на фоне предстоящей сегодня встречи по Украине так называемой «коалиции желающих».

• Трамп в свою очередь, во время пресс-конференции с президентом Польши Навроцким заявил, что планирует в ближайшее время созвониться с Путиным. Плюс к этому, он анонсировал разговор с Зеленским. Легкие сподвижки в переговорном процессе уменьшили в моменте риск эскалации, но не более.

Из негативного: ОПЕК+ на воскресной встрече рассмотрит вопрос увеличения добычи, — источники Reuters. Это может снизить цену на топливо. Бюджет в сентябре и без того рискует недополучить 21 млрд рублей нефтегазовых доходов, сообщает Минфин.

Технический анализ указывает на формирование потенциальной разворотной модели, подтверждением чему послужил успешный тест линии тренда в качестве поддержки. Снижение рисков, связанных с вторичными санкциями, на фоне ожиданий снижения ключевой ставки может спровоцировать рост спекулятивного интереса. Однако чудес от решения по ставке ожидать не стоит.

Следует учитывать, что геополитическая обстановка остается ключевым фактором неопределенности, способным в любой момент нарушить текущий баланс. Решение — рискнуть или остаться в надежных активах — каждый принимает сам.

Из корпоративных новостей:

ВИ.ру #VSEH акционеры одобрили дивиденды за 1п 2025г в размере 1 руб/акция (ДД 1,3%), отсечка - 12 сентября

ФосАгро #PHOR цены на азотные, фосфорные и смешанные удобрения в августе продолжили расти, обновив максимумы с 2022 года

Ozon #OZON планирует построить к 2027 году новый логистический центр в Якутске

Аэрофлот #AFLT за 8 месяцев 2025г на 33% увеличила пассажиропоток на рейсах между Россией и Китаем

• Лидеры: РусГидро #HYDR (+3,1%), ТМК #TRMK (+2,12%), Сегежа #SGZH (+1,5%), ММК #MAGN (+1,33%).

• Аутсайдеры: Whoosh #WUSH (-3,36%), Ростелеком #RTKM (-1,8%), Позитив #POSI (-1,75%), Фикс Прайс #FIXR (-1,75%).

04.09.2025 - четверг

• Восточный экономический форум (ВЭФ). День 2

• Мосбиржа начнет торги мини-фьючерсами на акции Полюса

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор #отчет #аналитика #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

Инвесторы ждут новостей из Китая: какие бумаги могут получить поддержку?

Российский рынок несмотря на внутридневной рост до уровня 2925,38 пункта, закрылся в минусе, не сумев сохранить уровень выше 2900 пунктов. Низкая активность инвесторов объясняется пессимистичными ожиданиями из-за отсутствия сдвигов в урегулировании украинского конфликта и нарастающих признаков замедления темпов экономического роста.

Основные торги индекс МосБиржи закрыл просадкой на 0,43% до 2886,97 пункта, индекс РТС потерял 0,55%, снизившись до 1130,8 пункта. На вечерней сессии настроения остались негативные, индекс МосБиржи снижается на 0,4% до 2888,16 пункта.

Драйверами на сегодняшний день могут стать новости из Китая, где с визитом находится президент РФ Владимир Путин. Ранее помощник президента Юрий Ушаков говорил, что «Газпром» и корпорация CNPC планируют подписать три ключевых документа. Антонов не исключил, что какие-то соглашения будут подписаны и с «Роснефтью», а также Новатэком. Эти бумаги на особом счету у спекулянтов в эти дни.

Ралли продолжается: Цены на золото и серебро обновили максимумы на фоне роста ожиданий снижения ставки ФРС на заседании 17 сентября. Спрос на драгоценные металлы также вырос из-за того, что неоднократная критика в адрес ФРС со стороны президента США Дональда Трампа усилила опасения по поводу потери независимости регулятора, выполняющего функции центрального банка страны.

Из негативного: Экономика замедляется темпами быстрее, чем прогнозировалось. Если раньше ожидали темпы роста 1,5%, то сейчас уже - 1,2% рост ВВП. Соответственно, и ресурсная база тоже сжимается, поэтому придется мобилизовывать ресурсы.

Лидеры ряда стран ЕС, генсек НАТО Марк Рютте и глава Еврокомиссии Урсула фон дер Ляйен обсудят украинское урегулирование 4 сентября в Париже по приглашению президента Франции Эммануэля Макрона, пишет Financial Times со ссылкой на трех дипломатов.

По ее данным, на встрече будут присутствовать те, кто встречался с президентом США Дональдом Трампом в Вашингтоне 18 августа, - премьер Британии Кир Стармер и канцлер ФРГ Фридрих Мерц.

Что по технике: На дневном графике индекс МосБиржи остается в фазе консолидации: любые попытки роста выше 2900–2925 встречают продажи, интерес к покупкам поддерживается на снижении к 2850–2860 пунктов. Отсутствие выраженных драйверов не позволяет рынку выйти из диапазона.

📍 Из корпоративных новостей:

ФосАгро Россия нарастила поставки удобрений в Индию, Китай и Латинскую Америку на 20% год к году

МосБиржа общий объем торгов в августе 2025 года вырос на 14,4% г/г до ₽143,5 трлн

ВинЛаб в 1п 2025г увеличил выручку на четверть по сравнению с прошлым годом, до ₽47,5 млрд

ТГК-14 выручка по МСФО в январе — июне выросла на 15% год к году, а прибыль снизилась на 37%

ЕвроТранс СД рекомендовал акционерам дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%, отсечка - 20 октября

• Лидеры: Эн+ $ENPG (+3,43%), ЕвроТранс $EUTR (+2,3%), РусГидро $HYDR (+1,8%), Novabev $BELU (+1,53%).

• Аутсайдеры: Магнит $MGNT (-3,7%), Мечел $MTLR (-3,7%), Система $AFKS (-2,75%), Сегежа $SGZH (-2,38%).

02.09.2025 - вторник

• $GAZP - Газпром и Китайская национальная нефтегазовая корпорация (CNPC) подпишут соглашения

• $BELU - СД Новабев даст рекомендации по дивидендам и определит дату ВОСА

• $PRMD - Вебинар для инвесторов Промомед, посвященный операционным и финансовым результатам за II кв. и I полугодие 2025 г. (15:00 мск)

• Пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028 гг. (15:00 мск)

• Трёхсторонние переговоры Россия - Китай - Монголия, а также российско-китайские переговоры с участием делегации из России. Переговоры Путина и Си Цзиньпина.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обзор_рынка #трейдинг #инвестор #инвестиции #обучение #новичкам #новости #фондовый_рынок

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ С 19 сентября 2025 акции X5 $X5 войдут в индексы Мосбиржи и РТС.

Из них исключат "Астру" #ASTR, "Русгидро" #HYDR и "Россети" #FEES

В лист ожидания на включение попали "Самолет" #SMLT, "Русагро" #RAGR, "Циан" #CIAN, "Лента" #LENT и SFI #SFIN

Акции "Юнипро" #UPRO, напротив, внесли в лист ожидания на исключение.

1️⃣ АФК "Система" $AFKS во II квартале 2025 года увеличила выручку по МСФО на 6,3% до 321,1 млрд ₽.

OIBDA выросла на 3,2% до 94,5 млрд ₽.

При этом компания получила чистый убыток 50,2 млрд ₽ из-за роста процентных расходов на фоне высокой ключевой ставки.

Капвложения составили 40 млрд ₽, а долг корпоративного центра — 381,8 млрд ₽.

Выручка растёт, но высокая стоимость заимствований приводит к крупным убыткам.

🏤 Мегановости 🗞 👉📰

1️⃣ Выручка МТС $MTSS за II квартал выросла на 14,4% до 195,4 млрд ₽ благодаря телеком-бизнесу и новым направлениям.

При этом чистая прибыль упала на 61% — до 2,8 млрд ₽ из-за роста процентов по долгам и амортизации.

OIBDA выросла на 11,3% до 72,7 млрд ₽.

Капзатраты снизились почти на 10% — до 28,1 млрд ₽.

Чистый долг — 430,4 млрд ₽.

🏤 Мегановости 🗞 👉📰

1️⃣ "Лукойл" $LKOH за полугодие снизил чистую прибыль по РСБУ на 5% — до 327,7 млрд ₽.

Выручка упала почти на 5% — до 1,4 трлн ₽, прибыль от продаж — на 9%.

Валовая прибыль — 416 млрд ₽ (–5%), прибыль до налогообложения — 347 млрд ₽ (–7%).

Показатели снижаются на фоне общего спада выручки и маржи.

Российский рынок начал сомневаться в серьезности намерений Трампа. К чему готовиться инвестору

Индекс МосБиржи завершил основную сессию в зеленой зоне благодаря ослаблению рубля и удорожанию нефти. По итогам торгов индекс поднялся на 1%, достигнув отметки в 2758,28 пункта. Индекс РТС, в свою очередь, просел ввиду слабых позиций российской валюты сразу на 2,24%, оказавшись на уровне 1056,83 пункта.

Долгожданный многими процесс девальвации, кажется стартовал: Ослабление рубля начало проявляться после 25 июля, когда ЦБ сократил ключевую ставку сразу на 2 процентных пункта – до 18% годовых. Обычно такие шаги центробанков приводят к снижению курса национальной валюты, тогда как ужесточение денежно-кредитной политики, наоборот, поддерживает её.

Для российских экспортёров и федерального бюджета излишне сильный рубль нежелателен, так что его снижение было ожидаемым. Заявления Трампа, вероятно, лишь стали поводом для спекулятивного давления на курс. С момента решения ЦБ доллар вырос против рубля на 1,7 рубля и сейчас торгуется выше 82 рублей, преодолев психологически важный уровень в 80 рублей.

Котировки индекса на нейтральном фоне пытались отыграть часть потерь прошлой торговой сессии, пока на первый план снова не вышли угрозы и новый дедлайн для России по урегулированию военного конфликта.

Но на самом деле, не все так плохо, как может показаться на первый взгляд. Вполне возможно, что Трамп снова заявит о переносе сроков — вместо десяти дней речь пойдет о месяце или даже 90 днях, как в случае с Китаем.

Кроме того, если Белый дом введет новые дополнительные пошлины и тарифы, скорее всего, будет множество исключений для отдельных стран и товаров. В итоге реальное воздействие этих мер окажется слабее, чем ожидалось.

Механизм реализации жестких антироссийских мер, которыми грозится Америка, пока абсолютно не ясен, и инвесторы, по-видимому, перестав бояться, откупили часть вечернего коррекционного движения.

Однако, последние пять лет в мире показали, что нет ничего невозможного, поэтому спешить набивать карманы в моменте подешевевшими акциями, я бы не спешил. Мы еще можем увидеть финальную распродажу и только потом на выдохе пойти вверх.

Из корпоративных новостей:

Европлан в 1п 2025г увеличил продажи авто с пробегом на 19,4% г/г.

Сбер получил 859 млрд рублей чистой прибыли по МСФО в 1 полугодии против 816 млрд рублей годом ранее.

Henderson выручка за 1п 2025г выросла на 17,2% г/г до 10,78 млрд руб.

Черкизово РСБУ 1п 2025г: Выручка ₽11,37 млрд (+4,6% г/г), Чистая прибыль ₽4,39 млрд (-34% г/г)

Россети Северо-Запад РСБУ 1п 2025г: Выручка ₽37,61 млрд (+29,7% г/г), Чистая прибыль ₽0,92 млрд (снижение в 3,15 раза г/г).

Россети Сибирь РСБУ 1п 2025г: Выручка ₽60,29 млрд (+61,8% г/г), Убыток ₽19,9 млн против убытка ₽522 млн годом ранее

Юнипро в 1п 2025г увеличили выработку электроэнергии на 7% г/г до 29,5 млрд кВт.ч.

Газпром РСБУ 1п 2025г: Выручка ₽3,05 трлн (+4,2% г/г), убыток ₽10,76 млрд против убытка ₽480,6 млрд годом ранее

Яндекс отчет по МСФО за II кв 2025 года: Выручка — ₽332,5 млрд (+33% г/г), Скорр. чистая прибыль группы ₽30,4 млрд (+34% г/г).

• Лидеры: Норникель $GMKN (+5,0%), Эн+ $ENPG (+4,4%), Сегежа $SGZH (+4,3%), ФосАгро $PHOR (+3,8%).

• Аутсайдеры: Россети Центр $MRKC (-4,84%), IVA Technologies $IVAT (-4,8%), Мать и дитя $MDMG (-2,86%).

30.07.2025 - среда

• $AFLT - Аэрофлот финансовые результаты по РСБУ за 6 мес. 2025 г.

• $HYDR - РусГидро финансовые результаты по РСБУ за I полугодие 2025 г.

• $LEAS - Европлан финансовые результаты по РСБУ за 6 мес. 2025 г.

• $NVTK - Новатэк финансовые результаты по МСФО за I полугодие 2025 г.

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #фондовыйрынок #обзоррынка #инвестор #инвестиции #трейдинг #обучение #новичкам

'Не является инвестиционной рекомендацией

РусГидро: грандиозные планы или путь в никуда ⁉️

💭 Оцениваем риски масштабных инвестиций и растущей долговой нагрузки на фоне нестабильных финансовых показателей...

💰 Финансовая часть (1 кв 2025 / 2024 год)

📊 Компания продемонстрировала положительную динамику основных финансовых показателей. Выручка увеличилась на 12,4%, достигнув 194,1 млрд рублей, благодаря росту объемов и цен реализации электроэнергии и введению рыночных механизмов ценообразования на территории Дальнего Востока с начала 2025 года. Показатель EBITDA вырос на 27,9%, составив 52,8 млрд рублей. Несмотря на увеличение чистой прибыли на 14,2% до 18,9 млрд рублей, её прирост сдерживался значительным ростом процентных расходов, вызванных повышением ключевой ставки Центрального банка и расширением долговых обязательств в связи с активной инвестиционной программой группы РусГидро.

💳 По итогам 2024 года РусГидро зафиксировала значительные убытки в размере 61,2 миллиарда рублей. Основной причиной стали списания обесценившихся активов энергокомпаний Дальнего Востока и увеличение процентов по займам вследствие высокого уровня кредитных ставок. Свободный денежный поток (FCF) компании оказался отрицательным из-за значительных инвестиций в инфраструктуру энергетики. К негативному влиянию приводят и изменения в оборотном капитале, вызванные масштабными проектами расширения, замены и модернизации оборудования. Учитывая амбициозные планы инвестирования, ситуация в ближайшее время вряд ли улучшится.

🤷♂️ Таким образом, учитывая масштабы инвестиционной программы, вероятность дальнейшего усиления долговой и процентной нагрузки весьма высока.

💸 Дивиденды

📛 Исходя из всех обстоятельств, полагаться на получение дивидендов в ближайшей перспективе представляется необоснованным риском.

🫰 Оценка

🤔 Акции РусГидро сложно считать привлекательными. Их цена соответствует среднему уровню индекса Московской биржи по мультипликатору P/E, но при этом дивидендов инвесторы не получают. Оценивая компанию по будущим показателям, видно, что стоимость акций не кажется низкой: форвардный P/E составляет 4,6x, а форвардный EV/EBITDA равен 4,4x. Таким образом, текущая оценка компании несколько выше средней среди аналогичных предприятий этой сферы.

✔️ Операционная часть (2 кв и 1 п 2025)

🔀 Во втором квартале текущего года объем выработки электроэнергии объектами генерации, включая Богучанскую ГЭС, сократился на 6,5% по сравнению с аналогичным периодом прошлого года и составил 38,2 млрд кВт·ч. Основная причина снижения связана с недостаточным уровнем притока воды в водохранилища Волжско-Камского каскада вследствие теплой и малоснежной зимы. Генерация теплоэлектростанций на Дальнем Востоке также уменьшилась на 2%. Однако отпуск тепла увеличился на 5,7%.

↘️ За первое полугодие общая выработка электроэнергии снизилась на 6,2% и достигла 71,9 млрд кВт·ч. При этом производство на гидроэлектростанциях упало на 6,9%, а на тепловых станциях — на 3,3%. Полезный отпуск энергосбытовыми компаниями вырос на 0,8% и составил 26,3 млрд кВт·ч. Электромощность объектов РусГидро увеличилась на 34 МВт благодаря программе модернизации.

↗️ Инвестиции

🧐 Компания осуществляет значительные капиталовложения, но они приносят минимальную отдачу. Согласно представленной презентации, в период с 2024 по 2028 годы около 70% всех инвестиций РусГидро направит на развитие энергетики Дальнего Востока. За этот срок планируется увеличить электрическую мощность региона на 2263 МВт и тепловую мощность на 2857 Гкал/ч.

🗺️ РусГидро (через свою дочернюю компанию Камчатскэнерго) приобрела контроль над ООО «Геотермальная энергетика», увеличив долю участия до 51%. Эта структура была создана Зарубежнефтью для реализации проектов в сфере возобновляемой энергетики. Основной вид деятельности компании включает геологоразведочные работы и изучение месторождений полезных ископаемых. Зарубежнефть совместно с РусГидро планирует реализацию крупных энергетических проектов на Камчатке.

🤓 РусГидро намерена ввести в эксплуатацию Загорскую ГАЭС-2 мощностью 840 МВт в 2028 году. Это положительное событие. А начиная уже с 2026 года дальневосточные активы смогут значительно увеличить операционную прибыль.

🇷🇺 Правительство согласовало отсрочку ввода двух новых энергоблоков Нерюнгринской ГРЭС на несколько месяцев в 2026 году. Первоначально планировалось завершить стройку раньше, однако возникли проблемы с поставкой оборудования. Хотя компания РусГидро хотела ещё сильнее отложить срок ввода, эта инициатива вызвала возражения системы операторов сети. Дополнительно РусГидро предлагает пересмотреть финансовую ставку доходности проекта, что повысит годовую стоимость мощности на 8 миллиардов рублей. Министерство энергетики отказалось поддержать предложение о повышении ставки.

📌 Итог

⚠️ Запланированные крупные капиталовложения и увеличивающаяся долговая нагрузка в условиях жесткой денежно-кредитной политики несут повышенные риски и, скорее всего, приведут к дальнейшей деградации финансового состояния компании. Необходимость обслуживания долга в условиях растущих инвестиций почти наверняка приведет к приостановке дивидендных выплат.

💦 Во втором квартале у РусГидро зафиксирован спад производства электроэнергии на 5% по сравнению с предыдущим годом, главным образом из-за снижения объемов выработки на волжских и сибирских гидроэлектростанциях. Это связано с колебаниями уровня воды в водоемах. Несмотря на негативные факторы, такие как нестабильная водность, ожидаются удовлетворительные финансовые результаты благодаря таким факторам, как освобождение рынка электроэнергии на Дальнем Востоке и повышение тарифов.

🤏 Компания вкладывает большие средства в проекты с низкой доходностью, которые вряд ли окупятся. Это и является источником ее финансовых затруднений.

🎯 ИнвесВзгляд: Компания сталкивается с финансовыми проблемами, а инвестиции не дадут никакого эффекта. Идеи нет.

💯 Ответ на поставленный вопрос: Грандиозные планы, по всей видимости, указывают на «путь в никуда», поскольку, несмотря на амбициозные проекты, текущая ситуация свидетельствует, что компании необходим путь с серьезной корректировкой стратегии — что маловероятно из-за регулятора в лице государства. До завершения инвестиционных проектов финансовая часть будет страдать, а дивиденды, скорее всего, отсутствовать.

👇 Интересно узнать ваше мнение!

$HYDR #HYDR #РусГидро #Энергетика #Инвестиции #Дивиденды #Акции #Гидроэнергетика #Энергетика #идея #прогноз #обзор #аналитика

🪙 Депутаты Госдумы направили обращение главе Минстроя Иреку Файзуллину с предложением убрать алкомаркеты с первых этажей жилых домов — РИА Новости.

Негатив для $BELU

🪙 Так же предлагают запретить размещение пунктов выдачи заказов в жилых домах.

Как пишут Известия, с соответствующей идеей обратился к главе Роспотребнадзора сенатор Олег Голов. Помимо запрета на размещение ПВЗ в жилых домах, под запрет должны попасть склады для обработки и быстрой доставки онлайн-заказов — дарксторы.

Причина — многочисленные жалобы жильцов, которым мешают погрузочно-разгрузочные работы и присутствие курьеров. Эксперты считают, что запрет на размещение в жилых домах может привести к негативным последствиям для малого и среднего бизнеса.

Не даёт им покоя работа ПВЗ $OZON $YDEX

🪙 Выработка электроэнергии группой «Русгидро», с учетом Богучанской ГЭС, за 6 месяцев 2025 года составила 71,9 млрд кВт·ч, снизившись на 6,2% по сравнению с предыдущим годом. Отпуск теплоэнергии в ДФО сократился на 0,9% до 17 млн Гкал. Общий полезный отпуск энергосбытовых компаний группы вырос на 0,8%, до 26,3 млрд кВт·ч. $HYDR

🪙 Чистая прибыль ММК по МСФО за 6 месяцев 2025 года составила ₽5,61 млрд, снизившись в 9 раз по сравнению с ₽50,31 млрд в предыдущем году. Выручка сократилась на 25% до ₽313,52 млрд против ₽417,83 млрд годом ранее.

Грусно. $MAGN

#новости

Теперь только решение ЦБ способно переставить рынок выше. К чему готовиться инвестору

Российский рынок закрыл основную сессию в зеленой зоне. Индекс МосБиржи вырос на 0,49% до 2839,34 пункта, долларовый индекс РТС прибавил 0,03% до 1140,19п. Переставить котировки выше возможно только при решительных действиях регулятора по снижению ключевой ставки, так как умеренные ожидания давно в текущей цене.

В ходе переговоров РФ и Украина обсуждались вопросы гуманитарного характера: прекращения огня, освобождения заключенных. Также украинская делегация снова настаивает провести встречу лидеров России и Украины до конца августа для поиска справедливого мира. Решение о четвертом раунде переговоров РФ и Украины будет приниматься после выполнения новых договоренностей.

Россия в свою очередь предложила сформировать три рабочих группы, которые будут работать онлайн: по политическим, гуманитарным, военным вопросам. Как и ожидалось, рынок не получил прорывных итогов по встрече двух делегаций, поэтому вечерняя сессия была закрыта с минимальными потерями.

Инфляционные данные: Впервые с начала сентября 2024 года: за неделю с 15 по 21 июля зарегистрирована дефляция на 0,05%. Годовая инфляция в РФ на 21 июля замедлилась до 9,17% с 9,34%. Рынок и эксперты ожидают снижения ставки до 18% на заседании, которое пройдет уже в эту пятницу. Главная интрига — сигнал и прогноз Банка России.

Если смотреть на бизнес и на отдельные сектора экономики, то напрашивается решительные действия с понижение ставки до 18%. Также нарастающий дефицит бюджета как бы подсказывает переход к планомерной девальвации валюты, но регулятор у нас осторожничает и это правильно, так как огромная денежная масса, если хлынет в рынок способна с новой силой разогнать инфляционную спираль.

Ожидаю снижение ставки до 18% с жесткой риторикой на пресс-конференции. При таком сценарии рынок подвергнется в моменте распродаже, так как более смелые аналитики пытаются вселить в другие умы решительный шаг ЦБ вплоть до 17%. Как по мне, не имеет ничего общего с реальностью.

Дальнейший рост индекса МосБиржи ограничивается зоной сопротивления в районе 2850–2860 пунктов. Рынку не хватает топлива, чтобы закрепляться выше. Поддержкой котировкам может служить дефляция, так как это явление, как правило, совпадает с ослаблением совокупного спроса в экономике.

Из корпоративных новостей:

Все Инструменты - операционные результаты: Выручка за 2кв 2025г выросла на 13,4% кв/кв и на 10,3% г/г до 46,2 млрд руб. Выручка за 1п 2025г выросла на 14,1% г/г до 86,8 млрд руб.

Абрау-Дюрсо $ABRD российский экспорт вина за 1п 2025г вырос на 16% г/г в натуральном выражении (до 1,8 тыс т) и на 19% в стоимостном (до $2,6 млн)

МГКЛ $MGKL предложит инвесторам облигации БО-08 с доходностью до 30,61% годовых.

Самолет $SMLT разместит ЦФА на 500 млн рублей под 22,5% годовых. Дата погашения — 24 октября 2025 года.

ОАК $UNAC поставки серийных пассажирских самолетов Ил-114 планируется начать в августе 2026 года.

• Лидеры: IVA Technologies $IVAT (+7,47%), Циан $CNRU (+3,64%), ТГК-1 $TGKA (+2,93%), Novabev $BELU (+2,47%).

• Аутсайдеры: ДВМП $FESH (-2,43%), Северсталь $CHMF (-1,79%), НЛМК $NLMK (-1,71%).

24.07.2025 - четверг

• $HYDR - РусГидро опубликует операционные результаты за I полугодие 2025 г.

• $RTKM - ГОСА Ростелеком; распределение прибыли, выплата дивидендов - 2024 г. (рекомендация СД 2,71 руб/ао и 6,25 руб/ап)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #новости #инвестор #инвестиции #аналитика #дивиденды #обучение #рынок #биржа #события #трейдинг #фондовыйрынок #обзоррынка

'Не является инвестиционной рекомендацией

В отсутствии триггера рынок рискует попасть под фиксацию позиций. К чему готовиться инвестору

Российский фондовый рынок завершил торги в легком плюсе, прервав серию активного роста. В течение дня индексы демонстрировали волатильность, временно уходя в отрицательную зону, но к закрытию сумели восстановиться. Итог основной сессии индекс МосБиржи прибавил 0,14%, до 2825,61 пункта, РТС - 0,44%, до 1139,90 пункта.

Геополитический фон пока не несет явного позитива, но и негатив в виде возможных санкций США тоже отложен до осени. По данным нескольких источников: старт переговоров делегаций России и Украины в Стамбуле, назначен на сегодня в 19.00 мск во дворце Чираган.

Ожидать прорыва в переговорах не приходится, поэтому основное внимание рынка приковано к предстоящему решению ЦБ в пятницу. Аналитики в большинстве своем прогнозируют снижение ставки сразу до 18% – особенно если сегодняшняя инфляционная статистика окажется в рамках ожиданий.

Впрочем, ЦБ может преподнести сюрприз: регулятор традиционно более осторожен, чем рыночные ожидания, и его оценка ситуации может оказаться менее оптимистичной.

Рынок госдолга берет паузу после уверенного роста: Индекс RGBI ушел в минус на 0,4%, остановившись на отметке 117,79 пункта. Ранее ОФЗ активно росли на ожиданиях резкого снижения ставки ЦБ, и сейчас их доходности уже закладывают агрессивное смягчение денежно-кредитной политики. На этом фоне многие из спекулятивных соображений могут фиксировать прибыль в облигациях.

Дональд Трамп подтвердил возможный визит в Китай и не исключил встречу с Владимиром Путиным в Поднебесной.

С точки зрения теханализа на дневном графике индекс МосБиржи вышел наверх из локального нисходящего клина, а также преодолел 50-дневную скользящую среднюю. Продолжение роста котировок ограничивается блоком сопротивления 2850-2860 пунктов.

Для дальнейшего роста рынку нужна конкретика. Это мы прекрасно видим, по достаточно умеренной реакции на возможные встречи лидеров государств. Триггером могут стать сегодняшние инфляционные данные, которые выйдут по закрытию основной торговой сессии.

Если анализировать прошлые данные Росстата недельной инфляции, то тренд на снижение продолжается - 0,02%. Неделей ранее индекс потребительских цен вырос на 0,79%. Годовая инфляция замедлилась до 9,34% с 9,46%. Как будет на этот раз, скоро узнаем.

Из корпоративных новостей:

Х5 Group $X5 планирует выйти на китайский рынок с продуктами под собственными торговыми марками в ближайшие полгода.

Алроса $ALRS прямой импорт алмазов из России в Индию в январе-мае 2025 года упал на 45% г/г.

Аэрофлот $AFLT пассажиропоток авиакомпаний РФ на международных линиях в январе-июне 2025 г. увеличился на 2,2% (г/г)

IVA Technologies и Фонд технологических инвестиций объявили о стратегическом партнёрстве.

Новабев $BELU сеть ВинЛаб планирует полноценно возобновить работу магазинов в течение недели.

РусГидро $HYDR ввела в Чечне в эксплуатацию крупнейшую в республике гидроэлектростанцию мощностью 10 МВт.

Промомед $PRMD старт продаж отечественного препарата нового поколения для лечения избыточной массы тела и ожирения Велгия Эко.

Селигдар запустил новую золотоизвлекательную фабрику на месторождении Хвойное в Якутии мощностью 2,5 т золота в год.

Сегежа 5 августа планирует собрать заявки на выпуск облигаций объемом от 1 млрд рублей.

ВК $VKCO правительству предложили создать программу для переноса данных пользователей в мессенджер Max из Telegram и WhatsApp.

• Лидеры: Лензолото $LNZL (+9,76%), IVA Technologies $IVAT (+8,41%), Совкомфлот $FLOT (+3,9%).

• Аутсайдеры: Банк Санкт-Петербург $BSPB (-2,6%), Селигдар $SELG (-2,59%), Совкомбанк $SVCB (-2,41%).

23.07.2025 - среда

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обзоррынка #фондовый_рынок #трейдинг #новости #биржа #рынок #обучение #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Мосбиржа $MOEX запустила новый индекс MVBI — индекс создания стоимости.

В него вошли 6 компаний, отобранных за хорошее управление и прозрачность.

Цель — поддержать рост акционерной стоимости и привлечь инвесторов.

Базу индекса будут пересматривать каждый квартал.

🏤 Мегановости 🗞 👉📰

1️⃣ "Центральный телеграф" $CNTLP в I полугодии снизил выручку до 600,2 млн ₽, это на 5,7% меньше, чем год назад.

Почти все направления дали меньше денег, сильнее всего просел доход от трафика и прочих услуг.

Прибыль от продаж упала в 2 раза, но компания всё же вышла в плюс — чистая прибыль 1,3 млн ₽ вместо убытка.

Расходы чуть снизили, но траты на сети выросли.

Дивиденды за 2024 год выплатят только по привилегированным акциям — 0,224 ₽ на бумагу.

🪙 Европлан операционные результаты за I полугодие 2025 года:

Компания закупила и передал в лизинг около 13 тыс. ед. автотранспорта и техники (-56% г/г) на сумму ₽43,4 млрд (-65% г/г).

Новый бизнес в легковом сегменте составил ₽16 млрд (-60% г/г). $LEAS

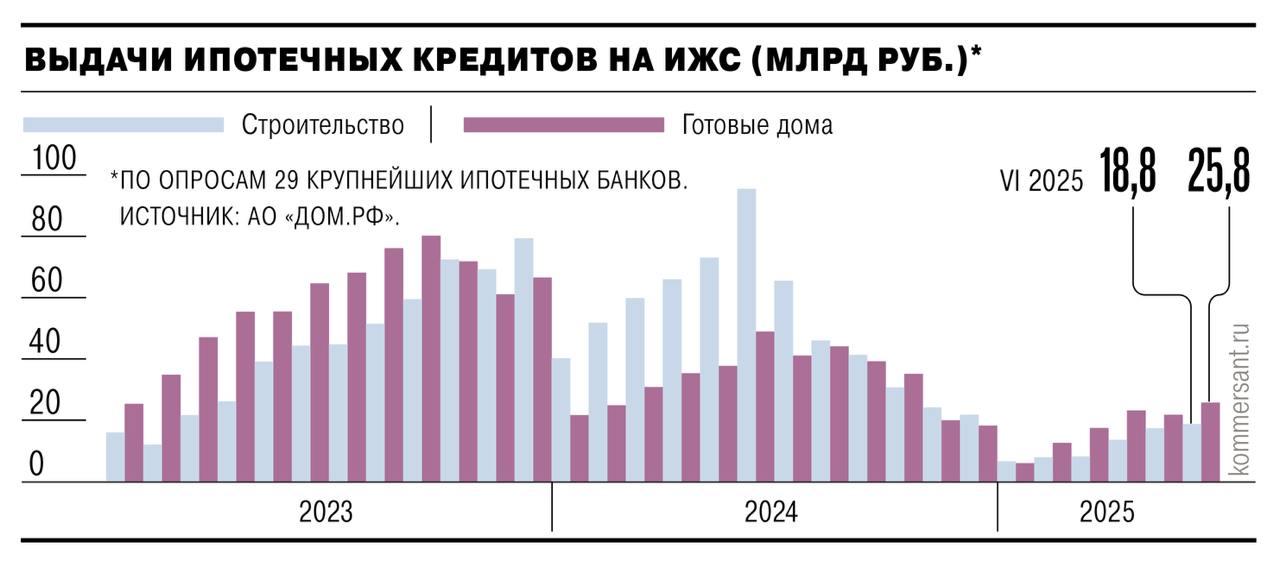

🪙 Объем ипотечных кредитов на ИЖС и покупку готовых домов в июне достиг ₽45 млрд — максимум за 7 месяцев. Основной драйвер рынка — льготные программы, на которые приходится 98% всех выдач — Ъ

🪙 Общий объем ж/д погрузки в России по итогам 2025 года может снизиться на 7% — до 1,1 млрд тонн, что станет самым низким показателем с 2002 года — Ведомости.

$RU000A10BTA6

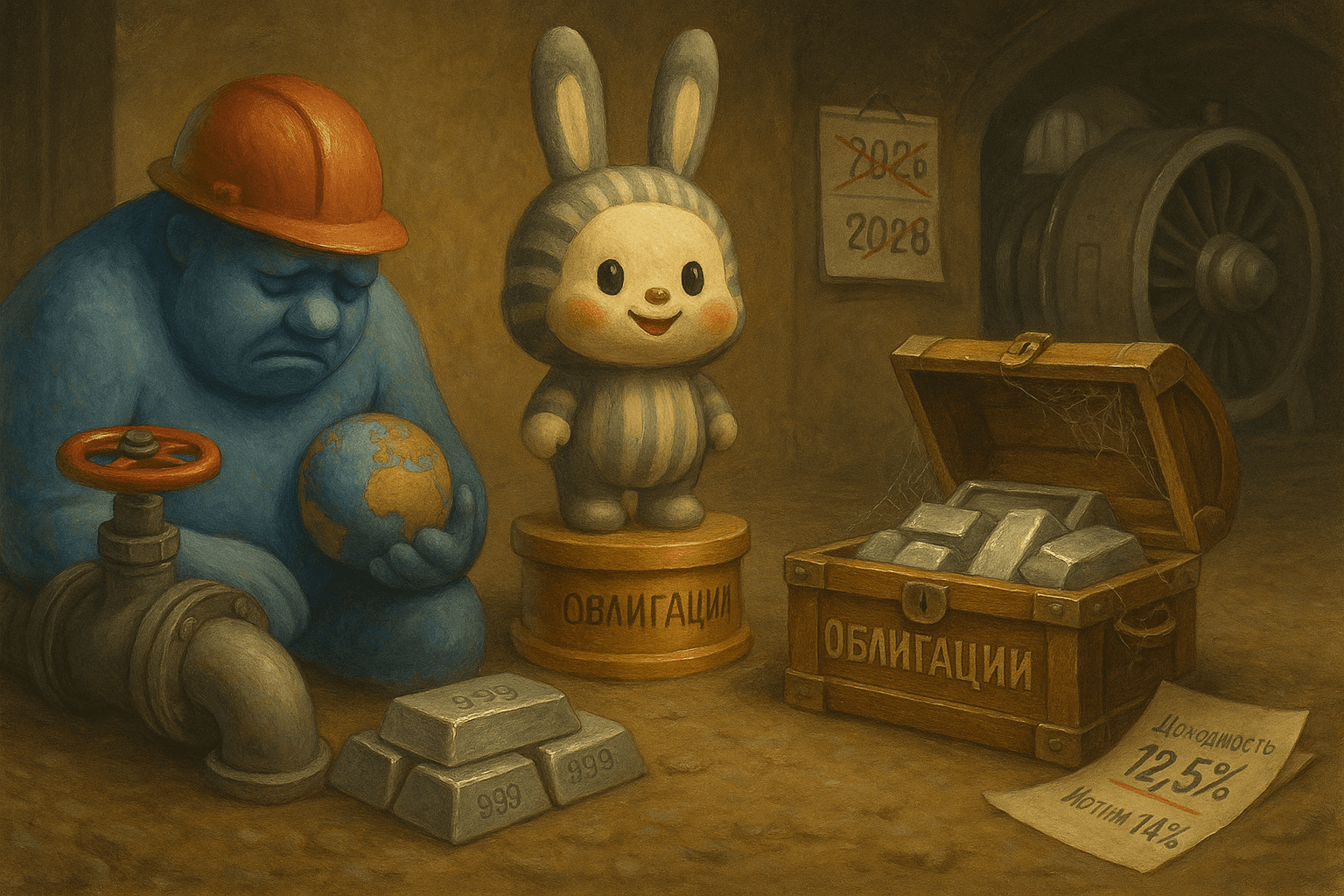

🪙 РусГидро просит перенести ввод энергоблоков Нерюнгринской ГРЭС на 2028–2029 годы из-за задержек от Силовых машин и предлагает повысить базовую доходность проектов на Дальнем Востоке с 12,5% до 14% — Ъ $HYDR

🪙Сегодня 21.07 ожидаем следующие события:

Северсталь: Операционные и финансовые результаты по МСФО за 6 мес. $CHMF

ГМК Норникель: Итоги производственной деятельности за 1П 2025 г.

#новости

🏤 Мегановости 🗞 👉📰

1️⃣ Торги акциями Fix Price $FIXP на Мосбирже начнутся 20 августа после конвертации GDR.

До этого — с 9 по 19 августа — сделки будут недоступны.

Компания провела редомициляцию с Кипра в Казахстан и создала юрлицо в России.

Fix Price — крупнейшая сеть магазинов фиксированных цен, 7282 точки в РФ и СНГ.

Ранее GDR компании сняли с торгов, теперь в листинге будут обыкновенные акции.

Рынок отказывается расти на одних ожиданиях по понижению ставки. К чему готовиться инвестору

По итогам основной торговой сессии индекс МосБиржи снизился на 1,16%, до 2815,26 пункта, а индекс РТС упал на 1,46%, до 1127,56 пункта. Вечером были опубликованы данные по инфляции: недельный рост цен ускорился до 0,07%, а годовая инфляция, напротив, замедлилась до 9,39%. После выхода этой статистики рынок частично восстановился, сократив потери — падение индекса МосБиржи уменьшилось до 0,79%.

Возможность снижения ставки на заседании в июле более чем на 100 б.п. продолжает поддерживать оптимизм на российском рынке. В результате, индекс Мосбиржи несмотря на отсутствие конкретики по урегулированию украинского вопроса и утверждения 18-го санкционного пакета продолжает движение в запертом диапазоне 2800 - 2880 пунктов.

С точки зрения прогнозов, июль может стать месяцем умеренного давления на рынок: дивидендные отсечки на бумагах с высокой доходностью будут сдерживать индекс, а грядущие решения по ставке Банка России уже во многом заложены в котировки, что уже не вызывает былого оптимизма.

Глава ЦБ Эльвира Набиуллина заявила, что инфляция в России замедляется быстрее, чем ожидал регулятор, однако нынешний ее уровень все еще выше цели. Также она заметила, что при более быстром снижении инфляции ЦБ может быстрее снижать ставку.

Цены на нефть реагируют на позитивные данные из Китая, где индексы деловой активности PMI по итогам июня оказались лучше прогнозов.

За последние три месяца инфляция продолжает замедляться и достигла 4,22%, что практически соответствует целевому уровню. С начала года цены выросли на 3,75%. В ближайшее время из-за повышения тарифов ЖКХ инфляция добавит около 1%, но затем рост цен практически остановится благодаря сезонному снижению стоимости фруктов и овощей, что должно компенсировать общий уровень инфляции.

Зафиксировав часть спекулятивных лонгов у верхней границы канала, продолжаю ждать более четкого сигнала для захода в рынок. Без конкретики, продолжаю сохранять умеренный оптимизм и получать отличный профит от переоценки инструментов облигационного рынка. Благодарю за внимание и поддержку постов.

Из корпоративных новостей:

ЮГК акции обвалились на фоне обысков ФСБ и СК в офисах компании и на шахте «Центральная» — проверяют дела о загрязнении водоохранной зоны.

Яндекс $YDEX может провести допэмиссию акций для программы мотивации сотрудников

Совкомбанк $SVCB одобрили дивиденды за 2024 год в размере 0,35 руб/акция (ДД 2,1%), отсечка - 8 июля

Аэрофлот $AFLT одобрили дивиденды за 2024 год в размере 5,27 руб/акция (ДД 8%), отсечка - 18 июля

• Лидеры: ОВК $UWGN (+3,4%), Ленэнерго $LSNG (+1,3%), Самолет $SMLT (+1,1%), Хэдхантер $HEAD (+0,84%).

• Аутсайдеры: ЮГК $UGLD (-12,3%), РусГидро $HYDR (-2,95%), ФосАгро $PHOR (-2,15%), ВТБ $VTBR (-2%).

03.07.2025 - четверг

• $LSNG - закрытие реестра по дивидендам 0,4281 руб/ао и 25,9523 руб/ап (дивгэп)

• $OZPH - закрытие реестра по дивидендам 0,28 руб (дивгэп)

Наш телеграм канал

Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #обзоррынка #мнение #инфляция #фондовый_рынок #дивиденды #инвестиции #рынок #биржа #новичкам

'Не является инвестиционной рекомендацией