Поиск

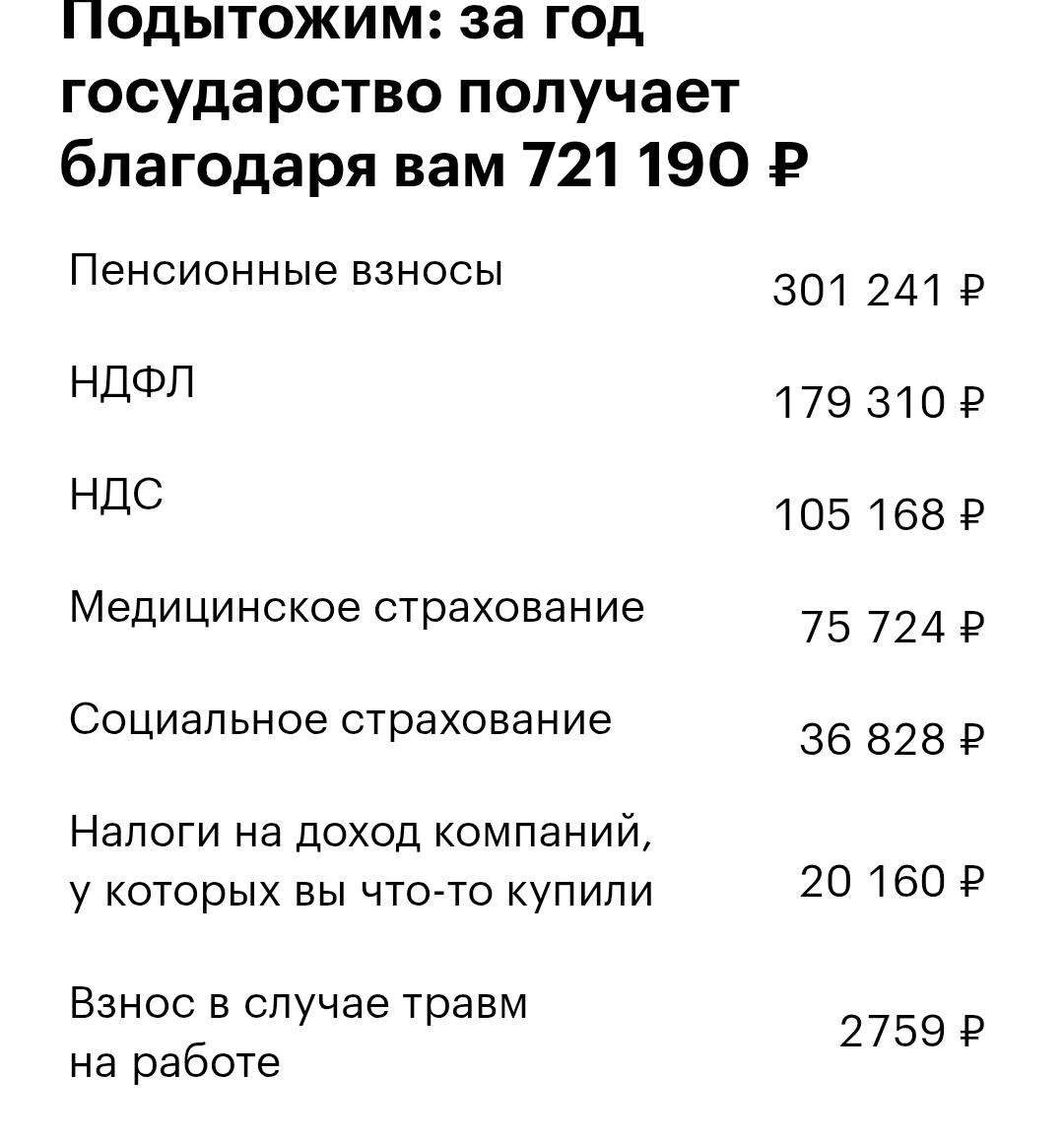

Калькулятор налогов.

ТЖ выкатил калькулятор налогов.

Указывает доход и смотрим сколько налогов платим.

И это без учета повышения налогов с 2026 года.

Берем зарплату в 100 000 р. Предположим, что вы тратие около 70 тыс рублей в месяц на различные товары и услуги.

Если вы не курите, не пьёте и не водите автомобиль, без учета госпошлин,то выходит сумма 721 тыс рублей. Это то что платите вы и ваш работодатель.

Но часть этих денег вы и так не видите. Например:

Пенсионные взносы - 301 241 ₽

НДФЛ - 179 310 ₽

Медицинское страхование - 75 724 ₽

Социальное страхование - 36 828 ₽

Взнос в случае травм на работе - 2759 ₽

Всего 595 тыс рублей.

То что мы платим напрямую:

НДС- 105 168 ₽

Налоги на доход компаний, у которых вы что-то купили - 20 160 ₽

Ну а если вы употребляете алкоголь, курите, водите автомобиль, то государство получает с вас около 778 тыс рублей. На 57 тыс больше ежегодно. Думаю что это хорошая причина отказаться от алкоголя и сигарет. Так больше денег останется вам... Если конечно их не потратить на что-то ещё).

Вот другие обязательные платежи, которые не посчитали:

Имущественные налоги и НДФЛ с продажи квартиры или машины.

Сборы — например, госпошлину, таможенные пошлины и штрафы.

Некоторые акцизы — на сладкие напитки и моторные масла.

Как говорится, думайте.

Это высокие или низкие налоги, как считаете?

Вот ссылка на калькулятор: (ФНС" target="_blank">https://t-j.ru/fns-loves-you/?utm_referrer=https%3A%2F%2Fwww.google.com%2F

(ФНС любит тебя! - видимо это такая шутка от разработчиков)

#налоги #плотинологи

Правительство одобрило эксперимент по добровольному страхованию для самозанятых

Комиссия Правительства РФ по законопроектной деятельности одобрила предложение Минтруда разрешить самозанятым оформлять добровольное страхование на случай болезни. Инициатива будет направлена на рассмотрение в Госдуму, пишут «Ведомости».

Из законопроекта следует, что эксперимент будет проводиться с начала 2026-го до конца 2028 года. Размер выплаты — 35 000 или 50 000 рублей за месяц болезни — самозанятые могут выбрать самостоятельно.

Размер пособия будет зависеть от стажа застрахованного и того, как долго он платит взносы. Выплата 100% страховой суммы предусмотрена при стаже более восьми лет, если стаж от пяти до восьми лет, то выплата составит 80%, если меньше пяти лет — 60%. Такие расчеты действуют, если самозанятый платил взносы более 12 месяцев. Сумма выплат будет сокращена, если застрахованный платил взносы от шести до двенадцати месяцев. Страховщик выплачивает пособие в течение десяти рабочих дней после того, как закрыт листок нетрудоспособности.

Тариф страхового взноса составляет 3,84% страховой суммы (1344 и 1920 рублей) в месяц. Если после 18 месяцев уплаты взносов страхового случая не было, тариф с 19-го месяца снижается на 10%, если после 24 месяцев страховой случай не наступил, выплата с 25-го месяца снижается на 30%. Если застрахованный не заплатил взнос в полном размере, соглашение считается прекращенным с начала следующего месяца.

По данным ФНС, на август в России было более 14 млн самозанятых. Режим самозанятости (официально — налог на профессиональный доход, НПД) начал действовать в 2019 году, ставка налога по нему составляет от 4% до 6%. За 2024 год самозанятые уплатили налогов на 100 млрд рублей, подсчитали «Известия» на основе данных ФНС. Это в 1,6 раза больше, чем было в 2023-м, тогда самозанятые заплатили 63,2 млрд рублей.

📣 Самая ожидаемая встреча инвесторов 2025 💰

Представьте зал кинотеатра "Октябрь" в Москве. На один день он превратится не в место кинопремьер, а в главный рынок идей, стратегий и прогнозов. Здесь соберутся те, кто двигает российские инвестиции вперёд: эмитенты, частные инвесторы, трейдеры, брокеры, управляющие компании, family-офисы и даже медиа.

😎 Почему я там

Я сам регулярно посещаю SMART-LAB CONF, чтобы не только черпать свежие идеи и вдохновение от экспертов, но и обмениваться опытом с другими инвесторами, блогерами и представителями компаний. Это та редкая площадка, где можно услышать живую аналитику и увидеть, как формируются тренды на рынке прямо сейчас.

ЦБ РФ опубликовал "Основные направления единой государственной денежно-кредитной политики"

Главные цели: Удержание инфляции около 4%. Сохранение устойчивости рубля и доверия к нему как к средству сбережения и расчетов. Обеспечение макроэкономической стабильности для устойчивого экономического роста.

Ключевая ставка и политика: прогноз: 2025 год – в среднем 18,8–19,6%; 2026 год – 12,0–13,0%; 2027–2028 годы – 7,5–8,5% (уровень нейтральной ставки).

Сценарии развития экономики:

Базовый сценарий: умеренный рост ВВП (0,5–2,5% в год), инфляция возвращается к цели в 2026 г.

Проинфляционный сценарий: усиление санкций, рост спроса при ограниченном предложении → выше инфляция, более жесткая ДКП.

Рисковый сценарий: глобальный кризис, деглобализация, падение внешнего спроса → замедление экономики.

Дезинфляционный сценарий: рост инвестиций и производительности → предложение растет быстрее, чем спрос, что позволяет мягче снижать ставки.

В документе заметное внимание уделено и вопросам страхования:

Новые продукты: В 2025 году появился новый инструмент долгосрочных инвестиций — долевое страхование жизни. Это расширяет возможности для граждан по сбережениям и инвестициям через страховые продукты.

Защита прав страхователей: Принята законодательная база, гарантирующая права страхователей, застрахованных лиц и выгодоприобретателей по договорам добровольного страхования жизни. С 2026 года вводится механизм компенсационных выплат в случае банкротства организаций, ведущих индивидуальные инвестиционные счета.

Налоговые льготы и господдержка: Запланировано распространение налоговых льгот на долгосрочные договоры страхования жизни в рамках Программы долгосрочных сбережений (ПДС). Для работодателей планируется предоставление льгот: взносы по ПДС в пользу работников можно будет учитывать в расходах на оплату труда и освобождать от страховых взнос.

В целом, страхование жизни рассматривается как часть развития рынка долгосрочных инвестиций и один из ключевых инструментов структурной трансформации экономики.

🏤 Мегановости 🗞 👉📰

1️⃣ На покупку "Росгосстраха" у ВТБ $VTBR появился еще ряд претендентов, среди них "Балтийский лизинг".

При этом Андрей Костин не исключает, что продажа может вовсе не состояться — банк рассматривает вариант оставить страховщика в группе из-за растущего спроса на массовое страхование.

Т-Технологии. Отчет за 2 кв 2025 по МСФО

Тикер: #T

Текущая цена: 3139

Капитализация: 842.1 млрд.

Сектор: Банки

Сайт: https://t-technologies.ru/investors/shares/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 5.38

P\BV - 1.16

NIM - 11%

ROE - 28.9%

Активы\Обязательства - 1.16

Что нравится:

✔️ кредитный портфель вырос на 9.8% к/к (2.7 -> 3 трлн);

✔️ чистый процентный доход вырос на 7.4% к/к (114.8 -> 123.3) и за полугодие на 57.8% г/г (150.9 -> 238.1 млрд);

✔️ увеличение чистого комиссионного дохода на 13.1% (33 -> 34 млрд) и за полугодие на 51.1% г/г (42.4 -> 64 млрд);

✔️ рост чистой процентной маржи за квартал с 10.3 до 10.8%;

✔️ рост чистой прибыли на 39.7% к/к (33.5 -> 46.7 млрд) и на 75.4% г/г (45.7 -> 80.2 млрд). Основная причина - рост ЧПД без после оценочного резерва на 48.2% г/г (106.8 -> 158.3 млрд) и рост комиссионного дохода.

Что не нравится:

✔️

Дивиденды:

Действующая дивидендная политика предполагает выплату до 30% чистой прибыли за год.

Совет директоров группы Т-Технологии рекомендовал выплатить дивиденды за 2 квартал 2025 года в размере 35 руб на акцию (ДД 1.11% от текущей цены). Акционеры должны утвердить это решение 25.09.2025. Последний день покупки - 03.10.2025.

Мой итог:

В отчете компании в большей степени надо обращать внимание на сравнение показателей квартал к кварталу, так как увеличение показателей за полугодие в основном связаны с поглощением Росбанка. Но и за квартал показатели прилично подросли. Увеличился кредитный портфель, что отразилось на росте процентного дохода. Увеличился и чистый комиссионный доход. Количество клиентов выросло с 50 до 51.4 млн, вырос также размер кредитного портфеля. Единственный момент, заметно, что есть замедление роста (прирост в 1 квартале к/к был 5%, тогда как во 2 квартале уже 3%). Каждый процент роста будет даваться все тяжелее. Немного снизилось и активное количество пользователей приложения (33.5 -> 33.3 млн).

Прибыль выросла даже несмотря на значительное увеличение административных и прочих операционных расходов на 78.4% г/г (76 -> 132.5 млрд). Хотя есть и положительный момент в виде снижения затрат на привлечение клиентов на 7.4% г/г (38.8 -> 35.9 млрд). Еще на прибыль повлияла переоценка пакета акций Яндекса в размере 9.9% (+5.7 млрд), над которым компания получили контроль в рамках консолидации.

Обязательно стоит отметить хорошую диверсификацию банка по направлениям, которая позволяет не зависеть полностью от кредитования. Структура чистой выручки:

- розничное кредитование - 39%;

- услуги для бизнеса - 26%

- розничные транзакционные и лайфстайл услуги - 18%;

- страхование - 8%;

- ИнвестТех - 5%;

- прочие операции - 5%.

Если экстраполировать результаты полугодия на весь год, то получаем P\E = 4 (оценка на уровне Сбербанка). И это при ROE = 28.9% (а руководство компании подтверждает планы по достижению ROE > 30% за год). Очень и очень интересно.

Акции компании держу в портфеле и недавно добирал до лимита в 3%. Считаю, что если кто-то еще не приобрел Т-Технологии в свой портфель, то сейчас очень хорошая возможность это сделать. Расчетная справедливая цена - 4205 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

НПФ «Ренессанс Накопления» отмечает первый год работы на рынке

Негосударственный пенсионный фонд «Ренессанс Накопления», входящий в состав Группы Ренессанс страхование, отмечает первую годовщину с начала своей работы.

За первый год работы Фонд не только успешно интегрировался в высококонкурентный рынок накопительных финансовых продуктов, но и продемонстрировал устойчивую операционную модель развития. НПФ привлек в программу долгосрочных сбережений более 1,5 миллиарда рублей.

Годовщина работы Фонда - это важный этап в реализации стратегии Группы Ренессанс страхование по диверсификации бизнес-модели и созданию комплексной экосистемы финансовых сервисов для клиентов.

Владислав Гусев, генеральный директор НПФ «Ренессанс Накопления», отметил: «Первый год работы стал для нас периодом становления и выбора стратегии. Мы создали надежную операционную платформу и сформировали предложение, которое уже нашло отклик у наших клиентов, число которых превысило 23 тысячи человек».

Только 42% россиян радуются успехам коллег в инвестициях

Еще 39% отмечают, что их мотивирует то, что их коллеги зарабатывают на том, что покупают и продают акции, 14% не поверят «успешным» коллегам без подтверждения дохода, а 5% испытывают настоящую зависть, когда узнают об их достижениях. При этом женщины в полтора раза чаще мужчин склонны радоваться финансовым успехам своих коллег (54% против 36%), к таким выводам пришли аналитики платформы онлайн-рекрутинга hh.ru и Группа Ренессанс страхование. Опрос проведен методом онлайн-анкетирования респондентов среди 1257 российских соискателей.

Только у четверти опрошенных сотрудников российских офисов коллеги хвастаются прибылью от инвестирования. Чаще всего россияне слышат о том, что их сотрудники зарабатывают от 11 до 50 тысяч рублей (16%) и от 51 до 100 тысяч рублей (16%). Реже респонденты слышат истории успеха о заработках от 101 до 400 тысяч рублей (14%), суммах свыше 400 тысяч рублей (13%) и до 10 тысяч рублей (11%).

Половина опрошенных (54%) хотя бы раз сталкивались с историями коллег или обсуждениями финансов и инвестиций в коллективе. Каждый четвертый (29%) заявляет, что рассказы сослуживцев про успехи в инвестициях встречаются довольно редко, еще 20% отмечают, что такие обсуждения возникают периодически, а у 5% коллеги часто обсуждают финансы и инвестирование.

Среди респондентов, которые занимаются инвестированием, больше половины опрошенных (57%) совершают сделки (покупки/продажи ценных бумаг) или просматривают финансовые новости только в свободное от работы время. Реже всего во внерабочие часы занимаются инвестиционной деятельностью представители сфер информационных технологий (40%), продаж (48%) и представители сферы строительства и недвижимости (54%).

Почти каждый пятый опрошенный (18%) среди занимающихся инвестициями тратит на просмотр инвестиционных новостей/блогов и иных материалов от 30 минут до часа в день, еще 74% – не более получаса.

Почему падение рынка еще не закончилось: обзор ключевых уровней и главных рисков

Пятничное обвальное падение на российском финансовом рынке было спровоцировано решением регулятора снизить ключевую ставку лишь на 1 процентный пункт, до 17% годовых. Данное решение не оправдало ожиданий инвесторов, которые прогнозировали снижение до 16% в связи с замедлением годовой инфляции и дефляцией в августе.

Как заявила председатель Банка России Эльвира Набиуллина, выбор стоял между снижением на 1% и сохранением текущего уровня. В пользу осторожного подхода сыграли такие факторы, как увеличение бюджетного дефицита и рост инфляционных ожиданий. Следующее заседание по ключевой ставке запланировано на 24 октября.

Нужно понимать, что 17% — всё ещё очень высокая ставка, которая не способна запустить инвестиционный цикл заново. Люди продолжат сохранять деньги на депозитах, а бизнес не будет брать новые кредиты для развития.

Учитывая четко выраженную позицию регулятора о неспешном смягчении денежно-кредитной политики, актуальность облигаций с плавающим купоном (флоатеров) не снижается. В связи с этим, мы сегодня рассмотрим данный сегмент рынка, взяв в качестве примера размещение «Аэрофлота».

Из негативного: До конца октября нужно будет сверстать бюджет на ближайшие три года и все больше ходят разговоров о пересмотре налоговой базы, в частности: Кабмин рассматривает повышение НДС с 20% до 22%. Окончательного вердикта нет, но, по словам чиновников, альтернативы повышению налогов нет: иначе дыру в бюджете не закрыть.

Санкционный фактор ускорил падение индекса: Президент США угрожает санкциями против наших банков и нефтегазового сектора, а также новыми пошлинами для Китая и Индии за покупку российских энергоносителей.

США также предложили странам G7 принять запрет на страхование морских перевозок и разработать "механизм изъятия" замороженных суверенных российских активов. Подобное настроение Трампа вызвано отсутствием прогресса по украинскому вопросу.

Однако вчера рынок начал немного приходить в себя: Страны НАТО должны полностью отказаться от российской нефти и только потом США рассмотрят усиление санкционного давления. Следует отметить, что Трамп выдвинул в адрес ЕС заведомо невыполнимое условие, принять которое будет крайне сложно.

Вторичные санкции в действии: США ввели санкции против компаний стран, поставляющих продукцию в Россию. Под ограничения попадут 23 китайских компании, три турецких, две — из ОАЭ, по одной — из Индии, Ирана, Сингапура и Тайваня. Япония в свою очередь, снижает порог цены на импорт сырой нефти из России с $60 долларов до $47,6.

Что дальше: По итогам недели индекс завершил торги ниже уровня 2850 пунктов. Высока вероятность дальнейшей коррекции на фоне сегодняшнего заседания ЕС, посвященного обсуждению 19-го пакета санкций.

Дополнительным фактором давления станет экспирация фьючерсов (18-19 сентября), которая традиционно сопровождается повышенной волатильностью и часто совпадает с локальными минимумами индекса. Ближайшие значимые уровни поддержки расположены в области 2800 пунктов и в зоне незакрытого ценового гэпа около 2790 пунктов.

Из корпоративных новостей:

МГКЛ #MGKL по итогам января — августа выручка увеличилась в 3,3 раза к году ранее

Ростелеком #RTKM купил 51% разработчика цифровых решений для ретейла АСТОР

Промомед #PRMD и вьетнамская фармкомпания договорились о сотрудничестве

ФосАгро #PHOR акционеры одобрили решение о выплате дивидендов за первое полугодие в 273 рубля на акцию

• Лидеры: Циан #CNRU (+1,73%), БСП #BSPB (+1,43%).

• Аутсайдеры: Самолет #SMLT (-4,93%), СПБ Биржа #SPBE (-4,6%), ЛСР #LSRG (-4,58%), Эталон #ETLN (-4,46%).

15.09.2025 - понедельник

• ЕС представит новый пакет санкций против России

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #обзор_рынка #новости #мегановости #инвестор #инвестиции #новичкам #трейдинг

'Не является инвестиционной рекомендацией

«Выход» депозитной базы как возможность для роста рынка Life и Non-life страхования

В случае резкого снижения ключевой ставки и доходности вкладов россияне могут забрать из банков до 10 трлн рублей, предупредили в Институте экономики РАН, пишут «Известия». Решение по ставке ЦБ примет сегодня - ожидается, что она будет на уровне 16-17%.

По данным ЦБ РФ, на 1 августа 2025 года объем депозитов физлиц составил 61,1 трлн руб. По оценкам ВТБ, сбережения россиян к концу 2025 года приблизятся к 70 трлн руб. По прогнозам, только за первое полугодие россияне получат около 4 трлн руб. процентного дохода – в полтора раза больше, чем за тот же период 2024 г. За весь 2025 г. общая сумма таких выплат может достичь 9 трлн руб.

Но что будет при снижении ставки, когда вкладчики будут приходить оформлять новые депозиты? ЦБ РФ спрогнозировал замедление инфляции до 4,5-5%. Если это произойдет, ключевая ставка должна снизиться. Вслед за ней уменьшатся и проценты по вкладам, что может привести к массовому оттоку средств с депозитов. В результате на рынок хлынет огромная денежная масса - до 10 трлн руб., оценил старший научный сотрудник Института экономики РАН Александр Рубинштейн.

Альтернативой депозитам может статья накопительное и инвестиционное страхование, так как позволяет зафиксировать высокую ставку на длинный срок – 5 и более лет, а также получить налоговые вычеты. Депозитов с такими сроками просто нет.

«Указанные риски вполне обоснованы, - отметил профессор кафедры финансов устойчивого развития РЭУ им. Г.В. Плеханова Михаил Гордиенко. - Более того, оценка в 10 трлн рублей выглядит даже оптимистичной, ведь объем ликвидных рублевых вкладов россиян в первой половине 2025 года приблизился к 60 трлн и продолжает расти. При резком падении депозитных ставок значительная часть процентного дохода перестает удерживать людей отложить потребление. В результате часть сбережений может уйти на потребительские рынки, разгоняя цены, а также в более рискованные активы.

Возобновление потребления – хорошая новость для рынка Non-life страхования, ведь при росте продаж авто и квартир – растет и связанное с ними страхование. Главный вопрос – как быстро восстановится потребительский спрос при снижении ставки. Здесь оценки экономистов расходятся: от 4 квартал 2025 года до 2 квартала 2026 года, но в любом случае в 2026 году.

Не является инвестиционной рекомендацией.

Пробуждение спящего гиганта: почему ЭсЭфАй готов к росту ⁉️

💭 Рассмотрим ключевые факторы, определяющие его инвестиционную привлекательность...

💰 Финансовая часть (1 п 2025)

📊 Холдинг получил чистую прибыль в размере 5,9 млрд рублей, что значительно меньше прошлогоднего показателя в 15,2 млрд рублей. Основной вклад в финансовую прибыль внесла страховая компания ВСК, обеспечившая почти половину общей прибыли группы благодаря успешным инвестициям. Лизинговая компания Европлан также осталась прибыльной, заработав 1,9 млрд рублей.

🧐 Общая стоимость активов холдинга снизилась на 12%, преимущественно из-за уменьшения объема лизинговых операций Европлана. Несмотря на сокращение активов, капитал холдинга остался стабильным, составив 100 млрд рублей.

👨💼 Заместитель гендиректора SFI отметил, что несмотря на снижение финансовых результатов, дочерние компании успешно приспособились к новым экономическим реалиям, особенно страховые подразделения, продемонстрировавшие рост прибыли. Компания намерена продолжать выплату дивидендов акционерам в рамках своей стратегии увеличения стоимости акций, рассчитывая таким образом повысить инвестиционную привлекательность SFI.

🫰 Оценка

😎 По сравнению с такими холдингами, как Эн+ или АФК «Система», преимущество данного холдинга заключается в качестве активов: головная компания не имеет долгов, а большинство активов обладают высоким качеством.

🗿 Исторически холдинг оценивался рынком со значительной скидкой, особенно после проведения обратного выкупа акций. Поскольку многие активы не были публичными, их рыночная оценка была заниженной, что также наблюдалось в случае с АФК до вывода на рынок ключевых активов холдинга.

✅ Дисконт мог объясняться недостаточной прозрачностью в распределении капитала и закрытым характером управления компанией. Однако ситуация изменилась после того, как Европлан вышел на IPO. Руководство стало более открытым для акционеров, а после переоценки основного актива и погашения казначейских акций холдинг приблизился к своей справедливой стоимости, которая сейчас соответствует совокупной стоимости его активов.

📌 Итог

💪 Холдинг демонстрирует положительные результаты финансовой деятельности и имеет диверсифицированную бизнес-модель с уклоном в сегмент финансов.

⚠️ Где кроется возможный риск? В управленческих расходах. Есть примеры, такие как АФК, где значительная часть дохода уходит на зарплаты и бонусы топ-менеджмента. Если миноритариев продолжат уважать, будут выплачиваться дивиденды, а доходы головной компании не уйдут полностью на премии, то оценка холдинга останется на справедливом уровне, соответствующем суммарной стоимости его активов.

🎯 ИнвестВзгляд: Это крайне интересный актив сейчас. При снижении ключевой ставки рынок отыграет это в финансовых компаниях, основу которого и составляет бизнес. Доля в портфеле небольшая, при возможности будет увеличиваться.

📊 Фундаментальный анализ: ✅ Покупать - головная компания свободна от долговой нагрузки, качество большинства активов высокое, к тому же дочерние компании демонстрируют адаптацию к изменениям экономических условий.

💣 Риски: ☁️ Умеренные - основной риск заключается в управленческих расходах и возможной концентрации доходов на премиях топ-менеджмента.

✅ Привлекательные зоны для покупки: 1215р / 1185р / 1080р

💯 Ответ на поставленный вопрос: Холдинг демонстрирует готовность к дальнейшему росту благодаря ряду значимых факторов: страховая компания ВСК смогла увеличить прибыль благодаря грамотным инвестициям, а лизинговая компания Европлан сохраняет устойчивость даже при сокращении лизинговых операций. Активы головного офиса отличаются высоким качеством и отсутствием задолженностей. Все подготовлено для роста при снижении ключевой ставки.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$SFIN #SFIN #SFI #ЭсЭфАй #инвестиции #финансы #ВСК #Европлан #лизинг #страхование #дивиденды

«Ренессанс жизнь» запускает собственный паевой инвестиционный фонд

«Ренессанс жизнь», входящая в Группу Ренессанс страхование, сообщает о запуске открытого паевого инвестиционного фонда рыночных финансовых инструментов «Ренессанс жизнь – Разумные инвестиции».

Новый фонд нацелен на формирование портфеля из высоконадёжных облигаций ведущих корпоративных эмитентов, акций перспективных российских компаний и государственных ценных бумаг.

Стратегическая цель фонда – стабильное превышение доходности над уровнем инфляции и ставками по банковским депозитам.

«Запуск собственного фонда – это важный шаг в развитии нашей инвестиционной экосистемы. Это позволяет нам напрямую управлять активами клиентов, обеспечивая высочайший уровень прозрачности, контроля над рисками и эффективности затрат. Теперь мы можем самостоятельно определять инвестиционную стратегию под конкретные нужды страховых продуктов, оперативно реагировать на рыночные изменения и корректировать портфель в соответствии со своей общей риск-политикой. Снижение затрат за счет отказа от комиссий сторонним фондам позволит увеличить доходность вложений для наших клиентов. Кроме того, фонд - это дополнительный источник дохода, в том числе за счет привлечения клиентов в ПИФ - синергию и развитие нестрахового бизнеса. Мы будем предлагать продуты ПИФа не только клиентам по страхованию жизни, но и другим инвесторам через свои каналы продаж как самостоятельный инвестиционный продукт,» - отметил генеральный директор «Ренессанс жизнь» Олег Киселев.

Российский и мировой страховой рынок в 1П 25 года

Российский страховой рынок в 1П 25 года вырос на 37% г/г до 1,8 трлн рублей, по свежим данным ЦБ РФ. Драйверами роста рынка стали продукты рынка Life накопительного и инвестиционного страхования ИСЖ и НСЖ (923 млрд рублей премий, +111% г/г). Страховании заемщиков снизилось вслед за снижением объемов выдач кредитов на фоне высокой ставки ЦБ РФ.

В сегменте Non-life ситуация была смешанная. С одной стороны, наблюдался рост в страховании имущества и в автостраховании. Причем, увеличение сборов в автостраховании произошло на фоне снижения продаж новых автомобилей и объясняется расширением спроса со стороны физических лиц, в том числе на страхование автокаско для подержанных автомобилей. В некоторых других сегментах рынка наблюдалось снижение.

Хорошая новость для клиентов - объем выплат по договорам страхования увеличился в 2 раза г/г — до 1,2 трлн рублей в 1П 25 года. Основной рост выплат в страховании жизни пришелся на НСЖ, а в Non-life — на страхование автокаско и ДМС.

А как в мире? Мы проанализировали данные по крупнейшим компаниям. Интересно, что биржевой индекс MSCI World Insurance вырос на 17% с начала года, обогнав глобальный индекс MSCI World и S&P 500 на фоне сильных финансовых результатов страховщиков и благоприятной макроситуации. В InsurTech объем венчурных сделок достиг $4,8 млрд в 1П 2025 года.

Результаты ведущих компаний:

Allianz — рекордная прибыль благодаря росту бизнеса и операционным улучшениям.

Progressive – демонстрация сильных квартальных результатов и существенного роста полисов в автостраховании. Выручка компании выросла на 20% г/г до $42,4 млрд, количество активных полисов увеличилось на 15% до 37,3 млн по итогам 1П 25 г.

Ping An – снижение рентабельности бизнеса на фоне падения инвестиционного дохода и сокращения дохода в банковском сегменте. Страховой бизнес показывает стабильную положительную динамику, страховая выручка увеличилась на 1% до 277,8 млрд юаней ($38,5 млрд).

Chubb — восстановление после снижения рентабельности в 1 кв. из-за природных катастроф в США. Калифорнийские пожары ответственны за $1,5 млрд убытков в 1 кв. 25 г., по году менеджмент ожидает положительную динамику по премиям и чистой прибыли.

Подробную презентацию о мировом страховании вы можете найти у нас на сайте в разделе Инвесторам - Отчетность - Презентации и финрезультаты.

Ренессанс - уверенный рост на сложном рынке

На прошлой неделе все компании разом опубликовали свои отчеты за первое полугодие 2025 года. Работы уйма, поэтому ударно продолжаем знакомиться с результатами их деятельности. Сегодня у меня на столе отчет нашего публичного страховщика - Группу Ренессанс страхование.

🏦 Итак, суммарные страховые премии компании за отчетный период выросли на 26% и достигли 92,2 млрд рублей. Основной драйвер — накопительное страхование жизни (НСЖ), премии по которому увеличились почти в два раза (+99,5%) и достигли 52,7 млрд. Доля Life-сегмента в структуре бизнеса компании выросла до 63% в 2025 году, что отражает высокий спрос на накопительные продукты в условиях высоких ставок и привлекательных доходностей инвестиций.

Более скромные результаты показал сегмент non-life, премии которого практически остались на уровне прошлого года в 34,2 млрд рублей. При этом автострахование снижается из-за падения рынка новых автомобилей (–26% г/г), а вот КАСКО для физических лиц выросло на 13%, продажи страховых решений экосистемам прибавили 46%.

Тут важно понимать, что Ренессанс является бенефициаром смягчения денежно-кредитной политики. По мере снижения ставки ЦБ, спрос на non-life продукты начнет восстанавливаться.

А тем временем инвестиционный портфель за полугодие вырос на 11,5% до рекордных 262 млрд рублей. Его структура на текущий момент выглядит следующим образом: 40% приходится на корпоративные облигации, 25% на депозиты и денежные средства, еще 24% на госбумаги, и по 6% и 5% на прочие активы и акции соответственно.

Сбалансированная структура портфеля и сохранение высокой ключевой ставки ЦБ обеспечивают дополнительную доходность. Средняя годовая рентабельность собственного капитала (ROATE) по итогам периода составила 30,3%, а достаточность капитала удерживается на комфортном уровне — 118% при нормативе в 105%.

📊 Чистая прибыль тем временем снизилась на 14,7% до 4,6 млрд рублей. Такая динамика обусловлена преимущественно неденежными факторами. Применение нового стандарта МСФО 17 изменило порядок учёта премий и резервов. В первом полугодии сложилась нетипичная ситуация, когда положительная переоценка портфеля от снижения ставки была перекрыта ростом переоценки резервов. Из негативного еще отмечу снижение портфеля акций и валютную переоценку из-за укрепления рубля. Думаю результат был бы на несколько млрд рублей выше и может быть перенесен на будущие периоды.

Ренессанс продолжает усиливать продуктовую диверсификацию, развивает экосистемы, масштабирует digital-направления и удерживает высокую рентабельность. Это позволяет компании оставаться одним из лидеров рынка и сохранять привлекательность для инвесторов. Ну а вишенкой на торте служат дивиденды в размере 4,1 рубля на акцию за первое полугодие.

❗️Не является инвестиционной рекомендацией

«Эксперт РА» подтвердил рейтинг «Ренессанс страхование» на уровне ruAA

Агентство отмечает высокие размерные характеристики ПАО «Группа Ренессанс Страхование» и положение на рынке, а также темпы роста. Компания относится к первому размерному классу с активами в 109,5 млрд рублей и собственным капиталом в 67,9 млрд рублей. По итогам 2024 года страховой портфель продемонстрировал рост на 15,1%, а собственные средства на 30.06.2025 увеличились на 23,5% г/г. Прогноз по рейтингу – стабильный.

Также подчеркивается стабильность бизнеса компании с широкой диверсификацией по видам страхования, включая каско, ОСАГО и добровольное медицинское страхование, по географии присутствия в 86 регионах России и по каналам продаж. Структура страхового портфеля характеризуется высокой стабильностью.

Финансовые результаты компании оцениваются как комфортные: рентабельность капитала составляет 19,7%, рентабельность продаж 15,8%. Результат оказания страховых услуг является положительным. Компания демонстрирует высокие показатели ликвидности.

Агентство выделяет высокое качество управления, включая продуманную систему риск-менеджмента, опыт урегулирования крупных убытков и исключительно надежную перестраховочную защиту. Отдельно отмечена высокая социально-экономическая значимость компании, которая выступает дополнительным фактором поддержки рейтинга.

1️⃣ АФК "Система" $AFKS во II квартале 2025 года увеличила выручку по МСФО на 6,3% до 321,1 млрд ₽.

OIBDA выросла на 3,2% до 94,5 млрд ₽.

При этом компания получила чистый убыток 50,2 млрд ₽ из-за роста процентных расходов на фоне высокой ключевой ставки.

Капвложения составили 40 млрд ₽, а долг корпоративного центра — 381,8 млрд ₽.

Выручка растёт, но высокая стоимость заимствований приводит к крупным убыткам.

Группа Ренессанс страхование увеличила объём страховых премий на 25,6% г/г в 1 полугодии 2025 года

Опубликовали наши финансовые показатели за 1 полугодие 2025 года по Группе по МСФО. Все файлы можно найти у нас на сайте в разделе «Отчеты». Сегодня в 12:00 мы также проведем звонок для инвесторов и аналитиков. Детали для подключения вы можете найти в недавнем посте.

Суммарные премии за 1 полугодие 2025 года выросли на 25,6% г/г до 92,2 млрд рублей. Драйверы: продукты накопительного страхования жизни и каско физлицам.

Чистая прибыль за 1 полугодие 2025 года составила 4,6 млрд рублей, на 15% меньше г/г из-за пересчета показателей за прошлый год по новым стандартам МСФО 17, а также негативной валютной переоценки, которая может показать обратный положительный эффект в течение 2025 года или позднее. Чистый негативный эффект от валютной переоценки составил 1,2 млрд рублей.

Инвестиционный портфель на 30 июня 2025 года достиг 261,8 млрд рублей, +11,5%, или 27,1 млрд рублей, с начала 2025 года. Состав портфеля: корпоративные облигации (40%), государственные и муниципальные облигации (24%), акции (5%), депозиты и денежные средства (25%), прочее (6%).

Показатель средней годовой рентабельности собственного капитала (RoATE) достиг 30,3%, что подтверждает высокое качество наших активов и приверженность стратегии прибыльного роста.

Коэффициент достаточности капитала (solvency ratio) на 30 июня 2025 года превысил регуляторный уровень в 105%, достигнув 118%. Группа ожидает роста своего показателя достаточности капитала в будущем, сохраняя внутреннюю цель на уровне примерно 130%.

Менеджмент рекомендует Совету директоров выплатить дивиденды в 4,1 рублей на акцию, или 2,3 млрд рублей в абсолютном значении. Сумма соответствует примерно 50% от чистой прибыли Группы за 1 полугодие 2025 года.

Юлия Гадлиба, генеральный директор Группы Ренессанс страхование, прокомментировала результаты работы компании за 6 месяцев 2025 года:

«Страховая индустрия максимально интегрирована в экономику страны. Замедление экономического роста и потребительской активности не может не сказываться на показателях страховых компаний. Однако, бизнес-модели у игроков разные, поэтому и текущую ситуацию страховые компании проходят по-разному.

Бизнес-модель Группы Ренессанс страхование качественно сбалансирована через крупные сегменты Life и Non-life, которые в некоторые периоды времени ведут себя контрциклически. В результате, на сложном рынке, общие продажи Группы в 1 полугодии 2025 года выросли почти 26% г/г. Это наглядно показывает преимущества нашей диверсификации.

Приоритет этого года для Группы - контроль над операционными затратами. Вместе с тем, мы продолжаем ключевые проекты. После успешного внедрения ИИ в ДМС в 2024 году, в этом году мы продолжим создавать «вторых пилотов» на базе ИИ в других областях, запускать продукты по подписке, развивать проекты, связанные с нестраховыми доходами – Budu, «Просебя», Fleet2Click, «Анатомия авто».

Важными событиями после отчетного периода стали запуск инновационной платформы «HR 360» и нового для нас продукта – подписки на ОСАГО и каско. Среди других успехов отмечу, что с момента создания осенью прошлого года НПФ «Ренессанс накопления» привлек уже более 1,1 млрд рублей активов.

Несмотря на временный спад в сегменте Non-life, я ожидаю, что инвестиционный портфель Группы покажет хорошие результаты в ближайшие кварталы, с оговоркой, что распределение положительного эффекта по периодам будет во многом зависеть от динамики ключевой ставки Банк России. Финансовое положение Группы остается сильным, поэтому мы рекомендуем Совету директоров рассмотреть вопрос о выплате дивидендов в рамках нашей политики».