Поиск

Российские коммуникационные сервисы выходят на рынок Узбекистана

Национальный оператор связи Узбекистана UZTELECOM и российская компания IVA Technologies подписали меморандум о сотрудничестве.

Стороны договорились о запуске пилотных проектов в инфраструктуре UZTELECOM, включая внедрение единой платформы для корпоративных коммуникаций. Технологическое партнерство охватывает как on-premise, так и облачные форматы внедрения, что будет способствовать долгосрочной стратегии цифровизации региона.

Максим Смирнов, заместитель генерального директора IVA Technologies, отметил:

«UZTELECOM — крупнейший оператор Узбекистана, которому доверяют более 12 миллионов пользователей. То, что именно такой стратегический партнёр выбрал IVA Technologies — важное подтверждение конкурентоспособности и зрелости российских продуктов. Это сотрудничество позволит IVA Technologies усилить стратегию по выходу на международные рынки, а UZTELECOM — расширить свой портфель цифровых решений. Уверен, что наши совместные проекты создадут новый уровень цифровых коммуникаций для государственных структур и бизнеса Узбекистана, открывая новые возможности для делового взаимодействия».

Фото: пресс-служба UZTELECOM.

#IVA_Technologies #UZTELECOM $IVAT

Можно ли заработать на акциях En+, если компания терпит убытки ⁉️

💭 Разбираемся, стоит ли вкладывать в акции En+ в условиях падения прибыли и растущего долга...

💰 Финансовая часть (1 п 2025)

📊 Чистая прибыль компании сократилась на 65,2% и составила $333 млн против $957 млн годом ранее. Несмотря на снижение прибыли, выручка увеличилась на 27,3% и достигла $8 938 млн благодаря росту объемов продаж первичного алюминия и повышению средней цены реализации продукции.

💳 Капитальные затраты выросли на 40,4% и составили $963 млн вследствие осуществления масштабных инвестиционных проектов. Общий чистый долг поднялся на 15,3% до $10 242 млн, преимущественно из-за уменьшения свободных денежных средств и влияния укрепившегося курса рубля.

🤔 Общая себестоимость производства увеличилась на 35,1% до $6 671 млн, обусловленная ростом объёмов продаж и удорожанием сырья и транспортных расходов. Показатель скорректированной EBITDA повысился на 1,7% и достиг отметки $1 529 млн.

✔️ Операционная часть (1 п 2025)

⚡ Производство электроэнергии на гидроэлектростанциях упало на 20,8% и составило 29,4 млрд кВт·ч, общая выработка электричества уменьшилась на 15,5% до 39,1 млрд кВт·ч. Однако снижение компенсировалось ростом цен на электроэнергию.

🔲 Объем производства алюминия снизился на 1,7% до 1924 тысяч тонн, что соответствует объявленному плану оптимизации мощностей. Выпуск продукции с повышенной добавленной стоимостью сократился на 13,2% до 642 тысяч тонн. Тем не менее продажи алюминия увеличились на 21,7% до 2286 тысяч тонн.

🇨🇳 Производство глинозёма выросло на 13,5% до 3400 тысяч тонн благодаря приобретению 30%-ной доли китайского предприятия Hebei Wenfeng New Materials и другим факторам.

💸 Дивиденды / 🫰 Оценка

📛 Компания придерживается политики отказа от дивидендных выплат уже на протяжении нескольких последних лет.

❗ Стоимость акций En+ соответствует значению форвардного коэффициента EV/EBITDA на 2025 год около 4х, что практически совпадает с усредненным показателем за последние пять лет — 4,3х.

📌 Итог

⛔ Меры по снижению долговой нагрузки не принесли желаемого результата. Выплата дивидендов приостановлена с 2017 года, перспективы восстановления отсутствуют. Нет очевидных факторов, способствующих их существенному росту в ближайшие годы. Компания торгуется без значительной скидки по ключевым финансовым показателям.

🤷♂️ Несмотря на трудности, компания активно реализует крупные инвестиционные программы, включая возведение трёх новых энергоблоков на ТЭЦ-11 в Иркутском регионе суммарной мощностью 690 МВт, рассматривает планы по строительству больших электростанций в разных регионах своего присутствия и вкладывает средства в расширение угледобывающего сектора.

🎯 ИнвестВзгляд: Для инвесторов, ищущих стабильный доход через дивиденды, En+ может показаться непривлекательной. Однако те, кто готов принять риски и верит в стабилизацию рынка, могут рассматривать её как долгосрочную инвестицию с потенциалом роста при улучшении рыночных условий. Для своего портфеля актив не рассматривается до стабилизации в финансовой части.

📊 Фундаментальный анализ: 🟰 Держать - текущие цены адекватны состоянию компании. Снятие геополитической напряженности даст развитию компании импульс, до того момента драйверы для роста крайне ограничены.

💣 Риски: ⛈️ Высокие - финансовое положение ухудшилось из-за санкций, нестабильности обменного курса, высоких ставок кредитования, ограничений экспорта и торговли алюминием, а также неопределенности на мировых рынках. Важно, что компания обладает значительными активами и потенциалом для восстановления.

💯 Ответ на поставленный вопрос: En+ Group — это история с высоким потенциалом, но и значительными рисками. Заработать на её акциях возможно, если рынок алюминия восстановится, а компания успешно реализует стратегические проекты.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$ENPG #ENPG #ИнвестИдеи #Биржа #инвестиции #акции #Инвестиции

Master Limited Partnerships: нефтегазопроводная инфраструктура США с дивидендной доходностью 8% год

Введение

В последние годы в США всё большее внимание инвесторов привлекает форма Master Limited Partnerships (MLP) — публичных партнёрств, применяемых в сфере нефтегазопроводной инфраструктуры. Эта модель объединяет стабильность долгосрочных контрактов с высокой дивидендной доходностью, что делает её востребованным инструментом для частных и институциональных инвесторов.

Статья, посвящённая MLP, заслуживает внимания не только как обзор инвестиционной возможности на американском рынке, но и как источник идей для осмысления будущего российской инфраструктуры. В России в ближайшие годы предстоит масштабное обновление и расширение транспортной и энергетической логистики. В этой связи зарубежный опыт, особенно примеры устойчивого финансирования инфраструктуры через механизмы коллективных инвестиций, может оказаться ценным для поиска новых моделей и инструментов.

Таким образом, чтение статьи позволяет не только лучше понять американский рынок и его инвестиционные механизмы, но и поставить вопрос о применимости подобных подходов в российских условиях.

Нефтегазопроводные MLP: как работает модель и почему она интересна инвесторам

Когда речь заходит о недвижимости и инвестициях в неё в США, большинство вспоминают о REITs — фондах недвижимости. Они считаются самой распространённой и эффективной формой коллективных вложений в «кирпич и бетон». Однако американское корпоративное право предлагает ещё один уникальный инструмент, который во многом даже эффективнее — MLP (Master Limited Partnership).

Форма MLP объединяет в себе гибкость партнёрства и прозрачность публичной компании. Сфера её применения лежит не в области жилья или офисов, а в куда более стратегической отрасли — нефтегазопроводных системах. Речь идёт о магистральных трубопроводах, терминалах и мощностях для хранения нефти и газа.

Благодаря такой структуре инвесторы получают возможность вкладываться в «кровеносную систему» энергетики США. Доходность обеспечивается не столько спекулятивным ростом котировок, сколько стабильным денежным потоком от транспортировки и хранения углеводородов. Средняя дивидендная доходность крупнейших MLP в 2025 году составляет 7–8% годовых, а в ряде случаев — выше. Такая комбинация высокой доходности и предсказуемости выплат делает MLP одним из самых привлекательных инструментов для долгосрочных инвесторов.

Для частного инвестора доступ к сегменту MLP открыт не только через покупку отдельных бумаг крупнейших MLP, но и через индексные решения. Например, индекс Alerian MLP и созданные на его основе ETF позволяют получить диверсифицированное участие в секторе, охватывая ведущих игроков сразу. Это облегчает вход и делает сектор MLP таким же привычным объектом для портфельных инвесторов, как REITs или энергетические компании. По оценкам отраслевых исследователей, совокупная рыночная капитализация всего MLP-сегмента США в 2025 году составляет порядка $250–260 млрд, что подчёркивает его значимость и сопоставимость с целыми секторами фондового рынка США.

Что такое MLP и почему они интересны инвестору. Применение в России.

MLP это особая форма публичных партнёрств, чьи бумаги обращаются на бирже так же свободно, как акции. В отличие от традиционных корпораций, они освобождены от корпоративного налога, что позволяет прибыли не «застревает» на уровне компании, а напрямую распределяется среди партнёров-инвесторов. Такая модель позволяет направлять до 90% денежного потока в виде регулярных выплат, что делает MLP одними из самых доходных инструментов фондового рынка США.

Если REITs строят свой бизнес на квартирах, офисах и торговых центрах, то MLP работают с энергетическими артериями экономики. В их активах — магистральные трубопроводы, подземные хранилища газа, нефтяные терминалы и компрессорные станции. Эти объекты редко попадают в новостные заголовки, но именно они обеспечивают бесперебойное снабжение промышленности и домохозяйств. Для инвестора главное то, что денежный поток здесь формируется по тарифной модели — на основе долгосрочных контрактов. Это делает доходы MLP предсказуемыми, а дивидендные выплаты — стабильными.

В России подобного института не существует. Причины кроются в устройстве законодательства и налоговой системы:

· у нас нет механизма сквозного налогообложения, который позволил бы избежать двойного налога на прибыль;

· регулирование в энергетике традиционно централизовано и завязано на крупные госкомпании;

· инфраструктурные проекты обычно финансируются через акционерные общества, проектные компании или закрытые фонды (ЗПИФы).

Фактически российский инвестор лишён возможности напрямую вкладываться в магистральные нефтегазопроводы и получать регулярные дивидендные платежи по аналогии с MLP в США. Подобные проекты остаются сферой крупных госкомпаний — «Транснефти», «Газпрома», «Роснефти». Поэтому инструменты уровня MLP в России пока заменяются более традиционными схемами — облигациями или фондами недвижимости.

Итоги инвестиций в MLP за 9 мес. 2025 года: устойчивость и щедрые выплаты дивидендов

Сектор MLP в 2025 году снова подтверждает репутацию «дивидендной машины». С начала 2025 года индекс полной доходности Alerian MLP (AMZX), отслеживающий крупнейшие публичные партнёрства в энергетической инфраструктуре, вырос примерно на 5–6%. В условиях стагнации цен на сырьё и сохраняющейся высокой ставки ФРС такой результат выглядит более чем убедительным.

Главным источником дохода стали регулярные выплаты. Средняя доходность крупнейших MLP сегодня составляет 7–8% годовых, а отдельные компании, такие как Western Midstream (WES) и Plains All American (PAA), превысили планку в 9–10%. Для сравнения дивидендная доходность индекса S&P 500 остаётся ниже 2%, то есть в несколько раз меньше.

Высокие выплаты и стабильность денежных потоков делают MLP уникальным инструментом. По сути, инвестор получает не ставку на спекулятивный рост котировок, а доступ к устойчивому денежному потоку инфраструктурных активов, которые в энергетике играют роль «кровеносной системы».

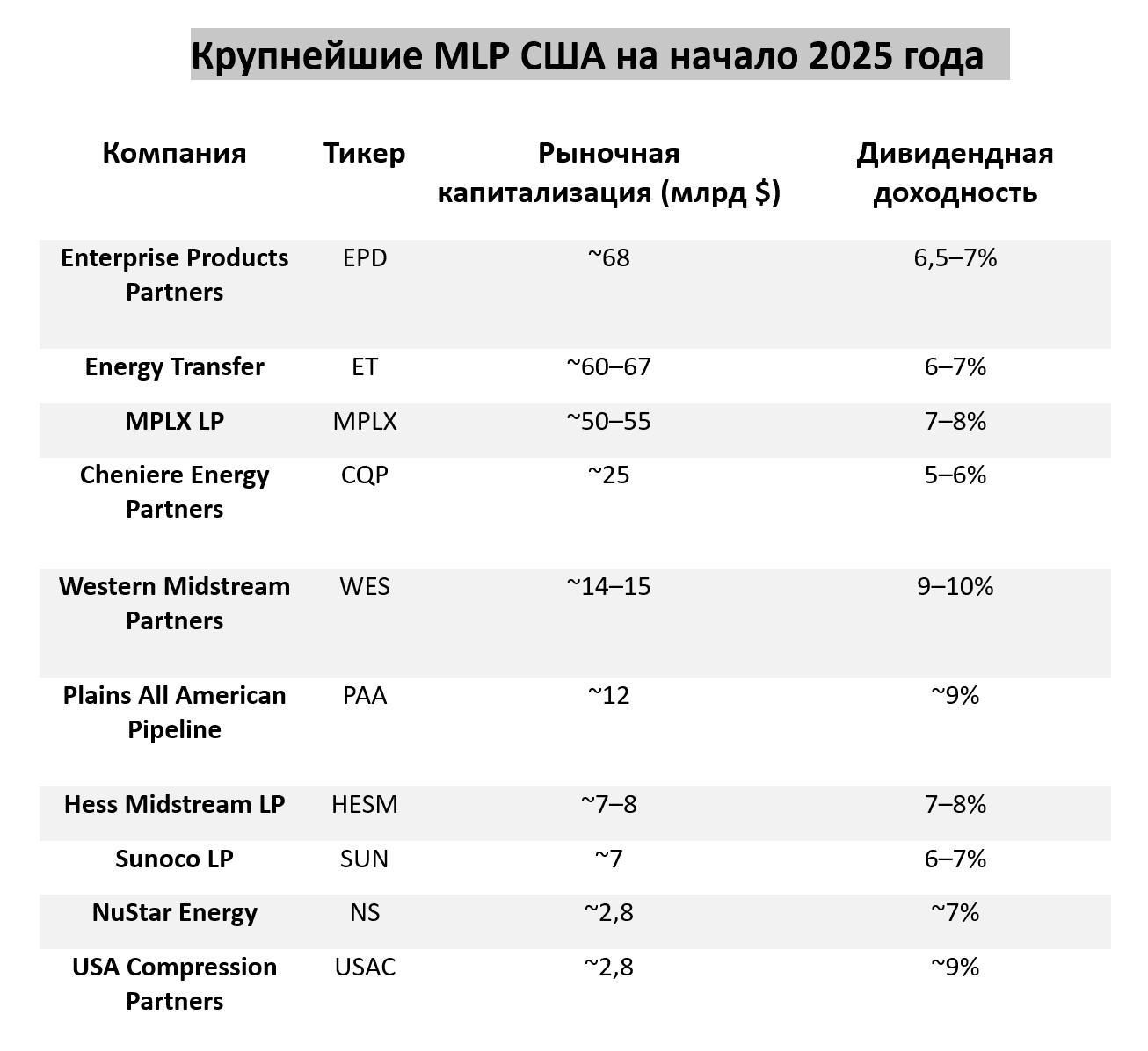

Таблица с крупнейшими MLP, величиной их капитализации и дивидендной доходностью представлена в приложении.

Перспективы сектора: новые возможности и риски остаться вне тренда в связи с "зеленым" переходом

На первый взгляд может показаться, что эпоха MLP уходит: энергетический переход, рост инвестиций в «зелёные» проекты и ужесточение регулирования в США могут поставить под сомнение будущее трубопроводного бизнеса. Однако на деле ситуация куда сложнее. Рассмотрим по пунктам точки роста и ресурсы которые позволят сектору MLP сохранить важное присутствие в экономике хранения и транспортировки энергоресурсов в перспективе.

Во-первых, роль инфраструктуры остаётся системообразующей. США уже сейчас — крупнейший в мире экспортер СПГ и один из лидеров по поставкам нефти. Все эти объёмы должны транспортироваться и храниться, а значит, спрос на услуги midstream-компаний будет сохраняться долгие годы. Новые терминалы СПГ и проекты по расширению мощностей газопроводов напрямую связаны с ростом глобальной энергетической роли США.

Во-вторых, бизнес-модель MLP менее чувствительна к волатильности сырьевых цен. Большая часть дохода формируется по тарифным контрактам на транспортировку и хранение углеводородов. Это делает денежные потоки стабильными даже при падении цен на нефть или газ — фактор, который особенно ценят долгосрочные инвесторы.

В-третьих, высокая дивидендная доходность остаётся серьёзным конкурентным преимуществом. На фоне ставок ФРС и доходности казначейских облигаций MLP способны предложить премию в 300–500 базисных пунктов. Для инвесторов, ищущих стабильный доход, это аргумент в пользу сектора.

Наконец, MLP могут стать частью энергетического перехода. Уже сегодня обсуждаются проекты, где трубопроводная инфраструктура используется не только для нефти и газа, но и для транспортировки CO₂ в рамках технологий улавливания и хранения углерода (CCS), а также для будущих водородных проектов. Таким образом, у сектора есть шанс встроиться в новую энергетическую архитектуру, сохранив свою значимость.

В совокупности это означает, что, несмотря на вызовы, MLP сохраняют привлекательность как инструмент для инвесторов. Они остаются уникальным способом получать высокий текущий доход, обеспеченный стратегическими активами, без которых невозможно представить экономику США.

🏆Сразу два района ГК «А101» вошли в топ-5 новостроек России

Районы «Прокшино» и «Скандинавия» стали призерами крупнейшего в России конкурса новостроек «ТОП ЖК-2025» от Единого Ресурса Застройщиков (ЕРЗ.РФ). «Прокшино» занял второе место в номинации «Лучший жилой комплекс-новостройка в Новой Москве», а «Скандинавия» — третье в номинации «Лучший жилой комплекс-новостройка в Новой Москве, доступное жилье».

📌Конкурс «ТОП ЖК-2025» проводится ежегодно с 2019 года. В этом году участвовало более 600 застройщиков, которые представили 1036 жилых комплексов в 134 номинациях. Оценивали проекты более 500 независимых экспертов из разных отраслей. Они использовали специальное программное обеспечение портала ЕРЗ.РФ, позволяющее удаленно исследовать параметры жилых комплексов и ранжировать их.

📋Жюри детально изучало, насколько проекты соответствуют требованиям стандарта по комплексному развитию территорий, утвержденного Минстроем России и ДОМ.РФ. Жилые районы оценивали по 17 группам критериев: это социальная инфраструктура, дворовые пространства, безопасность, архитектура, инженерные системы, среда для маломобильных граждан и другие.

🌳 Район «Прокшино» — часть единого городского пространства, включающего в себя спортивно-событийный кластер и бизнес-квартал «Прокшино». Благодаря своему удачному расположению, район обладает отличной транспортной доступностью и наличием зеленых зон: часть территории граничит с лесопарком «Хованская дубрава», что создает комфортное и экологически чистое пространство.

🏙️ Район «Скандинавия» объединяет в себе жилье комфорт- и бизнес-класса и выделяется благоприятной экологической обстановкой: рядом Бутовский лесопарк и большое количество зеленых зон и парков. Кроме того, район уже оценили в 2024 году. Тогда «Скандинавия» стала лучшим районом в номинации «Масштабная застройка свободных территорий» в конкурсе «ТОП ЖК».

🔥Высокие места сразу двух районов ГК «А101» говорят о профессионализме и полной отдаче Группы в создание по-настоящему качественных и комфортных городских пространств, в которых хочется жить. Это делает наши проекты востребованными не только среди жителей, но и среди инвесторов и предпринимателей.

$RU000A108KU4

#А101 #облигации #девелопмент #строительство #недвижимость #инвестиции #рынок #награды

Когда последует взрывной рост котировок Озон Фармацевтика ⁉️

Когда последует взрывной рост котировок Озон Фармацевтика ⁉️

💭 Рассмотрим, какие условия необходимы для так называемой «Ракеты»...

💰 Финансовая часть (1 п 2025)

📊 Выручка увеличилась на 16% и достигла 13,3 млрд рублей, чему способствовали расширение ассортимента, усиление позиций в аптеках, повышение участия в государственных закупках и увеличение доли дорогостоящих лекарств. Скорректированная EBITDA выросла на 7%, составив 4,4 млрд рублей, а её рентабельность осталась стабильной на уровне 33%. Это стало возможным благодаря масштабированию производства и прямым закупкам сырья, несмотря на рост расходов на оплату труда и инфляцию.

🧐 Капитальные вложения составили 2 млрд рублей, направленные преимущественно на развитие собственных брендов («Озон Медика», «Мабскейл») и обновление производственных мощностей. Компания зафиксировала положительный свободный денежный поток, равный 781 млн рублей, обеспечив стабильность обслуживания долгов и реализацию инвестиционных проектов. Благодаря росту операционной прибыли и снижению обязательств, показатель чистого долга уменьшился на 2%, опустившись до отметки 9,9 млрд рублей.

🤷♂️ Что касается будущих капитальных вложений после 2025 года, компания предпочитает не раскрывать конкретные цифры, предполагая лишь постепенное уменьшение инвестиций начиная с 2027-го и переход к поддерживающим вложениям в 2028 году.

🫰 Оценка

❗ Можно предположить, что в 2025 году компания продемонстрирует рост приблизительно на 25%, после чего динамика замедлится до 15%. Затем, в 2028 году, возможен новый значительный всплеск на уровне 25–30% вследствие запуска новых инициатив. Однако даже такая перспектива не делает компанию привлекательной по цене относительно текущего состояния рынка. Реальное изменение оценки могло бы произойти лишь в ситуации полного перенаправления свободных денежных потоков на дивиденды.

💸 Дивиденды

↗️ Оценка размера дивидендов производится на основании дивидендной политики компании и её способности направлять свободные денежные средства (FCF). Уже в 2027 году компания сможет распределять до 75% своей прибыли в виде дивидендов, поскольку свободный денежный поток начнет стабильно формироваться. Впоследствии капитальные затраты снизятся, что приведет к росту денежных потоков и возможности выплачивать либо всю чистую прибыль, либо эквивалент 100% FCF в качестве дивидендов.

📌 Итог

🤔 Это стабильно развивающийся бизнес, способный существенно повысить ключевые показатели в ближайшие 3-4 года. Основная неопределенность связана с уровнем оценки компании. Так, коэффициент P/E составит 11-12 при полной выплате дивидендов. Но если приоритет будет отдаваться дальнейшему развитию и снижению объемов выплат акционерам, мультипликатор опустится до значений примерно равняющихся 8 P/E, что резко сократит потенциал роста стоимости акций.

🤷♂️ Несмотря на позитивные ожидания, высокая капитальная нагрузка останется актуальной задачей, поскольку потребуется инвестирование в развитие вплоть до 2027 года. Основные инвестиции направлены в проекты Mabscale и Ozon Medica. Сегодняшний объем производства достигает 320 млн упаковок ежегодно, с перспективой дальнейшего умеренного расширения производственных мощностей.

🎯 ИнвестВзгляд: Доля увеличена, потенциал сохраняется.

📊 Фундаментальный анализ: 🟰 Держать - компания показывает хорошие операционные результаты, но высокая оценка и значительные инвестиции в развитие ограничивают потенциал.

💣 Риски: ☁️ Умеренные - зависимость от успешности интеграции новых проектов не дает возможности поставить низкие риски.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ (доля увеличена по рыночной) / 48,5р / 43р

💯 Ответ на поставленный вопрос: Потенциальный взрывной рост «Ракету» можно увидеть в 2027—2028 годах. Этот сценарий обусловлен снижением капитальных затрат и значительным ростом дивидендов, который станет катализатором переоценки акций рынком.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$OZPH #OZPH #инвестиции #акции #Фармацевтика #Здравоохранение #Дивиденды #бизнес #идея #прогноз #обзор #аналитика

Ждать ли изменений в стратегии РусГидро ⁉️

💭 Анализируем, какие изменения могут произойти в стратегии компании...

💰 Финансовая часть (1 п 2025)

📊 Выручка составила 358 млрд рублей, увеличившись на 13,7% относительно аналогичного периода прошлого года. Показатель EBITDA достиг отметки в 98,3 млрд рублей, продемонстрировав рост на 30,6%. Чистая прибыль достигла уровня в 31,6 млрд рублей, поднявшись на 33,6%.

🤔 Основной причиной роста доходов стало увеличение объема продаж электроэнергии и мощности, включая распространение рыночных механизмов ценообразования на Дальнем Востоке с начала текущего года. Однако позитивному финансовому результату помешали значительные проценты по займам, вызванные высоким уровнем ключевой ставки Центробанка и ростом задолженности компании в рамках большой инвестиционной программы. Дополнительно повлияли повышенные налоговые выплаты.

⤴️ Активы компании выросли на 9%, составив на конец июня 2025 года 1,488 трлн рублей, главным образом благодаря увеличению стоимости основных фондов вследствие инвестиций.

🫤 Инвестиционные затраты составили порядка 56 миллиардов рублей, что привело к отрицательной динамике свободного денежного потока и дальнейшему росту чистого долга.

✔️ Операционная часть (1 п 2025)

⚡ Группа РусГидро произвела в общей сложности 71,9 млрд кВт·ч электроэнергии, включая производство на Богучанской ГЭС, что на 6,2% меньше показателей предыдущего года. Из общего объёма производства доля гидроэлектростанций и гидроаккумулирующих электростанций составила 56,1 млрд кВт·ч, снизившись на 6,9%, тогда как тепловые станции произвели 15,6 млрд кВт·ч, сократив выпуск на 3,3%.

🤓 Отпуск тепловой энергии в Дальневосточном федеральном округе сократился на 0,9% и составил 17,0 млн гигакалорий. Полезный отпуск энергосбытовыми компаниями увеличился на 0,8%, достигнув 26,3 млрд кВт·ч.

💡 Установленная электрическая мощность объектов группы выросла на 34 МВт, достигнув показателя в 38 608 МВт, включая Богучанскую ГЭС. Это было обусловлено модернизацией гидроэлектростанций.

💸 Дивиденды

📛 Введён мораторий на выплату дивидендов до 2030 года, что позволит направить чистую прибыль на реализацию инвестиционной программы. Ожидаемый совокупный эффект от этого решения составит примерно 175,8 млрд рублей до 2030 года.

🫰 Оценка

🤔 Акции РусГидро сложно считать привлекательными. Их цена соответствует среднему уровню индекса Московской биржи по мультипликатору P/E, но при этом дивидендов инвесторы не получают. Оценивая компанию по будущим показателям, видно, что стоимость акций не кажется низкой: форвардный P/E составляет 4,6x, а форвардный EV/EBITDA равен 4,4x. Таким образом, текущая оценка компании несколько выше средней среди аналогичных предприятий этого сектора.

↗️ Инвестиции

📛 Компания осуществляет значительные капиталовложения, но они приносят минимальную отдачу.

🤑 Компания получит дополнительную помощь благодаря продлению действия дальневосточной надбавки до 2035 года. Примерно половина этой суммы, составляющая около 15,2 млрд рублей ежегодно, будет направлена непосредственно на финансирование инвестиций РусГидро.

📌 Итог

🤷♂️ Грандиозные планы, по всей видимости, указывают на «путь в никуда», поскольку, несмотря на амбициозные проекты, текущая ситуация свидетельствует, что компании необходим путь с серьезной корректировкой стратегии — что маловероятно из-за регулятора в лице государства.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: ⛔ Продавать - необходимость обслуживания долга уже привела к приостановке дивидендных выплат, а растущие масштабные инвестиции дают минимальный эффект.

💣 Риски: ☁️ Умеренные - запланированные крупные капиталовложения и увеличивающаяся долговая нагрузка в условиях жесткой денежно-кредитной политики несут повышенные риски, но господдержка нивелирует этот момент.

💯 Ответ на поставленный вопрос: Изменений в стратегии управления и развития ждать не стоит. Государство планирует на годы вперед и не особенно любит вносить корректировки в проекты.

🔥 Думаете по-другому?

$HYDR #HYDR #РусГидро #Энергетика #Инвестиции #Дивиденды #Акции #Гидроэнергетика #Энергетика #идея #прогноз #обзор

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER ведет переговоры с АФК "Система" $AFKS о покупке контрольной доли в группе "Элемент", единственном публичном российском эмитенте в микроэлектронике. Сумма сделки оценивается в 15–28 млрд ₽.

Если сделка состоится, акции "Элемента" ($ELMT ) могут снять с биржи — у государства позиция, что микроэлектроника не должна быть публичной.

Компания вышла на СПБ Биржу в мае 2024 года, а в июне получила листинг на Мосбирже. Сейчас бумаги торгуются примерно по 0,14 ₽.

Для "Сбера" покупка означает снижение зависимости от импорта и создание полного цикла для развития своих LLM и других ИТ-решений.

Еженедельный дайджест новостей отрасли

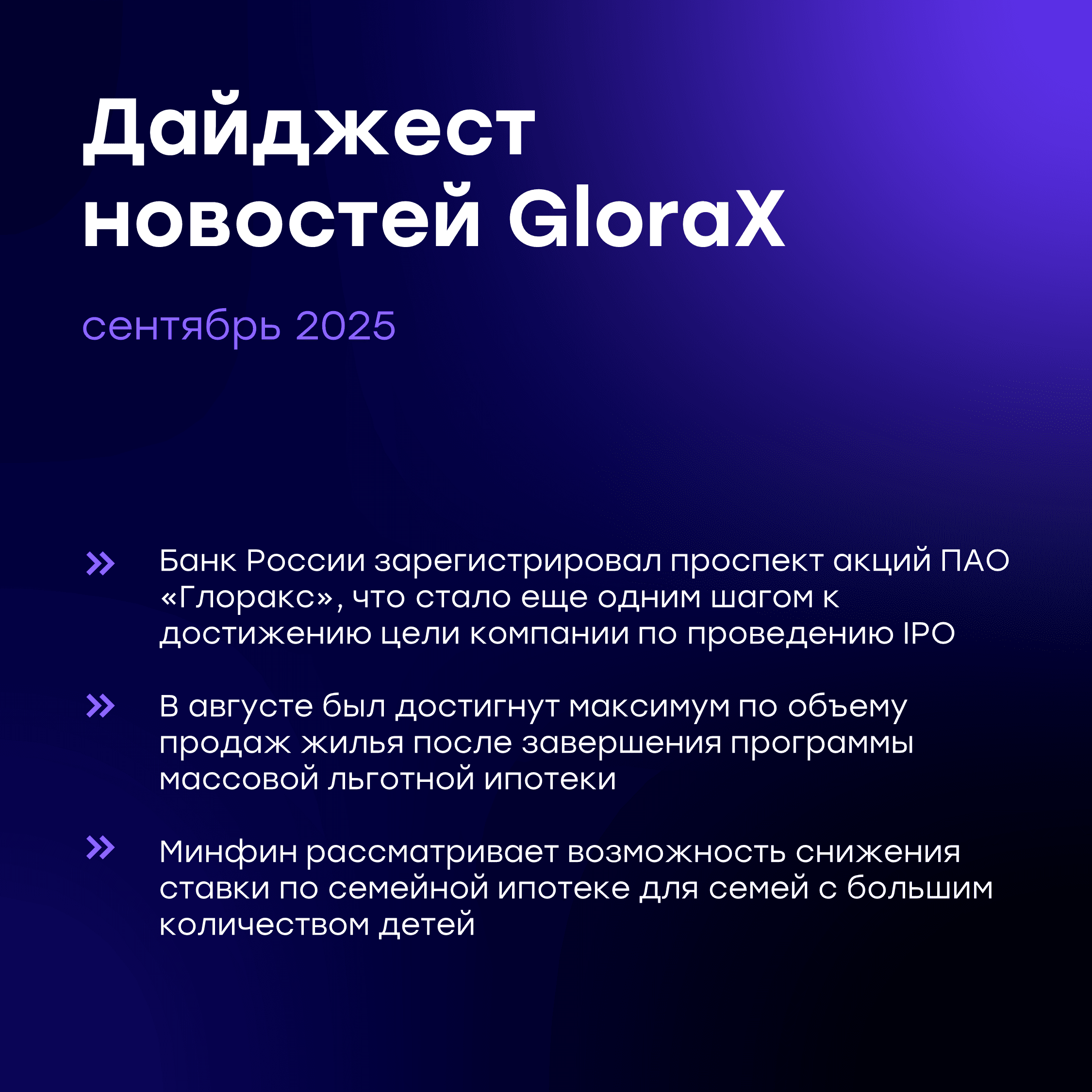

Главные новости:

• Банк России зарегистрировал дополнительный выпуск и проспект обыкновенных акций ПАО «Глоракс»: еще один шаг к достижению цели выйти на биржу уже в этом году.

• Заняли топ-3 сразу в трех регионах присутствия – в Нижнем Новгороде и Мурманске стали лидерами, а в Приморском крае заняли третью строчку по объемам текущего строительства.

Новости отрасли:

🔍 ДОМ.РФ: в августе продано 2,1 млн кв. м квартир (+3% к июлю и +28% г/г) на сумму 422 млрд рублей (+5% к июлю и +42% г/г), что стало максимумом с окончания массовой льготной ипотеки. Всего в новостройках продано квартир на сумму 2,9 трлн рублей. В августе банки выдали 85 тыс. ипотечных кредитов (+9% к июлю) на 385 млрд руб. (+8%).

Подробнее: https://дом.рф/upload/iblock/a1f/ljkdfpzrczsi3dy0qowem1a0a0mxgedx.pdf

🔍 Продажи новостроек в российских город–миллионниках выросли летом на 11% по сравнению с весной. Наибольший прирост, в частности, показали Нижний Новгород (+44%) и Омск (+31%), где GloraX активно реализует свои проекты.

Подробнее: https://www.vedomosti.ru/gorod/realestate/articles/gorodmillionnikah-virosli-letom

🔍 Сбер после решения Банка России снизить ключевую ставку также опустил ставки по рыночной ипотеке на 1–2 п.п. ВТБ в ближайшее время также планирует улучшить условия по ипотечным программам. Продолжение смягчения денежно-кредитной политики поддерживает восстановление активности на рынке недвижимости.

Подробнее: https://www.forbes.ru/finansy/545795-sber-i-vtb-otreagirovali-na-resenie-cb-snizit-klucevuu-stavku-do-17

🔍 Минфин предложил снизить ставку семейной ипотеки для семей с большим количеством детей. Меры поддержки могут простимулировать ипотечный рынок, что позитивно отразится на продажах и финансовых результатах девелоперов.

Подробнее: https://realty.ria.ru/20250918/minfin-2042700121.html

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

🔝Наталья Борисова назначена на должность финансового директора

В роли финансового директора Наталья сосредоточится на повышении операционной эффективности, строгом контроле расходов и развитии системы риск-менеджмента. Управленческие компетенции Натальи помогут компании усилить финансовую устойчивость и обеспечить долгосрочный рост в период макроэкономической турбулентности.

С 2019 по 2024 год Наталья возглавляла финансовый блок Делимобиля, выстраивала процессы управления корпоративными финансами, оптимизировала расходы и участвовала в трансформации компании в публичную. С 2024 года курировала международные проекты каршеринга в структурах мажоритарного акционера Делимобиля, что позволило ей расширить экспертизу и управленческий опыт на глобальном уровне.

Бывший финансовый директор Михаил Лойко покидает компанию. За последний год под его руководством были осуществлены инвестиции в операционную и IT-инфраструктуру, которые создают фундамент для дальнейшего развития сервиса.

🏆ГК «А101» — лидер в номинации «ESG-старт»

Группа компаний «А101» заняла первое место в номинации «ESG-старт» на XVIII всероссийском конкурсе «Дело в людях». Мероприятие проводится при поддержке Ассоциации менеджеров с 2008 года. В этом году на конкурс было представлено 126 проектов из самых разных отраслей экономики, включая ритейл, металлургию и финансовый сектор.

🎯Цель конкурса — отметить лучшие компании за вклад в социальные проекты, внедрение ESG-практик и за реализацию принципов устойчивого развития и корпоративной социальной ответственности.

👨⚖️Для ГК «А101» жители и сотрудники — это главная ценность, поэтому на конкурсе мы представили Специальные проекты устойчивого развития А101, ориентированные на людей.

📌Отбор проходил в несколько этапов:

— Онлайн-голосование. Проект должен соответствовать актуальным трендам, современным практикам в сфере устойчивого развития и иметь ясные критерии оценки.

— Публичная защита. Участники представляли свои проекты перед членами жюри.

— Работа экспертного совета по выбору Гран-При — эксперты оценивали выступления и работы финалистов, присваивали баллы и определяли лучшие практики.

🥇ГК «А101» уже неоднократно демонстрирует лидерство в сфере устойчивого развития. В мае 2025 года наш район «Скандинавия» получил первый в России золотой уровень сертификации по стандарту Socio Zoom.

💚Для нас повестка ESG и устойчивого развития — неотъемлемая часть продукта. Поэтому наши проекты регулярно занимают высокие места на отраслевых конкурсах. Эта новая награда подтверждает, что мы движемся в правильном направлении, создавая комфортную среду для жителей и лучшие условия для наших сотрудников.

Ознакомиться с нашими проектами устойчивого развития можно в годовом отчете, в разделах «Раскрытие информации» и «Устойчивое развитие».

$RU000A108KU4

#А101 #девелопмент #строительство #недвижимость #инвестиции #ESG #устойчивоеразвитие #ПроектыА101

Награда за чистое производство

ММК стал лауреатом конкурса Ассоциации менеджеров «Дело в людях: компании, инвестирующие в будущее» в номинации «Экологическая эффективность» за проект строительства самой производительной в России коксовой батареи №12.

КБ-12 – флагманский проект ММК последних лет. Батарея мощностью 2,5 млн тонн сухого кокса в год была запущена в 2024 году и обошлась компании почти в 90 млрд рублей. Её пуск позволил вывести из эксплуатации 6 устаревших коксовых батарей и снизить выбросы загрязняющих веществ в атмосферу на 11,3 тыс. тонн в год, а формальдегида и бензапирена в 7 и 9 раз соответственно.

«ММК придерживается системного подхода к охране окружающей среды. Ключевые инвестиционные проекты ММК последних лет направлены на обновление первого передела. Инвестиции в природоохрану за 8 лет составили 106 млрд рублей. Результатом стало радикальное снижение вредных выбросов в атмосферу. В сравнении с 2017 годом, когда ММК подключился к федеральному проекту (ФП) «Чистый воздух», снижение выбросов загрязняющих веществ составило 27,4% (около 55 тыс. тонн в год)», – отметил главный специалист по экологии ПАО «ММК» Игорь Бурмистров.

$magn #mmk #ммк

📊 Цифра Брокер: целевая цена акций МГКЛ — 3,44 рубля (+29%)

Аналитики Цифра Брокер опубликовали новый обзор по ПАО «МГКЛ» после публикации отчётности за первое полугодие и обновлённых операционных результатов.

🟢 Выручка за 6М 2025 года выросла более чем втрое и достигла 10,1 млрд рублей, превысив показатель за весь 2024 год.

🟢 Чистая прибыль за 6М2025 по МСФО увеличилась в 1,8 раза до 414 млн рублей.

🟢 EBITDA составила за 6 месяцев – 1,1 млрд рублей.

Отмечается, что МГКЛ демонстрирует стабильный рост всех направлений бизнеса: ломбардное сохраняет устойчивость, ресейл активно масштабируется, а оптовая торговля драгоценными металлами выигрывает на фоне роста цен на золото.

📌 Отдельное внимание аналитики уделили развитию онлайн-платформы «Ресейл Маркет» и запуску «Ресейл Инвест» — инвестиционной площадки для финансирования селлеров под залог товаров. Эти проекты могут стать драйверами роста и дополнительными источниками дохода Группы.

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России с 9 по 15 сентября замедлилась до 0,04% против 0,1% неделей ранее.

Годовой уровень — 8,02%.

Цены на овощи продолжают снижаться, но медленнее: картофель −1,5%, морковь −2,9%, яблоки −2,4%.

При этом дорожают томаты (+6,4%), яйца (+0,8%) и сахар (+0,2%).

Бензин вырос в 79 регионах, особенно в Чечне (+4,5%) и Тамбовской области (+4,7%).

🌱Годовой отчет ГК «А101» с операционными и ESG-показателями

ГК «А101» выпустила годовой отчет за 2024 год с финансовыми и операционными результатами, а также с достижениями в области устойчивого развития. Публикация будет интересна инвесторам, отраслевым экспертам, жителям и потенциальным покупателям.

📈 Мы вошли в тройку лидеров среди застройщиков Москвы по объему строительства, согласно данным Единого ресурса застройщиков (ЕРЗ). Объем продаж достиг 548 тыс. кв. метров, а выручка составила 150,6 млрд рублей. Этот результат демонстрирует эффективность нашей системы управления и постоянное совершенствование операционных и финансовых процессов.

🎯Отчет включает стратегию ГК «А101», основанную на экосистемном подходе, который позволяет создавать уникальный продукт, объединяющий образовательную, социальную и коммерческую инфраструктуру. Это обеспечивает жителям районов качественную и комфортную среду. Благодаря комплексному развитию территорий и созданию рабочих мест, наши проекты сохраняют актуальность в долгосрочной перспективе.

🏗️Наша бизнес-модель основана на управлении земельным банком и комплексном девелопменте жилой и коммерческой недвижимости, а также социальной и базовой инфраструктуры. Полный цикл работ реализуется благодаря собственному проектному институту.

📚 Для нас развитие социальной среды — важная часть концепции 15-минутного города. Такая стратегия повышает привлекательность наших районов для жителей и бизнес-сообщества. Только за 2024 год Группа построила и передала городу 4 детских сада и 1 образовательный центр. В данный момент на этапе проектирования и строительства находится более 20 объектов.

👶 Параллельно мы наполняем эти пространства яркими событиями. С 2021 года работает образовательное бюро, в которое входят педагоги, психологи, специалисты культуры, искусства и спорта. В 2024 году бюро провело 2465 мероприятий для 90 тыс. человек.

♻️Проекты ГК «А101» реализуются с учетом экологических инициатив, которые поддерживают ответственные жители. В 2024 году Группа стала первым застройщиком в России, запустившим в районах программу фудшеринга. Жители собрали и передали нуждающимся 192 кг нереализованной еды. Кроме того, было собрано более 5 тонн вторсырья и 1176 книг. Часть книг направили в фонд «Созидание» для участия в программе «Читающая Россия».

💬«Итоги прошлого года подтвердили, что успех ГК «А101» невозможен без вдумчивого и комплексного подхода, учитывающего все потребности современного человека. Столь впечатляющих результатов мы достигли благодаря приверженности стратегии устойчивого развития и принципам ESG. Наша главная ценность — это люди: сотрудники, жители, дольщики, владельцы бизнеса. Именно для них мы строим города, в которых хочется жить, растить детей и планировать свое будущее», — рассказывает Игнатий Данилиди, генеральный директор ГК «А101».

📌Ознакомьтесь с отчетом:

— https://new.a101.ru/company/investment/sustainable-development

— https://new.a101.ru/company/investment/disclosure

— https://cdn.a101.ru/mmedia/A101_AR.pdf

$RU000A108KU4

#А101 #девелопмент #строительство #инвестиции #недвижимость #ПроектыА101 #РайоныА101 #НоваяМоскваА101 #Годовой_отчет #ESG

XIV-Петербургский международный газовый форум 2025

До крупнейшего события нефтегазовой отрасли остаётся менее месяца!

Компания «РНГ-Инжиниринг» (входит в ГК «Европейская Электротехника») является официальным партнёром ХIV ПЕТЕРБУРГСКОГО МЕЖДУНАРОДНОГО ГАЗОВОГО ФОРУМА (ПМГФ-2025).

Наша компания вновь представит свои разработки, реализованные проекты и технологии на ключевой площадке для обсуждения будущего газовой отрасли- ПМГФ-2025.

Конгрессно-выставочный центр «Экспофорум» в Санкт-Петербурге с 7 по 10 октября 2025г.

На стенде вы сможете увидеть передовые решения по обустройству нефтегазовых месторождений, применению мобильного, газового и электротехнического оборудования, а также пообщаться с экспертами «РНГ-Инжиниринг» и обсудить перспективы сотрудничества.

В ближайших публикациях мы расскажем подробнее какие технологии и оборудование представим на стенде.

Приглашаем посетить наш стенд! Мы открыты для встреч и переговоров!

Электронный пригласительный билет можно получить по предварительной регистрации на сайте форума или написав нам запрос на почту sales@rogeng.ru!

Пользователи краудлендинговой платформы

Как выглядит современный рынок краудлендинга?

Мы уже писали, что краудлендинг – новый вид инвестирования, с одной стороны, и привлечения средств – с другой. Банк России отчитывается о 65 операторах краудлендинговых платформ на сегодня. Объем же привлеченных через краудлендинг средств уже к концу 2023 года составлял 27,5 млрд рублей.

В 2023 году инвесторы краудлендинговых платформ получили в среднем 18% годовых. Напомним, что размер ключевой ставки в прошлом году постепенно повышался с 7,5% до 16%, то есть в среднем составлял 12%. Получается, инвесторы краудлендинговых платформ получили на 6% годовых больше при вложении в проекты малого и среднего бизнеса, чем если бы они положили эти деньги на банковский депозит.

Портреты инвесторов краудлендинговой платформы

Чаще всего инвесторами выступают физические лица, такие, как наш герой Степан. Их больше половины. Остальные, соответственно, – юридические лица. Если брать возрастные критерии, то это мужчины и женщины среднего возраста. Степану примерно 38 лет. А вот женщины-инвесторы (назовем героиню Ольга) чуть старше: им в среднем 42 года. Связано ли это с недоверием к инновационным вложениям или с чем-то еще, статистика Банка России умалчивает. Зато известно, что Степан инвестирует в 1,5 раза чаще Ольги. Возможно, мужчины чаще привыкли рисковать. Ольга и Степан живут в Москве, Московской области и Санкт-Петербурге. Это логично, потому что жители крупных городов имеют более высокие доходы, значит, у них больше средств высвобождается для инвестирования.

Количество инвесторов краудлендинговых платформ постоянно увеличивается. Это связано с двумя определяющими факторами:

низким барьером входа (например, инвестору краудлендинговой платформы «ИнвойсКафе» достаточно начать с 400 рублей);

широкой диверсификацией предложений заемщиков (много различных проектов).

Также Степану и Ольге удобно пользоваться услугой автоинвестирования. Они выбирают:

сумму, которую готовы вложить;

желаемый срок инвестирования;

минимальную ставку доходности;

периодичность выплат;

рейтинг заемщика/проекта.

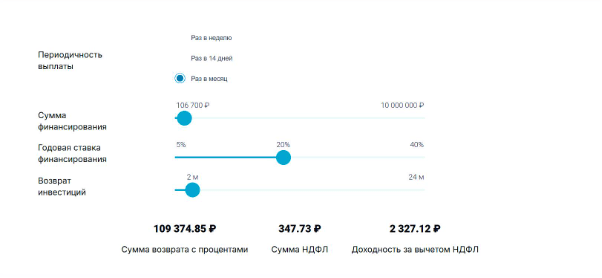

Так выглядит расчет доходности на краудфандинговой платформе «ИнвойсКафе»