Поиск

⛏ ЮГК вновь станет частной компанией: государство планирует продать контрольный пакет акций крупному миноритарию, — замглавы Минфина Моисеев.

Рыночная стоимость пакета, который сейчас находится в государственной собственности, примерно 85 миллиардов рублей, — сказал Моисеев. $UGLD

⛏ Акционеры одобрили ликвидацию ПАО Лензолото. $LNZL

- 2 компании.

🪙 США подготовили ряд вариантов санкций против России, если переговоры провалятся, и рассматривают санкции против "Роснефти" и "Лукойла", — Bloomberg

Встреча началась. Может до чего то и договориться... Давно пора бы. Будет максимально нелепо, если результата не будет.

Тогда новые санкции и индекс полетит вниз. 🤷♂️

#новости

🏤 Мегановости 🗞 👉📰

1️⃣ СД HeadHunter $HEAD рекомендовал дивиденды за I полугодие 2025 — 233 ₽ на акцию.

Это выше обещанных в мае 200 ₽.

ВОСА пройдёт 16 сентября, реестр закроют 27 сентября, выплаты планируют в начале октября.

Компания снова радует акционеров щедрыми дивидендами, превысив собственные ожидания.

2️⃣ "Совкомфлот" $FLOT ушёл в убыток по МСФО в 435 млн $ за первое полугодие 2025.

Год назад была прибыль 324 млн $

Выручка упала на 39% до 618 млн $

Операционный результат — тоже в минус: убыток 346 млн $ вместо прошлогодней прибыли 367 млн $

Даже прибыль от эксплуатации судов сократилась вдвое — до 306 млн $

Скорректированная чистая прибыль сохранилась, но минимальная — всего 19,5 млн $

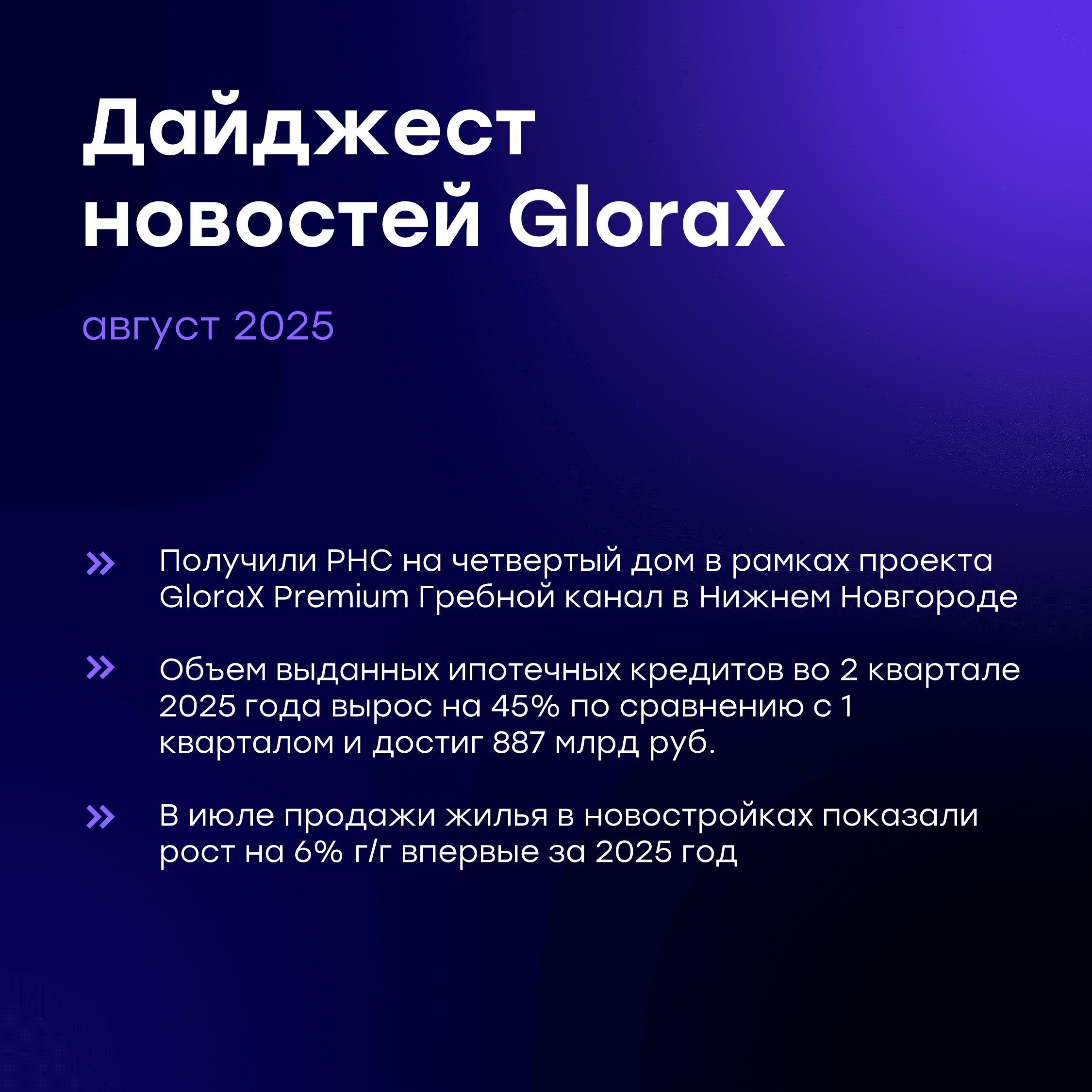

Еженедельный дайджест новостей отрасли

Главные новости недели:

• Получили разрешение на строительство (РНС) четвёртого жилого дома в составе первой очереди премиального проекта GloraX Premium Гребной канал в Нижнем Новгороде.

Новости отрасли:

🔍 ДОМ.РФ: во 2 квартале банки предоставили 197 тыс. ипотечных кредитов (+38% к 1 кв. 2025 г.) на 887 млрд руб. (+45% кв/кв). Основным драйвером остаются льготные ипотеки: около 90% кредитов выдано с господдержкой. GloraX предлагает различные варианты финансирования покупки жилья, в том числе льготные ипотеки со сниженными ставками или рассрочки.

Подробнее: https://дом.рф/media/news/klyuchevye-tsifry-i-tendentsii-rynka-ipoteki-v-ii-kv-2025-g/

🔍 Сбербанк в июле выдал 228,7 млрд рублей ипотечных кредитов, что стало максимальным показателем за последний год. Объёмы кредитования новостроек достигли рекордных 146,2 млрд рублей (+11,6% к июню). Второе полугодие на рынке недвижимости исторически превосходит первое, а снижение ключевой ставки сформировало дополнительный стимул для спроса.

Подробнее: https://realty.ria.ru/20250813/domklik-2034990363.html

🔍 ДОМ.РФ: в июле продажи жилья в новостройках показали рост на 6% г/г, что является позитивным сигналом для девелоперов на фоне снижения продаж в первые 7 месяцев этого года. Рассрочки помогли поддержать устойчивость рынка, обеспечив поступления на счета эскроу на уровне 2,2 трлн руб.

Подробнее: https://дом.рф/media/news/s-yanvarya-po-iyul-prodazhi-v-novostroykakh-sokratilis-na-22-g-g/

🔍 Продажи новостроек в Петербурге и Ленобласти выросли в июле на 26 и 16% соответственно, в общей сложности в регионах было продано более 4,2 тыс. квартир. GloraX продолжает реализацию проектов в обоих регионах с непроданной площадью почти 2,5 млн кв. м.

Подробнее: https://www.dp.ru/a/2025/08/11/prodazhi-novostroek-v-peterburge

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A1053W3 $RU000A10ATR2 $RU000A10B9Q9

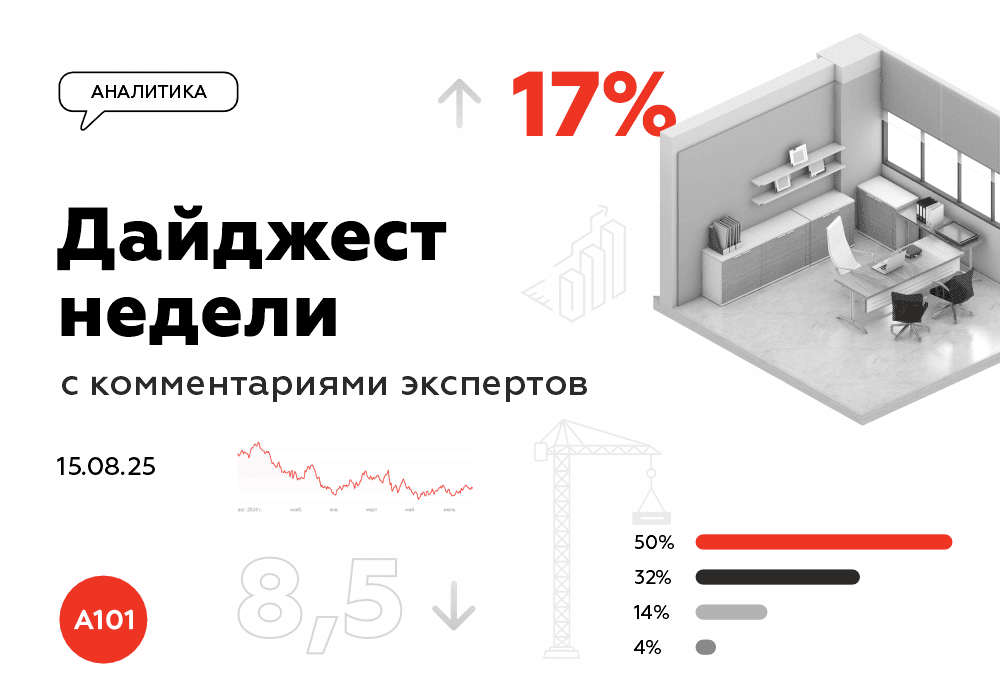

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Рост инвестиций в офисы, авторские фонды и восстановление первичного рынка в Москве

📊 Новости в мире финансов и инвестиций:

— Росстат фиксирует дефляцию с 5 по 11 августа в России в размере 0,08%. Годовая инфляция замедлилась до 8,55%.

— Банк России ожидает снижения годовой инфляции до 8,5% по итогам третьего квартала 2025 года, что ниже показателя второго квартала (9,4%) и апрельского прогноза (10,1%). По данным ЦБ, замедление инфляции связано с жесткой денежно-кредитной политикой.

— С марта по июнь количество регионов с инфляцией выше 10% снизилось с 57 до 36, сообщил ЦБ. Однако этот показатель остается выше уровня декабря. Общероссийская инфляция замедлилась до 9,4%, но сохраняется на высоком уровне.

🗨️«Замедление уровня инфляции стало заметным трендом. Это создает предпосылки для изменений в политике регулятора, включая более решительные действия по снижению ключевой ставки. Поддержку этому сигнализируют различные отрасли экономики: машиностроение, производственная и добывающая отрасли. Многие ожидают активных шагов по снижению ставки», — считает Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— Чистые активы авторских ОПИФов, созданных для стратегий финансовых экспертов из популярных телеграм-каналов, превысили 100 млн рублей. В июле приток средств в эти фонды вырос на 86%. Основными пайщиками фондов стали жители крупных городов.

— 12 августа Московская биржа запустила торги расчетными фьючерсами на акции фонда iShares 20+ Year Treasury Bond ETF, который инвестирует в долгосрочные казначейские облигации США со средним сроком погашения. Фьючерсные контракты будут котироваться в долларах, а расчеты проводиться в рублях. Доступны две серии: с исполнением в сентябре и декабре 2025 года.

📊 Новости строительной отрасли и ипотечного кредитования:

— По данным «Метриум» со ссылкой на SIS Development, доля новостроек массового сегмента в Москве снизилась до 32%. На рынке преобладает бизнес-класс (50%), массовый сегмент (32%), премиум (14%) и высокобюджетный (4%). В июле в продаже было 47,1 тыс. квартир, из них 14,8 тыс. — массового сегмента. За год предложение в этом сегменте упало на 27%.

— По данным IBC Real Estate, частные инвестиции в строящиеся бизнес-центры Москвы (до 500 млн рублей) в первом полугодии 2025 года составили 38 млрд рублей — на 17% больше, чем годом ранее. Вложения физ. лиц и связанных с ними компаний достигли 43 млрд рублей.

🗨️«Определенный уровень интереса частных инвесторов к офисной недвижимости присутствовал на рынке всегда, однако в последнее время мы наблюдаем стабильный рост продаж данной категории покупателей. В первую очередь, стимулом к такому развитию стала более высокая, чем у жилой недвижимости, доходность: мы говорим о средних показателях в 13% против 5% у квартир при аналогичном чеке инвестиции в небольшой лот», — комментирует Оксана Моисеева, заместитель коммерческого директора по коммерческой недвижимости ГК «А101».

— По данным столичного Управления Росреестра, в июле 2025 года зарегистрировано 9 543 договора участия в долевом строительстве в отношении жилой и нежилой недвижимости. На рынке жилья за месяц оформлено 6 499 ДДУ, рост - 20% к предыдущему месяцу. В нежилом сегменте оформлено 3 044 ДДУ - на 24,6% больше чем в июне. При этом общее количество ДДУ - 65 165.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Рынок бодро откупили в ожидании саммита в Анкоридже. Варианты развития событий

Котировки индекса большую часть дня пребывали в минусе, но к вечеру удалось выбраться в плюс. Рост российского рынка поддержали слова министра финансов США, назвавшего встречу на Аляске "прелюдией" к новым переговорам. Однако накануне он предупредил: если саммит лидеров РФ и США пройдет неудачно, Вашингтон готов ужесточить санкционное давление на Москву и ее союзников.

Дополнительным позитивом выступило заявление Трампа о том, что он не планирует вводить новые санкции против России и делает ставку на дипломатическое урегулирование. Также президент Америки не исключил рассмотреть идею сокращения численности сил США в Европе ради желаемого результата.

Судя по всему, США активно добиваются урегулирования военного конфликта, но остается неясным, на какие уступки готова пойти Россия — как в территориальных вопросах, так и в вопросе легитимности украинской власти.

По некоторым данным, Путин может предложить временное прекращение боевых действий в качестве жеста доброй воли, чтобы, как минимум, избежать новых санкций, а как максимум — дождаться смены власти на Украине и получить более лояльного переговорщика для заключения мира.

Встреча Путина и Трампа состоится сегодня в 22:00 мск на Аляске. Центральной темой станет урегулирование украинского кризиса, нормализация отношений и снятие санкций с России.

📍 Переговоры начнутся с личной беседы президентов, затем к обсуждению присоединятся делегации, а завершится всё совместной пресс-конференцией. Однако вряд ли конкретные итоги станут известны до закрытия основной торговой сессии. Скорее всего, реакция рынка последует уже на следующий день в субботу — сессия выходного дня:

• 09:50–10:00 мск — аукцион открытия

• 10:00–19:00 мск — торговый период.

Ценовые границы будут ограничены плюс-минус 3% от последней текущей цены пятницы. Это касается не только субботы, но и воскресенья. То есть, если уже в субботу цена акции упрется в свой верхний или нижний потолок, в воскресенье он по-прежнему будет действовать.

Рынку нужны не расплывчатые обещания, а конкретные договоренности. Минимум – четкие сроки следующих раундов переговоров. Оптимальный вариант – публикация хотя бы предварительной "дорожной карты" с базовыми принципами урегулирования.

Учитывая масштаб подготовительной работы, сомневаюсь, что стороны ограничатся просто обменом мнений – должны проступить хотя бы контуры будущих компромиссов, особенно по самым болезненным территориальным вопросам. В против случае, вовремя выйти из стремительно дешевеющих инвестиционных активах удастся единицам.

На остатках утреннего позитива есть желание закрыть часть позиций, которые не готов переносить через выходные. Слишком многое сейчас стоит на кону – ставки высоки, а риски непредсказуемы.

📍 Из корпоративных новостей:

ТГК-14 РСБУ 1п 2025г: Выручка ₽10,81 млрд (+14,5% г/г), Чистая прибыль ₽0,42 млрд (-32,1% г/г)

Яндекс СД определил цену допэмиссии акций для реализации Программы мотивации в размере 4393₽

Газпром - Монголия, РФ и КНР могут вскоре провести переговоры по проекту Сила Сибири 2

Русал экспорт алюминия по железной дороге в январе-июле 2025г вырос на 27% г/г до 2,1 млн т

Интер РАО чистая прибыль по МСФО в 1п 2025г составила 82,9 млрд руб. против 79,54 млрд годом ранее

• Лидеры: РусАгро $RAGR (+3,93%), Русал $RUAL (+3,46%), Роснефть $ROSN (+3,33%), Ozon $OZON (+2,63%).

• Аутсайдеры: Займер $ZAYM (-2,98%), ТГК-14 $TGKN (-2,96%), ТГК-1 $TGKA (-2,32%), Ростелеком $RTKM (-1,97%).

15.08.2025 - пятница

• $HEAD - Хэдхантер финансовые результаты за II кв. 2025 г.

• $RASP - Распадская финансовые результаты по МСФО за I полугодие 2025 г.

• $SVCB - Совкомбанк финансовые результаты по МСФО за I полугодие 2025 г. (15:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #фондовый_рынок #рынок #биржа #обучение #новичкам

'Не является инвестиционной рекомендацией

🪙 Новак поддержал предложение Минэнерго о продлении на сентябрь полного запрета на экспорт бензина из России, — «Ъ»

Полное эмбарго сохранится в сентябре. В октябре запрет могут ограничить трейдерами, нефтебазами и небольшими заводами, но не производителями. Продление запрета на экспорт топлива происходит на фоне существенного роста цен на бензин на бирже.

Аварии вывели из строя существенную часть переработки, и восстановление может занять от месяца до полугода в зависимости от НПЗ.

Новак, помимо этого, поручил Минэнерго и ФАС совместно с СПбМТСБ проработать меры по стабилизации биржевых цен на бензин. $LKOH $ROSN

🪙 Власти объяснили решение обнуления норматива продажи экспортной выручки укреплением рубля, стабильностью валютной ликвидности и отсутствием необходимости искусственно поддерживать курс.

Аналитики предупреждают, что без дополнительных мер, например снижения продаж валюты со стороны ЦБ или неформальных поручений экспортёрам, эффект на курс может быть минимальным.

В случае комплексных действий рубль может ослабнуть до 90 руб./$ и выше — Ведомости.

$USDRUBF

🪙 Всё готово ко встречи лидеров США и России в Анкоридже. Переговоры стартуют в 22:00 по мск. Часть российской делегации уже прибыла на место встречи.

🪙 В России почти перестали выдавать новые кредиты. Банки одобряют лишь 21% заявок на кредиты, следует из данных Национального бюро кредитных историй (НБКИ).

#новости

✈️ Где ChatGPT под запретом в 2025 году 🌍

Представьте, что вы приехали в страну, открыли ноутбук, чтобы задать ChatGPT важный вопрос… и получили сообщение: «Сервис недоступен в вашем регионе». Без VPN, без обходных путей — просто пустой экран.

В 2025 году ChatGPT официально недоступен в 20 странах. Причины разные: от жёсткой цензуры до сложных юридических нюансов.

В отсутствии новых вводных риски закрытия позиций нарастают. Пора ли на выход

Российский рынок исчерпал импульс к росту, полученный на новостях поводу встречи президентов РФ и США. По итогам основной сессии индекс МосБиржи опустился на 0,14%, до 2973,02 пункта, РТС прибавил 0,20%, до 1176,54 пункта.

Фондовый рынок отреагировал снижением на жесткую позицию Москвы по украинскому вопросу. Накануне важных переговоров между Россией и США официальные лица дали понять, что их подход к конфликту не изменился с прошлого года. Это охладило ожидания инвесторов, рассчитывавших на сдвиги в мирном урегулировании после саммита.

Также ситуацию усугубили неоднозначные сигналы из Вашингтона. Американские чиновники намекнули, что в случае провала переговоров последуют новые ограничительные меры против Москвы. При этом обсуждаются разные сценарии — от ужесточения до частичного смягчения санкционного режима с различными временными рамками.

Подобный подход соответствует классической переговорной тактике, когда стороны изначально занимают жесткие позиции, чтобы в процессе диалога иметь возможность для маневров и поиска взаимоприемлемых решений.

Дополнительную нервозность внесла виртуальная встреча западных лидеров с украинским президентом. Участники подтвердили намерение добиваться прекращения боевых действий на востоке Украины. Американский лидер допустил возможность трехсторонних переговоров, но открыто признал, что гарантий успешного исхода двусторонней встречи с российским коллегой нет.

Что готов предложить Трамп: Из возможных вариантов, которые активно обсуждаются иностранными СМИ - США готовы предложить совместную разработку редкоземельных минералов на Аляске. Помимо этого, рассматривается вариант снятия ограничений на поставку запчастей и оборудования для обслуживания гражданских самолетов в России.

Дефляция продолжается вслед за охлаждением экономики: Годовая инфляция в РФ в июле снизилась до 8,79% с 9,40% в июне. Дефляция в РФ с 5 по 11 августа составила 0,08% после снижения цен на 0,13% неделями ранее, сообщил Росстат. ВВП России во 2 кв. 2025 года вырос — на 1,1%. Это ниже ожиданий аналитиков на уровне 1,5%. Рост цен с начала года — 4,2%.

Что по технике: Рынок завершил сессию вяло, едва удержавшись у важной отметки 2955 пунктов. Похоже, до выходных значительной активности ждать не стоит – основные игроки уже заняли свои позиции, зафиксировав прибыль или оставив все без изменений.

Сейчас разумнее занять выжидательную стратегию и оценивать ситуацию уже по итогам саммита. Полностью выходить из рынка, пожалуй, преждевременно, но и наращивать риски перед таким событием я бы не советовал. Оптимальный вариант – сохранить умеренную долю в активах, оставив запас ликвидности для маневров.

Из корпоративных новостей:

VK $VKCO МСФО 1п 2025г: Выручка ₽72,56 млрд (+12,65% г/г), Убыток ₽12,67 млрд против убытка ₽24,61 млрд годом ранее

X5 $X5 отчет по МСФО за I полугодие 2025 года: Прибыль ₽42,3 млрд (–21,1% г/г)

Соллерс $SVAV продажи автомобилей в июле 2025г снизились на 35% г/г до 850 шт, за 7 мес 2025г падение составило 23%

Северсталь $CHMF установит крупнейшие в мире шаровые мельницы для производства окатышей

Магнит $MGNT СД утвердил программу облигаций на сумму 150 млрд руб

• Лидеры: РусАгро $RAGR (+5,3%), Сургутнефтегаз $SNGS (+3,68%), ДВМП $FESH (+3,6%), Novabev $BELU (+2,32%).

• Аутсайдеры: Ростелеком $RTKMP (-10,1%), Софтлайн $SOFL (-2,98%).

14.08.2025 - четверг

• $IRAO - Интер РАО операционные результаты и финансовые результаты по МСФО за I полугодие 2025 г. Вебкаст (12:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #обзоррынка #рынок #биржа #новости #аналитика #инвестор #инвестиции #трейдинг #обучение #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Роскомнадзор подтвердил: в Telegram и WhatsApp частично блокируют звонки.

Причина — рост мошенничества и угроз безопасности.

Эти мессенджеры, по данным РКН, игнорируют требования о борьбе с обманом.

Раньше мошенники звонили через подмену номеров, но система «Антифрод» это перекрыла.

Теперь они ушли в мессенджеры, а те, по мнению властей, не хотят защищать россиян.

РКН считает, что меры необходимы для защиты от мошенников и диверсий.

⚡Золотодобытчики, с вами все хорошо? Схематозы, выпиливание с биржи и прочие методы обогащения.

Почему золотодобытчики не могут быть просто Лукойлом, добывать золото, продавать его и делиться с акционерами прибылью через дивиденды? Ну, потому что это золото, у людей при виде этого драгоценного металла срывает кукуху, а обратно она прилетает редко.

Золото всегда растет в цене, знаю одного уверовавшего, он вообще все в золоте измеряет. Да, как сказал один умный дядька, деньги - это золото, все остальное фантики. Сегодня золото бьет рекорды, торгуется на рекордных отметках. Покупать его в том или ином виде становится тяжеловато, но кто сказал, что это хай, а дальше вниз?

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

Слитки, монеты на черный день для любителей апокалипсиса и спокойного сна, ОМС и любые другие проявления привлекают сберегателей, а что у нас с компаниями по добыче золота, как у них дела, давайте посмотрим, есть ли те, кому можно доверить свои кровно нажитые.

Начнем с самого треша и двинемся в сторону “нормальных” компаний, поехали.

Лензолото

В 2020 году были проданы все производственные активы, осталась только кубышка. 5 лет акции болтались на дне, но у нас есть пульсяне, они могут возродить любое говно. Там якобы туземун, ракета, лол кек и чебурек.

Итог: собрание о ликвидации компании.

Петропавловск

Петропавловск F. История тех времен, когда на западе законы, свобода слова, свободное движение капитала, а из России надо все увозить. Поэтому и головной офис находился в Лондоне, где же еще, оплот демократии для правильных пацанов. Итог: делистинг с биржи.

Полиметалл

Бизнес в двух странах, как история с двумя стульями, на какой сам сядешь, на какой друга посадишь. Выбор был сделан, святой Казахстан.

Помню была видеоконференция и инвесторы из России не могли подключиться без ВПН, даже после этого были ребята, которые верили в светлое будущее для российских инвесторов на Мосбирже. Итог: уехали в Казахстан, с Мосбиржи акции выкупили. Тоже F.

Селигдар

Похожая история как и у ЮГК. Мажоров накрывают, возбуждают уголовные дела. Видимо, раньше руки не доходили у товарища майора, теперь дали зеленый свет.

Но тут, если бизнес не отожмут, инвесторов не накуканят, то возможен положительный исход. Сомнительно в плане инвестиций.

ЮГК

Струков и отмененная поездка в Швейцарию. Кто бы мог подумать, что денежки улетают в другую страну. За четыре года Запад не прекращает показывать свое истинное лицо, а у нас до сих пор некоторые деятели умудряются в их исключительность, вторые паспорта недружественных стран у владелицы номинальной, ну камон.

Была возможность национализации, но сейчас, возможно, просто передадут пакет акций другому мажору, и для простых смертных все обойдется. Тут нет ситуации вин-вин, но надежда на хороший исход есть. Национализация последние годы не очень у нас приветствуется, это дает неплохой шанс на благополучное развитие событий.

Полюс

Все помнят отсутствие дивидендов и выкуп 30% казначейских акций у нормальных пацанов. В Полюсе, видимо, покрутили головой, посмотрели, что происходит и развернулись к миноритариям лицом, даже сделали крутую перзу по Сухому Логу и наконец-то сроки указали, которые, конечно, могут сдвинуться вправо на фоне санкций и труднодоступности необходимого оборудования, но возвращение дивидендных выплат, накинули очков компании, что не может ни радовать всех причастных к этой истории.

В целом, бизнес мутный, наделенный многими конспирологическими теориями, кто и чем владеет. Посчастливилось пообщаться с человеком, который десять лет работал с драгметаллами (готовой продукции), сказать, что там все прозрачно и законно, значит, не сказать ничего. Золотодобытчики, думаю не далеко уехали. Но, ситуация в стране меняется, пусть и медленно, но в лучшую сторону.

В своем портфеле золоту (биржевое и акции) выделено 15%. Полюсу 10% и 5% биржевому золоту через фонды. А как вы относитесь ко всем этим золотым делам, во что инвестируете, акции, фонды или слитки покупаете?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Основные опасения и надежды от встречи Трампа с Путиным. К чему готовиться инвестору

Российский рынок несмотря на негативное начало дня к вечеру смог отыграть часть утраченных позиций. Индекс МосБиржи закрылся ростом на 0,44%, поднявшись до 2977,18 пункта, индекс РТС окреп на 0,18% до 1174,23 пункта.

За последнюю неделю, начиная с вечера 7 августа, президент России провел более 10 телефонных разговоров с мировыми лидерами. С каждым из них он обсудил как итоги встречи со спецпосланником США Уиткоффом, так и предстоящую встречу с Трампом 15 августа в Анкоридже на Аляске.

Сложно принять за чистую монету недавние заявления Дональда Трампа о том, что предстоящая в пятницу встреча с Владимиром Путиным носит исключительно "ознакомительный" характер и сведётся лишь к обмену мнениями. По степени информирования и диалога с главами других государств в это верится с трудом.

Исторический опыт показывает, что подобные саммиты редко ограничиваются формальностями. Вполне вероятно, что за декларацией о "пробном характере" переговоров последуют конкретные шаги, о которых стороны предпочтут объявить позже.

Реальные договоренности: прорыва в урегулировании украинского конфликта на этой встрече ждать не стоит – стороны пока слишком далеки от компромисса. Однако Трамп и Путин могут наметить некую дорожную карту – общие принципы дальнейшего взаимодействия, которые позволят хотя бы начать движение к нормализации отношений между РФ и США.

Более реалистичным и конкретным результатом может стать возобновление авиасообщения между странами – этот вопрос уже давно обсуждается и технически вполне решаем. В любом случае, даже если встреча не приведет к радикальным изменениям, она может стать шагом к снижению напряженности и налаживанию более предсказуемого диалога.

На фоне этого в Евросоюзе провели экстренное заседание из-за опасений по поводу возможной сделки, заключенной без участия Киева и Брюсселя. Тем временем президент США Дональд Трамп допустил, что Киеву придется пойти на обмен территориями для заключения мира.

Ожидается, что сегодня Трамп и Вэнс проведут онлайн-переговоры с Зеленским и европейскими союзниками перед саммитом с Путиным. Интересно, будет узнать подробности.

Что по технике: Котировки индекса МосБиржи зависли в середине боковика над поддержкой 2950п. Если ее удерживаем, есть шанс сходить к 3015п / 3050п. Для подтверждения интереса со стороны покупателя нужно закрепиться выше 2970п, что по итогу вчерашней торговой сессии получилось сделать.

Пробивая данную поддержку, открывается дорога к след. уровням: 2938п / 2920п. Ниже уйти можем только по итогу пятничного переговорного процесса.

Из корпоративных новостей:

Алроса МСФО: 2кв 2025г: Выручка ₽67,9 млрд (+11,8% г/г), Чистая прибыль ₽24,5 млрд (рост в 3,3 раза г/г)

Аэрофлот операционные результаты за 7 мес 2025г: пассажирские перевозки увеличились на 1,2% г/г до 31,6 млн чел

Промомед финансовый прогноз на 2025 год: рост выручки на 75% при рентабельности EBITDA 40%

Юнипро РСБУ 1п 2025г: Выручка ₽67,47 млрд (+3% г/г), Чистая прибыль ₽20,68 млрд (-5% г/г)

• Лидеры: М.Видео $MVID (+4,88%), ВК $VKCO (+4,08%), IVA $IVAT (+3,55%), Аэрофлот $AFLT (+3,07%).

• Аутсайдеры: ММК $MAGN (-3,02%), Совкомбанк $SVCB (-2%), Северсталь $CHMF (-1,8%).

13.08.2025 - среда

• $RTKM - закрытие реестра по дивидендам 2,71 руб/ао и 6,25 руб/ап (дивгэп)

• $VKCO - VK операционные и финансовые результаты по МСФО за II кв. и I полугодие 2025 г.

• $X5 - X5 Group финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

• $HEAD - СД Хэдхантер; выплата дивидендов - I полугодие 2025 г.

• $YDEX - СД Яндекс; об определении цены размещения дополнительных обыкновенных акций - реализация программы долгосрочной мотивации

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #инвестор #инвестиции #обучение #трейдинг #новости #новичкам #фондовый_рынок #обзор_рынка

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Глава "Ростелекома" $RTKM Михаил Осеевский заявил, что компании неизвестно о просьбах операторов связи заблокировать голосовые вызовы в мессенджерах.

Ранее СМИ сообщали, что некоторые операторы выступают за такие ограничения, а проблемы с работой звонков могут быть связаны с выборочной блокировкой.

Облигации Монополия 001Р-07. Купон до 23,50% на 2 года с ежемесячными выплатами

АО «Монополия» — цифровая логистическая платформа, объединяющая участников рынка и ряд сервисов для организации крупнотоннажных автомобильных грузоперевозок: от поиска груза или перевозчика до топливного процессинга и услуг сети проверенных дорожных комплексов по РФ.

Работает с 2006 года и закрывает почти все потребности на рынке автомобильных грузоперевозок. На 75,08% принадлежит Глобалтраку.

📍 Параметры выпуска Монополия 001Р-07:

• Рейтинг: BBB+ (RU) «Стабильный» от АКРА

• Номинал: 1000Р

• Объем: 500 млн рублей

• Срок обращения: 2 года

• Купон: не выше 23,50% годовых (YTM не выше 26,21% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 12 августа

• Дата размещения: 15 августа

Финансовые результаты по МСФО за 2024 год:

• Выручка — 60,2 млрд рублей, рост на 14,9% по сравнению с предыдущим годом;

• EBITDA — 2,7 млрд рублей, снижение на 22,2% по сравнению с предыдущим годом;

• Убыток — 3,4 млрд рублей, в 2023 году компания получила прибыль — 3,9 млрд рублей;

• Выручка от перевозок собственным парком (сегмент «Монополия Тракинг») снизилась на 5,2% по сравнению с предыдущим годом;

Чистая прибыль за 1 квартал 2025 года (2 859 тыс. руб.) выше, чем за 1 квартал 2024 года (2 397 тыс. руб.), и рост составил 19,3%.

• Чистый долг группы за 2024 год — 13,5 млрд рублей, отношение чистого долга к EBITDA — 4,9х по сравнению с 3,9х на конец прошлого года.

Рост долговой нагрузки связан со стратегией развития компании, в частности с серией сделок M&A, в которых привлекалась долговая часть для финансирования приобретений, а также выкупом акций уходящего из России акционера.

Снижение долговых обязательств планируется в том числе за счёт продажи части техники сторонним перевозчикам, которые продолжат сотрудничать с платформой, принося дополнительную выручку.

В настоящее время в обращении находятся 6 выпусков биржевых облигаций:

• Монополия 001Р-06 $RU000A10C5Z7 Доходность: 25,07%. Купон: 24,75%. Текущая купонная доходность: 23,70% на 1 год 11 месяц, ежемесячно

• Монополия 001Р-05 $RU000A10BWL7 Доходность: 24,36%. Купон: 25,50%. Текущая купонная доходность: 24,22% на 1 год 4 месяца, ежемесячно

📍 Похожие выпуски облигаций с соответствующим уровнем риска:

• Брусника 002Р-04 $RU000A10C8F3 (23,52%) А- на 3 года

• АБЗ-1 002Р-03 $RU000A10BNM4 (20,06%) ВВВ+ на 2 год 8 месяцев

• Сегежа Групп003P-06R $RU000A10CB66 (24,74%) ВВ+ на 2 года 5 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (19,13%) А- на 1 год 11 месяцев

• АйДи Коллект 07 $RU000A108L65 (21,27%) ВВВ- на 1 год 9 месяцев

• РОЛЬФ 1Р08 $RU000A10BQ60 (22,90%) ВВВ+ на 1 год 9 месяцев

• Спектр БО-02 $RU000A10BQ03 (27,03%) ВВ на 1 год 9 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (20,51%) А- на 1 год 8 месяцев.

• Антерра БО-02 $RU000A108FS8 (24,08%) ВВ- на 1 год 8 месяцев

• МВ Финанс 001P-06 $RU000A10BFP3 (19,88%) ВВВ+ на 1 год 7 месяцев

Что по итогу: Компания достаточно агрессивно растет направляя заемные средства для увеличения собственного парка и поглощения конкурентов. Несмотря, что уровень долговой нагрузки высок, долг обеспечен собственными активами и при неблагоприятном развитии на рынке будет откуда взять средства, чтобы стабилизировать ситуацию.

Монополия частый гость на облигационном рынке. Новый выпуск выходит с премией к 6-му, своему ближайшему аналогу. Премия сохранится на всех отметках до 22,5% итогового купона, что допускает снижение на 1 п.п от первоначального ориентира.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #аналитика #обзор_рынка #идея #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

📢 Получено разрешение на строительство четвертого дома в GloraX Premium Гребной канал!

Укрепляем лидерские позиции в Нижнем Новгороде — мы получили разрешение на строительство (РНС) четвёртого жилого дома в составе первой очереди нашего премиального проекта GloraX Premium Гребной канал.

Ключевые параметры нового дома:

✅ Жилая площадь — 20,2 тыс. кв. м

✅ 11 этажей и 339 квартир

✅ 226 машиномест

Благодаря полученному РНС уже скоро мы начнём строительство и откроем продажи. GloraX уверенно держит лидерство по объёму строительства в Нижнем Новгороде — и новые разрешения позволяют нам не только сохранять позиции, но и занимать все большую долю рынка. На конец июля мы строили уже 215 тыс. кв. м жилья в регионе, и сейчас продолжаем регулярную работу по получению разрешительной документации.

#GloraX #новости #недвижимость #РНС #строительство #девелопмент #НижнийНовгород

$RU000A108132 $RU000A1053W3 $RU000A10ATR2 $RU000A10B9Q9

Неоднозначные заявления Трампа остудили аппетит к риску. К чему готовиться инвестору

На старте торговой недели котировки индекса МосБиржи поднимались выше 3000 пунктов: инвесторы отыгрывали новости о предстоящей встрече президентов США и РФ. Однако закрепиться на этом уровне рынку акций не удалось.

Акции перешли к снижению после неоднозначных заявлений Дональда Трампа о том, что его встреча с Владимиром Путиным «пробная» и что он может выйти из переговорного процесса по Украине. Также Трамп заявил, что недоволен словами Зеленского о том, что тому потребуется конституционное одобрение по вопросам территорий.

Самое неприятное в этой ситуации – отсутствие ясности по ключевым, даже фундаментальным вопросам. Россия не считает Зеленского легитимным партнером, а значит любые соглашения с ним юридически ничтожны. Территориальный вопрос тоже повис в воздухе – стороны годами не могут найти компромисс. При таком раскладе искать позитив в этом хаосе неопределенности – задача почти безнадежная.

Рынок продолжает балансировать в условиях неопределенности. С одной стороны, инвесторы надеются на прорыв в российско-американских отношениях и прогресс в урегулировании украинского кризиса. С другой — перекупленность акций усиливает давление: многие игроки готовы фиксировать прибыль при любом негативном сигнале. В такой обстановке даже незначительные новости или спекуляции могут спровоцировать резкие колебания котировок в течение недели.

Из позитивного: Президент США Дональд Трамп подписал указ о приостановке действия повышенных пошлин для Китая ещё на 90 дней. Продление «перемирия» смягчит опасения по поводу тарифной войны, которая грозит парализовать торговлю между США и Китаем, а также может открыть Трампу путь для визита в Китай для встречи с председателем Си Цзиньпином в конце октября.

Что по технике: Для продолжения восходящего движения важно закрепиться выше 3000 пунктов. Дальнейшей целью станет апрельский пик 3052 пункта, однако в связи с перекупленностью индекса и туманными перспективами диалога России и США растет риск коррекции. Ее целью наиболее вероятен возврат к поддержке 2920-2900п, а в случае разочарования инвесторов результатами встречи президентов РФ и США 15 августа, вероятна более глубокая коррекция в район 2700 пунктов.

За последнюю неделю сильней всего росли компании находящиеся под санкциями: Газпром, Новатэк, СПБ Биржа, Сегежа, Аэрофлот. Решил частично зафиксировать в них долю, чтобы минимизировать риски излишней волатильности. Часть высвободившихся средств переложил в акции эмитентов способных переоцениваться без влияния геополитики.

Основной фокус на компании реагирующие на ставку, а также надежных игроков внутреннего рынка они умеренно росли в отличии от санкционных экспортеров: Х5, Магнит, Рени, Совкомбанк, РусАгро, Северсталь, Софтлайн.

Из корпоративных новостей:

Сбер РСБУ за январь – июль 2025 года: Чистая прибыль ₽971,5 млрд (+6,8% г/г), Рентабельность капитала 22,1%

Софтлайн акции загнали в планку после новостей о том, что Sk Capital инвестировала 5 млрд руб. и получила свыше 10% акций компании

КуйбышевАзот СД рекомендовал дивиденды за 1п 2025г в размере 4Р на обычку (ДД 0,8%) и преф (ДД 0,8%), отсечка - 23 сентября

• Лидеры: ВСМПО-АВИСМА $VSMO (+9,32%), ТГК-14 (+6,66%), Северсталь $CHMF (+5,35%).

• Аутсайдеры: Самолет $SMLT (-3,02%), Полюс $PLZL (-2,5%), Хэдхантер $HEAD (-1,28%).

12.08.2025 - вторник

• $RTKM - Ростелеком последний день с дивидендом 2,71 руб/ао и 6,25 руб/ап

• $AFLT - Аэрофлот операционные результаты за июль 2025г.

• $ALRS - Алроса финансовые результаты по МСФО за I полугодие 2025г.

• $DIAS - Диасофт финансовые результаты по МСФО за 3 мес. 2025г.

• $HNFG - Henderson данные о выручке за июль 2025г.

• $MGKL - МГКЛ операционные результаты за июль 2025г.

• $PRMD - Промомед операционные результаты за II кв. 2025г.

• $UPRO - Юнипро финансовые результаты по РСБУ за 6 мес. 2025г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор_рынка #фондовыйрынок #аналитика #инвестор #инвестиции #новости #мегановости #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Сбербанк $SBER в июле заработал 144,9 млрд ₽ по РСБУ (+2,7%), рентабельность капитала — 21,5%.

Корпкредиты выросли на 1,4%, розница снизилась на 0,3%.

Процентные доходы в июле +23,7% до 263,1 млрд ₽, комиссии –3,3%.

Расходы на резервы в июле выросли в 2,1 раза, операционные — на 12%.

🤖 ChatGPT 5 — новая лига искусственного интеллекта 🖼

Вспомните, как вы впервые открыли ChatGPT.

Впечатлило? Конечно. Он писал тексты, помогал с кодом, отвечал на вопросы так, будто в нём спрятан профессор на все руки. Но признайтесь — иногда он «фантазировал», путался в сложных данных и приходилось перепроверять.

Теперь в игру вошёл GPT-5. И это уже не просто апгрейд, а смена правил. Это как пересесть с кнопочного телефона на смартфон: раньше было норм, но теперь обратно не захочешь.

Продолжится ли рост акций на предстоящей торговой неделе? К чему готовиться инвестору

Российские финансовые рынки на этой неделе будут находиться под влиянием предстоящих переговоров Путина и Трампа 15 августа на Аляске. Ожидания возможного урегулирования украинского конфликта уже поддержали индексы: Мосбиржа за неделю выросла более чем на 7%, преодолев уровень 2900 пунктов, а РТС прибавил 8%, приблизившись к отметке 1155.

Рынки также получили поддержку после того, как Трамп в пятницу не ввел новые санкции против России, хотя такая возможность обсуждалась. Эта отсрочка создает позитивный настрой. Однако дальнейшая динамика будет зависеть не только от итогов встречи лидеров, но и от тех провокаций, которые исходят от ЕС и Украины.

Даже если переговоры не приведут к прорыву, но стороны смогут договориться, например, о временном прекращении авиаударов, это уже окажет положительное влияние на рынки, не позволив уйти в крутое пике на фоне завышенных ожиданий.

Позитивным моментом выступает то, что Трамп хочет, чтобы США прекратили финансировать конфликт на Украине, — вице-президент США Вэнс. Однако, если Европа будет покупать американское оружие для Украины, США не против.

📍 Из негативного: Зеленский заявил, что Украина не собирается «отдавать землю». Ранее СМИ писали, что РФ на встрече с Трампом потребует полного вывода ВСУ с Донбасса. По словам украинского президента, ответ на территориальный вопрос «уже есть в Конституции Украины» и «отступать от этого никто не будет».

Также ЕС и Украина на выходных, представили свое предложение, которое должно послужить основой для предстоящих переговоров Трампа и Путина, пишет WSJ. Европейское предложение включает в себя требования о том, что прекращение огня должно быть достигнуто, прежде чем будут предприняты какие-либо другие шаги. В нем также говорится, что обмен территориями может быть только на взаимной основе.

Кроме того, план предусматривает, что любые территориальные уступки со стороны Киева должны быть защищены гарантиями безопасности, включая потенциальное членство Украины в НАТО.

Из чего можно судить, что стороны конфликта по прежнему слишком далеки от нахождения компромиссного решения и в короткий срок всех насущных вопросов не решить.

По сообщению иностранных агентств, Белый дом обсуждает возможность пригласить Зеленского на Аляску, где запланирована встреча президентов России и США, однако окончательного решения о таком визите еще не принято. Сильно сомневаюсь, что возможная личная встреча президентов, без предварительных договоренностей, способна будет смягчить жесткую риторику сторон.

По факту встречи, как водится увидим фиксацию на нашем рынке (возможно она начнётся уже накануне в четверг). Среднесрочные позиции есть смысл продолжать удерживать, а вот уже ближе к пятнице, в зависимости от конъюнктуры рынка, возможно стоит частично зафиксировать полученный доход.

Сильней всего растут компании находящиеся под санкциями, поэтому при негативном раскладе фиксировать позиции будут в них. Если имеется непреодолимое желание покупать, то есть смысл присмотреться к компаниям реагирующим на ставку, а также надежным игрокам внутреннего рынка они в последнюю неделю умеренно росли в отличии от санкционных экспортеров.

📍 Из корпоративных новостей:

Газпром нефть $SIBN РСБУ 6 мес 2025 г: Выручка ₽1,43 трлн (-13,8% г/г), Чистая прибыль ₽228 млрд (снижение в 1,8 раза г/г)

РусАгро $RAGR ГОСА объявлено несостоявшимся из-за отсутствия кворума, ранее СД рекомендовал не выплачивать дивиденды за 2024 год

ФосАгро $PHOR Выручка за шесть месяцев 2025 года выросла на 23,6% год к году, составив 298,5 млрд рублей

• Лидеры: ЮГК $UGLD (+6,17%), IVA $IVAT (+5,47%), НЛМК $NLMK (+4,33%), СПБ Биржа $SPBE (+4,13%).

• Аутсайдеры: Henderson $HNFG (-0,57%), Интер РАО $IRAO (-0,46%), Ростелеком $RTKM (-0,27%).

11.08.2025 - понедельник

• $SBER Сбер финансовые результаты по РСБУ за июль 2025 г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #инвестор #инвестиции #фондовый_рынок #обзор_рынка #обучение #трейдинг #новичкам #новости

'Не является инвестиционной рекомендацией