Поиск

Обладает ли ФосАгро значительным потенциалом ⁉️

💭 Проведем анализ инвестиционной привлекательности компании...

💰 Финансовая часть (2 кв 2025)

📊 Выручка увеличилась на 13,8% во втором квартале по сравнению с аналогичным периодом прошлого года, однако чистая прибыль сократилась на 19,7%. Основная причина снижения доходов по отношению к первому кварталу — уменьшение объема продаж. В первом квартале были реализованы накопленные ранее запасы продукции. Значительное снижение прибыли обусловлено влиянием курсовых разниц, кроме того, уменьшилась валовая рентабельность бизнеса.

↗️ Показатель EBITDA продемонстрировал положительную динамику, увеличившись на 28,3%.

💳 Общий чистый долг сократился благодаря позитивному влиянию свободного денежного потока (FCF), а также отмене выплат дивидендов за первый квартал. Соотношение долга к EBITDA составляет 1,2х, что является комфортным уровнем задолженности для возможного восстановления дивидендных выплат.

💱 Значительная доля прироста FCF обусловлена снижением существенной дебиторской задолженности, образовавшейся в конце 2024 года. Однако вскоре этот фактор перестанет оказывать существенное влияние, и уже в третьем квартале его вклад практически сойдет на нет.

💪 Общая картина остается благоприятной, особенно учитывая предположительный новый цикл роста цен на удобрения и возможную дальнейшую девальвацию рубля.

👌 По планам компании, к 2030 году планируется увеличить объем производства на 16% относительно показателей 2024 года. Такой темп трудно считать быстрым ростом, однако динамика сохраняется.

💸 Дивиденды / 🫰 Оценка

🤔 Прогноз будущих дивидендов на 2026 год не предполагает значительного увеличения, хотя возможность повышения остаётся открытой, если расходы на капитальные вложения останутся стабильными. У компании также имеется резерв повышения ликвидности посредством оптимизации управления оборотным капиталом, включая потенциальное улучшение условий международных расчётов. Это позволит снизить дебиторскую задолженность минимум на 20–30 миллиардов рублей, что потенциально способно обеспечить единовременное повышение дивидендов на сумму 155–230 рублей на акцию.

🫤 Исходя из 100 рублей за доллар к концу 2026 года (прогнозы Министерства экономического развития) и стоимости фосфорных удобрений в диапазоне 670–700 долларов за тонну получаем оценку P/E около 6-6,5. Оценивать компанию как дешевую при таком раскладе сложно

📌 Итог

🤷♂️ Компания демонстрирует достойные финансовые показатели. Рост цен на фосфорные удобрения обеспечит высокие результаты в третьем и четвёртом кварталах текущего года, если цены сохранятся на текущем уровне плюс возможна дополнительная поддержка от возможной девальвации российского рубля. Существует возможность одноразового улучшения финансовых результатов за счёт оптимизации оборотного капитала. Основной неопределенностью остаются будущие цены на удобрения в 2026 году и колебания валютного курса. Даже при оптимистичном сценарии роста курсов и сохранения высоких цен на продукцию, ожидаемые результаты оказываются обычными, а стратегия расширения производства не предусматривает быстрого роста.

🎯 ИнвестВзгляд: Интересные идеи по развитию компании могли бы оправдать высокую оценку и изменить общий взгляд, но пока идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - несмотря на устойчивое положение и комфортный уровень долгов, значимых катализаторов роста не просматривается.

💣 Риски: ☁️ Умеренные - сильное влияние на показатели компании оказывают цены на удобрения и колебания валютного курса.

💯 Ответ на поставленный вопрос: Хотя компания демонстрирует стабильные финансовые результаты и способна выплачивать дивиденды, отсутствие амбициозных планов роста и зависимость от внешних факторов не позволяют говорить о значительном потенциале.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$PHOR #PHOR #Инвестиции #Акции #Дивиденды #Риски #Инвестирование #Биржа #ФосАгро #удобрения #бизнес #анализ

🪙 Нам не нужны инвесторы.

"У нас цель, как у менеджмента компании «Интер РАО», это вклад в будущее страны.

У нас нет задачи бегать за розничным инвестором и растить нашу капитализацию, которая есть, получается, только предмет психологической реакции большого количества людей", — топ-менеджер компании Тамара Меребашвили.

Представьте если бы что-то подобное заявил топ менеджер Microsoft или Apple... Думаю что акционеры компании не обрадовались, а скорее всего усомнились бы в компетентности руководителя.

Заявления Тамары Меребашвили из «Интер РАО» — это готовый манифест управленческой капитуляции. Заявление что капитализация — это «просто психология», а компания «ничего от нее не получает», — это не просто ошибка, это демонстрация тотальной некомпетентности в области корпоративного управления.

Менеджер такого уровня либо не знает, либо не хочет знать, зачем компании рыночная стоимость. Ну или делает заявления не подумав.

Напомним, что рост капитализации — это:

· Дешевые кредиты (вы платите банкам меньше).

· Сила для покупки других компаний (ваши акции — валюта для сделок M&A). Дороже компания - проще проводить слияния.

· Лояльные инвесторы.

· Возможность платить сотрудникам акциями. А если акции растут, то и сотрудники довольны.

· Рост благосостояния самого государства как мажоритарного акционера.

• Плюс можно проводить SPO и зарабатывать больше. То есть доступ к "дешёвым" деньгам.

По сути рост капитализации = рост возможностей и благосостояния.

Удивительно, что некоторые топ менеджеры этого не понимают.

Итог: Пока Кремль ставит амбициозные цели по росту фондового рынка, менеджеры «на местах» саботируют их выполнение, отговаривая инвесторов на корню. Государство планирует IPO «Дом.РФ» и других компаний. Как они собираются это делать, если их же коллеги из других госкомпаний публично заявляют, что цена этих акций не имеет значения?

Если бы была связь между зарплатой таких менеджеров с рыночной стоимостью их компаний, то таких заявлений бы не было. Пока же все разговоры о развитии рынка являются чистой воды проформой.

💩 Акции «М.Видео» подскочили на утренней сессии почти на 10%.

Сеть магазинов электроники и бытовой техники «М.видео» ведет переговоры со стратегическими инвесторами по участию в предстоящей допэмиссии. Часть договоренностей находится в завершающей стадии, в частности с китайской JD. com – крупнейшим онлайн-ритейлером Китая, пишет издание. Эксперты не исключили, что при участии в допэмиссии JD.com может получить в сумме блокирующий пакет – 25% плюс 1 акция.

Почему бы и не продать такой "качественный" актив китайцам...

$MVID

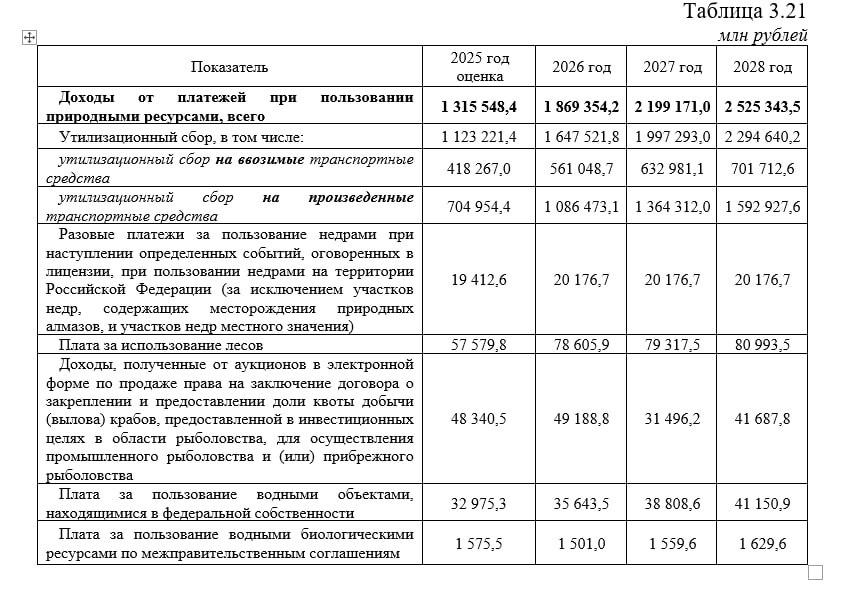

🪙 Предлагаемые изменения в механизме расчета утильсбора не повлияют на доступность самых массовых категорий автомобилей — глава Минпромторга РФ, ТАСС.

По словам Антона Алиханова, доля автомобилей с двигателем мощностью до 160 л. С. Превышает 80% в российском автопарке. Для наиболее массовых и востребованных у россиян категорий авто сохранятся льготные суммы утильсбора.

Государство планирует заработать дополнительно 520 млрд рублей в следующем году благодаря росту утиль сбора.

🔌 У нас цель, как у менеджмента компании «Интер РАО», это вклад в будущее страны.

У нас нет задачи бегать за розничным инвестором и растить нашу капитализацию, которая есть, получается, только предмет психологической реакции большого количества людей, — топ-менеджер компании Тамара Меребашвили. $IRAO

Если раньше представители компании ждали прихода иностранных инвесторов, то теперь им российские инвесторы не интересны.

Как там было... Вернуть доверие?

🪙 С 1 января 2026 российская отрасль программного обеспечения может лишиться нулевой ставки НДС для коммерческого ПО.

До этого анонсировали отмену льгот по налогам для работников IT компаний. Похоже их решили добить до того как они встанут на ноги.

Это все может снизить спрос на ПО, увеличит цены и т.д. Про рост прибыли можно пока забыть.

$ASTR $POSI $SOFL

$DIAS

💸 Что лучше депозита? На мой взгляд — облигации. И вот почему 💸

Представьте: банк может снизить ставки по вкладам, а ваш купон по облигации уже зафиксирован и приходит по расписанию. В этот момент понимаешь, что деньги могут работать не только «лежанием», но и планом.

🎉 Сегодня отмечается Международный день ломбарда!

Для Мосгорломбарда это особенная дата: мы более века остаёмся надёжным партнёром для тех, кому важно быстро и честно решить финансовые вопросы.

📌 Современный ломбард — это:— доступ к ликвидности «здесь и сейчас» без лишней бюрократии;— прозрачные и понятные условия;— ответственное отношение к имуществу клиентов;— технологии: система оценки строится на автоматизации и вековом опыте экспертов;— возможность купить качественные и ценные вещи дешевле, чем в магазине;— вклад в ответственное потребление: каждая вещь получает вторую жизнь, а значит, мы вместе бережём ресурсы планеты.

💡 Ломбард давно перестал быть чем-то архаичным. Сегодня это часть современной финансовой системы: инструмент для людей, сервис для бизнеса и точка устойчивости для экономики в целом.

🏚 Мы гордимся тем, что стоим у истоков этой отрасли в России и продолжаем развивать её каждый день.

🌟 Коммерческий директор «Озон Фармацевтика» Ольга Ларина вошла в ТОП-1000 лучших менеджеров России!

Ассоциация менеджеров и ИД «Коммерсантъ» представили 26-й ежегодный рейтинг «Топ-1000 российских менеджеров», и мы гордимся, что в этом престижном списке — наша коллега, коммерческий директор «Озон Фармацевтика» Ольга Ларина!

Ольга начала карьеру в 2006 году с позиции менеджера в отделе продаж «Озон Фармацевтика». За счёт активной работы и увеличения объёмов продаж ей удалось быстро выстроить карьерный путь внутри компании. В 2017 году она инициировала создание подразделения по работе с электронными торговыми площадками, которые только начинали развиваться на фармацевтическом рынке.

С сентября 2024 года Ольга Ларина занимает позицию коммерческого директора Группы. Под её руководством была разработана маркетинговая стратегия по работе с аптечными сетями и коммерческая политика по взаимодействию с дистрибьюторами через прямые контракты. Сформирован отдел аналитики и маркетинга, развивается трейд-маркетинг, e-commerce, внедряются новейшие подходы к прогнозированию, автоматизации и логистике.

Как итог — Группа «Озон Фармацевтика» продолжает существенно опережать темпы роста рынка по продажам конечным потребителям (Sell Out).

«Для меня эта награда — не просто личное достижение, а признание труда всей команды. Мы совершенствуем процессы, внедряем современные методы аналитики. Но главное — мы никогда не ставим прибыль выше качества. Компания ценит разумную оптимизацию расходов вместо агрессивной рекламной политики: мы удерживаем выгодные цены для потребителей, сохраняя качество».

Рейтинг «Топ-1000» — это не только оценка профессиональных заслуг, но и ориентир для отрасли. Поздравляем Ольгу и благодарим за вклад в развитие компании и российской фармацевтики!

P.S. Подробнее о рейтинге — в свежем номере «Коммерсанта» или на сайте

Образовательный корабль «А101» получит стальной каркас от «Северстали»

ГК «Северсталь Стальные Решения» выиграла тендер ГК «А101» на поставку и монтаж металлоконструкций для строительства школы на 1275 учеников в Новой Москве. Она войдет в состав образовательного центра «Корабелка».

Одной из главных особенностей проекта станут трансформируемые атриумы и спортзалы. Для их строительства потребуются большепролетные балки и фермы. Общий объем поставки металлоконструкций составит около 136,5 тонн.

Михаил Соколов, директор по стальному строительству «Северстали»:

«Стальной каркас – это ключ к уникальной архитектуре. Его применение в строительстве образовательного центра «Корабелка» позволит ГК «А101» воплотить в жизнь самые современные архитектурные концепции для создания привлекательных, функциональных пространств. Участие «Северстали» в столь значимом проекте подчеркивает надежность компании как поставщика решений для сложных строительных задач и ее вклад в развитие инфраструктуры столичного региона. «Северсталь» готова проектировать объекты любой сложности с использованием наших оптимизированных решений, а также привлекать проверенных партнеров для выполнения строительно-монтажных работ, раскрывая потенциал стали в современной образовательной инфраструктуре».

#СеверстальСтроительство

🏆ГК «А101» — лидер в номинации «ESG-старт»

Группа компаний «А101» заняла первое место в номинации «ESG-старт» на XVIII всероссийском конкурсе «Дело в людях». Мероприятие проводится при поддержке Ассоциации менеджеров с 2008 года. В этом году на конкурс было представлено 126 проектов из самых разных отраслей экономики, включая ритейл, металлургию и финансовый сектор.

🎯Цель конкурса — отметить лучшие компании за вклад в социальные проекты, внедрение ESG-практик и за реализацию принципов устойчивого развития и корпоративной социальной ответственности.

👨⚖️Для ГК «А101» жители и сотрудники — это главная ценность, поэтому на конкурсе мы представили Специальные проекты устойчивого развития А101, ориентированные на людей.

📌Отбор проходил в несколько этапов:

— Онлайн-голосование. Проект должен соответствовать актуальным трендам, современным практикам в сфере устойчивого развития и иметь ясные критерии оценки.

— Публичная защита. Участники представляли свои проекты перед членами жюри.

— Работа экспертного совета по выбору Гран-При — эксперты оценивали выступления и работы финалистов, присваивали баллы и определяли лучшие практики.

🥇ГК «А101» уже неоднократно демонстрирует лидерство в сфере устойчивого развития. В мае 2025 года наш район «Скандинавия» получил первый в России золотой уровень сертификации по стандарту Socio Zoom.

💚Для нас повестка ESG и устойчивого развития — неотъемлемая часть продукта. Поэтому наши проекты регулярно занимают высокие места на отраслевых конкурсах. Эта новая награда подтверждает, что мы движемся в правильном направлении, создавая комфортную среду для жителей и лучшие условия для наших сотрудников.

Ознакомиться с нашими проектами устойчивого развития можно в годовом отчете, в разделах «Раскрытие информации» и «Устойчивое развитие».

$RU000A108KU4

#А101 #девелопмент #строительство #недвижимость #инвестиции #ESG #устойчивоеразвитие #ПроектыА101

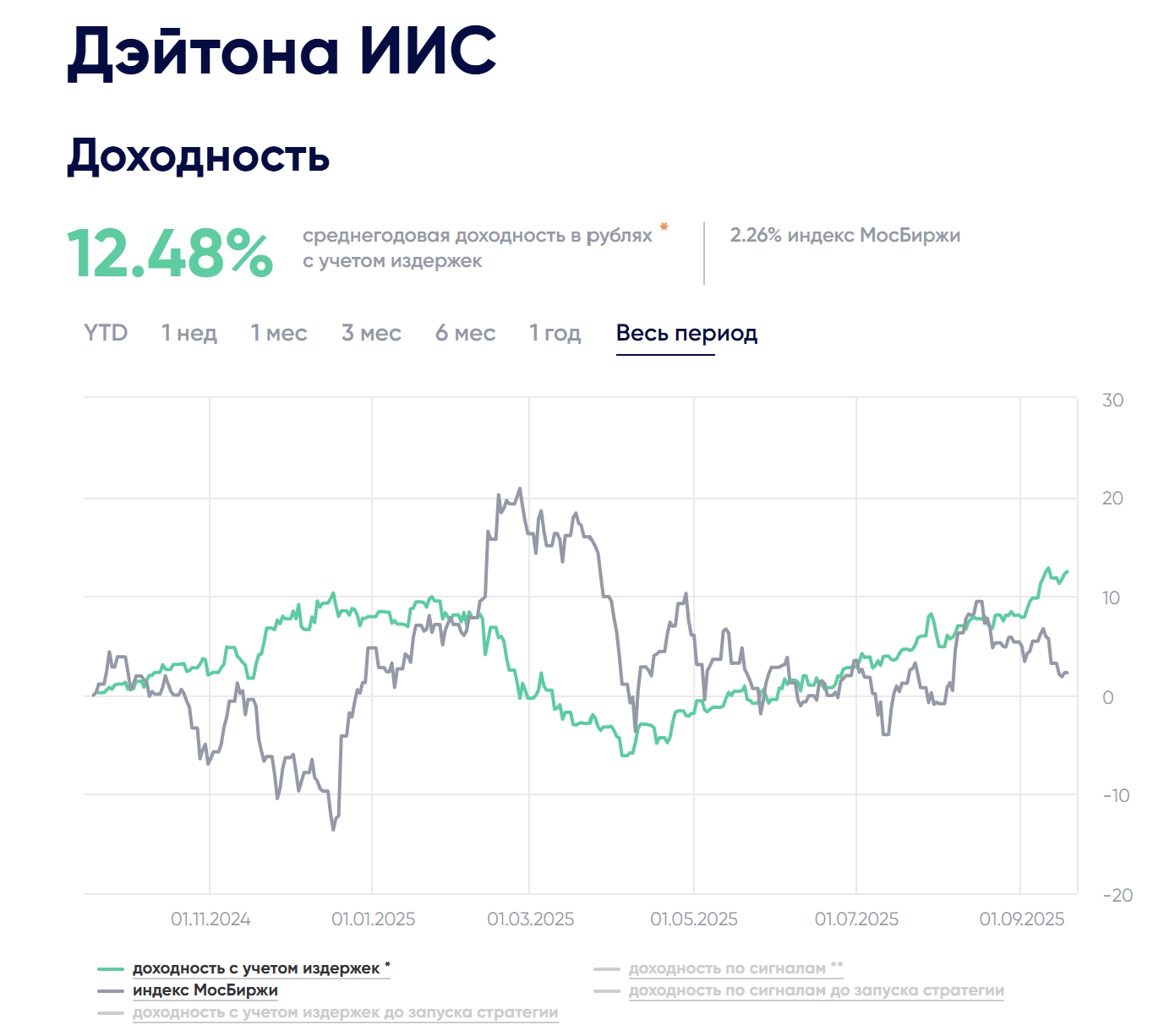

Торговля фьючерсами по правилам: Как завершает первый год стратегия автоследования Дэйтона ИИС

Ровно год назад на платформе БКС Финтаргет была запущена стратегия автоследования Дэйтона ИИС. Сегодня можно подвести итоги и показать, как она прошла свой первый год.

Динамика за год: рост портфеля на 12.4% и как достигнут

За первый год стратегия показала результат, сопоставимый с динамикой базовых активов. Доходность составила 12,4 %. Финансовый результат по ключевым компонентам стратегии за последние 12 месяцев:

-Индекс Nasdaq вырос на 23%, при весе в портфеле до 60 % вклад в прост портфеля стратегии составил +13,8 %

-Доллар/рубль снизился на 11 %, при весе до 60 % результат составил –6,6 %

-Индекс государственных облигаций прибавил 15 %, при весе 40 % вклад в доходности портфеля составил +6 %

-Стоимость золота за рубли выроста на 29% при весе в портфеле 10% участие в доходности составило +3%

Таким образом динамика базовых активов с учетом и целевых весов за период и доходностям предполагает рост модельного портфеля на 16.2%

📊 Итоговый результат портфеля: +12,4 % за год против +16.2% — доходность по данным изменения стоимости базовых активов за год.

Расхождение в доходности обусловлено комиссией за управление по итогам года и затратами на перенос позиций во фьючерсах.

🧩 Структура портфеля

Стратегия диверсифицирована и построена на базе фьючерсов Московской биржи:

до 60 % — фьючерсы на Nasdaq

до 40 % — фьючерсы на RGBI (индекс гособлигаций)

до 60% — валютные фьючерсы

до 10 % — фьючерсы на золото

свободные от ГО средства инвестируются в фонды денежного рынка

Такое распределение делает портфель сбалансированным: участие в росте мировых рынков сочетается с защитными инструментами.

⚙️ Правила управления стратегией

Нет фиксированной комиссии за управление. Взимается только комиссия за успех (success fee) 15 % от прибыли. Комиссия за управление возникает только тогда, когда стратегия реально приносит доход.

✅ Первый год подтвердил, что Дэйтона ИИС работает так, как задумывалось. Стратегия сочетает активное управление фьючерсами с налоговыми преимуществами ИИС, показывает результат, близкий к динамике базовых активов, и при этом остаётся устойчивой благодаря диверсификации.

Доступ к стратегии

🪙 Т-банк снижает проценты по накопительным счетам до 11 %, и это для premium клиентов. А для остальных сколько?

Он такой один... Раньше у банка были одни из самых интересных процентных ставок. Но это было давно и неправда. $T

При этом сейчас некоторые банки предлагают больше, даже Сбер и ВТБ ( во всяком случае так пишут в рекламе).

Озон предлагает вообще 15-16,5 %. Видимо для временной парковки денег лучше использовать Озон. При этом проценты платят каждый день.

16,5 % можно получить, если потратить по карте 20 к месяц. $OZON

Не реклама ( или анти-реклама), просто факт.

#накопления #вклад #т #сбер #озон

Газпром - надежда умирает последней

Стартуем новую рабочую неделю. На ней сосредоточимся на нефтегазовом секторе. Все силы сейчас бросил на разбор отчетов за полугодие. Сразу скажу, что даже невооруженным глазом видно, как высокая ставка сжирает доходы компаний. Правда Газпрома это не коснулось на этот раз. Сегодня разбираем его отчет и перспективы. Ну и конечно же по последним новостям из Поднебесной пробежимся.

⛽️ Итак, выручка компании за первое полугодие 2025 года символически снизилась на 1,9% до 5 трлн рублей. По-прежнему основной вклад в нее делает нефтяной сегмент в лице Газпромнефти. Так, выручка от продаж сырой нефти занимает долю в 44% от общих продаж, правда немного снизилась год к году до 2,2 трлн рублей. Мешают росту низкие цены на нефть, особенно это касается нашей Urals.

А вот продажи газа выросли за полугодие на 9,9% до 2,3 трлн рублей. Экспорт газа занимает долю в 69%. Напомню, что основные продажи идут через Турецкий и Голубой потоки, а также через Силу Сибири-1. Причем последний газопровод загружен почти на 100%. В планах нарастить продажи по нему до 45 млрд кубов газа в год.

🇨🇳 Также заметен сдвиг в сторону строительства новой ветки Сила Сибири-2 через Монголию. На встрече глав стран России и Китая были достигнуты важные договоренности, а по словам Алексея Миллера, проект поставок газа в Китай фактически уже реализуется. Тут важно понимать, что проект этот капиталоемкий и требует значительных временных затрат, да и с Монголией придется поделиться частью денег и газа. Однако в любом случае проект крайне перспективен.

📊 Вернемся к отчету. Операционные расходы Газпрома выросли за отчетный период на 4,3% до 4,2 трлн рублей. Финансовые доходы подскочили в два раза до 0,8 трлн, а финансовые расходы остались на уровне прошлого года. В итоге прибыль до налогообложения выросла сразу на 15,5%, а чистая прибыль составила увесистые 1 трлн рублей.

Ни одна статья по Газпрому не обходится без упоминания дивидендов. В прошлом году, несмотря на прибыль, Минфин не закладывал доходы от дивидендных выплат. В итоге акционеры остались без них. Текущая конъюнктура и оказываемое капзатратами влияние на свободный денежный поток тоже не благоволят выплатам, но надежда сохраняется. Бюджет недополучает значительную часть средств, поэтому буду держать кулачки, авось что-то и акционерам перепадет.

❗️Не является инвестиционной рекомендацией

Нижнекамскнефтехим. Отчет за 1 пол 2025 по МСФО

Тикер: #NKNC, #NKNCP.

Текущая цена: 85.9 (АО), 70.3 (АП)

Капитализация: 153.8 млрд.

Сектор: Химическая промышленность

Сайт: https://www.sibur.ru/nknh/ru/shareholders/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 4.1

P\BV - 0.43

P\S - 0.54

ROE - 10.6%

ND\EBITDA - 2.36

EV\EBITDA - 4.5

Активы\Обязательства - 2.18

Что нравится:

✔️ рост выручки на 13.2% г/г (120.8 -> 136.7 млрд);

✔️ чистый финансовый доход увеличился на 84.5% г/г (284 -> 524 млн);

✔️ положительный свободный денежный поток +3.6 млрд против отрицательного -1.1 млрд в 1 пол 2024;

✔️ снижение чистого долга на 4.3% п/п (176.6 -> 169 млрд). ND/EBITDA за полгода уменьшился с 2.48 до 2.36;

✔️ дебиторская задолженность снизилась на 9.9% п/п (62.1 -> 56 млрд);

✔️ чистая прибыль выросла на 34.6% г/г (19.7 -> 26.5 млрд). Основная причина - рост дохода по курсовым разницам в 2.2 раза (6.8 -> 15.4 млрд).

Что не нравится:

✔️ снижение отношение активов к обязательствам с 2023 года. За отчетные полгода снижение с 2.23 до 2.18. Хотя соотношение все равно еще вполне комфортное.

Дивиденды:

Дивидендная политика компании предусматривает выплаты в 15% чистой прибыли по МСФО и скорректированной на: сумму положительных и/или отрицательных курсовых разниц, сумму исключительных неденежных доходов и расходов, сумму разовых (нерегулярных) доходов и расходов. Выплачивается одинаковая сумма на оба типа акций.

В соответствии с сайтом Доход прогнозный размер дивиденда за 2025 год равен 5.28 руб. на акцию (ДД 6.1% АО, 7.5% АП от текущей цены)

Мой итог:

Хорошее полугодие для компании. Единственный момент, не стоит обольщаться столь высокому росту прибыли, так как она не операционная, а бумажная на фоне роста доход от курсовых разниц. Если оба скорректировать на этот доход, то получится +18.2% г/г (17.2 -> 20.3 млрд), что также вполне хорошо. Неприятно, что операционная рентабельность за полгода снизилась с 19.7 до 14.4%, но рост выручки позволил нивелировать это влияние на прибыль.

В увеличение выручки основной вклад внесли продажи эластомеров (+29%, 31.7 -> 40.9 млрд) и полуфабрикатов (+17.4%, 20.6 -> 24.2%), тогда как снижение продаж отмечено по пластику и продуктам органического синтеза (-6.1%, 33.8 -> 31.7 млрд).

Но все-таки в большей степени для НКНХ больший интерес представляет 2 полугодие 2025 года, так как в нем уже должен отразиться эффект от полноценного запуска нефтехимического комплекс ЭП-600. Его строительство было завершено в декабре 2024 года. Пока еще идут пуско-наладочные работы, а выход на полную мощность ожидается не позднее октября. Данный комплекс позволит удвоить мощности по производству этилена (который является основным сырьем для большей части продукции) и его производных, что в свою очередь увеличит объемы и маржинальность производимой продукции. По примерным расчетам P\E 2025 года будет равен примерно 3.4, что уже выглядит достаточно интересно. Не говоря уже про следующий год, в котором ЭП-600 будет работать уже не 3, а 12 месяцев.

Акции компании держу в портфеле с долей 3.87% (при лимите в 4%). Постараюсь добрать до лимита по максимально низкой цене. Расчетная справедливая цена - 123.5 (АО), 100.7 (АП)

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

ИнтерРАО сжигает резервы

Огромная финансовая подушка ИнтерРАО давно притягивает взгляды инвесторов, мечтающих, что однажды она станет катализатором к переоценке стоимости компании. Давайте взглянем на перспективы эмитента сквозь призму финансового отчета за первое полугодие 2025 года.

🔌 Итак, выручка компании за отчетный период выросла на 12,4% до 818,1 млрд рублей. Драйвер этого роста - стремительный подъем оптовых цен на электроэнергию, вызванный удорожанием энергоресурсов и снижением выработки гидроэлектростанций.

Операционные расходы продолжают расти быстрее выручки, увеличившись на 12,9% и достигнув 757,6 млрд рублей. Основные причины - быстрый рост затрат на персонал и услуги по передаче электроэнергии, которые обгоняют инфляцию, оказывая давление на доходную часть бизнеса. Ну а рост налоговой нагрузки свел на нет эффект от увеличения процентных доходов. В результате чистая прибыль выросла всего лишь на 4,3%, составив 82,9 млрд рублей.

💰 Чистая денежная позиция компании за полгода сократилась на 56 млрд рублей, опустившись до 358,8 млрд. ИнтерРАО начала тратить свои накопления, поскольку рекордные капитальные затраты создали серьезный дефицит свободного денежного потока, который приходится восполнять за счет собственных резервов.

Пик инвестиционной программы приходится на текущий год, когда компании предстоит потратить колоссальные 315 млрд рублей - почти в 2,5 раза больше, чем в прошлом году. Большая часть этих средств будет направлена на строительство Новоленской ТЭЦ. В следующем году объем инвестиций снизится до 206 млрд, но все равно останется значительным, так как добавятся затраты на строительство Харанорской ГРЭС.

💼 Такая масштабная инвестпрограмма может сократить кубышку до 150 млрд рублей к концу 2026 года. Пока ситуация складывается относительно благополучно, но скоро кубышка начнет таять на глазах. Особенно учитывая планы компании по строительству новых генерирующих мощностей и модернизации существующих.

В текущих условиях вклад процентных доходов в чистую прибыль ИнтерРАО будет сокращаться из-за необходимости финансировать инвестпрограмму и снижения ставок по депозитам. В этом контексте компания теряет свою привлекательность и уже не выглядит столь соблазнительной инвест-идеей.

❗️Не является инвестиционной рекомендацией

Пробуждение спящего гиганта: почему ЭсЭфАй готов к росту ⁉️

💭 Рассмотрим ключевые факторы, определяющие его инвестиционную привлекательность...

💰 Финансовая часть (1 п 2025)

📊 Холдинг получил чистую прибыль в размере 5,9 млрд рублей, что значительно меньше прошлогоднего показателя в 15,2 млрд рублей. Основной вклад в финансовую прибыль внесла страховая компания ВСК, обеспечившая почти половину общей прибыли группы благодаря успешным инвестициям. Лизинговая компания Европлан также осталась прибыльной, заработав 1,9 млрд рублей.

🧐 Общая стоимость активов холдинга снизилась на 12%, преимущественно из-за уменьшения объема лизинговых операций Европлана. Несмотря на сокращение активов, капитал холдинга остался стабильным, составив 100 млрд рублей.

👨💼 Заместитель гендиректора SFI отметил, что несмотря на снижение финансовых результатов, дочерние компании успешно приспособились к новым экономическим реалиям, особенно страховые подразделения, продемонстрировавшие рост прибыли. Компания намерена продолжать выплату дивидендов акционерам в рамках своей стратегии увеличения стоимости акций, рассчитывая таким образом повысить инвестиционную привлекательность SFI.

🫰 Оценка

😎 По сравнению с такими холдингами, как Эн+ или АФК «Система», преимущество данного холдинга заключается в качестве активов: головная компания не имеет долгов, а большинство активов обладают высоким качеством.

🗿 Исторически холдинг оценивался рынком со значительной скидкой, особенно после проведения обратного выкупа акций. Поскольку многие активы не были публичными, их рыночная оценка была заниженной, что также наблюдалось в случае с АФК до вывода на рынок ключевых активов холдинга.

✅ Дисконт мог объясняться недостаточной прозрачностью в распределении капитала и закрытым характером управления компанией. Однако ситуация изменилась после того, как Европлан вышел на IPO. Руководство стало более открытым для акционеров, а после переоценки основного актива и погашения казначейских акций холдинг приблизился к своей справедливой стоимости, которая сейчас соответствует совокупной стоимости его активов.

📌 Итог

💪 Холдинг демонстрирует положительные результаты финансовой деятельности и имеет диверсифицированную бизнес-модель с уклоном в сегмент финансов.

⚠️ Где кроется возможный риск? В управленческих расходах. Есть примеры, такие как АФК, где значительная часть дохода уходит на зарплаты и бонусы топ-менеджмента. Если миноритариев продолжат уважать, будут выплачиваться дивиденды, а доходы головной компании не уйдут полностью на премии, то оценка холдинга останется на справедливом уровне, соответствующем суммарной стоимости его активов.

🎯 ИнвестВзгляд: Это крайне интересный актив сейчас. При снижении ключевой ставки рынок отыграет это в финансовых компаниях, основу которого и составляет бизнес. Доля в портфеле небольшая, при возможности будет увеличиваться.

📊 Фундаментальный анализ: ✅ Покупать - головная компания свободна от долговой нагрузки, качество большинства активов высокое, к тому же дочерние компании демонстрируют адаптацию к изменениям экономических условий.

💣 Риски: ☁️ Умеренные - основной риск заключается в управленческих расходах и возможной концентрации доходов на премиях топ-менеджмента.

✅ Привлекательные зоны для покупки: 1215р / 1185р / 1080р

💯 Ответ на поставленный вопрос: Холдинг демонстрирует готовность к дальнейшему росту благодаря ряду значимых факторов: страховая компания ВСК смогла увеличить прибыль благодаря грамотным инвестициям, а лизинговая компания Европлан сохраняет устойчивость даже при сокращении лизинговых операций. Активы головного офиса отличаются высоким качеством и отсутствием задолженностей. Все подготовлено для роста при снижении ключевой ставки.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$SFIN #SFIN #SFI #ЭсЭфАй #инвестиции #финансы #ВСК #Европлан #лизинг #страхование #дивиденды

🪙Как выбрать самый выгодный и подходящий именно вам вклад?

Шаг 1: Определите свои цели и задачи

Сначала ответьте на вопросы:

На какой срок вы готовы расстаться с деньгами? (3 месяца, 1 год, 3 года?)

Вам может срочно понадобиться часть денег? Или вы уверены, что не будете трогать сумму до конца срока?

Планируете ли вы пополнять вклад в течение срока?

Ваша главная цель: максимальный доход или сохранение средств с минимальным риском?

Шаг 2: Изучите ключевые параметры вклада.

Это основа для сравнения предложений разных банков.

1. Процентная ставка

Это главный, но не единственный показатель доходности.

Сравнивайте эффективную ставку. Из-за капитализации итоговая доходность будет выше заявленной.

Вклады с ежемесячной капитализацией обычно выгоднее, чем с выплатой процентов в конце срока.

2. Срок вклада

Чем длиннее срок — тем выше ставка. Но не всегда. Иногда у банков есть специальные предложения на короткие сроки.

Не кладите деньги на длинный срок "на всякий случай", если есть вероятность, что они понадобятся раньше. Досрочное снятие ведет к потере процентов.

3. Капитализация процентов

Проценты начисляются не только на первоначальную сумму, но и на уже начисленные ранее проценты. Это очень важно! Всегда выбирайте вклад с капитализацией, если цель — максимальный доход.

4. Пополнение и частичное снятие

Пополнение: Позволяет докладывать деньги и увеличивать итоговый доход. Идеально для накопления.

Частичное снятие: Позволяет снять часть суммы без потери процентов на оставшиеся деньги. Удобно для "подушки безопасности", но ставка по таким вкладам обычно ниже.

5. Пролонгация (продление)

Автоматическое продление вклада по истечении срока. Важно проверить, на каких условиях происходит пролонгация: часто ставка при продлении равна ставке по вкладу "до востребования" (минимальная), а не первоначальной.

6. Минимальная сумма

Учитывайте, хватит ли ваших сбережений на открытие вклада.

Шаг 3: Учитывайте дополнительные условия и риски.

1. Страхование вкладов: Убедитесь, что банк является участником системы страхования вкладов (АСВ). Это гарантирует возврат до 1.4 млн рублей (включая проценты) в случае отзыва лицензии у банка.

Совет: Если сумма больше 1.4 млн, лучше разложить ее по разным банкам.

2. Надежность банка: Самые высокие ставки часто предлагают небольшие и менее известные банки (в т.ч. онлайн-банки), чтобы привлечь клиентов. Крупные "системообразующие" банки (Сбер, ВТБ, Т и др.) предлагают чуть более низкие ставки, но их надежность выше. Здесь вам нужно найти баланс между доходностью и спокойствием.

3. Специальные предложения. Для пенсионеров, молодежи, зарплатных клиентов банка. Часто по ним действуют повышенные ставки.

4. Налоги: С 2021 года с доходов по вкладам свыше 1 млн руб. (и с разницы между доходностью и ключевой ставкой ЦБ+5%) нужно платить НДФЛ (13%). Банк сам рассчитывает и удерживает налог.

Шаг 4: Где и как искать и сравнивать?

Агрегаторы банковских услуг - самый удобный способ.

Можно прямо в теме финансов Яндекса сравнить разные вклады по доходности.

Фильтры позволяют быстро отобрать вклады по нужным параметрам (сумма, срок, пополнение и т.д.). Тут есть ссылки на сайты банков и вся подробная информация.

Удачи в выборе вкладов и помните, что самый выгодный вклад — это тот, который максимально соответствует вашим финансовым планам и дает вам ощущение надежности.