Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ Softline $SOFL купила 51% консалтинговой компании BeringPro примерно за 700 млн ₽, исходя из мультипликатора 4х EV/EBITDA.

EBITDA BeringPro за 2024 год составила 184 млн ₽, выручка — 1,96 млрд ₽ (+20%).

2/3 суммы пошли на развитие и погашение долгов, 1/3 — менеджменту (в основном акциями Softline с lock-up на 6 месяцев).

Срок окупаемости сделки оценивается в 5 лет.

Цель Softline и BeringPro — войти в топ-5 ИТ-консалтинга к 2026 году.

Кто виноват в снижении доходов МКБ и как исправить ситуацию ⁉️

💭 Проанализируем состояние Московского кредитного банка (МКБ) и рассмотрим возможные пути для стабилизации ситуации...

💰 Финансовая часть (1 п 2025)

📋 Начиная с 2022 года, отчетность МКБ публикуется в усеченном варианте, что затрудняет понимание реального положения дел. Помимо этого, банк не представляет среднесрочных финансовых ориентиров.

📊 Чистая прибыль группы составила 6,9 млрд рублей против 19,5 млрд рублей годом ранее. Основная причина снижения доходов связана с уменьшением процентных доходов от кредитования клиентов и снижением доходности операций с ценными бумагами.

🧐 Показатель достаточности капитала составил 12,7%, превысив минимальный требуемый уровень. Ожидаемые кредитные убытки остаются на приемлемом уровне благодаря разумному управлению рисками.

🏦 Наибольшее влияние на операционные показатели оказала ключевая ставка Центрального банка РФ, а также макроэкономический фон России, характеризуемый ростом инфляции и сохранением санкционного давления.

📕 МКБ находится в уникальном положении на рынке. Традиционно банк отличается сильными позициями в сфере корпоративного и инвестиционного банкинга, тогда как розница остается второстепенным направлением. Предполагается, что основной упор останется именно на КИБ, однако компания должна оперативно приспосабливаться к изменениям рынка, учитывая значительное снижение темпов роста кредитования в данном секторе.

💸 Дивиденды

🤑 Весной 2024 года Московский кредитный банк принял новую стратегию выплаты дивидендов, предусматривающую перечисление акционерам от четверти до половины своей чистой прибыли согласно международным стандартам отчётности (МСФО). Традиционно капитал банка находился на уровне чуть выше минимальных нормативов регулятора, что создавало ограничения для распределения части прибыли среди акционеров.

🤷♂️ Согласно новой политике, минимальный объем выплат составит не меньше 25% чистой прибыли по МСФО, однако поддержание необходимого уровня достаточности капитала и стратегии дальнейшего развития могут ограничить величину суммы дивидендов.

📌 Итог

🔝 Повышенные процентные ставки создают неблагоприятные условия для бизнеса так как Банк сосредоточен преимущественно на работе с корпоративными клиентами и операциях инвестиционного банкинга, уделяя меньшее внимание рознице. Подобная стратегия увеличивает зависимость финансового результата от изменений процентных ставок и динамики стоимости финансовых инструментов.

🤔 Текущая ситуация пока выглядит как проблема, вызванная комплексом внутренних и внешних факторов, но говорить о полномасштабном кризисе преждевременно. Текущие события скорее отражают специфические трудности, обусловленные стратегическими ошибками руководства и неблагоприятной внешней средой.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - несмотря на ухудшение качества активов, высокую конкуренцию, зависимость от процентных ставок и неопределенность в макроэкономической среде, формально банк сохраняет финансовую устойчивость.

💣 Риски: ⛈️ Высокие - отчетность потеряла прозрачность, а стратегия развития отсутствует. Ориентация преимущественно на корпоративных клиентов усиливает зависимость банка от изменений внешней среды.

💯 Ответ на поставленный вопрос: Основной причиной снижения доходов МКБ стало уменьшение процентных доходов от кредитования и операций с ценными бумагами на фоне повышения ключевой ставки Центробанка и общей макроэкономической нестабильности. Чтобы изменить ситуацию, банку необходимо расширить свою активность в розничном направлении, повысить эффективность управления рисками и лучше адаптироваться к внешним экономическим условиям.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$CBOM #CBOM #МКБ #анализ #инвестиции #финансы #экономика #риски #аналитика #бизнес #банки

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

💸 Что лучше депозита? На мой взгляд — облигации. И вот почему 💸

Представьте: банк может снизить ставки по вкладам, а ваш купон по облигации уже зафиксирован и приходит по расписанию. В этот момент понимаешь, что деньги могут работать не только «лежанием», но и планом.

Когда инвестиции превращаются в казино: правовые и моральные пределы геймификации

Статья посвящена феномену геймификации инвестиций — превращению трейдинга в «игру с призами» и скрытию реальных убытков клиентов. Автор показывает, как с подобными практиками борются в США, ЕС, Великобритании и Индии, и почему Россия рискует повторить их ошибки.

В статье анализируются рекламные акции с «инвестиционными турнирами», которые балансируют на грани между маркетингом и азартными играми. Особое внимание уделено правовым аспектам: от нарушений закона «О рекламе» до возможности применения ст. 169 ГК РФ, которая признаёт ничтожными сделки, противные основам правопорядка и нравственности.

Материал будет полезен инвесторам, юристам, регуляторам и всем, кто интересуется рисками цифровых финансовых сервисов. Он объясняет, почему геймификация инвестиций — это не безобидный маркетинг, а угроза финансовой культуре и доверию к рынку.

Иллюзия игры вместо инвестиций

Многие российские банки и брокеры сегодня активно продвигают «инвестиционные турниры» под яркими лозунгами вроде «Торгуй и побеждай». Клиенту обещают драйв соревнования, призовые фонды, места в рейтинге лучших трейдеров.

Рынок подаётся как спортивная арена, где можно взять «кубок инвестора». Но нигде не сказано главное: сколько участников прошлых турниров потеряли деньги, сколько счетов оказалось обнулено и каков реальный баланс между выигравшими и проигравшими. Наоборот, рекламные материалы создают иллюзию, будто победа — это почти неизбежный результат. В действительности же статистика всегда неумолима: большинство участников в подобных состязаниях оказывается в минусе. И именно эта информация замалчивается, хотя в международной практике — например, в ЕС — брокеры обязаны прямо писать в рекламе: «76% счетов теряют деньги при торговле».

Международные регуляторы действуют жёстче. В Евросоюзе брокеры обязаны раскрывать процент убыточных счетов (часто это 70–80% клиентов). В Великобритании FCA исследует влияние push-уведомлений и игровых механик и требует от компаний доказывать, что их интерфейсы не вредят инвестору. В США Robinhood штрафовали за то, что геймификация подталкивала неопытных клиентов к убыткам. В Индии SEBI и вовсе запретил «игровые инвестиции» и фэнтези-торговлю.

На этом фоне российские брокеры действуют вразрез с международными стандартами и нарушают не только нормы закона о рекламе, но и нормы морали и нравственности: они замалчивают реальные последствия турниров, не раскрывают статистику убыточности и подают торговлю как развлечение.

Особенно агрессивную позицию в этом сегменте занимает Т-Банк, который превратил турниры в постоянный маркетинговый инструмент. В отличие от конкурсов Московской биржи или разовых акций у других брокеров, Т-Банк проводит их систематически и сопровождает прямыми призывами: «Торгуй и побеждай», «Выходи в лидеры», «Забери приз». Однако проблема не ограничивается одними турнирами ТБанка.

Московская биржа ежегодно проводит конкурс «Лучший частный инвестор» (ЛЧИ), где участники соревнуются по доходности. БКС и Цифра Брокер также регулярно вовлекают клиентов в соревнования и акции, стимулируя активную торговлю.

Да, эти мероприятия формально отличаются по формату и подаче, но их объединяет одно: инвестиции подаются как игра, а риски остаются в тени. По сути, речь идёт не просто о стимулирующей акции, а о навязывании игрового формата торговли: клиенту внушается, что рынок — это арена для соревнования, где можно обойти соперников и получить вознаграждение. При этом банк умалчивает, что абсолютное большинство участников таких турниров остаётся в проигрыше.

В этой связи закономерно возрастает вероятность, что в ближайшее время инвестиционные платформы, активно продвигающие подобные рекламные кампании и турниры, столкнутся с судебными разбирательствами и публичным осуждением. Следовательно, необходимо оценить юридические перспективы таких процессов и то, каким образом продвижение геймифицированных продуктов наносит их организаторам не только регуляторный, но и репутационный ущерб.

Юридическая перспектива: реклама или азартная игра?

Рекламные акции с «инвестиционными турнирами» балансируют на грани сразу нескольких ограничений. Закон «О рекламе» запрещает вводить потребителя в заблуждение и обязывает раскрывать условия конкурсов. Однако банки и брокеры показывают красивые призы и рейтинги, но умалчивают о том, что большинство участников теряют деньги. Это уже искажение информации.

Вторая проблема — сходство с рекламой азартных игр. По закону нельзя создавать впечатление, что участие в акции гарантирует доход. Между тем слоганы вроде «Торгуй и побеждай» прямо внушают именно это.

Отдельным аргументом против инвестиционных турниров может стать ст. 169

Гражданского кодекса РФ, согласно которой ничтожными признаются сделки, совершённые с целью, заведомо противной основам правопорядка и нравственности. Фактически такие турниры маскируют под «финансовое образование» и «развлечение» то, что по сути является аналогом азартной игры: риск ради призов, соревновательный азарт, манипуляция поведенческими слабостями клиента. Всё это противоречит не только нормам закона об азартных играх, но и базовым принципам добросовестной деятельности на финансовом рынке.

Да, российские суды применяют ст. 169 крайне осторожно. Но её можно использовать как дополнительный юридический заслон, который усиливает позицию: речь идёт не о споре по условиям акции, а о деятельности, противоречащей общественным интересам и наносящей удар по доверию к финансовой системе.

Таким образом, у ФАС, ЦБ РФ и судебной системы уже есть инструменты, чтобы поставить барьер агрессивной геймификации финансовых инструментов. Достаточно признать, что подобные акции вводят клиентов в заблуждение и создают вокруг инвестиций шлейф азарта. А значит, выбор прост: либо раскрывать всю правду о проигравших, либо отказаться от таких практик вовсе.

Инвестиции — не игра, а механизм созидания и накопления

Общество может ясно осудить практику превращения инвестиций в азартную игру, а суды и регуляторы — встать на сторону интересов граждан, а не банковских маркетологов.

Существующее российское законодательство уже сегодня даёт все основания для активных действий против «инвестиционных турниров». Государство может обязать их организаторов раскрывать реальную статистику — сколько счетов оказалось в убытке, сколько обнулилось, каков баланс между выигравшими и проигравшими, — или вовсе запретить подобные акции как нарушающие закон о рекламе и нормы морали.

Из этого следуют простые шаги для России: ФАС и ЦБ РФ могут обязать банки раскрывать статистику убыточных счетов в турнирах, также можно рассмотреть запрет геймифицированной рекламы инвестиций, по примеру Индии.

Инвестиционные платформы обязаны предупреждать клиентов не только о шансах на приз, но и о том, что большинство участников несут убытки.

Регуляторы — ЦБ РФ и ФАС — могут занять более проактивную позицию, вводя ограничения и даже полный запрет на геймификацию инвестиций. В противном случае российский рынок рискует окончательно превратиться в площадку «финансовых игр», где выигрывает лишь организатор, а тысячи людей остаются в проигрыше. Инвестиции должны оставаться инструментом созидания и накопления, а не развлечением с элементами игромании.

#инвестиции #азар #геймификация

🏤 Мегановости 🗞 👉📰

1️⃣ На покупку "Росгосстраха" у ВТБ $VTBR появился еще ряд претендентов, среди них "Балтийский лизинг".

При этом Андрей Костин не исключает, что продажа может вовсе не состояться — банк рассматривает вариант оставить страховщика в группе из-за растущего спроса на массовое страхование.

🚀 Что с дивидендами Сбербанк? Прибыль Растет. Ожидаются рекордные дивиденды. Какие перспективы?

Вот и добрались до зеленой кеш-машины, тут даже и прожаривать нечего, тут Герман Оскарович и команда зарабатывают деньги, чтобы потом часть прибыли направить на дивиденды. Посмотрим на самую популярную бумагу в нашем любимом казино, посчитаем дивиденды и глянем, какие перспективы у зеленого банка.

🏦 Сбербанк – крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов. Сбер также является системно значимым банком и одной из крупнейших экосистем страны.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

💠 Алроса, 💠 Газпром, 💠 Интер РАО,💠 Полюс,💠 Ростелеком, 💠 Татнефть, 💠 Лукойл, 💠 Мать и Дитя, 💠 Газпром нефть

💪 Самая популярная компания среди частных инвесторов, самая прибыльная компания по списку Forbes в 2024 году, монстр одним словом

📊 Цифры за 8 месяцев 2025 года

● Чистая прибыль: 1 119,6 трлн ₽ (+6,4% г/г)

● Рентабельность капитала (ROE): 22,2%

● Процентные доходы: 2 трлн ₽ (+15,4% г/г)

● Комиссионные доходы: 475,6 млрд ₽ (-2,1% г/г)

Как сказал Пьянов на одном из форумов, ROE за 20% - это суперлига, где Сбер, в принципе, занимает первое место.

Клиенты Сбера

● Активные клиенты: 110,3 млн человек

● Активные пользователи Сбербанк Онлайн: 86,6 млн человек

💰 Дивидендная политика

Согласно дивидендной политике, Сбербанк выплачивает 50% чистой прибыли по МСФО. Такие дивиденды будут поддерживаться при уровне достаточности капитала в 13.3%.

💰 Ожидаемый дивиденд

Сбербанк уже заработал 1 119,6 трлн ₽. На данный момент при соблюдении выплаты 50% от чистой прибыли дивиденд составляет 24,8 ₽ на акцию. Текущая дивидендная доходность 8,5%. Маловато будет, но еще 4 месяца, думаю, не подкачают.

Аналитики из УК Доход верят в сберовские 36,4 ₽ по итогам 2025 года.

💰 Дивиденды за последние 5 лет

● 2020 – 18,7 ₽ (8,23%)

● 2021 – 18,7 ₽ (5,84%)

● 2023 – 25 ₽ (10,49%)

● 2024 – 33,3 ₽ (10,52%)

● 2025 – 34,84 ₽ (10,65%)

В 2022-м году дивиденды не выплатили по объективным причинам, в остальном банк продолжает радовать.

📊 Что с ценой акций?

С первого неподнятия ключевой ставки в декабре 2024-го года, цена за два месяца выросли с 230 до 320, теперь болтаются в диапазоне 290-310 ₽ за акцию. При такой цене дивиденды от Сбера на уровне дальних ОФЗ, с поправкой, что дивиденды, иногда такое бывает, они растут, а в ОФЗ выплаты фиксированы.

Заключение

Снижение ключевой ставки будет хорошо влиять на банк, уже отметили, что в августе оживилось кредитование. Вообще, Сбер – одна из немногих компаний, которая на всем цикле жесткой ДКП продолжала генерить прибыль. Как пойдут дела, когда наступит похмемлье после вертолетных денег и бюджетного импульса, когда экономику просто залили деньгами, вот тут главный вопрос, что будет с банком и его кредитным портфелем?

Вообще, Сбер как прокси на всю нашу экономику, которой сейчас, честно говоря, не очень. Вроде сам президент обещал не трогать дополнительными поборами компании, но дефицит бюджета, а Сбер зарабатывает неприлично много. Ни на что не намекаю, но Россия – страна сюрпризов.

Сам продолжаю и буду продолжать держать акции Сбербанка в своем портфеле. Доля в портфеле на акции зеленого банка на уровне 10%. На данный момент их у меня 17%, Экологичным способом снижаю долю до целевой, покупая другие активы. Ждем рекордную прибыль банка и рекордные дивиденды в следующем году. Ждать хороших новостей никто не запрещал. Успешных всем инвестиций.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🏤 Мегановости 🗞 👉📰

1️⃣ Мишустин сообщил, что с 1 января 2026 года МРОТ в России увеличится до 27 093₽ против нынешних 22 440₽.

Рост составит более 20% и затронет зарплаты 4,5 млн человек.

Премьер подчеркнул, что минимальная оплата труда уже выше прожиточного минимума и будет продолжать индексироваться.

📊Рынок проектного финансирования: состояние отрасли и ГК «А101»

Рейтинговое агентство «Эксперт РА» провело исследование и опубликовало аналитику текущего состояния рынка проектного финансирования (ПФ), его перспектив до 2030 года, а также рисков для застройщиков.

🏗️К концу 2024 года доля новостроек с эскроу-счетами достигла 98%, что свидетельствует об успешном завершении перехода на новую модель. Портфель проектного финансирования вырос до 8,2 трлн руб., при этом доступные банкам лимиты (20,2 трлн руб.) значительно его превышают, создавая запас для финансирования строительства.

🏦 По данным «Эксперт РА» на конец 2024 года, 67 банков из 312 работали с эскроу, причем пять крупнейших банков контролируют 92% всего рынка по объему финансирования. Такая высокая концентрация обеспечивает централизованный контроль рисков и целевое использование средств.

📌«Эксперт РА» прогнозирует 3 фазы на горизонте до 2030 года.

📉2025 год — фаза коррекции:

— Причина. Ограниченный спрос на фоне высоких ставок по рыночной ипотеке.

— Драйвер. По итогам 1 квартала более 80% текущих продаж обеспечивают льготные программы.

— Прогноз. Объем новых выдач упадет на 28%, а темп прироста портфеля замедлится.

— Итог года. Совокупный портфель составит 9,4 трлн руб.

📈 2026-2028 гг. — фаза восстановления:

— Прогноз. Рост выдач ипотеки на +31% в 2026-м с последующей стабилизацией до +13% ежегодно.

— Драйвер. Снижение ключевой ставки Банка России начнет стимулировать спрос и активность девелоперов.

— Риск. Себестоимость строительства будет увеличиваться из-за дорогих материалов и рабочей силы.

— Средний рост портфеля. 11% ежегодно.

⚖️2029-2030 гг. — фаза стабилизации:

— Прогноз. Рост становится умеренным, 6-9% в год.

— Причина. Спрос стабилизируется на естественном уровне, а предложение будет ограничено дефицитом ресурсов у девелоперов (рабочая сила, земля).

— Итог. К концу 2030 года портфель ПФ достигнет 14,5 трлн руб., но его доля в общем корпоративном кредитовании составит около 8% из-за опережающего роста других сегментов.

⚠️Кредитное агентство выделяет несколько ключевых рисков для застройщиков. Главный из них — сокращение объема средств на эскроу-счетах, которые являются основным источником погашения кредитов. Покрытие долга этими средствами снизилось с 90% в 2023 году до 72% в 2024 году. Еще один значимый риск — изменение в предпочтениях покупателей, которые отдают приоритет готовому жилью (уровень распроданности которого достигает 72–80%) перед объектами на стадии строительства (29% в 4 квартале 2024), а также рост популярности рассрочки.

🛡️Банки минимизируют риски за счет формирования сложного залогового покрытия, включающего землю, объекты недвижимости и доли в SPV (компании специального назначения), а также поручительств. В случае срыва объекта банк имеет возможность взять его под свой контроль и завершить силами подрядчика. Однако просроченная задолженность по проектному финансированию остается на рекордно низком уровне — около 0,1%.

📊 ГК «А101» полностью перешла на работу с эскроу-счетами и привлекает проектное финансирование для реализации своих проектов. По итогам 1 полугодия 2025 года объем средств покупателей на эскроу-счетах группы составил 180 млрд руб. А по данным ДОМ.РФ на конец августа 2025 года, уровень распроданности в наших проектах достиг 76%, а строительная готовность — 71%. Мы уверенно чувствуем себя на рынке даже в условиях отмены массовой льготной ипотеки и высоких ставок по рыночным программам. Долговая нагрузка Группы сохраняется на комфортном уровне: поступления на эскроу-счета покрывают обязательства по проектному финансированию с коэффициентом 1,4. Сегодня для ГК «А101» действует кредитный рейтинг в «Эксперт РА» на уровне ruA, c прогнозом «Стабильный».

$RU000A108KU4

#А101 #облигации #девелопмент #строительство #недвижимость #инвестиции #рынок #проектноефинансирование #эскроу

Татнефть. Отчет за 1 пол 2025 по МСФО

Тикер: #TATN, #TATNP

Текущая цена: 616 (АО), 588.2 (АП)

Капитализация: 1.4 трлн.

Сектор: Нефтегаз

Сайт: https://www.tatneft.ru/aktsioneram-i-investoram

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 6.72

P\BV - 1.12

P\S - 0.72

ROE - 10.2%

ND\EBITDA - 0.02

EV\EBITDA - 3.62

Активы\Обязательства - 2.57

Что нравится:

✔️ снижение дебиторской задолженности на 21.6% п/п (215.5 -> 168.9 млрд);

Что не нравится:

✔️ выручка уменьшилась на 5.69% г/г (931.1 -> 878.1 млрд);

✔️ чистый финансовый расход -65 млн против финансового дохода 6.1 млрд в 1 пол 2024;

✔️ у компании появился хоть и небольшой, но чистый долг в размере 2.3 млрд, тогда как на конец 2024 он был отрицательным -117.7 млрд;

✔️ уменьшение свободного денежного потока на 29.7% г/г (118.7 -> 83.4)

✔️ чистая прибыль снизилась на 64.2% г/г (151.4 -> 54.2 млрд). Причины - снижение операционной рентабельности с 21.2 до 12.7%, чистый финансовый расход вместо дохода, а также значительный убыток по курсовым разницам (-23.2 млрд против -5.3 млрд в 1 полугодии 2024).

Дивиденды:

По дивидендной политике компания выплачивает не менее 50% прибыли по МСФО или РСБУ, в зависимости от большей величины. На оба типа акций дивиденд равный. Выплаты осуществляют 3 раза в год (за полугодие, 3 и 4 кварталы).

Совет директоров рекомендовал выплатить дивиденды за первое полугодие 2025 года в размере 14.35 руб на акцию обоих типов (ДД 2.27% (АО) и 2.38% (АП) от текущей цены). Окончательное решение примут акционеры на внеочередном общем собрании 24.09.2025 года. Последний день покупки - 13.10.2025.

Итог:

Отраслевая конъюнктура пока безжалостна. Практически все показатели за полгода ухудшились. Когда анализировался отчет за 2024, то компания выглядела достаточно симпатичной. Особенно, наличие чистого отрицательного долга. Но в итоге за полугодие пришли к тому, что он сдвинулся в положительную зону. Это также потянуло за собой появление чистого финансового расхода вместо дохода в 1 полугодии 2024. Уменьшилась выручка, а чистая прибыль так вообще просела очень значительно (хотя здесь и можно скорректировать на убыток по курсовым разницам, но при падении прибыли почти в 100 млрд эти 18 млрд разницы не сильно меняют ситуацию). Еще стоит отметить, что два непрофильных бизнеса компании (шинный "Ikon Tyres" и финансовый "банк Зенит") за 1 полугодие показали убытки (-1.1 млрд и -171 млн, соответственно).

Еще один неприятный сюрприз для инвесторов - снижение payout с 75% до 50%. Возможно, это разовое изменение только на 1 полугодия 2025, но с учетом текущей ситуации больше похоже на то, что он будет действовать и на последующие выплаты. По крайней мере, пока конъюнктура не улучшится. В этом плане результат может поддержать растущий доллар, но с другой стороны, увеличение добычи ОПЕК+ будет способствовать снижению цен на нефть, что может уравнять или даже перекрыть эффект от ослабления рубля.

При всех текущих минусах компания по мультипликаторам оценивается недешево. Если по P\E еще ниже основных конкурентов (Роснефть - 8.18, Лукойл - 7.92), то по P\BV оценка ощутимо дороже (Роснефть - 0.5, Лукойл - 0.82). Но при этом ожидаемая дивидендная доходность у Татнефти ниже (если ориентироваться на сайт Доход, то у Татнефти годовая ДД не выше 4.5%, у Роснефти около 6.7%, у Лукойла 14%). И у Роснефти есть "козырь" в виде проекта Восток Ойл.

Если есть желание купить нефтяника в свой портфель, то лучше смотреть в сторону Роснефти и Лукойла. Ранее плюсом Татнефти было наличие чистой денежной позиции, но за отчетный период этот плюс испарился. Расчетная справедливая цена - 636 руб (АО), 607 руб (АП).

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER ведет переговоры с АФК "Система" $AFKS о покупке контрольной доли в группе "Элемент", единственном публичном российском эмитенте в микроэлектронике. Сумма сделки оценивается в 15–28 млрд ₽.

Если сделка состоится, акции "Элемента" ($ELMT ) могут снять с биржи — у государства позиция, что микроэлектроника не должна быть публичной.

Компания вышла на СПБ Биржу в мае 2024 года, а в июне получила листинг на Мосбирже. Сейчас бумаги торгуются примерно по 0,14 ₽.

Для "Сбера" покупка означает снижение зависимости от импорта и создание полного цикла для развития своих LLM и других ИТ-решений.

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России с 9 по 15 сентября замедлилась до 0,04% против 0,1% неделей ранее.

Годовой уровень — 8,02%.

Цены на овощи продолжают снижаться, но медленнее: картофель −1,5%, морковь −2,9%, яблоки −2,4%.

При этом дорожают томаты (+6,4%), яйца (+0,8%) и сахар (+0,2%).

Бензин вырос в 79 регионах, особенно в Чечне (+4,5%) и Тамбовской области (+4,7%).

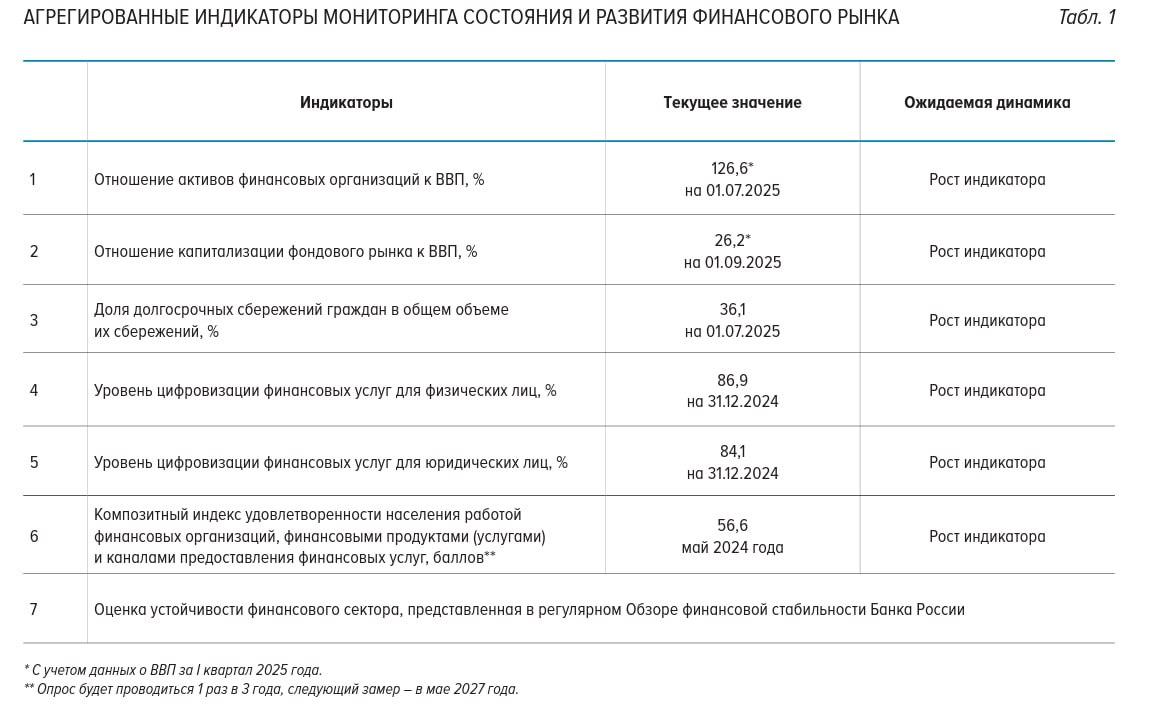

🪙 Капитализация фондового рынка к ВВП по итогам августа составила 26,2%, следует из данных Банка России.

В начале 2022 года капитализация фондового рынка составляла 46,7% от ВВП. 🤷♂️

ВТБ - мысли по банку и предстоящему SPO

А вот и событие, о котором я вас предупреждал. Банк ВТБ объявил о старте SPO на сумму порядка 80-90 млрд рублей. Решение не стало неожиданностью. Рынок ждал этого события, учитывая щедрые дивиденды, которые банк выплатил летом 2025 года, тем самым снизив еще больше свою «достаточность капитала». Но давайте со всем разбираться по порядку, так как есть ряд интересных тейков.

🏦 Пока я писал эту статью, Банк сообщил, что всего за несколько часов общий спрос от инвесторов превысил установленный объем сделки. Однозначно хорошая новость и индикатор высокого интереса к сделке ВТБ, да и для всего рынка это позитив – удачная сделка ВТБ может предать уверенности другим эмитентам в желании выйти на рынки капитала осенью.

"Что нам известно о сделке? С 16 по 18 сентября 2025 года включительно пройдет сбор заявок на участие в SPO банка, в рамках которого будет предложено до 1,3 млрд акций, что соответствует около 23,5% от общего количества размещенных обыкновенных акций ВТБ. Ожидаемая цена размещения не превысит 73,9 рубля, а точную цену мы узнаем не позднее 19 сентября."

📊 Быстрое покрытие книги заявок прогнозировалась с учетом того, что спрос на участие в размещении по преимущественному праву был выше в 6,5 раз, чем в том же 2023 года. Как бы я не отмечал все предыдущие годы отсутствие лояльности к миноритариям, за последний год ВТБ сделал шаг на встречу своим акционерам. И тут речь не за выплату дивидендов за прошлый год, а скорее за правильно-выстраиваемый диалог с ними.

Кстати о дивидендах

За прошлый год банк выплатил 25,58 рубля на акцию, наградив акционеров высокой доходностью в 27,2% и пообещав вернуться на трек регулярных выплат. При этом 275,8 млрд рублей выплаченных дивидендов не покрываются SPO, а значит банк выполняет обещания, привлекая значительно меньше капитала, чем «вернул» инвесторам в этом году.

Стоит отметить, что достаточность капитала банка Н20.0 находится на критическом уровне 9,7%, что слегка выше норматива, установленного ЦБ. SPO пройдёт в формате cash-in, так что этот риски мы практически нивелируем, ну а учитывая тренд на смягчение денежно-кредитной политики, ВТБ может «выбраться» за счет роста рентабельности капитала (сейчас ROE 19%). Коллеги поговаривают, что каждое снижение ключа на 1%, увеличивает рентабельность на 0,5%. Весомо, посмотрим в будущих отчетах.

🏦 В кейсе ВТБ уживается системообразующее предприятие, целями которого изредка становится поддержка различных отраслей экономики, и топ-2 банк страны, торгующийся на бирже с существенным дисконтом к своим ближайшим коллегам. На текущий момент ВТБ один из самых недорогих эмитентов в финансовом секторе с низкими мультипликаторами P/BV в 0,5 и P/E в 2,1.

Данное SPO может стать возможностью для уверенных в росте и прогнозах самого банка инвесторов. К слову, гайденс по прибыли на 2025 год - 500 ярдов. Не знаю, как они будут достигать этой отметки на растущих резервах, но сумма впечатляет. Ну а ощутимый дисконт к оценке акций и к предположительной цене SPO, еще больше повысят интерес к инвест-идеи.

❗️Не является инвестиционной рекомендацией

ВТБ — это инвестиция для инвесторов, или... ⁉️

💭 Рассмотрим основные факторы, влияющие на стоимость акций, и определим, оправдан ли риск вложений...

💰 Финансовая часть (2 кв 2025)

📊 Группа ВТБ показала снижение чистой прибыли на 10%, до 139,2 млрд рублей. Показатель возврата на капитал снизился до 20,5% против 26,4% годом ранее. Чистые операционные доходы до резервов также упали на 8,3% до 230,6 млрд рублей, главным образом вследствие сокращения чистых процентных доходов на 30% до 94,2 млрд рублей из-за падения чистой процентной маржи с 1,9% до 1,2%.

🏦 Расходы банка увеличились почти на четверть из-за повышения затрат на развитие технологий, трансформацию бизнеса и расширение розничной сети согласно новой стратегии. Это негативно сказалось на соотношении расходов и доходов, которое выросло до 55,9% (против 44,9% годом ранее). Однако ключевые нормативы достаточности капитала остались комфортными и превышают минимальные требования регулятора.

↗️ Банк повысил прогноз по чистой прибыли на 2025 год, доведя её до 500 млрд рублей. Это решение обусловлено позитивным эффектом от понижения процентных ставок и смягчения денежно-кредитной политики ЦБ РФ, позволяющим расширить чистую процентную маржу и повысить чистый процентный доход.

✔️ Корпоративные события

🏦 Банк планирует перевести привилегированные акции в обыкновенные в 2026 году. Президент ВТБ Андрей Костинин отметил, что данное преобразование формально размывает структуру капитала, поскольку выплаты по обеим категориям акций практически равнозначны. Вопрос конвертации осложняется необходимостью оценить стоимость привилегированных акций, находящихся исключительно в руках государства. Решение о переводе всех или части привилегированных акций ещё не принято окончательно.

🤓 ВТБ завершил сбор заявок на допэмиссию. Было подано 14 201 заявление, акционерам выделят более 94 млн акций, остальные — примерно 1,17 млрд — предложат широкой публике. Госструктуры сохранят контрольный пакет акций даже после дополнительного выпуска. Цель допэмиссии — привлечение порядка 80–100 млрд рублей.

💸 Дивиденды

😎 Поддержание стабильных дивидендов важно для привлечения инвесторов и устойчивости котировок акций. Вместе с тем перспективы сохранения дивидендов вызывают серьёзные сомнения, учитывая необходимость долгосрочного устойчивого роста кредитного портфеля и высокой рентабельности, поэтому банк вынужден искать пути повышения своего финансового состояния.

📌 Итог

🤔 Квартальные результаты показали ухудшение ключевых финансовых показателей. Дальнейшие улучшения возможны при снижении КС. Если банк сможет достигать стабильно прибыль, то всё будет хорошо. Однако дивиденды вызывают сомнения. Для роста котировок нужен драйвер, и это дивиденды. Но разовых дивидендов недостаточно, нужно их повторение, чтобы рынок поверил в это.

🔀 Текущая ситуация характеризуется высокой степенью неопределённости, так как руководство, несмотря на свой оптимизм, делает прогнозы, вызывающие определённые сомнения. Разовые факторы поддержки — крупные дивиденды — не гарантируют устойчивого роста котировок. Наиболее вероятен сценарий резкой волатильности.

🎯 ИнвестВзгляд: Актив удерживается в долгосрочном портфеле.

📊 Фундаментальный анализ: 🟰 Держать - необходимость привлечения дополнительных средств через допэмиссию при выплате рекордных дивидендов вызывает только лишние вопросы к руководству, которых и так достаточно. О стабильности в прогнозах пока не приходится говорить.

💣 Риски: ⛈️ Высокие - непредсказуемость в корпоративных решениях и наличие завышенных прогнозов вкупе с зависимостью от внешних и внутренних факторов вносит только больше неопределённости и повышает инвестиционные риски.

✅ Привлекательные зоны для покупки: 73,3р / 71р / 66р

💯 Ответ на поставленный вопрос: Если увидим, что ВТБ продолжит выплачивать 50% дивидендов и после 2025 года, то акции могут вырасти до 130–140 рублей. Однако без постоянства это лишь спекуляции, а не инвестиции.

💪 Благодарим Вас за поддержку!

$VTBR #VTBR #ВТБ #инвестиции #финансы #банки #аналитика #обзор #прогноз #экономика #финансы