Поиск

Нужно ли бояться амортизацию в облигациях? Все плюсы и минусы для инвестора

Амортизация в облигациях — это процесс частичной выплаты номинальной стоимости облигации в течение всего срока обращения актива.

Эмитент регулярно выплачивает владельцам облигаций часть ее стоимости наряду с процентными (купонными) выплатами. При этом размер купонных выплат (не ставка купона, а именно купонный доход) снижается по мере погашения основного долга пропорционально его размеру.

Чтобы понять, когда хороша амортизация, а когда нет, стоит в первую очередь понимать, как меняется YTM в зависимости от денежно-кредитной политики. И тут всё предельно просто:

• При ужесточении ДКП (рост ставки ЦБ) амортизация играет на руку инвестора — реинвестировать купоны и амортизационные выплаты можно на более выгодных условиях, с большей доходностью.

• При смягчении ДКП (снижение ставки ЦБ) амортизация будет играть против инвестора. Реинвестировать купоны и амортизационные выплаты придётся с меньшей доходностью.

Однако, если Вы достаточно активно торгуете или же не готовы на весь срок обращения облигации замораживать средства, то этот инструмент для Вас.

Примеры облигаций с амортизацией в которые инвестирую сам:

Аэрофьюэлз 002Р-02 #RU000A107AW3 (А-)

• Доходность — 20,17%

• Текущая купонная доходность 16,27%

• Купон: 16%

• Срок: на 1 год 2 месяца

• Выплаты 4 раза в год

• Даты амортизации: 27 февраля 2026 года — 39,89Р, 29 мая 2026 года — 29,92Р, 28 августа 2026 года — 19,95Р, 27 ноября 2026 года — 9,97Р.

Интерлизинг выпуск 7 #RU000A1077X0 (А)

• Доходность — 20,76%

• Текущая купонная доходность 16,25%

• Купон: 16%

• Срок: на 1 год 1 месяц

• Выплаты 12 раз в год

• Даты амортизации: 8 июля 2025 года — 8,94Р; 7 августа 2025 года — 8,42Р; 6 сентября 2025 года — 7,89Р; 6 октября 2025 года — 7,36Р; 5 ноября 2025 года — 6,84Р.

АБЗ-1 001Р-05 #RU000A1070X5 (ВВВ+)

• Доходность — 22,71%

• Текущая купонная доходность 13,55%

• Купон: 13,50%

• Срок: на 1 год

• Выплаты 12 раз в год

• Амортизация осуществляется в даты выплат: 21, 24, 27, 30 и 33 купонов — по 16,5% от номинальной стоимости, в дату выплаты 36-го купона — 17,5%

Основные преимущества амортизируемых облигаций:

• Снижение кредитных рисков. Постепенное погашение номинала уменьшает сумму долга эмитента, что особенно важно для бумаг с низким рейтингом.

• Рост цены при падении ставок. Это выгодно для тех, кто не планирует держать бумагу весь срок.

• Гибкость реинвестирования. Возвращаемые суммы можно оперативно реинвестировать в другие инструменты, гибко управляя портфелем в меняющихся рыночных условиях.

• Доступ к ликвидности без потерь. Регулярные амортизационные выплаты обеспечивают постоянный приток денег на брокерский счёт.

Минусы с которыми можно столкнуться:

• Уменьшение купона. По мере погашения уменьшается номинал, с которого рассчитывается купонный доход.

• Меньшая ликвидность. Такие бумаги менее популярны на вторичном рынке.

• Сложность расчёта. Доходность труднее считать из-за изменения базы начисления.

Как по мне, облигации с амортизацией - отличный инструмент для диверсификации портфеля. Помимо купона инвестор получает возвратом, часть вложенных средств позволяющих поддерживать ликвидность депозита на высоком уровне.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #обучение #аналитика #инвестор #инвестиции #купоны #новичкам #фондовый_рынок

'Не является инвестиционной рекомендацией

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

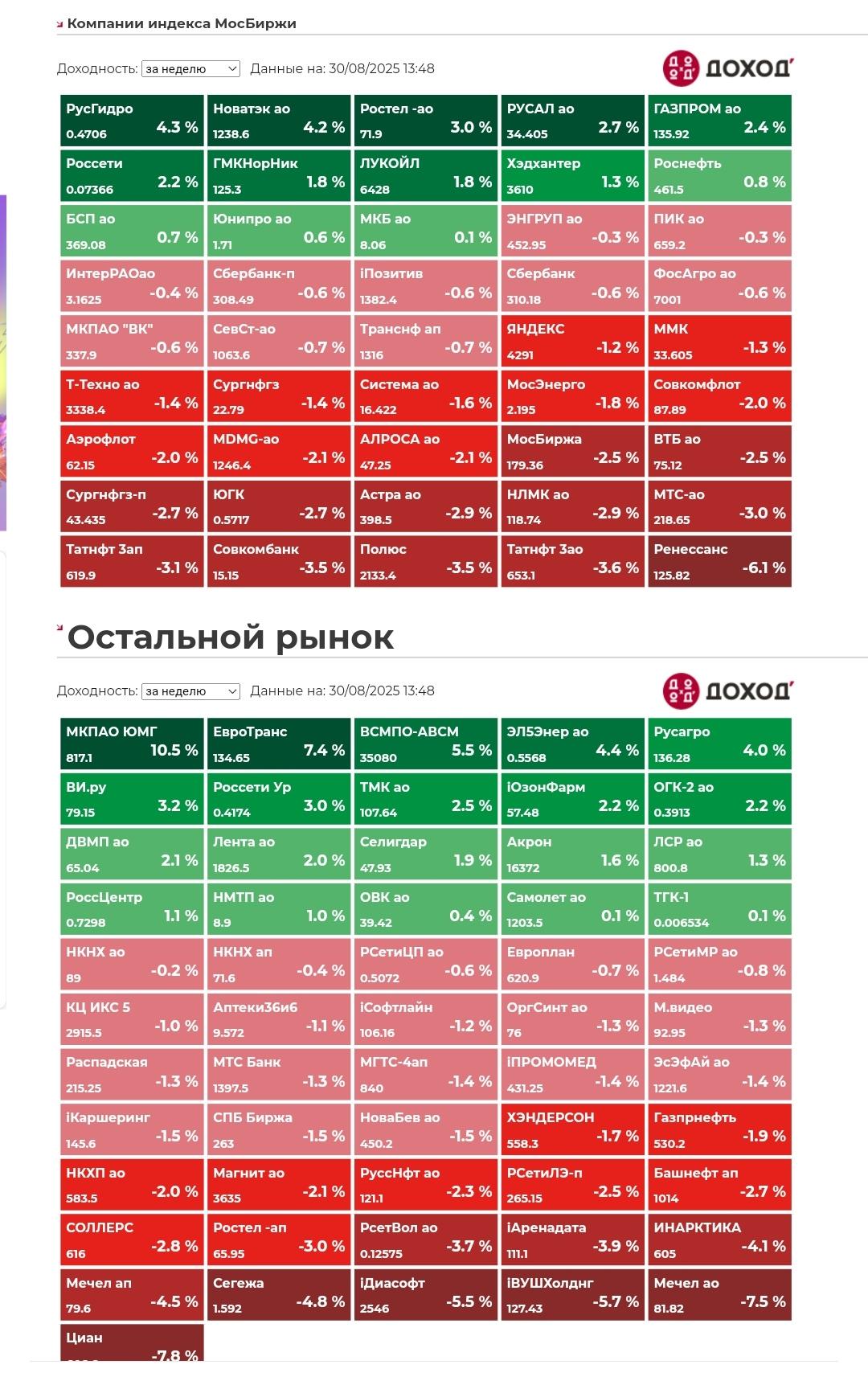

Идеальный шторм для рубля: почему девальвация становится единственным выходом

Позитивная динамика российского рынка, наблюдавшаяся на протяжении дня, сменилась спадом к вечеру. Причиной стало обострение геополитики: Дональд Трамп выступил с призывом к странам ЕС полностью прекратить закупки российской нефти, в то время как сами европейские страны пытались оказать на него давление для введения ещё более жёстких антироссийских санкций.

Дополнительное давление оказало начало обсуждения продления на полгода персональных санкций против России, срок которых истекает 15 сентября. Пока консенсуса по этому вопросу нет.

Нефтяные котировки проседают на сообщениях о том, что ОПЕК+ все-таки рассмотрит вопрос об очередном увеличение добычи, тогда как недавно говорили о том, что картель возьмет паузу. Конкретика по данному вопросу должна поступить в ближайшее воскресенье.

Из позитивного: поддержку рынку продолжают оказывать полученные данные по динамике потребительских цен. Вновь зафиксировано снижение (дефляция), которое составило 0,08% после роста на 0,02% с 19 по 25 августа. По оценке Минэкономразвития, годовая инфляция снизилась до 8,28% по сравнению с 8,43% неделей ранее.

Индекс государственных облигаций RGBI подрос на 1%, достигнув отметки 121,05 пункта, что является максимальным значением за последние две недели. Рост спроса на ОФЗ связан с статистическими данными, указавшими на возобновление дефляции на недельном интервале и существенное замедление годовой инфляции.

МосБиржа продолжает консолидироваться в рамках широкого ценового коридора. Протестированный уровень поддержки 2850 пунктов подтвердил свою силу. При этом на дневных графиках сохраняется восходящий тренд, что позволяет рассматривать сценарий с возобновлением роста и тестированием уровня 3000 пунктов.

Решительное снижение ставки ЦБ может стать спекулятивным катализатором роста. Однако без мирного урегулирования конфликта вся эта волатильность — лишь «идеальный шторм», бушующий в пользу краткосрочных игроков.

Если вы не ожидаете перемирия до конца года, то акции нельзя назвать дешёвыми. Военные действия и санкции будут и дальше истощать бюджет, и единственным способом решить эту проблему, по сути, остаётся девальвация. Поэтому валютные инструменты всем нам в помощь.

Из корпоративных новостей:

Русал #RUAL планирует построить 3 ЦОДа, один в Иркутской области уже согласован, инвестиции в него составят 30 млрд руб

Ozon ожидает, что процедура регистрации МКПАО «Озон» завершится в октябре 2025 года

Ростелеком #RTKM IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025

Роснефть #ROSN и Китай подписали соглашение о доппоставке 2,5 млн т нефти в год через Казахстан

Новатэк #NVTK начал отгрузки СПГ с проекта Арктик СПГ - 2, первое судно уже зашло в Китай

СПБ Биржа #SPBE с 12 сентября снижает требования к free float с 10% до 5% для включения акций во второй котировальный список

Газпром #GAZP планирует в период с 2025 по 2029 год обустроить Южно-Киринское месторождение проекта Сахалин-3

Мосбиржа возобновляет торги обыкновенными акциями Эталон с 8 сентября 2025 года

• Лидеры: Озон Фарма #OZPH (+1,74%), Сургутнефтегаз #SNGSP (+1,17%), Эн+ #ENPG (+1,07%).

• Аутсайдеры: ВК #VKCO (-2%), Фикс Прайс #FIXR (-1,63%), РусАгро #RAGR (-1,58%), Селигдар #SELG (-1,58%).

05.09.2025 - пятница

• Восточный экономический форум (ВЭФ). День 3. Выступление президента России Владимира Путина на пленарном заседании

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #фондовый_рынок #обзор_рынка #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Сбербанк. Отчет 2 кв 2025 г по МСФО

Тикер: #SBER, #SBERP

Текущая цена: 309 (АО), 307.1 (АП)

Капитализация: 7 трлн.

Сектор: Банки

Сайт: https://www.sberbank.com/ru

Мультипликаторы (на основе последних 12 месяцев):

P\E - 4.3

P\BV - 0.95

NIM (чистая процентная маржа) - 6.02

ROE - 23%

Активы\Обязательства - 1.14

Что нравится:

- чистый процентный доход за квартал увеличился на 1.1% к/к (832.4 -> 841.8 млрд). По полугодию рост на 18.5% г/г (1.4 -> 1.7 трлн);

- рост чистого комиссионного дохода по полугодию на 1.2% г/г (393.6 -> 398.2 млрд);

- кредитный портфель вырос на 1.4% к/к (45.4 -> 46.1 трлн);

- за квартал доход от операций с финансовыми инструментами вырос в 2.1 раза к/к (32.2 -> 68.4 млрд). Если сравнивать полугодия, то здесь в 1 пол 2025 доход +100.6 млрд против расхода -19.9 млрд в 1 пол 2024;

- чистая прибыль за полугодие выросла на 5.3% г/г (816.1 -> 859 млрд);

Что не нравится:

- снижение чистого комиссионного дохода на 4% к/к (203 -> 195 млрд);

- чистая прибыль снизилась на 3% к/к (436.1 -> 422.9 млрд);

- процент ссуд, просроченных на более чем 90 дней, вырос за квартал с 2.89 до 3.16%.

Дивиденды:

Согласно дивидендной политике банк выплачивает 50% чистой прибыли по МСФО. Выплаты поддерживаются при уровне достаточности капитала в 13.3% (в 2024 году он равен 12.9%). Выплачивается равная сумма по обыкновенным и привилегированным акциям один раз в год.

По данным сайта Доход следующий дивиденд за 2025 год прогнозируется в размере 36.42 руб. на оба типа акции (ДД 11.79% (АО) и 11.86% (АП) от текущих цен).

Мой итог:

Зеленый "бульдозер" продолжает переть несмотря ни на что. Правда, по результатам сравнении кварталов заметно, что и ему тяжело двигаться в текущих условиях. Рост чистых процентных доходов незначительный, а комиссионные так вообще снизились квартал к кварталу. Как и чистая прибыль. Также обращает на себя внимание рост просроченных ссуд.

Но, в любом случае, Сбербанк показывает достойные результаты и по праву остается одной из самых популярных акций на нашем фондовом рынке. При этом по мультипликаторам банк оценивается недорого. Если посчитать прогнозный P\E исходя из полугодовых результатов, то получается 4.15. И тут, скорее всего, можно даже ожидать, что результаты во 2 полугодии будут еще лучше. Не забываем также про P\BV = 0.94. В общем, вполне можно забирать в долгосрочные и дивидендные портфели.

Я держу акции Сбербанка в своем портфеле с долей 3.08%. Расчетная справедливая цена - 381 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Российские нефтекомпании в затяжном кризисе: что повлекло идеальный шторм для нефтяников в 2025 году

Спад финансовых результатов в первом полугодии 2025 года

Российские нефтяные компании столкнулись с резким ухудшением финансовых показателей по итогам первого полугодия 2025 года. Выручка и прибыль крупнейших игроков сократились двузначными темпами, отражая совокупное влияние падения мировых цен на нефть, санкционных скидок и укрепления рубля.

Ниже приведены ключевые финансовые результаты нескольких ведущих компаний за 1 полугодие 2025 года (с изменением к аналогичному периоду 2024 года):

«Роснефть»: Выручка снизилась на 17,6%, до 4,263 трлн руб., EBITDA – до 1,054 трлн руб. Чистая прибыль упала на 68% – до 245 млрд руб. Руководство отмечает негативное влияние высоких ставок ЦБ РФ и разовых списаний

«Лукойл»: Чистая прибыль сократилась вдвое – до 287,0 млрд руб. против 591,5 млрд руб. годом ранее. Выручка упала почти на 17%, до 3,6 трлн руб. Операционная прибыль и EBITDA снизились примерно на 50% и 38% соответственно.

«Газпром нефть»: Прибыль по МСФО составила 150,5 млрд руб., что на 54,2% ниже уровня прошлого года. Выручка уменьшилась на 12,1% (до 1,775 трлн руб.), EBITDA – на 27,6% (до 510 млрд руб.). Дивиденды за полугодие снижены втрое (17,3 руб. на акцию против 51,96 руб. годом ранее) ввиду падения прибыли.

«Татнефть»: Чистая прибыль упала на 64,2%, до 54,21 млрд руб. (против 151,5 млрд руб. годом ранее). Выручка снизилась на ~5,7%, а операционная прибыль сократилась почти вдвое.

«РуссНефть»: Прибыль уменьшилась более чем втрое – до ~11,8 млрд руб. по МСФО за полугодие.

«Сургутнефтегаз»: из-за курсовой разницы компания показала чистый убыток 452,7 млрд руб. по РСБУ (годом ранее – прибыль ~139,9 млрд руб.). Укрепление рубля привело к обесценению огромных валютных запасов компании, что и обусловило рекордный убыток.

Совокупность этих показателей отражает кризисные явления в отрасли. Судя по всему, всё самое плохое, что могло произойти с нефтедобытчиками, произошло – падение цен на нефть, скидки на российскую нефть, укрепление нацвалюты, рост издержек и налогов образовали своего рода идеальный шторм для нефтяников в 2025 году.

Все издержки выросли, а рублевая цена нефти на уровне 2015–2016 годов

Одним из индикаторов кризиса является снижение рублевой выручки за баррель нефти до уровней середины 2010-х годов. Если пересчитать цену нефти в рублях, учитывая нынешний курс, картина для компаний выглядит тревожно. Например, при цене Urals около $55 за баррель и курсе ~80 ₽/$, нефтяники получают порядка 4 400 ₽ за баррель. Это сопоставимо с показателями 2015–2016 годов: тогда при нефти ~$50 и курсе ~60 ₽ за $ доход составлял около 3 000 ₽ за баррель. Казалось бы, номинально текущая рублевая цена выше, однако за прошедшие 10 лет рубль обесценился почти вдвое из-за инфляции.

С учётом накопленной инфляции, 3 200 ₽ 2015 года эквивалентны примерно 6 300 ₽ в ценах 2025 года. Таким образом, фактическая (реальная) рублёвая выручка нефтяников сейчас даже ниже, чем в пик предыдущего нефтяного кризиса.

Аналитики РБК в 2015 году отмечали, что рублёвая цена нефти заложена в бюджете примерно на уровне 3 165 ₽ за баррель, и падение её ниже грозит стимулированием девальвации со стороны властей. Сегодня этот ориентир уже пройден в реальном выражении. Каждый проданный баррель приносит нефтекомпаниям примерно столько же рублей, сколько 10 лет назад, хотя расходы за это время значительно возросли.

Для примера, средняя цена Urals во втором квартале 2025 г. опускалась до ~$55, курс рубля тогда колебался около 80–85 ₽/$. Это даёт ~4 500 ₽/барр. Для сравнения, во втором квартале 2016 г. Urals стоила ~$45 при курсе ~65 ₽/$ – около 2 925 ₽/барр. За 2016–2025 гг. потребительские цены в РФ выросли более чем в 1,5 раза, поэтому 2 900 ₽ 2016 г. ≈ 5 000–5 500 ₽ в ценах 2025 г. Получается,

нынешняя рублёвая выручка с барреля нефти даже меньше в реальном выражении, чем в 2016 году, когда нефтяники переживали прошлый обвальный спад цен.

см. динамику цен нефти в рублях с 2015 по 2025 гг. в таблице

Укрепление рубля, высокие издержки процентные ставки давят на денежный поток компаний

Укрепление рубля стало серьезным стресс-фактором для отрасли. Национальная валюта заметно усилилась в первой половине 2025 года (на ~21% к доллару с начала января по август) благодаря высоким ставкам ЦБ, экспортным ограничением капитала и прочим мерам. Для нефтяных экспортёров это обернулось снижением рублёвых доходов при тех же затратах в рублях. Крепкий рубль сокращает выручку в нацвалюте, из которой компании финансируют операционные расходы, налоги и инвестиции. Как подчеркнула «Роснефть», укрепление рубля наряду с удешевлением нефти стало одной из причин падения её финансовых показателей в первом полугодии. Аналогичные тренды отмечались и в других компаниях.

Одновременно сократился экспортный приток валюты из-за санкций. Россия вынуждена продавать нефть с дисконтом относительно Brent, что вкупе с укреплением рубля и ценовым потолком G7 привело к тому, что скидки на российскую нефть расширились. Игорь Сечин (глава «Роснефти») отмечал, что ужесточение санкций ЕС и США увеличило дисконт Urals, усилив давление на выручку.

Кроме того, внутренние тарифы и расходы росли быстрее, чем падали доходы: тарифы естественных монополий (Транснефть, РЖД и др.) были проиндексированы на 10–14%, обгоняя инфляцию, что дополнительно давит на издержки нефтяников. Таким образом, финансовый результат сжимается с двух сторон – выручка падает, а часть расходов (транспорт, логистика, проценты по кредитам) растёт.

Высокие внутренние процентные ставки – ещё один фактор, ухудшающий денежный поток.

Ключевая ставка ЦБ РФ долгое время держалась на двузначном уровне (в 2023 г. достигала 12–13%), что удорожает обслуживание долга. По словам Сечина, «запретительно высокая» ставка повышает расходы на проценты, сокращает прибыль и подрывает инвестиционный потенциал компаний.

Рост фискальной нагрузки ухудшил операционные показатели компаний отрасли

Рост фискальной нагрузки также усугубил ситуацию. В 2022–2023 годах правительство РФ приняло ряд мер, повышающих налоги для нефтегазового сектора. В частности, с 2023 года введены временные повышенные ставки НДПИ и экспортных пошлин, призванные дополнительно изъять доходы отрасли в бюджет на фоне его дефицита. Соответствующий закон, подписанный Президентом, предусматривает увеличение налоговой нагрузки на нефтедобывающие компании в 2023–2025 гг. – за счёт повышения НДПИ на нефть бюджет получит дополнительно 629 млрд руб.

По оценкам Минфина, совокупно налоговые изъятия у отрасли (нефть+газ) в эти три года увеличатся на несколько триллионов рублей. Примеры таких изъятий: повышение налога на прибыль до 34% для экспортеров СПГ (2023–2025) и дополнительный сбор с «Газпрома» по 50 млрд руб. в месяц.

Для нефтяников же ключевое – это изменение расчёта НДПИ и демпфера. В итоге нефтяные компании отдают в бюджет до 75–80% прибыли в виде налогов и пошлин. Фактически, при умеренных ценах и крепком рубле, чистая маржа нефтедобычи стала минимальной. Эксперты указывают, что за последнее десятилетие нефтяники перечислили в бюджет около 67 трлн руб., а доля изымаемой прибыли выросла до ~76%. Любое усиление налогового бремени сразу отражается на финансовых результатах компаний и их возможностях инвестировать в рост.

Правда, рост налогов несколько компенсировался сокращением нефтяных субсидий на внутреннем рынке: из-за удешевления нефти уменьшились выплаты по демпферу топливным компаниям. Однако в целом фискальная нагрузка на отрасль сегодня максимальна за десятилетие. Высокие налоги на фоне низкой рублёвой цены нефти привели к тому, что чистые прибыли обвалились даже сильнее, чем выручка, – как мы видим по отчетам всех компаний. В итоге отрасль встала перед выбором: либо сокращать инвестиции, либо наращивать долги для их финансирования (что затруднено высокой ставкой и санкционными ограничениями).

Чем отвечает нефтяники на текущий кризис: снижение издержек и новые технологии

Одним из способов смягчить кризисную ситуацию компании видят жёсткую оптимизацию операционных расходов. В условиях, когда доходы просели, нефтяники стремятся максимально снизить себестоимость добычи. Все крупные игроки объявили о программах экономии: пересматриваются контракты с подрядчиками, сокращаются неэффективные затратные проекты, внедряется режим строгой бережливости.

Например, «Роснефть» заявила о системной работе по сокращению операционных затрат до минимального уровня – несмотря на рост тарифов естественных монополий. Аналогичные меры предпринимают и другие компании, фокусируясь на повышении рентабельности каждого барреля.

Особую ставку нефтекомпании делают на внедрение современных технологий для повышения эффективности. Цифровизация, автоматизация и использование искусственного интеллекта (ИИ) помогают снижать издержки, оптимизировать процессы и принимать более взвешенные решения. В последние годы нефтяной сектор РФ активно инвестирует в цифровые решения – от интеллектуального бурения до предиктивной аналитики в геологоразведке.

Например, «Роснефть» разработала и внедрила систему ИИ «РН-Нейросети» для оптимизации разработки месторождений. Это ПО подбирает оптимальные варианты бурения новых скважин и методов увеличения нефтеотдачи, учитывая геологические данные. В результате внедрения система позволяет увеличить добычу и одновременно снизить операционные затраты; по оценке компании, прибыль от разработки месторождения может вырасти до 30%. Фактически нейросеть быстро перебирает тысячи вариантов сценариев и находит наиболее экономически выгодный, что снижает затраты на бурение и повышает нефтеотдачу. Цифровые решения такого рода ускоряют процессы, исключают ошибки (человеческий фактор) и позволяют экономить миллиарды рублей.

Другой пример – системы предиктивного обслуживания оборудования на базе машинного обучения. «Газпром нефть» и другие компании используют аналитику больших данных, чтобы прогнозировать поломки насосов, компрессоров и предотвратить аварийные простои. Это сокращает непроизводительные потери и ремонтные расходы. Также нефтяники внедряют технологии дистанционного мониторинга месторождений, беспилотники для обследования трубопроводов, роботизацию рутинных операций на промыслах. Все эти новшества позволяют при меньших затратах поддерживать высокий уровень добычи и безопасности.

Отдельно стоит отметить усилия по повышению эффективности капитальных вложений. В условиях ограниченного капитала компании более тщательно отбирают инвестпроекты, рассчитывают их отдачу. Шире применяются проекты внедрения (pilot projects), когда новая технология или методика апробируется на небольшом участке, прежде чем тиражироваться – это снижает риск потратить деньги впустую. Компании обмениваются лучшими практиками, совместно инвестируют в технологические кластеры. Например, государство и бизнес развивают полигон Баженовского проекта (разработка трудноизвлекаемых запасов в свите Баженовской свиты) с привлечением цифровых решений, что в перспективе должно снизить себестоимость добычи на этих сложных запасах.

Таким образом, оптимизация операционных и капитальных затрат стала ключевой стратегией нефтяников в кризис. Использование новых технологий, включая ИИ, даёт ощутимый эффект, повышая контроль за расходами и отдачу от инвестиций. Хотя за один год радикально изменить структуру затрат невозможно, постепенно цифровая трансформация помогает отрасли выстоять под прессом неблагоприятной конъюнктуры.

Расчёт на ослабление рубля как источник долгосрочной стабильности и восстановления инвестиционной активности в отрасли

В среднесрочной перспективе нефтяная отрасль рассчитывает на более слабый рубль, который мог бы вернуть ей приемлемый уровень рублёвой выручки. Считается, что текущий курс (~80 ₽/$) избыточно крепок для экономики, ориентированной на экспорт сырья. Экспортеры заинтересованы в девальвации рубля, поскольку это прямо увеличивает их доходы в национальной валюте. По оценкам аналитиков, бюджету и нефтекомпаниям комфортен курс порядка 100 ₽ за доллар. Такой уровень был бы ближе к равновесному с учётом инфляции последних лет и позволил бы компенсировать часть выпадающих доходов.

Эксперты инвестиционных компаний отмечают, что район ₽100/$ является балансом интересов: при таком курсе экспортеры получают больше рублей за валютную выручку, бюджет выигрывает от дополнительных нефтегазовых доходов, а импортеры и население ещё не испытывают критического давления цен.

В начале 2025 года курс уже подходил к этой отметке (достигал 97–98 руб./$), и многие прогнозы на конец года предполагают возврат в диапазон 95–105 руб. за доллар. Собственно, чтобы вернуть рублёвую цену нефти к приемлемому уровню, властям может потребоваться допустить ослабление рубля. В 2015 году в схожей ситуации рынок наблюдал подобные действия: когда рублёвая цена нефти падала ниже ~3 200 ₽, курс нацвалюты корректировался.

Сейчас, по сравнению с 2022–2023 годами, у правительства меньше стимулов искусственно поддерживать крепкий рубль. Напротив, растущий дефицит бюджета толкает Минфин к валютным интервенциям с обратным знаком – покупать валюту для пополнения резервов (в рамках бюджетного правила), что ослабляет рубль. Кроме того, в августе 2023 г. Банк России возобновил продажи юаней из ФНБ, но объём этих интервенций невелик и не смог развернуть тренд на укрепление рубля.

В отрасли ожидают, что к концу 2025 г. рубль все же девальвирует ближе к фундаментально обоснованному уровню. Если, скажем, средняя цена нефти Urals будет $60, а инфляция за 2015–2025 гг. суммарно около 100%, то эквивалент курса, компенсирующий инфляцию, составит порядка 105 ₽/$ (чтобы рублёвая цена барреля вернулась к уровню 2015 г. в реальном выражении). Многие нефтяные топ-менеджеры негласно называют «комфортным» курс 90–100 руб. за доллар для планирования бюджета компаний. Такое ослабление позволило бы увеличить рублёвые доходы экспортёров на 10–25% относительно текущих, что могло бы частично восстановить их платежеспособность.

Конечно, точные сроки и масштабы возможной девальвации непредсказуемы и зависят от множества факторов – от конъюнктуры нефтяного рынка до санкций и монетарной политики ЦБ. Однако консенсус экспертов склоняется к тому, что курс 80 ₽ не удержится длительно. Уже осенью 2025 г. влияние сезонных факторов (увеличение импорта, выплата дивидендов иностранцам, возможное снижение ставки ЦБ) может ослабить рубль. Для нефтянки это был бы желанный тренд: каждые лишние 10 ₽ в курсе дают порядка +600 млрд руб. годовых доходов отрасли (при экспорте ~200 млн т нефти). Именно поэтому компании спокойно смотрят на перспективу более дешёвого рубля – это естественный механизм балансировки экономики.

#нефть #кризис #инвестиции #капитал #urals #акции

Циан. Отчет за 2 кв 2025 по МСФО

Тикер: #CNRU

Текущая цена: 606.8

Капитализация: 47.1 млрд.

Сектор: IT

Сайт: https://ir.ciangroup.ru/ru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 19.2

P\BV - 4.29

P\S - 3.49

ROE - 23.7%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 12

Активы\Обязательства - 3.81

Что нравится:

- рост выручки на 9% к/к (3.3 -> 3.6 млрд) и за полугодие на 8.2% г/г (6.4 -> 6.9 млрд);

- свободный денежный поток вырос на 22.1% к/к (1 -> 1.3 млрд) и за полугодие на 76.7% г/г (1.3 -> 2.3 млрд);

- снижение отрицательного чистого долга на 13.5% к/к (-4.6 -> -5.2 млрд);

- чистый финансовый доход вырос на 41.6% к/к (380 -> 538 млн) и за полугодие в 3.5 раза г/г (265 -> 918 млн);

- чистая прибыль выросла на 6.6% к/к (741 -> 790 млн) и за полугодие на 6.2% г/г (0.95 -> 1 млрд);

Что не нравится:

- соотношение активов к обязательствам снизилось с 4.26 на 3.81;

Дивиденды:

Дивидендная политика Циана предполагает выплату не менее 60% от скорректированной чистой прибыли как минимум один раз в год.

После завершения редомициляции менеджмент Компании намерен вынести на рассмотрение Совета директоров вопрос о выплате специального дивиденда, размер которого, по предварительным оценкам, может превысить 100 руб. на акцию (ДД 16.48% от текущей цене при выплате в 100 рублей).

Мой итог:

На первый взгляд в компании все очень позитивно. Растут все показатели, ну только соотношение активов к обязательствам немного просело, но при этом оно остается отличным.

Минус Циан в его текущей спекулятивной идее, а именно, в выплате большого разового дивиденда. Если смотреть на операционную часть бизнеса, то можно отметить, что выручка растет пока невысокими темпами, при этом операционная рентабельность уменьшилась как г/г (21.8 -> 17.1%), так как и к/к (17.4 -> 17.1%). И сама операционная прибыль также меньше к/к и г/г. Рост чистой прибыль обеспечивает денежная подушка, а точнее чистые процентные доходы.

Если же компания выплатит разовый дивиденд (даже 100 рублей), то это уменьшит активы на 7.8 млрд (денежные средства + депозиты сейчас 10.7 млрд). Как итог, Циан будет зарабатывать меньше финансовых доходов и придется рассчитывать на основной бизнес. А он, как писал выше, пока теряет в рентабельности.

К слову, после выплаты дивиденда соотношение активов к обязательствам станет 2 или ниже.

С учетом вышеописанного стоимость в 19 прибылей и 4 баланса выглядит очень высокой. Инвестиционной идеи в акциях Циан не видно, только спекулятивная. Расчетная справедливая цена - 502 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Разбираем операционные результаты «Озон Фармацевтика» за 1 полугодие 2025 года

📊 29 августа мы представили финансовые и операционные результаты компании за первое полугодие 2025 года — и сегодня разбираем их подробнее.

Как нам удалось сохранить рост на фоне рыночных вызовов? Какие стратегии обеспечили увеличение продаж? И почему сейчас как никогда важно говорить об эффективности производства?

🏭 Несмотря на то, что рынок в упаковках снизился на 3,2% (по данным DSM Group), продажи «Озон Фармацевтика» в первом полугодии выросли на 2% и достигли 152,9 млн упаковок. Это обеспечило дополнительный прирост выручки на 0,3 млрд рублей.

Рост стал возможен благодаря целому ряду факторов:

✅ Ротация ассортимента в пользу наиболее востребованных препаратов и вывод новых препаратов;

✅ Расширение представленности в аптечных сетях и онлайн-каналах;

✅ Активное участие в государственных закупках.

💊 Средняя стоимость упаковки увеличилась на 14% — до 87 рублей. Это связано как с инфляцией, так и с увеличением доли более дорогих препаратов в ассортименте и выводом новинок.

Так, запущенные в конце 2024 года Круоксабан и Тикагрелор уже в первом полугодии вошли в ТОП-5 нашего портфеля продаж.

🏭 Ежедневно наши предприятия выпускают более 1 млн упаковок лекарственных средств, и мы продолжаем наращивать объёмы. В условиях инфляции и сезонных колебаний производственная эффективность позволяет компании сохранять устойчивость: мы оптимизируем процессы, контролируем издержки и поддерживаем высокое качество, одновременно готовясь к расширению мощностей.

🚀 Рост в условиях стагнации рынка — это подтверждение устойчивости нашей стратегии. Мы делаем ставку на качество, востребованный ассортимент и укрепление позиций во всех каналах продаж.

💊 Главное, что каждый процент роста — это тысячи пациентов, которые вовремя получили необходимые лекарства.

Запись эфира, презентация и пресс-релиз по результатам за первое полугодие 2025 года доступны по ссылке

🏤 Мегановости 🗞 👉📰

1️⃣ Совет директоров "Новабев групп" $BELU рекомендовал дивиденды 20₽ на акцию за первое полугодие 2025 года.

Реестр под дивиденды закроют 18 октября.

Компания остаётся щедрой на выплаты: в прошлом году акционеры получили 25₽ на акцию. Бизнес устойчив, а дивидендная политика предсказуема.

Облигации Камаз БО-П16. Купон до 14,50% на 2 года с ежемесячными выплатами

ПАО «КАМАЗ» — крупнейшая в стране автомобильная корпорация, которая входит в двадцатку ведущих мировых производителей тяжелых грузовиков и является лидером на российском рынке грузовых автомобилей.

Компания охватывает весь технологический цикл производства: от разработки, изготовления, сборки автотехники и автокомпонентов до сбыта готовой продукции и сервисного сопровождения.

Параметры выпуска Камаз БО-П16:

• Рейтинг: ruAA (Стабильный) от Эксперт РА, AA-(RU) (Стабильный) от АКРА

• Номинал: 1000Р

• Объем: 5 млрд рублей

• Срок обращения: 2 года

• Купон: не выше 14,50% годовых (YTM не выше 15,50% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 03 сентября

• Дата размещения: 09 сентября

Помимо облигации с фиксированным купоном Камаз готовы представать флоатер БО-П17 - плавающий, определяемый как сумма доходов за каждый день купонного периода исходя из значения КС Банка России + спред. Ориентир спреда – не выше 250 б.п. Срок обращения: до двух лет.

Финансовые результаты МСФО за 1п 2025 года:

• Чистый убыток — 30,9 млрд рублей, годом ранее компания завершила отчётный период с прибылью в размере 3,7 млрд рублей.

• Выручка снизилась на 18% — почти до 154 млрд рублей.

• Себестоимость продаж составила 137,9 млрд рублей (-10% г/г).

• Валовая прибыль сократилась более чем вдвое — до 16,02 млрд рублей.

• Операционный убыток — 18,15 млрд рублей против прибыли почти 15 млрд рублей годом ранее.

Рост финансовых расходов связан с увеличением стоимости кредитов, привлекавшихся для модернизации и импортозамещения, а также усложнением цепочек поставок.

• Чистый долг снизился до 141,8 млрд рублей со 163 млрд рублей на конец прошлого года.

На второе полугодие менеджмент намерен продолжить сокращать расходы и повышать эффективность деятельности, что, как ожидают в компании, "положительно отразится на финансовых результатах".

Рейтинг надёжности: 26 марта 2025 года аналитическое кредитное рейтинговое агентство (АКРА) понизило кредитный рейтинг ПАО «КАМАЗ» и его облигаций с уровня АА(RU) до уровня АА-(RU), сохранив стабильный прогноз.

В обращении находятся 9 выпусков классических облигаций компании на 35 млрд рублей и 5 выпусков биржевых бондов на 44 млрд рублей:

• КАМАЗ БО-П15 $RU000A10BU31 Доходность: 15,29%. Купон: 18,00%. Текущая купонная доходность: 16,92% на 1 год 9 месяцев, ежемесячно.

• КАМАЗ БО-П11 $RU000A107MM9 Доходность: 18,54%. Купон: 14,50%. Текущая купонная доходность: 14,41% на 4 месяца, 4 раза в год.

Похожие выпуски облигаций по параметрам:

• Селигдар 001Р-04 $RU000A10C5L7 (18,23%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 $RU000A106UW3 (20,79%) А на 2 года

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (19,93%) А на 1 год 10 месяцев

• АФК Система 002P-02 $RU000A10BPZ1 (17,34%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (18,21%) А- на 1 год 8 месяцев

• РОЛЬФ 1Р08 $RU000A10BQ60 (21,34%) А- на 1 год 8 месяцев

• МВ Финанс 001P-06 $RU000A10BFP3 (23,05%) А на 1 год 7 месяцев

• Эталон Финанс 002P-03 $RU000A10BAP4 (16,94%) А- на 1 год 7 месяцев

• ЕвроТранс БО-001Р-07 $RU000A10BB75 (18,95%) А- на 1 год 7 месяцев.

• Группа ЛСР 001P-09 $RU000A1082X0 (17,57%) А на 1 год 6 месяцев.

Что по итогу: Выручка от продаж снизилась во всех сегментах за исключением финансовой аренды. Снижение выручки стало результатом падения рынка грузовиков почти на 60% и денежно-кредитной политики Центрального Банка РФ.

Новый выпуск КАМАЗа не дает какой-либо премии ко вторичному рынку и не соответствует тем рискам которые берет на себя инвестор при покупке облигаций от данного эмитента. Куда интереснее рассмотреть к покупке новый выпуск Новые Технологии 001P-08 купон 17% и аналогичным сроком к погашению. Разбор выпуска делал на прошлой неделе.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#облигации #инвестор #инвестиции #аналитика #обзор #отчет #новичкам #трейдинг #новости #фондовый_рынок

'Не является инвестиционной рекомендацией

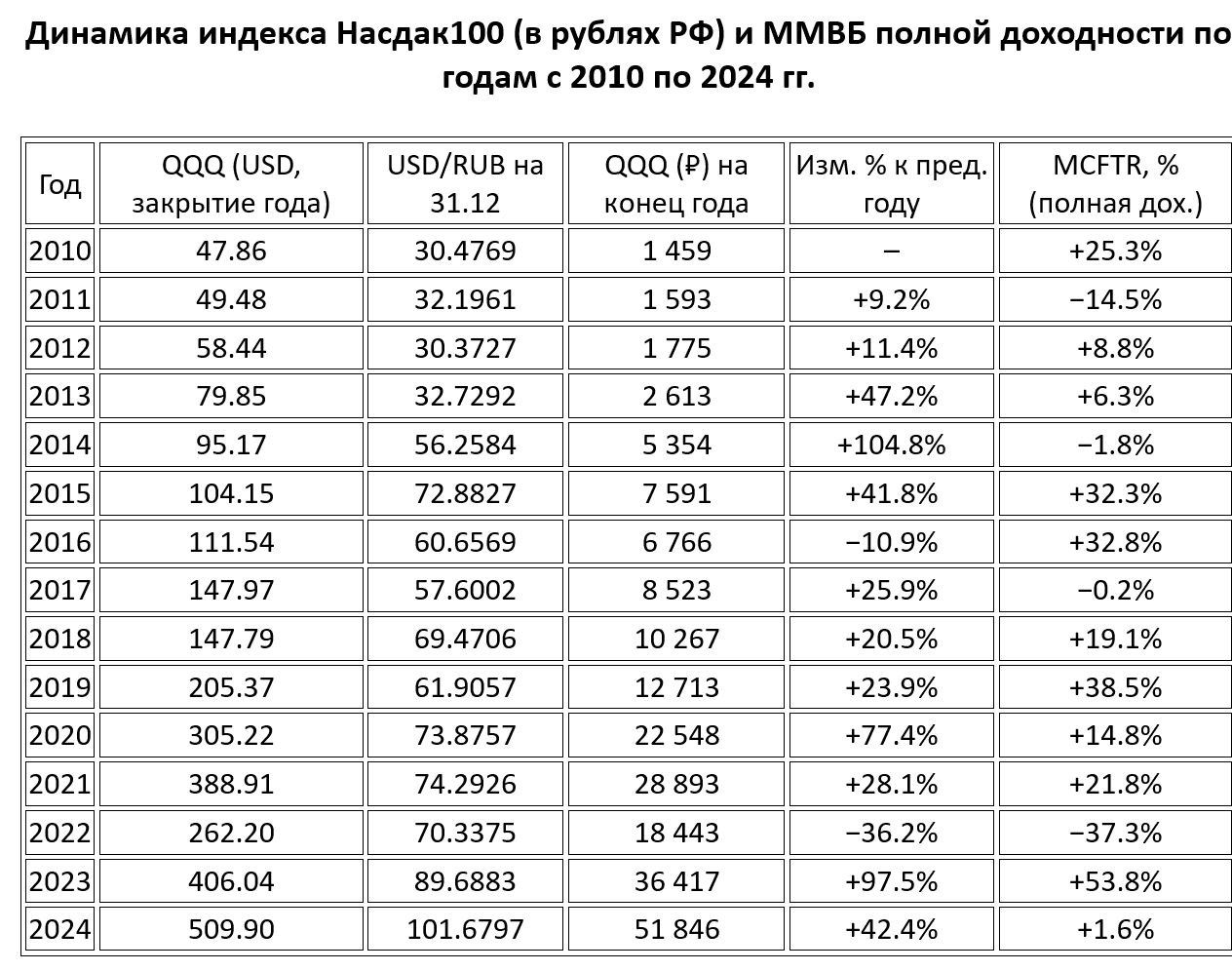

NASDAQ 100: КАК ОПЕРЕЖАЕТ идекс ММВБ ПО ДОХОДНОСТИ И ИНВЕСТИРОВАТЬ В РОССИИ

Ключевые идеи статьи:

· Nasdaq‑100 — один из трёх ключевых мировых индексов вместе с DJIA и S&P 500.

· Концентрат крупнейших нефинансовых компаний Nasdaq. Для инвестиций доступен через биржевой фонд QQQ (ETF)

· Для инвестора из РФ важна оценка в рублях: результат = динамика QQQ в долларах × курс USD/RUB.

· За 2010–2024 «QQQ в ₽» вырос примерно в 35,5 раза (≈ 27,5% среднегодовая доходность), что существенно выше полной доходности индекса МосБиржи за тот же период (≈ ×4,74, ≈ 11,7% в год).

·На Мосбирже доступен расчётный фьючерс NASD на QQQ; встроенной валютной ноги нет — её создают отдельно через лонг Si (USD/RUB).

Насдак 100 что это и почему он важен для инвестиционного сообщества

Nasdaq‑100 (NDX) — один из трёх главных бенчмарков мира рядом с DJIA и S&P 500. Он собирает крупнейшие нефинансовые компании Nasdaq: софт, полупроводники, облака, e‑commerce, соцсети, потребительские сервисы. Производные на индекс — прежде всего ETF QQQ и фьючерсы — входят в число самых ликвидных инструментов на планете. Ими активно пользуются пенсионные и страховые фонды, управляющие активами, суверенные фонды и хедж‑фонды: чтобы быстро получить рыночную экспозицию, сбалансировать портфель и хеджировать риски.

Финансовые компании исключены из состава индекса. Фокус на технологиях и смежных отраслях. Крупнейшие веса традиционно у Nvidia, Microsoft, Apple, Amazon, Meta, Tesla, Broadcom и др. Индекс капитализационно‑взвешенный. Это значит, чем больше компания, тем выше её доля. Состав поддерживается «в форме» благодаря ежегодному пересмотру и ежеквартальной ребалансировка. В 2023‑м была внеочередная корректировка, чтобы снизить концентрацию «мегакэпов».

Долгий путь: как индекс рос и падал

Индекс стартовал 31.01.1985 с базового значения 250 пунктов (в 1994‑м методологически пересчитан до 125). На 31.12.2024 — около 21 012 пунктов.

Среднегодовая доходность: 1986–2024: ≈14,1% в год.

Лучший год: 1999 (+101,9%); худший: 2008 (−41,9%); максимальная просадка — более −80% в дотком‑кризис. С 2010 года данные по доходности индекса Насдак в долларах в рублях доступны в таблице.

Динамика индекса по десятилетиям. Бурные 1990-е. Это время становления новой интернет экономики. Технологические компании взлетали на волне интернета, а вместе с ними — Nasdaq-100. Рост был головокружительным, а конец десятилетия ознаменовался знаменитым «дотком-пузырём». Для инвестора урок оказался прост - невероятные возможности соседствуют с не менее впечатляющими провалами.

«Потерянные» 2000-е. После краха пузыря индекс долгие годы оставался под давлением. Добавим к этому кризис 2008 года — и становится понятно, почему целое десятилетие воспринимается как потерянное. Nasdaq-100 фактически топтался на месте, а инвесторы учились терпению и управлению убытками.

Мощные 2010-е. На фоне дешёвых денег и бурного роста технологических гигантов индекс пережил «золотой век». Apple, Amazon, Google, Microsoft и другие стали драйверами целого десятилетия. Доходности впечатляли, а Nasdaq-100 превратился в символ глобального технологического лидерства.

Волатильные 2020-е. Пандемия COVID-19 встряхнула рынки, но дала мощный импульс цифровизации. Затем пришли инфляция, рост ставок и высокая волатильность. Годы 2023–2024 стали временем восстановления, но инвесторы вновь убедились: путь наверх редко бывает прямым и Nasdaq-100 способен дарить впечатляющие результаты по доходности, но и резкие коррекции — часть инвестиционного процесса. Цена за доступ к лидерам роста — готовность выдерживать просадки и дисциплина в управлении портфелем.

Как и почему рублевая переоценка инвестиций в Насдак позволяет в 7 раз опередить индекс ММВБ за последние 15 лет

Представленная выше динамика индекса Насдак со всеми ее взлетами и падениями это оценка « в долларах», что является лишь половиной истории. Итог для инвестора из РФ измеряется в рублях, а значит следует использовать результат QQQ в долларах США, пересчитанный по USD/RUB на дату оценки.

В таблице к статье мы показываем три величины: закрытие QQQ в долларах $, официальный USD/RUB на 31 декабря, и их произведение — «QQQ в ₽».

Итог за 2010–2024. Цена одного пая QQQ в рублях выросла с 1 459 ₽ до 51 846 ₽ — почти ×35,5. Среднегодовая доходность за 14 лет 27,5%.

Для ориентира индекс МосБиржи за тот же отрезок поднялся с 1 543 до 7 306 пунктов — около ×4,74, что даёт ≈11,7% в год. В совокупности QQQ в рублях опередил полную доходность МосБиржи примерно в 7,5 раза (×35,5 против ×4,74). Из 14 лет 12 были положительными для «QQQ в ₽»; отрицательные — 2016 и 2022.

Другой важный момент объясняющий причину того что Насдак значительно опережает ММВБ по доходности состоит в том что, исторически падения Nasdaq-100 часто совпадали с замедлением мировой экономики и снижением цен на энергоносители. Для России это означает одновременное ослабление рубля. В такие периоды рублёвый инвестор, владеющий активами в долларах, получает своеобразный «автоматический хедж»: падение индекса в валюте частично компенсируется ростом курса доллара к рублю.

Таким образом, Nasdaq-100, котируемый в рублях, становится не только ставкой на глобальные технологические компании, но и защитным инструментом против валютных рисков и снижения нефтегазовой конъюнктуры.

Как купить экспозицию на Мосбирже

В 2022‑м окно в зарубежные акции и ETF практически захлопнулось (санкции, ограничения на операции и покупки). «Мостик» к Nasdaq‑100 в российской инфраструктуре — расчётный фьючерс NASD на паи Invesco QQQ.

Ключевые параметры фьючерса NASD:

-базовый актив — пай QQQ;

-размер контракта — 41 пай;

-вариационная маржа и клиринг — в рублях;

-поставки нет (контракт расчётный);

-серии — квартальные (март / июнь / сентябрь / декабрь);

-расчёт по экспирации — NAV одного пая QQQ × 41 на дату, предшествующую экспирации.

Важно отметить, что в контракте нет встроенной валютной «ноги» USD/RUB — долларовая составляющая не фиксируется автоматически и при необходимости добавляется отдельно.

Контракты квартальные — позицию удобно переносить за 3–7 торговых дней до экспирации. Следите за ликвидностью ближайшей серии и спредом «бид‑оффер». Крупные объёмы разбивайте на части — не гонитесь за последней тиковой ценой.

Фьючерсы дают плечо: гарантийное обеспечение кратно меньше полной стоимости контракта. Плюс — эффективность капитала; минус — чувствительность к волатильности через вариационную маржу.

Также необходимо учитывать влияние бэквардации и контанго на стоимость переноса позиций (роллирование фьючерсов). .

Кейс стратегии автоследования: «Алгебра»: альтернативный способ инвестировать в Насдак

В стратегии автоследования «Алгебра» ядро портфеля до 65% портфеля— длинные позиции во фьючерсах NASD и Si (USD/RUB). Суммарная остальное — фьючерсы на природный газ кэш и консервативные инструменты. Ключевой принцип — таргетирование волатильности: при росте рыночной турбулентности доля фьючерсов на Насдак автоматически уменьшается, при спокойном рынке — увеличивается.

Такой адаптивный режим помогает сглаживать просадки и удерживать риск в заданном коридоре.

Доступ к стратегии Алгебра

Что думают студенты-инвесторы об изменении КС и влиянии на экономику

Провел оффлайн семинар на тему прогнозов по ставке. С приближением заседания ЦБ 12 сентября мы обсуждали со студентами, что ждёт экономику и на сколько ЦБ снизит или повысит ставку. Пришло примерно 80 человек.

Это живое обсуждение отражает разные взгляды на состояние экономики и инфляции, на роль и задачи Центробанка. Я подготовил этот пост на основе дискуссий участников семинара, хочу обратить внимание читателей на реальные настроения и аргументы обычных инвесторов, а не на мнения аналитиков.

Куда стоит двигать ключевую ставку?

Все отметили, что текущая ситуация неоднозначная. С одной стороны, дефляция и снижение ВВП — классические аргументы в пользу снижения ставки. С другой — инфляция продолжает “жарить” экономику без остановки. Некоторые студенты отмечают, что скачок вниз в два процента был бы ошибкой, учитывая, что рынок сам фактически “ужесточил” условия кредитования. Другие говорят о продолжающемся росте цен на продукты и услуги, несмотря на сигналы “дефляции”.

Распределение мнений студентов

В ходе обсуждений выявил следующие настроения:

За снижение ставки: около 45% участников считают, что ставка должна снизиться хотя бы на 1-2%, чтобы поддержать экономику, облегчить кредитование и стимулировать производство.

Против снижения: около 35% уверены, что ставка должна остаться прежней или даже возрасти, ведь инфляция и рост цен продолжаются, и снизить ставку сейчас — риск дополнительного разгона инфляционных процессов.

Нейтральные/сдержанные: примерно 20% не видят смысла менять ставку сейчас или затрудняются с однозначным прогнозом, полагая, что решение должно строиться на более глубоком анализе макроэкономических данных.

Кратко выделю главные аргументы "за" и "против"

За снижение: состояние многих отраслей (строительство, металлургия, угольная промышленность) печальное, ставки по кредитам высокие, развитие тормозится. Крепкий рубль и проблемы с исполнением бюджета требуют поддержки бизнеса. Ожидания: снижение ставки активизирует спрос и инвестиции, особенно в строительном секторе, где наблюдается спад.

Против снижения: увеличение потребительских цен и рост инфляционных ожиданий (до 13,5% и выше) усилится. Рост объемов денежной массы М2 на фоне отрицательных доходностей по депозитам создаст риск ускорения инфляции. Ухудшающаяся доходность сбережений грозит проблемами пенсионной системы. Плюс еще возможное увеличение дефицита бюджета. ЦБ вынужден держать жесткую ДКП. Некоторые считают, что нынешняя ставка уже смягчена рынком, и новая просадка ставки может привести к новым спиралям цен.

Особое внимание — малому бизнесу и рынку облигаций

При обсуждении прозвучало, что малый и средний бизнес часто остается вне поля зрения при изменении КС, и это правда. Когда выразили мнение, что МСБ переживает ситуацию не так остро, как крупные игроки, (был пример, что за долгосрочные кредиты крупные предприятия платят до 17%), аудитория практически освистала выступающего. Видимо, он не знал, что многие инвесторы — владельцы небольшого собственного бизнеса. И они привели множество других примеров. О том, что “хоть бы не закрыться, какое тут развитие”.

Подведу итоги: аналитика и ожидания

В целом, студенты-инвесторы с оптимизмом смотрят на возможность снижения КС на 1-2% в ближайшие месяцы. Правда, существуют опасения, что если инфляция не будет стабилизирована, ЦБ вернется к повышению ставки. Сложно найти баланс между поддержкой экономики и контролем над инфляцией, учитывая, что КС — не только макроэкономический инструмент, но и политическое решение, зависит от глобальной и внутренней ситуации + ожиданий рынка.

Наш разговор показал, что вокруг изменения КС “бродит” множество разных мнений. Одни видят в снижении шанс оживить экономику и помочь бизнесу, другие боятся раскачки инфляционных процессов и ухудшения финансовой стабильности.

ЦБ 12 сентября должен найти компромисс между экономическими вызовами и инфляционными рисками. И здесь мнение сообщества инвесторов — важный индикатор ожиданий и доверия.

#ставка

https://t.me/ifitpro

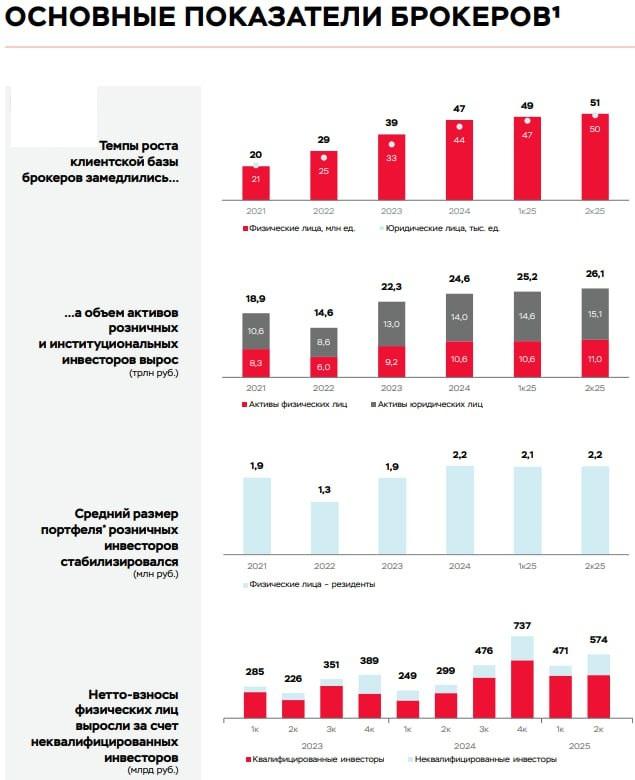

Розничные инвесторы нарастили активы на бирже на 11 трлн рублей во II квартале — следует из обзора Б

За квартал объём вложений физлиц вырос на 400 млрд рублей, юридических лиц — ещё на 500 млрд. Общая сумма средств, хранящихся у брокеров гражданами и компаниями, достигла 26,1 трлн рублей. Число инвесторов с балансом свыше 10 тысяч рублей выросло до 5,1 млн человек. Количество квалифицированных инвесторов (с активами от 12 млн рублей) — 918 тысяч.

Структура портфелей физлиц изменилась:

35% — облигации. Это максимальная доля с конца 2020 года. Рост связан с фиксацией доходности перед ожидаемым снижением ключевой ставки.

28% — акции. Минимум с конца 2022 года.

16% — паи инвестиционных фондов (ПИФы).

Инвесторы всё больше делают ставку на защиту капитала и предсказуемый доход — что отражает осторожный настрой на фоне макроэкономической неопределённости.

INVESTFUNT.RU

🪙На неделе была целая куча отчётов. В основном отчеты негативные, но есть и позитив.

Неожиданно сильный отчет от Новабев. Выручка выросла на 20%, прибыль на 4%.

https://t.me/otchet30/1609

Ленэнерго. Выручка ₽68,46 млрд (+13,8% г/г).

Чистая прибыль ₽20,41 млрд (+7,5% г/г)

https://t.me/otchet30/1610

Относительно неплохой отчет от Газпрома. Хотя долг всё ещё высокий.

https://t.me/otchet30/1607

Аэрофлот. Рост выручки и прибыли, но рентабельность по EBITDA снизилась.

https://t.me/otchet30/1605

РусГидро. Рост прибыли и выручки благодаря гос субсидиям.

https://t.me/otchet30/1600

Промомед. Рост почти по всем показателям.

https://t.me/otchet30/1599

Ренессанс Страхование. Рост портфеля + рост чистой прибыли. https://t.me/otchet30/1596

Полюс. Рост фин показателей, при снижении объемов производства. + дивиденды.

https://t.me/otchet30/1593

Мать и дитя отчиталась о росте EBITDA на 15% в первом полугодии. Выручка и прибыль тоже выросли. $MDMG

Русагро: рост финансовых показателей есть, но риски в компании остаются. Судебные дела и всё такое. $RAGR

Самолет: рост EBITDA на фоне давления долга и высокой ставки

Девелоперский сектор в 2025-м работает в стрессовых условиях. Высокая ключевая ставка и сворачивание программ льготной ипотеки усилили давление на спрос, а стоимость заимствований для компаний отрасли выросла кратно. В таких условиях результаты ГК «Самолет» $SMLT за первое полугодие 2025 года особенно показательны: девелопер показывает рост операционной прибыли и выполнение планов по продажам, но чистая прибыль проседает из-за дорогого финансирования.

Финансовые итоги

Выручка — 170,97 млрд руб. (на уровне прошлого года: 170,82 млрд руб.)

EBITDA — 52,08 млрд руб. (+21% г/г)

Скорректированная EBITDA — 57,5 млрд руб. (+7% г/г)

Чистая прибыль — 1,84 млрд руб. (–61% г/г, против 4,72 млрд руб. годом ранее)

Чистый корпоративный долг — 128,1 млрд руб. (на конец 2024 было 116,1 млрд руб.)

Продажи — 121 млрд руб.(553 тыс. кв. м), что составляет 96% от прогноза компании на период.

🔷️ Эскроу и денежные потоки

Традиционно по МСФО у «Самолета» фиксируется отток по операционной деятельности — 116,2 млрд руб. за 1П 2025. Но важно понимать специфику: средства дольщиков хранятся на эскроу-счетах и засчитываются банком в погашение проектного финансирования, минуя отчет о движении денежных средств. Если бы эти деньги сначала поступали на счета компании, отток выглядел бы куда мягче — 43,1 млрд руб. Это технический эффект модели, а не реальный кассовый разрыв.

🔷️ География и структура выручки

Основной рынок по-прежнему Москва и МО (149,7 млрд руб. против 156,7 млрд руб. годом ранее), однако регионы и Санкт-Петербург усиливают позиции: выручка там выросла почти на 50% — до 21,3 млрд руб. Таким образом, «Самолет» постепенно снижает зависимость от столичных проектов, диверсифицируя бизнес.

🔷️ Рентабельность и долг

Рост EBITDA на 21% при стагнирующей выручке указывает на улучшение операционной маржи. Но итог для акционеров смазан: чистая прибыль просела из-за роста процентных расходов. Обслуживание долга обошлось в 52,3 млрд руб. против 39,4 млрд руб. годом ранее (+33%). Это следствие высокой ключевой ставки и расширения долгового портфеля.

Долговая модель становится всё более чувствительной к монетарной политике: компания активно использует проектное финансирование и корпоративные кредиты, а процентная нагрузка напрямую бьёт по прибыли.

🔷️ Корпоративные события

В отчётном периоде компания избавилась от части непрофильных активов. Продажа «Клиентского сервиса» и ЗПИФ «Самолет. Инвестиции в недвижимость» принесла разовые доходы на 2 млрд руб +. Это поддерживает баланс, но не решает фундаментальную проблему дорогого долга.

🔷️ Дивиденды

Формально «Самолет» придерживается политики выплаты не менее 50% скорректированной чистой прибыли по МСФО при сохранении умеренной долговой нагрузки (ориентир — Net Debt/EBITDA ≤3x). Однако по итогам 1П 2025 скорр. EBITDA выросла, но чистая прибыль просела, а долг увеличился. В таких условиях вероятность дивидендов в этом году невелика: компания может предпочесть удержать средства для снижения долговой нагрузки и финансирования проектов.

👀 Перспективы

Сильные продажи и рост EBITDA подтверждают, что бизнес-модель устойчива. Но ключевой вопрос на ближайшие кварталы — динамика ключевой ставки ЦБ.

Сегодняшний отчёт — сигнал двойственный: девелопер выполняет планы и усиливает позиции в регионах, но финансовая модель остаётся заложницей дорогих денег. Для инвесторов это история про баланс риска и масштаба: «Самолет» растёт, но рост пока обходится слишком дорого. Возможно, сейчас лучшее решение — обратить внимание на облигации компании.

➡️ P.S. Последние дни поток отчетностей зашкаливает. Но не все компании одинаково интересны для вас, читателей. Напишите в комментариях, за кем вы хотите следить чаще — буду делать акцент именно на этих эмитентах.

Ставьте 👍

#обзор_компании #SMLT

©Биржевая Ключница

💊 «Озон Фармацевтика» объявляет финансовые и операционные результаты за 1 полугодие 2025 года

📈 Ключевые цифры:

🔵 Выручка: +16% г/г → 13,3 млрд руб.

🔵 Скорректированная EBITDA: +7% г/г → 4,4 млрд руб. (рентабельность 33%)

🔵 Чистая прибыль: 1,7 млрд руб.

🔵Соотношение чистый долг/12M EBITDA снизилось до 1,0х.

🔵Соотношение ЧОК / 12М выручка улучшилось до 64%.

Прогноз на 2025: рост выручки ≥25% г/г — подтверждаем!

🚀 Что стимулировало рост?

• Расширение ассортимента и представленности в аптечных сетях;

• Участие в госзакупках;

• Рост доли дорогих препаратов и средней цены упаковки.

🔧 Инвестиции в будущее:

2,0 млрд руб. — капитальные вложения:

— Регистрация дженериков и биосимиляров (1,3 млрд);

— Строительство «Озон Медика» (360 млн);

— Оснащение «Мабскейл» (125 млн).

Подробнее - в нашем пресс-релизе

🪙 Введение 3%-го сбора с интернет-рекламы уже приводит к росту медиаинфляции. Стоимость рекламных услуг к концу года может вырасти на 7% — Ъ со ссылкой на агентство PR Partner.

🪨 Чистый убыток «Мечела» за полугодие вырос на 143%, до ₽40,5 млрд.

— Выручка упала на 26%, до ₽152,3 млрд

— EBITDA сократилась на 83%, до ₽5,7 млрд

— Рентабельность по EBITDA составила 4% (годом ранее — 16%)

— Чистый убыток вырос на 143%, до ₽40,51 млрд.

Пациент скорее мертв, чем жив. 🤷♂️

🪙 Рост аренды жилья в городах-миллионниках в августе замедлился до 1,2% м/м.

Несмотря на сезонный пик, темпы роста снижаются: в июле аренда подорожала на 2,9%, в июне — на 2% — Ведомости.