Растём быстрее рынка

Согласно нашим обещаниям на IPO мы продолжаем расти и сохраняем высокий уровень рентабельности. Темпы роста компании существенно опережают рост рынка. Главные индикаторы — увеличение загрузки производства, рост продаж в упаковках и рост представленности ассортимента.

«Озон Фармацевтика» входит в ТОП-10 фармацевтических корпораций на розничном коммерческом рынке. По итогам девяти месяцев 2024 года мы возглавили рейтинг продаж, составленный агентством AlphaRM, по показателю прироста — 25% YTD'9 2024/ YTD'9 2023.

Свою оценку также дала Ольга Ларина, коммерческий директор и член Совета директоров Группы «Озон Фармацевтика»:

«Фармацевтическая отрасль находится в процессе консолидации. Мы наблюдаем тенденцию к укрупнению среди дистрибьюторов и розничных сетей. Это происходит в ответ на усиливающуюся конкуренцию, стремление к повышению операционной эффективности и рост компетенций в отрасли. Крупные производители, включая «Озон Фармацевтика», стремятся расширить своё влияние и укрепить позиции на рынке. Инвестиции в фармацевтический рынок со стороны производителей остаются устойчивыми, однако их характер начинает меняться, они становятся более адресными и управляемыми. Мы осознаем важность происходящих процессов и учитываем потребности партнёров при формировании собственных предложений. Наш индивидуальный подход позволяет оптимизировать ресурсы и повысить эффективность каждого взаимодействия».

💡10 выводов из книги "Мой сосед — миллионер" (Томас Дж. Стэнли и Уильям Д. Данко):

1. Живите скромнее своих возможностей. Большинство миллионеров избегают роскоши, предпочитая скромные дома и обычные машины, чтобы сохранять высокий уровень сбережений.

2. Сбережения и инвестиции — основа богатства. Они систематически откладывают значительную часть дохода и вкладывают в активы, которые приносят пассивный доход.

3. Финансовая независимость важнее статуса. Миллионеры ценят свободу от долгов и зависимостей больше, чем демонстрацию социального положения.

4. Бизнес и самореализация. Многие миллионеры — владельцы малого бизнеса или самозанятые, что позволяет им контролировать доходы и риски.

5. Бережливость в повседневной жизни. Они избегают импульсивных трат, покупают подержанные авто, следят за скидками и не переплачивают за бренды.

6. Нет потребительским долгам. Кредитные карты используются с умом, а высокопроцентные займы исключаются.

7. Финансовая грамотность и воспитание. Учат детей управлять деньгами, планировать бюджет и избегать расточительности.

8. Долгосрочное мышление. Богатство создаётся десятилетиями дисциплины, а не спекуляциями или наследством.

9. Различие между доходом и капиталом. Высокий доход не гарантирует богатства — ключ в накоплении активов, а не в тратах.

10. Единство целей в семье. Супруги разделяют финансовые принципы: экономят вместе, избегают конфликтов из-за денег и совместно планируют будущее.

Эти выводы подчеркивают, что путь к богатству основан на дисциплине, осознанном потреблении и стратегическом управлении ресурсами, а не на удаче или высоких доходах.

#книги #миллионер #сосед

АЛРОСА - насколько все плохо?

Ответ на этот вопрос традиционно найдете в конце статьи, но сперва давайте пробежимся по отчету за полный 2024 год, разобрав по пути основные тренды отрасли и перспективы самой компании.

Итак, выручка за отчетный период снизилась на 25,9% до 239,1 млрд рублей. В каких направлениях и какие объемы были реализованы мы не узнаем, так как доступ к этим сведениям ограничен постановлением Правительства РФ №1102 от 4 июля 2023 года. Утерлись, господа инвесторы? Ладно, продолжаем.

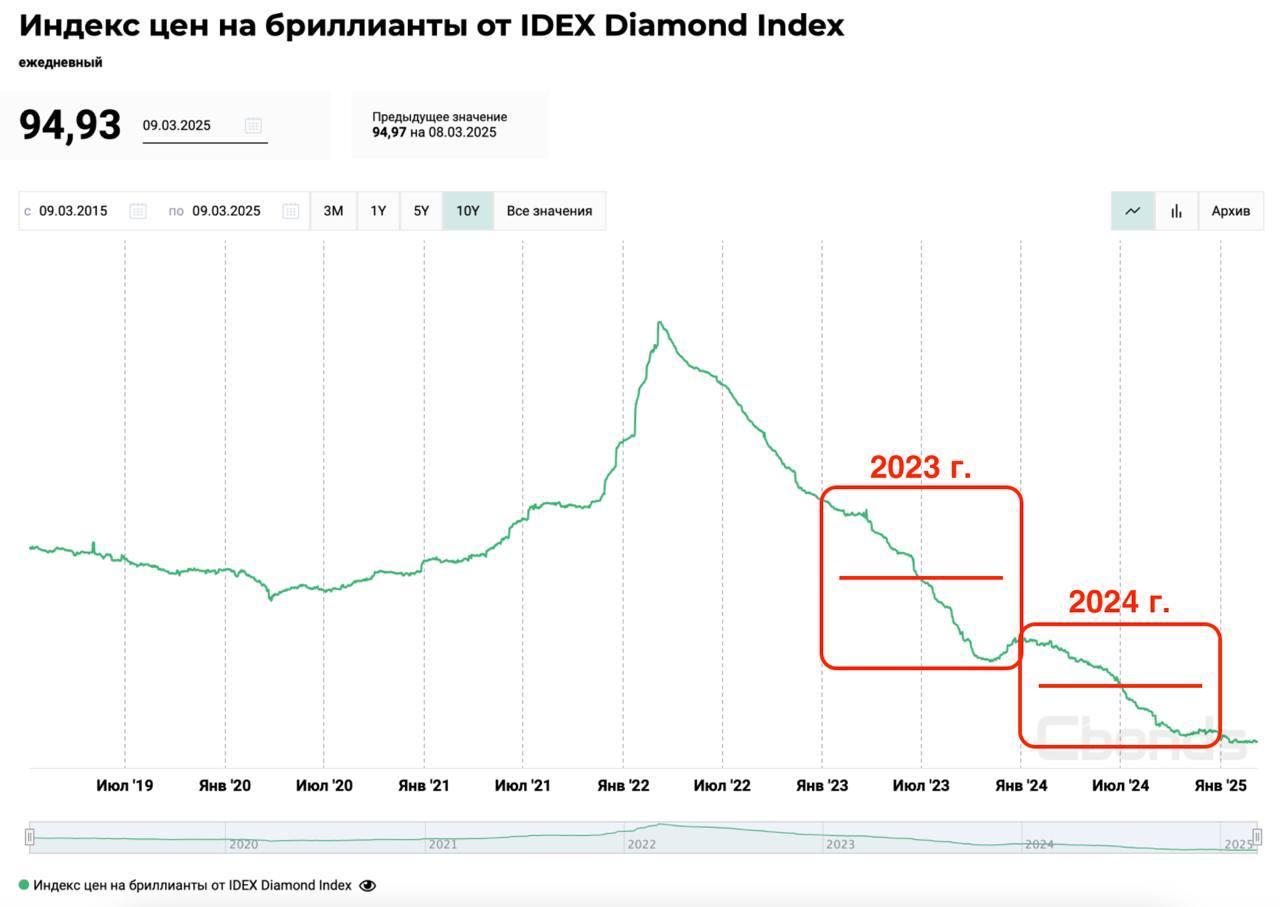

По косвенным признакам можно сделать вывод, что ключевым фактором снижения выручки стало падение цен на алмазы. После взлета в феврале 2022 года цены начали стагнировать, а в 2024 году падение ускорилось. Сейчас IDEX Diamond Index стабилизировался у отметки в 94 п., но о развороте говорить рано.

Начальник управления корпоративных финансов АЛРОСА Сергей Тахиев связал падение цен с накоплением в предыдущие годы значительных уровней запасов алмазов и бриллиантов, а также со структурными проблемами в ограночном секторе Индии. Доверимся Сергею? Как будто у нас выбор есть 😉

В таких случаях я всегда говорю, что инвесторам стоит лишь дождаться смены цикла и разворота цен на сырье, однако в случае с АЛРОСА проблемы копятся как снежный ком. Не стоит забывать про «санкционный тесак», который отрубает ключевые рынки сбыта, заставляя Гохран скупать сырье компании. Минфин уже заявил, что рассмотрит возможность новой закупки алмазов во втором квартале 2025 года.

Давайте вернемся к отчету. Себестоимость продаж в 2024 году снизилась до 157,5 млрд рублей, уступив по динамике выручке. Операционные расходы немного прибавили, что вкупе со снижением процентных доходов привело к падению чистой прибыли в 4,4 раза до рекордно низких за последние годы значений в 19,3 млрд рублей.

Свободный денежный поток компании в 2024 году стал отрицательным, на уровне -17,6 ярдов. Про дивиденды я вообще молчу, не до них сейчас. И да, отвечая на вопрос из названия - в моменте для АЛРОСы все складывается не лучшим образом. Поддержку может оказать потенциальный отскок цен на алмазы или средства от продажи Катоки (совместного предприятия в Анголе), но это, пожалуй, тема отдельной статьи.

❗️Не является инвестиционной рекомендацией