⚡️ Обзор финансовых результатов компании Ozon за 2024 год

Компания Ozon $OZON, один из ведущих игроков на российском рынке электронной коммерции, опубликовала отчет по МСФО за четвертый квартал и полный 2024 год, продемонстрировав впечатляющие финансовые результаты. Разберемся, как Ozon удалось добиться таких успехов и какие перспективы ожидают компанию в будущем.

📊 Впечатляющий рост выручки

В 2024 году общая выручка компании достигла 615,7 млрд рублей, что на 45% больше по сравнению с 2023 годом. Четвертый квартал стал особенно успешным, с ростом выручки на 69% до 216,6 млрд рублей. Такой рост связан, в первую очередь, с увеличением выручки от услуг на 52%. Важно отметить, что процентная выручка компании за 2024 год выросла в 3 раза, что объясняется масштабным внедрением кредитных продуктов в сегментах B2B и B2C и изменениями в ключевой ставке ЦБ РФ.

🔷 Финансовые сервисы: драйвер роста

Сегмент финтеха продемонстрировал исключительные результаты, увеличив выручку до 93,3 млрд рублей, что в 3 раза больше по сравнению с предыдущим годом. При этом EBITDA этого сегмента возросла в 2,4 раз до 32,4 млрд рублей, что теперь составляет более 80% общей EBITDA Ozon. Инвестиции в новые финтех-сервисы способствуют дальнейшему развитию этого перспективного направления. Ozon Банк же уже стал полноценным банком, обслуживающим более 30 млн активных клиентов. Доля операций по Ozon Карте вне маркетплейса превысила 40%, к концу года прогнозируют 50%+

🔷 Операционная эффективность и валовая прибыль

Валовая прибыль за 2024 год выросла на 126%, составив 99,9 млрд рублей. В четвертом квартале валовая прибыль увеличилась в 2,6 раза до 35,7 миллиардов рублей. Кроме того, скорректированная EBITDA Ozon достигла рекордных 40,1 млрд рублей, что на 526% больше по сравнению с прошлым годом, превысив ожидания аналитиков. Чистый убыток, в свою очередь, составил 59,4 миллиарда рублей против убытка в 42,665 миллиарда рублей в 2023 году. Но денежный поток от операционной деятельности вырос в 3,4 раза до 286,3 млрд рублей по состоянию на 31 декабря 2024 года. Долг компании существенно ниже её денежной позиции.

🔷 Инвестиции в инфраструктуру

Компания активно продолжает инвестировать в расширение своих логистических мощностей, что позволяет ей охватывать удаленные регионы России. За 2024 год Ozon увеличил свои логистические площади на 50%, достигнув 3,5 млн квадратных метров. Это способствует росту числа активных покупателей, которое достигло 56,5 млн, а каждый третий заказ теперь доставляется в населенные пункты с числом жителей менее 50 тысяч.

🔷 Прогнозы на 2025 год

Ozon ожидает, что в 2025 году оборот (GMV) вырастет на 30-40%, а скорректированный показатель EBITDA составит 70-90 млрд рублей (в 2 раза больше 2024 года!). В сегменте финтеха ожидается рост выручки более чем на 70%, что подтверждает силу и конкурентоспособность данного направления.

✍️ Заключение

Рост GMV оказался чуть ниже прогнозов аналитиков (но все равно выше рынка екома), однако выручка показала значительный рост, как и скор. EBITDA. На мой взгляд, это создает неплохие перспективы для среднесрочных инвестиций на ближайшие несколько лет. Не стоит забывать, что Ozon в значительной степени уже представляет не просто маркетплейс, но и сильный финтех. Конечно, текущая ДКП давит сейчас на многие компании, но приятно видеть ,что Ozon продолжает не только адаптироваться к изменениям, но и находить новые возможности для роста.

Сегодня еду к компании, а вам предлагаю присоединиться к трансляции в 14:00: https://broadcast.comdi.com/event/eh1sekci/broadcast

Ставьте 👍

#обзор_компании

©Биржевая Ключница

Самолет: рост EBITDA на фоне давления долга и высокой ставки

Девелоперский сектор в 2025-м работает в стрессовых условиях. Высокая ключевая ставка и сворачивание программ льготной ипотеки усилили давление на спрос, а стоимость заимствований для компаний отрасли выросла кратно. В таких условиях результаты ГК «Самолет» $SMLT за первое полугодие 2025 года особенно показательны: девелопер показывает рост операционной прибыли и выполнение планов по продажам, но чистая прибыль проседает из-за дорогого финансирования.

Финансовые итоги

Выручка — 170,97 млрд руб. (на уровне прошлого года: 170,82 млрд руб.)

EBITDA — 52,08 млрд руб. (+21% г/г)

Скорректированная EBITDA — 57,5 млрд руб. (+7% г/г)

Чистая прибыль — 1,84 млрд руб. (–61% г/г, против 4,72 млрд руб. годом ранее)

Чистый корпоративный долг — 128,1 млрд руб. (на конец 2024 было 116,1 млрд руб.)

Продажи — 121 млрд руб.(553 тыс. кв. м), что составляет 96% от прогноза компании на период.

🔷️ Эскроу и денежные потоки

Традиционно по МСФО у «Самолета» фиксируется отток по операционной деятельности — 116,2 млрд руб. за 1П 2025. Но важно понимать специфику: средства дольщиков хранятся на эскроу-счетах и засчитываются банком в погашение проектного финансирования, минуя отчет о движении денежных средств. Если бы эти деньги сначала поступали на счета компании, отток выглядел бы куда мягче — 43,1 млрд руб. Это технический эффект модели, а не реальный кассовый разрыв.

🔷️ География и структура выручки

Основной рынок по-прежнему Москва и МО (149,7 млрд руб. против 156,7 млрд руб. годом ранее), однако регионы и Санкт-Петербург усиливают позиции: выручка там выросла почти на 50% — до 21,3 млрд руб. Таким образом, «Самолет» постепенно снижает зависимость от столичных проектов, диверсифицируя бизнес.

🔷️ Рентабельность и долг

Рост EBITDA на 21% при стагнирующей выручке указывает на улучшение операционной маржи. Но итог для акционеров смазан: чистая прибыль просела из-за роста процентных расходов. Обслуживание долга обошлось в 52,3 млрд руб. против 39,4 млрд руб. годом ранее (+33%). Это следствие высокой ключевой ставки и расширения долгового портфеля.

Долговая модель становится всё более чувствительной к монетарной политике: компания активно использует проектное финансирование и корпоративные кредиты, а процентная нагрузка напрямую бьёт по прибыли.

🔷️ Корпоративные события

В отчётном периоде компания избавилась от части непрофильных активов. Продажа «Клиентского сервиса» и ЗПИФ «Самолет. Инвестиции в недвижимость» принесла разовые доходы на 2 млрд руб +. Это поддерживает баланс, но не решает фундаментальную проблему дорогого долга.

🔷️ Дивиденды

Формально «Самолет» придерживается политики выплаты не менее 50% скорректированной чистой прибыли по МСФО при сохранении умеренной долговой нагрузки (ориентир — Net Debt/EBITDA ≤3x). Однако по итогам 1П 2025 скорр. EBITDA выросла, но чистая прибыль просела, а долг увеличился. В таких условиях вероятность дивидендов в этом году невелика: компания может предпочесть удержать средства для снижения долговой нагрузки и финансирования проектов.

👀 Перспективы

Сильные продажи и рост EBITDA подтверждают, что бизнес-модель устойчива. Но ключевой вопрос на ближайшие кварталы — динамика ключевой ставки ЦБ.

Сегодняшний отчёт — сигнал двойственный: девелопер выполняет планы и усиливает позиции в регионах, но финансовая модель остаётся заложницей дорогих денег. Для инвесторов это история про баланс риска и масштаба: «Самолет» растёт, но рост пока обходится слишком дорого. Возможно, сейчас лучшее решение — обратить внимание на облигации компании.

➡️ P.S. Последние дни поток отчетностей зашкаливает. Но не все компании одинаково интересны для вас, читателей. Напишите в комментариях, за кем вы хотите следить чаще — буду делать акцент именно на этих эмитентах.

Ставьте 👍

#обзор_компании #SMLT

©Биржевая Ключница

Как рождается сталь на Череповецком металлургическом комбинате Северстали $CHMF

А вы думали, куда я пропала 😅 Всё просто, пока одни пыхтят у монитора с надеждой понять направление рынка, я продолжаю изучать компании не только со стороны отчётности, но и с подробным погружением.

Первое впечатление — масштаб, который даже сложно представить. Это предприятие полного цикла, начиная от агломерации и доменного цеха, заканчивая прокатными станами — настоящий промышленный организм, простирающийся на территорию, словно маленький город в городе. Кстати, Северсталь занимает его четверть. Передвигаясь на автобусе с одной точки к другой, начинаешь понимать, куда уходит CAPEX 😅

Идут активные инвестиции в поддержку и развитие производственных мощностей, в 2025 г. инвестиции в ЧМК и другие дивизионы — порядка 169 млрд руб. на поддержание и развитие, также для повышения энергоэффективности и увеличения объёмов выпуска.

Сегодня не будет рассказа про показатели, вместо этого постараюсь вас погрузить в процесс производства.

🔷️ Этап 1. Подготовка руды

🔹️ Всё начинается с железной руды, которую доставляют в Череповец с месторождений Карелии и Кольского полуострова. Но руда сама по себе слишком мелкая и пылеобразная для домны. Поэтому её спекают. Представьте, что у вас есть мука, а это нужно превратить в кусочки пирога — это называют агломерат.

🔹️ Есть и другой вариант — окатыши, прочные гранулы одинакового размера. Их преимущество перед агломератом в том, что они прочнее, чище и обеспечивают более эффективную плавку.

Важно отметить, что в 2024–2026 гг. реализуется проект с инвестициями в 97 млрд руб. по строительству комплекса по производству железорудных окатышей мощностью 10 млн т в год. Этот комплекс позволит ЧМК обеспечить доменное производство собственным сырьём, а также увеличить мощность доменных печей.

🔥 По итогу к этому железорудному сырью (ЖРС) в печь добавляют кокс (топливо) и формируется шихта для доменной печи.

ИТ-рынок в России: тренды и реальные игроки.

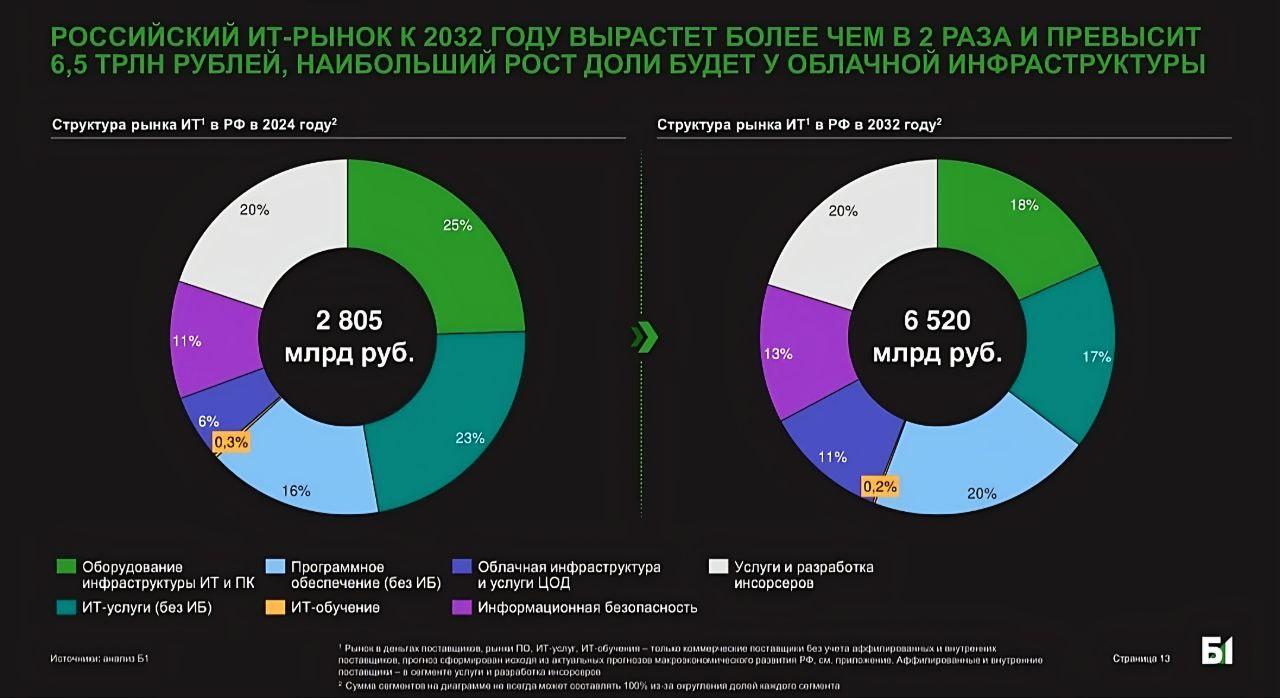

Я уже не первый раз обращаю ваше внимание на исследования Б1. И не случайно: именно они позволяют трезво оценить, как меняется структура российского ИТ-рынка. Сегодня ИТ занимает 2,4% ВВП страны, и этот показатель продолжает расти.

Только в 2024 г. коммерческий рынок ПО и ИТ-услуг превысил 1,1 трлн руб. — это сопоставимо с крупнейшими секторами экономики.

Уход глобальных вендоров стал драйвером роста: тиражное ПО выросло почти в 1,6 раза, ИТ-услуги — в 1,4. И это лишь начало: к 2032 г. рынок ПО может превысить 1,3 трлн руб., а ИТ-услуг — 1,1 трлн руб.

Самый частый комментарий под такими постами 😅: "Интересно, но ничего непонятно". Поэтому сегодня я попробую разобрать для вас данные на примерах и простым языком.

🔷️ Заказная разработка

Фундамент для цифровизации компаний. В 2024 г. объём сегмента составил 150 млрд руб., к 2032 г. прогнозируется рост до 282 млрд руб. По данным Б1, лидеры — FabricaONE.AI, БФТ-Холдинг и Ланит, а на топ-15 игроков приходится около 65% рынка.

👉 Один из драйверов — кадровый дефицит + оптимизация разработки: компании не могут быстро масштабировать собственные команды и обращаются к внешним подрядчикам. На бирже ближе всего к этому сегменту — Софтлайн $SOFL , а среди потенциальных кандидатов на IPO называют Rubytech.

🔷️ AI-ПО и аналитика

Искусственный интеллект перестал быть хайпом и стал инфраструктурной необходимостью. Объём сегмента ИИ-ПО и бизнес-ПО в 2024 г. составил 48 млрд руб., а к 2032 г. может вырасти до 286 млрд руб., показывая ежегодный рост до 30%.

👉 Сейчас в этом сегменте развиваются Сбер AI $SBER , Яндекс $YDEX , МТС AI $MTSS , NTechLab.

Среди потенциальных кандидатов на IPO — VK Tech, FabricaONE.AI

🔷️ Low-code и RPA

Автоматизация через low-code и роботизацию процессов растёт на 19–25% в год. По прогнозам, к 2032 г. более трети сегмента займёт RPA (Robotic Process Automation или роботизированная автоматизация процессов). Сегодня топ-3 игрока — PIX Robotics (30%), FabricaONE.AI (Robin, 22%) и Primo RPA (22%).

👉 Публичных "чистых" RPA-компаний пока нет, но в блоке low-code можно рассматривать Диасофт $DIAS и Цифровые привычки $DGTL .

🔷️ Информационная безопасность

Рост киберугроз и уход зарубежных вендоров сделали ИБ отдельным драйвером. Сегмент развивается вместе с AI и облаками, формируя спрос на новые продукты и обучение специалистов.

👉 Среди публичных лидеров выделяется Positive Technologies $POSI . Из кандидатов на IPO ждём Solar.

🔷️ ИТ-обучение

Кадровый дефицит усиливает и спрос на обучение. В B2B сегменте объём рынка составил 8 млрд руб. в 2024 г. и может достичь 13 млрд руб. к 2032-му. В топ-3 игроков входят 1С, учебный центр Специалист и FabricaONE.AI.

👉 В B2C EdTech проекты есть у Яндекса $YDEX и VK $VKCO — но это лишь часть их экосистем, а не основной бизнес.

Зато профильный игрок, такой как Netology Group —специализирующаяся на онлайн-образовании полного цикла, вполне могла бы стать участником биржевого рынка.

🔷️ Инфраструктурное ПО

Сюда входят операционные системы, базы данных и платформы управления данными. По данным Б1, объём сегмента в 2024 г. составил 146 млрд руб., а к 2032-му может вырасти до 327 млрд.

👉 На бирже его иллюстрирует «Астра» $ASTR , а в числе профильных игроков выделяется Аренадата $DATA , специализирующаяся на СУБД.

🔷️ Инженерное ПО

Его объём в 2024 г. составил 42 млрд руб., к 2032 г. прогнозируется рост до 98 млрд.

👉 На этом направлении работает Нанософт, которая рассматривает IPO.

🧐 Вывод

Российский рынок ИТ-услуг и ПО остаётся фрагментированным: более 50 крупных и сотни средних игроков борются за внимание и чеки клиентов. В ближайшие годы цифровую экономику будут формировать компании из сегментов AI, аналитики и заказной разработки — здесь сходятся и спрос, и технологии. 😉 Главное — не путать реальный продукт с витриной: в ИТ хватает фантиков, и задача инвестора — отличить одно от другого.

Ставьте 👍

#обзор_рынка #обзор_компании

©Биржевая Ключница