ММК - худшее полугодие за 16 лет

По данным Всемирной ассоциации стали (WSA), Россия оказалась на третьем месте среди крупнейших производителей стали по темпам снижения объемов выплавки в апреле 2025 года. За период январь - апрель падение составило 4,9% до 23,4 млн тонн. В абсолютных значениях падение может показаться несущественным, но отражает общие проблемы отрасли.

💿 При этом ММК выглядит хуже сектора. Производство стали за первое полугодие 2025 года снизилось сразу на 18,2% до 5,2 млн тонн, чугуна на 8,8% до 4,6 млн тонн. Выручка упала на 25% до 313,5 млрд рублей. Такие результаты стали худшими за аналогичный период с 2009 года. Внутренний спрос на металл, особенно с высокой добавленной стоимостью, остаётся слабым, а у ММК еще и падает доля премиальной продукции с 42,3% до 40,7%.

Цена на горячекатаный прокат на внутреннем рынке России остается под давлением. Несмотря на текущие $630 за тонну, по прогнозам аналитической компании «Эйлер аналитические технологии», в 2025 году цена продолжит снижение и упадет на 11% до $543 за тонну (EXW).

📊 Объемы продаж товарной металлопродукции за полугодие сократились на 14,9% до 4,9 млн тонн). Даже сама компания ожидает в 3 квартале 2025 года сохранение давления на спрос из-за высокой ключевой ставки и ее неблагоприятного влияния на деловую активность. При этом EBITDA ММК упала сразу на 55%, а чистая прибыль на 89% до 5,6 млрд рублей.

Есть ли точки роста?

Ключевым драйвером роста может служить все то же снижение ключевой ставки ЦБ. Именно этот фактор приведет к восстановлению деловой активности, и как следствие, спроса на металлопродукцию компании. Однако этот процесс не быстрый. Сектор крайне инертный, и не отреагирует сразу на разворот по ставке ЦБ.

В сухом остатке получаем действительно слабый отчет за полугодие и сомнительные перспективы для бизнеса в 2025 году. Несмотря на умеренный рост расходов, прочие финансовые метрики оставляют желать лучшего. Едва ли приезд Президента на предприятия компании способен их поддержать. Тут точно нужно оживление промпроизводства в России, только вот ждать этого можно не ранее 2026 года.

❗️Не является инвестиционной рекомендацией

«Моя цель — строить большую компанию, и я теперь ясно представляю, как это делать»

На Forbes вышло интервью с генеральным директором ВИ.ру Виктором Кузнецовым.

Основатель ВИ.ру стал первым героем спецпроекта Forbes Life о том, как представители российского бизнеса переживают кризисы и ищут точки опоры. Виктор Кузнецов рассказал о смыслах, устремлениях и мотивации за пределами финансовых показателей.

📌 О пути от стартапера до предпринимателя, стоящего во главе российского лидера онлайн-торговли, и о том, как строить работу вокруг того, что приносит радость и драйв — читайте в материале Forbes.

#ВИвСМИ #всепроВИ #командаВИ

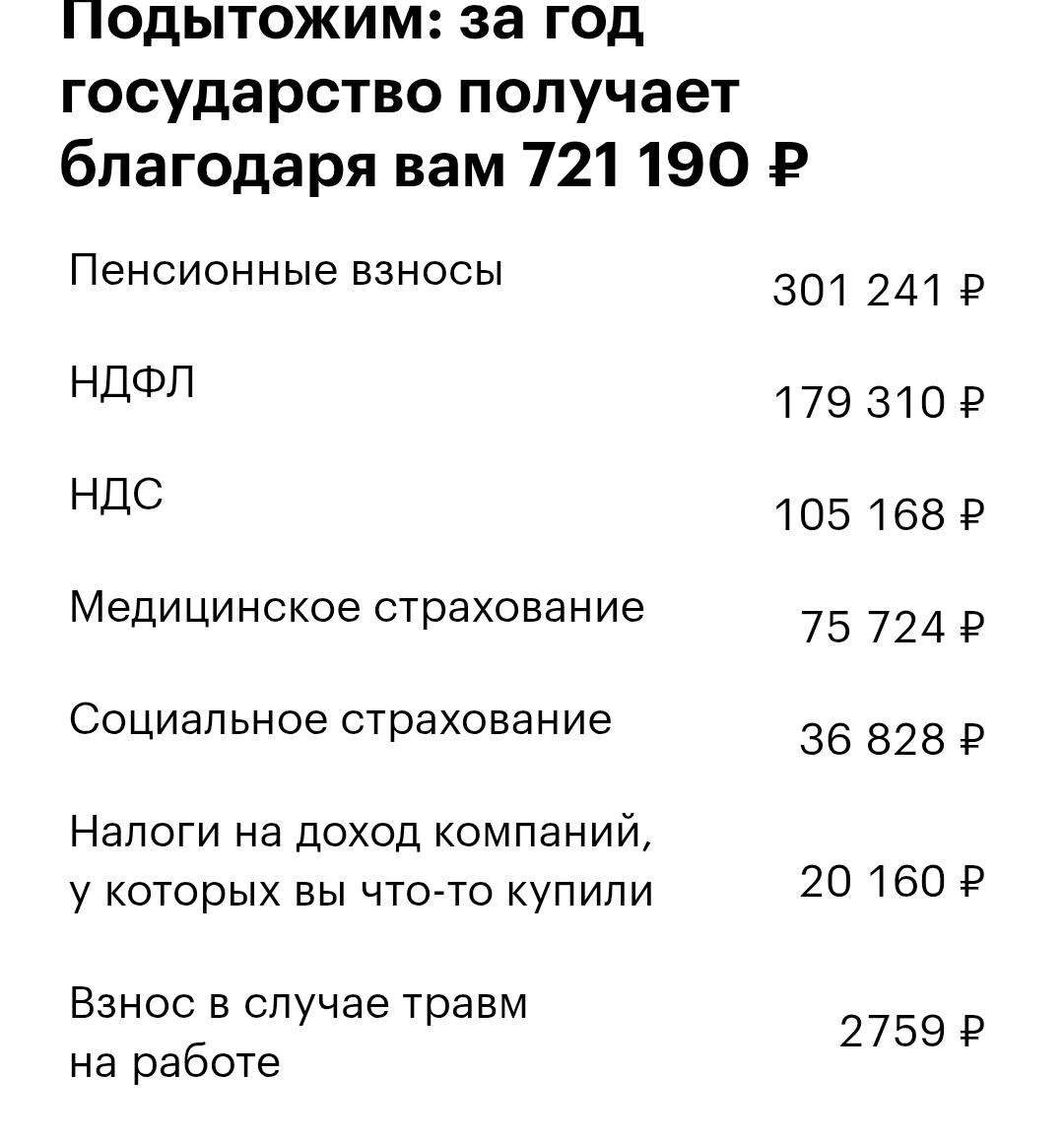

Калькулятор налогов.

ТЖ выкатил калькулятор налогов.

Указывает доход и смотрим сколько налогов платим.

И это без учета повышения налогов с 2026 года.

Берем зарплату в 100 000 р. Предположим, что вы тратие около 70 тыс рублей в месяц на различные товары и услуги.

Если вы не курите, не пьёте и не водите автомобиль, без учета госпошлин,то выходит сумма 721 тыс рублей. Это то что платите вы и ваш работодатель.

Но часть этих денег вы и так не видите. Например:

Пенсионные взносы - 301 241 ₽

НДФЛ - 179 310 ₽

Медицинское страхование - 75 724 ₽

Социальное страхование - 36 828 ₽

Взнос в случае травм на работе - 2759 ₽

Всего 595 тыс рублей.

То что мы платим напрямую:

НДС- 105 168 ₽

Налоги на доход компаний, у которых вы что-то купили - 20 160 ₽

Ну а если вы употребляете алкоголь, курите, водите автомобиль, то государство получает с вас около 778 тыс рублей. На 57 тыс больше ежегодно. Думаю что это хорошая причина отказаться от алкоголя и сигарет. Так больше денег останется вам... Если конечно их не потратить на что-то ещё).

Вот другие обязательные платежи, которые не посчитали:

Имущественные налоги и НДФЛ с продажи квартиры или машины.

Сборы — например, госпошлину, таможенные пошлины и штрафы.

Некоторые акцизы — на сладкие напитки и моторные масла.

Как говорится, думайте.

Это высокие или низкие налоги, как считаете?

Вот ссылка на калькулятор: (ФНС" target="_blank">https://t-j.ru/fns-loves-you/?utm_referrer=https%3A%2F%2Fwww.google.com%2F

(ФНС любит тебя! - видимо это такая шутка от разработчиков)

#налоги #плотинологи