«Гарант-Инвест» объявляет финансовые результаты по МСФО за 2024 год

Аудит выполнен независимым аудитором, АО «Юникон».

Основные финансовые результаты 2024 года

• Консолидированная выручка увеличилась до 3,1 млрд руб. (рост на 4% год к году), отражая устойчивый спрос на аренду коммерческой недвижимости в небольших районных торгово-офисных центрах.

• Показатель EBITDA достиг 3,9 млрд рублей, рост составил 11% относительно результата 2023 г. (методика расчета учитывает процентные доходы). Компании удалось достичь таких результатов за счет увеличения арендной выручки, а также доходов от финансовых активов, выросших, в том числе, в связи с высоким значением ключевой ставки.

• Активы компании увеличились на 12% год к году и достигли 50,2 млрд рублей в основном за счет роста инвестиционной собственности. Стоимость инвестиционной недвижимости (торговые и многофункциональные центры, а также офисные здания в Москве) увеличилась на 11% год к году и достигла 36,4 млрд рублей.

• По итогам 2024 г. почти в четыре раза выросла прибыль до налогообложения — до 699,1 млн рублей (183 млн рублей годом ранее).

• Чистая прибыль сократилась и находится в отрицательной зоне –272,5 млн рублей, в 2023 г. этот показатель составлял 81 млн рублей. Отрицательное значение связано, прежде всего, с налоговыми обязательствами, существенно возросшими после увеличения ставки налога на прибыль с 1 января 2025 г.

• Коэффициент Чистый долг/EBITDA по итогам 2024 г. равен 9х (8,6х в 2023 г.).

• Соотношение EBITDA/Interest снизилось до 0,8 (1,2 в 2023г.) на фоне рекордного размера ключевой ставки и высокой стоимости обслуживания долга. Именно эти факторы привели к невозможности своевременно выполнять обязательства по облигационным выпускам и необходимости реструктуризации долга.

Основные операционные результаты 2024 года

• Посещаемость торговых и многофункциональных центров «Гарант-Инвеста» в 2024 году достигла 38,3 млн человек (38 млн человек в 2023 г.).

• Показатель вакантности составил 3,3 (2% на конец 2023 г.)

• Общее количество арендаторов по итогам года с учетом ротации — 450 (+64 новых арендатора за 2024 г.).

Аудированная консолидированная отчетность по МСФО АО «Коммерческая недвижимость ФПК «Гарант-Инвест» за 2024 год доступна по ссылке:

https://com-real.ru/files/2025-04/auditor280425.pdf

Комментарии к консолидированной отчетности АО «Коммерческая недвижимость ФПК «Гарант-Инвест» доступны по ссылке:

https://com-real.ru/files/2025-04/comments-audit2024.pdf

🏤 Мегановости 🗞 👉📰

1️⃣ МТС $MTSS планирует вывести на биржу ещё три "дочки" — MTS Link, MTS Exolve и MTS Web Services, помимо уже заявленных MTS AdTech и "Юрент".

Все они готовы к IPO, но нужны благоприятные условия: снижение ключевой ставки (хотя бы ближе к 10%) и нормализация рынка.

Оценка "дочек" — десятки или сотни миллиардов ₽. При улучшении ситуации МТС готова провести IPO в течение полугода.

Компания проходит реструктуризацию — телеком остаётся в МТС, всё остальное передают "Экосистеме МТС". Основной эффект от изменений ожидается в 3–4 квартале 2025 года.

Цель — сделать активы самостоятельными и привлекательными для инвесторов.

IVA One – лауреат премии «Инновация года» CNEWS

На ежегодном мероприятии «CNews FORUM Кейсы: Опыт ИТ-лидеров» состоялось награждение компаний за достижения в области внедрения и развития ИТ-технологий. Единая платформа IVA One, разработанная компанией IVA Technologies, была отмечена наградой «Инновация года в корпоративных коммуникациях».

IVA One (https://iva.ru/ru/products/iva-one/) — платформа для деловых коммуникаций и совместной работы, которая объединяет в одном удобном и безопасном суперприложении все ключевые инструменты для продуктивной работы сотрудников: корпоративный мессенджер, аудио- и видеозвонки, вебинары и конференции, календарь, адресную книгу, электронную почту и инструменты для оптимизации бизнес-процессов.

На торжественной церемонии объявления победителей «Инновация года» CNEWS награду получил заместитель генерального директора по исследованиям и разработке IVA Technologies Виктор Петров.

#CNEWS #IVA_Technologies #IVA_One

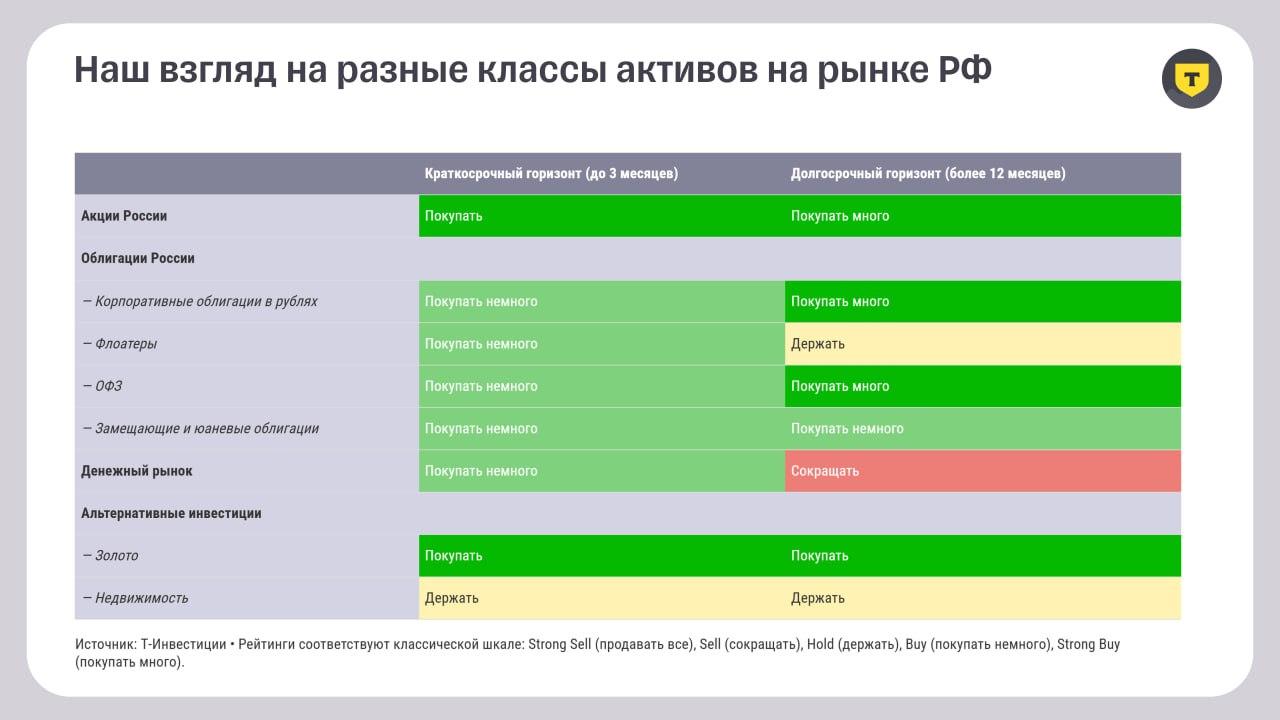

🪙 Т-Инвестиции обновили стратегию на 2025 год.

Что покупать?

Акции и облигации ( корпоративные и ОФЗ) на фоне снижения ключевой ставки.

Золото, как защитный актив.

Замещающие и юаневые облигации.

Денежный рынок – продавать, недвижимость – держать. Флоатеры – держать.

Изменения за полгода минимильные).

Облигации. Флоатеры.

Биннофарм 001Р-03, Позитив 01, Камаз 12, МТС 04, Европлан 07.

Корпоративные облигации с фикс ставкой.

Газпром нефть 15, Гидромашсервис 02, Окей 06, Европлан 09, Новотранс 06, Инарктика 02, Селигдар 03, Новабев 05.

Доходность к погашению 16-23 %. Погашение некоторых выпусков – 27-30 гг. Методика отбора не совсем непонятна, хоть бы какой то кредитный рейтинг добавили. Видимо это все надежные компании.

ОФЗ.

26243, 26248, 29007, 52003. Тут и ПД, ПК и ИН. ПД –постоянный доход, ПК – переменный купон, ИН – индексируемый номинал. Почему такая подборка – непонятно.

Можно просто ПД покупать на долгосрок и будет вам счастье – ставка снизится, цена облигаций вырастет, профит. 26238 и 26248 наверное самые популярные длинные ОФЗ.

🪙 Акции.

Полгода назад лидерами были: Лукойл, Роснефть, Татнефть, X5 Group, MD Medical (Мать и дитя), Русагро, Полюс, Яндекс, Аренадата, Группа Астра, HeadHunter, Сбер, Мосбиржа, НЛМК.

Сейчас: Новатэк, Циан, Аренадата, ХХ ( был), Лукойл ( был), Хендерсон, Татнефть (!), Новабев, Яндекс (!), Полюс (!), Х5 (!), Озон, Сбер (!), Лента.

То есть 7 из 14 компаний остались в списке.

Валютные облигации.

Полюс 01 в юанях, Акрон в юанях, Алроса ЗО27, Газпром ЗО27, Новатэк 03. Последние 3 с привязкой к доллару. Доходности 6,2 – 7,5 процентов. Не густо, но если вдруг рубль сильно ослабнет, то можно будет заработать.

Ну и по классике структура портфеля. Хотите рост – берите акции, хотите стабильность – берите облигации и денежный рынок.

🪙 Самые высокие дивиденды в 2025 году: Х5, ВТБ, Циан, Банк Санкт-Петербург, Сургут преф, Займер, МТС, Транснефть преф, Лукойл, ОГК-2…

Ключевая ставка к концу года – 15%, Инфляция – 6,8 %. Доллар – 91,5 р по году в среднем. На конец года – 98,5 р.

Ну и снизили прогноз по индексу Мосбиржи до конца года – 3000 – 3250. А в марте было – 3600-3800. И вроде бы рынок все равно дешевый. Среднее P/E около 3,7х — существенно ниже исторического диапазона 4—6х, если исключать стрессовые периоды вроде 2020 и 2022 годов.

Все хорошо, все дешево, но роста больше 10-20 процентов до конца года ждать видимо не стоит, если верить прогнозам аналитиков Т-Инвестиций.

#акции #тинвестиции #стратегия

#дивиденды #облигации

Разница между облаками

Развитие облачного направления – наш стратегический приоритет на ближайшие годы. Компании, в том числе малый и средний бизнес, а также госведомства, хранят и обрабатывают все больше данных. Работать с этим, кроме прочего, помогают разные типы облаков: ниже рассказываем об их основных видах.