Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ В сентябре число инвесторов на Мосбирже $MOEX выросло до 38,6 млн человек, счетов стало 73,1 млн.

Физлица вложили рекордные 317 млрд ₽, в основном в облигации.

Популярные акции — Сбербанк $SBER, ЛУКОЙЛ $LKOH, Газпром $GAZP, ВТБ $VTBR и Яндекс $YNDX.

🪙 Pocket Money. Карманные деньги. Нам 3 года.

3 года назад анонсировали проект #pocket_money или Карманные деньги.

Начальные инвестиции - 10 тыс рублей, пополнение каждую неделю по 500 р.

Некоторые инвесторы подхватили эту иницитиву.

Первые посты на эту тему:

https://t.me/pensioner30/3903

🪙В" target="_blank">https://t.me/pensioner30/3894

https://t.me/pensioner30/3903

🪙В чем была идея?

Предположим, что у нас есть школьник, ему 8 лет, он ходит в школу и ему периодически выдают карманные деньги (по 500 рублей в неделю). Плюс какие то деньги ему подарили бабушки и дедушки (10 тысяч рублей). Он может все "бездарно" потратить, а может задуматься о своем будущем и начать инвестировать.

И по прошествии 10 лет данный школьник (уже не школьник) сможет потратить свои деньги на обучение, машину, квартиру, либо стать пенсионером в 18 лет… Если накоплений хватит).

Можно использовать разные инструменты: акции, облигации, фонды, золото… (все доступные инструменты).

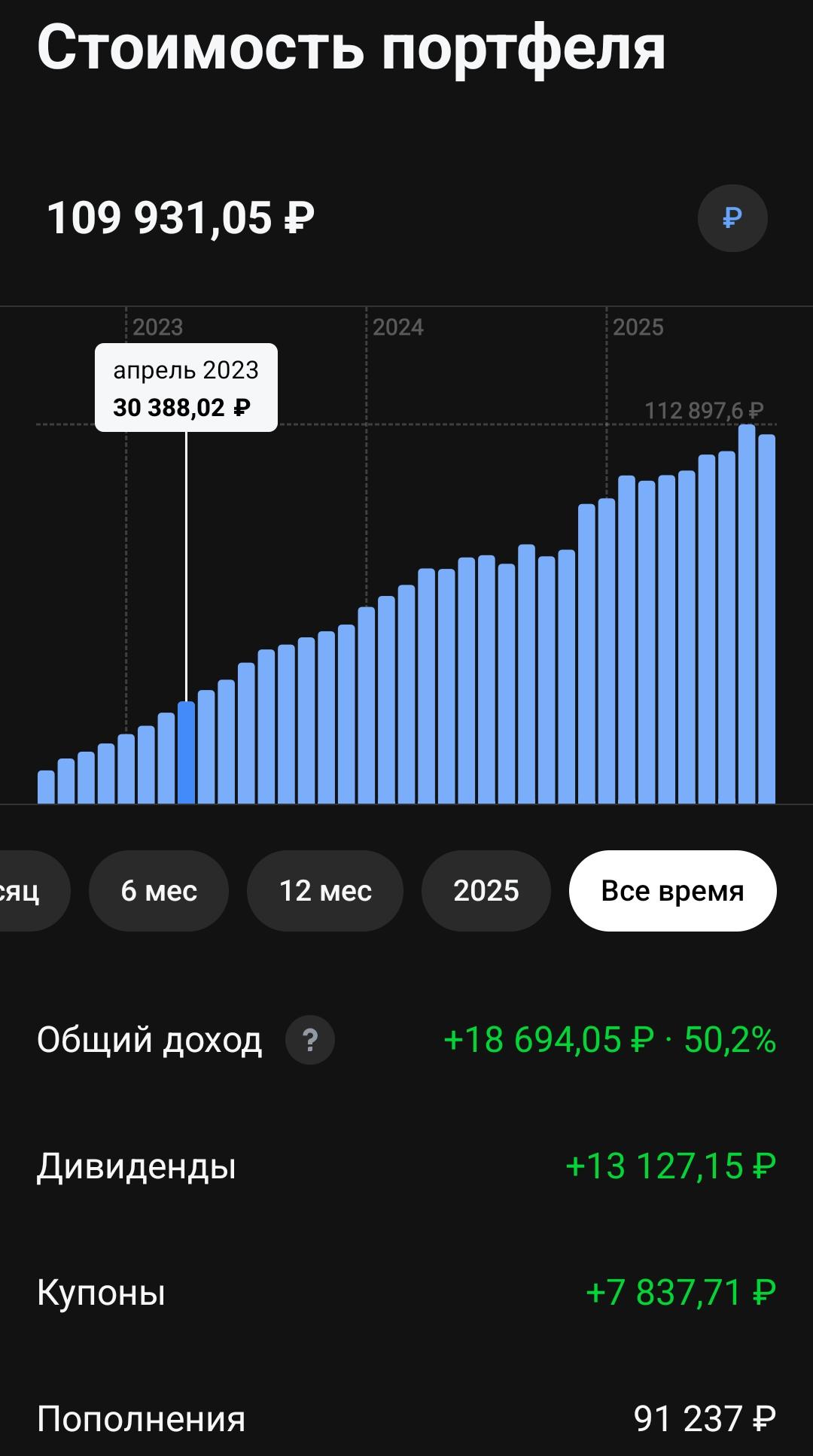

Можно подвести итоги за 3 года.

Портфель вырос с 10 тысяч до 109,9 тыс рублей. Рост почти на 100 тысяч, но надо понимать что это в основном благодаря пополнению. Всего пополнений было на 88 тыс рублей.

30 процентов портфеля – облигации, остальное – акции, фонды и золото.

Есть диверсификация по отраслям: нефтегаз, финансовый сектор, металлурги, ИТ, телеком и т.д.

Почти все самые известные компании есть в портфеле, правда нет Газпрома)

48% портфеля занимают Лукойл, Сбер, Татнефть и Роснефть. $LKOH $SBER $TATNP $ROSN

Можно сказать, что это мои фавориты. Хотя наверное стоит немного пересмотреть приоритеты.

В основном отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Дивиденды и купоны продолжаю реинвестировать.

За все время купонами и дивидендами получил около 21 тыс рублей.

Из последних покупок: облигации Брусника 002Р-04, фонд денежного рынка TMON, облигации Самолет 18, Яндекс Финтех 2. $TMON

Если было полезно/интересно, то можете поставить оценку. 🚀

Продолжаем инвестировать.

🏤 Мегановости 🗞 👉📰

1️⃣ "М.Видео" $MVID ведет переговоры с китайским JD.com о покупке новых акций в рамках допэмиссии.

Также обсуждают продажу товаров JD.com через сайт и магазины сети.

Летом JD.com договорилась купить 15% "М.Видео" у Ceconomy (MediaMarkt, Saturn), сделку уже одобрил регулятор ФРГ.

Ранее, новости о предстоящей эмиссии обрушили акции "М.Видео" более чем на 20%.

🔥 ТОП-10 дивидендных акций с доходностью до 21% на осень 2025 от РБК

Продолжаем богатеть на дивидендах. На сцене сегодня снова аналитики. На этот раз они решили выяснить, какие компании могут этой осенью озолотить инвестора дивидендами. Погнали посмотрим.

Закладываемое ожидание продолжения цикла снижения ключа, низкие мультипликаторы у компаний, делают их привлекательными для долгосрочного инвестора. Но, еще не все компании переварили высокий ключ и отчеты ожидаются плохими. При прочих равных, те, кто выживет и не задохнется от кредитной удавки, продолжат радовать инвесторов дивидендами. Переходим к десятке компаний на эту осень.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 Циан CNRU

• Дивидендная доходность: 17-21%.

• Цена акции: 653 ₽ (1 лот – 1 акция)

Некоторые аналитики насчитали, что дивиденд может составить от 17% до 21%, а сам дивиденд после переезда может превысить 100 ₽.

🔥 Корп центр ИКС 5 X5

• Дивидендная доходность: 11%.

• Цена акции: 2 831 ₽ (1 лот – 1 акция)

300 ₽ могут объявить уже осенью, а за 2025 год дивиденд может составить 610 ₽, что дает 22% доходности. Жирно.

🔥 Европлан ЛК LEAS

• Дивидендная доходность: 10%.

• Цена акции: 515 ₽ (1 лот – 1 акция)

Дивиденд за 9 месяцев 2025 года может составить в районе 51 ₽,ч то дает 10% доходности.

🔥 ЭсЭфАй SFIN

• Дивидендная доходность: 10%.

• Цена акции: 1 046 ₽ (1 лот – 1 акция)

Здесь аналитики также сходятся на цифре в 10%, а выплата составит около 100 ₽.

🔥 Хэдхантер HEAD

• Дивидендная доходность: 6,6%.

• Цена акции: 3 649 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал к выплате 233 ₽, что дает 6,6%. А по итогам года дивиденд может составить 490-500 ₽ на акцию.

🔥 Лукойл LKOH

• Дивидендная доходность: 6%.

• Цена акции: 6 180 ₽ (1 лот – 1 акция)

Аналитики ожидают, что Лукойл может приятно удивить и выплатить 387 ₽ на акцию. Компания планирует погасить 11% квазиказначейских акций и уже в выплатах за 1П 2025 не учитывать их при распределении дивидендов. Финальный же дивиденд может составить 250-300 ₽. Не густо, но лучше других своих нефтяных друзей.

🔥 Евротранс EUTR

• Дивидендная доходность: 5,8%.

• Цена акции: 137 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал 8,18 ₽ на акцию за 2кв 2025. На горизонте 12 месяцев по мнению аналитиков компания может направить на дивиденды до 30 ₽ на акцию, что даст больше 22% доходности.

🔥 Банк санкт-Петербург BSPB

• Дивидендная доходность: 4,9%.

• Цена акции: 338 ₽ (1 лот – 10 акций)

Тут дивиденд 16,61 ₽, что несколько разочаровало инвесторов. У банка изменилась дивидендная политика и теперь на дивиденды могут направлять от 20% до 50% чистой прибыли.

🔥 НоваБев Групп BELU

• Дивидендная доходность: 4,8%.

• Цена акции: 402 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал 20 ₽ на одну акцию. По текущим ценам по словам аналитиков, акции компании выглядят привлекательно.

Тут есть один нюанс. Если реализуется запретительная мера госдумы по поводу запретов алкомаркетов в городе, то ВинЛабу будет не очень хорошо от слова совсем.

🔥 ФосАгро PHOR

• Дивидендная доходность: 3,9%.

• Цена акции: 7 181 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал наименьший из предложенных дивидендов, 273 ₽ нат акцию. Восходящий тренд цен на удобрения и девальвация рубля может помочь ФосАгро в увеличении прибыли.

Вот такое придумали и напрогнозировали аналитики из наших инвестдомов. Верите в их прогнозы и какие компании держите сами из выше предложенных?

В любом случае прогнозы могут меняться как в одну, так и в другую сторону. Покупаем качественные и хорошие активы, диверсифицируем портфель,не влюбляемся в компании, которые в вашем портфеле.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🏤 Мегановости 🗞 👉📰

1️⃣ "Татнефть" $TATN выплатит дивиденды за первое полугодие по 14,35₽ на акцию.

Реестр закроется 14 октября.

Компания по политике направляет на дивиденды не меньше половины прибыли.

Прибыль по МСФО упала на 64,2% до 54,21 млрд ₽

Кому пора на выход из индексов Московской биржи? Что изменится

Московская биржа с 19 сентября изменит состав основных индексов. Изменения в индексе происходят 4 раза в год: в третью пятницу марта, июня, сентября и декабря. Сегодня посмотрим на изменения, а также для новичков напомню что такое индексы:

Индекс – показатель, рассчитываемый МосБиржей на основании сделок с ценными бумагами, совершенных на торгах биржи, и отражающий изменение суммарной стоимости определённой группы ценных бумаг.

На российском фондовом рынке есть два основных индекса: индекс Мосбиржи и индекс РТС.

Индекс МосБиржи показывает относительный уровень капитализации включенных в его расчет компаний.

Математически индекс представляет собой отношение средневзвешенной капитализации рынка текущего торгового дня к предыдущему, умноженное на предыдущее значение индекса.

Другими словами, график IMOEX отображает динамику стоимости рынка в накопленном выражении, так как рост капитализации умножается на значение предыдущего индекса.

База расчёта пересматривается ежеквартально на основании ряда критериев, основными из которых являются капитализация акций, ликвидность акций, значение коэффициента free-float и отраслевая принадлежность эмитента акций.

Индекс Мосбиржи (IMOEX) – это индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов, их виды экономической деятельности относятся к основным секторам экономики. Рассчитывается в рублях. Запущен в 1997 году с начальным значением 100 пунктов.

Индекс IMOEX2 – значение индекса МосБиржи за весь торговый день, включая дополнительную вечернюю сессию. Запущен в 2020 г. с начальным значением 2763,74 пункта.

Индекс РТС (RTSI) – индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов. Индекс был запущен в 1995 г. с начальным значением 100 пунктов. Рассчитывается в долларах.

Теперь к главному: кто же попадет в индексы, а кому было указано на дверь:

• В индексы Мосбиржи и РТС войдут: обыкновенные акции Корпоративного центра Икс 5 #X5

• Из индексов исключат бумаги: Группы Астра #ASTR РусГидро #HYDR и Россети

• В индекс голубых фишек включат: акции Корпоративного центра Икс 5 и исключат бумаги Хэдхантер #HEAD

• В индекс средней и малой капитализации войдут: акции Россети Волга $MRKV

Планы на будущее:

• На очереди к исключению:

Юнипро #UPRO

• В лист ожидания на включение попадают:

Циан #CNRU

Лента #LENT

РусАгро #RAGR

Самолет #SMLT

ЭсЭфАй #SFIN

Включение Х5 в индекс с весом 3,5% означает, что индексные фонды будут обязаны купить акции компании пропорционально новому весу.

Это приведёт к притоку капитала примерно в 1,4 млрд руб., что сопоставимо со средним дневным объемом торгов бумагами Х5 в сентябре. Соответственно, такой приток может существенно подогреть интерес к акциям ритейлера.

Топ-10 компаний по весу в индексе Мосбиржи (за день до ребалансировки):

• Лукойл 14,23%;

• Сбербанк 12,46%;

• Газпром 12,09%;

• Татнефть 5,75%;

• Т-технологии 5,47%;

• Новатэк 5,12%;

• Полюс 4,57%.

• Яндекс 4,49%;

• Норникель 4,15%;

• Роснефть 3,36%;

В пятницу, помимо Х5, скорректируют веса и других голубых фишек: доля Лукойла #LKOH вырастет на 1%, Сбера #SBER — на 0,3%, а вес Газпрома #GAZP напротив, уменьшится на 1,4%. Скорее всего, это вызовет незначительные колебания у LKOH и GAZP, в то время как у SBER расстановка сил должна пройти без существенных изменений.

Спекулятивно приобрел только Х5: просадка в акциях на фоне общей распродажи по рынку, формирует отличные уровни, как на долгосрок под обещанные дивы, так и под покупку фондами акций данного эмитента.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обучение #новости #мегановости #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России с 9 по 15 сентября замедлилась до 0,04% против 0,1% неделей ранее.

Годовой уровень — 8,02%.

Цены на овощи продолжают снижаться, но медленнее: картофель −1,5%, морковь −2,9%, яблоки −2,4%.

При этом дорожают томаты (+6,4%), яйца (+0,8%) и сахар (+0,2%).

Бензин вырос в 79 регионах, особенно в Чечне (+4,5%) и Тамбовской области (+4,7%).

🔥 ТОП-10 лучших дивидендных акций с доходностью от 12% до 17% на ближайшие 12 месяцев от УК Доход

Продолжаем богатеть на дивидендах. Что будет, если вместе собрать трех аналитиков? Правильно, они постараются выдать прогнозы по дивидендам. не знаю, сколько их у Дохода, но прогнозы по дивидендам у них есть всегда. Раз в месяц отслеживаем ТОП-10 компаний с самыми жирными выплатами, но пока прогнозными, погнали!

Прикол акций в том, что со временем дивидендные выплаты становятся больше на тот вложенный рубль, на который вы когда-то купили акции. За этот риск инвесторы и платят. просто у нас сейчас аномальная ситуация с высокими процентами по вкладам, и вообще, с активами с фиксированным доходом.

Продолжаться это вечно не сможет и не будет, так что те, кто смотрит немного дальше своего носа, на будущее так сказать, могут обратить внимание на акции со стабильными, хорошими дивидендами. Список ниже – это не самые лучшие дивидендные акции, а список компаний, которые по прогнозам УК Доход могут обогатить инвестора больше всех, идем смотреть!

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🫡 Переходим к 10 компаниям с самой высокой дивидендной доходностью на ближайшие 12 месяцев по оценке УК “Доход”.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 Евротранс EUTR

• Дивиденд: 23,65 ₽

• Дивидендная доходность: 17%.

• Цена акции: 139 ₽ (1 лот – 1 акция)

На данный момент у данной конторы маячат самые высокие дивиденды.

🔥 Россети Центр MRKC

• Дивиденд: 0,119 ₽

• Дивидендная доходность: 16,5%.

• Цена акции: 0,72 ₽ (1 лот – 1 000 акций)

🔥 МТС MTSS

• Дивиденд: 35 ₽

• Дивидендная доходность: 16,4%.

• Цена акции: 213 ₽ (1 лот – 10 акций)

🔥 Транснефть-п TRNFP

• Дивиденд: 194,2 ₽

• Дивидендная доходность: 15,3%.

• Цена акции: 1 270 ₽ (1 лот – 1 акция)

🔥 Лукойл LKOH

• Дивиденд: 931 ₽

• Дивидендная доходность: 14,6%.

• Цена акции: 6 372 ₽ (1 лот – 1 акция)

🔥 ЭсЭфАй SFIN

• Дивиденд: 167,8 ₽

• Дивидендная доходность: 14,4%.

• Цена акции: 1 160 ₽ (1 лот – 1 акция)

🔥 Банк Санкт-Петербург BSPB

• Дивиденд: 47 ₽

• Дивидендная доходность: 14,2%.

• Цена акции: 330 ₽ (1 лот – 10 акций)

🔥 Займер ZAYM

• Дивиденд: 20,5 ₽

• Дивидендная доходность: 14,2%.

• Цена акции: 144 ₽ (1 лот – 10 акций)

🔥 Хэдхантер HEAD

• Дивиденд: 427,45 ₽

• Дивидендная доходность: 12,2%

• Цена акции: 3 500 ₽ (1 лот – 1 акция)

🔥 НоваБев Групп BELU

• Дивиденд: 50 ₽

• Дивидендная доходность: 12,1%.

• Цена акции: 412 ₽ (1 лот – 1 акция)

Следует помнить, что прогнозы - дело неблагодарное, а доходность может измениться как в одну, так и в другую сторону. Но тут ребята пользуются имеющимися у них данными, выстраивают прогнозные графики будущих прибылей у компаний. Как один из вариантов, на который будете опираться при выборе эмитента, почему бы и да.

Из всех представленных покемонов, в моем портфеле имеется лишь Лукойл, неожиданно залетевший сюда НоваБев, а у вас?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.

Лукойл. Отчет за 1 пол 2025 по МСФО

Тикер: #LKOH

Текущая цена: 6455

Капитализация: 4.47 трлн.

Сектор: Нефтегаз

Сайт: https://lukoil.ru/InvestorAndShareholderCenter

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 8.2

P\BV - 0.8

P\S - 0.57

ROE - 10.1%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 3.02

Активы\Обязательства - 3.63

Что нравится:

✔️

Что не нравится:

✔️ снижение выручки на 16.9% г/г (4.3 -> 3.6 трлн);

✔️ чистый финансовый доход снизился на 5% г/г (40.9 -> 38.8 млрд);

✔️ чистый долг хоть и остался отрицательным, но он сильно вырос п/п (1043 -> 144 млрд);

✔️ свободный денежный поток снизился на 28.7% г/г (455.5 -> 324.9 млрд);

✔️ чистая прибыль упала на 51.2% г/г (591.5 -> 288.6 млрд);

✔️ соотношение активов к обязательствам снизилось с 3.88 до 3.63.

Дивиденды:

Выплаты производятся дважды в год. На дивиденды направляется не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. Сумма промежуточных дивидендов рассчитывается на основании отчетности по МСФО за 6 месяцев.

В соответствии с данными сайта Доход в ближайшие 12 месяцев прогнозируется выплата дивидендов в общем размере 948.46 руб (ДД 14.69% от текущей цены).

Мой итог:

Выручка компании сократилась, главным образом, на фоне снижения рублевых цен на нефть и нефтепродукты. Еще и операционная рентабельность снизилась за полгода с 13.82 до 9.57%. Из-за снижения денежной "кубышки" начали проседать чистый финансовые доходы (во 2 полугодии они, наверняка уменьшатся еще сильнее). Прибыль немного поддержал доход от по курсовым разницам (2.2 млрд против убытка -45.5 млрд в 1 пол 2024). Тем не менее, она все равно упала очень ощутимо.

Но Лукойл смог добавить позитива в эту унылую картину. Компания объявила, что выкупил 90 млн. шт. своих акций, из которых 76 млн. шт. будут погашены (остальные будут направлены на программу мотивации менеджмента компании). И это, во-первых, поддержит котировки акций (они уже подросли только на одной новости и это без факта гашения). А во-вторых, при расчете дивидендов за 1 полугодие 2025 не будут учитываться расходы на покупку акций, и также в расчете выплаты на акцию из общего количества размещенных акций будут вычитаться 76 млн. акций, которые планируется погасить. С учетом того, выплачивается 100% от свободного денежного потока, то дивиденд может составить примерно 460 руб. на акцию (ДД 7.11% от текущей цены). Минусом будет только то, что такая выплата окончательно "доест" денежную "кубышку" компании.

Можно отметить еще пару вещей, одна из которых может помочь результатам компании, а другая, наоборот, их еще более ухудшить. В качестве поддержки может выступить девальвация рубля (которая, похоже, постепенно начинается и доллар укрепился с 78 до 81 рубля). Негативом же будет увеличение добычи нефти участниками ОПЕК. За этим последует снижение цены на нефть, что само собой отразится на результатах Лукойла. В долгосрок, правда, это может оказаться и плюсом, так как при низкой цене на нефть с рынка могут быть выдавлены американские сланцевые компании.

Акции компании держу в своем портфеле с долей 3.22%. Докупать не планирую, так как доля и так выше планируемого лимита в 3%. Но даже если бы и мог, то по текущей цене не стал бы покупать с учетом возможных рисков и неопределенности. Расчетная справедливая цена - 7493 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую неделю рынок торговался в узком боковике под влиянием отсутствия прогресса и конкретики по поводу встречи президентов РФ и Украины по урегулированию военного конфликта. Украина затягивает переговорный процесс, главный нерешенный вопрос – территориальный. Киев не готов признавать за Россией регионы, вошедшие в её состав.

Однако, позитивный рыночный настрой сохраняется на фоне предстоящего визита президента России Владимира Путина в Китай. В рамках визита запланировано:

• Участие в военном параде, посвящённом 80-й годовщине Победы во Второй мировой войне.

• Участие в саммите ШОС в Тяньцзине (31 августа – 1 сентября).

• Ряд двусторонних встреч с руководителями других государств. Саммит ШОС посетят в общей сложности более 20 глав государств, включая Индию.

Основные надежды рынка связаны с Газпромом поскольку ожидается заключение соглашений с китайской корпорацией CNPC. Также пройдёт трехсторонняя встреча лидеров России, Китая и Монголии. Напомним, что именно через Монголию планировали провести трубопровод «Северный поток-2». На фоне предстоящих договорённостей спекулятивным оптимизмом наполняются акции Новатэк и Роснефть.

После завершения визита в КНР президент Путин направится во Владивосток, где пробудет 4 и 5 сентября. Там пройдет Восточный экономический форум (ВЭФ) с 3 по 6 сентября на площадке кампуса Дальневосточного федерального университета. Все эти события будут спекулятивно удерживать рынок от коррекций, но для похода индекса МосБиржи выше 2950 пунктов нужна будет конкретика.

Возвращение инфляции: по данным Росстата, инфляция в России за неделю с 19 по 25 августа составила 0,02% после пяти недель дефляции. Как отмечается в обзоре Минэкономразвития на основе данных Росстата, в годовом выражении инфляция на 25 августа замедлилась до 8,43% после 8,46% неделей ранее.

До заседания ЦБ по ключевой ставке осталось 9 торговых сессий, а значит все сильнее фокус внимания будет смещаться на это событие. Потенциально такие бумаги, как Совкомбанк, Европлан, ВУШ, Делимобиль, Самолет, Система, Сегежа, Мечел и многие другие погрязшие в долговых обязательствах компании вполне могут показать динамику лучше рынка.

Спекулятивно у нас открывается возможность на отсутствии геополитического негатива в отдельных историях хорошо заработать, но для уверенного долгосрочно тренда на рост рынка это будет недостаточно. Без окончания военного конфликта и снижения ключевой ставки в район 12%-14% это все больше видится полем игры для спекулянтов. Инвестору же, пока рано выходить из инструментов долгового рынка.

Из корпоративных новостей:

РусАгро год к году выручка за шесть месяцев по МСФО выросла на 21%, а скорректированная EBITDA — на 22%

Мать и дитя в январе — июне выручка по МСФО увеличилась на 22%, а EBITDA — на 15% год к году — компания.

Сегежа в первом полугодии выручка по МСФО упала на 8%, чистый убыток — 22 млрд ₽ против минус 11 млрд ₽ годом ранее

Лукойл по итогам шести месяцев выручка по МСФО сократилась на 17% в годовом выражении, чистая прибыль — на 51%. СД изъявляет желание погасить до 76 млн квазиказначейских акций компании

Самолет выручка по МСФО по итогам шести месяцев осталась на уровне прошлого года, чистая прибыль сократилась на 61%

• Лидеры: Самолет $SMLT (+2,82%), Лукойл $LKOH (+2,46%), СПБ Биржа $SPBE (+2,1%), Газпром $GAZP (+1,6%).

• Аутсайдеры: Селигдар $SELG (-4,48%), Озон Фарма $OZPH (-4,12%), Сегежа $SGZH (-4,1%).

01.09.2025 - понедельник

• $VSEH - ВсеИнструменты.ру собрание акционеров по дивидендам за 1 полугодие 2025 года (рекомендация - 1 руб./акция, текущая дивдоходность 1,26%)

• $OZON - Озон собрание акционеров по вопросу редомициляции

• $MOEX - МосБиржа объемы торгов за август

• $MGKL - МГКЛ вступает в силу новый закон, ужесточение по ломбардам

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #новости #мегановости #инвестор #инвестиции #фондовый_рынок #аналитика #трейдинг #новичкам #обучение

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ С 19 сентября 2025 акции X5 $X5 войдут в индексы Мосбиржи и РТС.

Из них исключат "Астру" #ASTR, "Русгидро" #HYDR и "Россети" #FEES

В лист ожидания на включение попали "Самолет" #SMLT, "Русагро" #RAGR, "Циан" #CIAN, "Лента" #LENT и SFI #SFIN

Акции "Юнипро" #UPRO, напротив, внесли в лист ожидания на исключение.

💡Пенсионный портфель. Часть 63.

Последний раз писал про этот портфель 19 июня.

Портфель за это время подрос с 239 до 271 тыс рублей. Незаметно перешагнули отметку в четверть миллона рублей. Так глядишь и половинку разменяем.

Портфель растет, а это главное.

На счету скопилось около 13 тыс в фонде денежного потока TMON. $TMON

Портфель за месяц подрос на 23,7 тыс, дивидендами получил 6,19 тыс рублей, купонами 1000 р. Немного, но это почти треть от всех дивидендов за год.

Теперь кстати приложение Т-Инвестиции оценивает будущие дивиденды и купоны. Интересная функция. В среднем в этом портфеле они будут равны 0,5-1,1 тыс рублей. Посмотрим, проверим)

🪙Структура портфеля:

Акции - 65%, облигации - 28%. Есть ещё фонды, но часть их заблокирована-заморожена, а часть - это фонд TMON, деньги из которого скоро будут переложены в другие активы.

Почти 45% портфеля - это Сбер, Лукойл и Татнефть. Такая вот диверсификация. $SBER $LKOH $TATN

🍏За эти последние 2 месяца купил акции Сбера, Роснефти, облигации Яндекс Финтех 1.

Так же погасились облигации М.Видео 3 выпуск.

Буду докупать облигации, так как их доля снизилась из за роста акций. Цель по облигациям - 30-35%.

Ведение счета занимает минимум времени, автопополнение работает, нужно только не забывать совершать покупки. Автопополнение - 1200 р в неделю, начиналось всё с 1000 р.

Данному портфелю уже больше 3,5 лет, в октябре этого года будет 4.

Основная задача данного портфеля: показать что даже небольшие суммы ( 1000 - 1100 - 1200 рублей в неделю) способны создать капитал, а в идеале создать денежный поток, который будет выше средней пенсии в РФ.

На 2024 год средний размер страховой пенсии в РФ составил 22,5 тыс рублей. Основная цель - догнать и перегнать. Пассивный доход за год составил 28,6 тыс рублей... Это даже немного больше средней пенсии. А текущий уровень накоплений уже равен 12 средним пенсиям, пару месяцев назад было 10,6. Растем.

В идеале нужно накопить около 2,7 млн рублей или 120 средних пенсий, тогда купонно-дивидендный поток будет примерно равен среднегодовой пенсии россиянина или даже больше. В прошлом году цель была - 2,5 млн. Цели растут, пенсии тоже. 🤷♂️

Продолжаем инвестировать.

#приветпенсия #пенсионный_портфель

🪙 Новак поддержал предложение Минэнерго о продлении на сентябрь полного запрета на экспорт бензина из России, — «Ъ»

Полное эмбарго сохранится в сентябре. В октябре запрет могут ограничить трейдерами, нефтебазами и небольшими заводами, но не производителями. Продление запрета на экспорт топлива происходит на фоне существенного роста цен на бензин на бирже.

Аварии вывели из строя существенную часть переработки, и восстановление может занять от месяца до полугода в зависимости от НПЗ.

Новак, помимо этого, поручил Минэнерго и ФАС совместно с СПбМТСБ проработать меры по стабилизации биржевых цен на бензин. $LKOH $ROSN

🪙 Власти объяснили решение обнуления норматива продажи экспортной выручки укреплением рубля, стабильностью валютной ликвидности и отсутствием необходимости искусственно поддерживать курс.

Аналитики предупреждают, что без дополнительных мер, например снижения продаж валюты со стороны ЦБ или неформальных поручений экспортёрам, эффект на курс может быть минимальным.

В случае комплексных действий рубль может ослабнуть до 90 руб./$ и выше — Ведомости.

$USDRUBF

🪙 Всё готово ко встречи лидеров США и России в Анкоридже. Переговоры стартуют в 22:00 по мск. Часть российской делегации уже прибыла на место встречи.

🪙 В России почти перестали выдавать новые кредиты. Банки одобряют лишь 21% заявок на кредиты, следует из данных Национального бюро кредитных историй (НБКИ).

#новости

Так ли хорош Лукойл, и каким инвесторам подходит ⁉️

💭 Разберемся, какова истинная ценность этой бумаги...

💰 Финансовая часть (2 кв 2025 / 2024)

📊 Прирост выручки составил 1,1% по сравнению с аналогичным периодом прошлого года. Увеличение показателя EBITDA достигло 21,7% относительно предыдущего года. Объём чистого долга вырос на 381,8 млрд рублей.

↘️ В 2024 году показатель EBITDA снизился из-за падения маржинальности нефтеперерабатывающего сегмента, который сейчас возвращается к докризисным уровням. Также повлияли рост стоимости закупки нефти и нефтепродуктов и увеличение коммерческих расходов, особенно во второй половине прошлого года. Операционная эффективность также снизилась, однако уровень операционной маржи практически вернулся к значениям докризисного периода. Значительно выросли практически все виды расходов, особенно сильно увеличились административные затраты. Показатель свободного денежного потока (FCF) оказался вполне приемлемым во втором полугодии. За весь отчетный период свободный денежный поток составил 980 миллиардов рублей после учета затрат на аренду и проценты.

🤓 Компания аккумулировала на своих счетах сумму в размере более 1,4 триллиона рублей. Большой объем ликвидных средств, увеличивающийся свободный денежный поток и низкий уровень долгового бремени позволяют Лукойлу сохранять прочное финансовое состояние.

💸 Дивиденды

💪 Общий объём дивидендов за 2024 год достиг исторического максимума для компании — 1 055 рублей на каждую акцию. Дополнительно существует вероятность выплаты специального дивиденда за счёт средств, изначально предназначенных для обратного выкупа акций.

🤑 Компания направляет значительную долю своего свободно распределяемого денежного потока (FCF), достигающую 83%, на выплату дивидендов. Тем не менее, дальнейшие перспективы выплат остаются неопределёнными, поскольку сама компания не строго соблюдает собственную дивидендную политику. Возможно постепенное увеличение объёмов выплат ради улучшения имиджа среди инвесторов.

🫰 Оценка

🔥 Акции, оцениваемые по форвардному коэффициенту EV/EBITDA с учётом прогнозов на полный 2025 год, котируются на отметке 2,1x, что является минимальным значением среди компаний нефтегазового сектора. Данный показатель свидетельствует о существенном дисконте относительно исторических значений (около 3,5х), подчеркивая наибольший уровень недооценённости акций в отрасли.

📌 Итог

🔥 В 2024 году зафиксировал максимальную выручку благодаря росту цен на российскую нефть в рублях, хотя объемы нефтепереработки снизились. Финансовая устойчивость позволяет выплачивать акционерам одни из наиболее привлекательных дивидендов на российском фондовом рынке. Кроме того, акции Лукойла демонстрируют низкую оценку по сравнению с конкурентами по показателю EV/EBITDA, торгуясь со скидкой больше 40% от среднего исторического уровня. Более того, любое возможное уменьшение санкционного давления на нефтяной рынок в перспективе способно позитивно отразиться на деятельности компании.

👌 За счёт устойчивых поступлений и внушительного объёма свободных денежных средств компания способна обеспечить один из наиболее привлекательных уровней дивидендной доходности среди российских эмитентов.

🎯 ИнвестВзгляд: Компания сохраняет высокие финансовые показатели благодаря увеличению финансовой подушки безопасности и свободному денежному потоку. Добавляем в портфель.

💯 Ответ на поставленный вопрос: Это устойчивый нефтяник с сильным потенциалом роста и возможностью получения дополнительного апсайда. Компания остается привлекательной для дивидендных и консервативных инвесторов, ориентированных на долгосрочные вложения.

👇 Держите в портфеле? Если нет, то почему?

$LKOH #LKOH #Лукойл #Нефть #Инвестиции #Дивиденды #Энергетика #Акции #ИнвестИдеи #Анализ #идея #прогноз #обзор #аналитика

Получен мощный сигнал для дальнейшего роста. К чему готовиться инвестору

Российский рынок в отсутствии конкретики по итогу встречи Путина и Уиткоффа, а также введенных торговых пошлин против Индии, завершил основную сессию на пессимистичной ноте. Индекс МосБиржи опустился на 0,78%, до 2764,62 пункта, РТС – на 0,96%, до 1086,05 пункта.

Однако, на вечерней сессии котировки индекса перешли к росту на фоне новостей, что Трамп беседуя с европейскими лидерами в ходе телефонного разговора, намерен вскоре встретиться с Путиным, возможно, уже на следующей неделе, а затем провести трехстороннюю встречу с Зеленским.

Подпортило настроение инвесторам то, что провести встречу в такие сроки, скорее всего, будет сложно, учитывая объем переговоров, которые необходимо будет провести, а также логистические препятствия. На этих новостях часть роста ушло обратно в рынок.

Также, несмотря на значительный прогресс, достигнутый в ходе сегодняшних переговоров между Путиным и Уиткоффом, Трамп не исключает введения вторичных санкций против России. Окончательное решение будет принято им в течение следующих 24–36 часов.

Как и прогнозировалось, Индия не смогла избежать новых торговых ограничений: Президент США Дональд Трамп подписал указ о введении 25% пошлин на индийский импорт в ответ на закупки страной российской нефти.

Санкционные меры вступят в силу через 21 день после публикации указа и затронут товары, поступающие из Индии. В Белом доме также допустили, что налоги могут быть расширены на другие государства, импортирующие российскую нефть. Под ударом могут оказаться Китай и Бразилия.

ЦБ опубликовал резюме обсуждения ключевой ставки: Регулятор ждёт, что годовая инфляция по итогам третьего квартала опустится до 8,5%, а к концу года снизится до 6–7%. ВВП, по оценке ЦБ, во втором квартале вырастет на 1,8%, в третьем — на 1,6%, а в четвёртом может остаться без изменений или вырасти до 1%.

Появилось больше уверенности в том, что экономика постепенно возвращается к сбалансированному росту. Жесткость денежно-кредитных условий в РФ достаточна для снижения инфляции к цели в 2026 году — следует из обсуждения ключевой ставки ЦБ.

Дополнительным позитивом выступает увеличение темпов недельной дефляции: индекс потребительских цен за неделю упал на 0,13% против снижения на 0,05% за предыдущую неделю. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 9,02% до 8,77%.

Что по технике: Если индекс Мосбиржи закрепится выше уровня 2855 пунктов, можно ожидать роста котировок до 2900–2950 пунктов. Особенно вероятен такой сценарий, если текущие позитивные тенденции сохранятся без негативных факторов или провокаций.

Ощущение меня не подвело, что после очередного витка эскалации последуют намёки на переговоры. Но не стоит ждать быстрого решения – этот путь может затянуться на долгие месяцы, без гарантий успеха. Самый сложный вопрос – территория – остаётся без ответа. Именно он блокирует любые попытки договориться. Пока стороны даже в приблизительной форме не обозначили, как видят его решение, а значит впадать в эйфорию преждевременно.

Из корпоративных новостей:

Лукойл $LKOH создаёт в Дубае новое подразделение по торговле нефтью.

Сегежа $SGZH в первом полугодии 2025 года экспорт обработанной древесины вырос на 14,4%.

• Лидеры: ЮГК $UGLD (+4,86%), СПБ Биржа $SPBE (+3,77%), Ростелеком $RTKM (+3,55%), РусАгро $RAGR (+2,93%).

• Аутсайдеры: IVA $IVAT (-1,84%), Россети Центр и Приволжье $MRKP (-1,48%).

07.08.2025 - четверг

• $OZON - Ozon операционные результаты и финансовые результаты по МСФО за II кв. 2025 г.

• $PHOR - ФосАгро операционные результаты и финансовые результаты по МСФО за 6 мес. 2025 г.

• $UPRO - Юнипро финансовые результаты по МСФО за 6 мес. 2025 г.

• $DIAS - рассмотрение вопроса об утверждении Положения о дивполитике.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #санкции #инвестор #инвестиции #трейдинг #обучение #новичкам #фондовый_рынок #обзор_рынка

'Не является инвестиционной рекомендацией