Поиск

СНИЖАНИЕ КЛЮЧЕВОЙ СТАВКИ В БОРЬБЕ ЗА КОНТРОЛЬ НАД ИНФЛЯЦИЕЙ: АРГУМЕНТЫ ЗА И ПРОТИВ

На пленарном заседании ВЭФ‑2025 Владимир Путин предостерёг: если резко снизить ключевую ставку, цены пойдут вверх. Тезис прозвучал в момент, когда ключевая ставка уже опущена до 18% после июльского шага ЦБ на −200 б.п., а годовая инфляция замедлилась до 8,8% и, по прогнозу регулятора, в 2025‑м должна дойти до 6–7% (с возвращением к цели 4% в 2026‑м). Сентябрьское заседание ЦБ — на носу.

В статье оцениваются факторы и условия, при которых снижение ставки не вызывает инфляцию. Также мы затронем вопрос - почему инфляция нужна и полезна для системы государственных финансов и управления.

Аргументы в пользу снижения учетной ставки как фактора, способствующего снижению инфляции

Часть денег уйдёт в инвестиции, а не на рынок товаров. Понижение ставки делает банковские вклады менее выгодными, зато стимулирует вложения в долгосрочные активы – недвижимость, акции, облигации. Проще говоря, вместо того чтобы лежать на депозите или тратиться на быстрые покупки, деньги могут «перекочевать» в новостройки, на фондовый рынок или в корпоративные проекты. Это не разгоняет потребительские цены, а наоборот, частично стерилизует денежную массу: средства надолго «закопаны в бетон» или работают в бизнесе, не участвуя в ажиотажном спросе на товары дня.

По оценкам аналитиков, при снижении ключевой ставки из банковских депозитов населения на фондовый рынок может перетечь от 2,5 до 5 трлн рублей – колоссальная сумма. Ещё сотни миллиардов рублей могут быть направлены в закрытые фонды недвижимости. Такие инвестиции фактически выводят деньги из оборота на потребительском рынке, поэтому их приток не ведёт к росту цен на продукты или услуги. Да, потенциально это может надувать финансовые или строительные «пузыри», но это отдельный разговор. В контексте же потребительской инфляции отток сбережений в долгосрочные активы скорее снижает давление на цены, чем повышает.

Высокие ставки душат экономику – особенно в спад.

Обратная сторона монетарной медали: чрезмерно высокая ключевая ставка способна сама по себе создать проблемы с ценами и развитием. Когда кредиты дорогие, предприятия режут инвестиции, откладывают запуск новых производств – в будущем это грозит дефицитом предложения и, как ни парадоксально, может поддерживать инфляцию. Одновременно население, видя двузначные проценты по вкладам, не верит, что инфляция пойдёт на убыль, и предпочитает тратить сейчас, формируя инфляционные ожидания. Эксперты отмечают, что рекордные ставки по депозитам подогревают ожидания роста цен, а бизнес перекладывает растущие процентные издержки на покупателей. То есть чрезмерно жёсткая политика способна разгонять инфляцию, вместо того чтобы её остудить. Уже не говоря о том, что производство и потребление тормозятся: индексы цен производителей стоят на месте, склады заполнены непроданными товарами, предприятия переводят работников на неполный день из-за отсутствия спроса. Министерство экономического развития прямо предупреждает: кредитно-денежные условия сейчас втрое жёстче, чем в начале года, и это чревато охлаждением экономики. В условиях спада такая ситуация вредна – зачем усугублять проблему? Умеренное смягчение стимулирует бизнес брать кредиты и развиваться, а граждан – делать крупные покупки. Спрос оживится, предприятия смогут нарастить выпуск. А при разумном контроле за денежной массой это не вызовет “перегрева” цен, поскольку расширение предложения товаров будет поспевать за восстановлением спроса.

Аргументы за высокую ставку и сохранение умеренно высокой инфляции

Умеренная инфляция выгодна бюджету и росту ВВП.

Забавно, но факт: государству зачастую нужна определённая инфляция. Совсем низкий рост цен (близкий к нулю) – это стагнация экономики и выпадение доходов казны. А вот умеренно высокая инфляция – скажем, в районе

–8% – может сыграть на руку бюджету. Во-первых, рост номинального ВВП ускоряется, даже если реальные объёмы растут слабо. Это означает больше собираемых налогов в текущих ценах.

Во-вторых, инфляция частично выступает как “скрытый налог”: она обесценивает госдолг и обязательства государства в фиксированной сумме. Экономисты называют эффектом “soft default” («мягкий дефолт») ситуацию, когда государство формально исполняет свои долговые обязательства, но при этом за счёт инфляции фактическая нагрузка на бюджет и реальная ценность выплат уменьшается.

Проще говоря, если цены и зарплаты выросли, то, например, 1 рубль налогов в бюджет теперь приходится на меньший объём реальных товаров, чем раньше. Налоговые поступления в реальном выражении растут вместе с инфляцией, помогая снизить будущий бюджетный дефицит.

Конечно, тут важно не перестараться: гиперинфляция разрушительна и для экономики, и для финансирования госрасходов. Но умеренная инфляция (не двузначная) часто помогает правительству решать фискальные задачи. Не случайно в мире долгие годы целевые ориентиры центральных банков не равны нулю, а устанавливаются около 2–4% – небольшое постоянное подорожание смазывает «экономические шестерёнки», упрощая обслуживание долга и стимулируя деловую активность. В российских условиях 2025 года, с её растущими бюджетными расходами, инфляция чуть выше целевого уровня может сыграть позитивную роль – позволить собрать больше налогов и профинансировать приоритетные программы (при этом не обесценив рубль до опасного уровня).

Текущая высокая ставка – это плата за риски, а не только за инфляцию.

Нельзя забывать, что значительная часть причины, по которой ЦБ держал ставку такой высокой, – внешние и геополитические риски. Санкции, геополитическая неопределённость, волатильность курса рубля – всё это требовало от регулятора повышенной ставки, своего рода страхового барьера. Фактически в ставке заложена солидная премия за риск: за риск оттока капитала, за риск ослабления рубля, за риск внешних шоков. Но по мере снижения геополитической напряжённости эти риски будут уменьшаться. Сам Центробанк признаёт: улучшение внешних условий в случае разрядки геополитики окажет дезинфляционное влияние.

Проще говоря, если завтра ослабят санкции или утихнет международная турбулентность, то и давление на цены у нас снизится – а значит, держать ставку “запредельно высокой” больше не потребуется. Уже сейчас базовый прогноз регулятора на ближайшие годы предполагает постепенное угасание проинфляционных факторов и возвращение ставки к нейтральному уровню (около 7–8%) к 2027 году. Значит, тренд на понижение ставки – вопрос времени. Чем скорее снизятся внеэкономические риски, тем смелее Центробанк сможет смягчать политику без угрозы для цен и курса рубля. Пока же правительство старается со своей стороны минимизировать бюджетные дисбалансы и тем самым тоже готовит почву для более низкой ставки

Примеры: снижение ставки без всплеска цен. А можно ли снижать ставку не разгоняя инфляцию?

Возможность снижения учетной ставки и сохранение низкой инфляции достижима, что подтверждается, посмотрев на международный опыт. Не раз бывало, что центральные банки уменьшали ставки, а инфляция при этом оставалась под контролем – либо изначально была низкой, либо продолжила замедляться. Вот несколько характерных случаев:

США, 2019 год. Федеральная резервная система неожиданно перешла к снижению ставки – с ~2,5% до ~1,75% за год – несмотря на то, что рецессии не было. Эти превентивные «страховочные» смягчения политики не вызвали в Америке никакого ценового взрыва. Инфляция тогда держалась даже ниже целевых 2%, и ФРС как раз хотела её слегка разогнать, а не подавить. В итоге, снизив ставку, США поддержали экономический рост, а годовая инфляция осталась в пределах 1,8–2% – то есть цены росли умеренно, не ускорившись из-за действий регулятора.

Бразилия, 2017–2019 годы. Ещё более показательный пример: Банк Бразилии за короткое время решительно опустил ключевую ставку с двузначных значений до исторического минимума 6,5–7%. Это произошло на фоне того, что инфляция в стране стремительно снизилась после затяжной рецессии. В 2017 году бразильская инфляция упала до 2,8% – ниже официального целевого диапазона 4,5% ±1,5%. И даже на фоне такого радикального смягчения ДКП цены оставались покорными: их рост весь 2017 год был ниже нижней границы цели, во многом из-за слабого спроса и рекордного урожая. Центральный банк Бразилии тогда с конца 2016 по 2018 год снизил ставку с 14% до 6,5%, и лишь к 2019-му инфляция вернулась к ~4%, то есть строго в цель. Никакого “разноса” цен не случилось – напротив, дешёвые деньги помогли экономике оправиться от кризиса, а инфляция осталась умеренной.

Турция, начало 2010-х. Хотя современная Турция ассоциируется с очень высокой инфляцией, так было не всегда. В первой половине 2010-х турецкий ЦБ проводил довольно мягкую политику по указанию руководства страны – ставки там держались ниже, чем рекомендовала классическая наука, ради стимулирования роста. И несколько лет это не приводило к гиперинфляции. Инфляция в Турции с 2010 по 2015 год колебалась в основном в пределах 6–9% годовых. К примеру, в 2010-м цены выросли лишь на 6,4% – вполне приемлемый уровень. Да, впоследствии, ближе к концу десятилетия, инфляция ускорилась двузначно (и в 2022-м вовсе вышла из-под контроля). Но там сыграли роль и политические решения, и обвал лиры. А в начале 2010-х смягчение ставки не обернулось скачком цен: экономика Турции росла бурно (по 8–11% в год), а инфляция оставалась относительно умеренной. Этот кейс показывает, что многое зависит от сопровождающих условий – если одновременно растёт производство и укрепляется доверие к нацвалюте, то даже низкие ставки могут уживаться с приемлемой инфляцией.

Вывод: аккуратное снижение – шаг вперёд, а не назад

Российской экономике сейчас нужен толчок для роста, а бизнес и граждане – передышка от дорогих кредитов. Разумное ослабление денежно-кредитной политики возможно и необходимо, тем более что инфляция перестала бить рекорды и в промышленности наметилась даже дефляция. Главное – делать всё постепенно и продуманно: снизить ставку сначала до «нейтрально-стимулирующих» уровней, наблюдать за реакцией рынка. Монетаристы указывают, что прямая связь между ставкой и инфляцией далеко не механическая. Если добавочная ликвидность уходит в инвестиции и расширяет предложение товаров, то цены не ускорятся. Если у населения и бизнеса сформированы уверенные ожидания умеренной инфляции, то снижение ставки их не “раскрутит”. Наконец, если регулятор действует в унисон с правительством (которое не отпускает бюджет в необеспеченное плавание), то риски для макростабильности минимальны.

Опыт других стран и наша собственная логика подсказывают: не всякое смягчение ведёт к всплеску цен. Понижая ставку с нынешних высоких уровней, Банк России не совершит экономического преступления – напротив, он даст шанс экономике вырасти из стагнации. Да, делать это нужно осторожно, с оглядкой на инфляционные ориентиры. Но бояться самого факта снижения не стоит. Инфляция – важно, однако она не единственный показатель здоровья экономики. Куда хуже, если, борясь с ценами, задушить деловую активность и лишить страну развития. В 2025 году перед нами стоит задача вернуться к росту без потери контроля над ценами. И аккуратное снижение ключевой ставки – как раз тот инструмент, который при грамотном применении поможет достигнуть этой цели, не разгоняя инфляцию, а поддерживая и рубль, и производства, и доходы граждан одновременно.

Ключевую ставку можно и нужно снижать, когда для этого созрели условия. И сейчас такие условия постепенно появляются – инфляция берётся под узду, экономика остыла сверх меры, внешние угрозы понемногу проясняются. Значит, пора действовать. Умеренное смягчение политики не враг, а союзник нашей экономики – позволяющий ей подняться на ноги, не отпуская при этом цены в свободный полёт. Главное – сохранять баланс и не впадать в крайности, тогда выиграют все: и бизнес, и граждане, и государство. Ведь низкая ставка, как мы выяснили, совсем не обязательно означает высокую инфляцию. Это лишь инструмент, и в умелых руках он принесёт больше плюсов, чем минусов.

🔥 Ваши регулярные траты оплачивают не вы – а ваши инвестиции! 💰

Каждый месяц – привычный сценарий: коммуналка, интернет, мобильная связь, подписки. Скучно, правда? Но теперь представьте: счета приходят, а оплачивает их не ваш кошелёк, а ваш собственный «Фонд FREE». Звучит как фантастика, но это новая стратегия, которая превращает инвестиции в персональный источник пассивного дохода.

📌 Как это работает

Возьмём Андрея. Он решил создать фонд «MobileFree», чтобы покрывать расходы на мобильную связь. Постепенно покупал облигации, которые приносили регулярный купонный доход. Шаг за шагом капитал рос, и однажды выплаты полностью закрыли его ежемесячный счёт за связь. Теперь, когда приходит уведомление о платеже, Андрей улыбается – его инвестиции платят за него. То же самое можно сделать и с коммуналкой («ЖКХfree»), и с подписками.

🚀 Никогда больше не платить за ЖКХ? 🎯

До конца лета осталась всего неделя. И знаете, что это значит? Для меня — это семь дней до момента, когда я больше никогда не буду платить за коммунальные услуги из своей зарплаты. 1 сентября мой инвестиционный фонд #жкхfree будет полностью сформирован, и доходы от него возьмут на себя мои ежемесячные счета за ЖКХ. Звучит волнительно? Ещё бы! Система работает — я ведь не просто ждал чуда, а ежедневно откладывал на брокерский счёт под проект #жкхfree по 2000 ₽ и больше. И вот теперь результаты готовы оправдать ожидания.

Оставить нельзя повышать?

Изучал на выходных документ КРЕДИТ ЭКОНОМИКЕ И ДЕНЕЖНАЯ МАССА. И вызвал он у меня вопросы. Но самый главный — вопрос по ставке.

Если коротко, то мы имеем вот что: несмотря на жесткие условия ДКП, рост кредитования организаций — 1,6% в июле (около 1,7 трлн руб.) и годовой темп прироста кредита экономике замедлился до 10,1%. В то же время инфляция составляет около 4%.

Основные моменты

⚡️Требования банков к организациям растут, обеспечивая рост кредитования на 1,7 трлн руб. в месяц.

⚡️Кредиты населению сокращаются, и это оказывает отрицательное влияние на денежную массу впервые с 2016 года.

⚡️ Общий рост широкой денежной массы М2Х — около 0,8% в месяц ( = годовой рост 12,7%).

⚡️И вот самое интересное — не говорит ли рост кредитования корпоратов при инфляции 4% о мягких условиях ДКП, тогда как все эксперты рассуждают о жесткости?

Получается, что ставки, которые мы считаем высокими, уже не мешают росту кредитования и денежной массы. Если продолжить анализировать данные из документа с акцентом на ставки, динамику требований к корпоратам и связь с инфляцией, то мы приходим к таким выводам.

Если ЦБ начнет снижать ставку в текущих условиях, могут возникнуть следующие риски

❗️Разгон инфляции — снижение ставок делает кредиты дешевле, стимулирует рост денежной массы и потребления. Все это при сохранении спроса может привести к ускорению инфляции выше целевого уровня. Кстати, было дело, ЦБ еще в 2024 году предупреждал, что смягчение политики может восприниматься как капитуляция перед инфляцией и подтолкнуть ее рост.

❗️Рост кредитования при еще неустойчивой экономике — активный рост требований к корпоратам (кредитам) на 2+ трлн в месяц указывает на достаточно мягкие условия. И это, скорее всего, усилит риски компаний в случае ухудшения макроэкономической ситуации или внешних шоков.

❗️Финансовая нестабильность — если экономический рост будет неравномерным, а политика слишком смягченной, возрастают риски перегрева сегментов кредитования и активов. И тогда банки столкнутся с просрочками платежей.

❗️Ограниченные возможности для реакции — слишком раннее смягчение снижает пространство для маневра ЦБ в случае необходимости быстрого ужесточения политики при появлении инфляционных рисков или внешних негативных факторов.

Не хотел бы я сейчас быть на месте ЦБ. Как найти этот пресловутый баланс между поддержкой экономического роста и контролем инфляции? Не придется ли повышать ставку снова, если появятся проинфляционные риски или финансовая нестабильность? Что думаете, коллеги?

https://t.me/ifitpro

#ставка

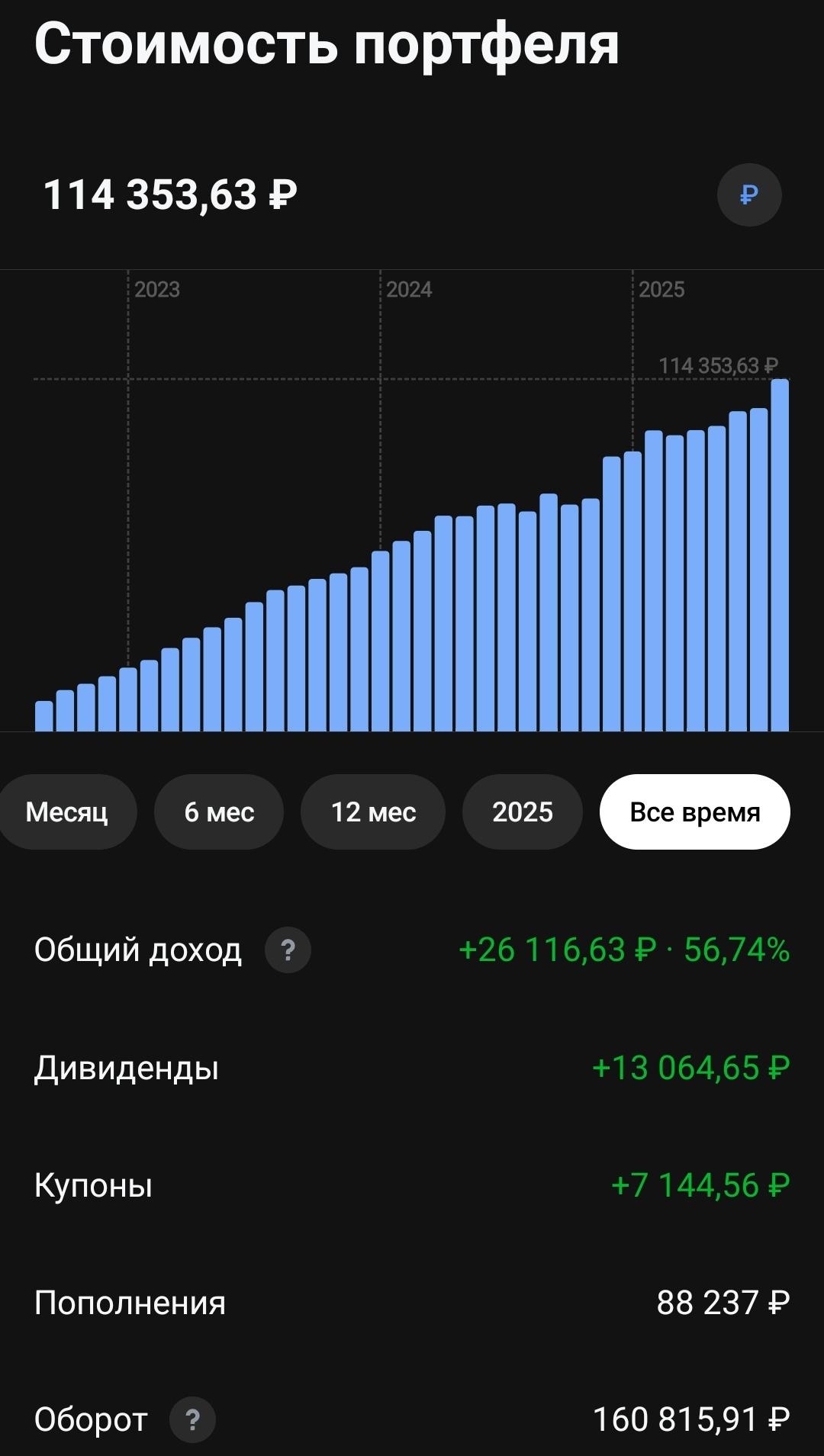

💡Pocket_money. Нам скоро 3 года!

Портфель продолжает расти. Акции растут в цене, облигации тоже. Работает как еженедельное пополнение, так и рост активов.

Размер портфеля:

Октябрь - 73,6 к

Ноябрь - 75,5 к

Декабрь - 89,2 к

Январь - 91,2 к

Май - 97,9 к.

Июнь - 102 к.

Август - 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) - 10 тыс рублей, еженедельное пополнение - по 500 рублей. Всего пополнений на 87 к.

Текущая сумма - 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

Около 26 процентов портфеля - облигации (цель - 30-35%) остальное - акции, фонды, золото. Ребалансировку делаю периодически во время новых покупок. Уже пора докупать облигации.

🎄Состав портфеля.

Компании из энергетического сектора в портфеле: Роснефть, Новатэк, Татнефть, Газпром, Лукойл.

Электроэнергетика: РусГидро, Интер РАО, Россети Центр, Россети Московский регион.

Финансовый сектор: Сбербанк, БСП.

Металлургия: Северсталь, ММК, НЛМК.

Здравоохранение: Мать и дитя.

ИТ, Телеком: Ростелеком прив.

Отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Самая большая доля - Сбер, Лукойл, Татнефть.

💡Что покупал в последние месяцы?

В основном фонд денежного рынка. Покупка и продажа - 0 рублей, доход примерно как от вклада, так что можно держать долго.

Акции: Сбер + Роснефть,

Облигации: Яндекс Финтех 1.

Продолжаем инвестировать.

#pocket_money #портфель

🎓 Ставка ЦБ и инфляция: цикл смягчения как операция на открытой экономике

Достигнута номинальная цель: сглаженная инфляция в июне — около 4%. Но ключевой вопрос не в цифре, а в устойчивости равновесия при текущих дисбалансах. Парадокс в том, что именно в этот момент появляется максимальный риск — сделать шаг не туда и спровоцировать новую волну роста цен.

Банк России стоит перед выбором:

— начать снижение ставки,

— или затянуть с решением и увеличить риски охлаждения экономики.

🔹 Почему ставка должна снижаться.

Цены стабилизировались, кредит сдулся, промпроизводство теряет темп. Рынок уже живёт в реальности будущей мягкой политики. Если ЦБ не начнёт снижать ставку — он просто отстанет от экономики.

Кроме того:

• текущая ставка перестала быть «сдерживающей» — теперь она душит восстановление;

• инфляция с начала года ниже прогноза ЦБ на 2 п.п.;

• потребительский спрос замедляется, вклад курса и импорта в инфляцию снижается;

• в секторах непродовольственных товаров и услуг наблюдается охлаждение ценовой динамики;

• реальные ставки находятся в зоне избыточной жёсткости;

• при сегодняшней инфляции ключевая ставка в 20% создаёт экстремально высокий уровень реальной доходности;

• это ограничивает кредитование, инвестиции и потребление, особенно в сегменте малого бизнеса;

• монетарные условия чрезмерно рестриктивны;

• индексы условий кредитования находятся на пиковых уровнях;

• объёмы новых займов снижаются, банковская маржа сокращается, мультипликатор тормозится.

🔹️ Почему темп снижения будет осторожным.

Банк России не может позволить себе ошибиться. Ставка будет снижаться. Но не потому что рынок хочет — а потому что модельная логика макроэкономики этого требует. Мы не в фазе победы над инфляцией. Мы в фазе калибровки.

Снижение ставки неизбежно, но любое неосторожное движение — это риск:

• риск возвращения ценовой инерции;

• риск обрушения доверия к политике ЦБ;

• риск потери контроля над инфляционными ожиданиями;

• бюджетный импульс — фактор будущей инфляции;

• осенью активизируются расходы федерального бюджета;

• фискальный вброс — источник отложенного спроса и потенциального давления на цены;

• рынок труда остаётся напряжённым.

Высокая неопределённость в оценке потенциала роста и структурные сдвиги в экономике затрудняют оценку нейтральной ставки. Прежние модели недостаточно точны — Банк России вынужден действовать уже через обратную связь, а не на опережение.

🧮 Мой взгляд на сценарии:

🔸 Оставят 20% — держитесь. Это холодный душ для всех, кто заранее отметил «победу над инфляцией». Рынок, который уже встроил снижение, отреагирует негативно.

🔸 Ставка 18% — не всё так радужно. Праздник будет недолгим, скорее всего, в моменте увидим фиксацию позиций, а ЦБ выйдет с суровой миной и фразой: «если надо — снова поднимем».

🔸 Ставка 17% — вот это уже праздник без оглядки. Эйфория, ракеты вверх, но и риск перегрева. Маловероятно, но кто знает...

🔸 Ставка 19% — мой фаворит. Да, не так красиво в моменте, будет лёгкий осадок, но зато с намёком на мягкость: мол, снижаем, но без фанатизма. План, выдержка, сигнал рынку — «всё под контролем».

🤔 Вывод:

ЦБ больше не давит инфляцию — он балансирует над ней.

Каждое решение — это не только про ставку, это про доверие к системе.

Переиграть — получишь перегрев.

Недоиграть — угробишь восстановление.

Большинство экспертов ожидают снижения ставки на 2 процентных пункта — до 18%.

Напоминаю, что 25 июля — опорное заседание, а это значит, что вероятны пересмотры прогнозов по средней ключевой ставке на будущие периоды, что может дать рынку гораздо больший импульс, чем само решение по ставке.

Пиши в комментариях, какую ставку и риторику ждёшь ты ✍️

Ставьте 👍

#обзор_рынка #мнение

©Биржевая Ключница

JetLend в топ-30 IR-рейтинга Smart-lab

JetLend стал публичной компанией весной 2025 года. Мы вышли на биржу с четкой целью — масштабировать бизнес, привлечь новых инвесторов и выстроить прозрачную и прямую коммуникацию с рынком.

Менее чем через три месяца после IPO мы получили первую внешнюю оценку: JetLend занял 26-е место из 78 компаний в IR-рейтинге от Smart-Lab.

Мы подошли к рейтингу как к обратной связи, после публикации результатов:

— связались с командой Smart-Lab,

— изучили методологию составления рейтинга,

— прошлись по каждому критерию, чтобы понять, где мы недобрали баллов и почему,

— обсудили, чего не хватило нам и сообществу инвесторов для идеального диалога.

Теперь у нас есть четкая карта и мы будем использовать ее как навигацию — чтобы выстраивать понятный и удобный для погружения IR.

Методология рейтинга включает 5 ключевых блоков. Каждый из них оценивается по шкале до 20 баллов, а внутри — по отдельным пунктам, где максимум за каждый критерий — 5 баллов.

Финансовая отчетность — 11 баллов

Отчетность по МСФО и РСБУ мы публикуем на регулярной основе и сопровождаем пояснениями — чтобы инвестор видел не просто финальные цифры, а мог понять логику, контекст и движущие факторы.

При этом мы видим возможность для улучшения: чтобы инвестору было проще ориентироваться, стоит активнее использовать форматы MD&A и data-book. Мы уже включили их в план доработок — чтобы не только показывать цифры, но и объяснять, куда движется бизнес и почему.

Презентации и стратегия — 13 баллов

Мы раскрыли стратегию компании до 2030 года: показали бизнес-модель, ключевые драйверы выручки, показатели доходности (включая XIRR), а также обозначили вектор развития — от масштабирования вторичного рынка до будущих сделок M&A. Для нас IR — это не отчетность, а инструмент непрерывной коммуникации с рынком.

IR-раздел на сайте — 10 баллов

На нашем сайте доступна вся ключевая информация для инвесторов: отчетность, презентации, раскрытие существенных факторов, блок по IPO, архив документов и прямые контакты IR-команды.

Мы получили важный фидбэк от сообщества: материалы есть, но навигация может быть удобнее. Уже начали работу над улучшением структуры — чтобы сделать поиск информации быстрее, логичнее и проще. Календарь событий и релизов также появится в ближайшее время

Публичные взаимодействия — 12 баллов

Сейчас мы выстраиваем коммуникацию с инвесторами преимущественно в онлайн-формате — и у него есть очевидные преимущества. Мы на ежемесячной основе делимся результатами, метриками и планами, чтобы инвесторы могли регулярно отслеживать динамику развития бизнеса.

Онлайн-формат удобен: можно подключиться из любой точки, задать вопрос заранее и получить на него ответ. Это обеспечивает прозрачность, доступность и ритмичность диалога с рынком.

При этом мы понимаем: живое общение дает больше глубины и доверия. Мы слышим этот запрос со стороны инвесторов и рассматриваем его как направление для дальнейшего развития.

Онлайн-IR активность — 19 баллов

Один из наивысших результатов среди всех участников рейтинга. Telegram, Smart-Lab, Пульс — везде живой диалог. Вопросы получают ответы, комментарии — внимание, а обратная связь — не формальность, а часть ежедневной работы. Мы не уходим от диалога и не боится говорить даже на сложные темы.

Мы считаем, что открытость — это не обязанность, а рабочий подход. IR для нас — часть стратегии: инструмент, который помогает ясно доносить суть бизнеса и быть понятными для инвесторов.

Нам важно, чтобы JetLend воспринимали не только как источник доходности, но и как компанию с прозрачной логикой, устойчивыми цифрами и последовательными действиями. 26-е место — хороший ориентир на старте.

Мы видим направления, которые можно усилить, и будем развивать те элементы, которые делают коммуникацию с рынком полезной.

🪙 Аналитики снизили прогноз по средней ключевой ставке на 2025 год на 0,7 п.п. — до 19,3%.

К концу года она, по их мнению, опустится до 17,4%, а в 2026-м — до 13,8% — опрос ЦБ — Ведомости.

🪙 В Сенате США допустили возможность введения пошлин на палладий из России, назвав это вопросом национальной безопасности — РБК. $GMKN

⛏ ЮГК не будет госкомпанией: государство планирует продажу контрольного пакета, — Силуанов $UGLD

🪙 Причина неработающего «Винлаба»: Novabev подверглась 14 июля беспрецедентной кибератаке.

Это привело к временному нарушению работы части IT-инфраструктуры компании. Хакеры вышли на связь и потребовали денежное вознаграждение. Компания отмечает, что отказалась выполнять их требования. $BELU

🪙 Инфляцию за неделю с 8 по 14 июля замедлилась с 0,8% до 0,02%, — Росстат.

Годовая инфляция на 14 июля замедлилась до 9,34%. Основной вклад в динамику инфляции в первую неделю июля внесла индексация тарифов ЖКХ.

#новости

🪙Национализация 2.0

Инвестиции в России с риском национализации требуют особой осторожности и специфического подхода к анализу.

Про особенности писал здесь:

https://t.me/pensioner30/8304

Вот ключевые шаги и стратегии для снижения рисков.

Анализ компании на предмет рисков:

1. Сектор экономики:

Высокий риск: Стратегические отрасли: энергетика (нефть, газ, электроэнергия), оборонно-промышленный комплекс (ОПК), добыча критически важных минералов, инфраструктура (транспорт, связь), финансы (системообразующие банки). Компании с уникальными технологиями или ресурсами.

Средний риск: Металлургия, химия, крупное машиностроение, сельхозземли/производство.

Относительно низкий риск: Потребительский сектор (FMCG, ритейл, услуги), ИТ (не связанное с госзаказом/безопасностью), фармацевтика (не стратегические производители), малый и средний бизнес.

2. Значимость для государства:

Системообразующие компании: Те, чей крах или остановка могут вызвать каскадный эффект в экономике или соцсфере. Например некоторые производители и поставщики эл энергии.

Ключевые поставщики для госсектора/ОПК: Особенно если продукция критична для безопасности или госпрограмм.

Экспортеры валютной выручки: Крупные игроки в сырьевом экспорте.

3. Собственники и управление:

Связи с государством: Наличие государственной доли (Росимущество, ВЭБ.РФ, госкорпорации), "дружественных" государству олигархов. С одной стороны, это может быть защитой, с другой - делает компанию более интегрированной в госсистему и потенциальным объектом полного контроля.*

История конфликтов с властью. Судебные споры, критика со стороны высокопоставленных лиц, антимонопольные дела с политическим оттенком.

Репутация собственников: Наличие санкций против бенефициаров/менеджеров, связи с неугодными лицами.

4. Политический контекст и законодательство:

Текущая политика: Фокус на "экономический суверенитет", импортозамещение, усиление госрегулирования в определенных отраслях. Законодательные инициативы, расширяющие основания для вмешательства государства.

Формальные основания для национализации: Закон предусматривает национализацию "в исключительных случаях, связанных с обеспечением обороны страны и безопасности государства" с компенсацией. Ключевая проблема: трактовка этих оснований может быть очень широкой, а процедура компенсации – непрозрачной и заниженной (до "рыночной" стоимости в кризисных условиях).

5. Финансовое состояние и долги:

Компании в тяжелом финансовом положении: Особенно крупные, стратегически важные. Государство может использовать трудности как повод для "спасения" через национализацию или введение внешнего управления.

Крупные долги перед государственными банками: Позволяет государству усилить влияние.

Итог. Если компания представляет исключительный интерес (например связана с добычей сырья), собственник имеет плохую репутацию ( выводит деньги за рубеж) , у гос компании есть доля в этой компании ( например Газпром банк владел 22% акций ЮГК), плюс нужно защитить что-то или кого-то ( экологическая ситуация и множественные нарушения, аварии), плюс у компании есть долги, то скорее всего это лишь вопрос времени... Такая компания со временем начнёт представлять повышенный интерес и высока вероятность, что она будет национализирована или попадёт в правильные руки.

🏤 Мегановости 🗞 👉📰

1️⃣ В июне 2025 инфляция в России замедлилась до 9,4% в годовом выражении. За месяц цены выросли на 0,2%.

Морковь подорожала на 15,4%, свекла — на 7,9%, яблоки — на 6,9%.

Капуста подешевела на 17,2%, помидоры — на 11,4%, лук — на 6,7%.

Подорожал проезд в метро (+5,5%) и трамвае (+3,3%).

Снизились цены на экскурсии и зарубежный туризм, но отдых на Чёрном море подорожал на 9,1%.

«Озон Фармацевтика» и Сеченовский Университет: итоги научного круглого стола

В июне 2025 года состоялся онлайн-круглый стол с участием 170 врачей со всей России. Мероприятие, организованное «Озон Фармацевтика» и ПМГМУ им. И.М. Сеченова, было посвящено актуальным вопросам применения ингибиторов протонной помпы (препаратов, которые уменьшают выработку соляной кислоты в желудке) в клинической практике.

Профессор Наталья Николаевна Дехнич представила данные о клинической фармакологии ингибиторов протонной помпы. Доцент Маргарита Петровна Суворова в своём докладе подчеркнула важность выбора ИПП в схемах эрадикации. Доцент Дмитрий Леонидович Виноградов прочитал доклад о вопросах гастропротекции при ведении кардиологических пациентов.

В центре внимания врачебного сообщества был наш препарат «Некспра»® — отечественный ИПП второго поколения на основе S-изомера омепразола. С начала 2025 года компания отгрузила более 200 тыс. упаковок препарата.

«Некспра®» — это S-изомер омепразола. Он предназначен для лечения гастроэзофагеальной рефлюксной болезни (ГЭРБ), от которой страдают от 18 до 46% взрослой части населения страны. Вывод на российский рынок отечественного ингибитора протонного насоса (ИПП) второго поколения позволил обеспечить широкий круг пациентов качественным лечением по доступной цене.

Для нас важно не только разрабатывать качественные препараты, но и создавать площадки для обмена опытом. Обратная связь от врачей помогает совершенствовать продукты и формировать образовательные программы, отвечающие вызовам времени.

Подробности в нашем релизе

🛴 В Минтранс направили идею доносить за вознаграждение на самокатчиков, нарушающих ПДД.

Если инициативу одобрят, авторы зафиксированных нарушений смогут получить часть суммы штрафа.

🪙 Израиль готовится ударить по Ирану, пишут зарубежные СМИ. Американские военные базы привели в полную боевую готовность, а посольство в Ираке срочно эвакуирует персонал.

Трамп проводит заседания в Белом доме по вопросам безопасности и держит связь с Нетаньяху по вопросам конфликта.

Ранее министр обороны Ирана сообщил, что страна ударит по всей инфраструктуре США на Ближнем Востоке и вынудит их покинуть регион. 🤷♂️

🪙 Стандарт связи 5G станет доступен в России уже в следующем году, пишут Известия. Сначала технологию внедрят в первых пяти городах-миллионниках, а к 2028 году — во всех 16.

При этом, по данным издания, сейчас в стране практически нет своего оборудования для работы на столь высоких частотах.

📉 Когда уходить из облигаций в акции? 📈

Представьте: вам звонит друг-инвестор, голос тревожный:

— Кажется, пора…

— Куда пора?

— В акции. Ставка-то падает.

Вот так внезапно начинаются великие инвестиционные переломы. А потом – через пару месяцев – одни радостно хвастаются доходностью +40%, а другие жалеют, что остались в облигациях на 25% годовых.

🧐 В ожидании пятницы и новой ключевой ставки 🗝

Когда рынок замирает в ожидании решения ЦБ — наступает время стратегий. Особенно таких, что позволяют ловить момент — и зарабатывать на нем. В эту пятницу мы вполне можем увидеть снижение ключевой ставки. И если так, то самое время подумать: а где та самая доходность, которую можно зафиксировать сейчас?

🐄 Дойные коровы против лудоманских ставок 🎰

📈 Что такое фонды #free? Это ваши личные денежные коровы, которые доятся каждый месяц. Они приносят стабильный cashflow, чтобы платить за мобильную связь, ЖКХ, интернет — словом, всё то, что нельзя проигнорировать. Согласитесь, гораздо приятнее смотреть на счета, зная, что они уже покрыты вашими инвестициями.

Но! Как только мы выходим за пределы этих фондов, мы попадаем на поле непредсказуемости. Там могут быть облигации, но могут быть и акции — а у акций есть своя иерархия.

100+ тыс. акционеров и новые встречи в июне 🔥

Всем привет!

Мы регулярно анализируем базу акционеров, и, по последним данным, акциями Группы Arenadata владеют уже более 100 тысяч инвесторов.

Немного статистики:

🔸По данным биржи, почти четверть наших акционеров — квалифицированные инвесторы;

🔸 Географическое положение: наши инвесторы живут от Москвы до Хабаровского края;

🔸Активность: 3/4 оборота торгов акциями Arenadata приходится на частных инвесторов;

🔸 Лидер среди брокеров: Т-Банк — брокер №1 по объему оборотов акциями Группы Arenadata среди физических лиц.

🗓️ Мы активно общаемся с инвестиционным сообществом и ценим обратную связь. Приглашаем вас на ближайшие мероприятия, где вы сможете лично задать интересующие вас вопросы:

- «Квартирник Старого трейдера», Москва, 14 июня;

- Т-Двор, Санкт-Петербург, 19-21 июня;

- Smart-Lab conf, Санкт-Петербург, 28 июня.

До скорых встреч!

#DATA #акционеры