Поиск

🔥Продолжаю формирование пассивного дохода. Еженедельное инвестирование №208

Вернулась дефляция, рубль пошел покорять морские глубины, индекс скучает, а я также не знаю, куда пойдет рынок, вверх или вверх, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Как всегда закинул денег на брокерский счет в пятницу, строго по расписанию и отправился на фондовый рынок за покупками. Покупал акции, облигации и немного золота.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,7%

● Облигации: 4,7%

● Золото: 2%

В акциях доли по компаниям от 5 до 15%. 15% считаю максимальным весом компании в портфеле, чтобы не было так больно, если что-то пойдет не так,а пойти не так может с любой из компаний.

Облигации занимают 10% от общего портфеля, внутри облигаций не более 5% на одного эмитента, если это не ОФЗ, государственные бумаги могут выходить за этот предел, так как надежнее эмитента быть просто не может.

Золоту отведено 5%, как защитному активу.

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● НоваБев Групп BELU: 4 шт.

● Мать и Дитя MDMG: 1 шт.

● Газпром нефть SIBN: 2 шт.

● Новатэк NVTK: 1 шт.

● Русагро RAGR: 1 шт.

💰 Облигации

● ЛСР 1Р11: 2 шт.

● Брусника 2Р4: 2 шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

БКС Золото BCSG: 43 шт.

Вим Золото GOLD: 215 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 9 000 ₽.

За год вложил в фондовый рынок 263 500 ₽.

Цель на 2025 год: 350 000 ₽.

Трамп молчит, тарифами ни в кого не бросается и от того у нас скучно, и рынок болтается в боковике, хотя по идее, он там весь год болтается, не считая всплесков эйфории по поводу переговоров.

В России снова зафиксирована дефляция, а уже в эту пятницу заседание ЦБ по ключевой ставке. На сколько снизят, узнаем в пятницу, а вот то что снизят, тут наверное ни у кого вопросов не возникает.

Когда писал, на какие акции буду обращать внимание в сентябре, там естественно фигурировали нефтяники, так как первое полугодие у них было и так не очень, а в ближайшей перспективе, даже если рубль уедет за 90, дешевая нефть из-за избытка предложения ОПЕК+ на рынке не будет способствовать росту цены бочки.

Но структурный дефицит никуда не делся, пермиан не вечен и там рост добычи на своем пике, когда наступит дефицит, тут и может сыграть ставка на российскую нефть, а пока скрашиваем ожидания скромными дивидендами.

Ну и есть также позитив. Силе Сибири-2 быть. На Саммите ШОС был подписан меморандум, а еще Газпром с Газпром нефтью смогут размещать облигации на китайском фондовом рынке панда-бонды, что существенно облегчит их инвестиционные проекты. Пока Газпром нефть – ван лав.

Продолжаю покупать только хорошие качественные активы для своего светлого будущего, в котором мы вместе с вами обязательно окажемся, и ждем самую главную новость.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Лукойл. Отчет за 1 пол 2025 по МСФО

Тикер: #LKOH

Текущая цена: 6455

Капитализация: 4.47 трлн.

Сектор: Нефтегаз

Сайт: https://lukoil.ru/InvestorAndShareholderCenter

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 8.2

P\BV - 0.8

P\S - 0.57

ROE - 10.1%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 3.02

Активы\Обязательства - 3.63

Что нравится:

✔️

Что не нравится:

✔️ снижение выручки на 16.9% г/г (4.3 -> 3.6 трлн);

✔️ чистый финансовый доход снизился на 5% г/г (40.9 -> 38.8 млрд);

✔️ чистый долг хоть и остался отрицательным, но он сильно вырос п/п (1043 -> 144 млрд);

✔️ свободный денежный поток снизился на 28.7% г/г (455.5 -> 324.9 млрд);

✔️ чистая прибыль упала на 51.2% г/г (591.5 -> 288.6 млрд);

✔️ соотношение активов к обязательствам снизилось с 3.88 до 3.63.

Дивиденды:

Выплаты производятся дважды в год. На дивиденды направляется не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. Сумма промежуточных дивидендов рассчитывается на основании отчетности по МСФО за 6 месяцев.

В соответствии с данными сайта Доход в ближайшие 12 месяцев прогнозируется выплата дивидендов в общем размере 948.46 руб (ДД 14.69% от текущей цены).

Мой итог:

Выручка компании сократилась, главным образом, на фоне снижения рублевых цен на нефть и нефтепродукты. Еще и операционная рентабельность снизилась за полгода с 13.82 до 9.57%. Из-за снижения денежной "кубышки" начали проседать чистый финансовые доходы (во 2 полугодии они, наверняка уменьшатся еще сильнее). Прибыль немного поддержал доход от по курсовым разницам (2.2 млрд против убытка -45.5 млрд в 1 пол 2024). Тем не менее, она все равно упала очень ощутимо.

Но Лукойл смог добавить позитива в эту унылую картину. Компания объявила, что выкупил 90 млн. шт. своих акций, из которых 76 млн. шт. будут погашены (остальные будут направлены на программу мотивации менеджмента компании). И это, во-первых, поддержит котировки акций (они уже подросли только на одной новости и это без факта гашения). А во-вторых, при расчете дивидендов за 1 полугодие 2025 не будут учитываться расходы на покупку акций, и также в расчете выплаты на акцию из общего количества размещенных акций будут вычитаться 76 млн. акций, которые планируется погасить. С учетом того, выплачивается 100% от свободного денежного потока, то дивиденд может составить примерно 460 руб. на акцию (ДД 7.11% от текущей цены). Минусом будет только то, что такая выплата окончательно "доест" денежную "кубышку" компании.

Можно отметить еще пару вещей, одна из которых может помочь результатам компании, а другая, наоборот, их еще более ухудшить. В качестве поддержки может выступить девальвация рубля (которая, похоже, постепенно начинается и доллар укрепился с 78 до 81 рубля). Негативом же будет увеличение добычи нефти участниками ОПЕК. За этим последует снижение цены на нефть, что само собой отразится на результатах Лукойла. В долгосрок, правда, это может оказаться и плюсом, так как при низкой цене на нефть с рынка могут быть выдавлены американские сланцевые компании.

Акции компании держу в своем портфеле с долей 3.22%. Докупать не планирую, так как доля и так выше планируемого лимита в 3%. Но даже если бы и мог, то по текущей цене не стал бы покупать с учетом возможных рисков и неопределенности. Расчетная справедливая цена - 7493 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

💰Какие акции купить в сентябре 2025? Мой личный список

Покупать акции, когда отчеты просто отвратительные, у многих падение прибыли в 2 раза, а депозиты и облигации все еще дают хорошую доходность, совсем как будто не хочется. Потом обычно возникает чувство FOMO, но это же потом.

😮 Что с рынком и стоит ли покупать акции РФ?

Инвесторов второй раз за год жестко надули. Первый раз моча ударила в голову в феврале, якобы что, вот-вот и все закончится, хотя никаких предпосылок не было.

Второй раз – это эйфория Анкориджа. Трек, по которому движется РФ в плане окончания СВО в плане переговоров с братским народом из США не может не радовать.

Рынок за эти два периода сходил за 3000, а потом вернулся в свой грустный боковик. Расти не на чем, падать особо тоже.

Прилетела беда, откуда не ждали, как снег в декабре, и уже во всю красу наблюдаем эффект высокой ставки, с которой мы жили продолжительное время – это “прекрасные” отчеты компаний. Выживут сильнейшие, остальным будет еще больнее, да и те, у кого стабильный бизнес, низкая закредитованность, восстанавливаться будут долго.

Вдобавок дешевая нефть и крепкий рубль делают больно всему российскому бюджету.

Поэтому я не строю иллюзий и не жду в ближайшее время хороших дивидендов. Но, как говорил неоднократно, самое страшное, что могло произойти, не произошло. Экономика рыночная, не на военных рельсах, акционеров не расстреляли и на завод не отправили, остальное – мелочи жизни.

Перейдем к компаниям, которые можно рассмотреть к покупке

💼 В моем портфеле 11 компаний, каждой компании отведен свой вес согласно моей стратегии инвестирования, которую я доработал, допилил и представил вам, мои дорогие читатели.

✅ Газпром нефть SIBN

Бизнес-модель компании устойчивая, проекты развиваются. Доедают и переваривают санкции от бывшей администрации США, крепкий рубль и дешевую нефть.

Дивиденд за 1П 2025 ожидаемо мал и скромен (3,2%), котировки находятся на дне, а прибыль за 1П 2025 относительного 2024-го упала на 54%.

Поэтому, пока в моменте все не так радужно, почему бы не приобретать активы по хорошим ценам, хотя никто не отменяет того, что цены могут стать еще интереснее.

Давние читатели прекрасно помнят, как я отношусь к акциям данной компании, последний обзор здесь.

✅ Мать и Дитя MDMG

Частная медицина набирает обороты. а компания Мать и Дитя вкупе с деторождением развивается очень бодро, приобретая очень ценные активы.

Менеджмент развернут передом к миноритарным акционерам, приемлемая дивидендная политика, ту можно получить как рост самого актива, так и растущие со временем дивиденды.

Компания, которая слабо реагирует на геополитику, ей не очень важен курс рубля, но очень важна платежеспособность клиентов. И пока наши госучреждения оставляют желать лучшего, медицинский бизнес данной компании будет процветать.

Более подробно про Мать и Дитя.

✅ Роснефть ROSN

У компании есть огромный проект Восток Ойл. Работы на нем ведутся. В 2026 году планируют запускать первые объекты.

Смотрится по дивидендам хуже той же Газпром нефти и Лукойла, например. Но свою дивидендную политику соблюдают, а сами выплаты со временем только растут.

Промежуточную выплату за 2025 год ожидаю ниже среднего и скромного, платить дивиденды почти не из чего. Прибыль за 1П 2025 сократилась на 68% по сравнению с 2024 годом и составила 245 млрд ₽. Компания на дивиденд заработала 12,8 ₽. Дивидендную доходность посчитаете дома.

Дивидендный разбор компании тут.

Такой вот получился приоритетный план покупок на сентябрь. Кто бы что не говорил, наша экономика очень уж сильно зависит от нефтегазовых доходов и в ближайшие десятилетия навряд ли ситуация изменится, а здоровые люди всем нужны, так что компания от частной медицины не помешает.

Ваши представления о прекрасном могут отличаться, и это вполне нормально. Инвестируем здраво, диверсификацию никто не отменял, как и будущие щедрые дивиденды от стабильных и качественных компаний.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

⚡Лучшие акции для покупки в августе. Мой личный список

Начавшийся цикл снижения ключевой ставки, вследствие чего облигации и депозиты будут становиться менее прибыльными, так как не будут давать доходность в 25% к которой все привыкли, на горизонте могут появиться акции компаний со стабильными дивидендами, а возможно, еще и ростом самой стоимости акции.

😮 Что с рынком и стоит ли покупать акции РФ?

Ну что, поехали! Если не считать зимней эйфории, в которой по необъяснимым причинам наш рынок ударился в рост, хотя предпосылок на тот момент совершенно не было, ну, кроме эйфории, 100 дней и неподнятия ключа, вот так драйверы, пружина сжимается, иксы, туземун.

Если не брать в расчет эти эмоции наш рынок находится в боковике уже более полугода, так что, кто регулярно покупал акции, покупали плюс-минус по одним и тем же ценам.

Не устану повторять, что самые главные факторы нашего рынка - это СВО, экономика в состоянии СВО и инфляция, которая перла вверх на бюджетном импульсе от ВПК.

На данный момент импульс уже не может так сильно толкать экономику вверх, все, что надо уже производится, мощности загружены, драйверов не хватает, все рабочие места заняты, а продукция не попала в рынок, а куда-то улетела. И если трезво посмотреть на вещи, мы в рецессии или около нее.

Самое страшное, что могло произойти, не произошло, экономика рыночная, передвигаемся по стране свободно, живем не очень построже, а вот когда был сбер по 100, на то были все шансы, что придется затянуть пояса.

Так что, кто не успевал закупаться раньше, есть прекрасная возможность все исправить, если машина времени существует, то это наш фондовый рынок.

Перейдем к компаниям, которые можно рассмотреть к покупке

💼 В моем портфеле 11 компаний, каждой компании отведен свой вес согласно моей стратегии инвестирования, которую я доработал, допилил и представил вам, мои дорогие читатели.

✅ Газпром нефть SIBN

Давние читатели прекрасно помнят, как я отношусь к акциям данной компании, последний обзор здесь.

Нефтедобывающая компания с прекрасным менеджментом, и единственное, наверное, чего боятся акционеры, так это если в управление зайдет Газпром, об этом мало кто пишет, в основном все привыкли говорить про циферки, рисовать головы и плечи.

Компания вертикально-интегрированная, от добычи до реализации нефтепродуктов, АЗС, нефтехимии. Себестоимость добычи на рынке, одна из амых низких наряду с Роснефтью.

Если считаете компанию все еще дорогой, подождите отчет за 1П 2025, скорее всего он будет хуже 1П 2025 и тогда цену акций могут уронить.

✅ Мать и Дитя MDMG

Частная медицина набирает обороты. а компания Мать и Дитя вкупе с деторождением развивается очень бодро, приобретая очень ценные активы.

Недавно приобрели ГК Эксперт, выкупили 100% доли, и уже скоро эти цифры будут отображаться в отчетах самой компании. Долга по-прежнему нет, покупали на свои, кубышка естественным образом просела, но такой актив с грамотным управлением по такой цене - просто подарок.

Менеджмент развернут передом к миноритарным акционерам, приемлемая дивидендная политика, ту можно получить как рост самого актива, так и растущие со временем дивиденды

Более подробно про Мать и Дитя.

✅ Новатэк NVTK

Рынок СПГ очень популярный и востребованный. Не даром США обложили санкциями наш Новатэк с головы до ног. Но даже в этих условиях компания продолжает работать и даже зарабатывать.

История точно для терпеливых, так как соорудить плавучую бочку для нефти и в черную кататься по океанам, намного проще, чем организовать высокотехнологичный танкерный флот для СПГ. У Новатэка есть все шансы на светлое и прекрасное будущее.

Полный обзор тут.

✅ Русгаро RAGR

Акция со звездочкой*

Все уже в курсе, а кто не в курсе, тут дело в том, что арестовали основателя компании Мошковича. Что ему вменяют, ну наверное, не чисто все делал. Риск у компании в том, что ее отожмут в пользу государства, ну или всех миноров кинут, но вроде как у нас на уровне президента говорят о том, что с этой приватизацией пора закончить, было и было, а теперешних честных миноров надо ценить и уважать. Бизнес хороший, в долгосрок интересно, но с перчинкой.

Самая опасная из всех представленных, потому что от того, кто и как будет разруливать данную ситуацию, будет зависеть многое, но при благоприятном исходе для миноритариев и передачи компании в руки хороших управленцев, инвесторов может ждать и рост, и дивиденды, но очень и очень рискованно.

Все мысли, изложенные в данном тексте, не особо оперируют цифрами. тут больше глобальная логика и перспектива на несколько лет вперед. Покупаем хорошие активы, каждая из представленных компаний может оказаться в портфеле долгосрочного инвестора, но на разумную долю от общего. Не забываем про риски, они есть в любой компании, за это мы и платим в надежде на то, что риски принесут нам больший профит.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

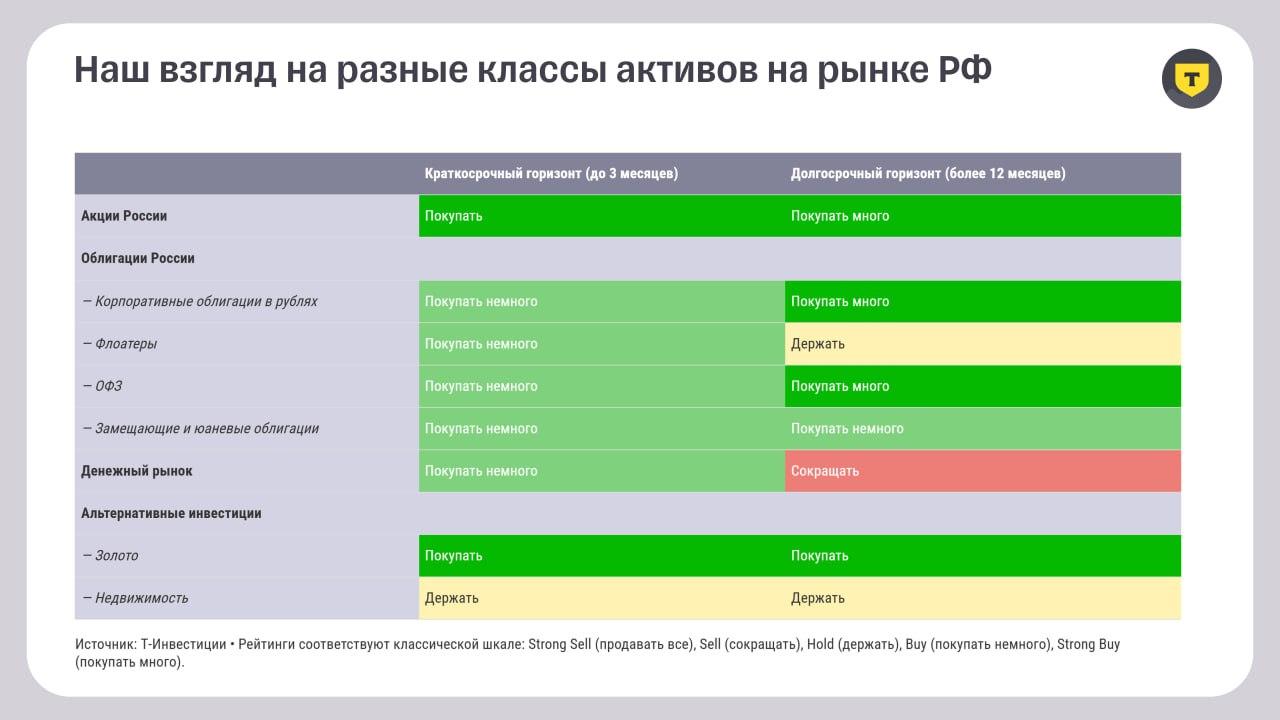

🪙 Т-Инвестиции обновили стратегию на 2025 год.

Что покупать?

Акции и облигации ( корпоративные и ОФЗ) на фоне снижения ключевой ставки.

Золото, как защитный актив.

Замещающие и юаневые облигации.

Денежный рынок – продавать, недвижимость – держать. Флоатеры – держать.

Изменения за полгода минимильные).

Облигации. Флоатеры.

Биннофарм 001Р-03, Позитив 01, Камаз 12, МТС 04, Европлан 07.

Корпоративные облигации с фикс ставкой.

Газпром нефть 15, Гидромашсервис 02, Окей 06, Европлан 09, Новотранс 06, Инарктика 02, Селигдар 03, Новабев 05.

Доходность к погашению 16-23 %. Погашение некоторых выпусков – 27-30 гг. Методика отбора не совсем непонятна, хоть бы какой то кредитный рейтинг добавили. Видимо это все надежные компании.

ОФЗ.

26243, 26248, 29007, 52003. Тут и ПД, ПК и ИН. ПД –постоянный доход, ПК – переменный купон, ИН – индексируемый номинал. Почему такая подборка – непонятно.

Можно просто ПД покупать на долгосрок и будет вам счастье – ставка снизится, цена облигаций вырастет, профит. 26238 и 26248 наверное самые популярные длинные ОФЗ.

🪙 Акции.

Полгода назад лидерами были: Лукойл, Роснефть, Татнефть, X5 Group, MD Medical (Мать и дитя), Русагро, Полюс, Яндекс, Аренадата, Группа Астра, HeadHunter, Сбер, Мосбиржа, НЛМК.

Сейчас: Новатэк, Циан, Аренадата, ХХ ( был), Лукойл ( был), Хендерсон, Татнефть (!), Новабев, Яндекс (!), Полюс (!), Х5 (!), Озон, Сбер (!), Лента.

То есть 7 из 14 компаний остались в списке.

Валютные облигации.

Полюс 01 в юанях, Акрон в юанях, Алроса ЗО27, Газпром ЗО27, Новатэк 03. Последние 3 с привязкой к доллару. Доходности 6,2 – 7,5 процентов. Не густо, но если вдруг рубль сильно ослабнет, то можно будет заработать.

Ну и по классике структура портфеля. Хотите рост – берите акции, хотите стабильность – берите облигации и денежный рынок.

🪙 Самые высокие дивиденды в 2025 году: Х5, ВТБ, Циан, Банк Санкт-Петербург, Сургут преф, Займер, МТС, Транснефть преф, Лукойл, ОГК-2…

Ключевая ставка к концу года – 15%, Инфляция – 6,8 %. Доллар – 91,5 р по году в среднем. На конец года – 98,5 р.

Ну и снизили прогноз по индексу Мосбиржи до конца года – 3000 – 3250. А в марте было – 3600-3800. И вроде бы рынок все равно дешевый. Среднее P/E около 3,7х — существенно ниже исторического диапазона 4—6х, если исключать стрессовые периоды вроде 2020 и 2022 годов.

Все хорошо, все дешево, но роста больше 10-20 процентов до конца года ждать видимо не стоит, если верить прогнозам аналитиков Т-Инвестиций.

#акции #тинвестиции #стратегия

#дивиденды #облигации

📉 Что произойдёт, когда ЦБ понизит ставку на 1%? 🚀

🧠 Почему это важно

Ключевая ставка сейчас — 21%. А у меня в позиции облигации с доходностью от 21% до 30%. Вопрос не в том, хорошо это или плохо. Вопрос в том, что произойдёт с рынком, если ЦБ сделает хотя бы одно движение вниз.

Ответ: начнётся ценовой взлёт.

Когда ставка падает, старые облигации с высокой доходностью становятся дефицитом. Их цена тут же растёт, потому что новые выпуски уже выходят под меньший процент. На ровном месте можно заработать 2–5% только за счёт переоценки, не дожидаясь купонов.

Старые бумаги — это те облигации, которые были выпущены до снижения ставки и уже торгуются на бирже с фиксированной, более высокой доходностью.

💡Лукойл. Есть ли идея?

На прошедшем снижении рынка я активно докупал акции Лукойла. Так же в прошлом году я увеличил количество акций в портфеле на 69 процентов, в этом году уже на 32 %.

Давайте подумаем, есть ли в этом смысл и идея.

ЛУКОЙЛ — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в России и мире. Специализирующаяся на добыче, производстве, транспортировке и продаже нефти, природного газа и нефтепродуктов. Производственные активы компании расположены во многих странах мира. Более половины запасов нефти сконцентрировано в Западной Сибири.

💡Отчет за 2024 год.

- Чистая прибыль компании в прошлом году снизилась на 26,6% в годовом выражении (г/г), до 851,546 млрд руб.

- Выручка увеличилась на 8,7%, составив 8621,56 млрд руб.

- Показатель EBITDA уменьшился почти на 10% г/г, до 1785,26 млрд руб.

На компанию продолжают давить санкции и относительно низкие цены на нефть и нефтепродукты.

Цены на нефть.

Если в прошлом году цена на нефть была в районе 70-90 долларов за баррель марки Брент, то в этом году 60-81 долларов.

При этом рубль укрепился, год назад доллар стоил 93 -109 р, с начала 2025 года произошло падение со 102 до 85 рублей. То есть одна бочка стоит примерно 5100 рублей. А в начале года цена была в районе 8200 р. Падение процентов на 30, а это достаточно много. А если цена на нефть снизится до 50 долларов, то даже ослабление рубля до 100 за доллар не очень то и поможет сохранить уровень выручки. Ориентировочное снижение выручки уже может составить около 16%, естественно цифры приблизительные ( если тенденция сохранится).

💡Дивиденды.

Компания стабильно платит дивиденды. По див политике выплаты производятся дважды в год, на дивиденды направляется не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций.

Но если учесть возможно снижение выручки и чистой прибыли, то и дивиденды за 2025 год могут быть снижены с 13-15 до 10%.

🍏Плюсы.

Не смотря на возможное снижение прибыли, компания остается интересной для инвестирования.

- Стабильное повышение дивидендов, понятная див политика.

- Одна из самых крупных и эффективных компаний в России.

- Отрицательный чистый долг.

- Хорошие прогнозы аналитиков. Возможный рост за год 15-40 процентов + дивиденды.

🍎Минусы.

- Снижение цен на нефть. Укрепление рубля.

💡Итоги.

Считаю, что текущее снижение стоимости акций – это хороший вариант для набора позиции на долгосрок. Компания остается одной из самых стабильных на российском рынке, стабильно платит и повышает дивиденды. Продолжаю держать и докупать акции.

#идея #лукойл

Яндекс: интересна ли компания для инвестирования?

Яндекс — одна из крупнейших российских технологических компаний, работающая в различных секторах, включая поиск, электронную коммерцию (Яндекс.Маркет), навигацию, облачные технологии и другие. Компания демонстрирует сильную позицию на российском рынке и активно развивается.

Отчет за 9 месяцев 2024 года: Показатели Яндекса за 9 месяцев 2024 года демонстрируют хорошие результаты:

✔️ рост выручки на 37%,

✔️ скорректированной EBITDA на 71% (рентабельность 18%), и

✔️ скорректированной чистой прибыли на 98% (рентабельность 9%).

▪️Дивидендная политика.

Компания впервые в своей истории выплатила дивиденды в 2024 году и предполагает регулярные выплаты в будущем. Но не забываем, что это - компания роста, поэтому увеличение стоимости акций гораздо интереснее, чем сами дивиденды, которые будут не очень большими, как и у всех стремительно растущих IT - компаний.

▪️Позитивные факторы:

✔️ Высокая рентабельность.

Яндекс демонстрирует высокую рентабельность бизнеса, что делает его устойчивым к экономическим колебаниям. Низкий чистый долг/EBITDA (0,4х) указывает на низкую долговую нагрузку.

✔️ Диверсификация: Компания имеет максимально диверсифицированный портфель бизнесов, что снижает риски:

✅рекламный бизнес (основной и самый прибыльный для компании),

✅райдтех (такси, каршеринг), электронная коммерция,

✅фудтех,

✅беспилотные автомобили,

✅роботы-доставщики,

✅видео- и аудиостриминг,

✅облачные технологии и многое другое.

✔️ Рост электронной коммерции.

Яндекс.Маркет активно развивается и занимает значительную долю на рынке e-commerce. Ожидается его дальнейший рост в 2025 году.

✔️ Технологическое лидерство.

Яндекс инвестирует в перспективные технологии, включая финтех, облачные сервисы и беспилотные автомобили. Возможен успех в развитии этих направлений в долгосрочной перспективе.

✔️ Доминирование на рынке ПО.

Вероятность установления YaOS на телевизоры от ведущих китайских брендов может усилить позиции Яндекса на российском рынке и существенно увеличить его долю. Прогнозы указывают на потенциальное превышение 70% доли рынка к 2025 году. Снижение доступности Google в России также играет на руку Яндексу.

Продолжение в следующем посте.

#YDEX

#инвестиции #идея #долгосрок #перспективные_акции

#что_купить_на_фондовом_рынке #прогнозы #акции_ит #it

5 базовых книг для инвестора №1

В этом посте представлены книги в основном для новичков, но даже опытный инвестор, прочитав эти книги узнает много нового для себя.

Ниже представлен список книг. Конечно есть ряд других книг, может даже и лучше, но три из этих книги я лично читал и делюсь опытом с вами

Как Совкомбанку удается расти быстрее рынка?

🏛 Совкомбанк сегодня отчитался по МСФО за 9 мес. 2024 года, и я предлагаю по горячим следам заглянуть в отчетность и проанализировать ее вместе с вами.

Что покупать?

💡Инфляция и ключевая ставка растут. Что делать?

Начало: https://t.me/pensioner30/73071. Не покупать ВДО ( высоко-доходные облигации). Количество дефолтов будет расти. Причем возможно, что и у компаний с высоким рейтингом тоже и даже у государственных ( или почти) бумаг. Сегежа, М.Видео и другие в зоне риска. Хотя у Сегежи есть АФК, а у М.вмдео - SFI. Помогут, выкупят допэмиссию, дадут денег. Так же у меня есть вопросы к лизинговым компаниям, там тоже может быть все печально. Недавно была новость, что крупнейшие лизинговые компании России зафиксировали рост объемов изъятия спецтехники из лизинга на фоне сложностей с обслуживанием лизинговых договоров. Цены растут, платежеспособность компаний падает… Так же есть дефицит водителей и рост цен на обслуживание этой техники. Это касается компании Европлан. Сток изъятой техники лизинговой компании «Европлан» составляет сейчас порядка 2–3% от всего лизингового портфеля. Есть ещё Балтийский лизинг, ГТЛК и другие. Лучше изучить отчётность перед покупкой. При этом облигации лизинговых компаний и облигации Сегежи, М.Видео у меня есть. Такой вот парадокс). Будем посмотреть, возможно стоит от чего то избавиться. 🤷♂️

2. Флоатеры. Неплохой вариант, пока ставка высокая и растет. Лучше отдать предпочтение наиболее надёжным компаниям с минимальным долгом. Дочки Россетей, Ленэнерго как вариант. Долга нет и доходность неплохая. 3. ОФЗ. Интересно, но только когда будет понятно где дно или разворот. Пока наверно не стоит залетать на всю котлету, возможно сходим ниже. Короткие облигации могут дать доходность к погашению в районе 20 процентов. Более длинные выпуски – 17 процентов.

4. Акции.Акциям при высокой ставке тяжело расти. Везде где есть высокий долг – лучше пройти мимо. При высокой ставке эти компании в зоне риска. Те же М.Видео, Сегежа, ВК, Мечел, Русал, Эн+, АФК Система, МТС… Так же можно приготовиться к урезанию дивидендов. При высокой ставке выгоднее гасить долги, чем платить дивиденды. Соответственно акции уже не так интересны, когда див доходность значительно ниже ключевой ставки ( например 10-15 процентов). Больше могут дать ОФЗ или другие корпоративные бумаги. Опять же, если мы не смотрим на долгосрок... Интересными могут быть отдельные истории, которые растут при любом рынке: например IT – Яндекс, Астра. Или компании, которые необоснованно дешевые и имеют потенциал для роста. Так же некоторые компании решили на таком рынке заняться модернизацией и вкладывают деньги в себя (Северсталь). Это и хорошо и плохо: снижены дивиденды - плохо, компания инвестирует в своё будущее - хорошо. Да и в целом сейчас ситуация у металлургов не самая приятная. Так же в зоне риска остаются и застройщики.

5. Фонды ликвидности. Вариант неплохой. Пока ставка высокая, на этом можно заработать.

6. Вклады. А почему бы и нет? Сейчас есть вклады с процентной ставкой в районе 22-23 на полгода - год. 7. ЗО. Замещенные облигации. Нормальный вариант, можно заработать на девальвации рубля. ТИ пишут, что доходность может быть в районе 70-100 процентов. Но это бессрочные облигации и явно у них опять доходность сломалась, или у МосБиржи. По факту там реально получить доходность 10-17 процентов. Например: Пик 5 выпуск, ГТЛК ЗО27, ТМК 2027. Есть выпуски по надёжнее - Газпром ( национальное достояние) , но там доходность 12-13 %. Сам держу Газпром и Пик. Есть варианты, но чтобы это стало интереснее, то доходность должна ещё подрасти, а рубль - упасть. 🤷♂️

Итог:Нет одного правильного ответа, сейчас основная задача - это сохранить деньги. Для этого могут подойти и облигации (флоатеры) + замещающие, и отдельные акции ( например акции экспортёров, которые могут выиграть от девальвации). Плюс лучше иметь деньги, чем их не иметь - кэш, короткие облигации, фонды ликвидности, вклады. Возможно скоро опять начнётся распродажа. 🍎Главное - это избегать компаний с высоким долгом, им сейчас будет тяжелее всего. Причём и акциям и облигациям.