Поиск

Индекс МосБиржи упал к августовским минимумам. Что спасло индекс от большего обвала?

Российский фондовый рынок продолжил коррекцию: индекс МосБиржи снизился до отметок, наблюдавшихся в начале августа. Негативный вклад внесли комментарии зампреда Банка России Алексея Заботкина, указавшего на риски ускорения инфляции и роста бюджетных расходов в случае преждевременного смягчения ДКП. Это заявление снизило аппетиты инвесторов в отношении рисковых активов.

По итогам основной сессии индекс Мосбиржи снизился на 1,48% до 2844,1 пункта, долларовый индекс РТС - на 1,71% до 1111,46 пункта.

Повышенный оптимизм, вызванный ожиданиями резкого снижения ключевой ставки до 16% на предстоящем заседании ЦБ, был нивелирован подобными заявлениями представителей регулятора. На этом фоне главные должники индекса ушли в коррекцию.

Коррекции не удалось избежать и по факту встречи России и Китая. Рынок получил то, что было анонсировано заранее, что не могло не привести к общему разочарованию. По итогу, был подписан меморандум о строительстве "Силы Сибири-2", а также договорились об увеличении поставок по действующему газопроводу "Сила Сибири" и строящемуся "Дальневосточному маршруту". Реализация проекта потребует значительных капитальных вложений, отдача от которых наступит нескоро. Будущие дивиденды Газпрома стали еще дальше от тех, кто их продолжал ждать.

📍 Опасения не подтвердились: На вечернем брифинге Трамп заявил, что узнал "интересные вещи" о конфликте на Украине, в ближайшие дни они станут известны. Также Трамп заявил, что пока не собирается снижать действующие в отношении Индии импортные пошлины в 50%, в т.ч. за покупку российской нефти.

Однако, индекс МосБиржи отскочил от минимумов, так как опасения инвесторов по поводу новых санкций не оправдались — никаких конкретных жестких мер объявлено не было.

Сдерживающим фактором от глубокой коррекции выступают цены на нефть Brent , которые впервые за два месяца пробили уровень в $69 за баррель. На рынке доминируют бычье настроение на фоне ожиданий, что ОПЕК+ сохранит текущие объемы добычи, а также усиления геополитических рисков, связанных с Украиной, которые несут угрозу перебоев поставок нефти.

Техническая картина выглядит слабой: две подряд падающие свечи и закрытие ниже линии тренда не вызывают желания покупать. Анонсированное на сегодня выступление Трампа и данные по инфляции могут усилить волатильность.

Покупать в такой неопределенности, при всех известных рисках, — неразумно. Лучше дождаться либо позитивных новостей, либо при попытке слома нисходящего движения индекса.

📍 Из корпоративных новостей:

Озон Фарма $OZPH увеличила free-float до 14% после SPO

Новабев $BELU СД рекомендовал дивиденды в размере ₽20 на акцию. Доходность по текущим ценам — 4,4%. Последний день покупки под дивиденды — 16 октября.

Новатэк $NVTK шестой танкер СПГ загружает груз с российского Арктик СПГ- 2

Инарктика $AQUA завершила сезон зарыбления с историческим рекордом - выпустив в садки 10,7 млн мальков

Мосбиржа $MOEX допусти еще 98 российских акций к торгам на дополнительных сессиях

ТМК акции растут на фоне подписания меморандума между Газпромом и Китаем о строительстве "Силы Сибири-2"

Абрау-Дюрсо $ABRD начнёт выпускать мороженное со вкусом игристого

Т-Технологии $T создает в своей структуре бюро кредитных историй

МГКЛ $MGKL купила инвестиционную платформу "Ресейл Маркет"

• Лидеры: ТМК $TRMK (+4,83%), Полюс $PLZL (+0,9%).

• Аутсайдеры: Русал $RUAL (-4,26%), Ростелеком $RTKMP (-4,04%), Позитив $POSI (-3,9%).

03.09.2025 - среда

• Восточный экономический форум (ВЭФ). День 1

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обзор_рынка #новости #обучение #новичкам

'Не является инвестиционной рекомендацией

Подборка интересных облигаций

Прошедшее опорное заседание Банка России, на котором было принято решение оставить ключевую ставку на текущем уровне, не принесло какой-либо определенности для инвесторов в облигации. На нем возможность понижения ставки даже не рассматривалось, а пересмотренный прогноз допускает повышение ключевой ставки в этом году. С другой стороны, мы видим существенное замедление кредитования, есть первые признаки охлаждения на рынке труда.

Замедление экономики может быть резким. Кроме того, как заявила Эльвира Сапхизадовна, возможность геополитической разрядки до ее фактического наступления Банком России не учитывается. В такой ситуации, кажется, делать ставку на определенный вектор развития событий слишком рискованно. Я предпочитаю формировать сбалансированный портфель, который покажет хороший результат при любом развитии событий.

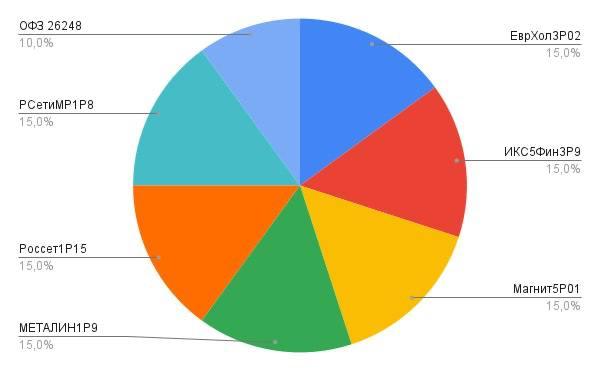

В его основе – сочетание коротких корпоратив с минимальным кредитным риском (рейтинг ВВВ+), длинных ОФЗ с фиксированным купоном, и не забываем про флоатеры. Срок до погашения/оферты по корпоративным выпускам – обозримое будущее, то есть до 2 лет. Ежемесячные купоны позволяют их оперативно реинвестировать в те инструменты, которые в текущий момент кажутся наиболее актуальными, немного смещая баланс в ту или иную сторону.

Флоатеры

▪️ИКС5Фин3P9 (торгуется около номинала и имеет премию к «ключу» 2%, дата пут оферты – 09.04.2026)

▪️МЕТАЛИН1P9 (торгуется около 101% от номинала, премия к «ключу» 2,5%, дата погашения 17.06.2026)

▪️РСетиМР1P8 (торгуется чуть выше номинала, премия к «ключу» 2,9%, дата погашения 14.12.2026)

Фиксированный купон

▪️ЕврХол3P02 (эффективная доходность 23,23%, оферта пут 17.01.2026)

▪️Магнит5P01 (эффективная доходность 22,25%, погашение 19.04.2026)

▪️Россет1Р15 (эффективная доходность 21,43%, погашение 25.07.2026)

Облигации федерального займа

▪️ОФЗ 26248 (у бумаги достаточно длинная дюрация, чтобы выигрыш от разворота ДКП был существенен, при этом текущая купонная доходность (учитывающая текущую цену) составляет около 15,5%)

❗️Не является инвестиционной рекомендацией