Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

🏤 Мегановости 🗞 👉📰

1️⃣ Акции "М.Видео" $MVID обвалились почти на 20% до 63,7₽, а на минимуме дня опускались до 61,8₽ — таких уровней не было с 2009 года.

Мосбиржа остановила торги через дискретный аукцион.

Причина падения — обсуждение допэмиссии: совет директоров предложил разместить 1,5 млрд акций на 15 млрд₽, решение акционеры примут 13 октября.

Рынок негативно воспринял новость о возможном размывании долей, что вызвало резкий рост объема торгов — почти 1,4 млрд₽ за день.

Как Аэрофлот умудряется зарабатывать меньше, перевозя всё больше пассажиров ⁉️

💭 Разберём финансовые показатели лидера отрасли и выясним, почему рост пассажиропотока не приводит к процветанию...

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост выручки на 10%, достигнув отметки в 414,8 млрд рублей, и увеличение прибыли до 74,3 млрд рублей (+75,5%). Показатель EBITDA вырос на 12,3%, составив 141,5 млрд рублей. Однако скорректированный показатель EBITDA снизился на 29%, до 82,8 млрд рублей, а рентабельность по этому показателю упала на 11 процентных пунктов, до 20%.

🔀 Скорректированная чистая прибыль сократилась на 84%, до 4,3 млрд рублей, вследствие влияния изменений курса валюты и страховых выплат иностранным лизинговым компаниям. Общий чистый долг уменьшился на 20%, до 476 млрд рублей, главным образом благодаря снижению арендных обязательств на 25,1%. Несмотря на это, банковские кредиты и облигационная задолженность выросли на 84,3%, достигнув суммы в 82,4 млрд рублей, включая выпуск облигаций с переменным купоном на 45 млрд рублей в апреле 2025 года.

✔️ Операционная часть (8 месяцев 2025)

✈️ Авиакомпания увеличила пассажирооборот на 3%, достигнув уровня в 102,8 млрд пассажиро-километров, при этом количество перевезенных пассажиров составило 37,4 млн человек, что на 0,7% превышает показатели прошлого года. Из общего числа пассажиров 28,8 млн были перевезены на внутренних рейсах, а 8,6 млн — на международных. Уровень загрузки пассажирских мест повысился на 0,2 процентных пункта, достигнув 89,9%.

🌐 Несмотря на падение пассажиропотока в августе на 1,7%, общий пассажирооборот продолжает расти благодаря международным линиям, где наблюдается более высокая средняя стоимость билетов. На внутренние направления этот рост практически отсутствует, летом доля международных рейсов составляет примерно треть всех авиаперевозок.

🫰 Оценка

🤔 Оценить точную прибыль бизнеса, работающего практически без маржи, крайне затруднительно, так как фактический результат неизбежно будет отличаться от прогнозируемого. Отмечаются риски, связанные с ограничением возможностей бизнеса увеличивать свою прибыль ввиду контроля над ростом цен со стороны государства.

📛 Можно ожидать умеренное сокращение маржи по сравнению с предыдущим годом. По оценкам, в 2026 году чистая прибыль окажется ещё ниже уровня 2025 года главным образом из-за повышения стоимости авиационного топлива — это основная статья расходов.

📌 Итог

🔀 Компания успешно преодолела кризисный этап и вернулась к нормальной работе, но вскоре столкнулась с новым этапом замедления. Дальнейший существенный рост бизнеса представляется маловероятным, учитывая, что загрузка кресел уже близка к максимальной. Одновременно наблюдается стремительный рост расходов, негативно влияющий на маржу. Необходимо дождаться выхода отчетности за второй квартал, чтобы убедиться, сохранятся ли негативные тенденции.

🧐 Впереди ожидается стабилизация финансовых показателей предприятия, исключающая агрессивное повышение тарифов на авиаперевозки, наблюдавшееся ранее. Компания постарается адаптироваться к инфляции, сохраняя стабильность прибыли при отсутствии серьезных внешних рисков.

🎯 ИнвестВзгляд: Идеи нет.

📊 Фундаментальный анализ: 🟰 Держать - отсутствие перспектив роста бизнеса при полном регулировании государства может нивелироваться только стабильными дивидендами, которые остаются под большим вопросом.

💣 Риски: ⛈️ Высокие - ограниченные возможности регулировать тариф на свое усмотрение, повышение стоимости авиационного топлива с высоким долговым бременем не дают поставить другую оценку. Давление на финансовую часть будет продолжаться.

💯 Ответ на поставленный вопрос: Компания столкнулась с ситуацией, когда рост пассажиропотока не приводит к пропорциональному увеличению прибыли — в первую очередь из-за опережающего роста издержек.

⭐ Следующий обзор уже в процессе подготовки.

$AFLT #AFLT #Аэрофлот #Авиакомпания #Авиация #Анализ #Инвестиции #Бизнес #Аналитика #Пассажиропоток #Экономика

Облигации Аэрофлот П02-БО-02. Ставка ЦБ + 1,9% на 5 лет с ежемесячным купоном

ПАО «Аэрофлот» — крупнейшая авиационная группа России, одна из старейших в мире. Основным аэропортом базирования является Международный аэропорт Шереметьево.

В «Аэрофлот» входят три перевозчика, которые работают под брендами «Аэрофлот», «Победа» и «Россия», а также ряд других компаний, занимающихся наземным обслуживанием воздушного флота, подготовкой летного состава, разработкой программного обеспечения и др.

Параметры выпуска Аэрофлот П02-БО-02:

• Рейтинг: АА (АКРА, прогноз «Стабильный»)

• Номинал: 1000Р

• Объем выпуска: 30 млрд рублей

• Срок обращения: 5 лет

• Купон: КС + 1,9%

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 15 сентября до 15:00

• Дата размещения: 19 сентября

Финансовые результаты за 6 месяцев 2025 года:

• Выручка выросла на 10% и достигла 414,8 млрд рублей.

• Пассажиропоток увеличился до 25,9 млн человек, а пассажирооборот (объём перевозок) вырос на 3,7%.

• Доходы от грузовых перевозок выросли на 5,6%, до 15,1 млрд рублей, несмотря на падение объёмов.

• Дополнительные услуги принесли 9,1 млрд рублей (+4,2%).

• Операционные расходы без учёта прочих статей увеличились на 14,3% и достигли 409,4 млрд рублей.

• Чистая прибыль за шесть месяцев — 74,3 млрд рублей, но после корректировки и вычета издержек показатель упал до 4,3 млрд рублей.

• Чистый долг сократился на 20% и составил 476 млрд рублей, а соотношение чистого долга к EBITDA снизилось с 2,5х до 2,3х.

На бирже торгуются 2 выпуска облигаций на сумму 69,65 млрд рублей:

• Аэрофлот выпуск 1 #RU000A103943 Доходность: 16,37%, Купон: 8,35%. Текущая купонная доходность: 8,76% на 8 месяцев, 4 раза в год

• Аэрофлот П02-БО-01 #RU000A10BGJ4 Флоатер. Текущая цена: 1019Р. Купон: КС+2,4% на 2 года 6 месяцев, ежемесячно

Что готов предложить нам рынок долга:

• РЖД 001Р-28R #RU000A106ZL5 (ААА) Текущая цена: 1000Р Купон: КС+1,2% на 5 лет, ежемесячно

• Россети 001Р-11R #RU000A107CG2 (ААА) Текущая цена: 993Р Купон: КС+1,05% на 4 года 3 месяца, ежемесячно

• Газпром капитал выпуск 14 #RU000A1087J8 (ААА) Текущая цена: 996Р Купон: КС+1,3% на 3 года 5 месяцев, ежемесячно

• Норникель БО-001Р-07 #RU000A1083A6 (ААА) Текущая цена: 998Р Купон: КС+1,3% на 3 года 4 месяца, ежемесячно

• МТС 002P-02 #RU000A1078S8 (ААА) Текущая цена: 990Р Купон: КС+1,25% на 3 года 2 месяца, 4 раза в год

• АФК Система 001Р-31 #RU000A1098F3 (АА-) Текущая цена: 931Р Купон: КС+2,2% на 3 года 2 месяца, 4 раза в год

• Инарктика 002Р-03 #RU000A10B8P3 (А+) Текущая цена: 1016Р Купон: КС+3,4% на 2 года 5 месяцев, ежемесячно

• Группа Позитив 001Р-01 #RU000A109098 (АА) Текущая цена: 1001Р Купон: КС+1,7% на 1 года 8 месяцев, ежемесячно

• Балтийский лизинг БО-П11 #RU000A108P46 (АА-) Текущая цена: 968Р Купон: КС+2,3% на 1 года 7 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 #RU000A10ASW4 (АА-) Текущая цена: 1020Р Купон: КС+3,4% на 1 года 3 месяца, ежемесячно

Что по итогу: Инвесторы уже имеют доступ к флоатеру этого эмитента (Аэрофл2Б01), который торгуется с небольшой премией к номиналу. Новый выпуск, хотя и имеет более длинный срок, не предлагает особой премии по доходности.

В преддверии снижения ключевой ставки держать длинные флоатеры невыгодно. Поэтому более долгий срок нового выпуска, скорее всего, будет воспринят рынком как недостаток, а не преимущество, что не позволит его цене вырасти после размещения.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #обзор_рынка #аналитика #инвестор #инвестиции #новичкам #обучение #идея

'Не является инвестиционной рекомендацией

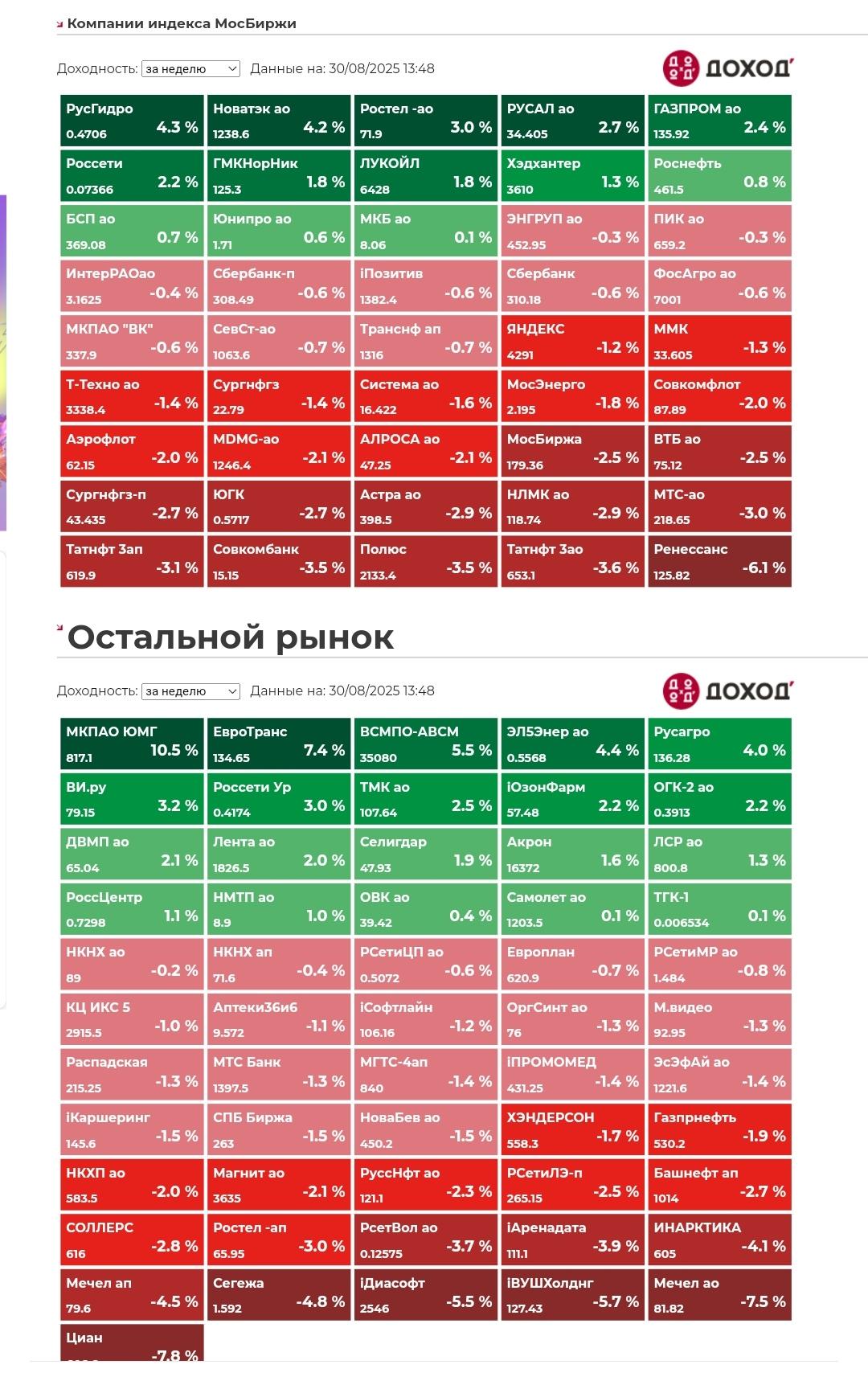

Ставка ЦБ как приговор: почему даже снижение не разгонит рынок

Накануне заседания совета директоров ЦБ, итоги которого спрогнозировать непросто, инвесторы проявили осторожность. В результате торгов основные фондовые индикаторы завершили сессию снижением: индекс МосБиржи потерял 0,21%, закрывшись на отметке 2908,14 пункта, индекс РТС опустился на 1% до уровня 1069,43 пункта.

Внезапное обострение геополитической обстановки «польский кейс» остановило позитивную динамику рынка. Внешние угрозы и риторика сдерживают интерес к российским акциям, из-за чего инвесторы продолжают сидеть в консервативных инструментах — облигации и фонды денежного рынка.

Стимулирующего эффекта от смягчения монетарной политики ЦБ не видно, поскольку рынок по-прежнему движется в первую очередь отталкиваясь от геополитического фона.

Бенефициары снижения ставки простояли торговую неделю в боковом движении, так и не вызвав интерес покупателя. Волатильность в основном присутствовала в акциях экспортеров и компаний получающих выручку в валюте.

Не уйти ниже 2900 пунктов по итогу торгов позволило заявление от Еврокомиссии, что обсуждать детали и сроки нового, 19-го пакета санкций против России пока преждевременно. Полученная отсрочка, позволит на время рынку выдохнуть и позитивно скажется на общем настроении.

Ожидания по ставке: Поскольку инфляция и потребительский спрос в экономике оказались ниже прогнозов ЦБ, это открывает пространство для более активного решения. Однако, учитывая традиционную осторожность регулятора, ожидаю снижения ставки лишь до 16,5% с сохранением умеренно-жесткой риторики.

При таком решении ЦБ покупка рисковых активов в краткосрочной перспективе выглядит рискованно. Я планирую распродать спекулятивную часть портфеля, чтобы снизить риски, и буду выжидать. Долгосрочные инвесторы, напротив, могут получить возможность купить активы по более привлекательным ценам.

Мысли вслух: Отсутствие завершения военного конфликта создает на рынке идеальные условия для спекуляций, где главными факторами становятся азарт и склонность к риску.

Также стоит отметить: масштаб сегодняшнего смягчения политики ЦБ напрямую определит длительность паузы до следующего. Данный факт лишний раз доказывает, что удачный момент для инвестиций в акции обязательно наступит, но лишь в будущем, минуя текущий год при ставке в экономике 12-14%.

Из корпоративных новостей:

Астра планирует инвестировать в развитие облачной платформы Astra Cloud ₽1 млрд до конца 2025 года

Делимобиль подтвердил планы по обратному выкупу акций

Мосбиржа с 16 сентября снимет запрет на короткие позиции по акциям Эталон

Новатэк третий танкер с российского завода Арктик СПГ 2 выгрузился и покинул терминал в Китае в среду

Аэрофлот в сентябре возобновит международные полеты из Краснодара. Рейсы будут выполняться в Ереван, Стамбул и Дубай

• Лидеры: ВТБ #VTBR (+5,33%), ЮГК #UGLD (+3,42%), Циан #CNRU (+3,17%), IVA #IVAT (+2,16%), Алроса #ALRS (+1,8%).

• Аутсайдеры: Эталон #ETLN (-3,08%), Novabev #BELU (-2%), НЛМК #NLMK (-1,9%), Ростелеком #RTKM (-1,86%).

12.09.2025 - пятница

• #VSEH - закрытие реестра по дивидендам 1 руб (дивгэп)

• #MGKL - Группа МГКЛ опубликует операционные результаты за 8 мес. 2025 г.

• #KAZT - ВОСА КуйбышевАзот; выплата дивидендов - 6 мес. 2025 г. (рекомендация СД 4,00 руб/ао и 4,00 руб/ап)

• Заседание Совета директоров Банка России по ключевой ставке (13:30)

• Пресс-конференция Председателя Банка России Набиуллиной (15:00)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #купоны #инвестор #инвестиции #новости #мегановости

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Московская биржа" $MOEX приостановила торги на срочном рынке с 15:23 мск, но уже с 15:40 можно было подключаться и снимать заявки, полноценные торги стартовали в 15:55 11 сентября 2025 года.

Гремучая смесь санкций и ставки: что обрушило рынок после семи дней роста

После практически недельного подъема российский фондовый рынок развернулся вниз. Инвесторы сфокусировались на геополитической напряженности и угрозе новых санкций, не видя позитивных перспектив.

В результате индекс МосБиржи потерял 0,74%, закрывшись на отметке 2914.26 п., а индекс РТС обвалился на 2,7% из-за ослабления рубля. Сейчас рынок тестирует ключевой уровень поддержки в 2900 пунктов, и его пробитие может спровоцировать новую волну продаж.

Падение спровоцировали несколько причин: Первый импульс продажам дали новости из Польши о возможном нарушении воздушного пространства дронами, что заставило инвесторов опасаться эскалации. Однако паника утихла после заявления Reuters о том, что НАТО не считает инцидент атакой.

Другой давящий фактор — сохраняющаяся неопределенность вокруг готовящегося ЕС нового пакета санкций, который может ударить по банкам, энергетике и финансовому сектору.

В эту пятницу нас ждёт по-настоящему гремучая смесь из заседания ЦБ по ключевой ставке и санкционного пакета. Как мне казалось ранее, так и сейчас — индексу пока очень рано идти на 3000 пунктов, как бы этого ни хотелось.

Рубль продолжает слабеть из-за нескольких причин: ЦБ начал смягчать денежную политику и готовится снижать ставку, а также из-за роста импорта и падения экспорта. Это привело к тому, что спрос на валюту вырос, а её предложение на рынке сократилось. Этот процесс долгое время поддерживал экспортеров от негативных ожиданий санкционного воздействия.

Возвращение инфляции: с 2 по 8 сентября инфляция составила 0,1% против дефляции 0,08% неделей ранее, — Росстат. В годовом выражении инфляция замедлилась с 8,28% до 8,1%. В августе потребительские цены снизилась на 0,4% против роста на 0,57% в июле.

В целом инфляционные данные можно назвать умеренно-позитивными, так как по итогам августа потребительские цены снизились сильнее ожиданий, а годовая инфляция оказалась меньше прогноза.

Что по технике: С технической точки зрения дневная свеча индекса МосБиржи формирует негативный сигнал. Вчерашняя коррекция не только не позволила преодолеть ключевую зону сопротивления 2940-2950 пунктов, но и привела к потере восходящей линии тренда.

В ходе вечерних торгов индекс закрепился у критической отметки 2900 пунктов. Пробитие этого уровня способно запустить более глубокое падение. Особое внимание стоит уделить акциям Газпрома: потеря ими важного уровня поддержки может оказать дополнительное давление на весь рынок.

Из корпоративных новостей:

М.Видео Владислав Бакальчук стал исполнительным директором операционной компании

Алроса ювелирные изделия будут производить в Смоленской области

Аренадата СД 16 сентября обсудит вопрос изменения основных положений программы мотивации сотрудников

• Лидеры: Аренадата #DATA (+6,1%), IVA #IVAT (+2,6%), Астра #ASTR (+2,05%), Соллерс #SVAV (+1,8%), ТМК #TRMK (+1,44%).

• Аутсайдеры: Софтлайн #SOFL (-3,16%), ВИ.ру #VSEH (-3%), Диасофт #DIAS (-2,37%), Газпром #GAZP (-2,37%).

11.09.2025 - четверг

• #VSEH - последний день с дивидендом 1 руб

• #AFLT - Аэрофлот операционные результаты за август 2025 г.

• #PHOR - ВОСА ФосАгро; выплата дивидендов - I полугодие 2025 г. (рекомендация СД 387 руб)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка #фондовый_рынок

'Не является инвестиционной рекомендацией

Топ-10 облигаций с погашением до года. Доходность выпусков до 24%

Хочу начать цикл постов, где мы детально разберем долговой рынок в поиске перспективных идей. Начнем с краткосрочных бумаг (до года) и постепенно углубимся в трехлетние облигации, исключив выпуски с офертами и амортизацией.

В условиях снижения ключевой ставки инвесторам стоит рассмотреть возможность фиксации высокой доходности в корпоративных облигациях. В настоящее время на первичном рынке в рамках конкурентной борьбы еще можно встретить купоны на уровне 20%.

Однако если ЦБ 12 сентября продолжит цикл смягчения денежно-кредитной политики, эмитенты быстро пересмотрят свои предложения в сторону снижения, и подобные условия станут недоступны.

📍 Предлагаю рассмотреть облигации с фиксированным купоном и сроком погашения до года:

• ВИС Финанс выпуск 4 #RU000A106EZ0 (А+)

Один из лидеров в сфере государственно-частного партнёрства. На счету более 100 завершённых проектов по всей стране, также в планах выход на IPO.

Доходность — 18,14%. Купон: 12,90%. Текущая купонная доходность: 13,29% на 11 месяцев, 4 раза в год

• Компания Симпл 001Р-03 #RU000A10BNE1 (А-)

Один из ведущих импортёров алкогольной продукции в России, национальный дистрибьютор и ритейлер. Основана в 1994 году.

Доходность — 18,04%. Купон: 22,50%. Текущая купонная доходность: 21,20% на 11 месяцев, ежемесячно

• Селектел выпуск 3 #RU000A106R95 (А+)

Российская технологическая компания, провайдер сервисов IT-инфраструктуры. Основана 11 сентября 2008 года.

Доходность — 16,64%. Купон: 13,30%. Текущая купонная доходность: 13,47% на 11 месяцев, 2 раза в год

• ЭкономЛизинг 001Р-05 #RU000A106R12 (ВВВ-)

Частная независимая лизинговая компания, основанная в феврале 2006 года. Ориентирована на финансирование предприятий малого и среднего бизнеса.

Доходность — 23,09%. Купон: 15,50%. Текущая купонная доходность: 16,09% на 11 месяцев, 4 раза в год

• ВсеИнструменты.ру 001Р-04 #RU000A10AXP8 (А-)

Российский онлайн-гипермаркет товаров для дома, дачи, стройки и ремонта. Основан в 2006 году.

Доходность — 17,70%. Купон: 24,00%. Текущая купонная доходность: 22,22% на 11 месяцев, ежемесячно

• Артген выпуск 1 #RU000A103DT2 (ВВВ)

Биотехнологическая компания с портфелем новаторских платформенных разработок, внедряющая их в здравоохранение.

Доходность — 20,87%. Купон: 10,75%. Текущая купонная доходность: 11,28% на 10 месяцев, выплаты 4 раза в год

• Whoosh выпуск 2 #RU000A106HB4 (А-)

Сервис кикшеринга и велошеринга, один из крупнейших в стране. По разным оценкам, доля Whoosh на российском рынке кикшеринга составляет 45–50%

Доходность — 22,36%. Купон: 11,80%. Текущая купонная доходность: 12,33% на 9 месяцев, выплаты 4 раза в год

• Аэрофлот выпуск 1 #RU000A103943 (АА)

Крупнейшая авиакомпания России, одна из старейших в мире, основанная в 1923 году. Государство оказывает существенную помощь компании: на поддержку лизинга самолетов

Доходность — 16,36%. Купон: 8,35%. Текущая купонная доходность: 8,60% на 9 месяцев, выплаты 4 раза в год

• Совкомбанк БО-04 #RU000A103760 (АА)

Быстрорастущая и высокодоходная финансовая группа, включающая системно значимый банк, крупные страховые, лизинговую и факторинговую компании

Доходность — 16,46%. Купон: 8,00%. Текущая купонная доходность: 8,41% на 8 месяцев, выплаты 4 раза в год

• РОЛЬФ 1Р05 #RU000A10A6U8 (А-)

Один из крупнейших автодилеров России. Основана 5 августа 1991 года, штаб-квартира — в Москве

Доходность — 16,49%. Купон: 26,00%. Текущая купонная доходность: 24,07% на 8 месяцев, ежемесячно

При должном интересе и поддержке данного поста, готов буду сделать для Вас вторую часть подборки.

Наш телеграм канал

✅️ Подписывайтесь, чтобы ничего не пропустить.

#облигации #аналитика #подборка #инвестор #инвестиции #обзор_рынка #идея #новости #мегановости

'Не является инвестиционной рекомендацией

Обвал после 3000 пунктов: почему ралли МосБиржи может быть коротким?

Российский рынок показал разнонаправленную динамику в начале торговой недели. Индекс МосБиржи укрепился на 0,7%, достигнув уровня 2921,62 пункта, в то время как долларовый индекс РТС снизился на 0,26% до 1117,78 пункта на фоне ослабления национальной валюты.

Частично рынок получил поддержку ожиданием телефонных переговоров между лидерами двух стран США и России, возможность которых подтвердил накануне Трамп. Также драйвером роста наших акций выступает позитивное сочетание дорожающей нефти и дешевеющего рубля.

Главным камнем преткновения на пути роста становится геополитика и санкционное давление: Еврокомиссия намерена предложить на рассмотрение стран ЕС 19-й пакет антироссийских санкций к 12 сентября. Планируется, что в черный список будут включены два банка центральноазиатских государств и ряд региональных банков РФ.

Также ЕС рассматривает возможность введения новых санкций против России, которые затронут не только банки, но и торговлю нефтью, отменив действующие исключения, которыми сейчас пользуется Роснефть. Франция и Германия в свою очередь, предлагают ЕС ввести ограничения против Лукойла, ее "дочки" Litasco.

Но рыночные котировки пока на все эти заявления стараются не реагировать. Ожидания рынка сводятся к тому, что Трамп, как и прежде, займет нейтралитет по вторичным санкциям, что пока предотвращает давление на рынок. В результате главным объектом внимания становятся итоги заседания ЦБ РФ, где основной интригой является масштаб снижения ключевой ставки (прогноз: 100-200 б.п).

Аргументами в пользу более сильного снижения ставки эксперты называют рост экономики ниже прогнозов ЦБ и замедление инфляции быстрее, чем ожидал регулятор. Однако высокие инфляционные ожидания населения и неопределенность относительно динамики расходов бюджета могут побудить Банк России к более сдержанному снижению.

При всех текущих данных я сохраняю консервативную позицию: на новости о ставке, если и будет индекс МосБиржи выше 3000 пунктов, то будет он кратковременным. Затем последует коррекция: рынок вспомнит, что 16% — неподъёмная цена денег для экономики, а санкции ЕС усугубляют ситуацию, лишая почвы для оптимизма.

Сформированные длинные позиции (список компаний, которые я приобретал в расчете на снижение ставки, указан в предыдущем посте) я планирую постепенно закрывать по мере роста рынка. Высвобождаемые средства буду реинвестировать в корпоративные облигации.

Первые подборки бумаг с актуальной доходностью начну публиковать с сегодняшнего дня. Планирую разбить эти обзоры на несколько публикаций в зависимости от сроков до погашения. Так что надеюсь на ваш интерес и поддержку.

Из корпоративных новостей:

Алроса начнет в 2026 году геологоразведочные работы для поиска полиметаллических полезных ископаемых в пределах Якутской алмазоносной провинции

М.Видео СД на заседании может предложить акционерам отказаться от допэмиссии по закрытой подписке обратно на открытую

Яндекс каршеринг Яндекс.Драйв в сентябре заработает в Нижнем Новгороде

Магнит планирует до конца года открыть 150 магазинов Заряд

Аэрофлот до конца года планирует подписать твердые контракты на 90 самолетов МС-21

• Лидеры: ОАК #UNAC (+7,2%), Яковлев #IRKT (+4,7%), ЮГК #UGLD (+3,93%), Сургутнефтегаз-п #SNGSP (+2,9%).

• Аутсайдеры: Эталон #ETLN (-9,17%), М.Видео #MVID (-2,88%), Аренадата #DATA (-1,42%), ДВМП #FESH (-1,24%).

09.09.2025 - вторник

• #SBER - Сбербанк финансовые результаты по РПБУ за 8 мес. 2025 г.

• #MOEX - СД Московской биржи; о Программе долгосрочной мотивации, основанной на акциях ПАО Московская Биржа (Программа-2023)

• #YDEX - ВОСА Яндекс; выплата дивидендов - I полугодие 2025 г. (рекомендация СД 80 руб)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка #трейдинг #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX подвел итоги допэмиссии для мотивации сотрудников.

Размещено 678,6 тыс. акций по цене 4393₽ за штуку — это всего 0,17% капитала.

Бумаги входят в ранее зарегистрированный выпуск до 3,7 млн акций, но фактически размещено лишь 18,34% от этого объёма.

Размещение шло с 15 по 20 августа и направлено на долгосрочную программу мотивации, акции будут переданы администратору "ЕСОП СПВ".

Хрупкое равновесие: почему даже хорошие новости не гарантируют роста

Российские фондовые индексы продемонстрировали восстановление в среду, прервав двухдневную серию падений на фоне сохраняющейся высокой волатильности. По итогам основных торгов индекс МосБиржи прибавил 0,78%, достигнув уровня 2867,55 пункта, а индекс РТС вырос на 0,46% до 1117,32 пункта.

Инвесторы пытаются найти хоть какие-то признаки оптимизма на фоне откровенно слабого отчетного сезона и нарастающего спада в экономике. Возврат к дефляции вернул оптимизм к резкому шагу ЦБ в вопросе ключевой ставки.

По данным Росстата, за неделю с 26 августа по 1 сентября цены снизились на 0,08%, против роста инфляции на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

По ожиданиям аналитиков, 12 сентября Банк России может принять решение о снижении ключевой ставки на 200 базисных пунктов. Это приведет к падению процентов по банковским вкладам, сделав долговые инструменты более привлекательными для инвесторов. На акции позитивный эффект будет не долгим, так как они по-прежнему проигрывают в уровне риска и потенциальной дивидендной доходности.

Позитивным моментом также выступает пересмотр аналитиками прогноз по снижению средней ключевой ставке: с 19,3% до 19% в этом году, 13,8% до 13,2% — в следующем. Ожидания по росту ВВП тоже пересмотрены вниз — с 1,4% до 1,2% в этом году. По инфляции на конец года — с 6,8% до 6,4%.

Что дальше: Официальный визит Путина в Китай завершен. Президент отправляется во Владивосток для участия в ВЭФ. Президент РФ выступит на пленарной сессии форума 5 сентября в 6 утра по Москве.

• Спецпредставитель Америки Стив Уиткофф прибыл в Париж на фоне предстоящей сегодня встречи по Украине так называемой «коалиции желающих».

• Трамп в свою очередь, во время пресс-конференции с президентом Польши Навроцким заявил, что планирует в ближайшее время созвониться с Путиным. Плюс к этому, он анонсировал разговор с Зеленским. Легкие сподвижки в переговорном процессе уменьшили в моменте риск эскалации, но не более.

Из негативного: ОПЕК+ на воскресной встрече рассмотрит вопрос увеличения добычи, — источники Reuters. Это может снизить цену на топливо. Бюджет в сентябре и без того рискует недополучить 21 млрд рублей нефтегазовых доходов, сообщает Минфин.

Технический анализ указывает на формирование потенциальной разворотной модели, подтверждением чему послужил успешный тест линии тренда в качестве поддержки. Снижение рисков, связанных с вторичными санкциями, на фоне ожиданий снижения ключевой ставки может спровоцировать рост спекулятивного интереса. Однако чудес от решения по ставке ожидать не стоит.

Следует учитывать, что геополитическая обстановка остается ключевым фактором неопределенности, способным в любой момент нарушить текущий баланс. Решение — рискнуть или остаться в надежных активах — каждый принимает сам.

Из корпоративных новостей:

ВИ.ру #VSEH акционеры одобрили дивиденды за 1п 2025г в размере 1 руб/акция (ДД 1,3%), отсечка - 12 сентября

ФосАгро #PHOR цены на азотные, фосфорные и смешанные удобрения в августе продолжили расти, обновив максимумы с 2022 года

Ozon #OZON планирует построить к 2027 году новый логистический центр в Якутске

Аэрофлот #AFLT за 8 месяцев 2025г на 33% увеличила пассажиропоток на рейсах между Россией и Китаем

• Лидеры: РусГидро #HYDR (+3,1%), ТМК #TRMK (+2,12%), Сегежа #SGZH (+1,5%), ММК #MAGN (+1,33%).

• Аутсайдеры: Whoosh #WUSH (-3,36%), Ростелеком #RTKM (-1,8%), Позитив #POSI (-1,75%), Фикс Прайс #FIXR (-1,75%).

04.09.2025 - четверг

• Восточный экономический форум (ВЭФ). День 2

• Мосбиржа начнет торги мини-фьючерсами на акции Полюса

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор #отчет #аналитика #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

🪙На неделе была целая куча отчётов. В основном отчеты негативные, но есть и позитив.

Неожиданно сильный отчет от Новабев. Выручка выросла на 20%, прибыль на 4%.

https://t.me/otchet30/1609

Ленэнерго. Выручка ₽68,46 млрд (+13,8% г/г).

Чистая прибыль ₽20,41 млрд (+7,5% г/г)

https://t.me/otchet30/1610

Относительно неплохой отчет от Газпрома. Хотя долг всё ещё высокий.

https://t.me/otchet30/1607

Аэрофлот. Рост выручки и прибыли, но рентабельность по EBITDA снизилась.

https://t.me/otchet30/1605

РусГидро. Рост прибыли и выручки благодаря гос субсидиям.

https://t.me/otchet30/1600

Промомед. Рост почти по всем показателям.

https://t.me/otchet30/1599

Ренессанс Страхование. Рост портфеля + рост чистой прибыли. https://t.me/otchet30/1596

Полюс. Рост фин показателей, при снижении объемов производства. + дивиденды.

https://t.me/otchet30/1593

Мать и дитя отчиталась о росте EBITDA на 15% в первом полугодии. Выручка и прибыль тоже выросли. $MDMG

Русагро: рост финансовых показателей есть, но риски в компании остаются. Судебные дела и всё такое. $RAGR

🏤 Мегановости 🗞 👉📰

1️⃣ С 19 сентября 2025 акции X5 $X5 войдут в индексы Мосбиржи и РТС.

Из них исключат "Астру" #ASTR, "Русгидро" #HYDR и "Россети" #FEES

В лист ожидания на включение попали "Самолет" #SMLT, "Русагро" #RAGR, "Циан" #CIAN, "Лента" #LENT и SFI #SFIN

Акции "Юнипро" #UPRO, напротив, внесли в лист ожидания на исключение.

ИнвестВзгляд. Что в портфеле ⁉️

💭 Ежедневный вечерний обзор о происходящем с портфелями.

🚩 В портфеле «Фонды» ежедневно постепенно увеличивается доля всех имеющихся активов, включая «Денежный рынок» от Т-Банка и «Ликвидность». Эти средства накапливаются и при необходимости переводятся в другие активы. Сейчас это чуть более 30.000.

Добавлены акции следующих компаний:

🐟 Инарктика. Обзор по компании опубликован сегодня. Подробная информация там.

✈️ Аэрофлот. Этот актив под «под окончание» СВО и снятие санкций. Но нужно помнить, что такие истории могут растянуться на год-два, а то и дольше.

В портфеле "Облигации" сегодня добавлено 2 облигации и получено более 500р купонами. Цель этого портфеля получать постоянные купонные выплаты.

💪 Пусть ваши инвестиции приносят результат!

$TMON $LQDT $AQUA $AFLT

🏤 Мегановости 🗞 👉📰

1️⃣ СД Татнефти $TATN рекомендовал дивиденды за I полугодие 2025 — 14,35 ₽ на акцию.

Ожидания аналитиков были выше — 21,5 ₽.

Собрание акционеров пройдёт 24 сентября, реестр закроют 14 октября.

Продавать или откупать акции на фоне поступающих новостей? Давайте разбираться

В преддверии саммита России и США за прошлую неделю индекс Мосбиржи вырос практически на 3%. Однако после объявления итогов, резко скорректировался вниз - классическая реакция фиксации прибыли на факте события.

Самым верным решением было бы более агрессивно фиксировать профит. Я это сделал, но в скромных масштабах, чем изначально планировал. В голове крутились мысли, что встреча между Трампом и Путиным может принести гораздо больше, чем просто обмен мнениями. Как я писал ранее, я ожидал как минимум краткосрочного перемирия в воздушных операциях — это было бы на руку Трампу, и на этом фоне можно было бы добиться ослабления санкционного режима. Но этого, увы, не случилось.

Однако не всё так плохо. На повестке дня теперь стоит полное прекращение боевых действий вместо временного перемирия. Это можно считать очередным дипломатическим успехом Путина. Ведь изначально Зеленский настаивал на предварительном прекращении огня и лишь затем - на переговорах о мире. Для российской армии, ведущей наступление практически по всей линии соприкосновения, такое промежуточное перемирие оказалось бы губительным, так как мгновенно снизило бы наступательный потенциал.

📍 Предстоящая неделя может положить конец острой фазе конфликта: Уже сегодня состоится важная дипломатическая встреча: Дональд Трамп сначала проведёт закрытые переговоры с Владимиром Зеленским (20:15 мск), а затем встретится с лидерами ЕС (22:00 мск). Главной темой станет вопрос территориальных границ Украины. США и Россия договорились о гарантиях безопасности для Украины, но теперь все зависит от Киева.

Более гибкая позиция Украины и её готовность к диалогу могут позволить состояться трёхсторонней встрече 22 августа с участием США, России и Украины. На этом фоне российский рынок может вернуть утраченные 3000 пунктов: при условии, что компромисс будет найден.

Как ни странно, успех этих переговоров во многом будет зависеть от Трампа и его способности оказывать давление на оппонентов. Ни Европа, ни Зеленский не хотят становиться врагами Америки - равно как и остаться без военной и финансовой поддержки. А значит, как бы ни хотелось, им придётся балансировать в поисках компромиссного решения.

📍 Из позитивного: США не хотят вводить санкции против России, так как это будет означать, что переговоры по достижению мира на Украине закончены. Также Америка опасаются, что санкции против Китая за переработку российской нефти могут спровоцировать рост цен на энергоносители на глобальном рынке. Все это выглядит достаточно позитивного и снижает градус санкционного давления, пусть даже временно.

Глубина коррекции индекса Мосбиржи в начале торгов будет зависеть от того, насколько убедительной покажется инвесторам предстоящая встреча в Овальном кабинете. Бенефициары геополитического потепление первыми пошли под нож: Газпром, СПБ Биржа, Аэрофлот, Новатэк - простояли в планках выходные дни, что не позволило индексу уйти ниже 2932 пунктов.

Выбор между покупкой просевших активов и переходом в менее волатильные бумаги зависит от вашей готовности к риску. Компании, чувствительные к ключевой ставке, оставались без особого внимания в последние дни. Однако текущая четырехнедельная дефляция и резкое замедление экономики создают значительный спекулятивный потенциал - можно рассчитывать на прибыль от ожидаемого движения цен перед заседанием ЦБ.

• Лидеры: РусАгро $RAGR (+4,22%), Сегежа $SGZH (+3,48%), Система $AFKS (+2,98%).

• Аутсайдеры: Совкомбанк $SVCB (-2,27%), ДВМП $FESH (-1,55%), Эн+ $ENPG (-0,9%), Софтлайн $SOFL (-0,87%).

18.08.2025 - понедельник

• $LSNG - Ленэнерго финансовые результаты по РСБУ за 1 полугодие 2025 г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор_рынка #аналитика #новости #мегановости #инвестор #инвестиции #фондовый_рынок #трейдинг #обучение

'Не является инвестиционной рекомендацией

Основные опасения и надежды от встречи Трампа с Путиным. К чему готовиться инвестору

Российский рынок несмотря на негативное начало дня к вечеру смог отыграть часть утраченных позиций. Индекс МосБиржи закрылся ростом на 0,44%, поднявшись до 2977,18 пункта, индекс РТС окреп на 0,18% до 1174,23 пункта.

За последнюю неделю, начиная с вечера 7 августа, президент России провел более 10 телефонных разговоров с мировыми лидерами. С каждым из них он обсудил как итоги встречи со спецпосланником США Уиткоффом, так и предстоящую встречу с Трампом 15 августа в Анкоридже на Аляске.

Сложно принять за чистую монету недавние заявления Дональда Трампа о том, что предстоящая в пятницу встреча с Владимиром Путиным носит исключительно "ознакомительный" характер и сведётся лишь к обмену мнениями. По степени информирования и диалога с главами других государств в это верится с трудом.

Исторический опыт показывает, что подобные саммиты редко ограничиваются формальностями. Вполне вероятно, что за декларацией о "пробном характере" переговоров последуют конкретные шаги, о которых стороны предпочтут объявить позже.

Реальные договоренности: прорыва в урегулировании украинского конфликта на этой встрече ждать не стоит – стороны пока слишком далеки от компромисса. Однако Трамп и Путин могут наметить некую дорожную карту – общие принципы дальнейшего взаимодействия, которые позволят хотя бы начать движение к нормализации отношений между РФ и США.

Более реалистичным и конкретным результатом может стать возобновление авиасообщения между странами – этот вопрос уже давно обсуждается и технически вполне решаем. В любом случае, даже если встреча не приведет к радикальным изменениям, она может стать шагом к снижению напряженности и налаживанию более предсказуемого диалога.

На фоне этого в Евросоюзе провели экстренное заседание из-за опасений по поводу возможной сделки, заключенной без участия Киева и Брюсселя. Тем временем президент США Дональд Трамп допустил, что Киеву придется пойти на обмен территориями для заключения мира.

Ожидается, что сегодня Трамп и Вэнс проведут онлайн-переговоры с Зеленским и европейскими союзниками перед саммитом с Путиным. Интересно, будет узнать подробности.

Что по технике: Котировки индекса МосБиржи зависли в середине боковика над поддержкой 2950п. Если ее удерживаем, есть шанс сходить к 3015п / 3050п. Для подтверждения интереса со стороны покупателя нужно закрепиться выше 2970п, что по итогу вчерашней торговой сессии получилось сделать.

Пробивая данную поддержку, открывается дорога к след. уровням: 2938п / 2920п. Ниже уйти можем только по итогу пятничного переговорного процесса.

Из корпоративных новостей:

Алроса МСФО: 2кв 2025г: Выручка ₽67,9 млрд (+11,8% г/г), Чистая прибыль ₽24,5 млрд (рост в 3,3 раза г/г)

Аэрофлот операционные результаты за 7 мес 2025г: пассажирские перевозки увеличились на 1,2% г/г до 31,6 млн чел

Промомед финансовый прогноз на 2025 год: рост выручки на 75% при рентабельности EBITDA 40%

Юнипро РСБУ 1п 2025г: Выручка ₽67,47 млрд (+3% г/г), Чистая прибыль ₽20,68 млрд (-5% г/г)

• Лидеры: М.Видео $MVID (+4,88%), ВК $VKCO (+4,08%), IVA $IVAT (+3,55%), Аэрофлот $AFLT (+3,07%).

• Аутсайдеры: ММК $MAGN (-3,02%), Совкомбанк $SVCB (-2%), Северсталь $CHMF (-1,8%).

13.08.2025 - среда

• $RTKM - закрытие реестра по дивидендам 2,71 руб/ао и 6,25 руб/ап (дивгэп)

• $VKCO - VK операционные и финансовые результаты по МСФО за II кв. и I полугодие 2025 г.

• $X5 - X5 Group финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

• $HEAD - СД Хэдхантер; выплата дивидендов - I полугодие 2025 г.

• $YDEX - СД Яндекс; об определении цены размещения дополнительных обыкновенных акций - реализация программы долгосрочной мотивации

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #инвестор #инвестиции #обучение #трейдинг #новости #новичкам #фондовый_рынок #обзор_рынка

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Глава "Ростелекома" $RTKM Михаил Осеевский заявил, что компании неизвестно о просьбах операторов связи заблокировать голосовые вызовы в мессенджерах.

Ранее СМИ сообщали, что некоторые операторы выступают за такие ограничения, а проблемы с работой звонков могут быть связаны с выборочной блокировкой.

Неоднозначные заявления Трампа остудили аппетит к риску. К чему готовиться инвестору

На старте торговой недели котировки индекса МосБиржи поднимались выше 3000 пунктов: инвесторы отыгрывали новости о предстоящей встрече президентов США и РФ. Однако закрепиться на этом уровне рынку акций не удалось.

Акции перешли к снижению после неоднозначных заявлений Дональда Трампа о том, что его встреча с Владимиром Путиным «пробная» и что он может выйти из переговорного процесса по Украине. Также Трамп заявил, что недоволен словами Зеленского о том, что тому потребуется конституционное одобрение по вопросам территорий.

Самое неприятное в этой ситуации – отсутствие ясности по ключевым, даже фундаментальным вопросам. Россия не считает Зеленского легитимным партнером, а значит любые соглашения с ним юридически ничтожны. Территориальный вопрос тоже повис в воздухе – стороны годами не могут найти компромисс. При таком раскладе искать позитив в этом хаосе неопределенности – задача почти безнадежная.

Рынок продолжает балансировать в условиях неопределенности. С одной стороны, инвесторы надеются на прорыв в российско-американских отношениях и прогресс в урегулировании украинского кризиса. С другой — перекупленность акций усиливает давление: многие игроки готовы фиксировать прибыль при любом негативном сигнале. В такой обстановке даже незначительные новости или спекуляции могут спровоцировать резкие колебания котировок в течение недели.

Из позитивного: Президент США Дональд Трамп подписал указ о приостановке действия повышенных пошлин для Китая ещё на 90 дней. Продление «перемирия» смягчит опасения по поводу тарифной войны, которая грозит парализовать торговлю между США и Китаем, а также может открыть Трампу путь для визита в Китай для встречи с председателем Си Цзиньпином в конце октября.

Что по технике: Для продолжения восходящего движения важно закрепиться выше 3000 пунктов. Дальнейшей целью станет апрельский пик 3052 пункта, однако в связи с перекупленностью индекса и туманными перспективами диалога России и США растет риск коррекции. Ее целью наиболее вероятен возврат к поддержке 2920-2900п, а в случае разочарования инвесторов результатами встречи президентов РФ и США 15 августа, вероятна более глубокая коррекция в район 2700 пунктов.

За последнюю неделю сильней всего росли компании находящиеся под санкциями: Газпром, Новатэк, СПБ Биржа, Сегежа, Аэрофлот. Решил частично зафиксировать в них долю, чтобы минимизировать риски излишней волатильности. Часть высвободившихся средств переложил в акции эмитентов способных переоцениваться без влияния геополитики.

Основной фокус на компании реагирующие на ставку, а также надежных игроков внутреннего рынка они умеренно росли в отличии от санкционных экспортеров: Х5, Магнит, Рени, Совкомбанк, РусАгро, Северсталь, Софтлайн.

Из корпоративных новостей:

Сбер РСБУ за январь – июль 2025 года: Чистая прибыль ₽971,5 млрд (+6,8% г/г), Рентабельность капитала 22,1%

Софтлайн акции загнали в планку после новостей о том, что Sk Capital инвестировала 5 млрд руб. и получила свыше 10% акций компании

КуйбышевАзот СД рекомендовал дивиденды за 1п 2025г в размере 4Р на обычку (ДД 0,8%) и преф (ДД 0,8%), отсечка - 23 сентября

• Лидеры: ВСМПО-АВИСМА $VSMO (+9,32%), ТГК-14 (+6,66%), Северсталь $CHMF (+5,35%).

• Аутсайдеры: Самолет $SMLT (-3,02%), Полюс $PLZL (-2,5%), Хэдхантер $HEAD (-1,28%).

12.08.2025 - вторник

• $RTKM - Ростелеком последний день с дивидендом 2,71 руб/ао и 6,25 руб/ап

• $AFLT - Аэрофлот операционные результаты за июль 2025г.

• $ALRS - Алроса финансовые результаты по МСФО за I полугодие 2025г.

• $DIAS - Диасофт финансовые результаты по МСФО за 3 мес. 2025г.

• $HNFG - Henderson данные о выручке за июль 2025г.

• $MGKL - МГКЛ операционные результаты за июль 2025г.

• $PRMD - Промомед операционные результаты за II кв. 2025г.

• $UPRO - Юнипро финансовые результаты по РСБУ за 6 мес. 2025г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор_рынка #фондовыйрынок #аналитика #инвестор #инвестиции #новости #мегановости #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Манипуляции на новостном рынке. К чему готовиться инвестору

Российский рынок совершил мощный рывок вверх на фоне официальных подтверждений подготовки встречи президента России Владимира Путина с президентом США Дональдом Трампом. Днем рост превышал 5%, а котировки индекса поднимались выше 2900 пунктов выйдя с начала года в положительную зону. По итогам основной сессии индекс МосБиржи прибавил 4,04%, до 2876,43 пункта, РТС - 5,10%, до 1141,45 пункта.

Но радость на фоне стремительного роста российского рынка продлилась недолго. Во второй половине дня рост сменился фиксацией позиций. Коррекция последовала на новости о том, что встреча президентов США и России Дональда Трампа и Владимира Путина может состояться только при условии, если последний согласится на переговоры с президентом Украины Владимиром Зеленским и проведет их в первую очередь.

Данное сообщение было мгновенно растиражировано ведущими иностранными агентствами. Участники торгов восприняли это как негативный сигнал, учитывая принципиальную позицию России по вопросу легитимности украинского руководства.

Однако позже оптимизм вернулся – после уточнения, что Трамп не рассматривает контакт с Зеленским как обязательное условие для диалога с российским президентом. Это смягчило опасения инвесторов, позволив рынку частично восстановиться. Это лишний раз доказывает, как фейковые взбросы могут перевернуть ситуацию, мгновенно меняя рыночные настроения.

Санкции увеличивают дефицит бюджета: по предварительным данным Минфина, дефицит федерального бюджета РФ в январе-июле резко увеличился и составил 4,9 трлн руб., или 2,2% ВВП, что значительно превышает дефицит в 1,4 трлн руб. за аналогичный период 2024 г.

Общие расходы правительства выросли на 20,8% в годовом исчислении до 25,19 трлн руб., в то время как доходы увеличились всего на 2,8% до 20,32 трлн руб. Происходит это вследствие неблагоприятного сочетания низких цен на нефть, крепкого рубля, высоких процентных ставок и замедления роста экономики.

Что по технике: Индекс МосБиржи может демонстрировать осторожный рост на фоне ожиданий встречи лидеров России и США. Преодоление уровня 2900 пунктов откроет дорогу к тестированию психологически важной отметки 3000 пунктов. Однако ближе к дате переговоров не исключена коррекция, так как инвесторы могут начать фиксировать прибыль на фоне неопределенности относительно результатов саммита.

В текущей ситуации по ощущениям, как будто поздно забегать в последний вагон. Тем кто, имеет позиции в акциях, чувствительных к геополитике, целесообразно сохранить их. Тем же, кто только рассматривает вход в рынок, возможно, стоит дождаться более привлекательных уровней или обратить внимание на недооцененные активы, например, на бумаги, которые могут получить импульс от потенциального смягчения денежно-кредитной политики.

Из корпоративных новостей:

Совкомбанк $SVCB РСБУ 1п 2025г: чистая прибыль ₽3,94 млрд против прибыли ₽27,84 млрд годом ранее

Юнипро МСФО 1п 2025г: Выручка ₽64,12 млрд (+1,8% г/г), Чистая прибыль ₽20,89 млрд (-3,7% г/г)

OZON $OZON отчет по МСФО за II кв 2025 года: Чистая прибыль ₽359 млн против убытка в ₽28 млрд, Выручка ₽227,6 млрд (+87% г/г)

ФосАгро $PHOR МСФО 6 мес 2025г: Выручка ₽298,56 млрд (+23,6% г/г), Чистая прибыль ₽75,54 млрд (+41,3% г/г)

Яндекс $YDEX СД 13 августа определит цену размещения допэмиссии акций для реализации Программы долгосрочной мотивации

• Лидеры: СПБ Биржа $SPBE (+8,35%), Юнипро $UPRO (+6,07%), Новатэк $NVTK (+4%), Аэрофлот $AFLT (+3,4%).

• Аутсайдеры: IVA $IVAT (-4,3%), Ростелеком $RTKM (-1,64%), Лента $LENT (-1,44%).

08.08.2025 - пятница

$RAGR - повторное ГОСА Группы РусАгро; распределение прибыли/убытков, выплата дивидендов 2024 г.

• Крайний день для принятия вторичных санкций против России.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #обзор_рынка #фондовый_рынок #новости #мегановости #трейдинг #обучение #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией