ВИ.ру на форуме «Будущее рынка акций» от «Эксперт РА»

Уже завтра, 18 февраля в 15:00, директор по работе с инвесторами ВИ.ру Алексей Лукьянов присоединится к дискуссии о том, как развивается инфраструктура фондового рынка и что ждет эмитентов и инвесторов в ближайшее время.

📍 Сессия «Аналитическая инфраструктура для взрывного роста рынка», где также выступят представители Банка России и инвестблогер Мурад Агаев.

📌 В фокусе обсуждения:

• Звездный рейтинг: мнение регулятора, инвесторов и эмитентов

• Каналы коммуникации эмитента и розничного инвестора: какие посредники нужны?

• Что можно улучшить в аналитической инфраструктуре?

❓ А что вы думаете про некредитный (звездный) рейтинг акций? Интересно ваше мнение! Поучаствуйте в опросе в нашем ТГ.

До встречи на открытом разговоре о будущем рынка акций!

#мероприятия #VSEH

Посты по ключевым словам

Как заработать на IPO в 2026 году без лишних рисков? 15 главных претендентов

Рынок IPO в России переживает спад: в 2025 году на биржу вышли лишь 4 компании (на 10 меньше, чем в 2024-м). Основной сдерживающий фактор — низкий спрос и опасения по поводу ликвидности. Однако в 2026 году ситуация может кардинально измениться на фоне продолжающегося цикла снижения ключевой ставки и поддержки со стороны государства.

📍 В первую очередь ищем идеи среди «дочек» уже публичных компаний: их материнские структуры могут получить мощный импульс к росту на новостях о размещении.

• Novabev Group #BELU - ВинЛаб. Выход на биржу запланирован на первый квартал 2026 года. К середине 2025 года сеть, являющаяся лидером российской алкогольной розницы, насчитывала 2129 магазинов.

В преддверии IPO компания анонсировала дивидендную политику: в 2026 году выплаты составят не менее 5 млрд рублей (не реже двух раз в год и не менее 50% чистой прибыли).

• Ростелеком #RTKM весной 2026 года проведет IPO своего дочернего бизнеса в сфере кибербезопасности — компании Солар. Это бесспорный лидер рынка в сфере информационной безопасности.

Также высокой степени готовности к листингу достиг еще один совместный актив — РТК-ЦОД, созданный Ростелекомом в партнерстве с банком ВТБ.

• МТС #MTSS — МТС AdTech и Юрент. Первая развивает инструменты и платформы для управления рекламными кампаниями, вторая — сервис аренды электросамокатов. Ожидается, что их IPO пройдут весной 2026 года.

• ВК #VKCO проведет IPO своей технологической «дочки» — компании VK Tech, которая специализируется на корпоративном ПО: облачная платформа VK Cloud, сервисы для бизнеса VK WorkSpace, а также финансовые и дата-решения для работы с данными.

• Самолет #SMLT - дочерняя организация Самолет Плюс: занимается всеми операциями с недвижимостью: помогает искать, покупать, продавать и сдавать квартиры.

• Софтлайн #SOFL субхолдинг — Фабрика ПО. Ожидается, что компания привлечет до 5 млрд рублей, а ее оценка приблизится к капитализации материнской структуры. «Фабрика» консолидирует активы в области заказной разработки и ИИ-продуктов.

• АФК Система #AFKS выделил наиболее интересные активы:

- Медси: крупнейшая сеть из 130 частных медицинских клиник.

- Биннофарм: с международным присутствием (15 стран).

- Степь: заметный игрок в сахарном трейдинге и агротрейдинге.

- Cosmos Hotel Group: управляющая 36 объектами размещения.

📍 Сформировать стратегию на 2026 год Вам помогут следующие посты:

• Топ-9 акций: собираем портфель из голубых фишек

• Какие акции купить при падении рубля

• Кто готов выплатить щедрые дивиденды

• Идеальный тайминг для ОФЗ

📍 Взгляд на облигационный рынок:

Для держателей облигаций IPO эмитента — это плюс к надёжности. Когда у компании есть акции на бирже, у неё открыт второй канал привлечения денег (допэмиссия). Если облигации разместить не получится, она не объявит техдефолт, а выпустит новые акции.

Эти компании нам хорошо знакомы: «Балтийский лизинг», облачный провайдер Selectel (IPO которого обсуждается с 2021 года, но каждый раз откладывается), автодилер «Рольф» и российско-китайская платформа «КИФА» (анонсировала размещение в 2024-м, но перенесла его), также Центр коммуникаций «Воксис» и «Вис» (один из лидеров рынка государственно-частного партнёрства (ГЧП)).

Российский рынок IPO уступает зарубежным площадкам по потенциалу доходности именно поэтому я редко участвую в первичных размещениях, поскольку эмитенты склонны завышать оценку, создавая лишь внешне выгодные условия.

Поэтому в этот раз я сделал подборку в разрезе публичных материнских структур, которые могут получить дополнительный импульс от выхода своих «дочек» на биржу. Такой подход существенно снижает риски, а возможность поймать переоценку акций выглядит вполне рабочей идеей.

✅️ Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендациейСегодня в 12:02

🏬 ПИК учит инвесторов ценить „перспективы“ без дивидендных выплат 🤷♂️

💭 Диверсификация бизнеса и «осторожная» стратегия сочетаются с растущей закрытостью отчётности и недовольством даже самой Мосбиржи...

💰 Финансовая часть (1 п 2025)

📊 Компания сообщила о снижении чистой прибыли на 22%, составившей 32 млрд рублей. Скорректированный показатель чистой прибыли сократился на 36% и достиг отметки в 15,2 млрд рублей. Показатель рентабельности уменьшился почти вдвое — с 15,4% до 9,8%. Аналогичные тенденции наблюдались и ранее, так, по итогам 2024 года чистая прибыль группы снизилась на 45%, а скорректированная — на 10,6%. Важным аспектом является наличие отрицательного чистого долга, а денежные остатки на эскроу покрывают почти 85% займов.

❗ Важно, что компания помимо основного направления в виде разработки и возведения жилых зданий, расширяет свою деятельность, включающую техническое обслуживание и управление многоквартирными домами, обеспечение жильцов теплом, водой и электричеством, а также производством необходимых стройматериалов, включая бетонные панели. Диверсификация в отрасли позволяет компании держаться на плаву устойчивее конкурентов.

💪 Компания ПИК придерживается осторожной финансовой стратегии, вследствие чего ей не требуется помощь государства в финансовом плане. Финансовое положение стабильно, что подтверждается высоким уровнем кредитных оценок AA- от двух российских рейтинговых агентств АКРА и НКР. Этот показатель превосходит средний уровень в секторе.

📛 Начиная с 2022 года отмечается снижение прозрачности деятельности компании. Финансовая отчетность ПИК предоставляется согласно международным стандартам финансовой отчетности раз в полгода, однако операционная часть продолжает оставаться закрытой, в отличие от конкурентов.

✔️ Корпоративные решения

⚠️ В октябре 2025 года совет директоров принял решение приостановить выплату дивидендов и предложил инвесторам одобрить обратный сплит акций в пропорции 100 к 1.

❌ Позже компания официально объявила, что в ближайшей перспективе не намерена выплачивать дивиденды, мотивируя свое решение изменением рыночных условий, которые делают действующую дивидендную политику нерелевантной. Московская биржа выразила свою озабоченность данным решением, сочтя его несоответствующим требованиям первого уровня листинга, и рекомендовала разработать новую дивидендную стратегию до апреля 2026 года.

🔙 Также акционеры не приняли решение по вопросу обратного сплита. Это следует из сообщения эмитента на сайте раскрытия корпоративной информации. Пресс-служба ПИК заявляет, что компания прислушивается к пожеланиям миноритарных инвесторов.

📌 Итог

🤔 ПИК скрытен в описании своей стратегии и не публикует операционные показатели, что свидетельствует о рисках слабого корпоративного управления. Однако сильные рыночные позиции компании обеспечивают стабильность.

😎 Правительство активно работает над мерами поддержки строительной отрасли в целом, включая различные программы субсидирования кредитов для финансирования строительных проектов. Тем не менее, пока отсутствуют значимые предпосылки для оживления рынка недвижимости, поскольку сохраняются высокая ипотека, низкий потребительский спрос. Снижение ключевой ставки ЦБ даст импульс котировкам, но на самом бизнесе отразится не сразу.

🎯 ИнвестВзгляд: Идеи здесь нет.

📊 Фундаментальный анализ: ⛔ Продавать - падение чистой прибыли и рентабельности в дополнение к кризису в самом секторе будет давить на котировки.

💣 Риски: ⛈️ Высокие - финансовые, операционные и рыночные факторы, а также недостаточная прозрачность компании создают высокую степень неопределенности и делают инвестиционный профиль компании рискованным.

💯 ПИК — это целое искусство держать инвесторов в тонусе 🤷♂️

$PIKK #PIKK #ПИК #Акции #Инвестиции #Недвижимость #Строительство #Дивиденды #БизнесСегодня в 11:10

Ставки по займам снижаются — ваш капитал продолжает работать

Мир финансов — искусство баланса. Вслед за решением Центрального банка о снижении ключевой ставки на 0,5% JetLend обновляет условия: мы снижаем процентные ставки для заемщиков на 1%.

Теперь минимальная эффективная ставка на платформе составляет 18,97% годовых.

Этот шаг направлен на то, чтобы сделать ваши инвестиции более эффективными и устойчивыми в текущей экономической ситуации:

• Магнит для лидеров рынка. Снижение ставки открывает двери компаниям с безупречной репутацией и высокими темпами роста — ваш портфель становится качественнее.

• Быстрое распределение капитала. Более привлекательные условия стимулируют спрос на финансирование. Заявок станет больше, а ваши средства будут быстрее распределяться, продолжая приносить доход.

• Конкурентная доходность. Портфели, сформированные по нашей актуальной риск-модели, показывают среднюю доходность 28,8% годовых (XIRR). Это значительно выше текущей доходности двухлетних ОФЗ (~14,6%) и средних банковских депозитов (~14%).

Более того, классические инструменты будут дешеветь вслед за рынком. Краудлендинг же позволяет зафиксировать высокую доходность на длинный срок — ваши деньги продолжат работать по ставкам, которые скоро станут недоступны.

Мы приводим условия платформы в соответствие с рыночными трендами, чтобы вы могли инвестировать в лучшие компании на актуальных и выгодных условиях.Сегодня в 11:02

Как проводить анализ компаний?

Всем привет!

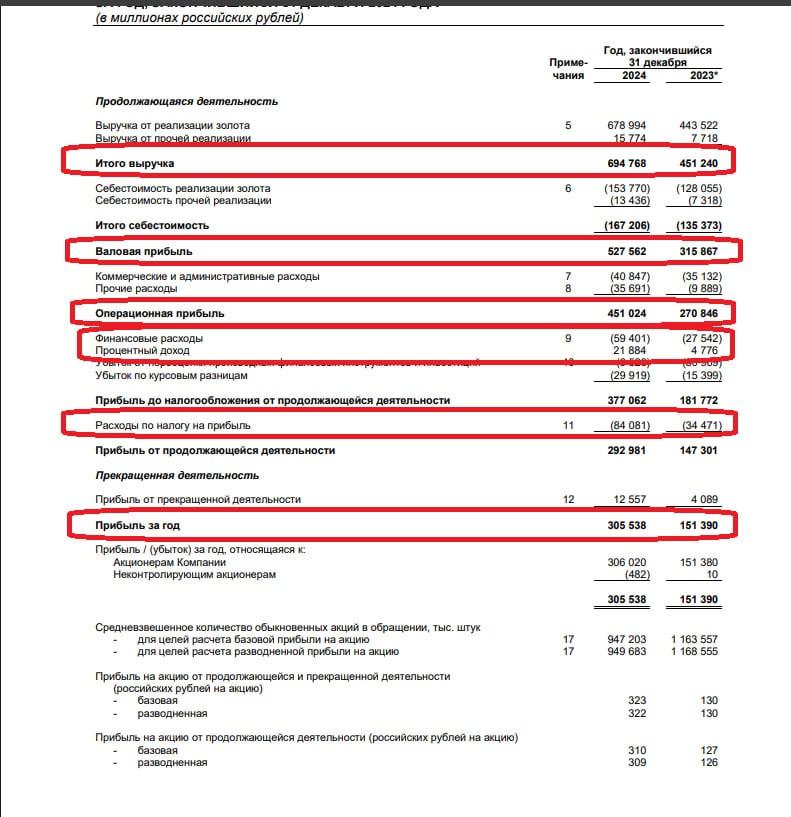

Сегодня разбираемся в том, как проводить анализ компаний (смотрим на примере Полюса)

1. Смотрим из какого компания сектора, чем занимается, какую продукцию и/или услуги продают.

За информацией можно сходить на сайт компании. Можно что-то поискать в интернете. Неплохой способ спросить про компанию у нейронки (я, например, пользуюсь https://chat.deepseek.com/ )

Получив эту информацию, вы будете понимать деятельность компании как на нее могут влиять различные рыночные изменения и ситуация в секторе, в целом. Например, золотодобытчику на пользу, в среднем, рост на цен на золото (его продукцию).

2. Посмотреть динамику результатов компании. Операционные и финансовые результаты

Можно посмотреть на Смартлабе ( https://smart-lab.ru/q/PLZL/f/q/MSFO/ ). Там можно увидеть как последние цифры по годам, так и по кварталам, а также ключевые финансовые показатели и мультипликаторы в динамике. Сравнить их. Пояснения по мультипликаторам можно найти и в сети (и даже на сайт Смартлаба при нажатии), но мне нравится как пояснили их смысл (хотя только самых базовых) в книге УК "Арсагера". Ее можно бесплатно скачать с их сайта - https://arsagera.ru/kniga/, либо поискать на Авито и т.п.. В магазинах ее уже не купить.

Операционные данные лучше смотреть на сайте компании ( https://polyus.com/ru/investors/results-and-reports/ ). Обычно это либо в операционных отчетах, либо в релизах. Еще один вариант - на сайте раскрытия информации в карточке компании раздел "Отчетность" скачать и посмотреть Отчеты эмитента ( https://e-disclosure.ru/portal/files.aspx?id=7832&type=5 ). В операционных данных можно увидеть как бизнес "живет", снижается/повышается выпуск продукции, что с продажами, ключевые метрики и т.п. Часто в Отчете эмитента описывается текущая ситуация по рынку и отрасли, какое место сейчас занимает компания в этом сектор.

3. Проанализировать финансовые отчеты компании за последний период (квартал, полугодие). Посмотреть последний годовой отчет.

Найти отчет можно несколькими способами: взять с сайта раскрытия информации https://e-disclosure.ru/portal/files.aspx?id=7832&type=4 , взять с сайта компании (пример выше), взять со Смартлаба (файл в строке "Финансовый отчет").

Анализ отчетности обширная тема, но можно рассказать вкратце об основных видах подотчетов внутри общего отчета и показатели, на которые обращаем внимание.

"Отчет о прибылях и убытках"

- Выручка

- Валовая прибыль (Выручка - Валовая прибыль)

- Операционная прибыль/Результаты от операционной деятельности (Валовая прибыль - Операционные расходы)

- Нетто финансовые доходы/расходы (Финансовые доходы - Финансовые расходы)

- Доход/расход по налогу на прибыль

- Чистая прибыль

Сравниваем показатели текущего и прошлого периода. Можно сравнивать разные виды рентабельности: валовую (валовая прибыль/выручка), операционную (опер. прибыль/выручку), рентабельность по чистой прибыли (чистая прибыль/выручка). Но обращаем внимание на расходы. Какие-то могут быть разовыми и это исказит итоговый результат. Поэтому нередко компании считают скорректированные показатели (EBITDA, прибыль), вычитая неоперационные и разовые расходы.

"Отчет о финансовом положении"

В оборотных активах смотрим:

- Запасы

- Дебиторская задолженность

- Денежные средства и их эквиваленты

- Краткосрочные финансовые активы

В краткосрочных и долгосрочных обязательствах:

- Кредиты и займы (строка может называться по разному, но смысл понятен);

- Обязательства по аренде (также может называться немного иначе, иногда аренда включена в состав других строк)

Смотрим на запасы (если постоянно растут, то работа идет "на склад"), дебиторку (если постоянно растет, то компания недополучает кэш и получается доход есть, но на бумаге).

Анализируем общий долг (кредиты + аренда) и чистый долг.

Чистый долг = (Кредиты и займы + Арендные обязательства) - (Денежные средства и их эквиваленты + Краткосрочные финансовые активы)

Хотя чистый долг компании могут считать каждый по своему. Что-то включая, а что-то исключая. Как пример, застройщики из долга еще вычитают средства на эскроу счете. Не то, чтобы это неверно, просто если стройка затянется, то деньги с эскроу можно получить нескоро.

"Отчет о движении денежных средств"

- Амортизация

- Денежные средств, полученные от операционной деятельности (это операционный денежный поток, OCF)

- Приобретение ОС и НМА (это капитальные затраты, Capex. Бывают в одной строке, бывают в разных)

- Поступление от кредитов и займов (иногда еще есть строки по облигациям и ЦФА)

- Погашение кредитов займов (иногда еще есть строки по облигациям и ЦФА)

Свободный денежный поток (FCF) = операционный денежный поток - капитальные затраты. Хотя иногда встречается, что из FCF еще вычитают капитализацию процентов (когда проценты по займам не сразу списывают в расходы, а включаются в стоимость актива ОС или НМА).

Можно добавить, что по каким-то строкам отчета есть расшифровка и ее можно посмотреть в детализации в соответствующем разделе (напротив строки отчета стоит цифра раздела). Ну и это, конечно, краткий состав показателей. По чтению отчетности настоятельно рекомендую уже классическую книгу Алексея Герасименко "Финансовая отчетность. Для руководителей и начинающих специалистов".

4. Посмотреть последние новости по компании

Посмотреть последние новости про компанию в сети, в Телеграме, на их сайте. Тут важно не упустить какие-то будущие важные изменений. И положительные, и отрицательные. Например, надвигающаяся дополнительная эмиссия или запуск новых производств. А может быть это и какие-то заявленные планы компании.

Это пункт для того, чтобы держать руку на пульсе по компании.

5. Сравнение с другими компаниями сектора

В идеале по другим компаниям сектора провести аналогичный анализ по первым 4 пунктами. Тогда можно будет сравнить состояние компаний и выбрать наиболее интересную для себя.

Можно и в более ленивом ключе. В этом случае зайти на сайт Смартлаба и сравнить показатели между компаниями сектора. Но "в лоб" это делать неправильно. Дешевый мультипликатор может быть показателем проблем компании или нюансов. Например, одна компания платит нормальные дивиденды, а другая - нет и их нет даже в планах. Или дешевый мультипликатор может отражать дисконт рынка из-за некоторых рисков, которые могут реализоваться в компании.

Вывод

Анализ компаний полон нюансов и, конечно, в два коротких поста все не описать. Но данная информация может служить отправной точкой и некоторым фундаментом, на который можно опираться при разборе интересующей компании.Сегодня в 8:17

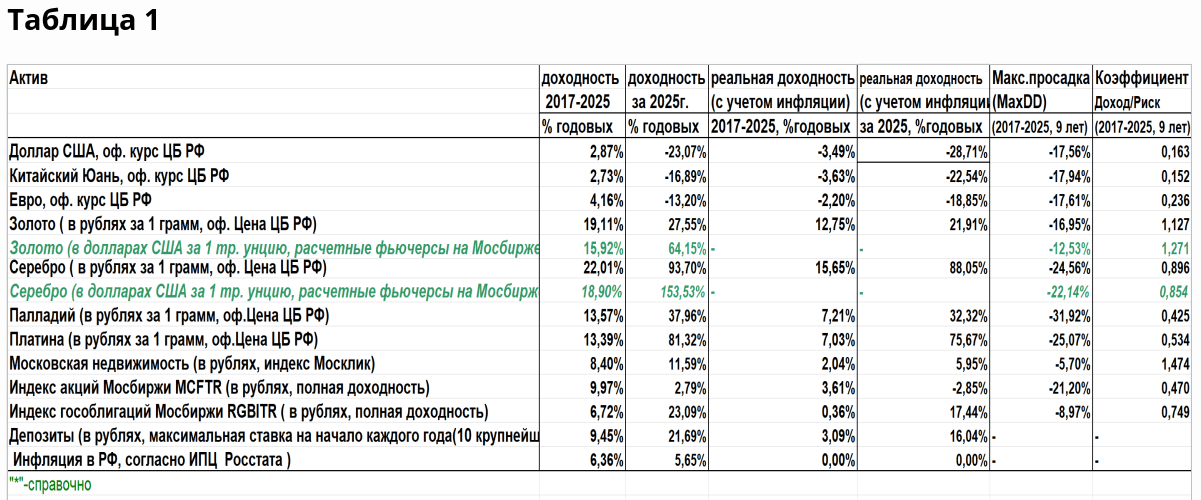

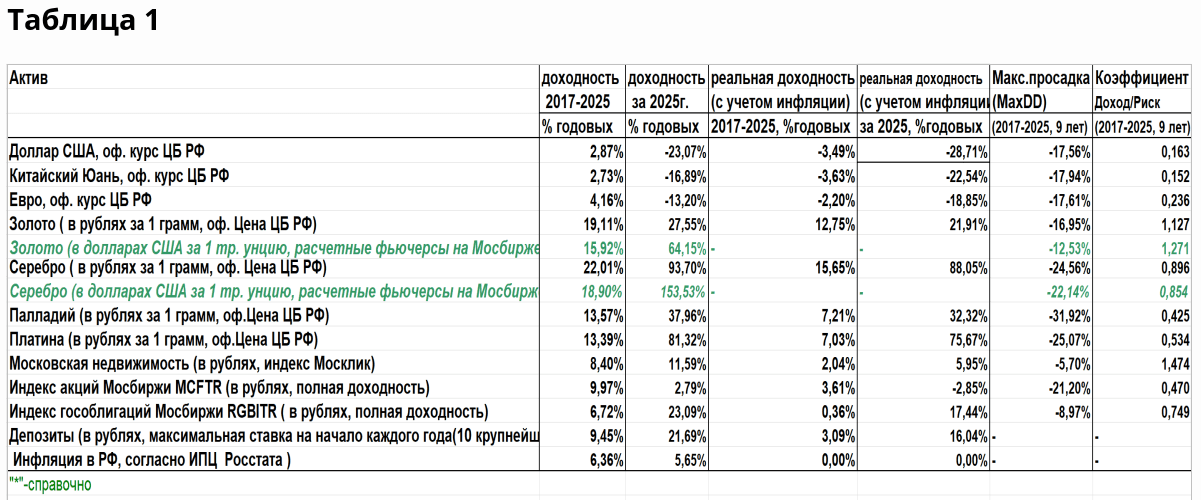

Итоги 2025 года и не только: золото девять лет в лидерах, часть 3

Часть 1, часть 2

Просчитав цифры по доходности за прошлый год, я подумал про риски. Неправильно сравнивать только доходности активов в отрыве от их рыночного риска.

Неплохо бы не только просчитать доходности, но и рыночные риски по каждому из инструментов, чтобы соотнести доходность каждого актива с его риском. Ведь если доходность сопровождается неоправданно высоким рыночным риском, то такая инвестиция никак не может считаться удачной.

Но какой показатель взять в качестве меры рыночного риска? Стандартное отклонение доходности, как и прочие статистические показатели типа коэффициента Шарпа и Сортино, я сразу отбросил, поскольку искать эти показатели по всем активам где-то в сети или, тем более, считать их самому, мне не хотелось в принципе. За меру риска взял максимальную просадку (Maximum DrawDown, MaxDD) за какой-либо временной период.

Чаще всего MaxDD считается внутри каждого года, затем подсчитывается средняя арифметическая величина как минимум за несколько лет. Но считать MaxDD на периоде в один год не показательно. И тут мне пришла мысль, а не просчитать ли весь этот рейтинг на исторической ретроспективе 10 лет. Но тут оказалось не все гладко: помешала-таки московская недвижимость. Дело в том, что индекс московской недвижимости Домклик рассчитывается с 28.12.2016. Так что пришлось рассчитывать все показатели рейтинга не за 10, а за 9 лет. Итоги в таблице 1. Инфляция за последние 9 лет, кстати, составляла в 6,36% ежегодно, исходя из значений ИПЦ от Росстата.

Получается, что инфляция за 2025 г. в 5,65% даже меньше, чем за последние 9 лет. Что ж, ЦБ РФ можно поздравить с успехом в борьбе с инфляцией. Правда, этот блестящий результат получен ценой беспрецедентного поднятия ключевой ставки, ну да ладно, оставим критику денежной политики банка России, они делают то, что считают нужным.

Продолжение следует...

@ifitpro

#рейтинг2025Сегодня в 7:30

2800 не сдаётся: разбираем триггеры, которые держат рынок. Обзор событий

Российский рынок закончил день в плюсе, но так и не смог взять психологический барьер в 2800 пунктов по индексу МосБиржи. По итогам основной сессии индекс вырос на 0,23%, остановившись на отметке 2782,6 пункта. Индекс РТС прибавил почти 1%, достигнув 1144,06 пункта.

Уровень 2790–2800 вновь оказался непреодолимым. Это лишний раз подтверждает: для уверенного роста выше 2800 рынку нужны уже не просто ожидания, а реальные подвижки в переговорном процессе. Абстрактные надежды больше не работают.

📍 Сегодня в Женеве пройдут трехсторонние переговоры России, США и Украины. Главные темы — энергетическое перемирие и территориальные вопросы. Российскую делегацию возглавит Владимир Мединский (он не участвовал в раундах в Абу-Даби, так как там речь шла о безопасности). Также в Женеву прибудет Кирилл Дмитриев для контактов по экономической линии с США.

Российская делегация будет расширена до примерно 20 человек. Сергей Рябков в свою очередь сообщил, что делегация отправляется в Швейцарию с установками действовать в рамках договоренностей Анкориджа.

Суть этих договоренностей заключается в двух ключевых пунктах: установление контроля России над всей территорией Донбасса и заморозка линии соприкосновения на остальных участках.

📍 Российский долговой рынок переживает подъём: индекс RGBI пробил уровень 118 пунктов впервые за месяц. Причина — неожиданное снижение ключевой ставки ЦБ до 15,5%, которое застало рынок врасплох, но придало ему сил.

Теперь инвесторы ждут подтверждения, что инфляция и правда замедляется — это позволит индексу закрепиться на достигнутых высотах и двинуться к декабрьским максимумам.

📍 Похоже, намечается важный диалог: наши депутаты собираются лично встретиться с американскими конгрессменами. Переговоры пройдут в США. Договаривались об этом еще с октября, но мешали санкции — не всех наших законодателей пускают.

Главная интрига: смогут ли политики договориться о главном — чтобы потом дали зелёный свет экономике и культуре, а не только пафосным речам.

Текущая рыночная ситуация характеризуется наличием уровня сопротивления, преодоление которого требует фундаментальных оснований. Инвесторам рекомендуется занять выжидательную позицию, открывая новые сделки только при появлении подтвержденных позитивных сигналов.

Сегодня разберем компании, которые в перспективе года могут дать хорошую прибыль благодаря предстоящим IPO своих «дочек». И, конечно, не обойдем вниманием эмитентов долгового рынка. Не пропустите.

📍 Из корпоративных новостей:

Банк Санкт-Петербург #BSPB РСБУ за январь 2026 года: Выручка ₽6,9 млрд (–15% г/г), Чистая прибыль ₽3,6 млрд (–29,4% г/г). Также менеджмент может выплатить 50% чистой прибыли за 2025 год в виде дивидендов.

Инарктика #AQUA рыбопромышленники обратились к властям с просьбой сохранить субсидии на компенсацию части транспортных расходов при экспорте рыбной продукции.

Fix Price #FIXR переносит сроки консолидации акций — объединения 1000 старых акций в 1 новую. Точная дата будет объявлена после всех регуляторных процедур.

Совкомбанк #SVCB акционеры одобрили присоединение Витабанка.

• Лидеры: Банк Санкт-Петербург #BSPB (+4,82%), ТГК-1 #TGKA (+4,05%), Мосэнерго #MSNG (+3,55%).

• Аутсайдеры: ЮГК #UGLD (-3,2%), Полюс #PLZL (-2,98%), Интер РАО #IRAO (-1,98%), Мечел #MTLR (-1,8%).

17.02.2026 — вторник

• #YDEX Яндекс отчёт по МСФО за 4 кв. и 2025 год + онлайн‑звонок

• #DIAS Диасофт дата фиксации лиц для участия во внеочередном заочном собрании акционеров

• #DELI Интервью с Делимобилем 17:00 по мск

• Женева — старт нового раунда трёхсторонних переговоров Россия–Украина–США; важен фон и риторика по безопасности и санкциям.

✅️ Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендациейСегодня в 5:49

Анализ актива компании Spotify Technology S.A.

Spotify Technology S.A. — ведущая глобальная платформа для стриминга музыки, подкастов и аудиокниг. Основанная в 2006 году в Швеции, компания вышла на IPO в 2018-м и к февралю 2026 года насчитывает более 751 миллиона активных пользователей в месяц (MAU). Из них около 290 миллионов — премиум-подписчики.

Бизнес-модель Spotify включает подписку, рекламу и партнерства. Компания демонстрирует устойчивый рост, но сталкивается с конкуренцией со стороны Apple Music, YouTube Music и Amazon Music. Кроме того, на рынке появляются вызовы, связанные с развитием искусственного интеллекта в музыке.

На 13 февраля 2026 года цена акции Spotify составляет около 458 USD, что на 2.8% выше предыдущего дня. Рыночная капитализация компании достигает 94 млрд USD.

Новости и ключевые события

В феврале 2026 года после отчета за четвертый квартал 2025 года акции Spotify показали значительный рост. Основные моменты:

Отчет за Q4 2025:

Количество пользователей: 751 млн (+11% по сравнению с прошлым годом).

Премиум-подписчики: 290 млн (+9%).

Выручка: 4.53 млрд EUR (+7%).

Чистая прибыль: 1.4 млрд EUR (+94%).

EPS: 4.43 EUR, что значительно превышает ожидания аналитиков.

Акции выросли на 15-18%, став лучшим днем с 2019 года.

Прогноз на Q1 2026:

Ожидаемое количество пользователей: 759 млн (+8 млн).

Выручка: 4.5 млрд EUR.

Операционная прибыль: 660 млн EUR.

Spotify повысила цены на премиум-подписку в США до 12.99 USD с февраля, что должно поддержать средний доход на пользователя (ARPU).

Рыночные реакции:

Акции компании выросли на 6-15% после отчета, однако с начала 2026 года они упали на 18%. Это связано с опасениями по поводу маржи и роста.

Аналитики считают, что ралли может продолжиться, но текущая техническая структура указывает на умеренные медвежьи настроения без прорыва уровня 470 USD.

Другие новости:

Apple усиливает конкуренцию, интегрируя видео в подкасты. Это может повлиять на позиции Spotify.

Генеральный директор Spotify инвестировал в разработку искусственного интеллекта, но это пока не оказало прямого влияния на бизнес.

Компания фокусируется на 2026 году как на "годе повышения амбиций", делая ставку на ИИ-персонализацию.

Финансовая сводка

По данным Yahoo Finance на февраль 2026 года:

Ключевые метрики:

Выручка: 17.19 млрд USD (+13% по сравнению с прошлым годом).

Чистая прибыль: 2.21 млрд USD, что свидетельствует о переходе от убытков в 2024 году.

EPS: 12.47 USD.

P/E: 36.76 (выше среднего по отрасли, но оправдано текущим ростом).

Маржа прибыли: 12.86%.

ROE: 23.48%.

Баланс:

Активы: около 15 млрд USD, включая 7.72 млрд наличных средств.

Обязательства: около 6 млрд USD.

Акционерный капитал: около 9 млрд USD.

Соотношение долга к капиталу: 23.48% (низкий уровень, что свидетельствует о здоровом балансе).

Прогнозы:

На 2026 год: выручка — 19.5 млрд USD (+13%), EPS — 13.05 EUR (+21% от 2025).

Компания генерирует сильный свободный денежный поток (FCF) в размере 675 млн USD, что позволяет инвестировать в развитие ИИ и расширение услуг (например, аудиокниги и подкасты).

Аналитика и рекомендации

Аналитики в целом позитивно оценивают перспективы Spotify. Консенсус-прогноз: "Strong Buy". Из 26-35 аналитиков 60-80% рекомендуют "Buy" или "Strong Buy", 15-20% — "Hold", и 0% — "Sell". Средний целевой ценовой ориентир составляет 661-735 USD, что предполагает потенциал роста на 44-60%.

Ключевые мнения:

Guggenheim: "Buy", целевая цена 720 USD.

Barclays: "Overweight", целевая цена 650 USD.

Cantor Fitzgerald: "Neutral", целевая цена 525 USD.

Pivotal Research: "Hold", целевая цена 420 USD.

Goldman Sachs: "Buy", целевая цена 670 USD.

Bernstein: "Outperform", целевая цена 650 USD.

Benchmark: "Buy", целевая цена 760 USD.

Аналитики отмечают рост пользователей и увеличение цен на подписку как положительные факторы. Однако они предупреждают о рисках, связанных с конкуренцией со стороны ИИ и замедлением роста рекламных доходов. Прогноз EPS на 2026 год составляет 13.05 EUR, а на 2027 год — 16.44 EUR. Ожидаемый рост выручки в 2026 году — 24%, а в 2027 году — 26%.

Метод Грэма

Метод Бенджамина Грэма оценивает внутреннюю стоимость компании по формуле: IV = EPS * (8.5 + 2g), где g — ожидаемый рост EPS на 5-10 лет.

EPS TTM: 12.47 USD.

Ожидаемый рост EPS: 15-20%.

IV (при g=15%): 12.47 * (8.5 + 30) ≈ 480 USD.

IV (при g=20%): 12.47 * (8.5 + 40) ≈ 605 USD.

Текущая цена акций (458 USD) ниже консервативной оценки, что указывает на их недооцененность. Соотношение P/B составляет около 10, что выше нормы Грэма (1.5), но допустимо для растущих компаний. Spotify соответствует критериям Грэма: положительный EPS, низкий уровень долга и устойчивый рост.

Технический анализ

На основе исторических данных и технического анализа:

Японские свечи:

Последние 10 дней: сочетание бычьих (доджи, молот после отчета) и медвежьих (падающие звезды на уровне 470 USD) сигналов.

После отчета: сильный бычий engulfing, что указывает на возможный разворот.

Однако с начала года наблюдается медвежий тренд с более низкими максимумами.

Индикаторы и осцилляторы:

MA: Цена ниже MA50 (480 USD) и MA200 (520 USD), что указывает на медвежий тренд.

RSI (14): около 35, что свидетельствует о перепроданности и возможном отскоке.

MACD: линия ниже сигнала (-5), но наблюдается дивергенция, что может быть бычьим сигналом.

Stochastic (14/3): %K и %D около 40, что указывает на нейтральную позицию, но из состояния перепроданности.

Теория волн Эллиота:

SPOT находится в коррекционной волне C после импульса 2025 года (волна 5).

Ожидается волна 5 вверх в 2026 году с целью 600-800 USD при прорыве треугольника.

Однако существуют риски спуска в волну D до 375 USD.

Фигуры Гартли:

Возможный бычий Gartley на дневном графике с точкой D около 410 USD (недавний минимум).

Цель: 550-600 USD.

Медвежий Crab, если будет пробой 400 USD.

Общий технический анализ указывает на перепроданность акций с потенциалом краткосрочного отскока. Однако тренд остается медвежьим без прорыва уровня 470-500 USD.

Рекомендация

На основе проведенного анализа, Spotify является сильным активом с высоким потенциалом роста, но при этом остается волатильным.

На 1 день: рекомендуется покупать, если акции удержатся выше 450 USD, ожидая отскока после состояния перепроданности (RSI). Риск продажи на уровне 470 USD.

На неделю: можно держать или покупать на снижении (цель 500 USD). Положительные новости могут поддержать рост.

На месяц: рекомендуется покупать. Прогноз роста к 550-600 USD на фоне отчета за первый квартал и повышения цен на подписку. Целевой уровень: 661 USD (по оценкам аналитиков). Риски: конкуренция со стороны Apple и развитие ИИ в музыке. Стоп-лосс: ниже 400 USD.Вчера в 22:12

Обзор рынка на 16.02.2026

Стратегия по покупкам активов: Золото, Нефть, Биткоин, компания Spotify, Netflix

Смотрим на Youtube и RutubeВчера в 12:12

Не пропустите новые выпуски: облигации с доходностью до 30%. Куда вложиться

На текущей неделе выходит много новых выпусков. Однако большинство из них не предлагают премии к рынку, так что с выбором стоит быть аккуратнее. Добавьте к этому пятничное снижение ключевой ставки — оно также повлияет на финальные условия размещений. Поэтому давайте разбираться:

📍 Селигдар 001Р-10 - Обзор на компанию

• Купон: не выше 18,00% годовых (YTM не выше 19,56% годовых)

• Срок: 3 года

• Рейтинг: A+ (Эксперт РА, прогноз "Негативный")

• Оферта: нет

• Амортизация: по 25% в даты выплат 27-го, 30-го, 33-го и 36-го купонов

• Сбор заявок: 16 февраля

У компании две проблемы: долговая нагрузка 3,4x и необходимость обслуживать «золотые» облигации. Хотя выручка растёт, свободных денег это не добавляет — почти весь поток уходит на погашение обязательств.

📍 Кронос БО-01

• Купон: не выше 27,00% годовых (YTM не выше 30,60% годовых)

• Срок: 3 года

• Рейтинг: BB+(RU) / Стабильный от НКР

• Оферта: Put через 1,5 года (право инвестора предъявить облигации к выкупу)

• Амортизация: нет

• Сбор заявок: 17 февраля

Дебют на рынке облигаций. Умеренный спекулятивный потенциал возможен за счёт премии к аналогам и небольшого объёма. На весь срок держать их бы не стал.

📍 Азот 001P-02

• Купон: не выше 17,25% годовых (YTM не выше 18,68% годовых)

• Срок: 5 лет

• Рейтинг: A+ (стабильный) от Эксперт РА

• Оферта: Put через 2 года (право инвестора предъявить облигации к выкупу)

• Амортизация: нет

• Сбор заявок: 17 февраля

📍 Из актуального: Собрал облигационный портфель на 2026 год.

📍 МСБ-Лизинг003Р-07

• Купон: не выше 22,00% годовых (YTM не выше 24,30% годовых)

• Срок: 3 года

• Рейтинг: BBB- (стабильный) от Эксперт РА

• Оферта: нет

• Амортизация: по 4,16% в даты 13-35 купонов

• Сбор заявок: 18 февраля

Из-за проблем в секторе прохожу мимо. Как альтернатива интереснее выглядит новый выпуск Воксис 001Р-02. Детали в разборе.

📍 Сибур Холдинг 001P-09 USD

• Цена: 100 USD

• Купон: не выше 7,75% годовых

• Срок: 3 года

• Рейтинг: ААА (АКРА, прогноз «Стабильный»)

• Оферта: нет

• Амортизация: нет

• Сбор заявок: 18 февраля

Если финальный купон установят не ниже 7,5%, бумага получит премию к вторичному рынку. В противном случае она затеряется среди аналогов с таким же рейтингом.

📍 Электрорешения 001Р-03 - Обзор на выпуск

• Купон: не выше 23,50% годовых (YTM не выше 26,21% годовых)

• Срок: 1,5 года

• Рейтинг: ВВВ (АКРА, прогноз «Негативный»)

• Оферта: нет

• Амортизация: нет

• Сбор заявок: 19 февраля

Финансовое положение эмитента вызывает серьёзные вопросы: выручка практически не растёт, чистая прибыль ушла в минус, а долговые показатели приближаются к критической отметке. Ситуацию усугубляет отсутствие свежей отчётности по МСФО.

Новая отчётность и пересмотр рейтинга ожидаются через 1,5 месяца. Тогда и стоит принимать решение.

📍 Полипласт П02-БО-14 USD

• Цена: 100 USD

• Купон: не выше 12,75% годовых (YTM не выше 13,52% годовых)

• Срок: 3,5 года

• Рейтинг: A (стабильный) от АКРА

• Оферта: нет

• Амортизация: нет

• Сбор заявок: 20 февраля

📍 Полипласт П02-БО-15 CNY

• Цена: 100 CNY

• Купон: не выше 12,25% годовых (YTM не выше 12,96% годовых)

• Срок: 3,5 года

• Рейтинг: A (стабильный) от АКРА

• Оферта: нет

• Амортизация: нет

• Сбор заявок: 20 февраля

Компания активно растёт и делает это за счёт увеличения долговой нагрузки. За последние два года чистый долг увеличился кратно и это пожалуй, главный риск для инвестора.

Для консервативного инвестора в качестве альтернативы предложил бы обратить внимание на:

• РЖД 001Р-51R #RU000A10E8P0 CNY — доходность к погашению: 8,09%

Буду рад делать для вас такие анонсы перед стартом каждой недели, если формат зашёл. Просто поставьте смайлик или напишите пару слов в комментариях — для меня это самый важный фидбэк и лучшая мотивация работать дальше.

✅️ Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендациейВчера в 9:46

Итоги 2025 года и не только: золото девять лет в лидерах, часть 2

Часть 1

Все претенденты представлены, пора подвести итоги. Рассчитанные доходности за 2025 год приведены в третьем столбце слева. Сразу «вылетают» столь любимые большинством населения валюты: доллар, евро, даже китайский юань. Все они дали за прошлый год отрицательные номинальные доходности, от --23 до --13%. Про реальную доходность, с поправкой на инфляцию, и говорить нечего. Пресловутое укрепление рубля сыграло злую шутку (в который раз?) с инвесторами в «дружественные» и «недружественные» валюты.

Реальные (с поправкой на инфляцию) доходности приведены в пятом слева столбце. Чемпионом по доходности с большим отрывом ожидаемо стало серебро, +93,7%. Но и на втором месте не золото, а платина, +81,3%. В «обойме» из четырех драгметаллов золото, как ни странно, хуже всех по доходности за прошлый 2025 г., с доходностью всего-то 21,9% (сверх инфляции). Но фраза «всего то 21,9%» покажется издевательской, если мы посмотрим, сколько реально, с поправкой на инфляцию, дала в прошлом году московская недвижимость. Индекс Домклик показал около 6%. Но и это неплохо по сравнению с нашими многострадальными акциями. Даже несмотря на выплачиваемые компаниями дивиденды, номинальная доходность индекса акций составила всего 3,61%, а с учетом инфляции и вовсе отрицательная: --2,85%.

Перейдем к инструментам, с так сказать фиксированной доходностью, к индексу гособлигаций и депозитам. Здесь, благодаря форсированному снижению КС, гособлигациям удалось-таки опередить годовой банковский депозит. Реальная доходность ОФЗ 17,44% против 16,04% у депозита.

Если в целом проанализировать итоги года, то все предсказуемо. Бесконечное ралли в золоте и вообще в драгметаллах, причем не первый год, должны были снова поставить их на первые места в рейтинге. Понижение КС во II полугодии 2025 г. тоже дало хороший результат по доходности рынка ОФЗ. Ну, а рынок акций в который раз стал заложником геополитики и неоправданных ожиданий. Как обычно, мы слышим бесконечные мантры аналитиков про «недооцененность» наших акций, низкие значения мультипликаторов и т. д. и т. п.

Итак, результаты рейтинга-25 не принесли сюрпризов, пожалуй, кроме агрессивного укрепления рубля, которое сыграло против инвесторов в основные валюты. Что же касается долларовой доходности фьючерсов на золото и серебро, тут доходности намного выше, чем у золота и серебра «рублевого»: 64,2% и 153,5%. Также сказалось сильное укрепление рубля. Конечно, эта долларовая доходность реально ниже, ведь речь идет о квартальных фьючерсах (нужно было как минимум три раза перекладываться из текущего контракта в следующий). А это допрасходы: спред, комиссии.

Продолжение следует…

t.me/ifitpro

#рейтинг2025Вчера в 7:34

⚡️ ВИ.ру на SmartLab Conf 2025!

Нет, мы ничего не перепутали 🙂 И это не анонс нашего участия в конференции, как вы бы могли подумать.

Наш IR-директор Алексей Лукьянов уже выступил на SmartLab Conf 25 октября, а сегодня на канале Тимофея Мартынова вышло видео с записью его выступления.

Спешим поделиться им со всеми, кто пропустил SmartLab Conf в этом году, но хочет больше узнать о том, как:

▫️ B2B занял 74% бизнеса и куда он движется дальше

▫️ растут собственные торговые марки и почему это повышает маржу

▫️ цифра, логистика и сервис создают конкурентное преимущество

▫️ компания возвращает доверие инвесторов, о дивидендах, снижении чистого долга, финансовых целях и новой стратегии эффективности

▶️ Алексей обо всем уже рассказал, смотрим!

#ВИвэфире #мероприятия #всепроВИ #быстреерынка #VSEH

🗓 ВИ.ру на главных инвестиционных событиях ноября

Друзья, команда ВИ.ру готовится к двум ключевым событиям, где мы расскажем о наших результатах и стратегии роста. Будем рады встрече с вами!

📍 29 ноября — Profit Conf

Крупнейшая конференция по инвестициям с 3000 участников

🔺 14:45, Зал 6 — IR-директор ВИ.ру Алексей Лукьянов выступит в секции эмитентов. Модератор — Владимир Каминский.

💬 Также весь день будет работать стенд компании, где можно лично пообщаться Алексеем.

📍 30 ноября — Invest Leaders Forum

Большой форум об инвестициях во всех сферах

Выступления Алексея Лукьянова:

🔺 16:15, Зал «Хуанхэ» — в секции эмитентов

🔺 17:00, Зал «Шанхай» — панельная сессия «ГОЛОС ЭМИТЕНТА: КАК ИНВЕСТОРУ ОТЛИЧИТЬ СИГНАЛ ОТ ШУМА»

💬 Наш стенд — на 3-м этаже, ждем вас для личного общения.

О чем будем говорить?

• Как компания растет быстрее рынка

• Как добивается снижения чистого долга и повышения операционной эффективности в условиях высоких ставок

• О стратегических планах на ближайшие годы и ключевых точках роста

Для нас это возможность быть на расстоянии рукопожатия и открыто ответить на ваши вопросы. Ждем вас!

#быстреерынка #мероприятия #ProfitConf #InvestLeaders #календарь #IR #VSEH

📢 Приглашаем на День инвестора ВИ.ру

Уже в понедельник 17 ноября мы проводим День инвестора с Мосбиржей!

❗️ Для участия регистрируйтесь по ссылке.

Ссылка на онлайн-трансляцию будет выслана всем зарегистрированным пользователям.

📆 17 ноября

🕓 16:00 (мск)

Ждем всех!

#ВИвэфире #мероприятия #всепроВИ #VSEH #Мосбиржа #MOEX

⚡️ ВИ.ру на SmartLab Conf 2025

Друзья, уже в эту субботу наш IR-директор Алексей Лукьянов выступит на главной конференции для розничных инвесторов.

Будем говорить:

▫️ О бизнесе ВИ.ру и развитии собственных торговых марок

▫️ О развитии направления В2В и цифровизации процессов

▫️ О финансах и дивидендной политике

▫️ И многом другом!

Кто был на SmartLab Conf в прошлом году — делитесь в комментариях! А также пишите, что вам интереснее всего узнать из нашего выступления.

Подписывайтесь на наш аккаунт, чтобы не пропустить главное!

#мероприятия #всепроВИ #SmartlabConf #VSEH