Полюс - идеальный год для бизнеса

Геополитическая напряженность 2022-2023 годов и последующая за ней скупка золота Центробанками всего мира, привела в 2024 году к ралли на спотовом рынке. Котировки драгоценного металла выросли за 2024 год почти на 30% до $2600 за тр/ун. На этом рост не остановился и в начале 2025 года привел цену к $2900. Как все это отразилось на бизнесе Полюса?

Итак, выручка компании за полный 2024 год выросла на 54% до рекордных 694,8 млрд рублей. Этому способствовала идеальная конъюнктура. Про раллирующие цены на золото я уже сказал. Также существенный буст получили и от курсовых переоценок - средний курс по году превысил 92 рубля за доллар.

Еще одним важным элементом успешной работы в 2024 году стало увеличение объемов производства золота до 3 млн унций и объемов реализации на 11% до 3,1 млн унций, в том числе за счет реализации ранее накопленного золота. Ну а когда продавать излишки, как не сейчас? Тут я только могу похвалить Полюс.

Сразу отмечу, что сама компания прогнозирует снижение объемов добычи в 2025-2027 годы до 2,5-2,6 млн унций ежегодно и выход на 6 млн только к 2030 году. Так что инвесторам стоит учитывать снижение гайденса. Ваши ожидания - ваша проблема, друзья.

Далее, себестоимость реализации выросла на 24% за год, коммерческие и административные расходы всего на 17%. Компания даже умудрились отправить на благотворительность почти 35 ярдов, что не помешало чистой прибыли удвоиться за 2024 год до 305,5 млрд рублей. По-настоящему успешный год.

К долговой нагрузке пока тоже вопросов нет. На конец 2024 года чистый долг уменьшился на $1,1 млрд, его отношение к скорр. EBITDA составило 1,1x, а средняя ставка заимствования по портфелю, включая кросс-валютные и процентные свопы не превышает даже 8%. Понятно, что нагрузка при ставке ЦБ в 21% будет расти. За долгом я бы внимательно следил.

Остается поговорить о дивидендах. После перерыва в выплатах за 2023 году, за 24-й компания вывалила сразу 2031 рубль в качестве дивидендов на одну акцию. Ранее, за 9 месяцев «закинули» 1301 рубль, остаток в размере 730 рублей заплатит 25 апреля. Общая доходность по году превысит неплохие 12,7%.

Однако в будущие периоды такую доходность едва ли получится поддерживать. Виной тому 6 ярдов долларов CAPEX’а на Сухой Лог и снижения объемов производства в будущем (держим в уме снижение гайденса). Думается мне, что пик цикла мы прошли, дальше будем смотреть по обстановке.

❗️Не является инвестиционной рекомендацией

🪙 ЕС в рамках 19-го пакета санкций собирается добавить в "черные списки" еще 120 танкеров — EUobserver.

Евросоюз готовит правовые основания для задержания как минимум 16 подозрительных нефтяных танкеров, если они в будущем зайдут в Балтийское море.

🪙 Участники рынка пересматривают оценки дальнейшей траектории ключевой ставки, что приводит к уходу инвесторов из акций — Ъ.

🪙 Продажи новой модели АвтоВАЗа Lada Iskra по итогам сентября выросли в 7 раз м/м до 94 авто, всего с конца июля продано 128 таких машин — РИА Новости со ссылкой на Автостат.

💰 Рынок падает. Какие акции купить в октябре 2025? Мой личный список

Покупать акции надо вдолгую, тогда и сон будет крепче и лучше. Рынок падает, и возможно, упадет еще сильнее, для этого есть предпосылки, но не все так плохо, как может показаться, а такие моменты, они как раз для возможностей, повторюсь, если вдолгую.

😮 Что с рынком и стоит ли покупать акции РФ?

Ну что, бояре дивидендные и облигационные, мы снова с вами в декабре 2024 года, тогда индекс полз по дну в районе 2380 пунктов. Настроения были упаднические, но сначала вышла Эльвира Сахипзадовна и не подняла ключ, а затем на сцену влетел хэдлайнер февральского роста - Дональд Федорович, и понеслось. Разговоры телефонные, договорнячок будет, договорнячка не будет. Потом Анкоридж. Легко заметить, что рынком управляют эмоции.

Сейчас все опять разочаровались, и вообще, ууууу, томагавки и дроны в Европе. Кстати, томагавки или что-то их этой серии, как думают некоторые, последний козырь, чтобы Москве стало плохо, после которого, либо ответ, либо смягчения наших условий по мнению ЕС и Лондона.

Сейчас плохо всем, за исключением Полюса и может быть еще пары-тройки компаний. Нефтянка на дне, вспомнилась строчка из песни: больше ничего не будет, потому что хуже уже некуда. Но и тут дно может быть пробито, если вдруг начнут делать больно нашему теневому флоту.

Газпром тоже изучает марианскую впадину, для самых рисковых, возможно удачное время обратить на него внимание.

В общем, все всегда одно и тоже, только декорации разные. Цикл роста и процветания, потом кризис и так по кругу. Сейчас мы находимся на дне, что открывает возможности закупиться качественными активами по хорошей цене. При этом есть совершенно ненулевая вероятность опуститься ниже. Как всегда, каждый сам выбирает, что ему делать в этой ситуации.

Переходим к компаниям, которые на мой взгляд могут оказаться в портфеле инвестора, по крайней мере, в моем.

💼 В моем портфеле 11 компаний, каждой компании отведен свой вес согласно моей стратегии инвестирования, которую я доработал, допилил и представил вам, мои дорогие читатели.

✅ Газпром нефть SIBN

Компании плохо, в принципе, как и всем остальным нефтяникам, тут можно через запятую написать и красную, и желтую компании, но у меня в приоритете синий нефтяник. Тут тоже на вкус и цвет - фломастеры разные.

Санкции даже если не уйдут, толковый менеджмент компании с ними справится. Цикл дешевой нефти не вечен, а вот запасов у компании и инвестпроектов достаточно, чтобы в обозримом будущем делать качественно хорошо инвестору, который держит бумаги данной компании, через получение дивидендов.

Давние читатели прекрасно помнят, как я отношусь к акциям данной компании, последний обзор здесь.

✅ ФосАгро PHOR

Одна из немногих компаний, которая держалась до последнего и даже показывала рост. Но дивидендный гэп и дальнейшие настроения инвесторов сделали свое дело.

В экспортно-ориентированной экономике, компания с экспортом, ну мега важным продуктом для всего населения земли, почему бы и не держать данную бумагу в своем портфеле.

Хотелось бы подешевле, но радуемся тому, что есть. В моем портфеле ФосАгро входит в железобетонный ТОП-3.

Все главное и интересное про компанию вот здесь.

✅ Мать и Дитя MDMG

Частная медицина набирает обороты. а компания Мать и Дитя вкупе с деторождением развивается очень бодро, приобретая очень ценные активы.

Дивидендная избушка компании развернута передом к миноритарным акционерам.

Для разбавления экспортного риска в портфеле, контора, которой побоку, что происходит в мире, лишь бы наши сограждане только богатели и отдавали предпочтение частной медицины.

Последний отчет был хороший, обзор тут, Выручка растет, а а всякого рода инфляцию и другие расходы спокойно перекладывают в чек на клиентов. Супер гуд как для держателя акций компании.

Такой вот получился приоритетный план покупок на октябрь. Повторюсь еще раз, мы спокойно можем сходить еще ниже. Но, точно также как деревья не растут до небес, также даже у второго дна найдется окончательное дно.

Также стоит понимать, что купив сегодня все красное, завтра вы не проснетесь богаче в два раза. Акции сегодня - это игра вдолгую. год, два, три, а может и пять. Поэтому, выбирая во что вложиться, принимайте риски по времени, при расчете, когда вы собираетесь достигнуть своей цели. В России надо инвестировать долго. Всех обнял!

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

«Моя цель — строить большую компанию, и я теперь ясно представляю, как это делать»

На Forbes вышло интервью с генеральным директором ВИ.ру Виктором Кузнецовым.

Основатель ВИ.ру стал первым героем спецпроекта Forbes Life о том, как представители российского бизнеса переживают кризисы и ищут точки опоры. Виктор Кузнецов рассказал о смыслах, устремлениях и мотивации за пределами финансовых показателей.

📌 О пути от стартапера до предпринимателя, стоящего во главе российского лидера онлайн-торговли, и о том, как строить работу вокруг того, что приносит радость и драйв — читайте в материале Forbes.

#ВИвСМИ #всепроВИ #командаВИ

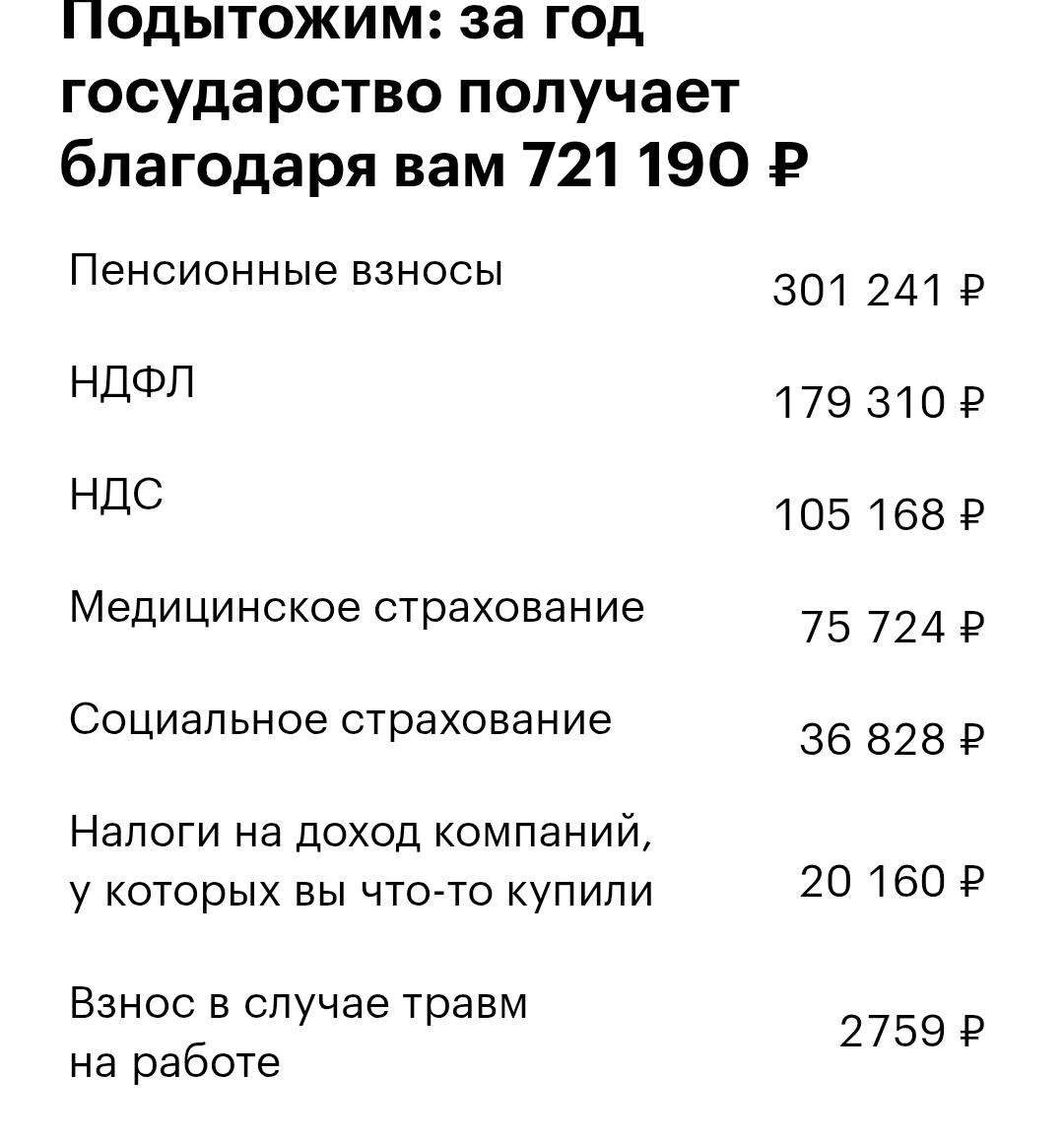

Калькулятор налогов.

ТЖ выкатил калькулятор налогов.

Указывает доход и смотрим сколько налогов платим.

И это без учета повышения налогов с 2026 года.

Берем зарплату в 100 000 р. Предположим, что вы тратие около 70 тыс рублей в месяц на различные товары и услуги.

Если вы не курите, не пьёте и не водите автомобиль, без учета госпошлин,то выходит сумма 721 тыс рублей. Это то что платите вы и ваш работодатель.

Но часть этих денег вы и так не видите. Например:

Пенсионные взносы - 301 241 ₽

НДФЛ - 179 310 ₽

Медицинское страхование - 75 724 ₽

Социальное страхование - 36 828 ₽

Взнос в случае травм на работе - 2759 ₽

Всего 595 тыс рублей.

То что мы платим напрямую:

НДС- 105 168 ₽

Налоги на доход компаний, у которых вы что-то купили - 20 160 ₽

Ну а если вы употребляете алкоголь, курите, водите автомобиль, то государство получает с вас около 778 тыс рублей. На 57 тыс больше ежегодно. Думаю что это хорошая причина отказаться от алкоголя и сигарет. Так больше денег останется вам... Если конечно их не потратить на что-то ещё).

Вот другие обязательные платежи, которые не посчитали:

Имущественные налоги и НДФЛ с продажи квартиры или машины.

Сборы — например, госпошлину, таможенные пошлины и штрафы.

Некоторые акцизы — на сладкие напитки и моторные масла.

Как говорится, думайте.

Это высокие или низкие налоги, как считаете?

Вот ссылка на калькулятор: (ФНС" target="_blank">https://t-j.ru/fns-loves-you/?utm_referrer=https%3A%2F%2Fwww.google.com%2F

(ФНС любит тебя! - видимо это такая шутка от разработчиков)

#налоги #плотинологи