Башнефть.

💡- одно из старейших предприятий нефтяной отрасли России, которое занимается добычей углеводородов, производством и реализацией моторного топлива высокого экологического стандарта Евро-5 и Евро-6. Обширные запасы нефти и ресурсная база компании расположены в трех основных нефтедобывающих регионах России: Волго-Уральской провинции, Тимано-Печоре и Западной Сибири. Сейчас 57,6 % акций принадлежит Роснефти.

🌲История компании.

- Появлению «Башнефти» способствовало началу развития нефтяной промышленности в Башкирии, началом которого стало открытие 16 мая 1932 года под руководством инженера-геолога Алексея Блохина Ишимбайского нефтяного месторождения на территории современного города Ишимбая. В 1954 году объединение вышло на первое место в СССР среди нефтедобывающих объединений. В 1967 году объединение вышло на максимальный объем добычи нефти за всю свою историю - порядка 48 млн.тонн нефти в год. Сейчас Башнефть добывает 13-18 млн тонн нефти в год, а перерабатывает 15-17. Процент переработки высокий. В 1980 году ПО «Башнефть» добыла миллиардную тонну нефти с начала разработки нефтяных месторождений Башкирии. В 2002 году компании «Башнефть» была приватизирована семью никому не известными ООО, а затем переданы в «Башкирский капитал», основным бенефициаром которого считался Урал Рахимов, сын Муртазы Рахимова, бывшего президента Республики Башкортостан в 1993—2010 годах. В 2003 году Счётная палата расценила этот факт как «беспрецедентный случай хищения активов из государственной собственности». До апреля 2009 года считалось, что контроль над компанией принадлежал структурам Урала Рахимова, контролировавшего компанию через ряд организаций. В 2005 году 25-процентные пакеты акций шести предприятий башкирского ТЭКа, включая «Башнефть», выкупила АФК «Система» за $600 млн. В 2009 году АФК «Система» выкупила контрольные пакеты акций этих предприятий за $2,5 млрд.

🤷♂️Интересным образом происходило дальнейшее поглощение Башнефти. Вначале пакет (71 процент) акций был изъят в пользу государства, а затем продан Роснефти (50 процентов). Изъяли данные акции у АФК Системы. Видимо что-то не понравилось в деятельности Евтушенкова. Цена покупки пакета акций не должна была превысить 330 миллиардов рублей. В мае 2017 года Роснефть и Башнефть подали иск в арбитражный суд Москвы против АФК «Система» на 106,6 млрд руб., обвиняя компанию в обесценении актива. 23 августа арбитражный суд Башкирии взыскал с АФК «Система» и «Системы-Инвест» 136,4 млрд руб. То есть активы изъяли и еще кешбек получили. Прекрасный бизнес-план. «Башнефти» принадлежит три нефтеперерабатывающих завода мощностью 24,07 млн т в год («Уфанефтехим», Уфимский нефтеперерабатывающий завод и «Новойл», а также «Уфаоргсинтез», Шкаповское ГПП", «Туймазинское ГПП». Нефтеперерабатывающий комплекс

«Башнефти» остается в числе лидеров отрасли по таким ключевым показателям, как выход светлых нефтепродуктов и глубина переработки. В 1 квартале 2021 года глубина переработки нефти составила 88,6 %, выход светлых — 69,3 %. За сбыт продукции компании ответственны собственные нефтебазы, расположенные на территории Башкортостана, Удмуртии и Оренбургской области, 544 собственные АЗС (принадлежат дочерней ООО «Башнефть-Розница»), расположенные в 15 регионах России.

🌼Отчеты. Финансовые показатели.

Финансовые результаты по МСФО за 2023 год против 2021 год: Выручка: +19% г/г до 1.03 трлн руб. Операционная прибыль: +70% г/г до 194 млрд руб. Чистая прибыль: +110% г/г до 179 млрд руб. FCF: 85 млрд руб. против 4.5 млрд Но если смотреть отчет за 9 мес 2024 г ( РСБУ), то там все не так хорошо. Выручка: +17% г/г до 637 млрд руб. Прибыль: -41% г/г до 81.5 млрд руб. Чистая прибыль: -50% г/г до 73.9 млрд руб. По итогам 2024 года ( по МСФО) можно ожидать выручку в районе 1180 млрд рублей, а прибыль - 150 млрд, свободный денежный поток – около 90 млрд рублей.

Продолжение следует... #башнефть #нефть #газ

Какие козыри прячет Башнефть в рукаве ⁉️

💭 Анализируем преимущества компании, ее стратегию и дальнейший потенциал восстановления позиций на рынке...

💰 Финансовая часть (за 2024 год)

📊 Чистая прибыль "Башнефти" сократилась на 41% и составила 104,667 млрд рублей против 177,409 млрд рублей годом ранее. Несмотря на снижение чистой прибыли, выручка от реализации продукции и доходы от совместных проектов выросли на 10,7%, достигнув отметки в 1,142 трлн рублей. Увеличение доходов произошло благодаря росту выручки от продажи нефти, газа, нефтепродуктов и нефтехимической продукции почти на 11%.

🤔 Однако затраты увеличились на 20%, составив 1,005 трлн рублей. Это привело к снижению операционной прибыли на 29% (до 137 млрд рублей) и уменьшению прибыли до налогообложения на 34,6% (до 136 млрд рублей).

💸 Дивиденды

📛 Башнефть выделяется низким уровнем дивидендных выплат среди российских нефтяных компаний, распределяя лишь четверть своей чистой прибыли. Ожидается, что подобная политика в дальнейшем сохранится.

✔️ Перспективы

💪 У компании значительный потенциал увеличения объемов добычи, сдерживаемый рамками соглашения ОПЕК+. Если бы ограничения были сняты, добыча могла бы вернуться к уровню 2016 года, превышавшему показатели последующих лет примерно на 15%. Однако ожидается незначительное сокращение производства в ближайшие годы ввиду высоких показателей начала 2024-го. По окончании действия договора ОПЕК+ в конце 2026 года возможно значительное ускорение темпов добычи. Благодаря значительному объему нефтепереработки и реализации продукции внутри страны, выручка компании в 2025 году имеет хорошие шансы продемонстрировать большую стабильность относительно среднеотраслевых значений.

↗️ Компания обладает возможностями увеличить ежедневную добычу нефти с текущего уровня примерно в 350 тысяч баррелей в 2025 году до стабильных 380 тысяч баррелей начиная с 2027 года. Это позволит повысить объемы переработки и финансовые результаты без дополнительного приобретения сырья.

🛢️ Башнефть защищена от колебаний цен на нефть благодаря высокому уровню собственного внутреннего потребления — около 90% добытого объема перерабатывается собственными мощностями компании. Средний показатель по российским компаниям составляет порядка 50%, что делает Башнефть менее зависимой от внешних изменений стоимости нефти.

📌 Итог

🤔 Инвесторам стоит обратить внимание на бумаги лишь при заметном увеличении доходности нефтеперерабатывающего бизнеса, подобно тому, что произошло в 2022–23 годах, или же при улучшении рыночной обстановки, включая отмену санкций и устранение скидки на российскую нефть, плюс теоретически возможен возврат утраченных объемов добычи, упавших с 2020 года почти на треть. Совокупность всех перечисленных благоприятных условий способна обеспечить прирост чистой прибыли более чем на 70%, даже при стандартных показателях переработочной маржи.

🎯 ИнвестВзгляд: При увеличении добычи нефти или доли распределения прибыли в виде дивидендов котировки могут продемонстрировать внушительный рост. Привилегированные акции привлекательны своей недооценённостью и стабильными дивидендами.

📊 Фундаментальный анализ: 🟰 Держать - неоднозначные финансовые результаты и отсутствие полноценной финансовой отчетности создает определенную информационную неопределенность.

💣 Риски: ☁️ Умеренные - зависимость от внешних ограничений и возросшие затраты создают для компании новые вызовы, но влияние на сам бизнес оказывают несильное.

✅ Привлекательные зоны для покупки (а-п): 990р / 972р

💯 Ответ на поставленный вопрос: Среди козырей компании стоит отметить переработку 90% добываемой нефти собственными мощностями и возможность увеличить ежедневную добычу до 380 тысяч баррелей к 2027 году без дополнительных вложений.

👇 Реакции к посту приветствуются.

$BANE #BANE $BANEP #BANEP #Башнефть #Нефть #Нефтепереработка #Инвестиции #Анализ #Нефтедобыча #Энергетика

Башнефть: Стоит ли ждать роста акций при текущих показателях ⁉️

💭 Рассмотрим ключевые финансовые метрики, производственные возможности компании, её защищенность от внешних рисков и потенциальные катализаторы роста стоимости акций.

💰 Финансовая часть

🤔 В период 2022–23 годов компания продемонстрировала наилучшие финансовые показатели за всю свою историю — чистая прибыль и показатель EBITDA превысили значения, зафиксированные до кризиса в 2018–21 годах. Даже несмотря на падение стоимости нефти, финансовое положение предприятия остается стабильным благодаря значительному объему нефтепереработки и высоким объемам реализации нефтепродуктов внутри страны.

🤷♂️ Предположив неизменность структуры баланса на конец 2022-го, видно, что в последующие годы — 2023–24 — предприятие погашало задолженность. Вероятно, материнская компания Роснефть прекратила практику вывода средств через дебиторскую задолженность, оставив средства внутри компании для улучшения показателя финансовой устойчивости.

🧐 Маржа нефтепереработки стабилизировалась на нормальном уровне, сверхприбыли больше не ожидаются. Краткосрочно результаты будут оставаться слабыми из-за сильного рубля. Однако годовой показатель планируется исходя из бюджетных цифр. Налоговая нагрузка увеличится, тогда как существенного роста операционной маржи ожидать не приходится, вероятно, её уровень останется близким к среднему показателю.

💸 Дивиденды

📛 Башнефть выделяется низким уровнем дивидендных выплат среди российских нефтяных компаний, распределяя лишь четверть своей чистой прибыли. Ожидается, что подобная политика в дальнейшем сохранится.

✔️ Перспективы

💪 У компании значительный потенциал увеличения объемов добычи, сдерживаемый рамками соглашения ОПЕК+. Если бы ограничения были сняты, добыча могла бы вернуться к уровню 2016 года, превышавшему показатели последующих лет примерно на 15%. Однако ожидается незначительное сокращение производства в ближайшие годы ввиду высоких показателей начала 2024-го. По окончании действия договора ОПЕК+ в конце 2026 года возможно значительное ускорение темпов добычи. Благодаря значительному объему нефтепереработки и реализации продукции внутри страны, выручка компании в 2025 году имеет хорошие шансы продемонстрировать большую стабильность относительно среднеотраслевых значений.

↗️ Компания обладает возможностями увеличить ежедневную добычу нефти с текущего уровня примерно в 350 тысяч баррелей в 2025 году до стабильных 380 тысяч баррелей начиная с 2027 года. Это позволит повысить объемы переработки и финансовые результаты без дополнительного приобретения сырья.

🛢️ Башнефть защищена от колебаний цен на нефть благодаря высокому уровню собственного внутреннего потребления — около 90% добытого объема перерабатывается собственными мощностями компании. Средний показатель по российским компаниям составляет порядка 50%, что делает Башнефть менее зависимой от внешних изменений стоимости нефти.

📌 Итог

🤔 Инвесторам стоит обратить внимание на бумаги лишь при заметном увеличении доходности нефтеперерабатывающего бизнеса, подобно тому, что произошло в 2022–23 годах, или же при улучшении рыночной обстановки, включая отмену санкций и устранение скидки на российскую нефть, плюс теоретически возможен возврат утраченных объемов добычи, упавших с 2020 года почти на треть. Совокупность всех перечисленных благоприятных условий способна обеспечить прирост чистой прибыли более чем на 70%, даже при стандартных показателях переработочной маржи.

🎯 Инвестиционный взгляд: Акции привлекательны своей недооценённостью и стабильными дивидендами. При увеличении добычи нефти или доли распределения прибыли в виде дивидендов котировки могут продемонстрировать внушительный рост.

💯 Ответ на поставленный вопрос: При текущих показателях ожидать значительного роста акций не стоит из-за ограничений ОПЕК+ и консервативной дивидендной политики.

👇 Держите в портфеле акции Башнефти?

$BANE #BANE $BANEP #BANEP #Башнефть #Роснефть #Дивиденды #Инвестиции #ОПЕК #Санкции #Нефтепродукты #Энергетика #Бизнес #Анализ

Башнефть теряет доверие инвесторов

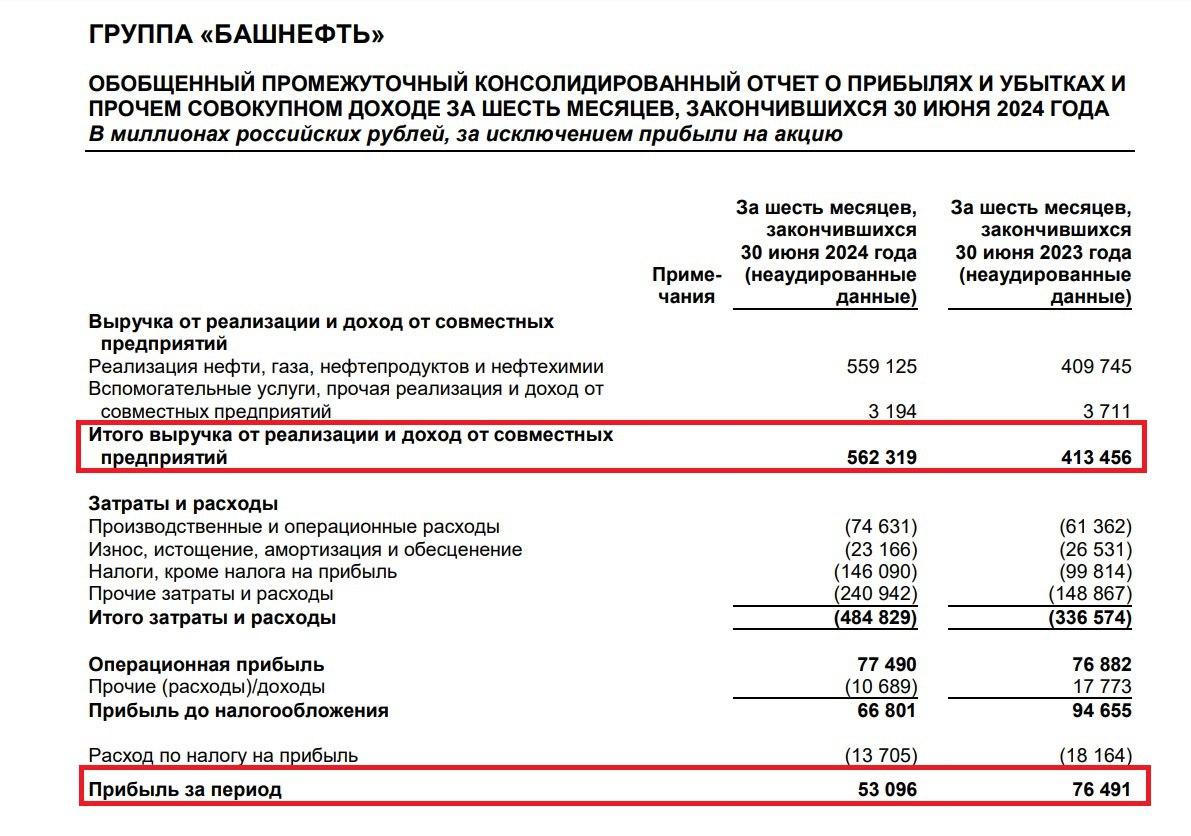

Геополитика на Ближнем Востоке может взвинтить нефтяные цены. Обсудим перспективы Башнефти сквозь призму финансового отчета эмитента за первую половину 2024 года.

Итак, компания нарастила выручку на 36% до 562,3 млрд рублей. При этом средняя стоимость нефти в рублях за отчетный период выросла на 60%. Однако, несмотря на этот рост, российским нефтяным компаниям сложно полностью использовать эту возможность, так как они должны следовать соглашению ОПЕК+, предусматривающему снижение объемов добычи нефти. Минэнерго ожидает сокращения добычи в текущем году в диапазоне от 3% до 5%.

Увы, эмитент не раскрывает операционные результаты, в отличие от большинства коллег по цеху, и мы не можем сравнивать динамику нефтепереработки. Однако, исходя из того, что рост выручки значительно отстает от роста цен на нефть, можно предположить, что производство нефтепродуктов также уменьшилось.

Издержки растут быстрее доходной части, что привело к сокращению чистой прибыли на 30,5% до 53,1 млрд рублей. Башнефть оказалась единственной компанией в секторе, которая завершила отчётный период снижением чистой прибыли. Стоит отметить, что у всех компаний в отрасли значительно выросли издержки и мало кому удалось показать рост прибыли выше инфляции.

Снижение прибыли разочаровало фондовый рынок, ведь коэффициент дивидендных выплат эмитента является самым низким и составляет лишь четверть от чистой прибыли. По итогам первого полугодия, вклад в дивиденды составил 78 рублей, что ориентирует на доходность 6% по префам.

Накануне зампред ЦБ Алексей Заботкин вновь подтвердил намерение регулятора рассмотреть вопрос об увеличении ключевой ставки на предстоящем заседании 26 октября. Рынок облигаций, судя по активным продажам ОФЗ, уже полностью учитывает этот сценарий и даже допускает вероятность того, что ставка может превысить 20%. В таких условиях ожидаемая дивидендная доходность акций Башнефти в районе 12% выглядит неинтересной для инвесторов.

Единственный возможный драйвер роста в акциях компании – ралли на рынке черного золота на фоне геополитических рисков, поскольку Израиль допускает возможность атаки на нефтяные объекты Ирана.

По данным ОПЕК, Иран в августе добывал 3,3 млн б/с, являясь значимым игроком на мировом рынке нефти. Но даже если Израиль решится на подобные действия, то инвесторы, вероятно, будут отдавать предпочтение Лукойлу и Газпром нефти, учитывая их более высокую дивидендную доходность.

❗️Не является инвестиционной рекомендацией