Поиск

Транснефть. Отчет за 2 кв по МСФО

Тикер: #TRNFP

Текущая цена: 1231

Капитализация: 977.8 млрд.

Сектор: Транспортировка

Сайт: https://транснефть.рф/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 3.53

P\BV - 0.33

P\S - 0.69

ROE - 9.6%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 1.29

Активы\Обязательства - 4.37

Что нравится:

✔️ чистая денежная позиция (отрицательный чистый долг) увеличилась на 13.4% к/к (214 -> 242.7 млрд);

✔️ рост чистого финансового дохода на 37.1% к/к (20.9 -> 28.6 млрд) и за полугодие в 2.2 раза (22.8 -> 49.4 млрд);

✔️ отличное соотношение активов и обязательств, которое, правда, уменьшилось за квартал с 4.93 до 4.37.

Что не нравится:

✔️ снижение выручки на 1% к/к (361.6 -> 357.9 млрд) и за полугодие выручка выросла всего на 0.3% г/г (717.2 -> 719.5 млрд);

✔️ отрицательный FCF -19.7 млрд против -10.5 млрд в 1 кв 2025. Полугодие (-30.2 млрд) также уступает прошлогоднему (+50 млрд в 1 пол 2024);

✔️ чистая прибыль снизилась на 8.3% к/к (84.2 -> 77.2 млрд) и за полугодие на 9.2% г/г (177.8 -> 161.4 млрд). Основная причина - возросший в 2 раза г/г налог на прибыль (47.4 -> 97.8 млрд).

Дивиденды:

В настоящее время дивиденды определяются на основе распоряжения Правительства РФ в размере не менее 50 % от нормализованной (с исключением ряда доходных статей) чистой прибыли по МСФО. Нормализованной является чистая прибыль компании без учета доли в прибыли зависимых и совместно контролируемых компаний; доходов, полученных от переоценки финансовых вложений; положительного сальдо курсовых разниц и прочих нерегулярных (разовых) неденежных составляющих чистой прибыли.

В соответствии с данными сайта Доход прогнозный размер дивиденда за 2025 год равен 203.48 руб. на акцию (ДД 16.5% от текущей цены).

Мой итог:

В целом, компания нормально отработала второй квартал с учетом того, что в рамках ОПЕК+ еще действовало снижение добычи и экспорт находится под санкционным давлением. Есть снижение чистой прибыль год к году, но это обусловлено ростом налога на прибыль с 25 до 40% (прибыль до налогообложения выросла на 15.1% г/г). На снижение квартальной прибыли повлияли уменьшение операционной рентабельности с 27.4 до 24.9% и более слабые прочие доходы (8.6 -> 2.3 млрд).

Можно ожидать, что в 3 квартале результаты будут сопоставимы со 2 кварталом, но дальше на объемы транспортировки должно повлиять решение ОПЕК+ об увеличение добычи нефти, которое было принято в сентябре этого года. К операционным рискам можно отнести нарастающие атаки БПЛА на нефтегазовую и транспортную инфраструктуру.

Неприятно, что второй квартал подряд у Транснефти отрицательный свободный денежный поток. И это при том, что в ближайшие годы ежегодные капитальные затраты ожидаются в размере 350 млрд (и если смотреть на Capex 1 полугодия в сумме 159.4 млрд, то пока идут по этому плану).

Компания получает хорошие финансовые доходы за счет денежной подушки, но здесь стоит учитывать, что у Транснефти в кредиторской задолженности "висит" долг по дивидендам в размере 153 млрд, который в следующем квартале значительно уменьшит отрицательный чистый долг, что повлияет и на процентный доход. К слову, снижение ключевой ставки здесь также играет не в плюс компании. Хотя с учетом больших капитальных затрат ослабление ДКП может стать позитивным фактором, если чистый долг перейдет в положительную зону.

Если экстраполировать результаты полугодия на весь год, то получается, что P\E 2025 = 3.03 плюс стоимость в треть баланса. С учетом ожидаемых дивидендов с ДД в районе 15% получается очень даже интересная история.

Акции компании держу в портфеле с долей в 5.14% (лимит - 5%). Рассчитываю на хороший дивиденд в 2025 году, а дальше буду следить за результатами и Capex'ом. Расчетная справедливая цена - 1608 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Транснефть - налоги VS акционеры

Несмотря на трудности в переговорном процессе по Украине, тренд прослеживается позитивный. На этом фоне инвесторы начинают поглядывать на гос. компании, которые могут получить бенефиты от мирного урегулирования конфликта. Одна из таких гос. корпораций – Транснефть. Недавно у бизнеса вышел годовой отчет, который мы изучим сегодня .

Итак, выручка компании за 2024 год выросла всего на 7% г/г до 1,42 трл., при этом прибыль сократилась на 5% г/г до 299 млрд. Неудивительно, ведь при росте выручки ниже инфляции, усиливается давление на маржинальность бизнеса за счет существенного роста костов. Это мы и наблюдаем в отчете.

Стоит обратить внимание, что у Транснефти низкая долговая нагрузка. Чистый долг/EBITDA = 0,28х. На высокой ключевой ставке компания отдает незначительную часть доходов в виде процентов. При этом депозиты на счетах приносят больше. Чистый финансовый доход за 2024 составил 86,5 млрд, против 44,5 млрд годом ранее. Компании повезло с курсом и хеджем, иначе чистая прибыль могла бы быть еще ниже.

Приличную часть прибыль съел рост налогов. Изменение налогового законодательства лишило акционеров ~35 млрд рублей чистой прибыли. Фактический расход по налогу на прибыль в 2024 году составил 123,8 млрд, против 82,2 млрд годом ранее.

💰Несмотря на снижение прибыли оценка Транснефти уже содержит в цене весь негатив, в том числе от роста налоговой нагрузки. Транснефть, как и многие другие госкомпании, ориентируется на выплату 50% чистой прибыли по МСФО. При текущих ценах акционеры могут рассчитывать на двузначную див. доходность в районе 12-15%.

В случае позитивного урегулирования геополитической напряженности, Транснефть может стать бенефициаром этих событий. В случае увеличения объемов прокачки, а также снижения «странового» дисконта для зарубежных партеров, доходы компании покажут рост.

Ситуация с налогами 2024 года была некрасивая, но самое страшное уже случилось. В бумагах можно поискать точку входа на среднесрочную перспективу. Однако долгосрочным инвесторам стоит взглянуть на итоги первого квартала, чтобы скорректировать свою стратегию.

❗️Не является инвестиционной рекомендацией

Повышаем капитализацию рынка

Увеличиваем налоги?

Государство хочет повысить капитализацию нашего рынка и вернуть доверие инвесторов, сделать IPO привлекательным... Но при этом повышает налоги для компаний, тем самым снижает дивиденды и котировки компаний. Ну то есть делает немного не те вещи.

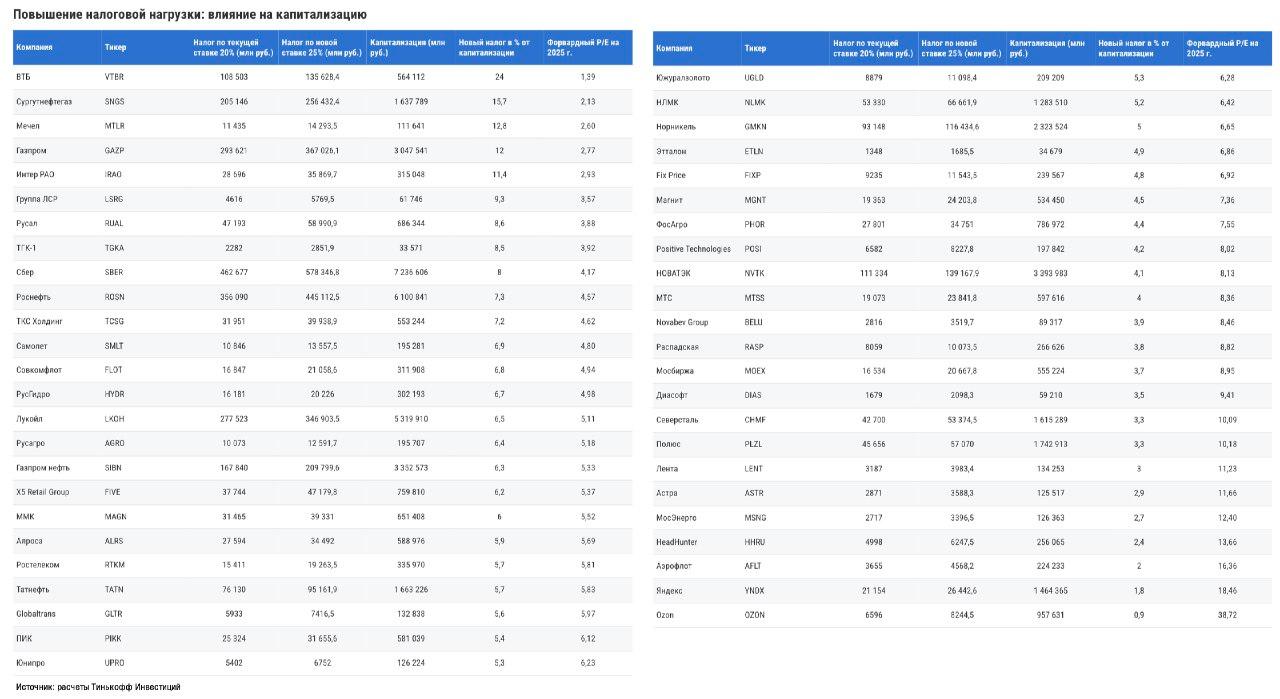

🍏Что мы имеем:- Повышение НДПИ - налог на добычу полезных ископаемых для широкого круга компаний. - Увеличение налога с 20 до 25 процентов на прибыль для всех. Но для Транснефти до 40.Прогнозируют, что повышение налога приведёт к снижению дивидендов с 181 ₽ до 151 ₽ на акцию.Добавлю ещё картинку, которую делали Т-Инвестиции про повышение налогов с 20 до 25 процентов. - Специальные налоги. По сути тот же НДПИ. Налог на Газпром для Газпрома - "бонусный налог" в 600 млрд в год. Но его планируют отменить. Про дивиденды только молчат. - Windfall tax. Налог на ветер, налог на удачу. Лучшие практики западных коллег. Раньше у вас были сверхприбыли, мы их заберём. Собрали примерно 300-400 млрд рублей. Можем повторить? Можем.

💡Кто следующий? - Хорошим способом "спрятаться" от налогов может стать увеличение инвест программы. По этому пути пошла Северсталь. Нет денег - нет проблем. - Банки. Вроде бы у них и есть деньги, например у Сбера прибыль только за девять месяцев выросла на 6,8% г/г, до 1227,2 млрд руб. В III квартале чистая прибыль составила 411,1 млрд руб. Думаю что они могли бы выделить 100-200 млрд дополнительно, но обычно банки в кризисы не трогают. Скорее им даже помогают, помним кризис 2008 года. Тогда деньги давали в первую очередь банкам. А если не давать, то может быть ещё хуже. + Половину от всех дивидендов Сбера государство и так заберет. Возможно стоило бы увеличить процент прибыли, который идёт на дивиденды. Тогда и инвесторы были бы сыты и государство довольно. - Дальнейшее повышение НДПИ на нефтегаз и не только. Логичный шаг, особенно это касается тех, кто и так много зарабатывает и вряд ли сможет отказать. Например, Роснефть где доля государства около 50 процентов. Газпромнефть - возможно, но там и так Газпром выводил деньги и отдавал государству. Сургутнефтегаз - тоже как вариант. Сюда можно добавить ещё Лукойл, Татнефть... Ну это конечно смотря как договорятся, компании то не государственные. - Металлурги - им и так непросто, цены на металл низкие. - Застройщики - тут тоже всё печально. Так что трогать не будут. - Электроэнергетики - как вариант, только много с них не соберешь. Прибыль Интер РАО может быть в районе 130-140 млрд за год, а у ФСК Россети - 150-160 млрд. - Налог на рекламу - по сути налог на ВК и Яндекс. Цены на рекламу вырастут, возможно снижение прибыли или увеличение убытка ( для ВК).

Не могу сказать, что очевидно кто будет следующим. Возможно компании из нефтегазового сектора, а может и очередь дойдёт до Сбера... Но тогда о росте рынка можно забыть. 🤷♂️ Логичным способом получить больше денег стало бы повышение дивидендов для государственных компаний, только непонятно пойдут ли по этому пути.

#налоги #роснефть #транснефть $ROSN $TRNFP $SBER