Поиск

Еженедельный дайджест новостей отрасли

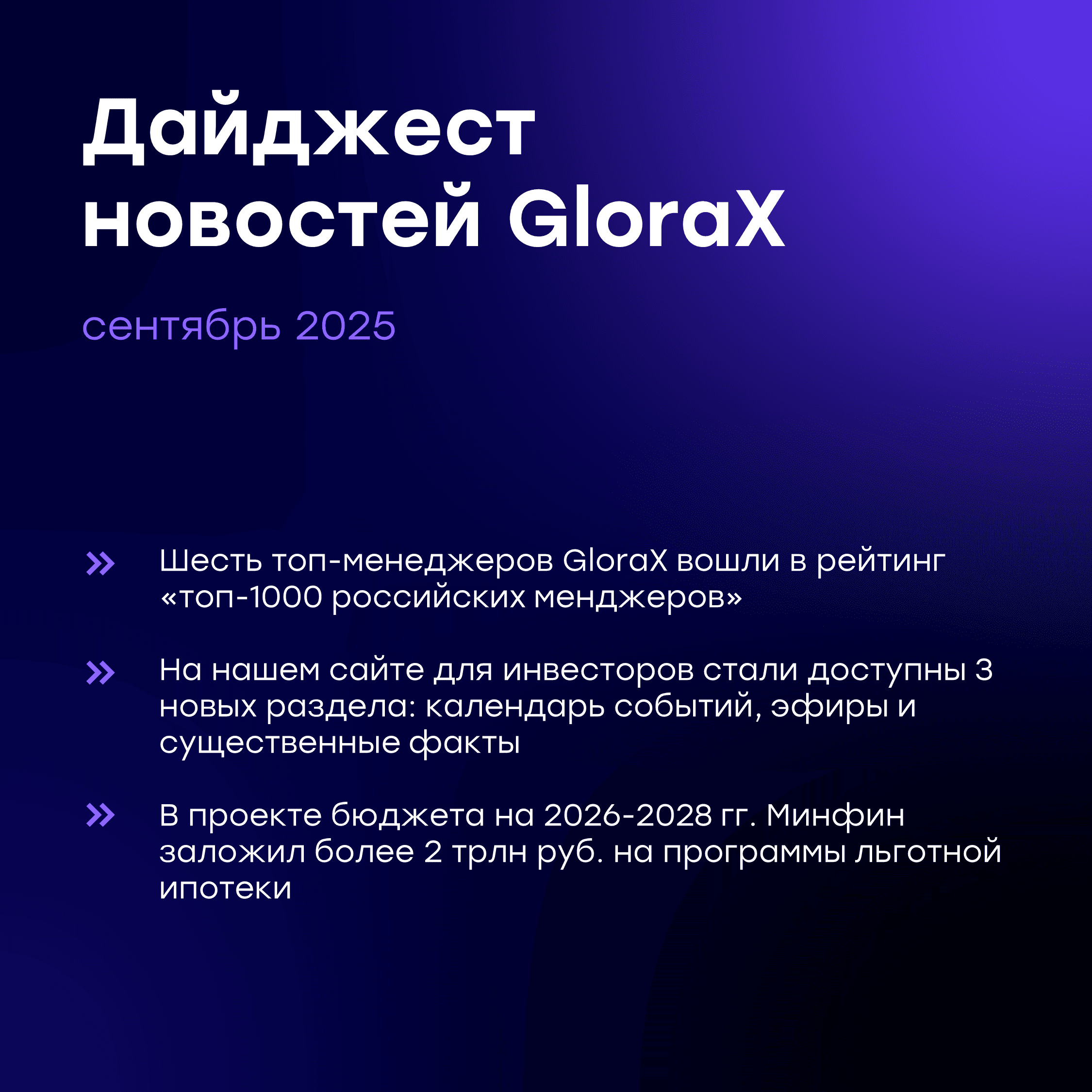

Главные новости:

• Сразу шесть наших топ-менеджеров вошли в списки лидеров рейтинга «ТОП-1000 российских менеджеров» в строительной отрасли.

• Добавили три новых раздела с актуальной и структурированной информацией на наш сайт для инвесторов: календарь событий, эфиры и существенные факты.

Новости отрасли:

🔍 Меры поддержки: Минфин заложил в проекте бюджета на 2026–2028 гг. более 2 трлн рублей на программы улучшения жилищного обеспечения семей с детьми. Масштабные госпрограммы поддержки создают дополнительный спрос на новое жилье, что стимулирует продажи и улучшает финансовые результаты девелоперов.

Подробнее: https://realty.ria.ru/20250924/trln-2043916001.html

🔍 Снижение ключевой ставки Банком России создает позитивные тенденции для рынка жилья, стимулируя восстановление спроса, считают эксперты. Уже сейчас наблюдается рост числа сделок, а удешевление проектного финансирования открывает возможности для девелоперов. В результате, уже к 2030 г. объем ввода жилья должен вырасти до 120 млн кв. м.

Подробнее: https://www.vedomosti.ru/analytics/trends/articles/2025/09/22/1141142-snizhenie-klyuchevoi-stavki-podogrevaet-rinok-zhilya

🔍 Продажи новостроек в России в августе увеличились на 33% за год – всего было зарегистрировано 45,8 тыс. договоров долевого участия (ДДУ). Увеличение числа сделок говорит о растущей уверенности покупателей в ответ на постепенное снижение ключевой ставки Банком России.

Подробнее: https://realty.rbc.ru/news/68d10cc89a7947450ad5eff6

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

🏤 Мегановости 🗞 👉📰

1️⃣ На покупку "Росгосстраха" у ВТБ $VTBR появился еще ряд претендентов, среди них "Балтийский лизинг".

При этом Андрей Костин не исключает, что продажа может вовсе не состояться — банк рассматривает вариант оставить страховщика в группе из-за растущего спроса на массовое страхование.

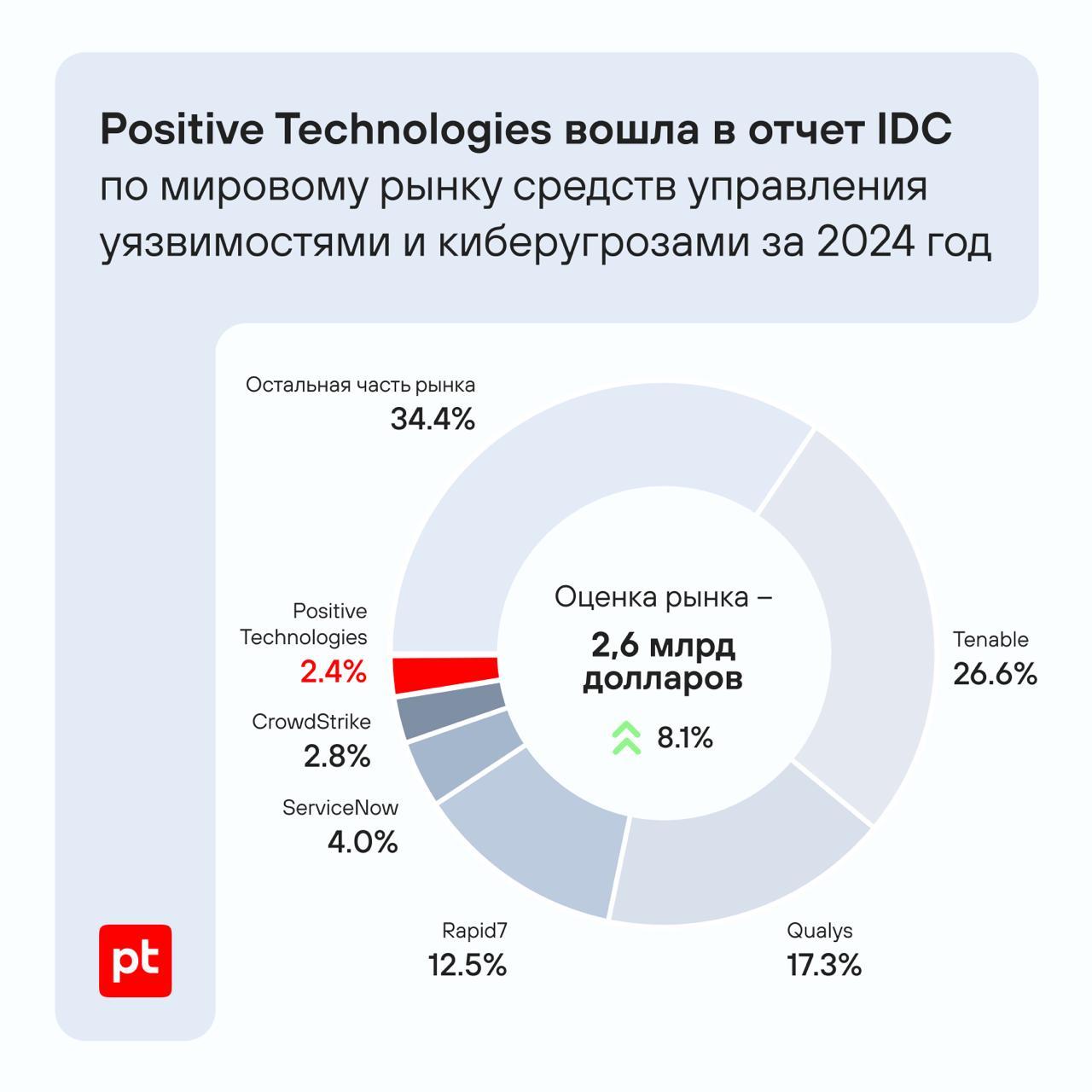

Positive Technologies вошла в топ-6 игроков мирового рынка средств управления уязвимостями

Эти данные отражены в отчете (https://www.securitylab.ru/news/563543.php?r=1) американской аналитической компании IDC за 2024 год, в который мы вошли наряду с другими крупными игроками, чьими продуктами пользуются по всему миру (в лидерах — Tenable, Qualys и Rapid7). Общий объем рынка оценивается в 2,6 млрд $.

Наши эксперты отмечают, что отчет отражает мировой тренд на эволюцию подхода к работе с рисками — от простого сканирования к риск-ориентированному управлению уязвимостями и комплексному управлению киберугрозами.

В России этот вектор задает наш продукт MaxPatrol VM (https://ptsecurity.com/ru-ru/products/mp-vm/?utm_source=tg_pt&utm_medium=IDC&utm_campaign=25_09), который уже признан лидером среди отечественных решений по управлению уязвимостями. В 2024 году он занимал 71% российского рынка в сегменте vulnerability management и принес компании 19% от общего объема отгрузок.

Новый подход к управлению киберугрозами на практике реализует наш метапродукт MaxPatrol Carbon (https://ptsecurity.com/ru-ru/products/carbon/?utm_source=tg_pt&utm_medium=IDC&utm_campaign=25_09), который позволяет моделировать потенциальные пути атак и проактивно управлять киберустойчивостью в масштабе всей инфраструктуры.

IDC прогнозирует стабильный рост этого рынка: на 10–11% ежегодно в перспективе до 2028 года. Драйверы роста — усложнение инфраструктуры компаний, рост количества угроз и потребность бизнеса в комплексных решениях, которые помогают видеть полную картину рисков. Мы продолжим развивать наши продукты, чтобы отвечать мировым трендам и опережать их, не давая хакерам шанса нанести компаниям неприемлемый ущерб.

#MaxPatrolVM #MaxPatrolCarbon

🏆Сразу два района ГК «А101» вошли в топ-5 новостроек России

Районы «Прокшино» и «Скандинавия» стали призерами крупнейшего в России конкурса новостроек «ТОП ЖК-2025» от Единого Ресурса Застройщиков (ЕРЗ.РФ). «Прокшино» занял второе место в номинации «Лучший жилой комплекс-новостройка в Новой Москве», а «Скандинавия» — третье в номинации «Лучший жилой комплекс-новостройка в Новой Москве, доступное жилье».

📌Конкурс «ТОП ЖК-2025» проводится ежегодно с 2019 года. В этом году участвовало более 600 застройщиков, которые представили 1036 жилых комплексов в 134 номинациях. Оценивали проекты более 500 независимых экспертов из разных отраслей. Они использовали специальное программное обеспечение портала ЕРЗ.РФ, позволяющее удаленно исследовать параметры жилых комплексов и ранжировать их.

📋Жюри детально изучало, насколько проекты соответствуют требованиям стандарта по комплексному развитию территорий, утвержденного Минстроем России и ДОМ.РФ. Жилые районы оценивали по 17 группам критериев: это социальная инфраструктура, дворовые пространства, безопасность, архитектура, инженерные системы, среда для маломобильных граждан и другие.

🌳 Район «Прокшино» — часть единого городского пространства, включающего в себя спортивно-событийный кластер и бизнес-квартал «Прокшино». Благодаря своему удачному расположению, район обладает отличной транспортной доступностью и наличием зеленых зон: часть территории граничит с лесопарком «Хованская дубрава», что создает комфортное и экологически чистое пространство.

🏙️ Район «Скандинавия» объединяет в себе жилье комфорт- и бизнес-класса и выделяется благоприятной экологической обстановкой: рядом Бутовский лесопарк и большое количество зеленых зон и парков. Кроме того, район уже оценили в 2024 году. Тогда «Скандинавия» стала лучшим районом в номинации «Масштабная застройка свободных территорий» в конкурсе «ТОП ЖК».

🔥Высокие места сразу двух районов ГК «А101» говорят о профессионализме и полной отдаче Группы в создание по-настоящему качественных и комфортных городских пространств, в которых хочется жить. Это делает наши проекты востребованными не только среди жителей, но и среди инвесторов и предпринимателей.

$RU000A108KU4

#А101 #облигации #девелопмент #строительство #недвижимость #инвестиции #рынок #награды

Топ-менеджеры GloraX в лидерах рейтинга «ТОП-1000 российских менеджеров»

Ежегодно Ассоциация менеджеров и газета «Коммерсантъ» в ходе экспертного голосования выбирают лучших менеджеров в различных секторах экономики. В этом году сразу семь наших топ-менеджеров вошли в списки лидеров рейтинга в строительной отрасли:

🏆 Президент GloraX Дмитрий Кашинский занял 7-е место в «Топ-250 высших руководителей»

🏆 Акционер и вице-президент блока развития и GR Денис Лебедев занял 3-ю строчку среди директоров по связям с органами власти

🏆 Вице-президент коммерческого блока Егор Федоров — 9-е место среди коммерческих директоров

🏆 Вице-президент блока экономики и финансов Глеб Шурпик занял 4-ю строчку в рейтинге финансовых директоров

🏆 Директор департамента маркетинга и продукта Екатерина Ульянова и директор по персоналу Наталья Лёшина вошли в пятерки лучших в своих направлениях

Данная награда еще раз подтверждает профессионализм и слаженную работу всех членов нашей команды, благодаря которым мы продолжаем расти и показывать выдающиеся результаты.

#glorax #новости #рейтинг #недвижимость #топ #строительство #девелопмент #менеджмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

🏤 Мегановости 🗞 👉📰

1️⃣ Акции "М.Видео" $MVID обвалились почти на 20% до 63,7₽, а на минимуме дня опускались до 61,8₽ — таких уровней не было с 2009 года.

Мосбиржа остановила торги через дискретный аукцион.

Причина падения — обсуждение допэмиссии: совет директоров предложил разместить 1,5 млрд акций на 15 млрд₽, решение акционеры примут 13 октября.

Рынок негативно воспринял новость о возможном размывании долей, что вызвало резкий рост объема торгов — почти 1,4 млрд₽ за день.

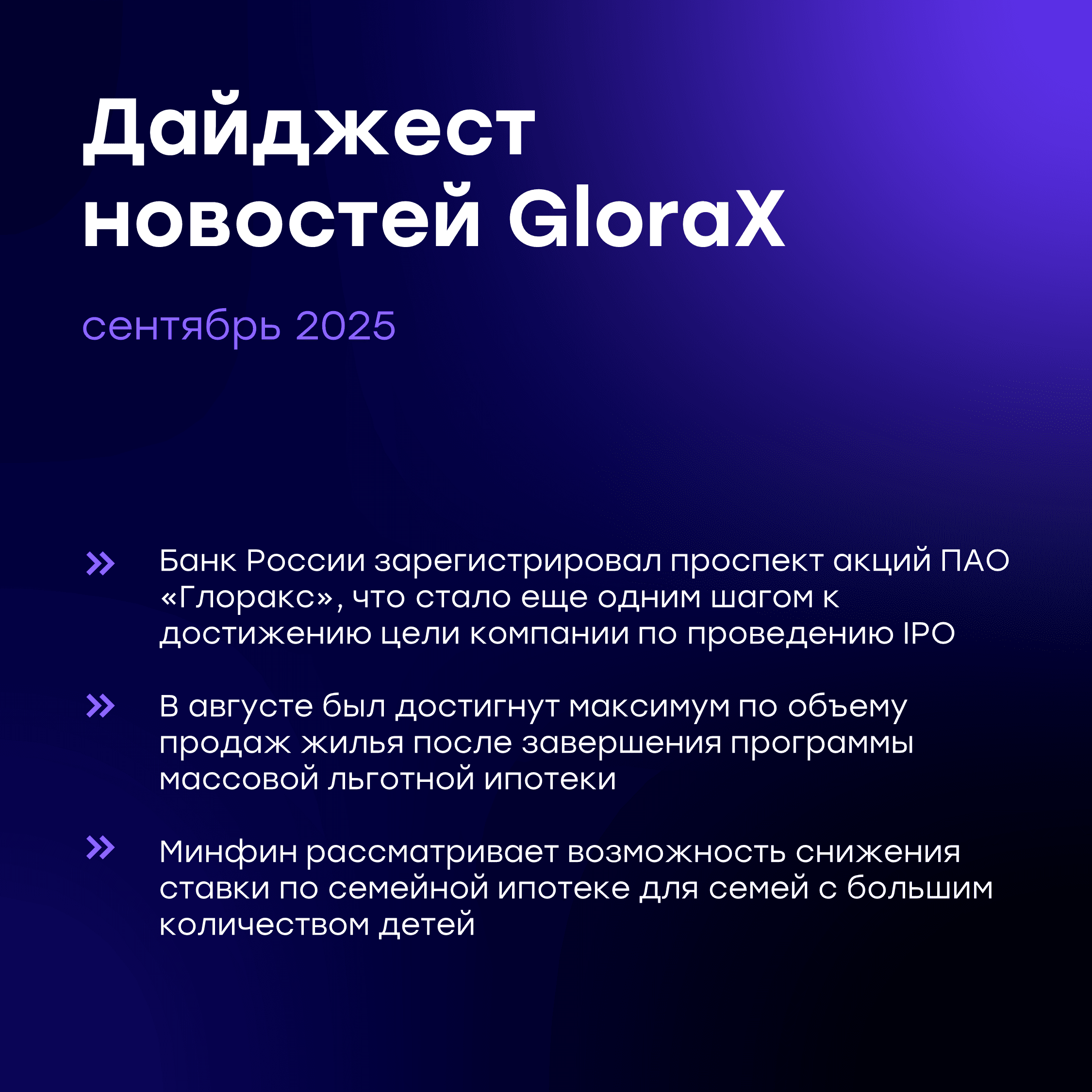

Еженедельный дайджест новостей отрасли

Главные новости:

• Банк России зарегистрировал дополнительный выпуск и проспект обыкновенных акций ПАО «Глоракс»: еще один шаг к достижению цели выйти на биржу уже в этом году.

• Заняли топ-3 сразу в трех регионах присутствия – в Нижнем Новгороде и Мурманске стали лидерами, а в Приморском крае заняли третью строчку по объемам текущего строительства.

Новости отрасли:

🔍 ДОМ.РФ: в августе продано 2,1 млн кв. м квартир (+3% к июлю и +28% г/г) на сумму 422 млрд рублей (+5% к июлю и +42% г/г), что стало максимумом с окончания массовой льготной ипотеки. Всего в новостройках продано квартир на сумму 2,9 трлн рублей. В августе банки выдали 85 тыс. ипотечных кредитов (+9% к июлю) на 385 млрд руб. (+8%).

Подробнее: https://дом.рф/upload/iblock/a1f/ljkdfpzrczsi3dy0qowem1a0a0mxgedx.pdf

🔍 Продажи новостроек в российских город–миллионниках выросли летом на 11% по сравнению с весной. Наибольший прирост, в частности, показали Нижний Новгород (+44%) и Омск (+31%), где GloraX активно реализует свои проекты.

Подробнее: https://www.vedomosti.ru/gorod/realestate/articles/gorodmillionnikah-virosli-letom

🔍 Сбер после решения Банка России снизить ключевую ставку также опустил ставки по рыночной ипотеке на 1–2 п.п. ВТБ в ближайшее время также планирует улучшить условия по ипотечным программам. Продолжение смягчения денежно-кредитной политики поддерживает восстановление активности на рынке недвижимости.

Подробнее: https://www.forbes.ru/finansy/545795-sber-i-vtb-otreagirovali-na-resenie-cb-snizit-klucevuu-stavku-do-17

🔍 Минфин предложил снизить ставку семейной ипотеки для семей с большим количеством детей. Меры поддержки могут простимулировать ипотечный рынок, что позитивно отразится на продажах и финансовых результатах девелоперов.

Подробнее: https://realty.ria.ru/20250918/minfin-2042700121.html

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

ПРОМОМЕД — лауреат IR-премии от Мосбиржи

В рамках IR-премии Московской биржи «Рынок выбирает» основатель ПРОМОМЕД Пётр Белый признан победителем в номинации «Лучший топ-менеджер для инвесторов». Компания ПРОМОМЕД заняла 3-е место в номинации «Лучшая IR-коммуникация» с капитализацией 40–200 млрд рублей.

IR-премия «Рынок выбирает» учреждена Московской биржей и отмечает публичные компании, выстраивающие конструктивный и открытый диалог с инвестиционным сообществом.

Победителей определяют инвесторы и аналитики — по качеству раскрытия информации, прозрачности бизнес-стратегии и готовности к открытому диалогу. В голосовании приняли участие крупнейшие российские институциональные инвесторы, а также аналитики инвестиционных банков и брокерских компаний.

В разработке методики голосования и оценки результатов IR-рейтинга принял участие портал Smart-Lab (партнер премии).

Подробную информацию о награде можно найти на сайте Московской биржи: https://www.moex.com/n93683?nt=0 #Новости

#Новости_компаний

$PRMD

ВТБ - мысли по банку и предстоящему SPO

А вот и событие, о котором я вас предупреждал. Банк ВТБ объявил о старте SPO на сумму порядка 80-90 млрд рублей. Решение не стало неожиданностью. Рынок ждал этого события, учитывая щедрые дивиденды, которые банк выплатил летом 2025 года, тем самым снизив еще больше свою «достаточность капитала». Но давайте со всем разбираться по порядку, так как есть ряд интересных тейков.

🏦 Пока я писал эту статью, Банк сообщил, что всего за несколько часов общий спрос от инвесторов превысил установленный объем сделки. Однозначно хорошая новость и индикатор высокого интереса к сделке ВТБ, да и для всего рынка это позитив – удачная сделка ВТБ может предать уверенности другим эмитентам в желании выйти на рынки капитала осенью.

"Что нам известно о сделке? С 16 по 18 сентября 2025 года включительно пройдет сбор заявок на участие в SPO банка, в рамках которого будет предложено до 1,3 млрд акций, что соответствует около 23,5% от общего количества размещенных обыкновенных акций ВТБ. Ожидаемая цена размещения не превысит 73,9 рубля, а точную цену мы узнаем не позднее 19 сентября."

📊 Быстрое покрытие книги заявок прогнозировалась с учетом того, что спрос на участие в размещении по преимущественному праву был выше в 6,5 раз, чем в том же 2023 года. Как бы я не отмечал все предыдущие годы отсутствие лояльности к миноритариям, за последний год ВТБ сделал шаг на встречу своим акционерам. И тут речь не за выплату дивидендов за прошлый год, а скорее за правильно-выстраиваемый диалог с ними.

Кстати о дивидендах

За прошлый год банк выплатил 25,58 рубля на акцию, наградив акционеров высокой доходностью в 27,2% и пообещав вернуться на трек регулярных выплат. При этом 275,8 млрд рублей выплаченных дивидендов не покрываются SPO, а значит банк выполняет обещания, привлекая значительно меньше капитала, чем «вернул» инвесторам в этом году.

Стоит отметить, что достаточность капитала банка Н20.0 находится на критическом уровне 9,7%, что слегка выше норматива, установленного ЦБ. SPO пройдёт в формате cash-in, так что этот риски мы практически нивелируем, ну а учитывая тренд на смягчение денежно-кредитной политики, ВТБ может «выбраться» за счет роста рентабельности капитала (сейчас ROE 19%). Коллеги поговаривают, что каждое снижение ключа на 1%, увеличивает рентабельность на 0,5%. Весомо, посмотрим в будущих отчетах.

🏦 В кейсе ВТБ уживается системообразующее предприятие, целями которого изредка становится поддержка различных отраслей экономики, и топ-2 банк страны, торгующийся на бирже с существенным дисконтом к своим ближайшим коллегам. На текущий момент ВТБ один из самых недорогих эмитентов в финансовом секторе с низкими мультипликаторами P/BV в 0,5 и P/E в 2,1.

Данное SPO может стать возможностью для уверенных в росте и прогнозах самого банка инвесторов. К слову, гайденс по прибыли на 2025 год - 500 ярдов. Не знаю, как они будут достигать этой отметки на растущих резервах, но сумма впечатляет. Ну а ощутимый дисконт к оценке акций и к предположительной цене SPO, еще больше повысят интерес к инвест-идеи.

❗️Не является инвестиционной рекомендацией

JetLend — в числе самых открытых эмитентов августа

Уважаемые инвесторы!

В августе мы вошли в топ-3 эмитентов на платформе «Пульс» по количеству комментариев - 123 комментария за месяц.

Мы благодарны каждому инвестору, кто задает вопросы, делится мнением и участвует в обсуждениях.

Наша цель — поддерживать высокий уровень открытости: делиться результатами, объяснять цифры и быть на связи, когда это важно.

А еще на платформе стартовала новая осенняя акция: до конца месяца ставка по прогрессивному кешбэку увеличена до 20% годовых. Мы запустили ее, чтобы сделать начало осени ярче, а ваш доход — выше.

Спасибо, что вы с нами.

$JETL $RU000A107G63

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Снижение ключевой ставки, инвестиции в облигации и ставки по вкладам

📊 Новости в мире финансов и инвестиций:

— Банк России снизил ключевую ставку с 18% до 17%.

🗨️ «С технической точки зрения, снижение ключевой ставки позволяет рынку уже сейчас, при ее уровне в 17% годовых, предлагать рыночную ипотеку, с учетом возможных субсидий от застройщика, под 11-13%. А когда показатель «ключа» достигнет 11-12%, ставки по рыночным программам опустятся, опять же с учетом субсидий от застройщиков, до уровня 8-9% годовых и фактически сравняются со льготными программами. Это кардинально изменит доступность кредитов», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— По данным Росстата, недельная инфляция со 2 по 8 сентября составила 0,1%. Годовая инфляция замедлилась до 8,1% с 8,28%.

По данным Банка России, средняя максимальная ставка по вкладам в топ-10 банков в третьей декаде августа снизилась на 0,15 п.п. и составила 15,70% годовых. Наиболее значительно сократилась доходность по вкладам на срок от трех до шести месяцев, потеряв 0,43 п.п.

— По данным ФНС, в 2024 году доходы россиян и иностранных инвесторов от вложений в российские активы достигли рекордных 44 трлн рублей, что на треть превысило показатели предыдущего года. Основную часть доходов принесла торговля ценными бумагами, объем которой вырос на 31% и составил 30,2 трлн рублей. Значительно увеличились и выплаты по дивидендам — на 33%, до 6,7 трлн рублей.

— По данным Московской биржи, в августе 2025 года активность частных инвесторов на фондовом рынке выросла: сделки заключали 3,4 млн человек. Общий объем вложений в ценные бумаги достиг 268,2 млрд рублей, что в 2,4 раза превышает показатель августа предыдущего года. Лидером по объему инвестиций остаются облигации, на которые было направлено 198,3 млрд рублей.

📊 Новости строительной отрасли и ипотечного кредитования:

— Доля сделок с недвижимостью, оформленных в рассрочку, в первом квартале 2025 года достигла 40%, что выше показателей прошлых лет, когда она находилась в пределах 10-20%. Параллельно с этим совокупный объем задолженности по ним превысил отметку в 1 трлн рублей.

🗨️«После завершения масштабных льготных ипотечных программ в июле 2024 года ключевым инструментом продаж для ряда девелоперов стала рассрочка на строящееся жилье. Покупатели рассчитывают к моменту окончательного расчета оформить ипотеку на более привлекательных условиях, ожидая снижения ставок. Однако данный механизм несет значительные риски даже при постепенном снижении ипотечных ставок. В нашей компании использование рассрочки ограничено: по итогам первого полугодия 2025 года ее доля в объеме продаж не превышала 10%. Основным драйвером реализации продолжает оставаться семейная ипотека», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— По оценкам аналитиков, объем арендного жилья в России к 2030 году может вырасти на 80% по сравнению с уровнем 2024 года, достигнув 460 млн кв. метров. Такой значительный рост будет обеспечен за счет высоких темпов ввода новой недвижимости. В результате доля арендного жилья в общем жилищном фонде страны увеличится более чем в полтора раза: с 6,4% до 10%.

— По данным ВТБ, в 2025 году каждая третья семья покупает недвижимость благодаря маткапиталу. Статистика банка показывает, что в этом году материнским капиталом в ипотечных сделках воспользовалась рекордная доля заемщиков — каждый третий из более чем 15 тыс. клиентов. Доля таких сделок выросла в 1,8 раза по сравнению с прошлым годом: 33,7% против 18,7%.

— В ДОМ.РФ предложили меры поддержки для развития корпоративной аренды, включая специальные льготы, которые позволят сократить стоимость аренды жилья 20-30%.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

🔥 7 облигаций с ежемесячными выплатами купонов с высокой доходностью до 22%

Продолжаем богатеть на облигациях. Сегодня рейтинг немного повыше, уходим из мусорной лиги В и смотрим на обладателей буквы А, но с минусом. 7 достойных кандидатов для получения кешфлоу.

Пока все спорят, оставят ключевую ставку или снизят, наша с вами задача, по мере возможности, увеличивать входящий поток денег в наш кошелек.В этом нам помогут эмитенты с ежемесячными купончиками. Всех вы знаете, компании на слуху, поехали!

Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

🔷10 облигаций с ежемесячным купоном (NEW!!!🔥)

🔷 10 коротких облигаций с доходностью до 22%

🔷 10 высокодоходных облигаций с рейтингом ВВВ и ниже (слабоумие и отвага)

🔷10 облигаций с высоким рейтингом А и выше с ежемесячным купоном

💸 НСКАТД БО-03

● ISIN: RU000A10B461

● Цена: 111,4%

● Купон: 26% (21,37 ₽)

● Дата погашения: 04.03.2028

● Купонов в год: 12

● Рейтинг: А-

● Доходность к погашению (YTM): 22%

💸 Брусника 002Р-04

● ISIN: RU000A10C8F3

● Цена: 103,4%

● Купон: 21,5% (17,67 ₽)

● Дата погашения: 23.07.2028

● Купонов в год: 12

● Рейтинг: А-

● Доходность к погашению (YTM): 21,8%

💸 ВУШ БО 001P-04

● ISIN: RU000A10BS76

● Цена: 104,4%

● Купон: 20,25% (16,64 ₽)

● Дата погашения: 26.05.2028

● Купонов в год: 12

● Рейтинг: А-

● Доходность к погашению (YTM): 19,8%

💸 ПКБ 001Р-07

● ISIN: RU000A10BGU1

● Цена: 108,8%

● Купон: 24,5% (20,14 ₽)

● Дата погашения: 09.04.2028

● Купонов в год: 4

● Рейтинг: А-

● Доходность к погашению (YTM): 21,5%

💸 ЕвроТранс БО-001Р-07

● ISIN: RU000A10BB75

● Цена: 110%

● Купон: 24,5% (20,14 ₽)

● Дата погашения: 31.03.2027

● Купонов в год: 12

● Рейтинг: А-

● Доходность к погашению (YTM): 18,5%

💸 ВсеИнструменты.ру 001Р-03

● ISIN: RU000A109VK0

● Цена: 109,8%

● Купон: 21,85% (17,96 ₽)

● Дата погашения: 13.04.2027

● Купонов в год: 12

● Рейтинг: А-

● Доходность к погашению (YTM): 15,9%

💸 Джи-групп 002P-06

● ISIN: RU000A10B1Q6

● Цена: 111%

● Купон: 24,75% (20,34 ₽)

● Дата погашения: 28.02.2027

● Купонов в год: 12

● Рейтинг: А-

● Доходность к погашению (YTM): 16,8%

У всех выпусков нет никаких оферт, амортизаций и прочей ненужной мишуры, которая могла бы отвлекать инвестора (единственное, поставьте галочку, если возьмете ПКБ 1Р7, там все же есть амортизация купона, начиная с августа 2027 года). Только купоны и ничего лишнего. Плюс все выпуски минимум на полтора года. неплохая возможность зафиксировать на довольно длительный срок хорошую доходность, вклады тут явно проигрывают по привлекательности.

Рейтинг не совсем топ, но и не сказать, что шлак. В любом случае, приобретая тот или иной актив необходимо учитывать риски. А так, дефолтнуться может кто угодно, это ведь не значит, что не надо инвестировать. Холодная голова, диверсификация и в путь.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, сейчас упор делаю на валютные облигации, видали как рубль рванул, а ведь были сомневающиеся.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🌐 «Озон Фармацевтика» на конференции «PROекции будущего»: фармацевтика 2025»

«Озон Фармацевтика» приняла участие в одном из ключевых отраслевых событий — пленарной сессии конференции «PROекции будущего»: «Цифры. Факты. Тренды. Фармацевтическая отрасль на грани будущего».

Модератором выступил Юрий Крестинский (председатель Правления ГК «Бионика»), а среди спикеров — топ-менеджеры ведущих компаний, включая Ольгу Ларину, коммерческого директора «Озон Фармацевтика».

По итогам 7 месяцев 2025 года «Озон Фармацевтика» демонстрирует +26% роста г/г, укрепляя позиции в ТОП-10 рынка (AlphaRM). Компания в тренде импортозамещения.

«Мы полностью перестроили цепочки поставок, перешли на альтернативных поставщиков сырья и оборудования, внедрили современные системы контроля качества и сфокусировали портфель на социально значимых препаратах. Сегодня у нас есть все компетенции для производства любых видов дженериков»

Тренды-2025, которые отметила в выступлении Ольга Ларина:

Глубокая локализация

— Доля локализации в РФ за 2 года выросла до 40%.

Технологический прорыв

— Освоение сложных форм: биоаналоги, комбинированные и пролонгированные препараты.

Модернизация регуляторики

— Реальные шаги по упрощению регистрации и ускоренному выводу на рынок стратегически важных препаратов.

Что ещё обсуждали?

📉 Динамика рынка:

— Второй год подряд — небольшое снижение потребления, но рост в стоимостном выражении (на уровне инфляции).

🛒 Онлайн vs офлайн:

— Доля онлайн-продаж — 14%, рост стагнирует.

— Смогут ли маркетплейсы выйти в офлайн, чтобы конкурировать с аптечными сетями, контролирующими основную маржу?

🏥 Аптечный сегмент:

— В России работает уже 82 тыс. аптек (по итогам 7 месяцев 2025 года).

🛡️ Лекарственная безопасность и будущее

— Санкции и логистические кризисы преодолены. Отрасль выработала «иммунитет».

— «Российские компании — такие же международные игроки. Мы прошли колоссальный путь», — отметили спикеры.

В России растёт спрос на каршеринг для бизнеса

За первые шесть месяцев 2025 года количество компаний, использующих аренду автомобилей для рабочих задач, увеличилось на 53%. Особой популярностью пользуется выделенный парк: число корпоративных клиентов в сегменте долгосрочной аренды выросло практически вдвое. С января по июнь 2025 совокупная продолжительность корпоративных поездок достигла 60 миллионов минут – на 52% больше показателей аналогичного периода прошлого года.

В топ самых популярных моделей для бизнеса вошли Kia Rio для рабочих поездок по городу, Ford Transit и Atlant Sollers для грузоперевозок, а также кроссоверы Geely Coolray и Haval Jolion. Чаще всего B2B-каршеринг выбирают компании и предприниматели, работающие в сферах строительства, доставки, логистики, продаж, а также в банковской. Основные сценарии использования автомобилей: поездки на деловые встречи и объекты, а также перевозка грузов.