Поиск

NASDAQ 100: КАК ОПЕРЕЖАЕТ идекс ММВБ ПО ДОХОДНОСТИ И ИНВЕСТИРОВАТЬ В РОССИИ

Ключевые идеи статьи:

· Nasdaq‑100 — один из трёх ключевых мировых индексов вместе с DJIA и S&P 500.

· Концентрат крупнейших нефинансовых компаний Nasdaq. Для инвестиций доступен через биржевой фонд QQQ (ETF)

· Для инвестора из РФ важна оценка в рублях: результат = динамика QQQ в долларах × курс USD/RUB.

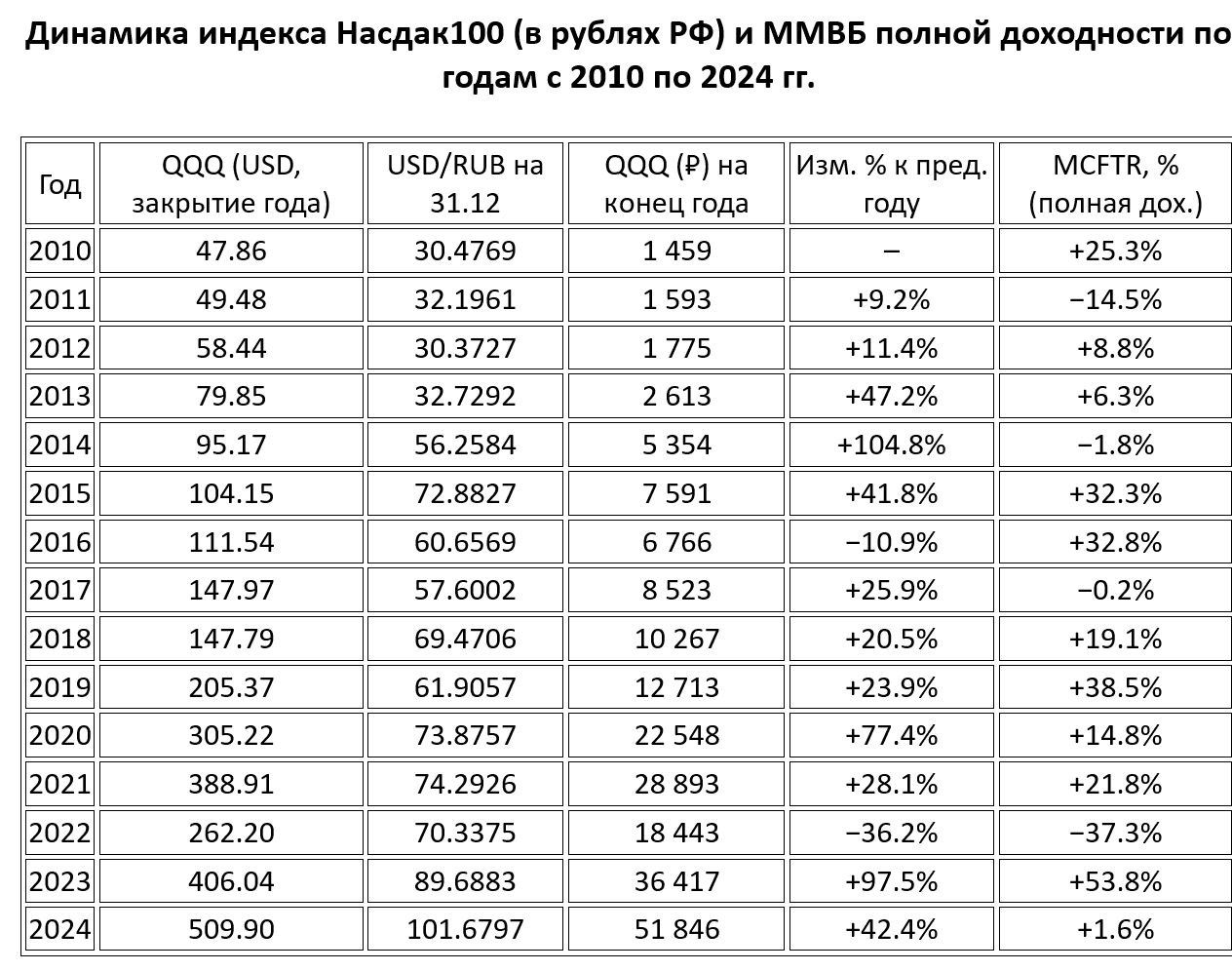

· За 2010–2024 «QQQ в ₽» вырос примерно в 35,5 раза (≈ 27,5% среднегодовая доходность), что существенно выше полной доходности индекса МосБиржи за тот же период (≈ ×4,74, ≈ 11,7% в год).

·На Мосбирже доступен расчётный фьючерс NASD на QQQ; встроенной валютной ноги нет — её создают отдельно через лонг Si (USD/RUB).

Насдак 100 что это и почему он важен для инвестиционного сообщества

Nasdaq‑100 (NDX) — один из трёх главных бенчмарков мира рядом с DJIA и S&P 500. Он собирает крупнейшие нефинансовые компании Nasdaq: софт, полупроводники, облака, e‑commerce, соцсети, потребительские сервисы. Производные на индекс — прежде всего ETF QQQ и фьючерсы — входят в число самых ликвидных инструментов на планете. Ими активно пользуются пенсионные и страховые фонды, управляющие активами, суверенные фонды и хедж‑фонды: чтобы быстро получить рыночную экспозицию, сбалансировать портфель и хеджировать риски.

Финансовые компании исключены из состава индекса. Фокус на технологиях и смежных отраслях. Крупнейшие веса традиционно у Nvidia, Microsoft, Apple, Amazon, Meta, Tesla, Broadcom и др. Индекс капитализационно‑взвешенный. Это значит, чем больше компания, тем выше её доля. Состав поддерживается «в форме» благодаря ежегодному пересмотру и ежеквартальной ребалансировка. В 2023‑м была внеочередная корректировка, чтобы снизить концентрацию «мегакэпов».

Долгий путь: как индекс рос и падал

Индекс стартовал 31.01.1985 с базового значения 250 пунктов (в 1994‑м методологически пересчитан до 125). На 31.12.2024 — около 21 012 пунктов.

Среднегодовая доходность: 1986–2024: ≈14,1% в год.

Лучший год: 1999 (+101,9%); худший: 2008 (−41,9%); максимальная просадка — более −80% в дотком‑кризис. С 2010 года данные по доходности индекса Насдак в долларах в рублях доступны в таблице.

Динамика индекса по десятилетиям. Бурные 1990-е. Это время становления новой интернет экономики. Технологические компании взлетали на волне интернета, а вместе с ними — Nasdaq-100. Рост был головокружительным, а конец десятилетия ознаменовался знаменитым «дотком-пузырём». Для инвестора урок оказался прост - невероятные возможности соседствуют с не менее впечатляющими провалами.

«Потерянные» 2000-е. После краха пузыря индекс долгие годы оставался под давлением. Добавим к этому кризис 2008 года — и становится понятно, почему целое десятилетие воспринимается как потерянное. Nasdaq-100 фактически топтался на месте, а инвесторы учились терпению и управлению убытками.

Мощные 2010-е. На фоне дешёвых денег и бурного роста технологических гигантов индекс пережил «золотой век». Apple, Amazon, Google, Microsoft и другие стали драйверами целого десятилетия. Доходности впечатляли, а Nasdaq-100 превратился в символ глобального технологического лидерства.

Волатильные 2020-е. Пандемия COVID-19 встряхнула рынки, но дала мощный импульс цифровизации. Затем пришли инфляция, рост ставок и высокая волатильность. Годы 2023–2024 стали временем восстановления, но инвесторы вновь убедились: путь наверх редко бывает прямым и Nasdaq-100 способен дарить впечатляющие результаты по доходности, но и резкие коррекции — часть инвестиционного процесса. Цена за доступ к лидерам роста — готовность выдерживать просадки и дисциплина в управлении портфелем.

Как и почему рублевая переоценка инвестиций в Насдак позволяет в 7 раз опередить индекс ММВБ за последние 15 лет

Представленная выше динамика индекса Насдак со всеми ее взлетами и падениями это оценка « в долларах», что является лишь половиной истории. Итог для инвестора из РФ измеряется в рублях, а значит следует использовать результат QQQ в долларах США, пересчитанный по USD/RUB на дату оценки.

В таблице к статье мы показываем три величины: закрытие QQQ в долларах $, официальный USD/RUB на 31 декабря, и их произведение — «QQQ в ₽».

Итог за 2010–2024. Цена одного пая QQQ в рублях выросла с 1 459 ₽ до 51 846 ₽ — почти ×35,5. Среднегодовая доходность за 14 лет 27,5%.

Для ориентира индекс МосБиржи за тот же отрезок поднялся с 1 543 до 7 306 пунктов — около ×4,74, что даёт ≈11,7% в год. В совокупности QQQ в рублях опередил полную доходность МосБиржи примерно в 7,5 раза (×35,5 против ×4,74). Из 14 лет 12 были положительными для «QQQ в ₽»; отрицательные — 2016 и 2022.

Другой важный момент объясняющий причину того что Насдак значительно опережает ММВБ по доходности состоит в том что, исторически падения Nasdaq-100 часто совпадали с замедлением мировой экономики и снижением цен на энергоносители. Для России это означает одновременное ослабление рубля. В такие периоды рублёвый инвестор, владеющий активами в долларах, получает своеобразный «автоматический хедж»: падение индекса в валюте частично компенсируется ростом курса доллара к рублю.

Таким образом, Nasdaq-100, котируемый в рублях, становится не только ставкой на глобальные технологические компании, но и защитным инструментом против валютных рисков и снижения нефтегазовой конъюнктуры.

Как купить экспозицию на Мосбирже

В 2022‑м окно в зарубежные акции и ETF практически захлопнулось (санкции, ограничения на операции и покупки). «Мостик» к Nasdaq‑100 в российской инфраструктуре — расчётный фьючерс NASD на паи Invesco QQQ.

Ключевые параметры фьючерса NASD:

-базовый актив — пай QQQ;

-размер контракта — 41 пай;

-вариационная маржа и клиринг — в рублях;

-поставки нет (контракт расчётный);

-серии — квартальные (март / июнь / сентябрь / декабрь);

-расчёт по экспирации — NAV одного пая QQQ × 41 на дату, предшествующую экспирации.

Важно отметить, что в контракте нет встроенной валютной «ноги» USD/RUB — долларовая составляющая не фиксируется автоматически и при необходимости добавляется отдельно.

Контракты квартальные — позицию удобно переносить за 3–7 торговых дней до экспирации. Следите за ликвидностью ближайшей серии и спредом «бид‑оффер». Крупные объёмы разбивайте на части — не гонитесь за последней тиковой ценой.

Фьючерсы дают плечо: гарантийное обеспечение кратно меньше полной стоимости контракта. Плюс — эффективность капитала; минус — чувствительность к волатильности через вариационную маржу.

Также необходимо учитывать влияние бэквардации и контанго на стоимость переноса позиций (роллирование фьючерсов). .

Кейс стратегии автоследования: «Алгебра»: альтернативный способ инвестировать в Насдак

В стратегии автоследования «Алгебра» ядро портфеля до 65% портфеля— длинные позиции во фьючерсах NASD и Si (USD/RUB). Суммарная остальное — фьючерсы на природный газ кэш и консервативные инструменты. Ключевой принцип — таргетирование волатильности: при росте рыночной турбулентности доля фьючерсов на Насдак автоматически уменьшается, при спокойном рынке — увеличивается.

Такой адаптивный режим помогает сглаживать просадки и удерживать риск в заданном коридоре.

Доступ к стратегии Алгебра

🏤 Мегановости 🗞 👉📰

1️⃣ "Т-Технологии" $T рекомендовали дивиденды за II квартал 2025 в 35 ₽ на акцию.

Это совпало с прогнозами аналитиков (34–35 ₽).

За I квартал выплачивали 33 ₽ на акцию.

Компания придерживается политики — до 30% прибыли по МСФО.

Крупнейший акционер — "Интеррос" Потанина с долей 41,4%.

Решение акционеры примут 25 сентября, реестр закроют 6 октября.

Когда ЕМС решит раздать накопленные миллиарды ⁉️

💭 Разбираемся, почему компания выбрала путь накопления...

💰 Финансовая часть (1 кв 2025)

📊 Выручка компании за отчетный период достигла отметки в 5,3 миллиарда рублей. Важным показателем стало достижение чистой прибыли — 5,4 миллиарда рублей. Денежные потоки также оказались позитивными, достигнув объема в 3,5 миллиарда рублей. Это стало возможным благодаря оптимизации затрат, что обеспечило исторически высокую валовую рентабельность.

🤷♂️ Компанией принято решение временно приостановить выплату дивидендов, направляя свободный кэш на накопление денежных резервов. Уже сформирована значительная сумма свободных средств, предстоит погасить небольшую долю краткосрочных обязательств в 2025 году, после чего останется лишь долгосрочная задолженность под ставку около 10,8–10,9%, срок погашения которой истекает в 2028 году. Дальнейшие шаги относительно избытка наличности пока неизвестны, возможны варианты распределения прибыли акционерам или участие в сделках слияния и поглощения.

💪 При минимальных инвестициях в капитальные затраты компания аккумулирует значительные средства, ожидается дальнейший положительный эффект за счёт чистого дохода от процентов.

🧐 Резкого улучшения показателей не ожидается — ситуация стабильная. Особенно если руководство не примет решения расширять масштабы бизнеса, однако конкретные планы пока не раскрываются перед инвесторами.

💸 Дивиденды

🤑 Главным фактором, удерживающим цену акций на нынешнем уровне, является ожидание восстановления дивидендных выплат. Благодаря этому акции не снижаются в стоимости ниже уровня компании «Мать и дитя». Однако если начнется распределение всей прибыли на дивиденды, коэффициент P/E может увеличиться до диапазона 8–10 в условиях дальнейшего ожидаемого снижения ключевой ставки.

🤔 Наиболее сложной задачей является оценка размера будущих дивидендов. Можно предположить, что при отсутствии сделок по слиянию и поглощению (M&A) или иных действий по выводу средств из компании, весь свободный денежный поток (FCF), будет направлен на выплаты дивидендов. Дополнительно планируется единоразовая выплата ранее накопленного резерва. Ожидаемые дивиденды за 2025 год будут выплачены в 2026 году.

📍 Важно отметить, что в январе 2025 года доли прежнего руководства были переданы новой структуре — ООО «Ресурс», которое получило контроль над 72,71% голосов. По законодательству, новому владельцу необходимо выждать один год, чтобы избежать налогообложения при распределении дивидендов, вероятно, именно этот фактор объясняет задержку.

🔥 Таким образом, инвесторы столкнутся с необходимостью ждать целый 2025 год, надеясь, что финансовые отчеты не покажут признаков роста дебиторской задолженности или выдачи кредитов.

💰 Согласно оценкам, общий объем выплат составит около 18,5 миллиарда рублей, или 205 рублей на одну акцию. Такая доходность весьма привлекательна, составляя почти 27,5%, хотя она носит единовременный характер. Важнее будет дальнейшее поддержание регулярных дивидендов, которые при полном распределении прибыли составят около 120 рублей на акцию ежегодно, что тоже вполне достойно.

📌 Итог

↗️ Можно предположить, что по завершении финансового 2025 года будет произведена полная раздача всех накопленных средств в виде дивидендов в первом полугодии 2026 года, после чего последуют регулярные ежегодные выплаты дивидендов в объеме всей годовой прибыли. Эти меры способны привести к существенной переоценке рыночной оценки предприятия.

🎯 ИнвестВзгляд: Существуют риски, угрожающие перспективам компании: финансовые махинации руководства, сомнительные корпоративные практики и стратегия роста через M&A, замедляющая рост акций из-за отсутствия больших единовременных дивидендов. Идеи нет.

💯 Ответ на поставленный вопрос: Необходимо выждать один год после передачи ООО «Ресурс» контрольного пакета, чтобы минимизировать издержки. Ранее первой половины 2026 года дивидендов ждать не стоит.

👇 Реакции к посту приветствуются.

$GEMC #GEMC #Инвестиции #Дивиденды #Акции #Финансы #Корпорации #Бизнес #Экономика

🏤 Мегановости 🗞 👉📰

1️⃣ "Норникель" $GMKN примет решение по дивидендам по итогам года с учётом свободного денежного потока и уровня долга.

Компания нацелена на осторожный подход — приоритет сейчас у снижения долговой нагрузки.

За полугодие выручка по МСФО выросла на 15%, до $6,5 млрд — за счёт роста продаж, логистики и драгметаллов.

Также "Норникель" привлёк рекордные $2,4 млрд валютного финансирования для стабилизации долга.

Финансово — уверенный рост, но сдержанный настрой на дивиденды.

🧠 Как чистить мозг, чтобы думалось легче? 🚿

Представьте: вы чистите зубы каждое утро и вечер. Два раза в день. Без вопросов. А мозг? Он ведь тоже засоряется — только не налётом, а тревогами, лишними мыслями, переживаниями, ментальной жвачкой.

Но вот хорошая новость: у мозга тоже есть своя “зубная щётка”. Даже несколько. И работают они — без рецептов и затрат.

🧠 Управление портфелем облигаций 📈

📊 Облигации, которые растут сами по себе — звучит как мечта? Но именно это мы наблюдаем в преддверии очередного заседания ЦБ. Снижение ключевой ставки почти неизбежно — рынок уже закладывает это в цену. Тело многих облигаций прибавило в весе, словно заранее готовится к торжеству доходности. Но что делает в такой момент опытный инвестор? Продаёт.

Так и случилось в облигационном портфеле: к пятнице мы остались практически без бумаг. Зафиксировали прибыль и задумались — а что дальше?

До каких значений способен упасть индекс Мосбиржи под воздействием дивгэпов?

Российский рынок на старте торговой недели, так и не смог найти причин для позитива. На закрытии основных торгов индекс МосБиржи просел на 1,62% до 2756,14 пункта, индекс РТС потерял 1,48%, снизившись до 1102,97 пункта.

Многие насущные вопросы остаются без ответа, не позволяя снизить градус неопределенности. Без конкретики в переговорном процессе по урегулированию военного конфликта, фактор геополитики - остается в подвешенном состоянии, что в итоге, не позволяет крупному капиталу рассматривать фондовый рынок безопасным местом для вложения средств.

Также международная напряженность и опасения по поводу эскалации торгового конфликта США с их ключевыми партнерами не способствуют улучшению инвестклимата.

На вечерней сессии президент США Дональд Трамп объявил о введении с 1 августа пошлины в 25% на все японские и южнокорейские товары, импортируемые в США. Также Вашингтон с 1 августа вводит 25% пошлины для Малайзии, 30% — для ЮАР и 40% — для Лаоса и Мьянмы. Реакция мировых площадок обязательно последует.

Нефтяные котировки держаться в зеленой зоне, несмотря на решение ОПЕК+ увеличить производство с августа на 548 тыс. баррелей в день. Такое решение ОПЕК+ вернет на рынок почти 80% баррелей нефти, добыча которых была ранее сокращена участницами альянса.

За две недели дивидендные гэпы способны обрушить Индекс МосБиржи примерно на 3%, приведя котировки к сильной области поддержки 2680-2660 пунктов от которой несколько раз рынок уже демонстрировал попытки восстановления.

В подобный период волатильности, стоит сохранять хладнокровие и не спешить с набором среднесрочных лонгов. Имеет смысл, дождаться оснований для подобный решений. Иначе Вы рискуйте, раньше времени пристроить весь свободный кэш.

На фоне слабости акций, повышенный интерес инвесторов сохраняется к облигациям. Индекс RGBI уверенно держится выше 115 пунктов. В рамках получения фиксированной доходности, сегодня рассмотрим новые размещения на долговом рынке. Всем удачных торгов и благодарю за поддержку постов.

Из корпоративных новостей:

Мечел в январе–мае 2025 г. сократил добычу угля на 24% г/г, до 3,3 млн т — рынок остается убыточным из-за низких цен и слабого спроса.

Соллерс представил новые полноразмерные минивэны Sollers SP7.

Русал запустил производство алюминиевых пищевых контейнеров.

Fix Price объявляет о завершении биржевого обмена ГДР на акции ПАО «Фикс Прайс»

• Лидеры: Озон Фарма $OZPH (+3,84%), Магнит $MGNT (+0,6%), Мать и дитя $MDMG (+0,6%).

• Аутсайдеры: МТС $MTSS (-13,8%), СПБ Биржа $SPBE (-3,7%), Газпром $GAZP (-3,3%).

08.07.2025 - вторник

• $UGLD - предварительное судебное заседание по иску о передаче РФ доли Константина Струкова в ЮГК (12:00 мск)

• $MGKL - Группа МГКЛ опубликует операционные результаты за I полугодие 2025 г.

• $DIAS - закрытие реестра по дивидендам 80,00 руб (дивгэп)

• $KRKNP - закрытие реестра по дивидендам 447,54 руб/ап (дивгэп)

• $MSRS - закрытие реестра по дивидендам 0,15054 руб (дивгэп)

• $SIBN - закрытие реестра по дивидендам 27,21 руб (дивгэп)

• $SVCB - закрытие реестра по дивидендам 0,35 руб (дивгэп)

• $MRKV - последний день с дивидендом 0,0074 руб

• $X5 - последний день с дивидендом 648,00 руб.

Наш телеграм канал

Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#новости #мегановости #аналитика #дивиденды #биржа #рынок #инвестиции #инвестор #фондовый_рынок #акции #облигации #новичкам #трейдинг

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Озон Фармацевтика" $OZPH выплатит дивиденды за 1 квартал 2025 года — 0,28₽ на акцию. Всего направят 307,6 млн ₽.

Дивиденды будут выплачены из прибыли по РСБУ и нераспределённой прибыли прошлых лет. По РСБУ прибыль упала в 2,8 раза — до 428,45 млн ₽, по МСФО выросла на 28% — до 993 млн ₽.

Для сравнения: по итогам 2024 года выплата составляла 0,26₽ на акцию (285,6 млн ₽).

Ранее компания объявила о SPO, что негативно повлияло на её акции.

Дивидендный дайджест

Дивидендный сезон в самом разгаре, и в сегодняшнем дайджесте я выделил ряд компаний, которые уже рекомендовали дивиденды за 2024 год выше двузначных уровней.

🏦 ВТБ

Если акционеры 30 июня утвердят выплаты, в чем я по-прежнему сомневаюсь, то акции госбанка станут лидерами по дивидендной доходности в летнем сезоне. Правда у ВТБ низкая достаточность капитала. Менеджмент планирует провести допэмиссию, чтобы восстановить нормативы после распределения прибыли.

"💬 СД рекомендовал дивиденды – 25,58 руб.

🗓 Последний день для покупки - 10 июля

❗️ Текущая див. доходность – 26,8%"

⛽️ Сургутнефтегаз ап

Кубышка компании генерирует высокую дивидендную доходность, однако динамика рубля ставит под сомнение возможность щедрых выплат по итогам 2025 года. А вот по итогам 2024 года выплата все же будет.

"💬 СД рекомендовал дивиденды – 8,5 руб.

🗓 Последний день для покупки - 16 июля

❗️ Текущая див. доходность - 16,8%"

📱 МТС

АФК Система продолжает активно аккумулировать кэш от своей дочки, так как холдингу необходимы средства для покрытия долговых обязательств и финансирования перспективных проектов. Традиционно дивидендная доходность по акциям эмитента близка к доходности долгосрочных ОФЗ.

"💬 СД рекомендовал дивиденды - 35 руб.

🗓 Последний день для покупки - 4 июля

❗️ Текущая див. доходность - 16,2%"

⛽️ ЕвроТранс

Компания уже второй год обеспечивает акционерам двузначную дивидендную доходность и заявила о готовности следовать этому курсу в 2025-2026 годах.

"💬 СД рекомендовал дивиденды – 14,19 руб.

🗓 Последний день для покупки - 16 июля

❗️ Текущая див. доходность – 11,7%"

Параллельно с этим немало компаний приняли решение воздержаться от распределения прибыли. Среди них Русагро, Газпром, Норникель, Магнит, НЛМК, ЮМГ, Лента. Многие инвесторы продолжали надеяться, что они все-таки осуществят дивидендные выплаты, однако конъюнктура на рынке заметно ухудшилась, поэтому акционеры этих компаний останутся без дивидендов.

❗️Не является инвестиционной рекомендацией

Юнипро - как разбиваются мечты

В середине февраля акции электроэнергетика резко рванули вверх, заскочив на докризисные уровни 2021 года. Инвесторы вспомнили про хранящийся на счетах кэш. В их влажных фантазиях сразу появились мифические дивиденды, которые компания может распределить после мирных переговоров. Сегодня разбираемся со всем этим, по пути затронув отчет эмитента за полный 2024 года.

Итак, выручка компании за отчетный период выросла на 8,1% до 128,3 млрд рублей. Скромная динамика была обусловлена увеличением производства электроэнергии всего на 0,3%. А вот цены на электроэнергию выросли до годового максимума в 2,2 тыс. руб. за 1 МВт•ч. Однако нужно учитывать, что ряд объектов переходят из ДПМ в оплату мощности по тарифам конкурентных отборов мощности (КОМ), что снизит доходы.

При этом чистая прибыль Юнипро выросла на 44,8% до 31,9 млрд рублей. Как компании удалось достичь столь хороших результатов? Причину мы знаем - это все те же финансовые доходы. За 2024 год они составили более 13 ярдов, отражая доходы от размещенных на депозитах средств.

На конец года Юнипро сгенерировала 27,1 млрд рублей денежных средств и их эквивалентов. Еще 65 ярдов находятся в краткосрочных финансовых активах. В период повышенных ставок компания пользуется возможностью и прирастает по чистой прибыли. Однако если скорректировать прибыль на сумму финансовых доходов, то получим 18,9 млрд рублей, что находится на уровне 2023 года.

В итоге мы получаем умеренно позитивный отчет в достаточно скучном секторе. Рост интереса к Юнипро лежит в плоскости возможных дивидендов. На фоне продолжающихся переговоров вокруг урегулирования конфликта и потенциального смягчения санкций, инвесторы «мечтают» о двузначных дивидендах.

Мечты эти разбиваются о ряд факторов. Во-первых, даже если геополитический конфликт начнет разрешаться, Uniper едва ли вернут к управлению компанией, а значит возможности для выплат не появится в обозримом будущем. Во-вторых, по сообщениям самой компании, она вложит в модернизацию ТЭС и строительство новых энергоблоков до 2031 года, внимание, 327,1 млрд рублей.

Откуда брать эту сумму, остается загадкой. Я уже выше написал, что на счетах компании и в финансовых активах на текущий момент лежит всего 92 ярда. Остается найти 200+ млрд. Исходя из вышеизложенного, считаю Юнипро одной из худших идей на рынке, а свой выбор делаю в пользу Леночки. Что за зверь такой, расскажу в одной из следующих статей.

❗️Не является инвестиционной рекомендацией

🧐 Как понять, стоит ли лезть в акции после отчётности? 📊

Вот сидит инвестор перед экраном, на котором — 200 страниц отчёта. Там всё: и выручка, и убытки, и даже EBITDA, которую он вчера ещё путал с EBT. Что делать? Куда смотреть? Что решает: брать акции или бежать?

Не переживай. Сейчас разложим всё по полочкам — легко, понятно и с интригой. Ведь даже в бухгалтерии есть своя драма.

JETLEND: IPO как последний шанс?

В преддверии IPO JetLend на СПБ Бирже стоит внимательно рассмотреть актуальное положение компании на рынке и перспективы её публичного размещения. Если в феврале 2024 года в Telegram-канале JetLend сообщалось о потенциальной оценке до 20 млрд рублей, то позднее Forbes и РБК упоминали диапазон 8-12 млрд рублей. Текущая оценка в 6-6,5 млрд демонстрирует снижение ожиданий. Это может быть связано с ухудшением финансовых показателей компании и общим скептицизмом инвесторов относительно перспектив краудлендинга в условиях высокой ключевой ставки. Но насколько оправданны такие амбиции в текущих рыночных условиях?

Утрата лидерства и замедление роста

Еще недавно JetLend уверенно занимал первую строчку среди краудлендинговых платформ России. По данным Smart Ranking, в 2024 году доля компании составляла внушительные 47% рынка с выручкой 572,7 млн рублей. Однако ситуация стремительно меняется.

По свежим январским данным 2025 года, JetLend уже уступил лидерство платформе "Поток". Объем выданных займов JetLend составил всего 431,5 млн рублей (28,26% рынка) против 459,0 млн рублей (30,06%) у "Потока". Особенно тревожным выглядит сокращение объема выдач более чем в два раза по сравнению с декабрем 2024 года и январем 2024 года, когда компания стабильно выдавала займы на сумму свыше 1 млрд рублей.

Замедление роста подтверждается и официальной статистикой. Если в 2023 году объем привлеченных инвестиций вырос до 10,97 млрд рублей с 3,07 млрд в 2022 году, то в 2024 году рост составил лишь 5%, достигнув 11,53 млрд рублей. При этом количество инвесторов увеличилось незначительно – с 49 881 в 2023 году до 51 026 в 2024 году.

Технологические просчеты и растущая дефолтность

Одна из ключевых проблем JetLend – неудачные решения в области ML-моделей и скоринга заемщиков. По информации из публичных источников, компания признала, что в период 2023-2024 годов использовала несовершенные модели оценки рисков, что привело к резкому росту дефолтности.

Это согласуется с общими проблемами внедрения ML-моделей в финансовой сфере. Исследования показывают, что 87% ML-проектов в промышленности никогда не выходят за рамки экспериментальной фазы. Ключевая проблема – так называемая "недоспецификация", когда множество моделей показывают хорошие результаты в тестовой среде, но затем катастрофически проваливаются в реальных условиях.

Политика кредитных линий JetLend, предполагающая выдачу дополнительных лимитов без повторной проверки заемщика, также вызывает вопросы. Это особенно критично для инвесторов, поскольку не покрывает их риски в условиях, когда ключевая ставка достигла 21%, а инвесторы платформы продолжают обслуживать займы, выданные ранее под 16,5%.

Проблемы с ликвидностью и недовольство инвесторов

Тревожным сигналом является и тот факт, что около трети средств инвесторов, размещенных на платформе, не направляются в работу через стратегию автоинвестирования – это может указывать на отсутствие качественных заемщиков или проблемы с ликвидностью.

IPO как последний шанс?

Выбор момента для IPO вызывает вопросы. Компания уже отложила размещение с декабря 2024 года на март 2025, сославшись на "технические причины". По словам CEO Романа Хорошева, "компания приближается к IPO и очень тщательно выбирает момент, поэтому настройка ряда процессов занимает немного больше времени, чем ожидалось.

Не менее странным выглядит выбор СПБ Биржи как площадки для размещения, где и аудитория значительно меньше. JetLend станет лишь вторым IPO на этой бирже после размещения ПАО "Элемент" в мае 2024 года.

Примечательно, что основатели компании планируют осуществить кэш-аут после IPO, продав по 1 млн акций каждый при их предварительной оценке в 65 рублей за штуку. Из официальных материалов JetLend следует, что общий объем предлагаемых акций составит 12,329,488 штук (всего 11.21% от капитала post-money), что уже говорит о крайне низком free-float. При этом только 81.1% от размещения (10 млн акций) пойдут на развитие компании через допэмиссию.

Остальные 18.9% (2,329,488 акций) составит cash-out – деньги, которые получат не компания, а её акционеры. И вот здесь начинается самое интересное. Основатели Роман Хорошев (через гонконгскую компанию Pharer Limited) и Евгений Усков (через BoostBox Limited, также из Гонконга) выводят по 1 млн акций каждый, что составляет по 8.1% от всего размещения.

Оставшиеся миноритарии и финансовые инвесторы довольствуются всего 329,488 акциями (2.7%). При этом размещение происходит на третьем уровне листинга СПБ Биржи в сегменте "СПБ Новая экономика" – наименее престижном и наименее регулируемом.

Компания даже заложила механизм стабилизации котировок продолжительностью до 70 дней на объем до 25% от базового размещения – явный признак ожидаемой волатильности. Да, предусмотрен lock-up период в 180 дней для крупных акционеров, но что произойдет после его окончания?

Уроки недавнего прошлого: случай Займера

Показательным является недавнее IPO финансовой компании МФК "Займер". После размещения в апреле 2024 года по нижней границе ценового диапазона акции компании упали на 30%. Сейчас "Займер" направляет 100% чистой прибыли на выплату дивидендов под 8%, что значительно ниже ключевой ставки в 21%.

Заключение: перспективы инвестиций в JetLend

JetLend действительно был пионером и лидером рынка краудлендинга в России, демонстрируя впечатляющий рост до 2024 года. Однако последние данные указывают на замедление роста, потерю лидерских позиций и потенциальные проблемы с бизнес-моделью.

IPO компании выглядит скорее как попытка привлечь дополнительное финансирование в сложных рыночных условиях, нежели как естественный этап развития успешного бизнеса. Планы основателей по продаже части акций после размещения могут вызывать дополнительные вопросы о долгосрочных перспективах компании: основатели спешат зафиксировать прибыль в момент, когда компания теряет лидерство на рынке, а её выручка стагнирует.

Потенциальным инвесторам следует тщательно взвесить все риски, связанные с замедлением роста компании, проблемами с ликвидностью и общей неопределенностью на рынке краудлендинга в условиях высоких процентных ставок. История IPO "Займера" должна служить предупреждением о возможной волатильности акций финансовых компаний после размещения.

Неочевидный тейк - ТНС Энерго

Всем привет!

Сегодня хочу поговорить о совсем неочевидной для инвестирования бумаге - ТНС Энерго #TNSE.

💡 Про ИТ просто: кухня внутри процессора или как мозг вашего устройства творит магию 🧠

Вы когда-нибудь задумывались, как ваш компьютер или смартфон мгновенно открывает приложения, воспроизводит фильмы и считает, сколько вы потратили в этом месяце? Всё это делает процессор — главный "мозг" устройства. Давайте разберём, как он работает, но просто и наглядно.

Татнефть: промежуточные дивиденды

💰 Совет директоров Татнефти сегодня рекомендовал

) дивиденды за 3 кв. 2024 года в размере 17,39 руб. на одну обыкновенную (#TATN) и привилегированную (#TATNP) акцию, что по текущим котировкам сулит промежуточную ДД=3% по обоим типам бумаг. Вкупе с ранее выплаченными 38,2 руб. за 6m2024 совокупный дивиденд за 9m2024 оценивается на уровне 55,9 руб. с ДД=8,5%.