Рынок долгового капитала за IV квартал и 12 месяцев 2024 года: крутое пике с неожиданным финалом

- Размещения Минфина в 2024 году оказались в 1,5 раза больше, чем в 2023-м, за счет рекордных аукционов в декабре. Два аукциона по 1 трлн рублей новых ОФЗ с привязкой к RUONIA позволили перевыполнить план министерства. Практически непрерывный рост доходностей государственных облигаций прекратился в конце года после декабрьского заседания Банка России, по итогам которого рынок переоценил перспективы повышения ключевой ставки. В таких условиях, а также в силу проявления признаков геополитической деэскалации, Минфину удалось перевыполнить план по привлечению облигаций в 1 трлн руб. в 1 кв. 2025 г. к началу марта.

- Размещения корпоративных участников рынка увеличились в 1,2 раза в 2024-м вопреки рекордным ставкам, доля облигаций с плавающим купоном увеличилась до 55 против 30% годом ранее. 40% от годового объема было обеспечено в IV квартале, что обусловлено в т. ч. снижением стоимости заимствований на облигационном рынке по сравнению с банковским кредитованием.

- Автономные от денежно-кредитной политики факторы привели к расширению спредов к ключевой ставке по кредитам среди наиболее надежных категорий заемщиков в среднем с 2–3 до 5–6 п. п. в ноябре – декабре. В то же время, на рынке облигаций у наиболее надежных эмитентов уровень средней надбавки к ключевой в ноябре – декабре 2024 года составлял около 1,5 п. п.

- Уровни доходностей и спредов к ОФЗ среди корпоративных облигаций резко возросли. Рост процентных ставок и увеличение числа дефолтных событий предсказуемо в наибольшей степени сказались на расширении спредов к ОФЗ среди эмитентов наиболее низкого кредитного качества. Спреды превысили 1 200 б. п. в IV квартале 2024 года против 330 б. п. в IV квартале 2023-го.

- Наиболее ощутимый прирост агрегированного уровня ставок купона по облигациям в обращении наблюдался в IV квартале 2024 года, когда были зафиксированы пики размещений и погашений облигационных займов, выходы новых эмитентов на рынок. Мы полагаем, что в I–II кварталах 2025 года прежний шаг изменения средних ставок в 1–2 п. п. за квартал может быть преодолен с учетом резко возросшей ключевой ЦБ РФ во второй половине 2024-го и привести средние ставки купона рейтинговой категории «BBB+» – «B-» к уровням 20% и выше, что существенно увеличивает риски рефинансирования задолженности, обслуживания долга.

- Расширение спредов в ставках между кредитами и облигациями в условиях повышенных объемов погашений бумаг на публичном долговом рынке создают хорошие условия для роста первичного рынка корпоративных облигаций в текущем году. Перетоку ликвидности из депозитов на облигационный рынок будут способствовать сигналы о развороте денежно-кредитной политики при условии перелома тренда в борьбе с инфляцией.

Полная версия обзора:

https://raexpert.ru/researches/ua/debt_market_4q2024/

🚀 #какустроено: От субстанции до упаковки — за 3 минуты в сердце «Озон Фарм»

Мы часто рассказываем о наших чистых помещениях, системах подготовки воздуха и автоматизированных линиях.

Сегодня заглянем в ОЭЗ «Тольятти» на производственные участки площадки «Озон Фарм», где производятся десятки миллионов упаковок лекарственных средств из синтетических активных фармацевтических субстанций.

📽️ Как фармсубстанция превращается в лекарственную форму? Погрузитесь в процесс вместе с нами:

👉 Ссылка на видео

М.Видео. Отчет за 1 пол 2025 по МСФО

Тикер: #MVID

Текущая цена: 63.6

Капитализация: 11.4 млрд.

Сектор: Ритейл

Сайт: https://mvideoeldorado.ru/ru/shareholders-and-investors

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за 12 месяцев

P\BV - отрицательная балансовая стоимость

P\S - 0.03

ROE - убыток за 12 месяцев

ND\EBITDA - 4.56

EV\EBITDA - 4.9

Активы\Обязательства - 0.98

Что нравится:

✔️ дебиторская задолженность снизилась на 26.2% п/п (37.5 -> 27.7 млрд).

Что не нравится:

✔️ выручка снизилась на 15.2% г/г (201.9 -> 171.2 млрд);

✔️ отрицательный FCF, который упал в 3.6 раза г/г (-8.2 -> -30 млрд);

✔️ чистый долг увеличился на 4.1% п/п (153.4 -> 159.7 млрд). ND\EBITDA вырос с 4.07 до 4.86;

✔️ увеличение чистого финансового расхода на 62.4% г/г (16.1 -> 26.1 млрд);

✔️ убыток вырос в 2.4 раза г/г (-10.3 -> -25.2 млрд). Причины такого результата - уменьшение выручки, сохранение высокой себестоимости реализации (валовая прибыль снизилась с 20.6 до 15.8%), а также возросший нетто финансовый расход;

✔️ активы меньше обязательств (соотношение 0.98) и, как следствие, отрицательная балансовая стоимость.

Дивиденды:

Дивидендная политика предусматривает выплату в размере не менее 100% чистой прибыли с исключением доли прибыли (убытка) ассоциированных и совместных предприятий.

Из-за отсутствия прибыли компания не выплачивает дивиденды с 2021 года.

Мой итог:

Буквально несколько дней назад компания объявила о планах разместить дополнительные 1.5 млрд акций. Количество, конечно, впечатляет. Текущих акционеров "размоет" более чем в 9 раз (!!!). Если размещение пройдет по цене 60 руб (что совсем не факт), то компания соберет 90 млрд руб.

И вот совсем нет уверенности, что даже такой объем дополнительного капитала поможет компании. В 1 полугодии М.Видео убыточна уже на операционном уровне. И нет каких-то факторов, которые должны переломить тенденцию в будущем. А в дополнение к этому еще высокий нетто финансовый расход. Здесь могло бы хоть как-то помочь заметное снижение ключевой ставки, но пока и этого не ожидается.

Пока ситуация напоминает закручивающуюся спираль, когда на каждом витке становится только хуже. Не так давно компания уже проводила дополнительную эмиссию по закрытой подписке на 30 млрд, но этого не хватило, и теперь SPO на сумму примерно в 3 раза большую.

"Черный" дыра для денег, в которой адекватному инвестору делать нечего.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

💩 Акции «М.Видео» подскочили на утренней сессии почти на 10%.

Сеть магазинов электроники и бытовой техники «М.видео» ведет переговоры со стратегическими инвесторами по участию в предстоящей допэмиссии. Часть договоренностей находится в завершающей стадии, в частности с китайской JD. com – крупнейшим онлайн-ритейлером Китая, пишет издание. Эксперты не исключили, что при участии в допэмиссии JD.com может получить в сумме блокирующий пакет – 25% плюс 1 акция.

Почему бы и не продать такой "качественный" актив китайцам...

$MVID

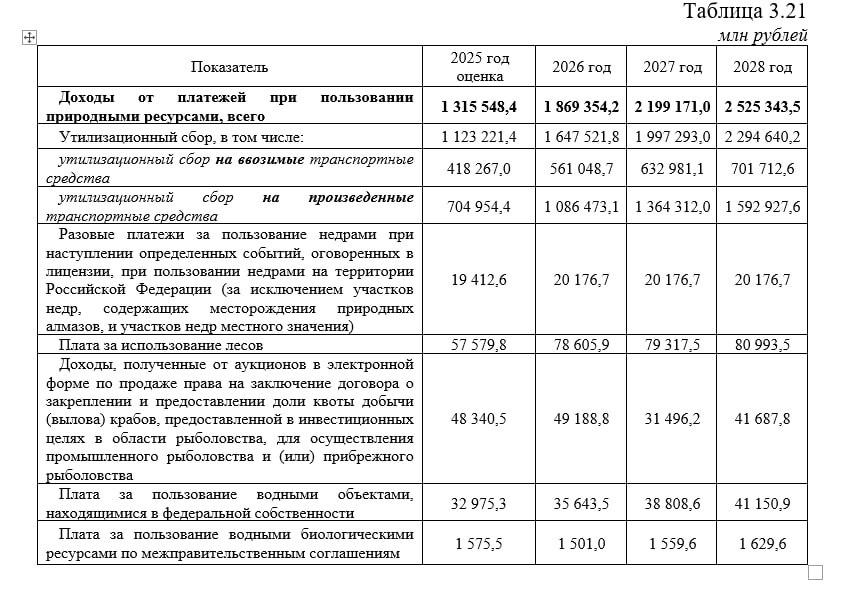

🪙 Предлагаемые изменения в механизме расчета утильсбора не повлияют на доступность самых массовых категорий автомобилей — глава Минпромторга РФ, ТАСС.

По словам Антона Алиханова, доля автомобилей с двигателем мощностью до 160 л. С. Превышает 80% в российском автопарке. Для наиболее массовых и востребованных у россиян категорий авто сохранятся льготные суммы утильсбора.

Государство планирует заработать дополнительно 520 млрд рублей в следующем году благодаря росту утиль сбора.

🔌 У нас цель, как у менеджмента компании «Интер РАО», это вклад в будущее страны.

У нас нет задачи бегать за розничным инвестором и растить нашу капитализацию, которая есть, получается, только предмет психологической реакции большого количества людей, — топ-менеджер компании Тамара Меребашвили. $IRAO

Если раньше представители компании ждали прихода иностранных инвесторов, то теперь им российские инвесторы не интересны.

Как там было... Вернуть доверие?

🪙 С 1 января 2026 российская отрасль программного обеспечения может лишиться нулевой ставки НДС для коммерческого ПО.

До этого анонсировали отмену льгот по налогам для работников IT компаний. Похоже их решили добить до того как они встанут на ноги.

Это все может снизить спрос на ПО, увеличит цены и т.д. Про рост прибыли можно пока забыть.

$ASTR $POSI $SOFL

$DIAS

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией