Рейтинг облигаций.

💡Рейтинг облигаций. Как выбирать облигации?

Желательно чтобы доходность была как у высокодоходных облигаций ( ВДО), кредитный рейтинг самый высокий ( ААА), а долг самый низкий ( желательно отрицательный) … Но такого не бывает). Пока добавил в таблицу только 12 компаний. Если нужно еще, то пишите какие компании еще стоит добавить. Есть еще застройщики, лизинговые компании и совсем страшные ВДО. Все эти облигации либо есть в моем портфеле, либо там были, либо могут туда попасть. Не пишу выпуски, думаю что каждый найдет подходящий для себя. Доходность к погашению от 21 до 44 процентов. Часть компаний можно уже спокойно относить к ВДО. Доходность выше ключевой ставки на 5 процентов или даже больше.

🌼Относительно безопасные истории. Риск – низкий. Тут либо гос. поддержка, либо более-менее устойчивое финансовое состояние компании. МТС, РЖД, Камаз, Россети, Ленэнерго. Доходность 21-23 процента. Все остальное – это уже повышение риска. Сами решайте, нужен ли он вам. Насколько вы готовы рискнуть своими деньгами, чтобы заработать + 5-10 процента к депозиту за год?

🍎Самые доходные. Риск высокий. Сегежа. 002Р выпуск 1. Из этих бумаг вышел совсем недавно, погасил по 1000 рублей, получил купоны. Пока не вижу смысла заходить в такое. Как я и писал, после оферты цена на облигации сильно упала. Получать купон в районе 9,8 процентов 2 года подряд не сильно интересно. Тут почти все единогласны: и рейтинговые агентства и сайт доход ру. Ну и уровень долга тоже говорит нам, что тут все может быть крайне печально.

🍏Высокая доходность + относительно невысокий уровень риска. АФК, Вуш, Биннофарм, Селигдар, Евротранс, Селектел. Смущает доходность АФК, она уже как у ВДО, кредитный рейтинг еще высокий, долг большой. Ну а в остальном, умеренный риск – умеренная доходность.

Ставьте реакции 👍, если было полезно. Успешных инвестиций. #облигации #инвестиции

📣 Самая ожидаемая встреча инвесторов 2025 💰

Представьте зал кинотеатра "Октябрь" в Москве. На один день он превратится не в место кинопремьер, а в главный рынок идей, стратегий и прогнозов. Здесь соберутся те, кто двигает российские инвестиции вперёд: эмитенты, частные инвесторы, трейдеры, брокеры, управляющие компании, family-офисы и даже медиа.

😎 Почему я там

Я сам регулярно посещаю SMART-LAB CONF, чтобы не только черпать свежие идеи и вдохновение от экспертов, но и обмениваться опытом с другими инвесторами, блогерами и представителями компаний. Это та редкая площадка, где можно услышать живую аналитику и увидеть, как формируются тренды на рынке прямо сейчас.

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

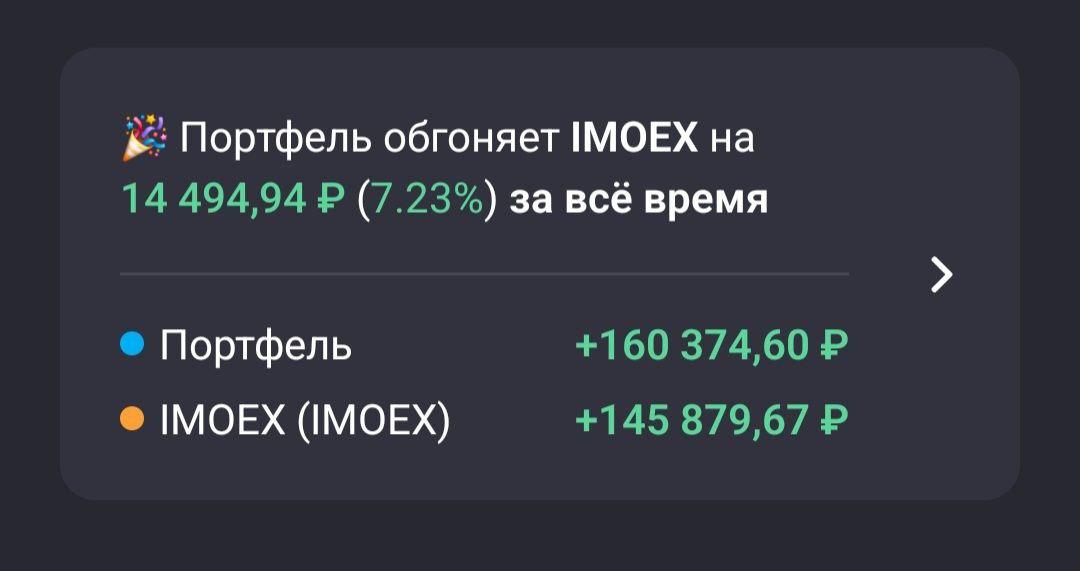

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

💸 Что лучше депозита? На мой взгляд — облигации. И вот почему 💸

Представьте: банк может снизить ставки по вкладам, а ваш купон по облигации уже зафиксирован и приходит по расписанию. В этот момент понимаешь, что деньги могут работать не только «лежанием», но и планом.