Неопределенность торговой политики США заставляет медь дорожать

Цены на медь на London Metal Exchange с апреля нынешнего года идут вверх и уже приблизились к 9,5 тыс. долларов за тонну. Красный металл заставляют медленно дорожать несколько взаимосвязанных факторов.

Во-первых, Министерство торговли США проводит расследование в отношении импорта меди на американский рынок и на его основании может быть принято решение о введении защитных пошлин. Вопрос явно непраздный, поскольку в США в 2024 году было произведено 850 тыс. тонн меди из руд и 40 тыс. тонн из лома и отходов. Ее ввоз из-за границы составил 810 тыс. тонн, главным образом, он шел из Чили, Канады, Мексики, Перу.

Во-вторых, сейчас действует мораторий на ранее установленные властями США таможенные пошлины на ввоз товаров практически из всех стран мира. Под них попадает и продукция, содержащая в той или иной степени медь. Он вечным не будет и в июле должен прекратиться.

В-третьих, в преддверии введения защитных пошлин в США значительно вырос экспорт востребованных на их рынке товаров и медь не стала исключением. Как следствие, ее запасы на складах в КНР сократились до минимума, и китайские трейдеры принялись ее скупать на London Metal Exchange для последующих поставок в США, аналогичным образом ведут себя и их западные конкуренты. Выпуск же меди в КНР явно не успевает за спросом.

В дальнейшем можно ожидать хода событий по следующему сценарию: правительство США все-таки установит ввозные пошлины на медь, тем самым вызвав скачок цен на нее в рамках торгов на площадках CME Group - накопленные в США складские запасы не бесконечны, и их владельцы не преминут заработать на конечных потребителях. На London Metal Exchange цены могут снизиться, но это не будет продолжаться долго, так как запасы красного металла на ее складах серьезно уменьшились, спрос же на него не испарился. Соответственно, по итогам первой половины и апреля-июня 2025 года ключевые производители меди, включая «Норильский никель», могут показать хорошие финансовые результаты от ее сбыта.

Долгосрочные же перспективы тоже выглядят благоприятными - выпуск электромобилей, развитие солнечной и ветровой энергетики, и искусственного интеллекта будут способствовать расширению заказов на медь и подъему цен на них. Наличие профицита меди на глобальном рынке в отдельные периоды времени кардинально картину на нем не поменяет и в горизонте ближайших пяти лет продолжительного нахождения ее стоимости ниже 8,5 тыс. долларов за тонну не предвидится.

- Рост цен на медь выглядит устойчивым. Но интересно, как отреагирует рынок, когда запасы в Штатах начнут заканчиваться.

«Моя цель — строить большую компанию, и я теперь ясно представляю, как это делать»

На Forbes вышло интервью с генеральным директором ВИ.ру Виктором Кузнецовым.

Основатель ВИ.ру стал первым героем спецпроекта Forbes Life о том, как представители российского бизнеса переживают кризисы и ищут точки опоры. Виктор Кузнецов рассказал о смыслах, устремлениях и мотивации за пределами финансовых показателей.

📌 О пути от стартапера до предпринимателя, стоящего во главе российского лидера онлайн-торговли, и о том, как строить работу вокруг того, что приносит радость и драйв — читайте в материале Forbes.

#ВИвСМИ #всепроВИ #командаВИ

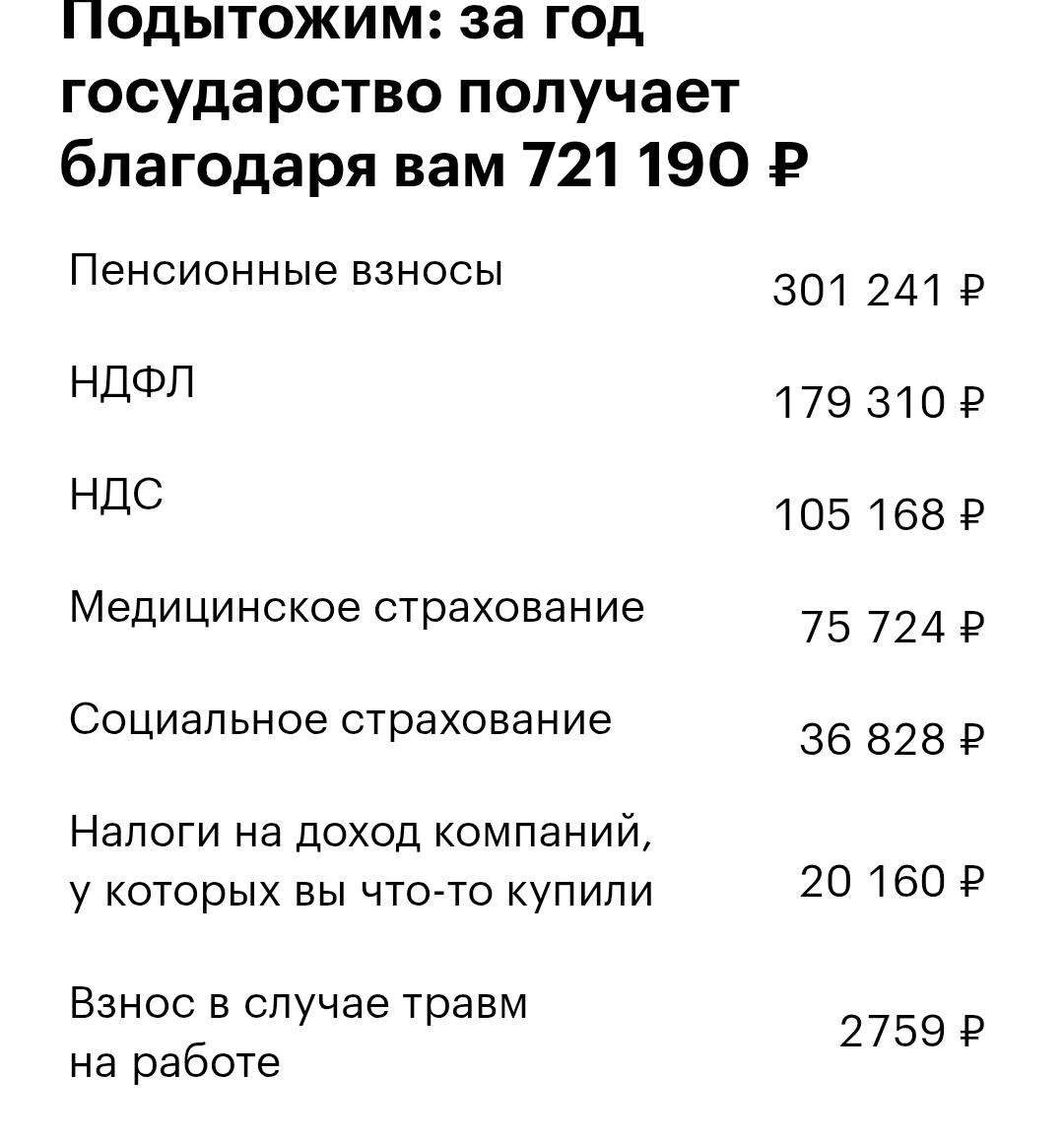

Калькулятор налогов.

ТЖ выкатил калькулятор налогов.

Указывает доход и смотрим сколько налогов платим.

И это без учета повышения налогов с 2026 года.

Берем зарплату в 100 000 р. Предположим, что вы тратие около 70 тыс рублей в месяц на различные товары и услуги.

Если вы не курите, не пьёте и не водите автомобиль, без учета госпошлин,то выходит сумма 721 тыс рублей. Это то что платите вы и ваш работодатель.

Но часть этих денег вы и так не видите. Например:

Пенсионные взносы - 301 241 ₽

НДФЛ - 179 310 ₽

Медицинское страхование - 75 724 ₽

Социальное страхование - 36 828 ₽

Взнос в случае травм на работе - 2759 ₽

Всего 595 тыс рублей.

То что мы платим напрямую:

НДС- 105 168 ₽

Налоги на доход компаний, у которых вы что-то купили - 20 160 ₽

Ну а если вы употребляете алкоголь, курите, водите автомобиль, то государство получает с вас около 778 тыс рублей. На 57 тыс больше ежегодно. Думаю что это хорошая причина отказаться от алкоголя и сигарет. Так больше денег останется вам... Если конечно их не потратить на что-то ещё).

Вот другие обязательные платежи, которые не посчитали:

Имущественные налоги и НДФЛ с продажи квартиры или машины.

Сборы — например, госпошлину, таможенные пошлины и штрафы.

Некоторые акцизы — на сладкие напитки и моторные масла.

Как говорится, думайте.

Это высокие или низкие налоги, как считаете?

Вот ссылка на калькулятор: (ФНС" target="_blank">https://t-j.ru/fns-loves-you/?utm_referrer=https%3A%2F%2Fwww.google.com%2F

(ФНС любит тебя! - видимо это такая шутка от разработчиков)

#налоги #плотинологи