💡 Банк России сохранил ключевую ставку на уровне 21%.

Если динамика дезинфляции не будет обеспечивать достижение цели, Банк России рассмотрит вопрос о повышении ключевой ставки, — Банк России не стал смягчать сигнал по ключевой ставке.

Текущее инфляционное давление снизилось, но остается высоким, особенно в устойчивой части.

Достигнутая жесткость денежно-кредитных условий формирует необходимые предпосылки для возвращения инфляции к цели в 2026 году.

Для достижения цели по инфляции потребуется продолжительный период поддержания жестких денежно-кредитных условий в экономике.

Ожидаемо.

💡Про облигации.

Размещение облигаций Норникеля в $. Заявляли что будет доходность 9% в долларах, разместились под 8%.

Биннофарм. Оставлял заявку на 20 тыс рублей. Удовлетворили на 18 тыс.

Видимо идёт активная закупка облигациями. Так как проценты снижают, аллокация снижается, а желающих всё равно достаточно. Посмотрим куда пойдут цены дальше... $RU000A10B3Q2

Для примера, сейчас облигации МГКЛ 7 выпуск торгуются по 1200 р, при номинале в 1000 р. Купонная доходность - 30%. 🤷♂️

$RU000A10ATC4

Совком Секьюр уже по 1039 р, при номинале в 1000 р. А я думал, что дороже 1000 р - это дорого. Нет, это нормально). $RU000A10AST0

Ажиотаж в облигациях продолжается, дальше будет только хуже. Особенно если ставку начнут снижать.

Буду смотреть на интересные размещения. Думаю что сейчас зафиксировать доходность в облигациях выше 20-24% - это неплохой вариант.

А вы как считаете? Стоит покупать облигации с фикс купоном или лучше флоутеры?

#облигации #ставка

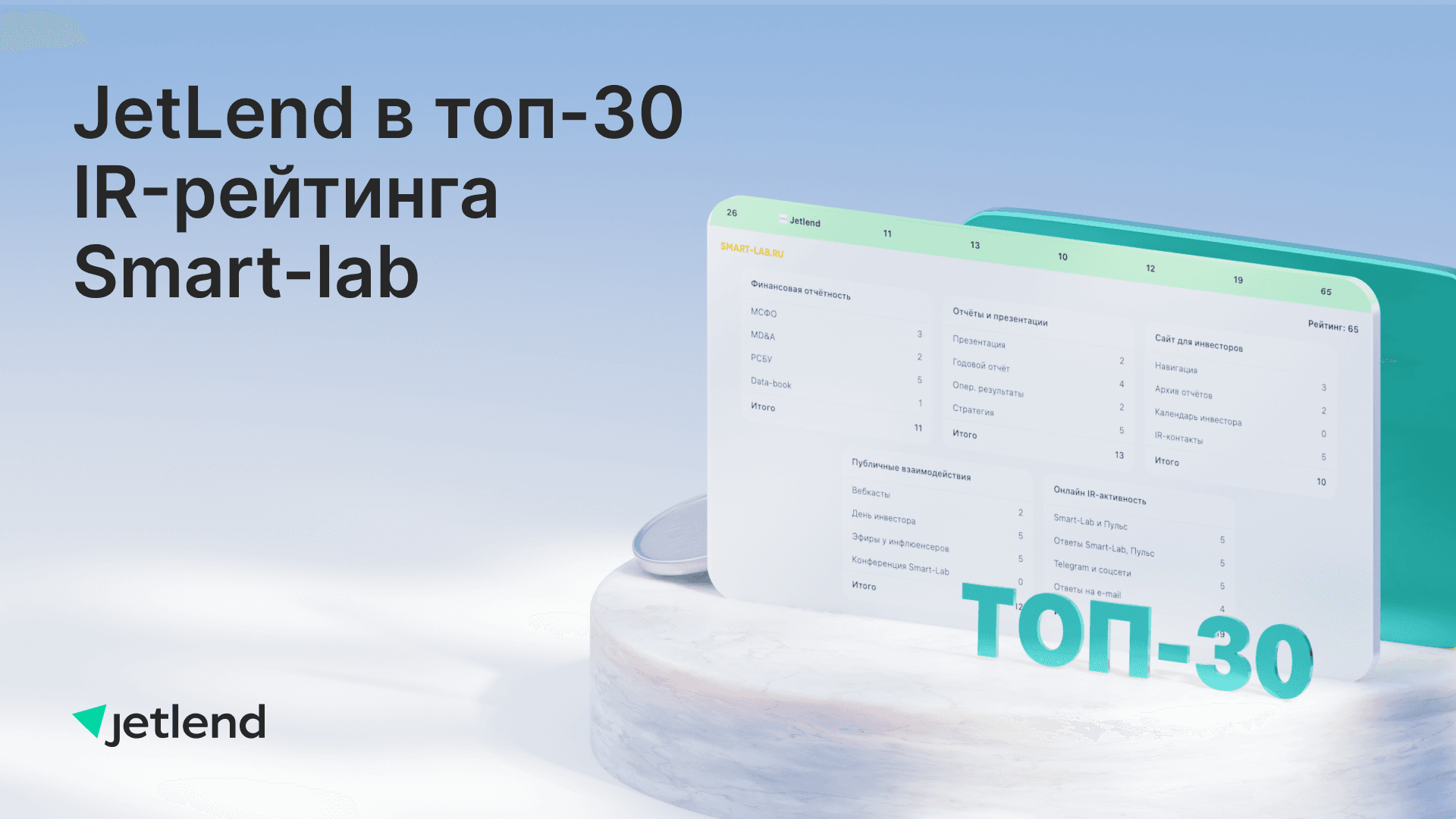

JetLend в топ-30 IR-рейтинга Smart-lab

JetLend стал публичной компанией весной 2025 года. Мы вышли на биржу с четкой целью — масштабировать бизнес, привлечь новых инвесторов и выстроить прозрачную и прямую коммуникацию с рынком.

Менее чем через три месяца после IPO мы получили первую внешнюю оценку: JetLend занял 26-е место из 78 компаний в IR-рейтинге от Smart-Lab.

Мы подошли к рейтингу как к обратной связи, после публикации результатов:

— связались с командой Smart-Lab,

— изучили методологию составления рейтинга,

— прошлись по каждому критерию, чтобы понять, где мы недобрали баллов и почему,

— обсудили, чего не хватило нам и сообществу инвесторов для идеального диалога.

Теперь у нас есть четкая карта и мы будем использовать ее как навигацию — чтобы выстраивать понятный и удобный для погружения IR.

Методология рейтинга включает 5 ключевых блоков. Каждый из них оценивается по шкале до 20 баллов, а внутри — по отдельным пунктам, где максимум за каждый критерий — 5 баллов.

Финансовая отчетность — 11 баллов

Отчетность по МСФО и РСБУ мы публикуем на регулярной основе и сопровождаем пояснениями — чтобы инвестор видел не просто финальные цифры, а мог понять логику, контекст и движущие факторы.

При этом мы видим возможность для улучшения: чтобы инвестору было проще ориентироваться, стоит активнее использовать форматы MD&A и data-book. Мы уже включили их в план доработок — чтобы не только показывать цифры, но и объяснять, куда движется бизнес и почему.

Презентации и стратегия — 13 баллов

Мы раскрыли стратегию компании до 2030 года: показали бизнес-модель, ключевые драйверы выручки, показатели доходности (включая XIRR), а также обозначили вектор развития — от масштабирования вторичного рынка до будущих сделок M&A. Для нас IR — это не отчетность, а инструмент непрерывной коммуникации с рынком.

IR-раздел на сайте — 10 баллов

На нашем сайте доступна вся ключевая информация для инвесторов: отчетность, презентации, раскрытие существенных факторов, блок по IPO, архив документов и прямые контакты IR-команды.

Мы получили важный фидбэк от сообщества: материалы есть, но навигация может быть удобнее. Уже начали работу над улучшением структуры — чтобы сделать поиск информации быстрее, логичнее и проще. Календарь событий и релизов также появится в ближайшее время

Публичные взаимодействия — 12 баллов

Сейчас мы выстраиваем коммуникацию с инвесторами преимущественно в онлайн-формате — и у него есть очевидные преимущества. Мы на ежемесячной основе делимся результатами, метриками и планами, чтобы инвесторы могли регулярно отслеживать динамику развития бизнеса.

Онлайн-формат удобен: можно подключиться из любой точки, задать вопрос заранее и получить на него ответ. Это обеспечивает прозрачность, доступность и ритмичность диалога с рынком.

При этом мы понимаем: живое общение дает больше глубины и доверия. Мы слышим этот запрос со стороны инвесторов и рассматриваем его как направление для дальнейшего развития.

Онлайн-IR активность — 19 баллов

Один из наивысших результатов среди всех участников рейтинга. Telegram, Smart-Lab, Пульс — везде живой диалог. Вопросы получают ответы, комментарии — внимание, а обратная связь — не формальность, а часть ежедневной работы. Мы не уходим от диалога и не боится говорить даже на сложные темы.

Мы считаем, что открытость — это не обязанность, а рабочий подход. IR для нас — часть стратегии: инструмент, который помогает ясно доносить суть бизнеса и быть понятными для инвесторов.

Нам важно, чтобы JetLend воспринимали не только как источник доходности, но и как компанию с прозрачной логикой, устойчивыми цифрами и последовательными действиями. 26-е место — хороший ориентир на старте.

Мы видим направления, которые можно усилить, и будем развивать те элементы, которые делают коммуникацию с рынком полезной.

ГТЛК открыла книгу заявок по размещению ESG-облигаций 002P-09

Выпуск включен в первый уровень котировального списка Московской Биржи и удовлетворяет требованиям по включению в Ломбардный список Банка России. Облигации будут доступны для приобретения неквалифицированными инвесторами.

ГТЛК уже зарекомендовала себя в ESG-повестке: в 2021 году ГТЛК стала первой лизинговой компанией, получившей ESG-рейтинг, а в 2024 году рейтинговое агентство АКРА повысило ESG-рейтинг компании до ESG-3 (ESG-AA), что соответствует очень высокой оценке в области экологии, социальной ответственности и управления. Кроме того, по состоянию на 1 квартал 2025 года, «зеленый» транспорт формирует 30% лизингового портфеля компании, а «социальный» – 8%.

🧠 Управление портфелем облигаций 📈

📊 Облигации, которые растут сами по себе — звучит как мечта? Но именно это мы наблюдаем в преддверии очередного заседания ЦБ. Снижение ключевой ставки почти неизбежно — рынок уже закладывает это в цену. Тело многих облигаций прибавило в весе, словно заранее готовится к торжеству доходности. Но что делает в такой момент опытный инвестор? Продаёт.

Так и случилось в облигационном портфеле: к пятнице мы остались практически без бумаг. Зафиксировали прибыль и задумались — а что дальше?

🏤 Мегановости 🗞 👉📰

1️⃣ "Центральный телеграф" $CNTLP в I полугодии снизил выручку до 600,2 млн ₽, это на 5,7% меньше, чем год назад.

Почти все направления дали меньше денег, сильнее всего просел доход от трафика и прочих услуг.

Прибыль от продаж упала в 2 раза, но компания всё же вышла в плюс — чистая прибыль 1,3 млн ₽ вместо убытка.

Расходы чуть снизили, но траты на сети выросли.

Дивиденды за 2024 год выплатят только по привилегированным акциям — 0,224 ₽ на бумагу.