Поиск

Можно ли заработать на акциях ВИ.ру в ближайшие годы ⁉️

💭 Разбираем, какие факторы могут повлиять на доходность инвестиций в акции компании в ближайшие годы...

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост основных финансовых показателей за первое полугодие 2025 года. Выручка увеличилась на 14% и достигла 86,8 млрд рублей, чему способствовали повышение среднего чека и расширение клиентской базы. Валовая прибыль поднялась на 29%, составив 28,4 млрд рублей, при этом валовая рентабельность во втором квартале превысила 33%. Это стало возможным благодаря концентрации усилий на высокодоходном секторе B2B и увеличению доли товаров под собственными торговыми марками и эксклюзивных импортных продуктов.

👌 Показатель EBITDA вырос на 26%, до 7,4 млрд рублей, вследствие повышения доходов и мер по контролю денежных расходов. Несмотря на убыток первого квартала, чистая прибыль за полгода составила 192 млн рублей, включая прибыль второго квартала в размере 861 млн рублей. Улучшение договорных условий с поставщиками позволило достичь свободного денежного потока в объеме 8 млрд рублей.

✔️ Операционная часть (2 кв 2025)

🤷♂️ Количество заказов за второй квартал составило 7,17 млн, что на 14,2% превышает первый квартал, однако снизилось на 9,6% по сравнению с прошлогодним показателем. Итоговые показатели за первое полугодие показали снижение количества заказов на 6,1% до уровня 12,8 млн.

🤓 Такое положение дел обусловлено сложностью экономической ситуации и конкуренцией среди маркетплейсов. Несмотря на это, компания продолжает активно расширять ассортимент продукции и укреплять позиции собственных торговых марок.

🏗️ Деятельность компании определяется в том числе и положением дел на строительном рынке, испытывающем в настоящее время затруднения ввиду высоких процентных ставок и уменьшения объемов инвестиций.

🫰 Оценка

🧐 Мультипликаторы соответствует уровню, приближённому к средним показателям российского розничного рынка. Компания заслуженно получает премию благодаря наличию развитой технологической инфраструктуры и ориентации на онлайн-продажи. Вместе с тем, учитывая наличие умеренного свободного денежного потока, замедление темпов развития и низкую дивидендную доходность, данная премия должна быть минимально выражена либо вовсе отсутствовать в современных рыночных реалиях.

📌 Итог

📛 Бизнес-модель ВИ.ру имеет определённые риски, такие как зависимость выручки от изменений в уровне дохода населения и конкуренция на рынке. Однако акцент на развитии корпоративного сектора снижает эти риски, обеспечивая дополнительную устойчивость.

🛜 ВИ.ру делает ставку на развитие онлайн-продаж корпоративным покупателям в России, рассматривая этот сектор как ключевой элемент своей стратегии и двигатель роста доходов. Ожидается, что в будущем компания укрепит позиции в данном направлении, что положительно скажется на увеличении объема продаж. Рост удельного веса корпоративных клиентов и продукции под собственными торговыми марками позволит поддерживать высокую рентабельность.

😎 Несмотря на текущую турбулентность, компания демонстрирует признаки устойчивости и имеет потенциал для выхода на траекторию устойчивого роста.

🎯 ИнвестВзгляд: Идея не просматривается, в краткосрочной перспективе котировки будут под давлением.

📊 Фундаментальный анализ: 🟰 Держать - бизнес устойчивый, а текущие проблемы связаны больше с рыночной ситуацией, нежели внутренними факторами.

💣 Риски: ☁️ Умеренные - высокая чувствительность к внешним факторам, а также усиливающаяся конкуренция на рынке маркетплейсов являются вполне естественными, но давление оказывают серьёзное.

💯 Ответ на поставленный вопрос: Замедление темпов роста, кризис в строительной отрасли и справедливая оценка по мультипликаторам не дают поводов позитивно смотреть на котировки. Заработать вряд ли получится.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$VSEH #VSEH #ВИру #финансы #инвестиции #бизнес #отчетность #отчет #аналитика #Акции #Анализ

«Выход» депозитной базы как возможность для роста рынка Life и Non-life страхования

В случае резкого снижения ключевой ставки и доходности вкладов россияне могут забрать из банков до 10 трлн рублей, предупредили в Институте экономики РАН, пишут «Известия». Решение по ставке ЦБ примет сегодня - ожидается, что она будет на уровне 16-17%.

По данным ЦБ РФ, на 1 августа 2025 года объем депозитов физлиц составил 61,1 трлн руб. По оценкам ВТБ, сбережения россиян к концу 2025 года приблизятся к 70 трлн руб. По прогнозам, только за первое полугодие россияне получат около 4 трлн руб. процентного дохода – в полтора раза больше, чем за тот же период 2024 г. За весь 2025 г. общая сумма таких выплат может достичь 9 трлн руб.

Но что будет при снижении ставки, когда вкладчики будут приходить оформлять новые депозиты? ЦБ РФ спрогнозировал замедление инфляции до 4,5-5%. Если это произойдет, ключевая ставка должна снизиться. Вслед за ней уменьшатся и проценты по вкладам, что может привести к массовому оттоку средств с депозитов. В результате на рынок хлынет огромная денежная масса - до 10 трлн руб., оценил старший научный сотрудник Института экономики РАН Александр Рубинштейн.

Альтернативой депозитам может статья накопительное и инвестиционное страхование, так как позволяет зафиксировать высокую ставку на длинный срок – 5 и более лет, а также получить налоговые вычеты. Депозитов с такими сроками просто нет.

«Указанные риски вполне обоснованы, - отметил профессор кафедры финансов устойчивого развития РЭУ им. Г.В. Плеханова Михаил Гордиенко. - Более того, оценка в 10 трлн рублей выглядит даже оптимистичной, ведь объем ликвидных рублевых вкладов россиян в первой половине 2025 года приблизился к 60 трлн и продолжает расти. При резком падении депозитных ставок значительная часть процентного дохода перестает удерживать людей отложить потребление. В результате часть сбережений может уйти на потребительские рынки, разгоняя цены, а также в более рискованные активы.

Возобновление потребления – хорошая новость для рынка Non-life страхования, ведь при росте продаж авто и квартир – растет и связанное с ними страхование. Главный вопрос – как быстро восстановится потребительский спрос при снижении ставки. Здесь оценки экономистов расходятся: от 4 квартал 2025 года до 2 квартала 2026 года, но в любом случае в 2026 году.

Не является инвестиционной рекомендацией.

М.Видео-Эльдорадо открыла первую бренд-зону «Сделано в Беларуси»

М.Видео-Эльдорадо объявляет об открытии первой бренд-зоны с техникой белорусских товаров в магазине М.Видео на улице Народного ополчения в Москве. Новый формат «магазин в магазине» реализуется в рамках Меморандума о стратегическом сотрудничестве, подписанного 29 мая 2025 года в День Евразийского экономического союза между М.Видео-Эльдорадо и Холдингом «ГОРИЗОНТ» при поддержке Администрации Президента Республики Беларусь, Посольства Республики Беларусь в России и профильных министерств. В созданном пространстве собрана самая широкая линейка белорусской техники от ведущих производителей, в числе которых HORIZONT, ATLANT, GEFEST, Белвар, БелОМО, Витязь и General Electronics.

💬 Чрезвычайный и Полномочный Посол Республики Беларусь в Российской Федерации Александр Рогожник:

«Сегодня для нас важный момент — открытие первой бренд-зоны белорусской техники в Москве. Уверен, что это начало большого пути, и подобные зоны появятся в магазинах М.Видео в других городах России. Мы также прорабатываем механизмы финансирования, чтобы сделать продукцию белорусских производителей еще более доступной для российских покупателей.

У нас уже есть успешный опыт сотрудничества белорусских производителей по прямым договорам с крупными федеральными сетями в сфере продовольственных товаров — с такими партнёрами, как АШАН, X5 и "Лента", где продажи нашей продукции кратно выросли.

Уверен, что в категории бытовой техники и электроники нас ждут столь же впечатляющие результаты.

Хочу выразить благодарность руководителям белорусских предприятий — HORIZONT, ATLANT, GEFEST, Витязь, Белвар, БелОМО и других за огромную работу по подготовке проекта. Отдельные слова признательности адресую руководству компании М.Видео за внимание и поддержку, оказанную нашей стране».

Пространство, оформленное в национальном стиле Беларуси, станет первой площадкой для демонстрации широкого ассортимента бытовой техники и электроники, производимой в Беларуси. До конца 2025 года М.Видео-Эльдорадо совместно с партнерами планирует открыть еще как минимум одну подобную зону в Москве, а далее, в случае успешной апробации, проект будет масштабирован на магазины сети в других городах. Также в рамках достигнутого соглашения, все работники бренд-зон проходят специальное обучение на заводах-производителях техники в Беларуси. Таким образом, консультации клиентов М.Видео-Эльдорадо при подборе техники станут более качественными и профессиональными.

Когда Мосэнерго снова станет привлекательным для инвесторов ⁉️

💭 Проанализируем текущее положение компании и определим ключевые факторы, влияющие на её инвестиционную привлекательность...

💰 Финансовая часть (за 2024 год)

🧐 Прибыль Мосэнерго сократилась до 10,9 млрд рублей, продемонстрировав падение на 44% относительно показателя 2023 года. Несмотря на увеличение годовой выручки на 6%, показатели прибыли от реализации продукции и итоговая чистая прибыль уменьшились вследствие повышения затрат на производство на 10%. Ключевой фактор снижения чистой прибыли — начисление отложенного налога на прибыль в объеме 6,19 млрд рублей. Если исключить этот элемент, уменьшение доходов выглядело бы менее выраженным. Помимо прочего, вызывает беспокойство рост капитальных расходов до уровня около 30 млрд рублей.

✅ Затраты на приобретение долгосрочных активов в отчетном периоде достигли отметки в 23,8 млрд рублей, что оказалось меньше уровня 2023 года - 25,6 млрд рублей. Таким образом, инвестиции компании в 2024 году оказались ниже, чем годом ранее.

⚡ Акции потеряли привлекательность из-за прекращения публикации полной финансовой отчетности начиная с конца 2022 года, что делает оценку текущего состояния компании затруднительной.

✔️ Операционная часть (2 кв 2025)

🔀 Во втором квартале компания зафиксировала небольшой рост производства электроэнергии (+0,5%) по сравнению с аналогичным периодом прошлого года, достигнув объема в 14 миллиардов киловатт-часов. Однако за первое полугодие общий объем выработки сократился на 2% относительно предыдущего года, главным образом из-за слабых результатов первого квартала. Оценить этот рост можно как незначительный. Одним из положительных моментов является повышение тарифов на газ с 1 июля, что приведет к росту цен на электроэнергию и положительно скажется на финансовых результатах второго полугодия.

💸 Дивиденды

📛 Отсутствие выплаты после их рекомендации ухудшает предсказуемость и вызывает вопросы к корпоративному управлению.

🤑 Практики дивидендных выплат способно положительно отразиться на репутации компании. Вместе с тем ограниченная прозрачность корпоративной политики и низкая предсказуемость будущих платежей существенно снижают положительное влияние самих дивидендов.

📌 Итог

❗ Инвесторы лишены возможности получить объективную картину финансового положения предприятия, вследствие чего возникают серьёзные сомнения относительно реальной деятельности компании.

⚡ Электроэнергетика является важным инфраструктурным сектором экономики, и даже незначительные изменения объемов производства не оказывают значительного влияния на общую ситуацию. Компания представляет собой зрелый бизнес, демонстрирующий высокую стабильность функционирования. Тем не менее, перспективы существенного увеличения прибыли и иных ключевых финансовых показателей являются весьма ограниченными. Рост активов и доходов происходит преимущественно естественным образом, через органическое развитие и поддержание текущей инфраструктуры. Значительных прорывов или масштабных инвестиционных проектов ожидать не приходится.

🎯 ИнвестВзгляд: Инвестирование в компанию, чья финансовая прозрачность оставляет желать лучшего, сопряжено с высокими рисками. Реальные экономические проблемы серьёзно влияют на принятие взвешенных инвестиционных решений — в том числе и предсказуемость дивидендов. Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - негативные моменты в финансовой части нивелируется стабильностью компании.

💣 Риски: ⛈️ Высокие - ограниченный естественный потенциал, отказ от выплаты дивидендов и отсутствие полной отчетности создают лишь лишние вопросы.

💯 Ответ на поставленный вопрос: Мосэнерго снова привлечёт инвесторов, когда обеспечит прозрачность своей деятельности, продемонстрирует стабильность в финансовой части и начнёт выплачивать дивиденды.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$MSNG #MSNG #Мосэнерго #электроэнергетика #инвестиции #акции #дивидеды #Бизнес #Аналитика #идея #прогноз

🍎 Фонд, который кормит 🍎

Когда-то я поймал себя на мысли: а зачем я вообще работаю за еду? Звучит смешно, но ведь ежемесячно на питание уходит около 100 тысяч рублей. Получается, часть зарплаты буквально улетает в тарелку. А что, если перевернуть эту игру и сделать так, чтобы деньги сами кормили меня?

🌱 Идея фонда на еду

Именно тогда у меня родилась дерзкая мысль: сформировать отдельный фонд под названием #едаfree. Его задача проста, но практически революционна – заставить накопленный капитал генерировать те самые 100 тысяч ₽ ежемесячно, чтобы расходы на продукты и кафе больше не зависели от зарплаты. На первый взгляд звучит как фантастика. Но стоит прикинуть цифры – и цель оказывается вполне реальной и достижимой при должном упорстве и дисциплине.

Гремучая смесь санкций и ставки: что обрушило рынок после семи дней роста

После практически недельного подъема российский фондовый рынок развернулся вниз. Инвесторы сфокусировались на геополитической напряженности и угрозе новых санкций, не видя позитивных перспектив.

В результате индекс МосБиржи потерял 0,74%, закрывшись на отметке 2914.26 п., а индекс РТС обвалился на 2,7% из-за ослабления рубля. Сейчас рынок тестирует ключевой уровень поддержки в 2900 пунктов, и его пробитие может спровоцировать новую волну продаж.

Падение спровоцировали несколько причин: Первый импульс продажам дали новости из Польши о возможном нарушении воздушного пространства дронами, что заставило инвесторов опасаться эскалации. Однако паника утихла после заявления Reuters о том, что НАТО не считает инцидент атакой.

Другой давящий фактор — сохраняющаяся неопределенность вокруг готовящегося ЕС нового пакета санкций, который может ударить по банкам, энергетике и финансовому сектору.

В эту пятницу нас ждёт по-настоящему гремучая смесь из заседания ЦБ по ключевой ставке и санкционного пакета. Как мне казалось ранее, так и сейчас — индексу пока очень рано идти на 3000 пунктов, как бы этого ни хотелось.

Рубль продолжает слабеть из-за нескольких причин: ЦБ начал смягчать денежную политику и готовится снижать ставку, а также из-за роста импорта и падения экспорта. Это привело к тому, что спрос на валюту вырос, а её предложение на рынке сократилось. Этот процесс долгое время поддерживал экспортеров от негативных ожиданий санкционного воздействия.

Возвращение инфляции: с 2 по 8 сентября инфляция составила 0,1% против дефляции 0,08% неделей ранее, — Росстат. В годовом выражении инфляция замедлилась с 8,28% до 8,1%. В августе потребительские цены снизилась на 0,4% против роста на 0,57% в июле.

В целом инфляционные данные можно назвать умеренно-позитивными, так как по итогам августа потребительские цены снизились сильнее ожиданий, а годовая инфляция оказалась меньше прогноза.

Что по технике: С технической точки зрения дневная свеча индекса МосБиржи формирует негативный сигнал. Вчерашняя коррекция не только не позволила преодолеть ключевую зону сопротивления 2940-2950 пунктов, но и привела к потере восходящей линии тренда.

В ходе вечерних торгов индекс закрепился у критической отметки 2900 пунктов. Пробитие этого уровня способно запустить более глубокое падение. Особое внимание стоит уделить акциям Газпрома: потеря ими важного уровня поддержки может оказать дополнительное давление на весь рынок.

Из корпоративных новостей:

М.Видео Владислав Бакальчук стал исполнительным директором операционной компании

Алроса ювелирные изделия будут производить в Смоленской области

Аренадата СД 16 сентября обсудит вопрос изменения основных положений программы мотивации сотрудников

• Лидеры: Аренадата #DATA (+6,1%), IVA #IVAT (+2,6%), Астра #ASTR (+2,05%), Соллерс #SVAV (+1,8%), ТМК #TRMK (+1,44%).

• Аутсайдеры: Софтлайн #SOFL (-3,16%), ВИ.ру #VSEH (-3%), Диасофт #DIAS (-2,37%), Газпром #GAZP (-2,37%).

11.09.2025 - четверг

• #VSEH - последний день с дивидендом 1 руб

• #AFLT - Аэрофлот операционные результаты за август 2025 г.

• #PHOR - ВОСА ФосАгро; выплата дивидендов - I полугодие 2025 г. (рекомендация СД 387 руб)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка #фондовый_рынок

'Не является инвестиционной рекомендацией

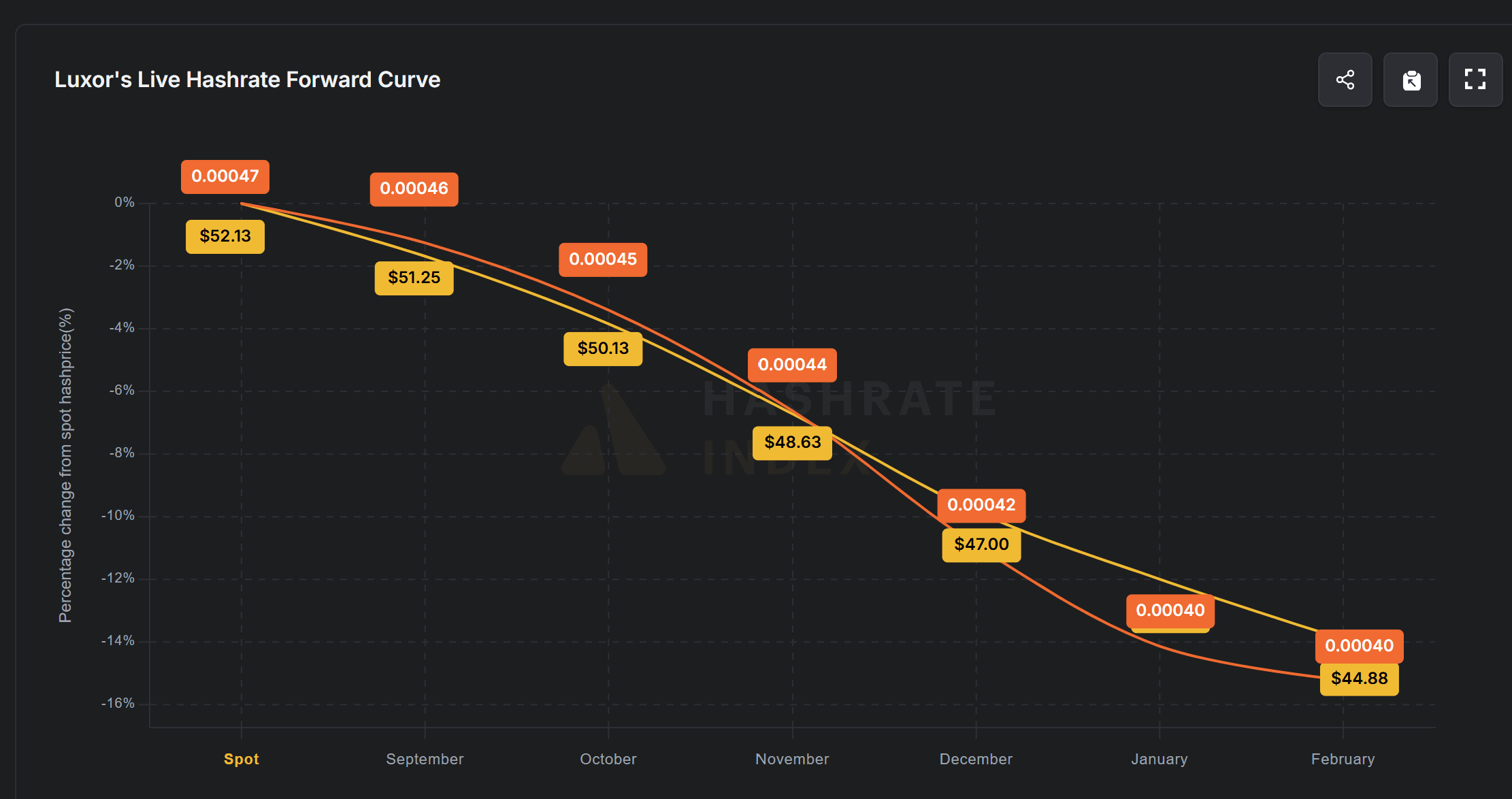

Майнинг биткойна: форвардная кривая хэшрейта и стагнация в отрасли в сентябре 2025

К середине сентября 2025 года индустрия биткойн-майнинга столкнулась со значительным снижением маржинальности. Форвардные контракты на хэшрейт (производительность майнинга) указывают на ожидания дальнейшего падения доходности майнеров в ближайшие месяцы. Ниже приведён аналитический обзор ключевых показателей и тенденций, основанный на данных Luxor Hashrate Forward Curve и финансовой ситуации ведущих майнинговых компаний.

Нисходящая форвардная кривая: доходность будет падать (см график)

Форвардная кривая доходности хэшрейта (Luxor) на сентябрь 2025 – февраль 2026. Чем дальше срок контракта, тем ниже ожидаемая доходность майнинга.

Рынок деривативов на хэшрейт демонстрирует нисходящую (убывающую) форвардную кривую. Контракты с исполнением в последующие месяцы торгуются с заметным дисконтом относительно текущего уровня доходности. Так, сентябрьский спот-хэшпрайс оценивается около ~$52 за PH/с/день, тогда как форвардные сделки на февраль 2026 года заключаются по ~$44–45 (примерно 0,00040 BTC/TH/день). Это означает падение ожидаемой доходности примерно на 14–15% за полгода. Для сравнения, в период с лета до конца 2025 года форвардные цены уже снижаются на ~8–12%.

Иными словами, рынок закладывает дальнейшее ухудшение условий для майнеров: будущие вознаграждения за единицу хэшрейта (hashprice) прогнозируются значительно ниже текущих.

Такое состояние форвардной кривой отражает ожидания, что при прочих равных совокупная доходность майнинга будет снижаться. Причины этого могут включать рост сложности сети и хэшрейта без эквивалентного роста цены биткойна.

Важно, что уже на текущем уровне (~$52/PH/день) доходность находится на грани рентабельности: по данным Luxor, при ~$52 многие майнеры лишь выходят в ноль с учётом операционных затрат и эффективности оборудования

hashrateindex.com. Если форвардные цены ($45 и ниже) реализуются, операционная прибыль майнеров сократится ещё больше.

Снижение маржинальности и заморозка инвестиций

Финансовые показатели майнингового сектора сигнализируют о кризисе прибыльности. Основные тенденции следующие:

-Падение прибыльности. Несмотря на высокие цены биткойна в 2025 году, майнеры не получают прежних сверхприбылей. Доход с единицы мощности сейчас близок к точке безубыточности. Для сравнения, в прошлые бычьи циклы (2017, 2021 гг.) рекордный рост цен приносил майнерам необычно высокие маржи, тогда как в 2025-м даже рост курса BTC сопровождается намного более скромной выручкой.

-Резкий рост суммарного хэшрейта оборачивается тем, что вознаграждение делится на большее количество мощностей, а доходы от комиссий остаются низкими – в результате текущая прибыльность существенно ниже исторических уровней.

-Сокращение операционной маржи. Постоянное удорожание электроэнергии, обслуживание долга и конкуренция за оборудование сжимают маржинальность майнингового бизнеса. Рост сложности сети и необходимость инвестировать в более эффективные ASIC утапливают большую часть выручки в затратах. По отраслевым обзорам, расходы (энергия, зарплаты, инфраструктура) растут настолько, что операционные маржи майнеров оказались под давлением. Это ставит под вопрос устойчивость бизнеса отдельных игроков без внешней поддержки.

-Отсутствие свободного денежного потока. У большинства публичных майнинговых компаний сейчас нет избыточного денежного притока от операционной деятельности. Практически весь заработок уходит на покрытие расходов, обслуживание кредитов и поддержание работы. Например, Marathon Digital Holdings продемонстрировала существенно отрицательный свободный денежный поток (порядка -$282 млн) за последние отчётные периоды, что отражает дефицит ликвидности. Аналогично, многие майнеры вынуждены продавать накопленные биткойны или привлекать финансирование, чтобы покрывать издержки, вместо того чтобы реинвестировать средства в рост.

-Заморозка новых инвестиций. В условиях падающей рентабельности компании откладывают запуск новых проектов и закупку оборудования. Сроки окупаемости современных ASIC-майнеров увеличились. По оценкам рынка, при текущем hashprice окупаемость вложений в топовое оборудование может превышать 2–3 года, что превышает горизонты планирования многих фирм. Учитывая возможное дальнейшее снижение доходности (как следует из форвардных цен), крупные инвестиции сейчас считаются неоправданными – до тех пор, пока экономика майнинга не улучшится.

Ограничения для публичных майнеров (Riot, Marathon, CleanSpark и др.)

Финансовые трудности напрямую влияют на стратегии крупнейших публичных майнинговых компаний, ограничивая их способность наращивать парк оборудования ASIC. Многие из них сокращают планы расширения и фокусируются на выживании в текущих условиях:

Компания Riot Platforms приостановила ранее анонсированные планы расширения. В частности, в январе 2025 года Riot отказалась от реализации второй очереди майнинг-фермы в Техасе (600 МВт мощности), сократив целевой хэшрейт на конец 2025 года с 46,7 EH/s до 38,4 EH/s. Указанное решение фактически снизило капитальные затраты и отражает смену приоритета – от агрессивного роста к сохранению прибыльности на уже введённых мощностях.

Marathon Digital — компания нарастила доходы в 2025 году благодаря росту цены биткойна, однако из-за высокой себестоимости и инвестрасходов её операционный денежный поток остаётся отрицательным. Marathon была вынуждена привлекать дополнительный капитал – в том числе через выпуск конвертируемых облигаций и продажу части добытых BTC – чтобы финансировать деятельность и планы развития. Значительный объём внешнего финансирования указывает на ограниченную способность компании расширять хэшрейт исключительно за счёт реинвестирования добычи.

Некоторые майнеры, такие как CleanSpark, активно увеличивали хэшрейт в первой половине 2025 года, но общерыночная ситуация вынуждает их проявлять осторожность. Дальнейшее расширение парка установок сдерживается требованиями капитала и стремлением избежать избыточных расходов. Публичные майнеры сейчас уделяют больше внимания повышению эффективности существующих операций, оптимизации расходов и поиску дешёвых энергоисточников, нежели закупке новых устройств “на склад”. В совокупности Riot, Marathon, CleanSpark и другие лидеры отрасли в текущих условиях не могут быстро нарастить вычислительные мощности – их ресурсы ограничены, а акционеры требуют финансовой дисциплины вместо гонки вооружений.

Ближайшие перспективы: стагнация роста хэшрейта

Совокупность приведённых факторов указывает на то, что значительного роста суммарного хэшрейта сети в ближайшие месяцы ожидать не следует. По данным на начало сентября 2025 года, вычислительная мощность сети уже прекратила стремительный рост: 7-дневное среднее значение хэшрейта стабилизировалось около ~987 EH/s, без прироста за неделю. Данное событие свидетельствует о том, что ввод новых мощностей практически компенсируется отключением старых или менее эффективных установок.

Майнеры осторожничают, предпочитая не расширять агрессивно свои фермы в условиях сниженной маржинальности.

Если цена биткойна не покажет существенного роста, позволяющего компенсировать рост сложности, то предельные игроки будут вынуждены сворачивать операции, а крупные – оставаться при текущих объемах. Форвардная кривая хэшрейта от Luxor фактически предсказывает стагнацию: снижение доходности означает, что стимулы для наращивания мощностей слабеют.

В ближайшей перспективе индустрия майнинга, по всей видимости, переживает период консолидации и осторожности. Крупные публичные майнеры уже сократили инвестиционные планы, а более мелкие участники могут выйти из игры, если доходность продолжит падение. Таким образом, общий вывод таков: в ближайшие месяцы резкого скачка хэшрейта не ожидается, сеть будет расти (если вообще будет) более медленными темпами, пока экономические условия не изменятся в лучшую сторону.

Пробуждение спящего гиганта: почему ЭсЭфАй готов к росту ⁉️

💭 Рассмотрим ключевые факторы, определяющие его инвестиционную привлекательность...

💰 Финансовая часть (1 п 2025)

📊 Холдинг получил чистую прибыль в размере 5,9 млрд рублей, что значительно меньше прошлогоднего показателя в 15,2 млрд рублей. Основной вклад в финансовую прибыль внесла страховая компания ВСК, обеспечившая почти половину общей прибыли группы благодаря успешным инвестициям. Лизинговая компания Европлан также осталась прибыльной, заработав 1,9 млрд рублей.

🧐 Общая стоимость активов холдинга снизилась на 12%, преимущественно из-за уменьшения объема лизинговых операций Европлана. Несмотря на сокращение активов, капитал холдинга остался стабильным, составив 100 млрд рублей.

👨💼 Заместитель гендиректора SFI отметил, что несмотря на снижение финансовых результатов, дочерние компании успешно приспособились к новым экономическим реалиям, особенно страховые подразделения, продемонстрировавшие рост прибыли. Компания намерена продолжать выплату дивидендов акционерам в рамках своей стратегии увеличения стоимости акций, рассчитывая таким образом повысить инвестиционную привлекательность SFI.

🫰 Оценка

😎 По сравнению с такими холдингами, как Эн+ или АФК «Система», преимущество данного холдинга заключается в качестве активов: головная компания не имеет долгов, а большинство активов обладают высоким качеством.

🗿 Исторически холдинг оценивался рынком со значительной скидкой, особенно после проведения обратного выкупа акций. Поскольку многие активы не были публичными, их рыночная оценка была заниженной, что также наблюдалось в случае с АФК до вывода на рынок ключевых активов холдинга.

✅ Дисконт мог объясняться недостаточной прозрачностью в распределении капитала и закрытым характером управления компанией. Однако ситуация изменилась после того, как Европлан вышел на IPO. Руководство стало более открытым для акционеров, а после переоценки основного актива и погашения казначейских акций холдинг приблизился к своей справедливой стоимости, которая сейчас соответствует совокупной стоимости его активов.

📌 Итог

💪 Холдинг демонстрирует положительные результаты финансовой деятельности и имеет диверсифицированную бизнес-модель с уклоном в сегмент финансов.

⚠️ Где кроется возможный риск? В управленческих расходах. Есть примеры, такие как АФК, где значительная часть дохода уходит на зарплаты и бонусы топ-менеджмента. Если миноритариев продолжат уважать, будут выплачиваться дивиденды, а доходы головной компании не уйдут полностью на премии, то оценка холдинга останется на справедливом уровне, соответствующем суммарной стоимости его активов.

🎯 ИнвестВзгляд: Это крайне интересный актив сейчас. При снижении ключевой ставки рынок отыграет это в финансовых компаниях, основу которого и составляет бизнес. Доля в портфеле небольшая, при возможности будет увеличиваться.

📊 Фундаментальный анализ: ✅ Покупать - головная компания свободна от долговой нагрузки, качество большинства активов высокое, к тому же дочерние компании демонстрируют адаптацию к изменениям экономических условий.

💣 Риски: ☁️ Умеренные - основной риск заключается в управленческих расходах и возможной концентрации доходов на премиях топ-менеджмента.

✅ Привлекательные зоны для покупки: 1215р / 1185р / 1080р

💯 Ответ на поставленный вопрос: Холдинг демонстрирует готовность к дальнейшему росту благодаря ряду значимых факторов: страховая компания ВСК смогла увеличить прибыль благодаря грамотным инвестициям, а лизинговая компания Европлан сохраняет устойчивость даже при сокращении лизинговых операций. Активы головного офиса отличаются высоким качеством и отсутствием задолженностей. Все подготовлено для роста при снижении ключевой ставки.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$SFIN #SFIN #SFI #ЭсЭфАй #инвестиции #финансы #ВСК #Европлан #лизинг #страхование #дивиденды

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.

Стоит ли инвестировать в ЛСР ⁉️

💭 Оцениваем риски вложений в компанию...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании составила 96,4 млрд рублей, что на 13,2% выше показателя аналогичного периода 2024 года. Однако убыток составил 2,5 млрд рублей против прибыли 4,4 млрд рублей в 2024 году. Чистый денежный поток от операционной деятельности составил -45,7 млрд рублей. При этом на счетах компании находится 24,9 млрд рублей денежных средств.

🤷♂️ Несмотря на рост выручки, компания столкнулась с серьёзными финансовыми трудностями. Основная причина — значительное превышение расходов над доходами. Важно, что компания сохраняет сильные рыночные позиции и потенциал для восстановления.

✔️ Операционная часть (1 п 2025)

👌Компания занимается разработкой и возведением жилых комплексов различной ценовой категории — от экономичного комфорта до престижного премиального уровня. Для обеспечения строительных объектов необходимыми материалами предприятие располагает собственной производственной базой, специализирующейся на выпуске железобетонных конструкций, газобетонных блоков и кирпичей, а также предприятиями по разработке месторождений нерудных ресурсов. Благодаря этому поставки сырья осуществляются непрерывно и своевременно.

🧾 Продажи компании характеризуются высокой волатильностью. Например, во второй половине 2023 года наблюдался значительный рост продаж. Сейчас же за первые шесть месяцев текущего года компания сократила объем продаж недвижимости на 19,8% до 69 миллиардов рублей относительно предыдущего периода. Продажи жилой площади уменьшились на 31%, составив 255 тысяч квадратных метров против прежних 369 тысяч.

🏢 Особенно значительное падение зафиксировано в Екатеринбурге (-50%), где выручка упала до 3 млрд рублей, а площадь реализации жилья сократилась почти вдвое (на 59,6%). В столице продажи также ощутимо просели на 20%, сократившись до 40 млрд рублей и 113 тысяч квадратных метров соответственно. В Санкт-Петербурге ситуация менее критична: доходы упали лишь на 13,8%, составив 25 млрд рублей, а реализация площадей снизилась на 22,6% до 120 тысяч квадратов.

🤓 Стоит отметить, что доля сделок с привлечением ипотеки составляет около половины всех заключённых договоров — 48%.

💸 Дивиденды

🤑 Группа ЛСР занимает особое место среди публичных застройщиков России, являясь единственным девелопером, регулярно выплачивающим дивиденды своим акционерам. Это делает компанию особенно привлекательной для инвесторов, ищущих стабильный доход от вложений в строительный сектор.

💪 В 2023 году компания ЛСР установила рекорд, увеличив дивидендные выплаты до 100 рублей на каждую акцию. За следующий год, 2024-й, выплата составила уже 78 рублей на акцию, обеспечив инвесторам доходность в размере 8,94%.

📌 Итог

✅ Несмотря на текущие вызовы, компания демонстрирует высокую финансовую устойчивость и способность адаптироваться к изменениям рынка, что создает основу для долгосрочного развития бизнеса. Но сам рынок пока далек от полноценного восстановления, что напрямую отражается на операционной части. Однако стоит отметить, что рынок обладает значительным потенциалом после преодоления текущих трудностей.

🎯 ИнвестВзгляд: Идеи нет.

📊 Фундаментальный анализ: 🟰 Держать - рынок недвижимости переживает трудные времена - продажи снижаются, а долги растут, но демонстрируется устойчивость.

💣 Риски: ☁️ Умеренные - комплекс мер по управлению активами, эффективное использование производственных мощностей и гибкая реакция на изменение внешней среды позволили компании преодолевать текущие сложности.

💯 Ответ на поставленный вопрос: Хотя компания обладает сильной производственной базой и диверсифицированным бизнесом, инвестиции связаны с рисками. Котировки останутся под давлением до стабилизации рынка недвижимости, а этот процесс быстрым не будет.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$LSRG #LSRG #ЛСР #Девелопмент #Недвижимость #Рынок #Анализ #Дивиденды #Инвестиции #Застройщики #Ипотека

🍗 Работаешь за еду?

Представь: ты вкалываешь только чтобы не умереть с голоду. Звучит дико, но многие живут именно так. Ежедневный бег по кругу – дом, работа, магазин. В итоге твоё главное достижение за день: тарелка супа на столе. Это реальность выживания, а не свободы. Ещё древние мудрецы говорили: «Еда должна быть доступна всем, и человек не должен работать за еду». Иначе мы превращаемся в заложников собственного желудка — как раб на галерах или хомяк в колесе, бегущий за кусочком корма.

Какие козыри прячет Башнефть в рукаве ⁉️

💭 Анализируем преимущества компании, ее стратегию и дальнейший потенциал восстановления позиций на рынке...

💰 Финансовая часть (за 2024 год)

📊 Чистая прибыль "Башнефти" сократилась на 41% и составила 104,667 млрд рублей против 177,409 млрд рублей годом ранее. Несмотря на снижение чистой прибыли, выручка от реализации продукции и доходы от совместных проектов выросли на 10,7%, достигнув отметки в 1,142 трлн рублей. Увеличение доходов произошло благодаря росту выручки от продажи нефти, газа, нефтепродуктов и нефтехимической продукции почти на 11%.

🤔 Однако затраты увеличились на 20%, составив 1,005 трлн рублей. Это привело к снижению операционной прибыли на 29% (до 137 млрд рублей) и уменьшению прибыли до налогообложения на 34,6% (до 136 млрд рублей).

💸 Дивиденды

📛 Башнефть выделяется низким уровнем дивидендных выплат среди российских нефтяных компаний, распределяя лишь четверть своей чистой прибыли. Ожидается, что подобная политика в дальнейшем сохранится.

✔️ Перспективы

💪 У компании значительный потенциал увеличения объемов добычи, сдерживаемый рамками соглашения ОПЕК+. Если бы ограничения были сняты, добыча могла бы вернуться к уровню 2016 года, превышавшему показатели последующих лет примерно на 15%. Однако ожидается незначительное сокращение производства в ближайшие годы ввиду высоких показателей начала 2024-го. По окончании действия договора ОПЕК+ в конце 2026 года возможно значительное ускорение темпов добычи. Благодаря значительному объему нефтепереработки и реализации продукции внутри страны, выручка компании в 2025 году имеет хорошие шансы продемонстрировать большую стабильность относительно среднеотраслевых значений.

↗️ Компания обладает возможностями увеличить ежедневную добычу нефти с текущего уровня примерно в 350 тысяч баррелей в 2025 году до стабильных 380 тысяч баррелей начиная с 2027 года. Это позволит повысить объемы переработки и финансовые результаты без дополнительного приобретения сырья.

🛢️ Башнефть защищена от колебаний цен на нефть благодаря высокому уровню собственного внутреннего потребления — около 90% добытого объема перерабатывается собственными мощностями компании. Средний показатель по российским компаниям составляет порядка 50%, что делает Башнефть менее зависимой от внешних изменений стоимости нефти.

📌 Итог

🤔 Инвесторам стоит обратить внимание на бумаги лишь при заметном увеличении доходности нефтеперерабатывающего бизнеса, подобно тому, что произошло в 2022–23 годах, или же при улучшении рыночной обстановки, включая отмену санкций и устранение скидки на российскую нефть, плюс теоретически возможен возврат утраченных объемов добычи, упавших с 2020 года почти на треть. Совокупность всех перечисленных благоприятных условий способна обеспечить прирост чистой прибыли более чем на 70%, даже при стандартных показателях переработочной маржи.

🎯 ИнвестВзгляд: При увеличении добычи нефти или доли распределения прибыли в виде дивидендов котировки могут продемонстрировать внушительный рост. Привилегированные акции привлекательны своей недооценённостью и стабильными дивидендами.

📊 Фундаментальный анализ: 🟰 Держать - неоднозначные финансовые результаты и отсутствие полноценной финансовой отчетности создает определенную информационную неопределенность.

💣 Риски: ☁️ Умеренные - зависимость от внешних ограничений и возросшие затраты создают для компании новые вызовы, но влияние на сам бизнес оказывают несильное.

✅ Привлекательные зоны для покупки (а-п): 990р / 972р

💯 Ответ на поставленный вопрос: Среди козырей компании стоит отметить переработку 90% добываемой нефти собственными мощностями и возможность увеличить ежедневную добычу до 380 тысяч баррелей к 2027 году без дополнительных вложений.

👇 Реакции к посту приветствуются.

$BANE #BANE $BANEP #BANEP #Башнефть #Нефть #Нефтепереработка #Инвестиции #Анализ #Нефтедобыча #Энергетика

Есть ли шанс на спасение для Распадской ⁉️

💭 Исследуем, как внешние и внутренние факторы повлияли на бизнес Распадской, и пытаемся понять, есть ли путь к финансовому оздоровлению.

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📊 Выручка упала до $699 млн (-$300 млн относительно прошлого периода) вследствие резкого снижения мировых цен на коксующийся уголь. Несмотря на сокращение добычи и инфляцию, денежные затраты на производство остались прежними ($65 за тонну) благодаря оптимизации процессов управления.

🤔 Показатель EBITDA оказался отрицательным — минус $99 млн, тогда как раньше составлял плюс $213 млн. Основной причиной стало значительное снижение цен и объемов реализации, а также укрепление российского рубля.

📛 Компания зафиксировала чистый убыток в размере $199 млн, увеличившись вдвое по сравнению с прошлым периодом ($99 млн). Отрицательный чистый денежный поток уменьшился до $-3 млн (был $-48 млн), благодаря сокращению инвестиций и улучшению структуры оборотного капитала. Капитальные расходы сократились до $113 млн (ранее были $152 млн).

🪨 Объем добычи рядового угля снизился до 8,9 млн тонн против 9,9 млн тонн годом ранее. Продажи упали на 10%, составив 6,4 млн тонн (против 7,1 млн тонн). Причинами стали уменьшение объемов добычи и ухудшение спроса как внутри России, так и на международном рынке, включая санкции.

⚠️ Таким образом, компания столкнулась с существенным падением финансовых показателей, вызванным ухудшением рыночных условий и внешним давлением.

💸 Дивиденды

🤷♂️ Компания решила не выплачивать дивиденды по итогам первого полугодия. Это связано с неудовлетворительными финансовыми результатами, снижением цен на уголь и сохраняющимся санкционным давлением. Последний раз дивиденды выплачивались за девять месяцев 2021 года. Решение выглядит закономерным ввиду слабых результатов компании и регистрации EVRAZ в иностранной юрисдикции.

🫰 Оценка

↗️ Если рассмотреть оптимистичный сценарий, согласно которому рынок достигнет дна в 2025 году, а в 2026 году цены восстановятся до уровня около 240 долларов за тонну, то бизнес сможет стабилизироваться, и текущие цены на акции окажутся справедливо оцененными.

📊 Согласно такому сценарию, компания оценивается в 3 EV/EBITDA и 6,3 P/E на 2026 год. Для Распадской это выглядит дорого, если не учитывать возможную редомициляцию Евраза и последующую выплату дивидендов через Распадскую. Без этого события разумнее ориентироваться на оценки 2017–2019 годов, когда норма составляла 3–3,5 P/E.

📌 Итог

⛔ В целом получается следующая картина: компания при текущей рыночной обстановке не приносит прибыли и генерирует отрицательные денежные потоки. Контролирующий акционер токсичен и выводит средства через дебиторскую задолженность.

🤷♂️ Можно рассчитывать на выход из кризиса и стабилизацию цен на уголь к 2026 году, что позволит достичь справедливой оценки по текущим ценам, но без потенциала существенного роста. Если же допустить вероятность нового роста цен на уголь, появится перспектива увеличения стоимости акций на 50%. В последнее время власти начали предпринимать ряд мер для оздоровления угольной отрасли. Если тенденция продолжится, и появятся дополнительные стимулы, это слегка выправило бы финансовое положение эмитента.

🎯 ИнвестВзгляд: Идеи здесь нет. Актив разве что для спекулянтов.

📊 Фундаментальный анализ: ⛔ Продавать - текущая ситуация характеризуется негативными финансовыми результатами, отсутствием дивидендных выплат и существенными операционными проблемами.

💣 Риски: ⛈️ Высокие - зависимость от внешних рыночных условий при растущем долговом бремени и отсутствие видимых перспектив не дают возможности поставить другую оценку.

💯 Ответ на поставленный вопрос: Шансы на улучшение финансового положения пока выглядят весьма ограниченными. Текущие проблемы создают сложную обстановку. Теоретически черная полоса может закончиться к 2026 году.

⏰ Подписывайтесь, чтобы не пропустить следующие материалы и пишите комментарии.

$RASP #RASP #Распадская #Уголь #Промышленность #Анализ #Инвестиции #Кризис #Дивиденды #Акции #Экономика

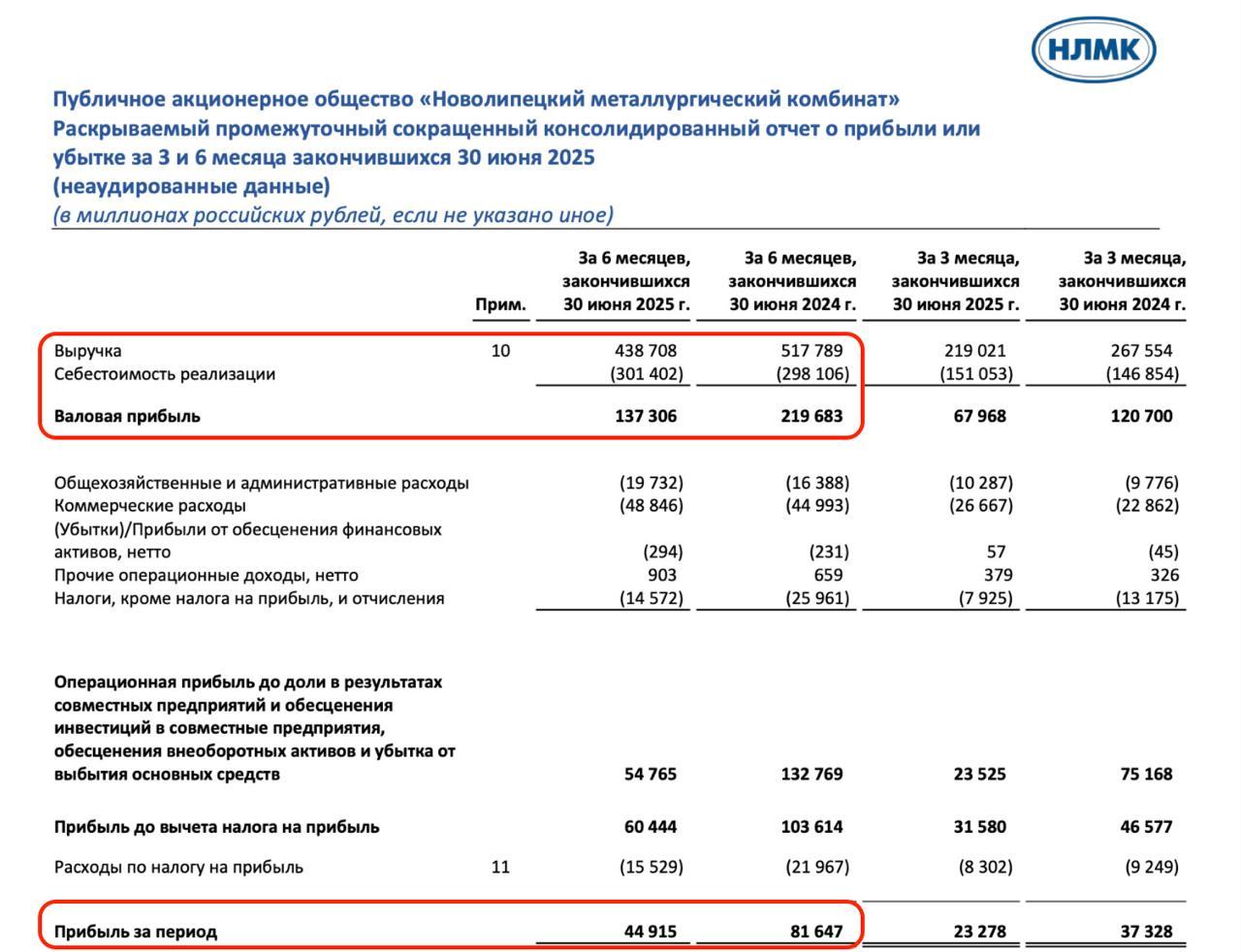

НЛМК - ожидаемо слабый отчет

Сектор черной металлургии продолжает оставаться под давлением. В 2025 году мировые цены на стальной прокат снизились на 5–8%, а большинство экспортных каналов заблокированы. Да еще и рубль окреп, о чем уже не раз писал. Ранее мы уже разбирали отчеты за первое полугодие 2025 года Северстали и провальный ММК, теперь очередь дошла и до НЛМК.

💿 Итак, выручка компании за отчетный период упала на 15,3% г/г до 438,7 млрд рублей. Внутренний рынок перестал быть спасательным кругом: премия внутренних цен к мировым, которая весной достигала 16%, в июне снизилась до 4%. При этом экспортные цены вернулись к уровням кризисного 2022 года, а Европа и США продолжают вводить тарифные ограничения против российской стали. Экспортные цены на российскую сталь в Черном море снизились до $440 за тонну и могут опуститься до $430.

Операционная прибыль просела на 59%, до 54,8 млрд рублей, а чистая прибыль сократилась на 45% и составила 44,9 млрд рублей. EBITDA снизилась почти вдвое - примерно до 84 млрд рублей. Главные факторы падения: слабая ценовая конъюнктура, снижение объемов экспорта, удорожание логистики.

💰 Кэш-подушка компании тает. За первые шесть месяцев 2025 года объем денежных средств сократился с 87,7 млрд рублей до 80 млрд, а отрицательный чистый долг, которым НЛМК гордился последние два года, не бесконечен. При этом капзатраты выросли на 12% до 51 млрд рублей, что резко ударило по свободному денежному потоку: FCF почти обнулился - до 1,2 млрд рублей против 62,7 млрд годом ранее.

А это уже вопрос о дивидендах. FCF является базой для выплат, и при текущей динамике ожидать дивидендов в ближайшие годы не стоит (характерно для всех компаний сектора). Прибавляем сюда увеличение налога на прибыль в 2025 году и получаем довольно мрачную картину.

В итоге, бумаги НЛМК сейчас выглядят идеей повышенного риска. Ставка на восстановление экспорта и рост цен на сталь может сыграть, но пока рынок и курс рубля работают против компании. Первая ставка у инвесторов идет на ослабление рубля, но вот долларовые цены реально слабы, а на одном лишь рубле ехать рискованно. Пока все так же смотрю со стороны. Покупать на текущих уровнях желания нет.

❗️Не является инвестиционной рекомендацией

СНИЖАНИЕ КЛЮЧЕВОЙ СТАВКИ В БОРЬБЕ ЗА КОНТРОЛЬ НАД ИНФЛЯЦИЕЙ: АРГУМЕНТЫ ЗА И ПРОТИВ

На пленарном заседании ВЭФ‑2025 Владимир Путин предостерёг: если резко снизить ключевую ставку, цены пойдут вверх. Тезис прозвучал в момент, когда ключевая ставка уже опущена до 18% после июльского шага ЦБ на −200 б.п., а годовая инфляция замедлилась до 8,8% и, по прогнозу регулятора, в 2025‑м должна дойти до 6–7% (с возвращением к цели 4% в 2026‑м). Сентябрьское заседание ЦБ — на носу.

В статье оцениваются факторы и условия, при которых снижение ставки не вызывает инфляцию. Также мы затронем вопрос - почему инфляция нужна и полезна для системы государственных финансов и управления.

Аргументы в пользу снижения учетной ставки как фактора, способствующего снижению инфляции

Часть денег уйдёт в инвестиции, а не на рынок товаров. Понижение ставки делает банковские вклады менее выгодными, зато стимулирует вложения в долгосрочные активы – недвижимость, акции, облигации. Проще говоря, вместо того чтобы лежать на депозите или тратиться на быстрые покупки, деньги могут «перекочевать» в новостройки, на фондовый рынок или в корпоративные проекты. Это не разгоняет потребительские цены, а наоборот, частично стерилизует денежную массу: средства надолго «закопаны в бетон» или работают в бизнесе, не участвуя в ажиотажном спросе на товары дня.

По оценкам аналитиков, при снижении ключевой ставки из банковских депозитов населения на фондовый рынок может перетечь от 2,5 до 5 трлн рублей – колоссальная сумма. Ещё сотни миллиардов рублей могут быть направлены в закрытые фонды недвижимости. Такие инвестиции фактически выводят деньги из оборота на потребительском рынке, поэтому их приток не ведёт к росту цен на продукты или услуги. Да, потенциально это может надувать финансовые или строительные «пузыри», но это отдельный разговор. В контексте же потребительской инфляции отток сбережений в долгосрочные активы скорее снижает давление на цены, чем повышает.

Высокие ставки душат экономику – особенно в спад.

Обратная сторона монетарной медали: чрезмерно высокая ключевая ставка способна сама по себе создать проблемы с ценами и развитием. Когда кредиты дорогие, предприятия режут инвестиции, откладывают запуск новых производств – в будущем это грозит дефицитом предложения и, как ни парадоксально, может поддерживать инфляцию. Одновременно население, видя двузначные проценты по вкладам, не верит, что инфляция пойдёт на убыль, и предпочитает тратить сейчас, формируя инфляционные ожидания. Эксперты отмечают, что рекордные ставки по депозитам подогревают ожидания роста цен, а бизнес перекладывает растущие процентные издержки на покупателей. То есть чрезмерно жёсткая политика способна разгонять инфляцию, вместо того чтобы её остудить. Уже не говоря о том, что производство и потребление тормозятся: индексы цен производителей стоят на месте, склады заполнены непроданными товарами, предприятия переводят работников на неполный день из-за отсутствия спроса. Министерство экономического развития прямо предупреждает: кредитно-денежные условия сейчас втрое жёстче, чем в начале года, и это чревато охлаждением экономики. В условиях спада такая ситуация вредна – зачем усугублять проблему? Умеренное смягчение стимулирует бизнес брать кредиты и развиваться, а граждан – делать крупные покупки. Спрос оживится, предприятия смогут нарастить выпуск. А при разумном контроле за денежной массой это не вызовет “перегрева” цен, поскольку расширение предложения товаров будет поспевать за восстановлением спроса.

Аргументы за высокую ставку и сохранение умеренно высокой инфляции

Умеренная инфляция выгодна бюджету и росту ВВП.

Забавно, но факт: государству зачастую нужна определённая инфляция. Совсем низкий рост цен (близкий к нулю) – это стагнация экономики и выпадение доходов казны. А вот умеренно высокая инфляция – скажем, в районе

–8% – может сыграть на руку бюджету. Во-первых, рост номинального ВВП ускоряется, даже если реальные объёмы растут слабо. Это означает больше собираемых налогов в текущих ценах.

Во-вторых, инфляция частично выступает как “скрытый налог”: она обесценивает госдолг и обязательства государства в фиксированной сумме. Экономисты называют эффектом “soft default” («мягкий дефолт») ситуацию, когда государство формально исполняет свои долговые обязательства, но при этом за счёт инфляции фактическая нагрузка на бюджет и реальная ценность выплат уменьшается.

Проще говоря, если цены и зарплаты выросли, то, например, 1 рубль налогов в бюджет теперь приходится на меньший объём реальных товаров, чем раньше. Налоговые поступления в реальном выражении растут вместе с инфляцией, помогая снизить будущий бюджетный дефицит.

Конечно, тут важно не перестараться: гиперинфляция разрушительна и для экономики, и для финансирования госрасходов. Но умеренная инфляция (не двузначная) часто помогает правительству решать фискальные задачи. Не случайно в мире долгие годы целевые ориентиры центральных банков не равны нулю, а устанавливаются около 2–4% – небольшое постоянное подорожание смазывает «экономические шестерёнки», упрощая обслуживание долга и стимулируя деловую активность. В российских условиях 2025 года, с её растущими бюджетными расходами, инфляция чуть выше целевого уровня может сыграть позитивную роль – позволить собрать больше налогов и профинансировать приоритетные программы (при этом не обесценив рубль до опасного уровня).

Текущая высокая ставка – это плата за риски, а не только за инфляцию.

Нельзя забывать, что значительная часть причины, по которой ЦБ держал ставку такой высокой, – внешние и геополитические риски. Санкции, геополитическая неопределённость, волатильность курса рубля – всё это требовало от регулятора повышенной ставки, своего рода страхового барьера. Фактически в ставке заложена солидная премия за риск: за риск оттока капитала, за риск ослабления рубля, за риск внешних шоков. Но по мере снижения геополитической напряжённости эти риски будут уменьшаться. Сам Центробанк признаёт: улучшение внешних условий в случае разрядки геополитики окажет дезинфляционное влияние.

Проще говоря, если завтра ослабят санкции или утихнет международная турбулентность, то и давление на цены у нас снизится – а значит, держать ставку “запредельно высокой” больше не потребуется. Уже сейчас базовый прогноз регулятора на ближайшие годы предполагает постепенное угасание проинфляционных факторов и возвращение ставки к нейтральному уровню (около 7–8%) к 2027 году. Значит, тренд на понижение ставки – вопрос времени. Чем скорее снизятся внеэкономические риски, тем смелее Центробанк сможет смягчать политику без угрозы для цен и курса рубля. Пока же правительство старается со своей стороны минимизировать бюджетные дисбалансы и тем самым тоже готовит почву для более низкой ставки

Примеры: снижение ставки без всплеска цен. А можно ли снижать ставку не разгоняя инфляцию?

Возможность снижения учетной ставки и сохранение низкой инфляции достижима, что подтверждается, посмотрев на международный опыт. Не раз бывало, что центральные банки уменьшали ставки, а инфляция при этом оставалась под контролем – либо изначально была низкой, либо продолжила замедляться. Вот несколько характерных случаев:

США, 2019 год. Федеральная резервная система неожиданно перешла к снижению ставки – с ~2,5% до ~1,75% за год – несмотря на то, что рецессии не было. Эти превентивные «страховочные» смягчения политики не вызвали в Америке никакого ценового взрыва. Инфляция тогда держалась даже ниже целевых 2%, и ФРС как раз хотела её слегка разогнать, а не подавить. В итоге, снизив ставку, США поддержали экономический рост, а годовая инфляция осталась в пределах 1,8–2% – то есть цены росли умеренно, не ускорившись из-за действий регулятора.

Бразилия, 2017–2019 годы. Ещё более показательный пример: Банк Бразилии за короткое время решительно опустил ключевую ставку с двузначных значений до исторического минимума 6,5–7%. Это произошло на фоне того, что инфляция в стране стремительно снизилась после затяжной рецессии. В 2017 году бразильская инфляция упала до 2,8% – ниже официального целевого диапазона 4,5% ±1,5%. И даже на фоне такого радикального смягчения ДКП цены оставались покорными: их рост весь 2017 год был ниже нижней границы цели, во многом из-за слабого спроса и рекордного урожая. Центральный банк Бразилии тогда с конца 2016 по 2018 год снизил ставку с 14% до 6,5%, и лишь к 2019-му инфляция вернулась к ~4%, то есть строго в цель. Никакого “разноса” цен не случилось – напротив, дешёвые деньги помогли экономике оправиться от кризиса, а инфляция осталась умеренной.

Турция, начало 2010-х. Хотя современная Турция ассоциируется с очень высокой инфляцией, так было не всегда. В первой половине 2010-х турецкий ЦБ проводил довольно мягкую политику по указанию руководства страны – ставки там держались ниже, чем рекомендовала классическая наука, ради стимулирования роста. И несколько лет это не приводило к гиперинфляции. Инфляция в Турции с 2010 по 2015 год колебалась в основном в пределах 6–9% годовых. К примеру, в 2010-м цены выросли лишь на 6,4% – вполне приемлемый уровень. Да, впоследствии, ближе к концу десятилетия, инфляция ускорилась двузначно (и в 2022-м вовсе вышла из-под контроля). Но там сыграли роль и политические решения, и обвал лиры. А в начале 2010-х смягчение ставки не обернулось скачком цен: экономика Турции росла бурно (по 8–11% в год), а инфляция оставалась относительно умеренной. Этот кейс показывает, что многое зависит от сопровождающих условий – если одновременно растёт производство и укрепляется доверие к нацвалюте, то даже низкие ставки могут уживаться с приемлемой инфляцией.

Вывод: аккуратное снижение – шаг вперёд, а не назад

Российской экономике сейчас нужен толчок для роста, а бизнес и граждане – передышка от дорогих кредитов. Разумное ослабление денежно-кредитной политики возможно и необходимо, тем более что инфляция перестала бить рекорды и в промышленности наметилась даже дефляция. Главное – делать всё постепенно и продуманно: снизить ставку сначала до «нейтрально-стимулирующих» уровней, наблюдать за реакцией рынка. Монетаристы указывают, что прямая связь между ставкой и инфляцией далеко не механическая. Если добавочная ликвидность уходит в инвестиции и расширяет предложение товаров, то цены не ускорятся. Если у населения и бизнеса сформированы уверенные ожидания умеренной инфляции, то снижение ставки их не “раскрутит”. Наконец, если регулятор действует в унисон с правительством (которое не отпускает бюджет в необеспеченное плавание), то риски для макростабильности минимальны.

Опыт других стран и наша собственная логика подсказывают: не всякое смягчение ведёт к всплеску цен. Понижая ставку с нынешних высоких уровней, Банк России не совершит экономического преступления – напротив, он даст шанс экономике вырасти из стагнации. Да, делать это нужно осторожно, с оглядкой на инфляционные ориентиры. Но бояться самого факта снижения не стоит. Инфляция – важно, однако она не единственный показатель здоровья экономики. Куда хуже, если, борясь с ценами, задушить деловую активность и лишить страну развития. В 2025 году перед нами стоит задача вернуться к росту без потери контроля над ценами. И аккуратное снижение ключевой ставки – как раз тот инструмент, который при грамотном применении поможет достигнуть этой цели, не разгоняя инфляцию, а поддерживая и рубль, и производства, и доходы граждан одновременно.

Ключевую ставку можно и нужно снижать, когда для этого созрели условия. И сейчас такие условия постепенно появляются – инфляция берётся под узду, экономика остыла сверх меры, внешние угрозы понемногу проясняются. Значит, пора действовать. Умеренное смягчение политики не враг, а союзник нашей экономики – позволяющий ей подняться на ноги, не отпуская при этом цены в свободный полёт. Главное – сохранять баланс и не впадать в крайности, тогда выиграют все: и бизнес, и граждане, и государство. Ведь низкая ставка, как мы выяснили, совсем не обязательно означает высокую инфляцию. Это лишь инструмент, и в умелых руках он принесёт больше плюсов, чем минусов.

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Идеальный шторм для рубля: почему девальвация становится единственным выходом

Позитивная динамика российского рынка, наблюдавшаяся на протяжении дня, сменилась спадом к вечеру. Причиной стало обострение геополитики: Дональд Трамп выступил с призывом к странам ЕС полностью прекратить закупки российской нефти, в то время как сами европейские страны пытались оказать на него давление для введения ещё более жёстких антироссийских санкций.

Дополнительное давление оказало начало обсуждения продления на полгода персональных санкций против России, срок которых истекает 15 сентября. Пока консенсуса по этому вопросу нет.

Нефтяные котировки проседают на сообщениях о том, что ОПЕК+ все-таки рассмотрит вопрос об очередном увеличение добычи, тогда как недавно говорили о том, что картель возьмет паузу. Конкретика по данному вопросу должна поступить в ближайшее воскресенье.

Из позитивного: поддержку рынку продолжают оказывать полученные данные по динамике потребительских цен. Вновь зафиксировано снижение (дефляция), которое составило 0,08% после роста на 0,02% с 19 по 25 августа. По оценке Минэкономразвития, годовая инфляция снизилась до 8,28% по сравнению с 8,43% неделей ранее.

Индекс государственных облигаций RGBI подрос на 1%, достигнув отметки 121,05 пункта, что является максимальным значением за последние две недели. Рост спроса на ОФЗ связан с статистическими данными, указавшими на возобновление дефляции на недельном интервале и существенное замедление годовой инфляции.

МосБиржа продолжает консолидироваться в рамках широкого ценового коридора. Протестированный уровень поддержки 2850 пунктов подтвердил свою силу. При этом на дневных графиках сохраняется восходящий тренд, что позволяет рассматривать сценарий с возобновлением роста и тестированием уровня 3000 пунктов.

Решительное снижение ставки ЦБ может стать спекулятивным катализатором роста. Однако без мирного урегулирования конфликта вся эта волатильность — лишь «идеальный шторм», бушующий в пользу краткосрочных игроков.

Если вы не ожидаете перемирия до конца года, то акции нельзя назвать дешёвыми. Военные действия и санкции будут и дальше истощать бюджет, и единственным способом решить эту проблему, по сути, остаётся девальвация. Поэтому валютные инструменты всем нам в помощь.

Из корпоративных новостей:

Русал #RUAL планирует построить 3 ЦОДа, один в Иркутской области уже согласован, инвестиции в него составят 30 млрд руб

Ozon ожидает, что процедура регистрации МКПАО «Озон» завершится в октябре 2025 года

Ростелеком #RTKM IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025

Роснефть #ROSN и Китай подписали соглашение о доппоставке 2,5 млн т нефти в год через Казахстан

Новатэк #NVTK начал отгрузки СПГ с проекта Арктик СПГ - 2, первое судно уже зашло в Китай

СПБ Биржа #SPBE с 12 сентября снижает требования к free float с 10% до 5% для включения акций во второй котировальный список

Газпром #GAZP планирует в период с 2025 по 2029 год обустроить Южно-Киринское месторождение проекта Сахалин-3

Мосбиржа возобновляет торги обыкновенными акциями Эталон с 8 сентября 2025 года

• Лидеры: Озон Фарма #OZPH (+1,74%), Сургутнефтегаз #SNGSP (+1,17%), Эн+ #ENPG (+1,07%).

• Аутсайдеры: ВК #VKCO (-2%), Фикс Прайс #FIXR (-1,63%), РусАгро #RAGR (-1,58%), Селигдар #SELG (-1,58%).

05.09.2025 - пятница

• Восточный экономический форум (ВЭФ). День 3. Выступление президента России Владимира Путина на пленарном заседании

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #фондовый_рынок #обзор_рынка #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией