Стратегия Атон на 2025.

💡- Ключевая ставка – 17-20 процентов. - Более 50 трлн рублей депозитов физлиц лежит в банках против ~3 трлн рублей инвестиций россиян в акции. - Мультипликатор 2025П P/E 4,8х — одно из самых минимальных значений за последние 10 лет. - Прогнозный диапазон по индексу Московской биржи на конец 2025 года составляет 3 300-3 500 пунктов.

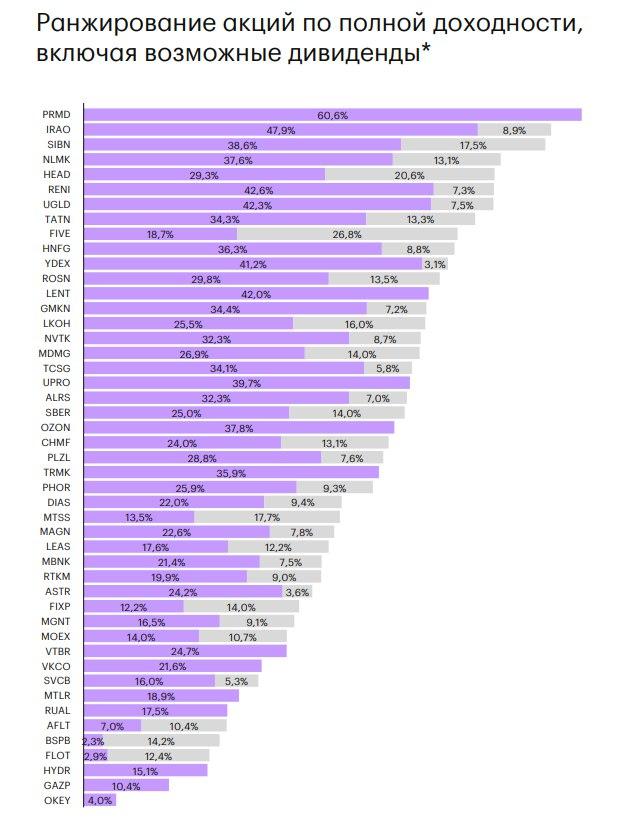

🎄Фавориты. Крупные и экономически высокоэффективные компании с хорошим корпоративным управлением — так называемые «качественные имена», которые занимают значительную долю в индексе Московской биржи. Среди них фаворитами являются: ЛУКОЙЛ, «Полюс», «Сбер» и Х5. Быстрорастущие компании, ориентированные на внутренний рынок: Озон, Т-Технологии, «Ренессанс Страхование», «Яндекс», «Лента», «Мать и Дитя». Качественные компании, акции которых в 2024 году снизились существенно сильнее индекса: «НОВАТЭК», «Норникель». Фундаментально дешевые компании с высокой денежной позицией: «Интер РАО». 🍎Кто будет хуже рынка? - игроки с высокой долговой нагрузкой; - акции девелоперов; - ряд банков, которые могут столкнуться с ростом резервов на фоне ухудшения качества их кредитных портфелей. В общем, никаких вам Самолётов, Сегеж. 🤷♂️- В ближайшие 12 месяцев крупные публичные компании заплатят более 4,5 трлн рублей дивидендов. По полной доходности ( включая дивиденды) лидерами могут быть: Промомед, Интер РАО, Газпром нефть, НЛМК, ХХ. А отдельно по див доходности фаворитами могут быть: Х5 – 26,8%, ХХ – 20,6% , МТС – 17,7% , Газпромнефть – 17,5% , Лукойл – 16%. - С начала 2024 года приток денег на вклады – 6 трлн рублей. Всего депозитов – 52 трлн. Из них половина сроком на год. Размер фондов денежного рынка – около 700 млрд рублей. А в акции вложено физ лицами только 3 трлн рублей. Можно предположить, что произойдет в случае снижения ключевой ставки.

- С 2005 года (за последние 20 лет) не было ни одного года, когда рынок падал два года подряд. Рынок акций показал отрицательную динамику в 2008, 2011, 2014, 2017 и 2022, однако за этими годами рынки демонстрировали положительную восстановительную динамику.

💡Что хорошего в этой стратегии? Много текста, картинок ( самая объемная стратегия), есть что почитать. Есть конкретные цифры и они вполне реалистичные. Никаких индексов Мосбиржи по 5000, хотя и такое возможно при определенном стечении обстоятельств. Так же интересно, что Атон дает цели по металлургическим компаниям, хотя и не выделяет из них фаворитов.

$TMOS $LKOH $SBER #стратегия #атон

Спасет ли китайский гигант М.Видео или добьет ⁉️

💭 Проанализируем, как сочетание убыточной деятельности и роста онлайн-продаж создает уникальную ситуацию, а возможное партнерство добавляет новые переменные...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📊 Валовая прибыль компании снизилась до 27 млрд рублей, в основном из-за роста расходов на продвижение товаров и предоставления скидок покупателям, включая усиление конкурентной борьбы. Выручка компании за первое полугодие 2025 года составила 171,2 млрд рублей, сократившись на 15,2% по сравнению с прошлым годом. Причиной стало замедление спроса на бытовую технику и электронику, вызванное жесткими условиями монетарной политики и уменьшением доступности кредитов. EBITDA значительно снизилась до 3,8 млрд рублей.

🤷♂️ Чистый убыток составил 25,2 млрд рублей. Коммерческие, общие и административные расходы (SG&A) сократились на 1,2 млрд рублей за счет закрытия нерентабельных торговых точек, уменьшения зарплат персонала и сокращения комиссионных платежей маркетплейсам.

🛍️ Онлайн-продажи заняли доминирующую позицию, составив 78% от общего товарооборота (против 73% годом ранее), благодаря активному продвижению цифровых платформ и мобильных приложений. Клиентская база увеличилась на 4,4 миллиона человек, достигнув отметки в 79,4 миллиона. Сервис «М.Комбо» набрал более 200 тысяч подписчиков, большинство из которых впервые воспользовались услугами сети.

📱 Программы trade-in и выкуп техники обеспечили стремительный рост продаж восстановленных устройств. Эта услуга позволяет обменивать старые смартфоны на новую продукцию и была запущена относительно недавно.

🪓 Группа представила новый сервис рассрочки «Порублю», позволяющий оплачивать покупки частями без участия банков. Сервис рассчитан на приобретение товаров стоимостью до 20 тысяч рублей, оплата производится равными долями в течение шести недель без проверки платежеспособности клиента и процентов. Сейчас услуга доступна исключительно на веб-сайтах и в мобильных приложениях компании.

🗞️ Собственники

🇨🇳 Китайская корпорация JD.com, занимающая лидирующие позиции в области электронной торговли, приобретёт контроль над немецким ритейлером Ceconomy, что сделает её косвенным владельцем части российского холдинга М.Видео. По информации источников, данная сделка предусматривает покупку структуры Media-Saturn-Holding GmbH, владеющей долей в 15% акций М.Видео.

💪 Китайский гигант намерен не ограничиваться формальным участием, а планирует активно развивать своё присутствие на российском рынке.

📌 Итог

😎 Новая бизнес-модель компании демонстрирует рост операционных результатов, хотя в финансовой части ситуация усугубляется. Компания продолжает трансформироваться, увеличивая свою долю рынка по сравнению с конкурентами, несмотря на сложности, и имеет чёткий план развития. Сейчас есть достаточная поддержка для преодоления текущих трудностей — банкротство исключается, но давление на котировки из-за достаточно высокой долговой нагрузки будет сильным. Сделка с JD.com может существенно повлиять на стратегию развития компании и укрепить ее позиции на рынке. Но здесь пока больше вопросов, чем ответов.

🎯 ИнвестВзгляд: Идеи здесь нет, даже несмотря на улучшение операционных показателей. Внушительная долговая нагрузка сильно портит общую картину.

📊 Фундаментальный анализ: ⛔ Продавать - несмотря на позитивные операционные изменения и развитие новых сервисов, финансовые показатели находятся в глубокой отрицательной зоне.

💣 Риски: ⛈️ Высокие - пытаясь нивелировать рыночные риски (предоставляя скидки и введя программу «Порублю»), компания лишь усугубляет финансовые проблемы, а сделка с JD.com может «сломать» бизнес-модель. Хотя, может, оно и к лучшему…

💯 Ответ на поставленный вопрос: Сделка способна стабилизировать положение М.Видео, но сама по себе не гарантирует спасения.

️👇 Реакции к посту приветствуются.

$MVID #MVID #МВидео #Ритейл #Электроника #Финансы #Бизнес #Инвестиции #JDcom #Китай #Бизнес #Стратегия #Развитие

Стоит ли вкладываться в Нижнекамскнефтехим сейчас ⁉️

💭 Разберем, что скрывается за цифрами и какие перспективы открываются перед инвесторами...

💰 Финансовая часть (1п 2025)

📊 Компания продемонстрировала значительный рост финансовых показателей. Чистая прибыль составила 26,48 млрд рублей, увеличившись на 34,6% по сравнению с аналогичным периодом предыдущего года. Выручка предприятия достигла 136,7 млрд рублей, что на 13,2% больше прошлогоднего показателя. Наиболее заметный прирост зафиксирован в сегменте эластомеров (+29%), доходившем до 40,9 млрд рублей, а также полуфабрикатов и прочей продукции нефтехимии (+17,4%, до 24,2 млрд рублей). Продажи полиолефинов выросли на 6,9% (до 18,2 млрд рублей).

↘️ Однако некоторые направления показали снижение: объем реализации пластиков и продуктов органического синтеза сократился на 6,1% (до 31,7 млрд рублей); реализация метил-трет-бутилового эфира (МТБЭ) и топливных компонентов уменьшилась на 12,4% (до 7,5 млрд рублей); объемы сбыта сжиженного углеводородного газа упали на 0,8% (до 2,3 млрд рублей).

🔀 Операционная прибыль увеличилась на 16,4% (до 19,7 млрд рублей), доходы от курсовых разниц выросли почти втрое (до 15,4 млрд рублей), что способствовало росту прибыли до налогообложения на 48,6% (до 35,7 млрд рублей). Несмотря на общий позитивный тренд, показатель EBITDA показал лишь незначительный рост (+1,3%) до 31,6 млрд рублей, при этом рентабельность по этому показателю снизилась до 23,1%.

👌 Компания завершила реализацию некоторых крупных инвестиционных проектов: ввод в эксплуатацию новой установки этилена мощностью 600 тысяч тонн в год и создание производств, включая установку этилбензола, стирола, полистирола, премиального металлоценового полиэтилена и гексена. Общий объем инвестиций превысил 380 млрд рублей.

💸 Дивиденды / 🫰 Оценка

💪 Несмотря на неблагоприятные внешние условия и активную фазу капитальных вложений, компания стабильно выплачивает дивиденды своим акционерам. Многие российские лидеры рынка в схожей ситуации демонстрируют гораздо меньшую заботу о правах миноритариев, отказываясь от любых выплат. Однако, после завершения периода интенсивных инвестиций, начиная с 2028 года, ожидается значительный рост финансовых результатов, увеличение чистой прибыли и существенный прирост свободного денежного потока (FCF), что вновь откроет возможность выплаты щедрых дивидендов.

⏫ Рыночная стоимость компании не выглядит завышенной. Перспективы развития бизнеса и снижение ключевой ставки в ближайшие два-три года создают потенциал для существенного увеличения стоимости акций.

📌 Итог

😎 Несмотря на некоторое сокращение рентабельности, компания демонстрирует устойчивый финансовый рост и развитие производственных мощностей. Несмотря на предстоящий длительный период повышенных капитальных вложений и относительно скромных дивидендных выплат на протяжении последующих трех лет, эти меры являются необходимыми инвестициями в будущее развитие компании. Важно подчеркнуть, что НКНХ сохраняет выплату дивидендов, что само по себе является положительной тенденцией. Еще большее удовлетворение вызывает тот факт, что программа расширения производственных мощностей успешно продвигается вперед.

🎯 ИнвестВзгляд: Экономическая обстановка и необходимость долгосрочного финансирования серьезных проектов будут давить на котировки, особенно в краткосрочной перспективе — ведь формально ухудшают финансовое положение.

📊 Фундаментальный анализ: 🟰 Держать - фундаментальные основы для долгосрочного роста заложены, но сейчас компания находится в фазе крупных инвестиций.

💣 Риски: ☁️ Умеренные - зависимость от рыночной конъюнктуры и влияние санкций не дают компании свободно дышать, иначе уровень рисков можно было бы поставить на "Низкие".

💯 Ответ на поставленный вопрос: Вкладывать в НКНХ сейчас целесообразно для тех, кто ориентируется на долгосрочную перспективу. Краткосрочные инвестиции сопряжены с давлением на котировки.

💪 Пусть ваши инвестиции приносят результат!

$NKNC $NKNCP #NKNC #NKNCP #НКНХ #Нижнекамскнефтехим #Нефтехимия #Инвестиции #Анализ #Акции #Стратегия #Дивиденды #Капиталовложения

Обзор облигационного портфеля на 2025 год. Формирование пассивного дохода

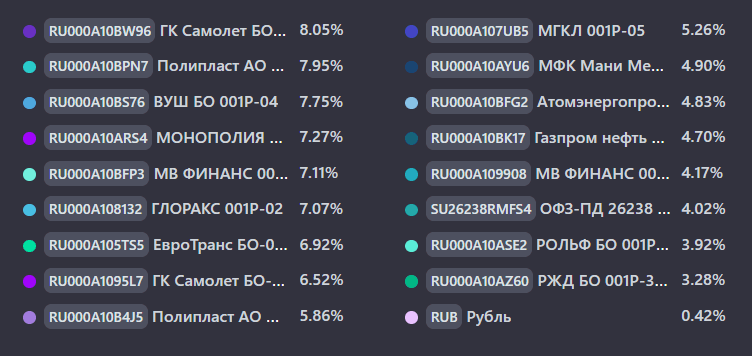

Первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +0,23%

• За все время: +8,05%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС такой возможности нет.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке. Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 17 бумаг:

• Полипласт П02-БО-05 $RU000A10BPN7 (А-) Купон: 25,50%. Текущая купонная доходность: 22,78% на 1 год 8 месяцев, ежемесячно

• МВ Финанс 001P-06 $RU000A10BFP3 (ВВВ+) Купон: 26,00%. Текущая купонная доходность: 23,22% на 1 год 7 месяцев, ежемесячно

• Полипласт АО П02-БО-03 $RU000A10B4J5 USD (А-) Купон: 13,70%. Текущая купонная доходность: 13,23% на 1 год 6 месяцев, ежемесячно

• Монополия 001Р-03 $RU000A10ARS4 (ВВВ+) Купон: 26,50%. Текущая купонная доходность: 25,67% на 5 месяцев, ежемесячно

• ГК Самолет БО-П14 (А+) Купон: ключевая ставка ЦБ+2,75% на 2 года, ежемесячно (Квал)

• ВУШ 001P-04 $RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 18,55% наc 2 года 9 месяцев, ежемесячно

• Глоракс 001P-02 $RU000A108132 (ВВВ+) Купон: 17,25%. Текущая купонная доходность: 17,21% на 6 месяцев, ежемесячно

• МГКЛ 001Р-05 (ВВ) Купон: 20,00%. на 3 года 4 месяцев, 4 раза в год (Квал)

• Атомэнергопром 001P-05 $RU000A10BFG2 (ААА) Купон: 17,30%. Текущая купонная доходность: 15,49% на 4 года 8 месяцев, 4 раза в год

• МФК Мани Мен обб01 (ВВВ-) Купон: 26,50%. на 2 года 5 месяцев, 4 раза в год (Квал)

• Газпром Нефть 003P-15R $RU000A10BK17 (ААА) Доходность — 14,49%. Купон: 2,00%. Текущая купонная доходность: 3,32% на 4 года 7 месяцев, ежемесячно

• ЕвроТранс БО-001P-02 $RU000A105TS5 (А-) Купон: 13,40%. Текущая купонная доходность: 13,65% на 5 месяцев, ежемесячно

• М.Видео выпуск 5 (А) Купон: ключевая ставка ЦБ+4,25% на 1 год, ежемесячно (Квал)

• РОЛЬФ 001P-07 $RU000A10ASE2 (ВВВ+) Купон: 26,00%. Текущая купонная доходность: 23,43% на 1 год 5 месяцев, ежемесячно

• ОФЗ 26238 $SU26238RMFS4 Доходность — 13,24%. Купон: 7,10%. Текущая купонная доходность: 11,23% на 15 лет 8 месяцев, 2 раза в год

• РЖД 1Р-38R $RU000A10AZ60 (ААА) Купон: 17,90%. Текущая купонная доходность: 15,40% на 4 года 6 месяцев, ежемесячно

Статистика за все время:

• Текущая стоимость портфеля - 144 208,17

• Общий доход - 16 471,25 (+12,49%)

• Ежегодный купонный доход - 19 907,21

• Ежемесячный купонный доход - 1 658

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• $TMOS - Крупнейшие компании РФ

• $TITR - Российские Технологии

• $TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,5%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в рублевых облигациях у которых текущая купонная доходность не соответствует рыночным предложениям.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #аналитика #инвестор #инвестиции #обучение #стратегия #рынок #биржа #новичкам #фондовый_рынок #новости

'Не является инвестиционной рекомендацией

Продолжение обзора ГК Самолет...

⚖️ Что касается недавних обысков, то здесь Акиньшина назвала проверки стандартной процедурой и подчеркнула, что компания успешно исполняет обязательства перед покупателями и партнерами — включая продажу земельных участков и повышение капитализации активов. Утверждается, что уголовное дело было закрыто спустя сутки после возбуждения. Прокуратура признала средства, направленные на строительство объектов, законными.

⚠️ Основные риски компании:

💳 Кредитный. Некоторые предложения предусматривают рассрочку сроком до трех лет, что отрицательно влияет на пополнение эскроу-счетов и обслуживание задолженностей. Тем не менее, компания не делает упор на такой формат продаж, осознавая все связанные с ним сложности. Рассрочка переведенана ежемесячную форму платежей, и в целом ее доля составляет до 25% от общего портфеля.

🔀 Риск ликвидности. Управляя денежными потоками и финансированием строительства через проектное финансирование, компания минимизирует влияние этого риска. Эффективное управление процентными обязательствами предотвращает проблемы с обслуживанием долга. Использование рубля в расчетах нейтрализует возможные санкции против контрагент-банков.

🔣 Процентный. Управление балансом между фиксированными и плавающими долговыми обязательствами осуществляется менеджментом на основании опыта и обоснованного анализа. Ключевой задачей остается обеспечение покрытия проектного финансирования средствами эскроу. Чтобы ускорить пополнение эскроу-счетов, реализуется точечная сдача объектов. Компании необходимо контролировать поступление средств на эскроу и получение банковских ресурсов, что позволяет сократить процентные затраты.

💱 Валютный. Этот риск практически отсутствует, так как вся деятельность компании проходит в рамках российского рынка.

🤔 Прочие. Среди средних и долгосрочных факторов выделяется формирование резервного незавершенного строительства (РНС). Наращивание таких запасов связано с ожиданиями снижения стоимости проектного финансирования, что откроет возможность дальнейшего развития. Но это вызывает опасения, ведь аналогичные стратегии применяют и другие участники рынка, что создает риски завышения цен и трудностей с реализацией квадратных метров. Высокая стоимость финансирования пока ограничивает возможность активных действий.

❗ Компания продолжает иметь на балансе дорогостоящий и трудоемкий в обслуживании банковский долг. Однако в процессе управления заемными обязательствами предприятие одновременно привлекает публичный долг и погашает банковские кредиты. Как пояснили представители руководства, такая стратегия имеет очевидные преимущества, особенно с точки зрения операционной эффективности. Это самый основной риск.

📌 Итог

🏦 Сегодня основной стратегический вызов для застройщика состоит в дальнейшем ожидании снижения ключевой ставки до приемлемого уровня и восстановлении отложенного потребительского спроса, который был подавлен в период экономической нестабильности. Это оказывает непосредственное положительное воздействие на стоимость заимствования компании.

✅ На данный момент серьезных признаков дефолта не наблюдается, а наличие высоких кредитных рейтингов («A» от АКРА и «A+» от НКР) подчеркивает финансовую устойчивость компании.

🎯 ИнвестВзгляд: Ситуация улучшается, однако закредитованность отталкивает. Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - деятельность компании стабильна, идет развитие новых направлений, но в финансовой части долговая нагрузка оказывает давление.

💣 Риски: ⛈️ Высокие - долговая нагрузка, зависимость от регуляторов и недостаточный запас ликвидности делают компанию уязвимой в условиях экономической нестабильности.

💯 Ответ на поставленный вопрос: Ситуацию нельзя назвать плачевной, но долговая нагрузка и зависимость от внешних факторов создают серьезные препятствия для быстрого восстановления.

👇 Реакции к посту приветствуются.

$SMLT #SMLT #строительство #недвижимость #финансы #инвестиции #девелопмент #Самолет #IPO #Развитие #Бизнес #Стратегия