🏤 Мегановости 🗞 👉📰

1️⃣ Силуанов заявил, что в бюджете-2025 не заложены дивиденды от "Газпрома" $GAZP

Минфин официально не ждёт выплат по итогам 2024 года.

Отчёт за 2024 год по МСФО оказался сильным: база для расчёта дивидендов выросла вдвое — до 1,433 трлн ₽, что даёт потенциальные 30,27 ₽ на акцию.

Также улучшилась долговая нагрузка — показатель "чистый долг / EBITDA" снизился до 1,8х.

Однако решение о рекомендациях по дивидендам совет директоров примет в мае.

Ранее аналитики не ждали выплат, но после отчёта и примера с неожиданным возвратом к дивидендам у ВТБ скепсис снизился.

Отдельно Силуанов подчеркнул: изменение бюджета-2025 не потребует роста заимствований.

2️⃣ Челябинский металлургический комбинат $CHMK снова не выплатит дивиденды.

По РСБУ в 2024 году компания получила убыток — минус 6,7 млрд ₽.

Год назад была прибыль 1,6 млрд ₽, но даже тогда дивиденды не платили.

В отчёте признали: не удалось нарастить объёмы производства из-за западных санкций и нестабильности рынка.

Дивиденды не платятся с 2004 года.

На собрании избрали новый совет директоров (состав не раскрыт) и утвердили аудитора на 2025 год — "Энерджи Консалтинг".

3️⃣ Совет директоров "ВУШ Холдинга" $WUSH рекомендовал не выплачивать дивиденды сейчас, а вернуться к этому вопросу осенью — из-за сезонности кикшеринга.

Годовое собрание акционеров пройдёт 10 июня дистанционно.

Состав совета директоров не меняется — в него входят топ-менеджеры компании и три независимых директора.

Повестка собрания стандартная: отчёты, прибыль, аудитор по МСФО и РСБУ, избрание совета.

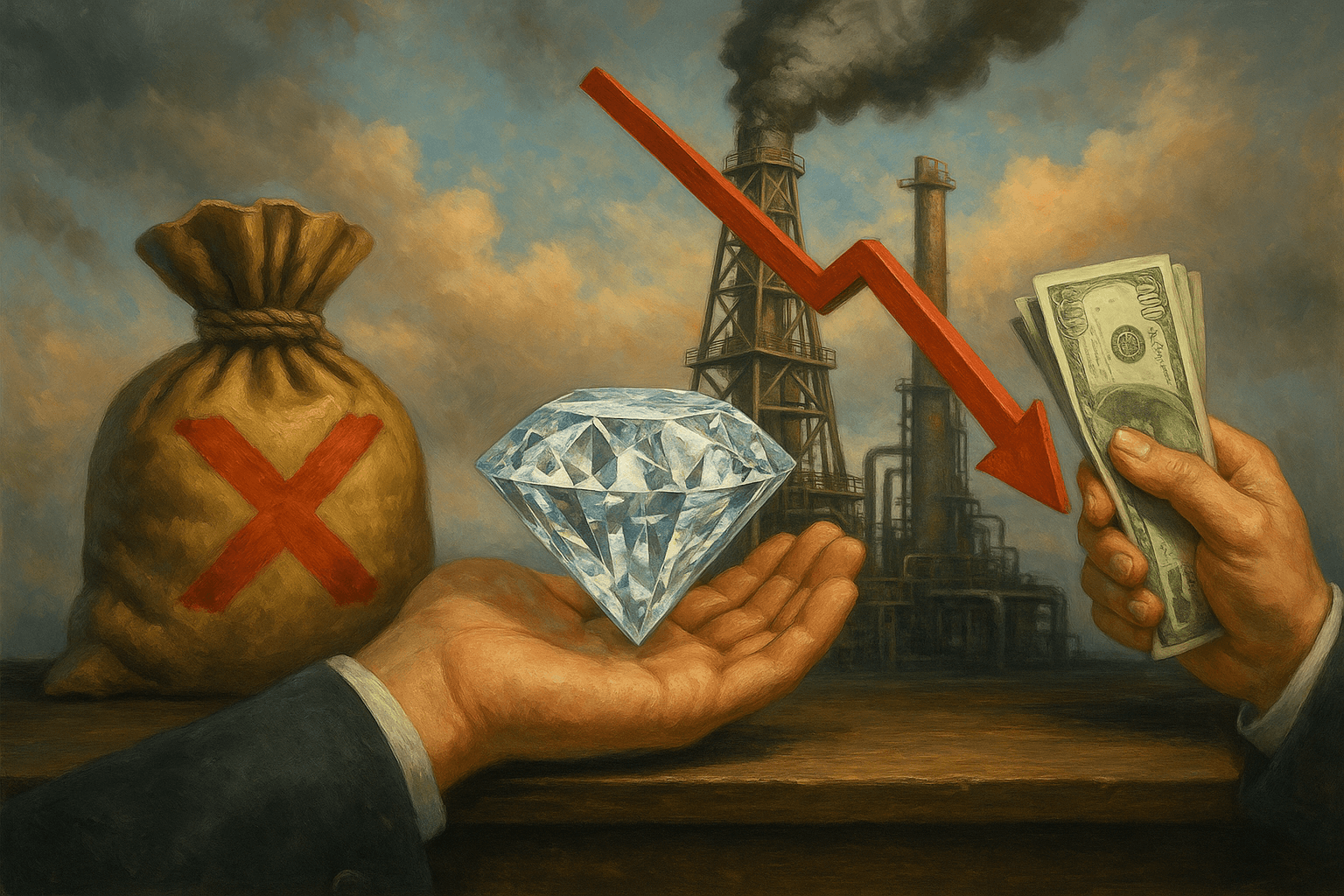

4️⃣ Минфин рассматривает поддержку "АЛРОСА" $ALRS за счёт закупки алмазов в Гохран.

Решение пока не принято, но такой механизм уже применяли ранее.

Силуанов считает, что алмазы — ликвидный актив, который может быть включён в резервы.

По его словам, у "АЛРОСА" вырос показатель долг/EBITDA из-за снижения прибыли, но сам долг не увеличился.

В марте 2024 года уже была сделка между компанией и Минфином, возможно повторение.

Минфин придерживается стратегии "цена важнее объёма", чтобы не обрушить рынок.

На закупки драгметаллов и камней в бюджете на 2025–2027 годы заложено 154,5 млрд ₽.

5️⃣ "Интер РАО" $IRAO подало иск к "Силовым машинам" на 264,7 млн ₽.

Причина — просрочка поставки оборудования для модернизации Костромской ГРЭС.

Станция — одна из крупнейших ТЭС в России, её мощность — 3720 МВт.

Ранее сроки модернизации 5-го блока перенесли с 2025 на конец 2026 года.

Это не первый конфликт: ранее "Интер РАО" через Нижневартовскую ГРЭС уже подавало иски к "Силовым машинам" на 1,8 млрд ₽.

6️⃣ "Т-Технологии" $T выплатят финальные дивиденды за 2024 год — 32 ₽ на акцию.

На это направят почти 8,6 млрд ₽, реестр закроют 16 мая 2025 года.

Это дополнение к промежуточным дивидендам — 92,5 ₽ на акцию, выплаченным в ноябре (24,8 млрд ₽).

Итог: 33,4 млрд ₽ за год, или 27% от прибыли по МСФО.

Чистая прибыль группы в 2024 году выросла на 51% и достигла 122 млрд ₽.

Лайкай 👍 комментируй 💬 подписывайся на MegaStrategy ✅

#мегановости

#новости

- По Газпрому парадокс - отчёт сильный, но дивов в бюджете нет. Либо ждём сюрприза в мае, либо казна просто не хочет делиться...@Владислава_2 думаю, что перестраховываются и не разгонят волну, чтобы не было "качелей" - сначала порекомендовали, потом не согласовали. А если сразу не рекомендовали не выплатили, то смотрится более ровно.

- По Газпрому парадокс - отчёт сильный, но дивов в бюджете нет. Либо ждём сюрприза в мае, либо казна просто не хочет делиться...

🏤 Мегановости 🗞 👉📰

1️⃣ "Эталон" $ETLN рассчитывает провести SPO в ноябре 2025 года, если успеет получить разрешения и зарегистрировать проспект эмиссии.

Планируется размещение до 400 млн акций на "Московской бирже", все привлечённые средства направят на покупку "Бизнес-Недвижимости" у АФК "Система" $AFKS

В III квартале девелопер увеличил продажи на 27%, до 46,9 млрд ₽, а объём реализованной недвижимости — на 11%, до 175 тыс. кв. м.

Рост обеспечили проекты бизнес- и премиум-класса, где продажи выросли на 63%.

Средняя цена "квадрата" достигла 267 тыс. ₽, в премиум-сегменте — 368 тыс. ₽.

Компания планирует и дальше развивать этот сегмент, доведя его долю до 20%.

🏤 Мегановости 🗞 👉📰

1️⃣ "Северсталь" $CHMF отказалась от дивидендов за III квартал из-за падения спроса на сталь и отрицательного денежного потока.

Чистая прибыль по МСФО за 9 месяцев снизилась на 57% до 49,7 млрд ₽, выручка — на 14%, EBITDA — на 40%.

Прибыльность падает, но производство чугуна и стали растёт.

Компания сохраняет ресурсы для долгосрочных проектов.

🏤 Мегановости 🗞 👉📰

1️⃣ "Газпром" $GAZP поставил рекорд по объему суточных поставок газа в Китай по "Силе Сибири", превысив контрактные обязательства.

Это уже четвертый рекорд с декабря 2024 года, когда проект вышел на полную мощность.

Алексей Миллер подчеркнул, что компания финансирует основную часть расходов из операционного потока, что подтверждает стабильное финансовое состояние концерна.

🏤 Мегановости 🗞 👉📰

1️⃣ "Московская биржа" $MOEX проведет торги 3 ноября, несмотря на нерабочий день.

Работать будут все рынки, кроме валютного и рынка драгметаллов по сделкам с расчетами "TODAY" и отдельным свопам.

1 ноября — торги в обычном режиме, 2 и 4 ноября — выходные.

22–23 ноября площадка приостановит работу фондового и срочного рынков из-за техработ, остальные выходные торги пройдут по стандартному расписанию.