Экзалтер. Pre-ipo

💡Экзалтер продлил сбор книги заявок в ходе pre-IPO, предложил опцион

АО "Экзалтер" продлило сбор книги заявок в рамках сделки размещения на платформе MOEX Start до 27 марта 2025 года.

Текущий уровень спроса организаторы размещения оценивают в размере около половины от ранее обозначенного объёма привлекаемых средств.

Также компания предложила инвесторам Пут-опцион. Это оферта от эмитента на выкуп акций с годовой доходностью в размере 50% от ключевой ставки ЦБ РФ. Инвесторы смогут воспользоваться офертой в случае, если эмитент не выйдет на IPO в срок до 31 декабря 2028 года.

Оферта доступна инвесторам, которые приобретут не менее 7500 штук акций.

АО «Экзалтер» владеет агентством Exalter (офф-лайн реклама) и компанией Visible (мобильная и интернет-реклама).

Ранее Группа представила результаты своей работы за 2024 год и статус разработки рекламной платформы Visible AD.

Основные итоги:

- Клиентская база увеличилась до 43 компаний, что на треть больше по сравнению с 2023 годом.

- Доля выручки от крупнейшего клиента снизилась с 50% до 26%, благодаря росту числа клиентов.

- Запущено новое направление рекламы в сегменте Connected TV (реклама на телевизорах с интернет-подключением, точный подсчет покупок после просмотра рекламы, что обеспечивает клиентам прозрачность рекламных бюджетов). К концу первого квартала этим направлением воспользовались 25 крупных компаний, включая KION, START, Мегамаркет, Вкусвилл и другие.

- Общая выручка за 2024 год составила 1 791 млн рублей, что на 4% выше показателей 2023 года.

- Компания сохраняет нулевую долговую нагрузку и работает без кредитных займов, поэтому изменение ключевой ставки ЦБ не является для нее риском.

- Готовность ключевой платформы Visible AD оценивается в 25%.

🍏Pre-IPO и оценка компании:

22 января компания начала внебиржевую продажу акций на платформе Московской биржи «MOEX START». Оценка компании перед привлечением инвестиций (pre-money) составляет 2 640 млн рублей. В ходе pre-IPO предлагается продать 500 000 акций по цене 1 320 рублей за акцию, что эквивалентно 20% уставного капитала. Общий объем привлечённых средств ожидается на уровне 660 млн рублей, после чего оценка компании увеличится до 3 300 млн рублей.

Компания привлекает средства на доработку и обучение Visible AD платформы.

🍏Разработка платформы Visible AD:

Полноценный запуск планируется на конец 2025 года. В 2026 году платформа, по расчетам компании, обеспечит ей 29% выручки, в 2027 году уже 42%.

Платформа направлена на решение проблем мобильного и интернет-маркетинга, таких как доступ к зарубежным рекламным площадкам и борьба с накруткой просмотров ботами. Она интегрируется с эксклюзивными источниками трафика и использует собственное SDK-решение (набор IT-инструментов) для контроля качества трафика. Тестовые запуски показывают на 70% лучшие результаты по сравнению с аналогичными платформами.

Visible AD позволяет работать с зарубежными рекламными источниками через локальные платежи, уменьшая административные и валютные расходы для клиентов. Платформа также обеспечит доступ к кросс-платформенной рекламе (Smart TV to Mobile), что уникально для российского рынка.

🍏Планы:

Группа рассчитывает достичь выручки в 9,5 млрд рублей к 2029 году с ежегодным ростом около 40%.

Ожидается увеличение рентабельности благодаря запуску платформы Visible AD. Возможно введение выплаты дивидендов в будущем. Основной акцент сделан на расширение присутствия на рынках интернет-рекламы и маркетинга, выход на рынок охватных медийных кампаний и предоставление клиентам доступа к глобальным рекламным ресурсам.

Для российского рынка эта история уникальна тем, что уже сейчас можно поучаствовать в pre-IPO быстрорастущей компании, которая занимается рекламой.

Подробная финансовая отчетность доступна на сайте: https://invest.visible.ru/.

💡Pocket_money. Нам скоро 3 года!

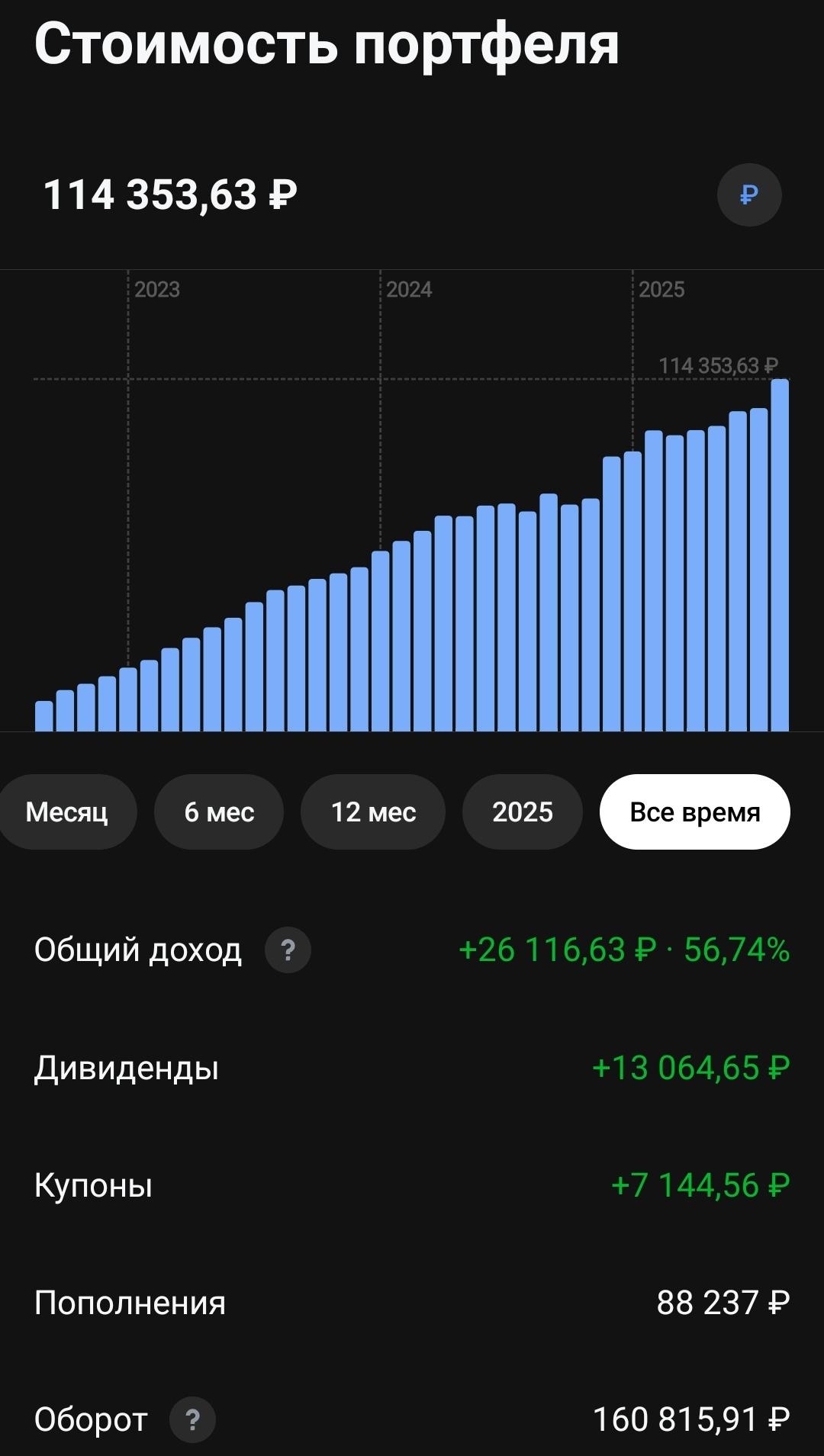

Портфель продолжает расти. Акции растут в цене, облигации тоже. Работает как еженедельное пополнение, так и рост активов.

Размер портфеля:

Октябрь - 73,6 к

Ноябрь - 75,5 к

Декабрь - 89,2 к

Январь - 91,2 к

Май - 97,9 к.

Июнь - 102 к.

Август - 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) - 10 тыс рублей, еженедельное пополнение - по 500 рублей. Всего пополнений на 87 к.

Текущая сумма - 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

Около 26 процентов портфеля - облигации (цель - 30-35%) остальное - акции, фонды, золото. Ребалансировку делаю периодически во время новых покупок. Уже пора докупать облигации.

🎄Состав портфеля.

Компании из энергетического сектора в портфеле: Роснефть, Новатэк, Татнефть, Газпром, Лукойл.

Электроэнергетика: РусГидро, Интер РАО, Россети Центр, Россети Московский регион.

Финансовый сектор: Сбербанк, БСП.

Металлургия: Северсталь, ММК, НЛМК.

Здравоохранение: Мать и дитя.

ИТ, Телеком: Ростелеком прив.

Отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Самая большая доля - Сбер, Лукойл, Татнефть.

💡Что покупал в последние месяцы?

В основном фонд денежного рынка. Покупка и продажа - 0 рублей, доход примерно как от вклада, так что можно держать долго.

Акции: Сбер + Роснефть,

Облигации: Яндекс Финтех 1.

Продолжаем инвестировать.

#pocket_money #портфель